僕のブログを継続的にご覧になってる方はご存知だと思いますが、

相場環境をきちんと把握できているならば、実際のエントリーやエグジットに用いるテクニカルは、

何でも良い。

自由にやったら良いさ。

というのが、僕のトレードに対する考え方です。セットアップとトリガーについての話ですね。

トリガーはプライス・アクションで判断しても良いし、ラインを用いても構いません。移動平均線を根拠にエントリーしようが、MACDを用いようが、それは各自が使い込んだものを使えば良いと思ってます。

で、今回は、そんなトリガーの例としてこのブログに何度か登場している「オシレーター」について、その概要をお話しようかと思ってます。

「オシレーターに興味あるけど良く知らない。取っ掛かりとして、まずは端的にその概要を知りたい」

という人のために、お話しようかと。

オシレーターとは

トレーダーの人で、「インジケーター」と言った場合、

「何それ?美味しいの?」

って人はいないと思います。インジケーターとはどんなものかというのは、大体分かるかと。

実際の相場の値動きから、一定期間の終値だとか高値低値だとかの値を抽出して計算し加工し、その結果をチャート上に描画することで、値動きの特質を捉えようとするテクニカルの装置のことです。

移動平均線とかボリンジャーバンドとか、MACDとかRSIなどがそれですね。

で、そんなインジケーターは、主に2種類に分けられます。

- トレンド系インジケーター(移動平均線・ボリンジャーバンド・一目均衡表など)

- オシレーター系インジケーター(ストキャスティクス・RSI・MACDなど)

トレンド系インジケーターは、チャートのメイン画面にロウソク足と共に表示されます。トレンドを推し量る際に使われることが多いです。

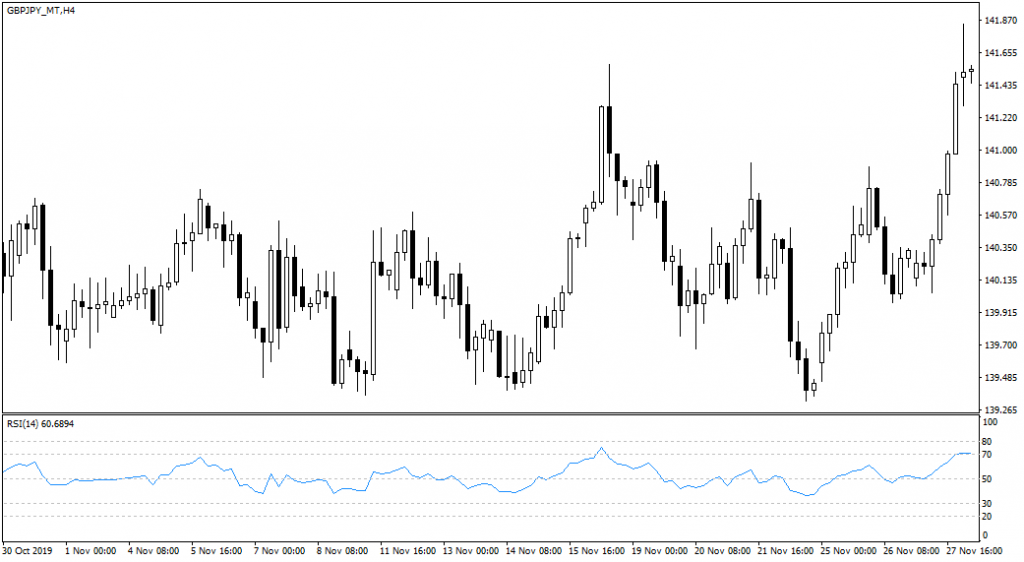

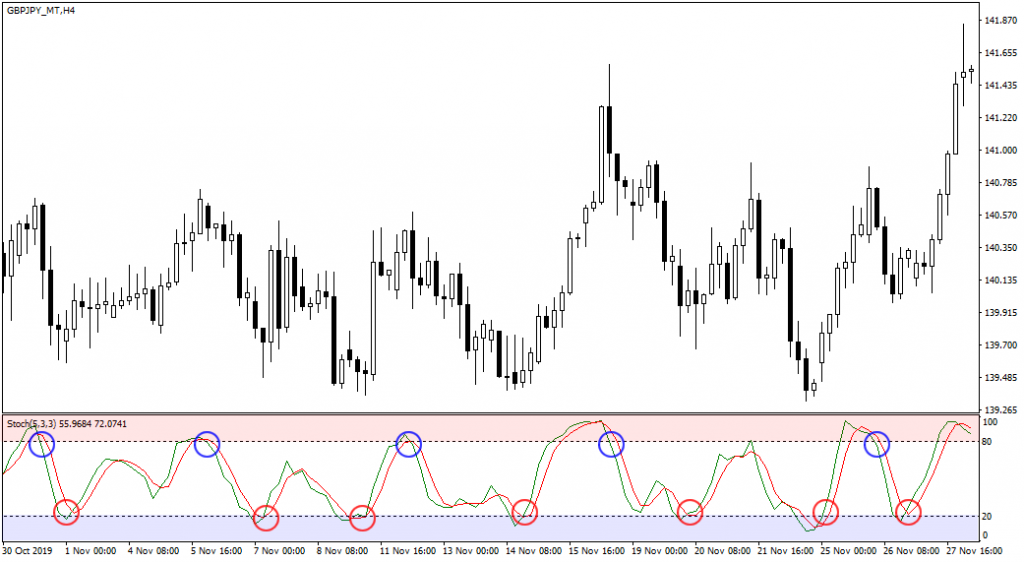

それに対して、オシレーター系インジケーターは、チャートのメインとなる画面の下にサブ画面が用意され、折れ線グラフの様なものが表示されます。こんな感じです。

上図は、RSIというオシレーターを表示したものです。この折れ線グラフに表示された線の推移を見て相場の状況を判断します。

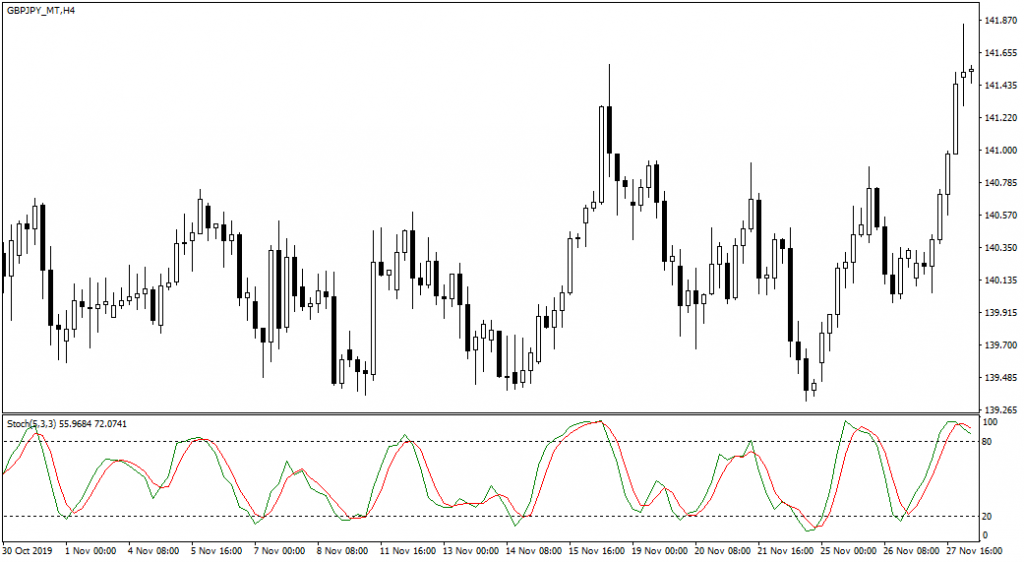

しかし、オシレーターの中にはこの線が複数表示されているものもあります。

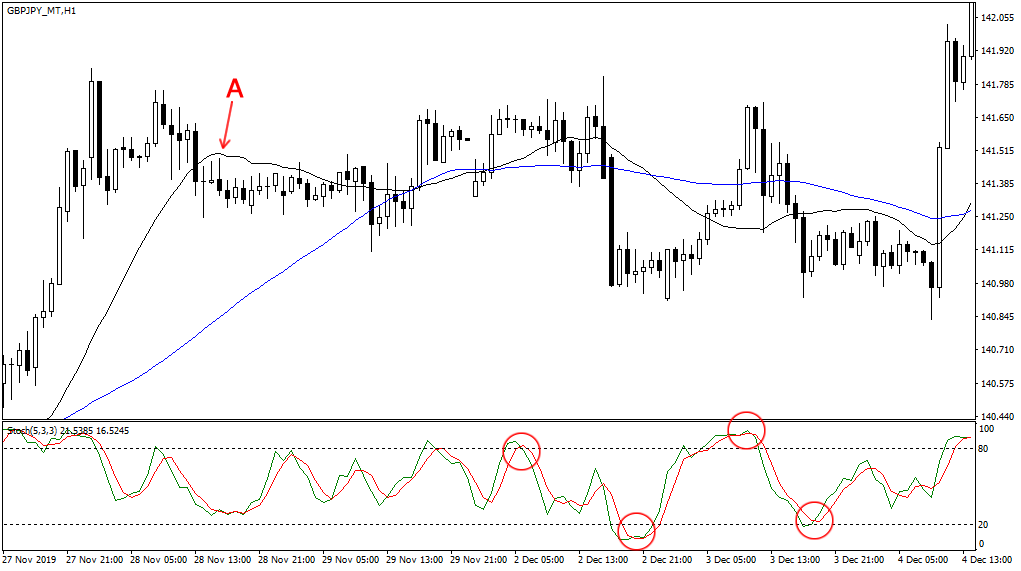

上図は、ストキャスティクスというオシレーターを表示したものですが、2本の線で表現されているのが分かると思います。

さて、そんなオシレーターですが、では果たしてこのオシレーターは、一体相場の何を見ようとして使われるものなのでしょうか?

端的に答えを言えば、

オシレーターは、主に相場の過熱感を見る分析方法

として使われます。

とは言っても、やっぱり知らない人にとっては、

「過熱感?何それ、美味しいの?」

ってな感じですよね。

ということで、もう少し具体的にオシレーターの特徴をお話していきます。

1.相場の買い圧力と売り圧力を見る

とりあえず、ストキャスティクスを表示した先ほどのチャート図を見てみましょうか。

で、上図のロウソク足の値動きとこのストキャスティクスをざっと見比べてみると、

- 実際の値動きが上に向かっている時に、ストキャスティクスの2本の線も上に向かっている

- 実際の値動きが下に向かっている時に、ストキャスティクスの2本の線も下に向かっている

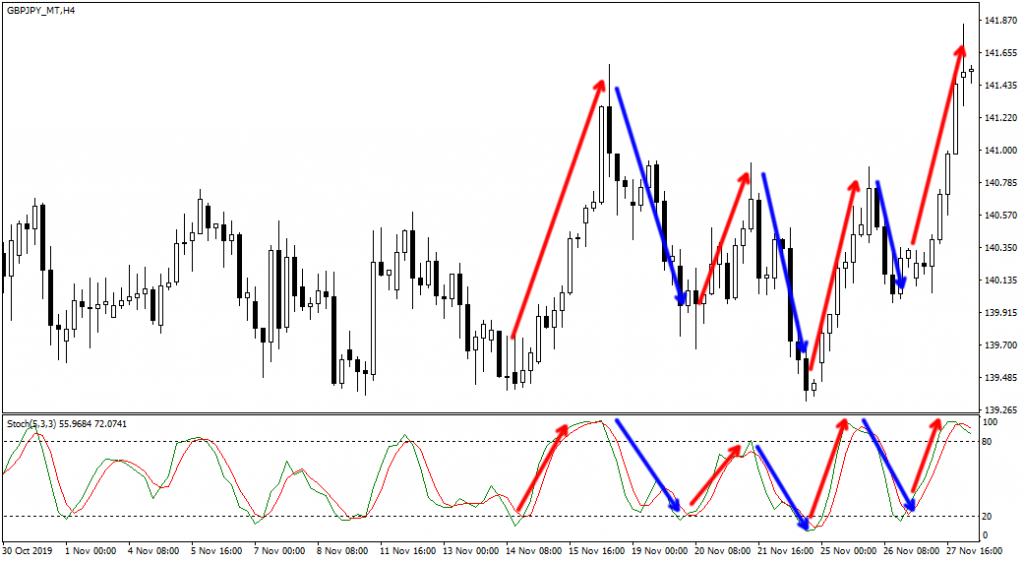

のが分かると思います。図にすると、以下の様な感じ。

赤い矢印で示した様に、買い上がっている時は、オシレーターも上に向かっています。また、青い矢印で示した様に、売り下がっている時は、オシレーターも下に向かっています。

要するに、オシレーターは、買い圧力が強まってくると上に向かい、売り圧力が強まってくると下に向かうという傾向にあるんですね。

2.相場の過熱感を推し量る

買い圧力が高まれば高まるほど、オシレーターは上に向かい続けます。

しかし、いつまでも買われ続けるわけじゃありません。買い続けられていけば、買い手は次第にいなくなってしまいます。

その様な買い圧力が過熱感を増してきた状態を、オシレーター使いは「買われ過ぎ」と呼んでいます。

その逆で、売り圧力が過熱感を増してきた状態を、オシレーター使いは「売られ過ぎ」と呼んでいます。

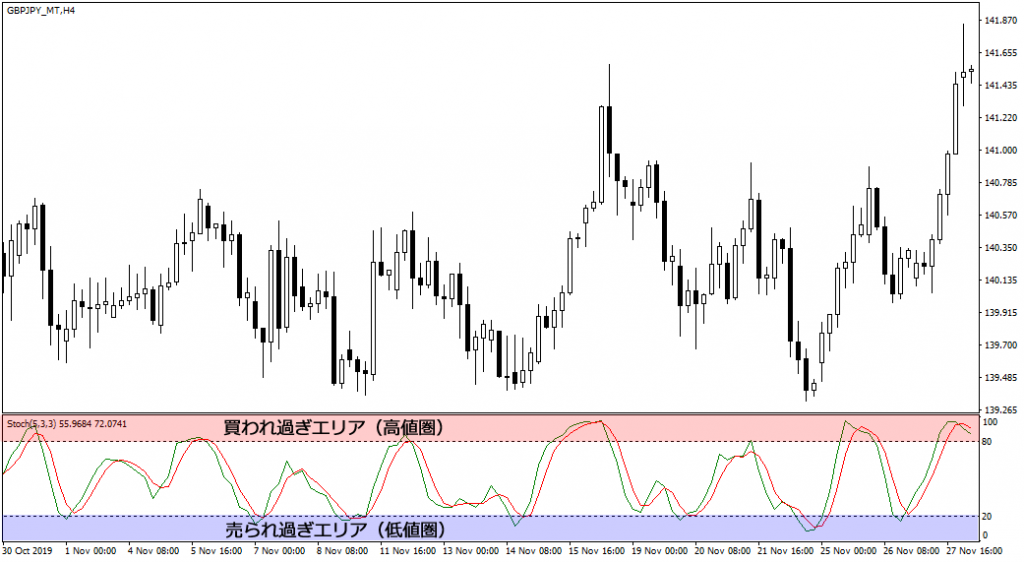

では、実際のオシレーターでは、どの部分を見て「買われ過ぎ」「売られ過ぎ」を判断するんでしょうか?

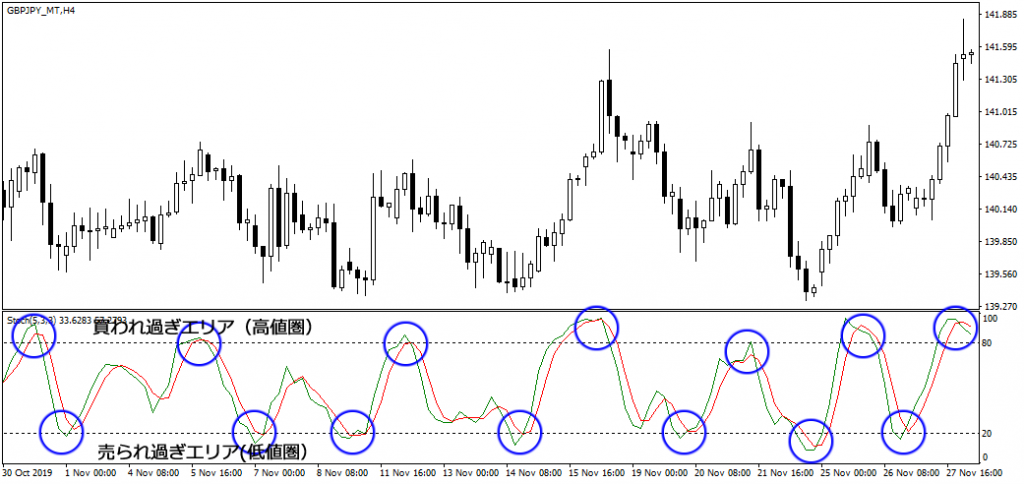

買われ過ぎエリアを赤色に、売られ過ぎエリアを青色に塗りつぶしてみました。

基本的に、オシレーター上端部分を「買われ過ぎエリア(高値圏)」とし、下端部分を「売られ過ぎエリア(低値圏)」とします。

具体的にどの範囲を高値圏・低値圏とするかは、各オシレーター並びに各トレーダーにて違いがあります。上図では、80%以上が高値圏、20%以下が低値圏としています。

そして、買われ過ぎエリアに折れ線が突入したら「買われ過ぎ」、売られ過ぎエリアに折れ線が突入したら「売られ過ぎ」と判断するわけです。

3.買い圧力と売り圧力の逆転するポイントを見る

もちろん、売られ過ぎれば、いずれ価格は下げ止まり、今度は買い圧力が勢力を増して反転上昇し、価格は上がっていくことになります。

逆に、買われ過ぎれば、いずれ価格は上げ止まり、今度は売り圧力が勢力を増して反転上昇し、価格は下がっていくことになります。

で、オシレーター使いは、その売り買いの圧力が逆転するポイントを、「買われ過ぎ」「売られ過ぎ」の局面で見て取ろうとするわけです。

相場の過熱感を見て、

「これ以上、価格は上がりそうもないな。決済しよう」

「そろそろ反転上昇しそうだな。買って見るか」

などの判断に使われます。

つまり、売り買いの圧力が逆転するポイントが、売買ポイントというわけなんですね。

では、実際にその買い圧力と売り圧力が逆転するポイント(売買ポイント)は、どこになるんでしょうか?

先ほどの図で見てみましょう。

買われ過ぎエリアに突入した線が、反転して買われ過ぎエリアを下に抜け出したポイントに青丸を付けてみました。

ここが、買い圧力と売り圧力が逆転したと判断する場面で、売りポイントとなります。

もちろん、それとは逆に、売られ過ぎエリアに突入した線が、反転して売られ過ぎエリアを上抜けしたポイント(赤丸)が、買いポイントとなります。

2本の折れ線で表現されるオシレーターの場合、先にエリアを抜けた方の線を基準にします。2本目が抜けるのを待つと売買のタイミングが遅れることがほとんどになります。

また、ストキャスティクスの様に、折れ線が2本ある場合、その線がクロスするポイントにも注目します。

今度は、高値圏と低値圏で2つの線がクロスしたところに青丸を付けています。そのポイントで買場を繰り返すと、割と高値低値を捉えることができ、収益になることが期待できるのが分かると思います。

以上をまとめると、オシレーターにおける一般的な売買ポイントは、

- 高値圏に到達した後に反転して高値圏を下抜けたところで売り

- 低値圏に到達した後に反転して低値圏を上抜けたところで買い

もしくは

- 高値圏で2本のラインがデット・クロスしたところが売り

- 低値圏で2本のラインがゴールデン・クロスしたところが買い

となります。

なお、インジケーター全般に言えることですが、期間設定(パラメーター)は各自の好みで設定でき、期間を短くすると反転を捉える反応が早くなりますが、ダマシが増えます。逆に、期間を長くするとダマシが少なくなりますが、反転を捉えるタイミングが遅くなります。

3.レンジに強くトレンドに弱い

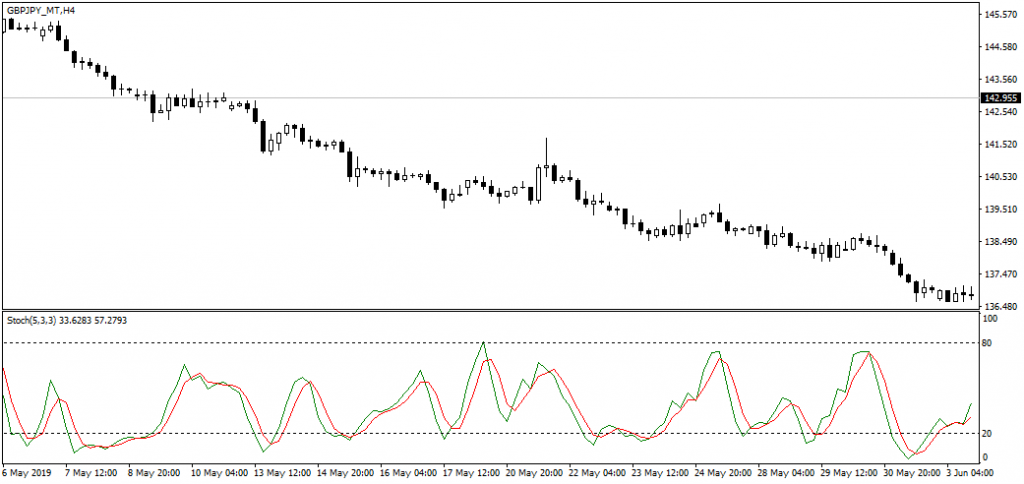

オシレーターは、俗にレンジに強くトレンドに弱いと言われます。

先ほどのチャート図は、敢えてレンジ相場にオシレーターを表示したので、割と上手く機能していると思います。

しかし、オシレーターをトレンド時に何も考えずに使うと、痛い目を見ることが多くなります。

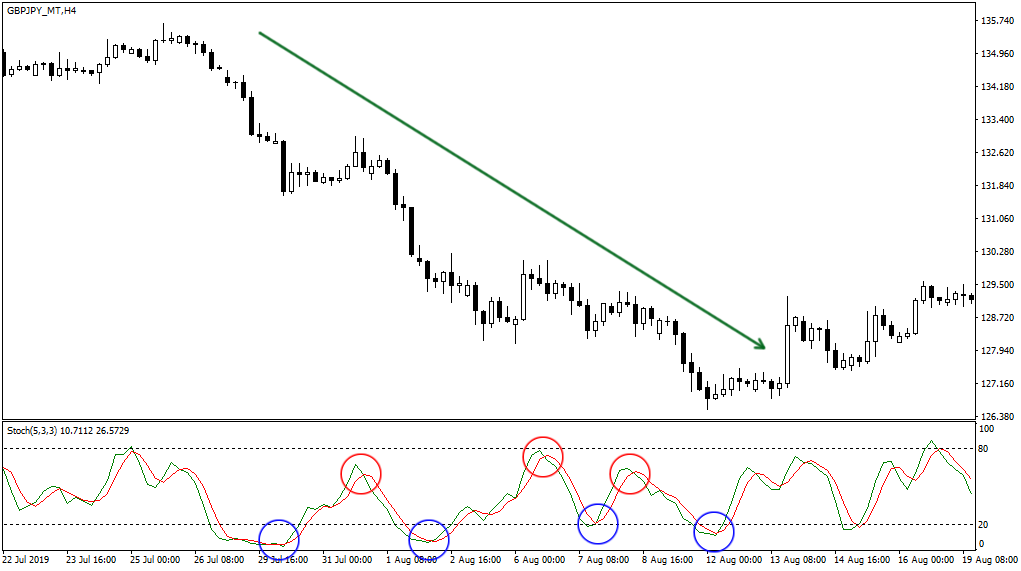

上図は、下降トレンド時にストキャスティクスを表示したものです。

高値圏まで届かずに反転することがほとんどなので、杓子定規的に売りを狙おうとしても、下落中の売り時を捉えることができません。

しかし、これが下降トレンドであると判断できていれば、高値圏に到達せずともデット・クロスで売るという発想が出来ますが、ストキャスティクスだけではトレンドの判断はできません。

また、下降トレンドの発生を考えずに低値圏のゴールデン・クロスで買ってしまうと、売れないまま損失を雪だるま式に増やします。

高値圏に到達せずともデット・クロスしたら売ることにしても、買いエントリーした価格よりも低い価格で売るはめになったりすることが多発します。

この様に見れば、オシレーター系インジケーターは、レンジに強くトレンドに弱いと言われているのが理解できると思います。

そのため、オシレーターを利用する場合は、トレンドを掴むことを得意としたインジケーターと併用するケースがほとんどです。(これについては、後程触れるとします)

ただし、サブ画面に表視されているインジケーターでも、売買の過熱感を推し量るのではなく、トレンドの強弱を推し量るインジケーターもあります(代表的なのが、ADXやDMIです)。

なので、サブ画面にインジケーターが表示されているからといって、全てが相場の過熱感を推し量るためのインジだとは思わないでください。

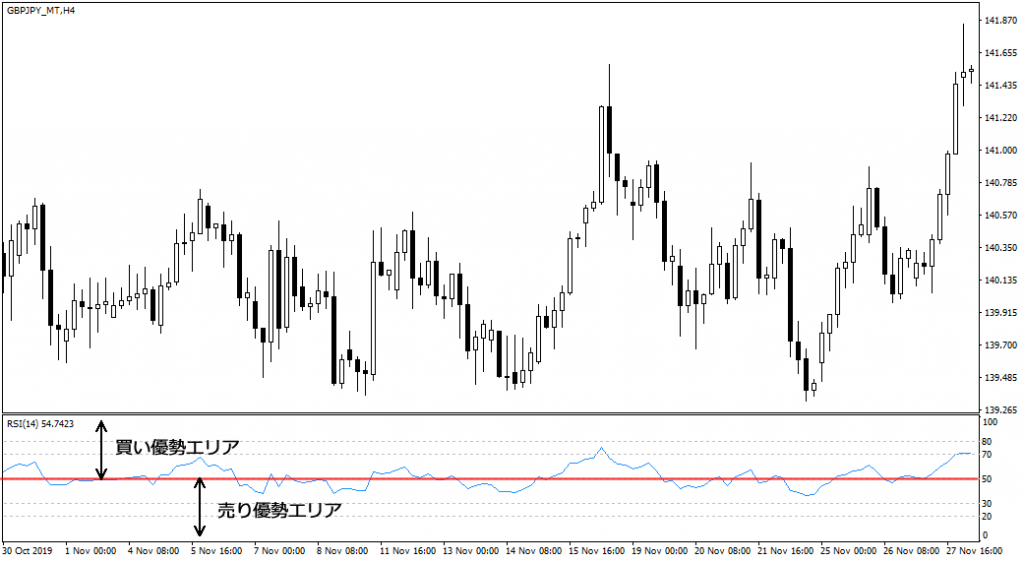

4.売り買いの優勢を見る

オシレータの中には、単純に売買の過熱感を見るだけではないものもあります。過熱しているかどうかだけじゃなく、買い勢力の優勢が続いているのか?売り勢力の優勢が続いているのか?を見ることが出来るものがあります。

以下は、オシレーターの代表格RSIを表示したものです。

RSIは、他のオシレーターと同様に上限に買われ過ぎエリア(80%や70%以上とすることが多い)、下限に売られ過ぎエリア(30%や20%以下とすることが多い)があります。

しかし、もう1つ見方があって、その中間となる50%を境にそれより上が買い優勢エリア、50%以下が売り優勢エリアという見方が出来ます。

(買い優勢エリアは40%以上、売り優勢エリアは60%以上という見方もあります)

では、上図を再度見てください。RSIは、50%をまたぎながら、上下を繰り返しています。つまり、買い優勢も売り優勢も続かず、相互の勢力が繰り返し現れているので、

「レンジ」

という判断です。

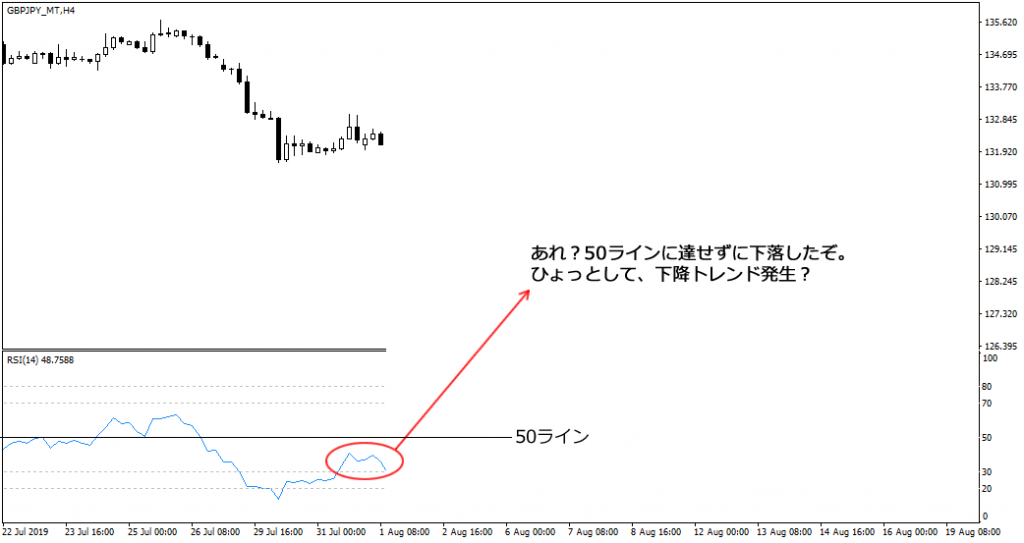

しかし、下図の様に

下降トレンドが発生している際は、50%以下の「売り勢力エリア」だけで推移していますよね。

つまり、売り勢力の強い状況がずっと続いているから、売り勢力エリア内でRSIはずっと動き続けているわけです。

この様に見ると、

- 売り勢力エリアでRSIが推移を続けている時は、下降トレンド

- 買い勢力エリアでRSIが推移を続けている時は、上昇トレンド

という判断が出来ることになります。

つまり、加熱感を見ると共にトレンド判定が可能なオシレーターもあるわけです。

が、これは僕から言わせると・・・

後付けで見ると分かりやすいですが、リアルタイムで実際に価格が形成されている場合、トレンド判断は意外と厄介です。

この手のオシレーターだけで「価格がトレンドを形成している」と判断した場合、実際のトレンドはかなり進んでしまった後ということが、結構あるんですよ。

ちょっと見てみましょうか。

RSIだけでトレンドを判断しようとした場合、恐らく上図の様に、50ラインに達せずに反転したところで、その可能性を考え出すはずです。

しかし、それはあくまで「可能性」であって、この後再びRSIは上を向いてら50ラインを越えていくかもしれません。

なので、静観して様子を見ることになります。

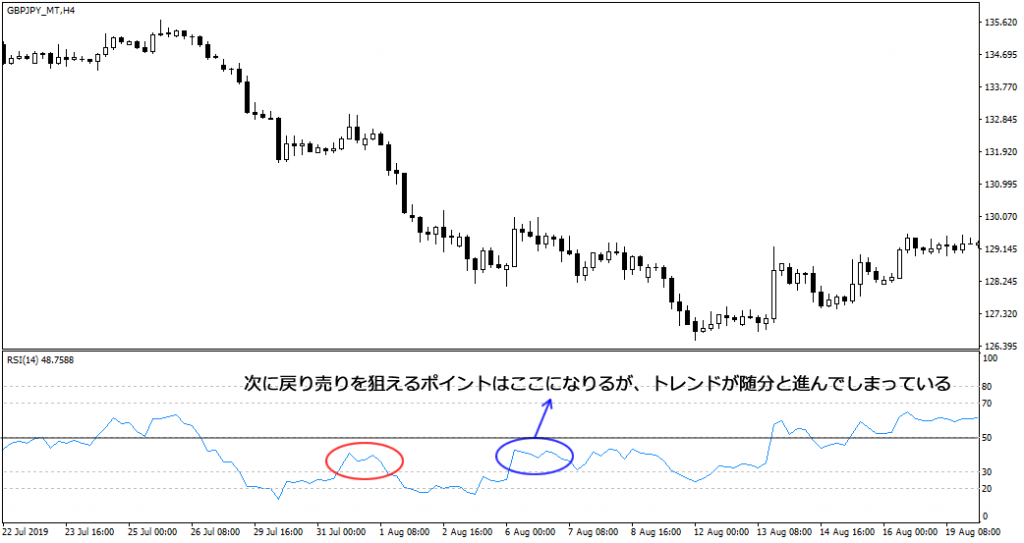

で、その後は・・・

青丸のとことまできてようやく戻り売りを仕掛ける場面になるわけですが、トレンドは結構進んでしまった後です。オシレーターだけにトレンド判定を頼ると、こういうことが結構多くなるんですね。

実際にトレードする場合は、オシレーターに頼ることなく、もっとトレンド判定を早く行なうことを考えた方が効果的です。

5.トレンド時の張り付き

トレンドが発生した際に、そのトレンドの勢いが強く、あまり押し戻しを明確にせずに価格が進行している場合、オシレーターは、高値圏や低値圏に張り付いたままになる傾向にあります。

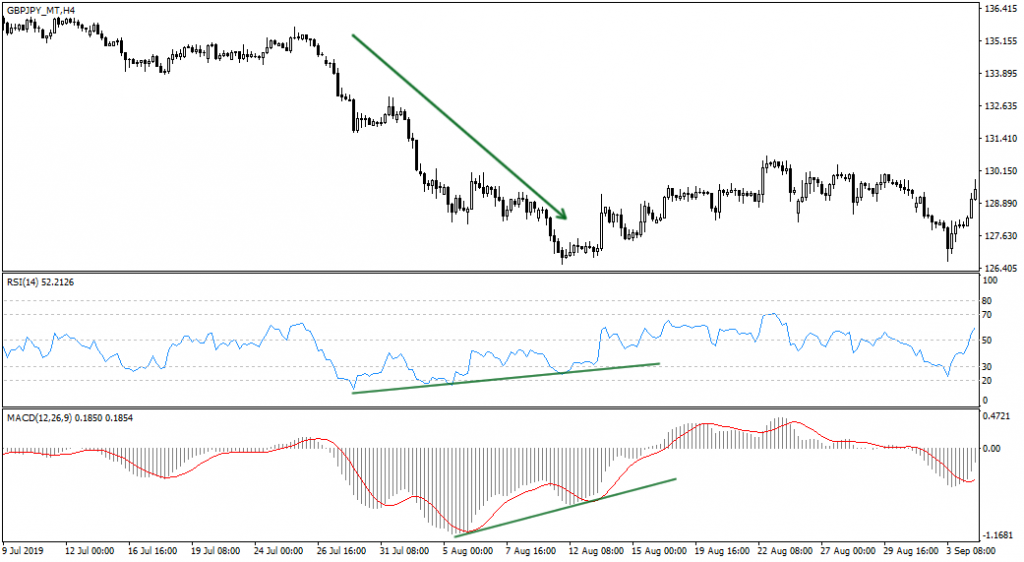

上図は、下降トレンド時にRSIとMACDを表示したものですが、ご覧の通り、低値圏にラインは張り付いたままになっています。

上昇トレンドの場合は、その逆で高値圏に張り付いたままの状態になります。

で、こういった場合は「トレンド継続中」と判断します。

上昇トレンド中に、オシレーターが高値に到達してしまってそれ以上上に行けなくなったからといって「トレンドが終わる」と判断してはいけません。

むしろ、この状態はトレンドが強かったり長期化していることの証であるため、「トレンド継続中」と判断します。

ただし、張り付いた状態なので、オシレーターが売買ポイントを提示することは、あまりありません。

張り付いたままのオシレーターだけ見ていたら、トレンド発生中に指をくわえたまま手を出せない状況が続いてしまいます。

この張り付き現象は、「トレンド継続中」を教えてくれると同時に、オシレーターの弱点でもあります。

6.ダイバージェンス

オシレーターの見方で有名なものに、「ダイバージェンス」があります。このダイバージェンスを見るためだけにオシレーターを表示している人もいるくらいです。

ダイバージェンスとは、逆行現象のことで、下の図を見てください。

価格は高値低値を切り下げながら下落しているにも関わらず、オシレーターはそのラインの低値を切り上げていますよね。これが、ダイバージェンスです。

このダイバージェンスは、俗にトレンドの終焉を示唆していると言われます。

しかし、必ずトレンドが終わるということではありません。その可能性が出てきたと判断する材料です。

ただ、僕のこのダイバージェンスに対する見解は、トレンド終焉の示唆というよりも、単純に

トレンドの波動が弱まっていることを表現している

というものです。

上昇トレンドなら、その上昇する波の勢いが衰えてきている場合にダイバージェンスが起こり、下降トレンドならその逆になります。

なので、再度トレンドの勢いが加速する可能性もありますし、そのまま衰えてトレンドが終了する場合もあるわけです。

また、波動が弱まってきていると知るのは、ダイバージェンスに頼らずとも、きちんと値動きそのものを見ていたら分かりますし、ダイバージェンスよりもむしろ早く捉えることも可能です。

ということで、値動きを主体に見ることが出来る人にとっては、このダイバージェンスは無用の長物かもしれません。

ただ、これを言ったらキリがないんですよねぇ。ダイバージェンスに限らず、トレンド判定や反転確認も、インジケーターに頼らずに値動きで捉えられるわけですから。

しかし、値動きだけで全てをを把握できる人は少ないわけですし、エントリーの根拠をより強化するための役割として、オシレーターをはじめとするインジケーターは、非常に有効だというのが、僕の考えです。

さて、ここまでで、ざっとオシレーター全般の概要を観てきました。

ただし、各オシレーターには、その見方や扱い方には特徴があります。ですから、何でもかんでも「オシレーター」と一括りにして同じ扱いをするわけにはいかない部分もあるんですよね。

ということで、次の章では、各オシレーターには違いがあることを分かってもらうために、個別のオシレーターに軽く触れてみたいと思います。

オシレーターそれぞれ

オシレーターの代表格と言えば、

- ストキャスティクス

- RSI

- MACD

かな?と思います。

もちろん、「はぁ?ATRもあるだろ」などの異論もあると思います。

しかし、実際に日本で良く目にしたり耳にするもので、利用方法の情報量や入手のしやすさからすると、やはり上の3つに軍配があるのかな、と。

で、ここからは、これら各オシレーターについて個別に軽く触れる程度の紹介をしてみたいと思います。

ストキャスティクスについて

前章においてオシレーターを説明する際、主にストキャスティクスを使って見てきました。なので、それほど多くを説明する必要はないかな、と思います。

ただ、ストキャスティクスとしての個別の特徴のお話がまだなので、軽く触れていこうと思います。

扱いやすい

ストキャスティクスの特徴は、一般的に言われているオシレーターの特徴を、比較的そのまま表しています。この後お話するRSIやMACDの様な個別の特徴が少ないです。

ザ・オシレーター的な感じ。

そのため、オシレーターとして初心者にとっては、扱いやすい存在なのかなと、個人的には思っています。

上限下限での張り付きが少ない

かといって、そんなストキャスティクスにおいても、オシレータの特徴の1つである

「強めのトレンドが継続していると、オシレーターは上限下限に張り付いたままになりやすい」

という現象が非常に少ないのが特徴的です。

張り付く数も少なく、張り付いても直ぐに山や谷を形成し始めます。

そのため、他のオシレーターよりも強めのトレンド時でエントリーポイントを見つけやすいという利点があります。

しかしそれは同時に、ダマシにあいやすいという弱点とも言えるので、注意が必要です。

ファストとスロー

ストキャスティクスには2種類あって、

- ファスト・ストキャスティクス

- スロー・ストキャスティクス

に分かれます。

計算式の組み合わせの違いによって、この2種類は分かれますが、こ基本的に

- ファスト・ストキャスティクスは、値動きに対する反応が早いがダマシが頻発する

- スロー・ストキャスティクスは、前者に比べて値動きに対する反応が遅いがダマシが少ない

という特徴があります。

好みで用いてもらえれば結構なんですが、ダマシの多いファスト・ストキャスティクスは実際の相場で振り回されることが多くなるので、個人的にはお勧めしません。特に初心者には。

なお、この記事で用いたものは、全てスロー・ストキャスティクスです。ストキャスティクスの利用を考えている人は、まずはスロー・ストキャスティクスから始めてみることをお勧めします。

折れ線の見方について

今回の記事は、紹介程度なので、スルーしようかと思ったんですが、ちょっと気になる点があるので、軽く触れておきます。

まず、RSIの様に折れ線グラフの中央にライン(50ライン)を引いて、

「50ライン付近で反発した」

などの動きを見ようとする解説もありますが、個人的には懐疑的です。なぜって、僕自身がやってみたりしたんですけど、良い結果が得られなかったからです。

まぁ、どんなインジケーターも、奥の深さというのはあるので、僕の技術が至らなかっただけかもしれませんが。

ただ、基本的に「売られ過ぎエリア」「買われ過ぎエリア」での

- エリアに突入後に再度抜けたポイント

- エリア内でのクロス

を売買ポイントとして見るだけで、十分通用しますので、細かい動きに関しては使いなれてからの挑戦で良いかな、と。

で、ついでにもう1点加えますが、

売買ポイントの見極めにおいて、信用度の高いパターンがあると言われています。

そのやり方は、ストキャスティクスの開発者が提唱していて、

- 高値圏を85%以上、低値圏を15%以下という厳しめな設定にし、そこに侵入した後に鋭い角度で抜けたところを売買ポイントとする(スパイク)方法

- 高値圏を70%以上、低値圏を30%以下という緩めの設定にし、エリア内でダブル・ボトム(トップ)の様な形を形成し、2本の線が2回クロスを繰り返したら、そこを売買ポイントとする(ガービッジ)方法

です。後者は言葉だけだと分かりづらいので、以下に図を載せておきます。

ただこのガービッジ、僕としてはあまり有効だとは思ってないんですねぇ。

というのも、「2回クロスしたら」が売買ポイントですが、基本的に既に1回目のクロスで売買してしまってるからです。

しかし、1回目のクロスを見送ってガービッジが起こるのを待っていたら、結構な売買ポイントを指をくわえたまま眺めるだけになってしまいます。

さらに、これまた個人的印象ですが、ガービッジが特に信頼性高いものとは思えないんですよ。上図は、解説に適したいわゆる「良い例」として挙げていますが、上手くいかないケースも多々見受けられます。

ただ、正確に検証した結果ではないので、あくまで「個人的印象」として捉えておいてください。

RSIについて

RSIは、先にも説明しましたが、単に売られ過ぎや買われ過ぎを見るだけではなく、トレンド判断も可能でした。

Rサブ画面の真ん中より上部だけでRSIが推移している場合は上昇トレンド中、下部だけで推移している場合は下降トレンド中でしたね。

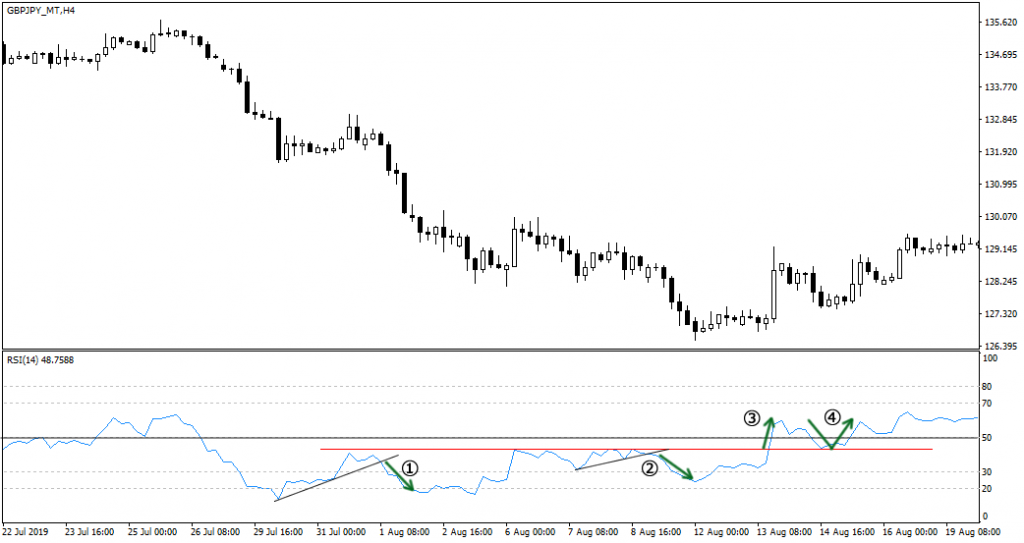

ただ、それだけでなく、実はライントレードの様なトレードがRSIでは可能となります。以下の図を見てみましょう。

①や②はパターンラインからのブレイクで売りのトレードが可能です。

また、今までの下降トレンドを特定付けていた高値ラインに水平線(赤い線)が引けるため、そこを上にブレイクしたところで買いエントリーします。

更にはそのラインからロール・リバーサールが起きた④で買いトレードが出来ます。

(このやり方を僕は突き詰めてやっていないので、きちんとしたライン引きとその判断が出てきてなかったらゴメンなさい)

この様に、ライントレードの様なトレードが出来るのがRSIの特徴です。

ちなみに、このRSIの見方は、2009年に陳満咲杜氏がその著書「FXトレーディングの真実」にて公表したのが、日本では最初だと思われます。それまでは、先の一般的なオシレーターの見方しかされていませんでした。

で、その発表直後、このRSIを使ってGFF氏が10万円の証拠金をたった3ヶ月で6億円する様をニコ生動画で配信したのは、有名な話です。まぁ、その後はハイレバが原因で証拠金は30万円になってしまいましたが。

まぁ、このRSIは扱えば扱うほど奥が深いというのが僕の印象ですが、初心者にはやや扱いづらいオシレーターという印象も強いです。

MACDについて

MACDは、相場の過熱感を計るオシレーターであると同時に、非常にトレンド系インジケーターに近い側面を持つと言われています。

というのも、その計算方法が指数平滑移動平均線(EMA)を基にしているからです。(詳細は割愛します)

で、ストキャスティクスやRSIは、折れ線グラフの縦軸のメモリの範囲が100~0、オシレーターによっては上下の範囲を+100から-100としているものもありますが、

MACDの場合は、縦軸のメモリは真ん中の0ラインを中心として上下に数値が広がりますが、その上限下限の数値は決められていません。

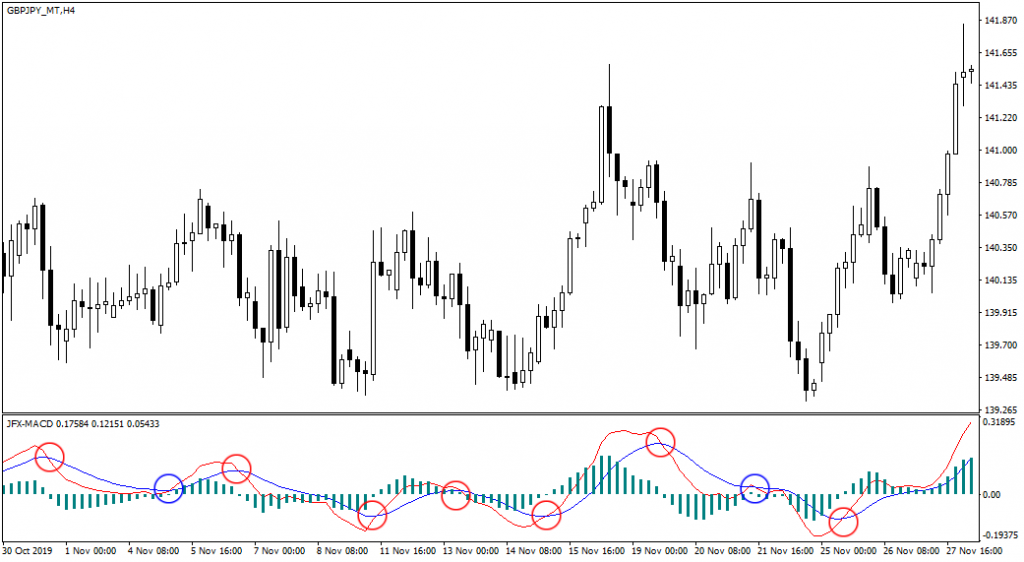

ちょと、実際にMACDを表示したチャート図を見てみましょうか。

ストキャスティクスの様に2本線ですね。2本のうち、先行して上下動をする線(赤い線)が基本となる線で「MACD」と呼び、遅れて上下する線(青い線)を「シグナル」と呼びます。

で、このMACDラインが上下に伸びれば伸びるほど、縦軸の数値も伸びていきます。数値の上限下限が決まってないんですね。

なので、「売られ過ぎエリア」とか「買われ過ぎエリア」みたいな概念はありません。

しかし、基本的にこの2本の線のクロスする箇所が売買ポイントとなるのは、一般的なオシレーターの見方と一緒です。

上図の赤丸で示したところが、そのポイントです。

正確に言えば、0ラインより上でデット・クロスした場合が売りポイント、0ラインより下でゴールデン・クロスした場合が買いポイントとなります。

ただし、MACDは縦軸の上限下限が予め決められておらず「買われ過ぎ」「売られ過ぎ」が判断できないため、0ラインよりもどのくら乖離したところでクロスした方がより有効な売買ポイントになるかは、各自の裁量によるところが大きくなります。

また、0ラインより上でゴールデンクロスしたり、0ライン近くでクロスすることもあり(青丸)ます。この辺もどう判断するかは、各自の裁量によるところが大きくなりますので、初心者の方は、0ライン付近のクロスに安易に手を出さないのが得策です。

更に、MACDにはそれ以外にも売買ポイントがあります。

それは、MACDライン(赤い線)が0ラインを上から下に割り込んだら「売りポイント」、下から上に上抜けたら「買いポイント」という見方です。

ただ、そこをポイントにする場合は、トレンドが発生するなど、そこからある程度価格を伸ばしていかないと失敗する可能性が高いというのは、上図を見て見ればお分かりかと思います。

そのため、このMACDラインと0ラインのクロスを売買ポイントにするのは、相当熟達していない限りは、お勧めできません。

更に、もう1点。

MACDの折れ線グラフの中に、棒グラフ(緑色)が見えますよね。

この棒グラフを「ヒストグラム」と呼びます。

一般的に、このヒストグラムと0ラインのクロスが売買ポイントとなるんですが、良く見ると分かる通り、それはMACDとシグナルのクロスするポイントと重なります。

なので、MACDというオシレーターには、ヒストグラムを省略しているものが結構あります。

MT4に標準で入っているMACDにはヒストグラムがなく、その反面、MACDラインをラインではなく棒グラフで表示しています。そのため、MACDラインとヒストグラムを混同してしまいがちです。以下がその図です。

きちんと見比べてみるとMACDラインをこの棒グラフが代用しているのが分かると思います。(上図では、赤い線がシグナルですが、下図では青い線がシグナルです)

混同しない様に気を付けてください。

なお、ヒストグラムの山と谷は、実際の値動きの山と谷に一致しやすい傾向にあります。

ただ、実際にこの山と谷の判断は、リアルタイムでトレードした場合には意外と難しいため、むしろ利確ポイントとして最初は見ていた方がトレードしやすいかと思います。

さて、駆け足ですが、ざっとRSIとMACDの概要をお話してみました。

どのインジケーターでもそうですが、実際のトレードで使いこなすのは簡単ではありません。

概要を知ったからといって、分かった気にならず、きちんと使いこなせる様になってからトレードに臨むことが大切かと。

実際の使用例

さて、それではオシレーターの実際の使用例を挙げていきましょうか。

先述の通り、オシレーターはレンジに強くトレンドに弱いという傾向があります。

そのため、実際のトレードに用いる際は、トレンド系インジケーターと併用するのが常になります。

トレンド系インジケーターは、トレンドに強くレンジに弱いのが特徴です。

そのため、トレンド系とオシレーター系を併用することで、両者の長所短所を補完し合おうとするのが一般的なインジケーターの用い方です。

そうですねぇ、今回はストキャスティクスを使ってみましょうか。以下がその図です。

下降トレンド中、ストキャスティクスは赤丸で示した通り、買われ過ぎエリアまで到達せずにデット・クロスしています。なので、基本に忠実であればあるほど、売りでエントリーするチャンスはありません。

しかし、下降トレンド中なのに、売られ過ぎエリアではゴールデンクロス(青丸部分)を繰り返しています。なので、ここで教科書通りに買ってしまうと、損切りを多発してしまいます。

つまり、トレンド発生中にストキャスティクスのみに頼ってトレードすると、勝つことは難しいんですね。

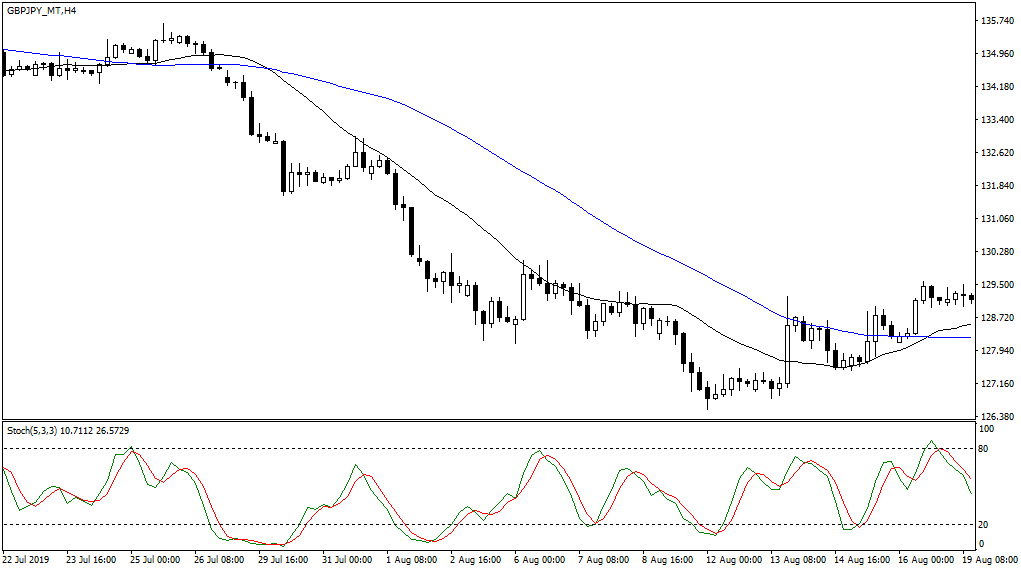

ということで、ストキャスティクスの弱点を補うために、トレンド系インジケーターを表示してみます。

今回は、そうですねぇ・・・

このブログで度々登場する移動平均線を併用してみましょうか。移動平均線を用いて、トレンド判定を行います。

移動平均線でトレンドを見る場合は、通常2本か3本の移動平均線を表示することが多いです。今回は、20SMAと50MAの2本を使ってみましょうか。

移動平均線による下降トレンド判定は、

- 上から「長い期間のMA」→「短い期間のMA」→「価格」の順番になっている

- 基本的に全てのMAが下を向き出した

というのが条件です。

上図を見ると、20SMA(黒色の線)が50SMA(青色の線)とデット・クロスしたところから下降トレンドが始まったことが分かります。

で、今回は上手く20SMAで価格が抑えられて下落していってますので、MAだけでエントリーするのは可能です。

ただし、ここでストキャスティクスを併用することで、エントリーのタイミングを計りながら、自信をもって売りエントリーをすることが出来ます。下図を見てください。

下降トレンド中だということが分かっているため、相場が「買われ過ぎる」ということは滅多にありません。

なので、買われ過ぎエリアに到達せずとも、ストキャスティクスのデッド・クロス(青丸)でエントリーをすれば良いわけです。

上図では、20SMAに価格が抑えられた局面(赤丸)のどのタイミングで売りエントリーをしたら良いかを、ストキャスティクスは上手く提示してくれていますよね。

また、下降トレンド中なので、売られ過ぎるのは当たり前ですし、また基本的に買いで攻めることはありません。

ですから、ストキャスティクスが売られ過ぎエリアに到達しても、またそこでゴールデン・クロスをしたとしても、買いエントリーをすべきではないことが分かります。

むしろ、売られ過ぎエリアでのゴールデン・クロスは、利確ポイントとして活用できます。

以上の様に、トレンド系インジケーターを併用することで、オシレーター系インジケーターは威力を発揮します。

なお、上図はトレンドの強さが運よく20SMAに沿う形で展開しているため、20SMAで価格が止められていますが、さらにトレンドが強い場合は、そう上手くはいきません。下図を見てください。

価格は20SMAまで到達せずに下落を続けています。これじゃあ、MAだけでエントリーのタイミングは掴めません。

この場合、より短いMA(例えば10SMA)を表示して、そのタッチから反転下落するポイントを見つけたり、より小さい時間軸を見てタイミングを狙ったりしますが・・・

オシレーターを表示させている場合は、そんな手間はいらなくなります。

移動平均線が下降トレンドを示唆している間は、ストキャスティクスを用いて、デッド・クロスを戻り売り局面としてエントリーし続けていけば良いだけなんです。

このトレンドに関する詳しいお話は、「トレンドの正体」にてお話しています。まだ読んでいない方は、ぜひ読んでおいてください。

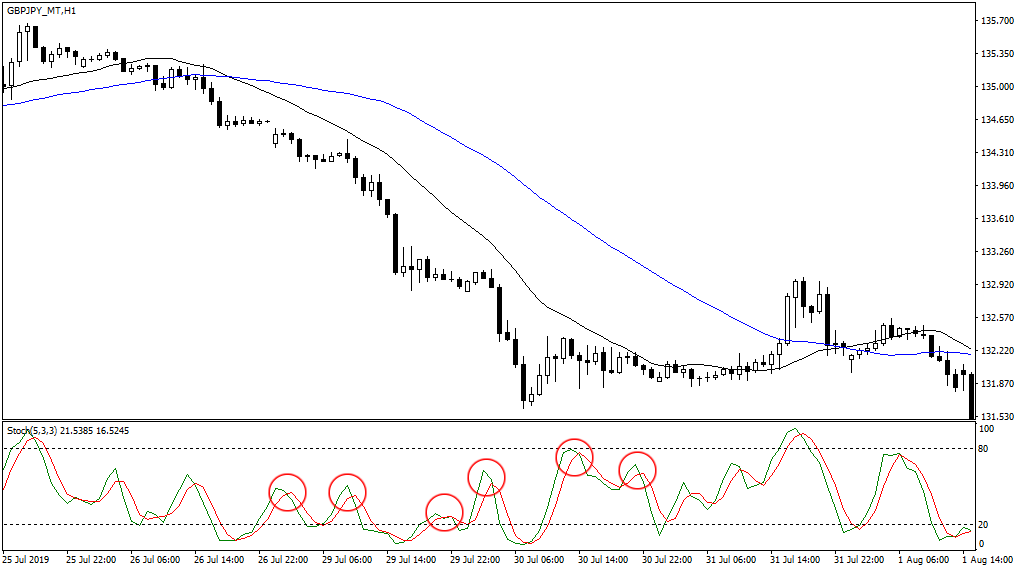

では、違う局面を見てみましょうか。

Aの部分を見てください。20SMAが横を向き出しました。

そして、20SMAは50SMAに糸が絡む様に絡みだし、50SMAも横を向き出します。

これ、移動平均線によるトレンド判定では、

トレンド・レス、つまりレンジということです。

となれば、レンジに強いオシレータは全開でその威力を発揮する場面です。

上図赤い丸部分を見てください。買われ過ぎエリアでデッド・クロスした場面で売り、売られ過ぎエリアでゴールデン・クロスした場面で買うことを繰り返していけば良いだけです。きちんと、収益になってますよね?

この様に、インジケーターを用いてトレードをする場合、一般的にはトレンド系とオシレーター系を併用することで、両者の得手不得手を補い合い、収益につながるトレードを繰り返すことが可能になります。

終わりに

さて、今回はさらっとオシレーターについてその概要をお話しました。そして最後には、実際のオシレーターの使い方をお話してみました。

しかし、今回お話したトレンド系インジケーターとオシレーター系インジケーターを併用してトレードするというのは、極めて一般的というか、教科書的お手本の様なトレード手法です。

しかし、多くの人がなぜ同じ様にインジケーターを表示させて勝てないのか?

それは、どこかに秘密があるわけではありません。

単に、本来あるべき姿のインジケーターの使い方をしていないだけなんです。インジケーターそれぞれが持つ本質を踏まえたうえで、

当たり前のことを、ごく当たり前に

トレードすれば良いだけなんですよ。当たり前のことが出来ないから、勝てないんです。

もちろん、当たり前のことを当たり前の様に実行するには、杓子定規にはいきませんし、簡単に出来るわけじゃありません。

まずはインジケーターの本質を捉えることが大切。

そして、

繰り返し繰り返し練習し、上手くその道具を扱える様になることが大切です。

それによって、特別面倒なことや秘密の手法を用いずとも、結果を出していくことは可能なはずです。

頑張ってください。

それじゃあ、また。