さて、「多通貨ペア監視のノウハウ」シリーズの第4回目です。

前回は、相関を難しく考えずとも、ドルと円の軸だけを把握することで、多くのケースで市場の大勢についていけることが、分かったかと思います。

で、今回は縦軸を見ていきます。そう、欧州勢通貨と環境国通貨の動きです。

ただ、今回もちょっと頭がこんがらがってしまいやすい話が続きますので、覚悟してついてきてくださいね。

それでは、始まり始まり~!

これがBOZ流!市場のテーマの見つけ方

多通貨ペア監視の目的

このシリーズの最初の方で、相関性の見方の基本をお話したと思います。その基本的な見方は、

の3通貨によって構成される3つの通貨ペアのチャートから、どの通貨が買われてどの通貨が売られているのかを見比べて、通貨同士の強弱の関係を知るというものでした。

で、前回の解説では、横軸であるドルと円を見たんでしたよね。

なので、今回の縦軸解説においては、

- まずユーロの通貨ペアを見て、ドルと円との相関性を把握する

- 次にポンドの通貨ペアを見て、ドルと円との相関性を把握する

- 次に豪ドルの通貨ペアを見て、ドルと円との相関性を把握する

という作業をし、そこからある方法を用いて、ドル・円・ユーロ・ポンド・豪ドルの5つの通貨の強弱の関係性を導き出す・・・

そんな解説を想像した人もいるかと思います。

でも、違います。

多通貨ペア監視において、相関関係の基本的な見方というのは、確かに必要不可欠なものです。

しかし、BOZ流の多通貨ペア監視の目的は、世間一般で活用されている通貨間の強弱をあぶりだしてランキング付けするような類のものではありません。

ここで解説する多通貨ペア監視というのは、

- 外為市場のテーマと動意を見つける

- それに合わせて、最もトレードしやすい通貨ペアを選択する

というのが目的です。

なので、「縦軸を見る」というのは、横軸を見てドルと円にテーマがない場合、それ以外の通貨にテーマや動意があるのかないのかを探る作業になります。

欧州勢通貨や環境国通貨がテーマとなる時

では、ドルや円以外の通貨が市場のテーマになっているかどうかを知るには、どの様にしたら良いのでしょうか?

答えは簡単です。

縦軸の通貨ペアを見て、

- ユーロの2つの通貨ペアが共に同じ方向に値が動いていれば、ユーロがその時の市場のテーマ

- ポンドの2つの通貨ペアが共に同じ方向に値が動いていれば、ポンドがその時の市場のテーマ

- ユーロとポンドの計4つの通貨ペアが共に同じ方向に値が動いていれば、欧州勢通貨がその時の市場のテーマ

- 豪ドルの2つの通貨ペアが共に同じ方向に値が動いていれば、豪ドルがその時の市場のテーマ

となります。簡単ですね。

ただし、ドルと円の両方が共にテーマに上がっている場合には、この縦軸の見方は成立しません。

この縦軸の見方が成立するのは、

- ドルと円の両方とも市場のテーマになっていない場合

- ドルもしくは円のどちらか1つしか市場のテーマになっていない場合

というのが前提条件になります。

では、なぜそうなるのでしょうか?

これも、相関関係をきちんと理解していれば、答えは簡単です。

例えば、市場のテーマが「ドル」と「円」にあり、その動意が両方とも「売り」であるならば、ユーロ/ドルもユーロ/円も値動きは共に上昇するからです。ユーロにテーマがなくとも、ユーロ絡みの2つの通貨ペアは、同じ方向に値が動くんですよ。

なので、ドルと円が共にテーマとなっている場合には、上記の見方は成立しないんですね。

しかし、ドルと円の両方が市場のテーマとなっていないのに、ユーロ/ドルとユーロ/円が共に上昇しているのであれば、それはユーロの買いが主導となって価格が上昇しているわけですから、市場のテーマは「ユーロ」であり、その動意は「買い」となるわけです。

また、ドルもしくは円の1つだけが市場のテーマだった場合でも、縦軸のチャートの値動きが同じ方向を向くことはありません。あるとしたら、それはその縦軸の通貨にテーマがあることが理由となります。

例えば、市場の動意が「ドル売り」にしかなく、円がテーマとなっていない場合、豪ドルの縦軸は、

- 豪ドル/ドルのチャートは、上昇

- 豪ドル/円のチャートは、上昇しない

となるはずです。

しかし、豪ドル/円のチャートも上昇しているのであれば、円を積極的に売る意思はなくとも、豪ドルを積極的に買おうという意思が市場にはあるということになります。豪ドルが買われているから、豪ドル/円も上昇するわけです。

であれば、その時のテーマは「ドル」と「豪ドル」にあり、市場の動意は「ドル売り、豪ドル買い」ということになります。

正確性よりも実用性をとる

ただ、縦軸の2つの通貨ペアだけを見て、

「え?それだけで市場のテーマかどうか判断できるの?」

と思った方も、いるかもしれません。

たしかに、豪ドル/ドルと豪ドル/円だけを見て、豪ドルが市場のテーマとなっているかを判断するのは、少し雑な気がします。

豪ドルが市場のテーマになっているかを判断するには、ユーロ/豪ドルなどその他の通貨も比較してからにした方が、正確性は上がるはずですし、その方が安心です。

しかし、ここで正確性を求めても、何の意味もありません。

だってね、ドルや円が市場のテーマになっていないのに、豪ドル/ドルと豪ドル/円の両方が上昇しているのであれば、それは豪ドル自身に買い意欲が集まっているということです。

仮にそれが「市場のテーマ」というレベルに至らないとしても、豪ドルに「買う」という動意が市場あるのは、事実です。

だったら、豪ドルを「買い」と判断するのは、トレーダーとして何一つ間違っちゃいない。

しかも、僕らは豪ドルに関しては豪ドル/ドルと豪ドル/円しかトレードしないんですよ。ユーロ/豪ドルを取引するなら、それも加味してその通貨ペアの状況も加味する必要はありますけど、取引しないんだから、そんな必要は全くない。

なので、僕らトレーダーは実用性を重要視していけば良いんです。

仮にその通貨が「市場のテーマ」というレベルに至っているか疑問が残っても、そこに「動意」があるのであれば、その動意に乗るのがトレーダーの仕事です。

違いますか?

その動意に乗らず、「本当にこれは市場のテーマか?」などをさらに探ろうとする行為は、トレーダーに必要な仕事ではなく、それは金融アナリストの仕事なんですよ。

市場のテーマとなっているかどうかの違い

では、市場に動意があっても、市場のテーマになっている場合とテーマになっていない場合、どの様な違いが生まれるのでしょうか?

基本的に、勝敗には関係しません。

例えば、ドルと円が市場のテーマとなっておらず、豪ドル/ドルと豪ドル/円の両方が上昇している場合、豪ドルそのものに買い意欲が集まっているわけですから、市場には「豪ドル買い」の動意があるわけです。

この場合、市場のテーマになっていようがなかろうが、「豪ドルは買い」なわけですから、その動意に沿って取引している限り、基本的に勝敗には影響しません。

ただ、市場のテーマとなっていれば、そうでない時と比べ、資金の流れはより大きくなります。なので、価格が動意の方向に進む値幅と期間は大きくなりやすくなります。

トレーダーとして気にする点は、そのくらいでしょう。

ただ、その点も実は限定的です。

値の進む幅というのは、実際は個別チャートの局面によって大きく変わります。

例えば、市場ではユーロに買いの動意がある場合、ユーロ/ドルをトレードするケースを2種類考えてみましょうか。

- ユーロは市場のテーマになっているが、今のポイントで買った場合、30p上に強力な抵抗帯ある

- ユーロは市場のテーマというほどではないが、今のポイントで買った場合、50p上に強力な抵抗帯がある

この2つ、どちらの利幅が大きくなる可能性が高いでしょうか?

簡単ですね。そう、2番目の方です。市場のテーマに上るほどなのかどうかに関係なく、買いの動意があるのであれば、値幅は基本的に個別チャートに起因します。

なので、実際のトレードにおいては、「市場の動意」があるのであれば「市場のテーマ」かどうかを知る必要は、たいしてないんですね。

つまり、BOZ流の多通貨ペア監視においては、縦軸2つの通貨ペアだけで「市場のテーマ」としても、何一つ問題ないわけです。

ただし、2つの通貨ペアを比較しただけで

「今は、豪ドルが市場のテーマだから」

とかの発言をSNS等で公表したらダメですからね。そういった市況を世間にご披露するのは、アナリストの仕事ですから。アナリストっぽく振舞ってドヤりたいなら、もっと正確に調べてから公表してください。

多通貨ペア監視の手順

ということで、BOZ流の多通貨ペア監視用の組チャートを見る場合は、必ず最初に横軸を見ます。まずは横軸を見て、市場のテーマに「ドル」や「円」があるのかを確認します。

そして、「ドル」と「円」の両方にテーマがある場合は、「ユーロ」「ポンド」「豪ドル」にテーマも動意はありませんから、縦軸を比較する必要はありません。

しかし、「ドル」と「円」の両方、もしくはどちらか一方がテーマになっていない場合は、次に縦軸を見比べて、同じ方向に値が動いている通貨を探します。そして、同じ方向に値が動いている通貨があるのであれば、その通貨がその時の市場のテーマということになり、その値が動いている方向が市場の動意となるわけです。

簡単ですね。至って簡単です。

で、市場のテーマとなっている通貨の絡んだ通貨ペアを選択し、市場の動意に合わせて売買をすれば良いだけなんですよ。

簡単ですよね。

市場はジャンルごとに動きやすい

前回も言いましたが、市場には

の4つのジャンルがあります。(「安全国通貨」というジャンルの色合いは褪(あ)せているので、「円」を1つのジャンルと規定しています)

そして、市場は各通貨ごとがテーマとなるよりも、この4つのジャンルごとにテーマが浮上する傾向にあります。

もちろん、同じジャンルの通貨であっても、国は違いますから、必ずしも同じ値動きをするわけではありません。国ごとの状況によっては同じジャンルであっても相反する動きをすることはもちろんあるわけです。

が、例えばポンドに買い条件はなくユーロのみに単独の買い条件があったとしても、それに釣られてポンドも買われたりもするんですね。

あくまで「傾向」ですが、市場はジャンルごとにお金が流れる傾向があると思っておいてください。

なお、学習用の多通貨ペア監視用組チャートでは、加ドルは表示されていませんから、環境国通貨は豪ドルのみです。加ドルを表示して豪ドルと同様に動くのであれば、「環境国通貨に動意がある」みたいな判断ができますが、豪ドルしか表示していなければ、それが定かかどうかは分かりません。

ただ、加ドルを取引しないのであれば、別に豪ドル単体に動意があるのか環境国通貨全体に動意があるのかは、知ったところでトレード自体には何の影響もありません。

学習用の多通貨ペア監視用組チャートで、豪ドルに動意があると知った時に、

「多分、他の環境国通貨も動意があるんじゃね?」

ってそんな程度の認識で、時間があれば加ドルやニュージーランド・ドルのチャートでも覗いてみれば良いと思います。

まぁ、実際にトレードしないなら、覗く必要もないとは思いますが。

とは言え、やっぱり市場は複雑

さて、BOZ流の多通貨ペア監視方法を用いれば、市場のテーマと動意を見つけるのは、とっても簡単だということが、お判りいただけたと思います。

が、言うは易し行うは難し。

確かに、テーマと動意を見つける手段だけを見れば、その手順は簡単ですが、きちんと市場のお金の流れを把握しようとすると、実際はやっぱり複雑になります。

では、ちょっと実際にチャートを見ながら、市場のお金の流れを見ていきましょうか。

頭がこんがらがる解説に入っていきますよ。頑張っていきましょう。

その前に

今回の解説は、前回に比べて、もう少し値動きを細かく見ていくことにします。

とういうのも、前回の解説は、値動きに対してかなりザックリとしたものだったからです。細かく見れば調整が入っているところも、全体的に上がっていれば「上昇」と一括りにしていました。

なぜかというと、簡易化しないと分かりづらくなるからです。細かい値動きに対して忠実に対応して解説しようとすればするほど、解説は複雑になり、分かりづらくなるだけですからね。

ただ、今回はあんまりザックリと解説すると、逆に読者さんの方が「あれ?」って疑問に思うところが沢山出てきてしまいそうなので、ちょっと値動きに対して忠実な解説をしていこうと思います。

ということで、ここからは、単にトレンドを一括りにせず、その中にある推進波と調整波を、きちんと分けて解説していこうと思います。

細かい解説になる分、複雑になっていきますが、頑張ってついてきてください。

まずはユーロ/ドルを見てみよう

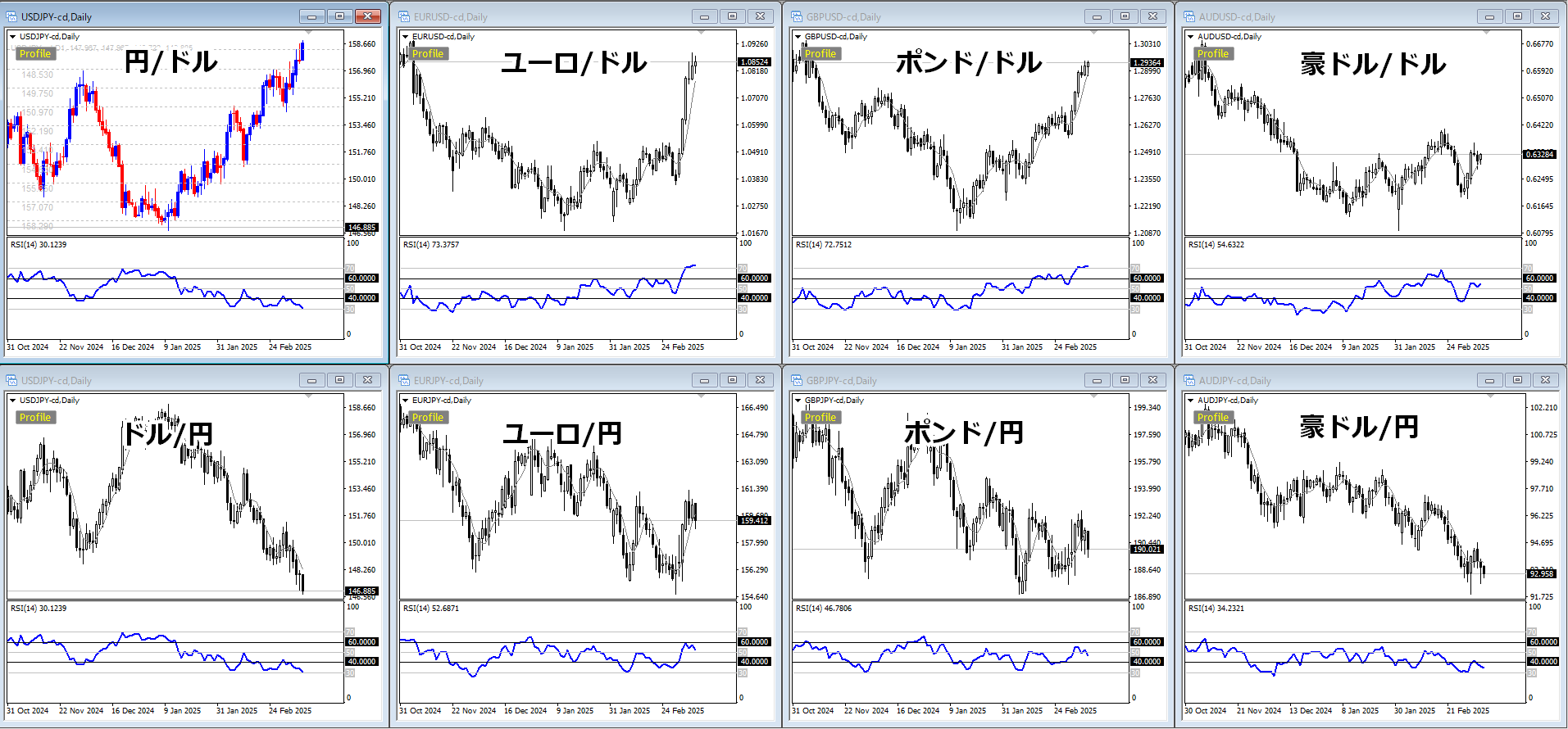

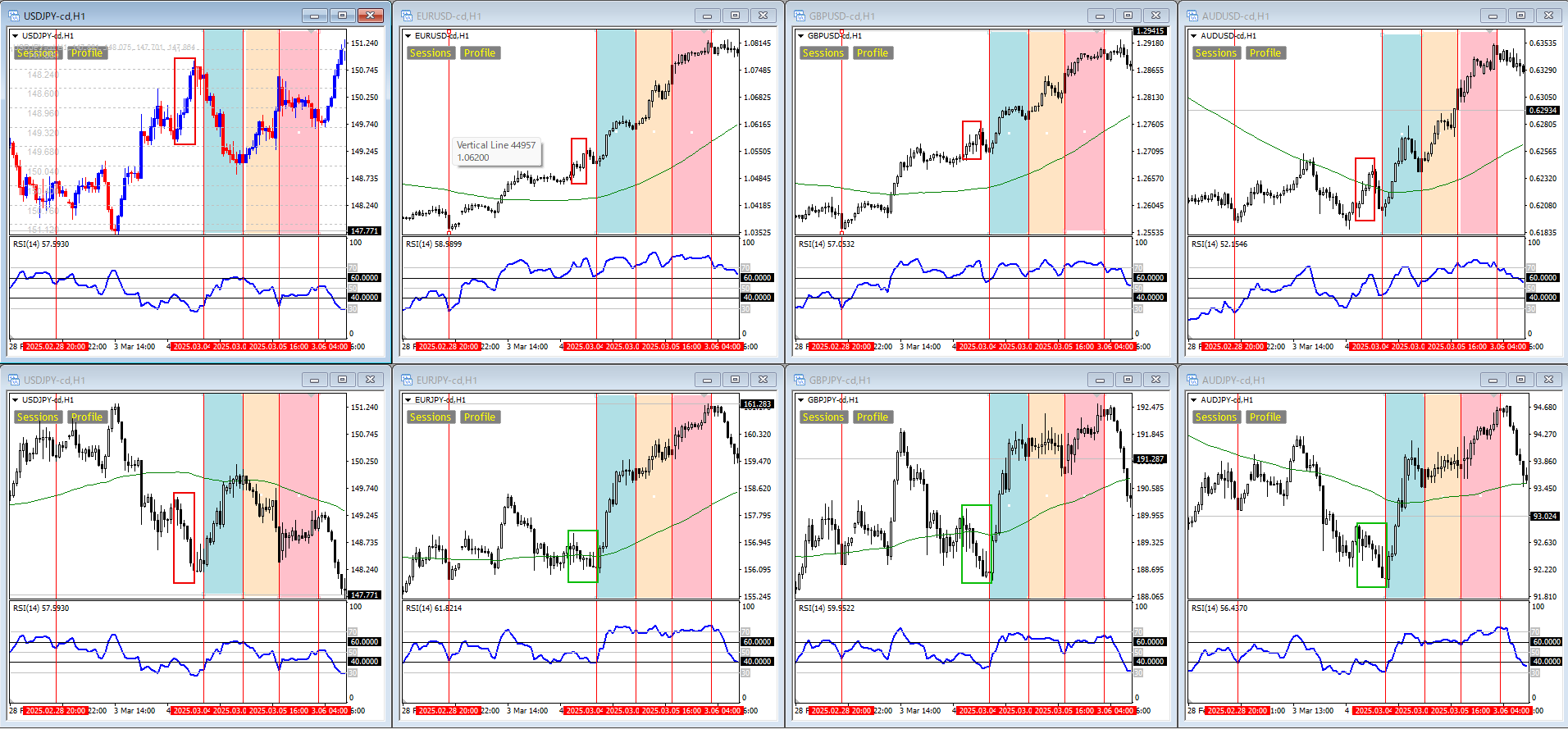

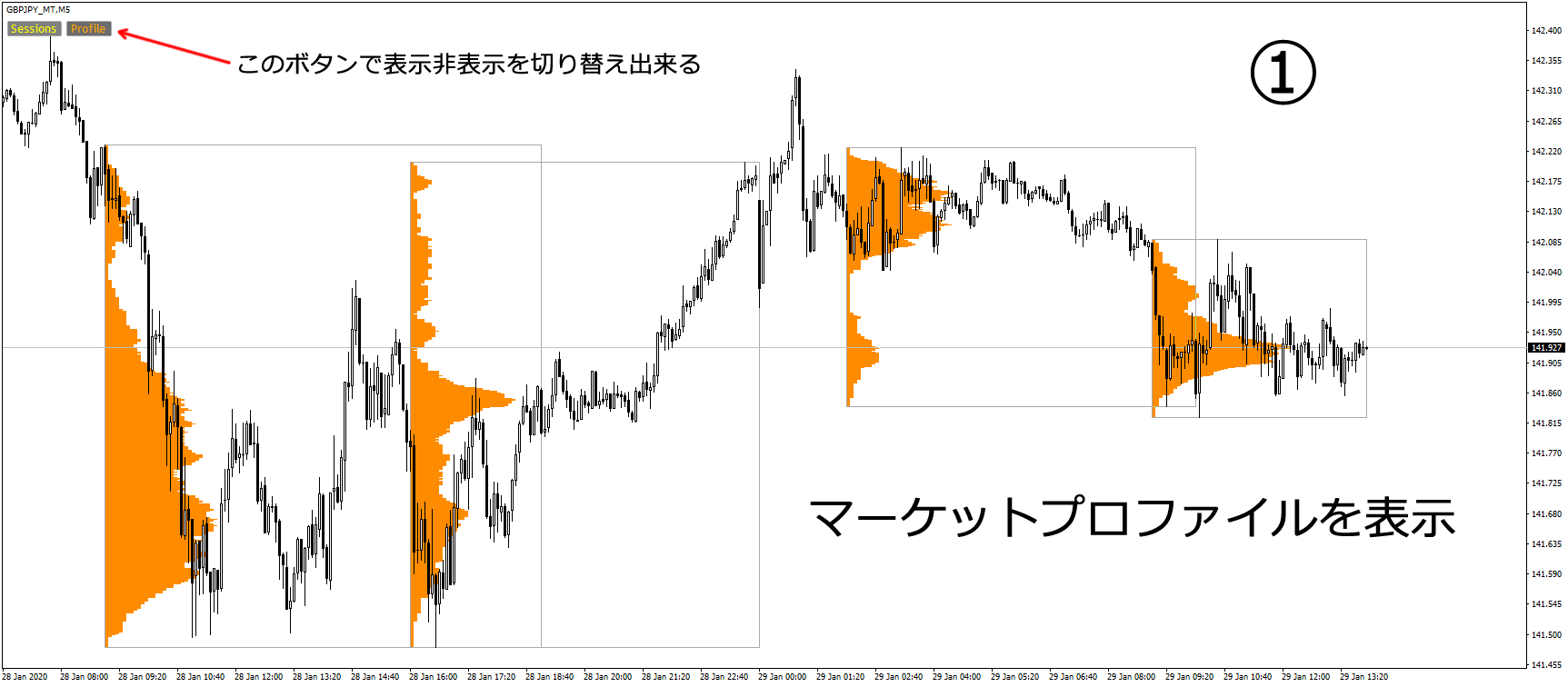

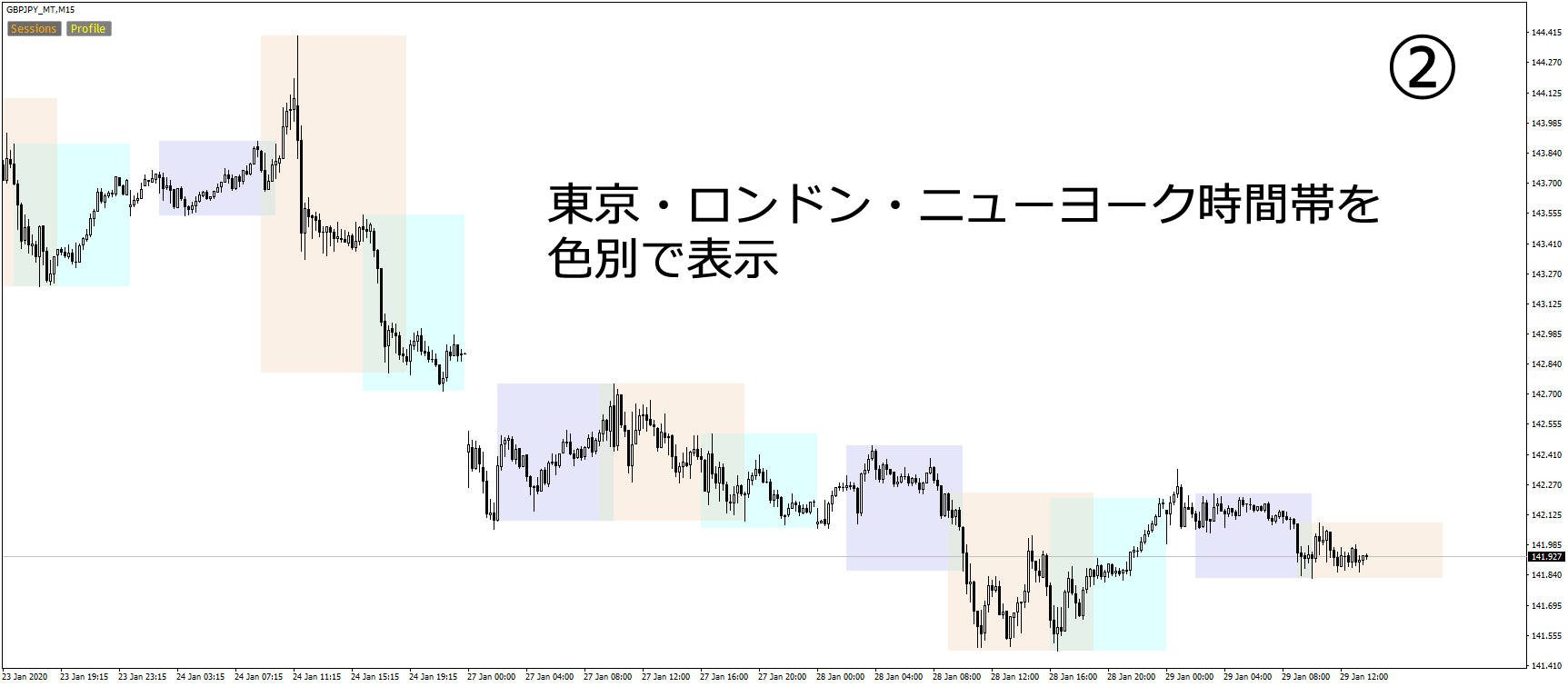

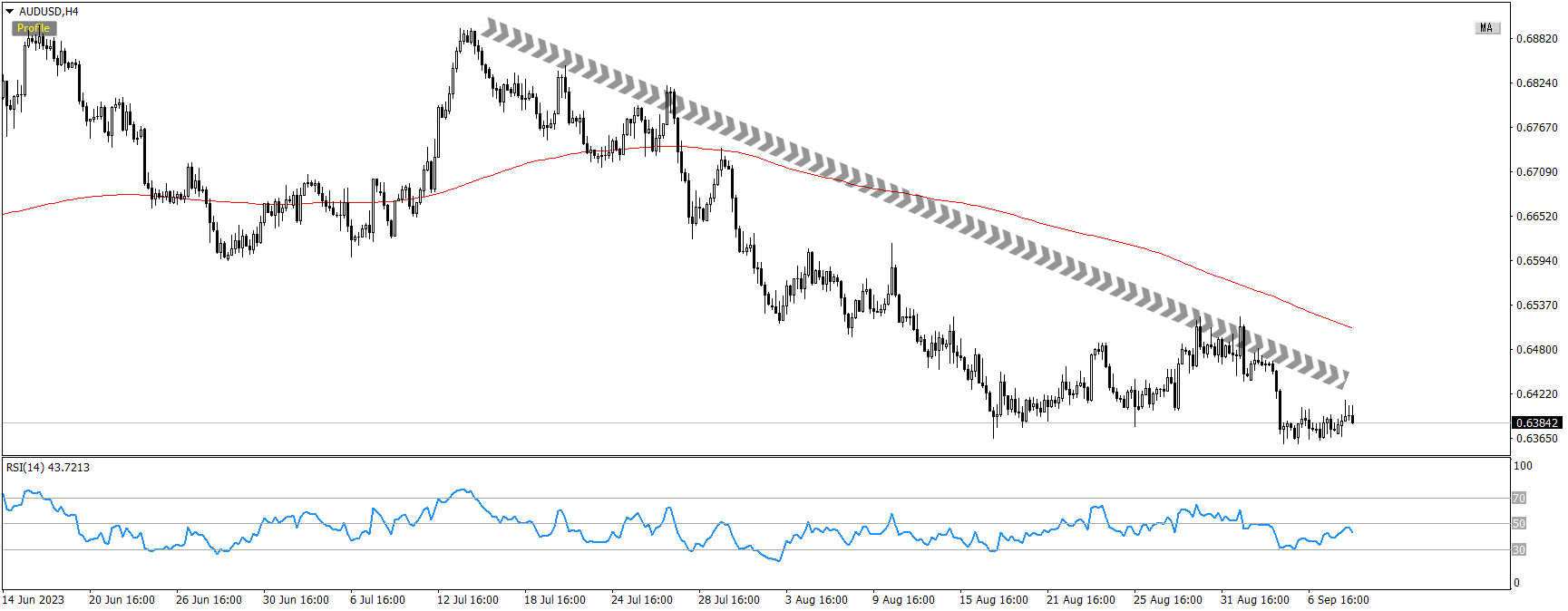

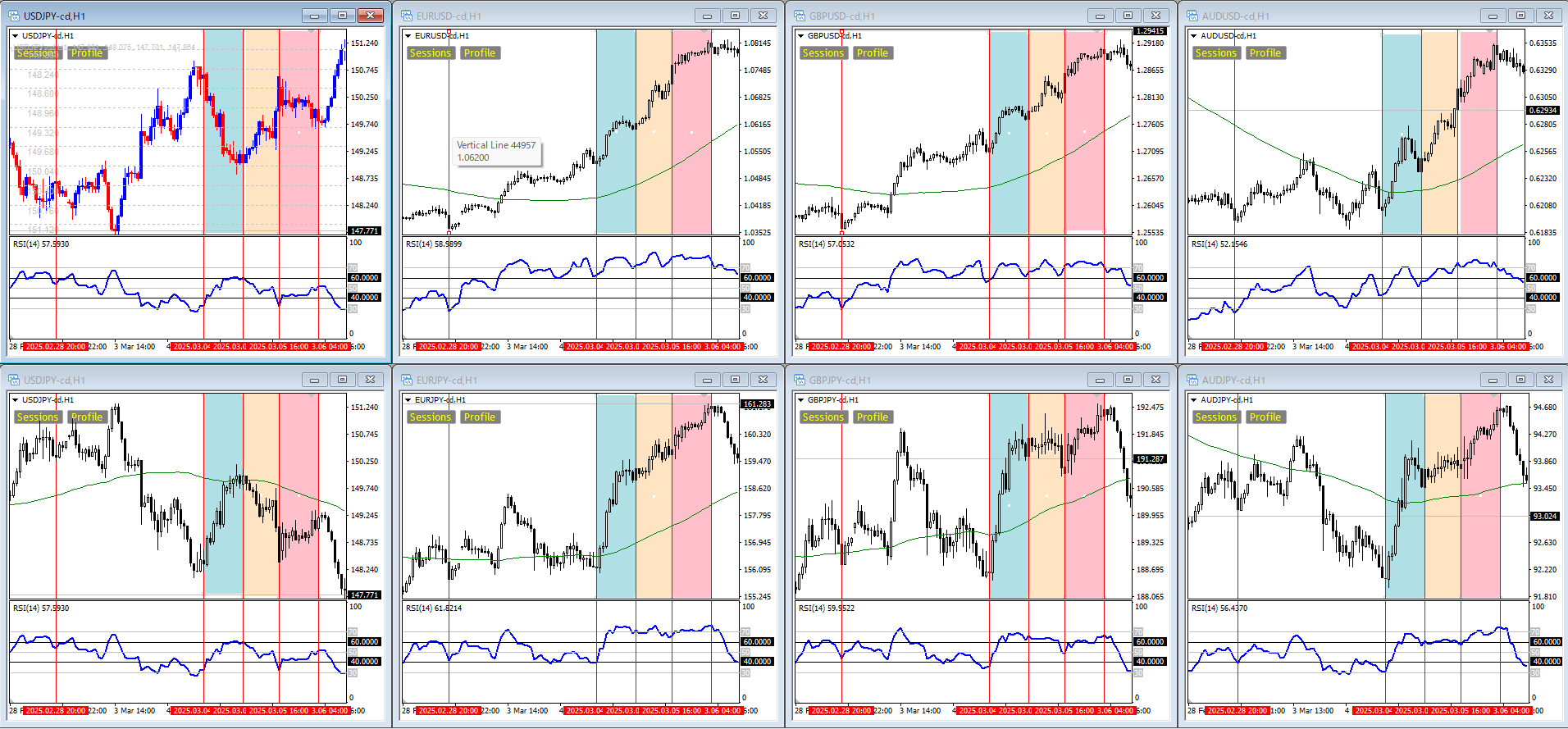

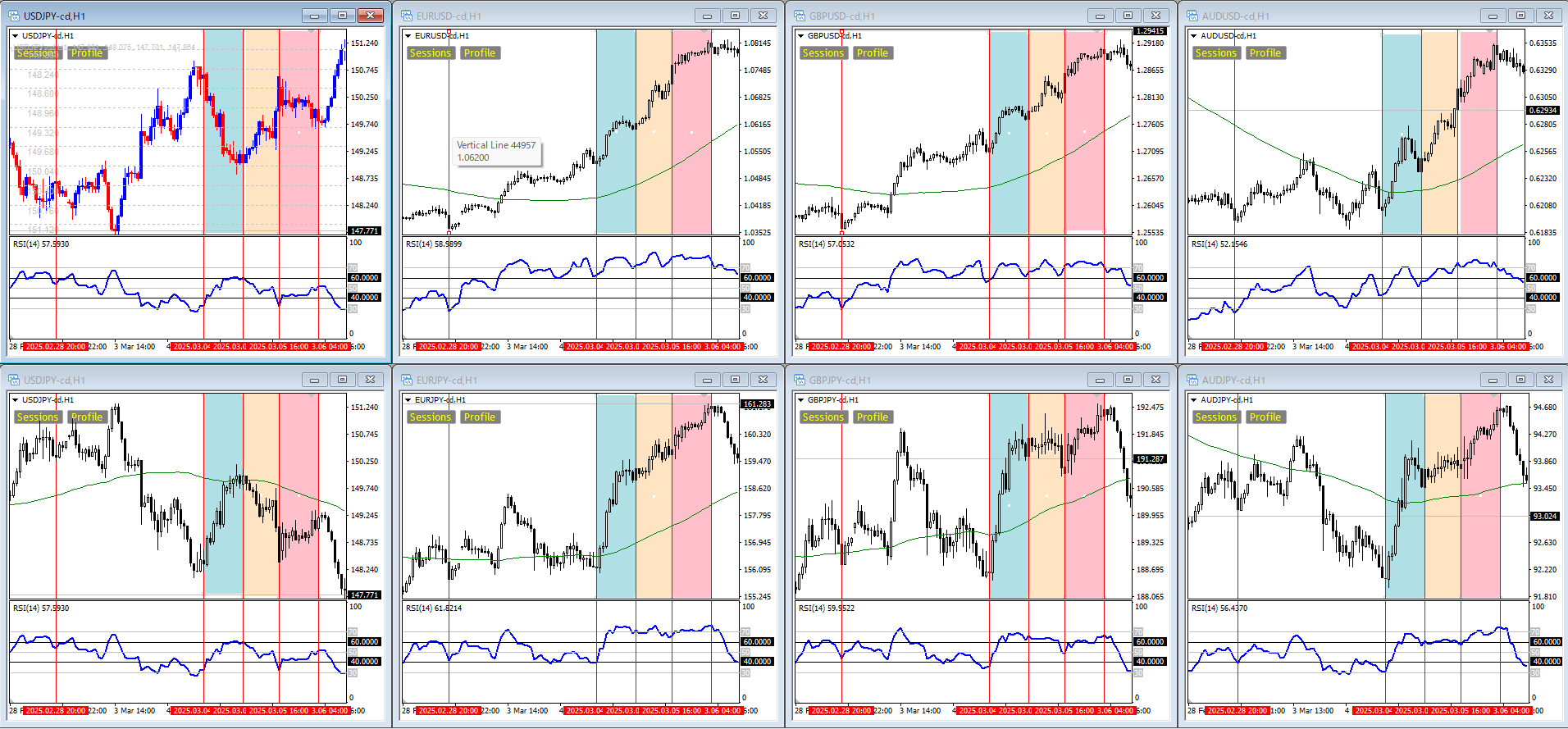

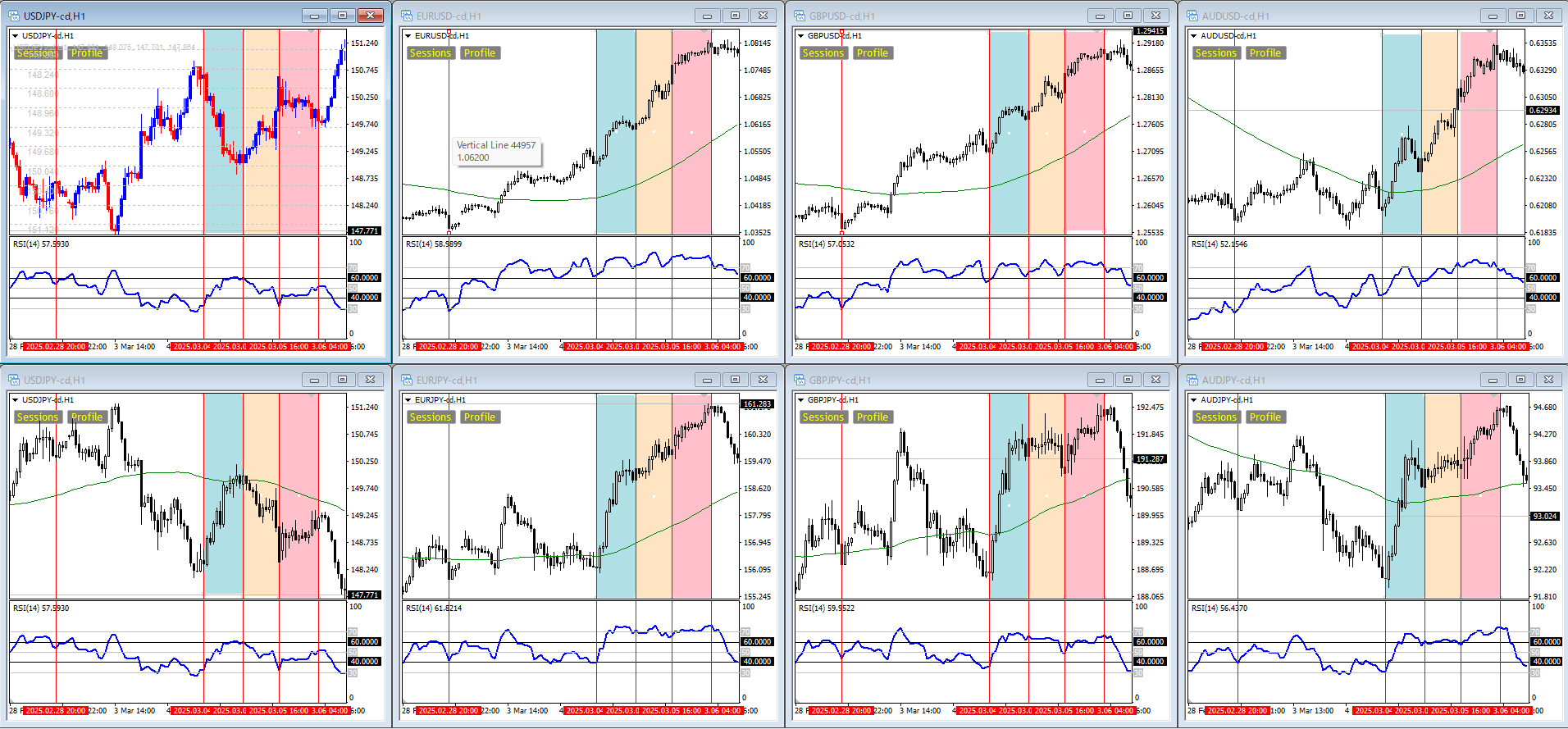

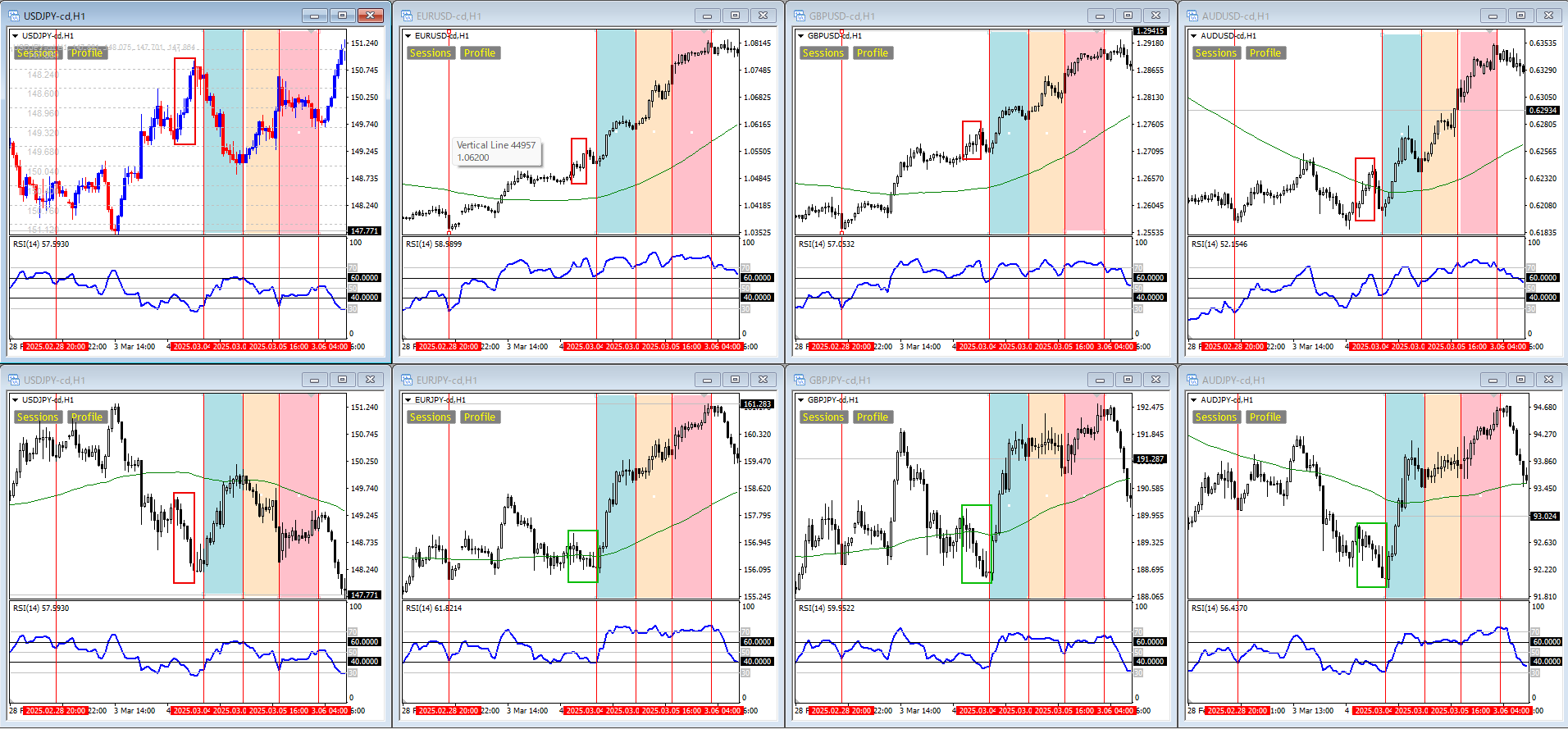

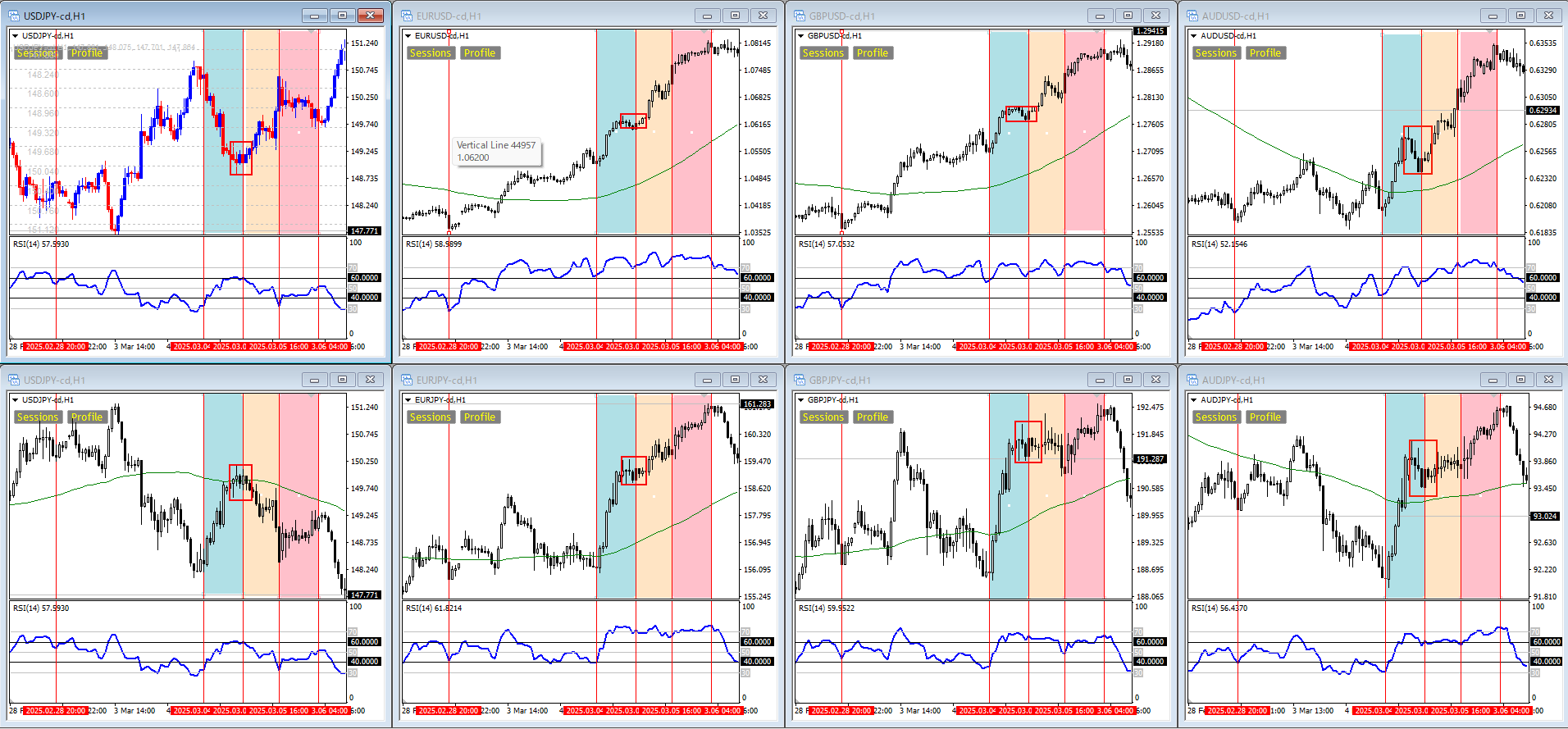

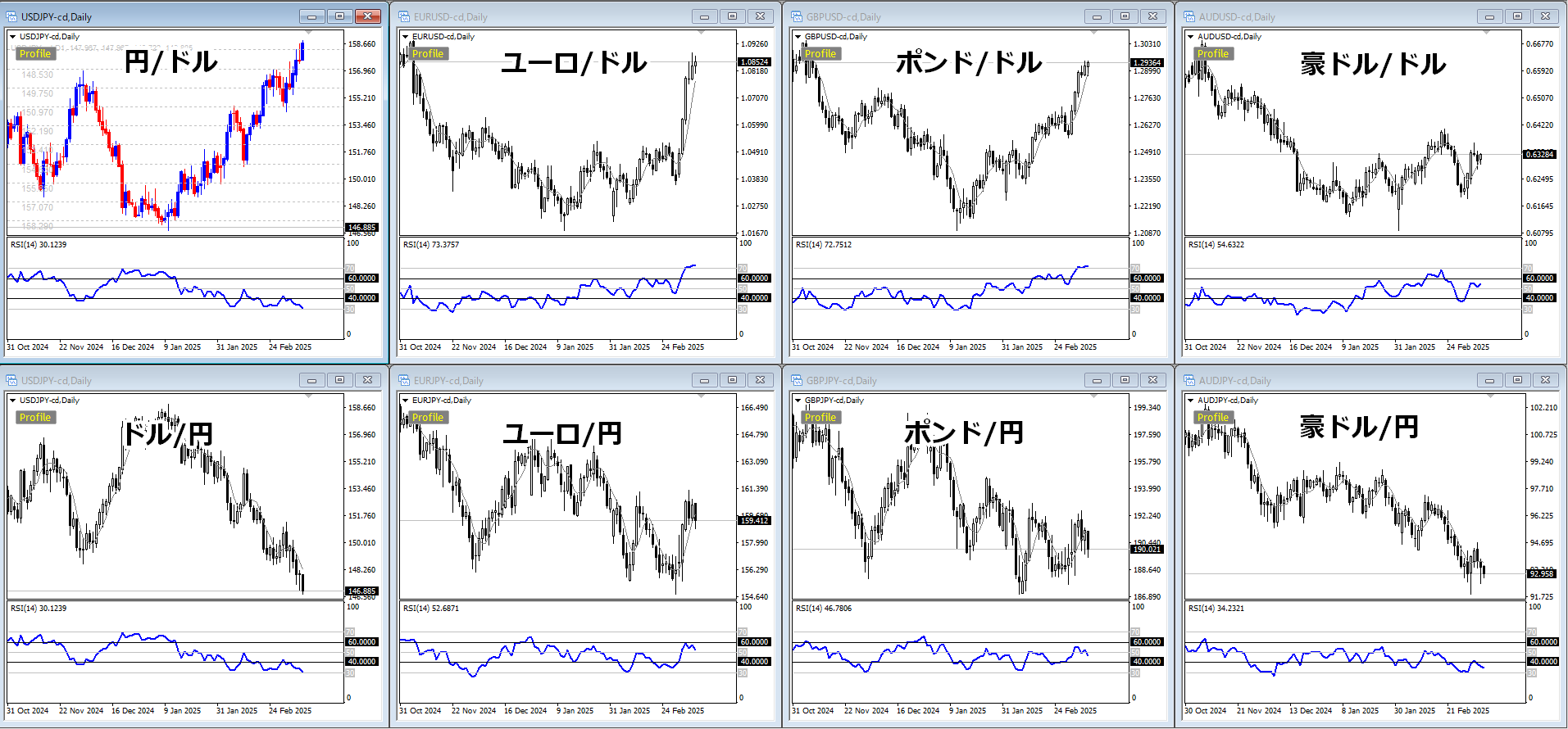

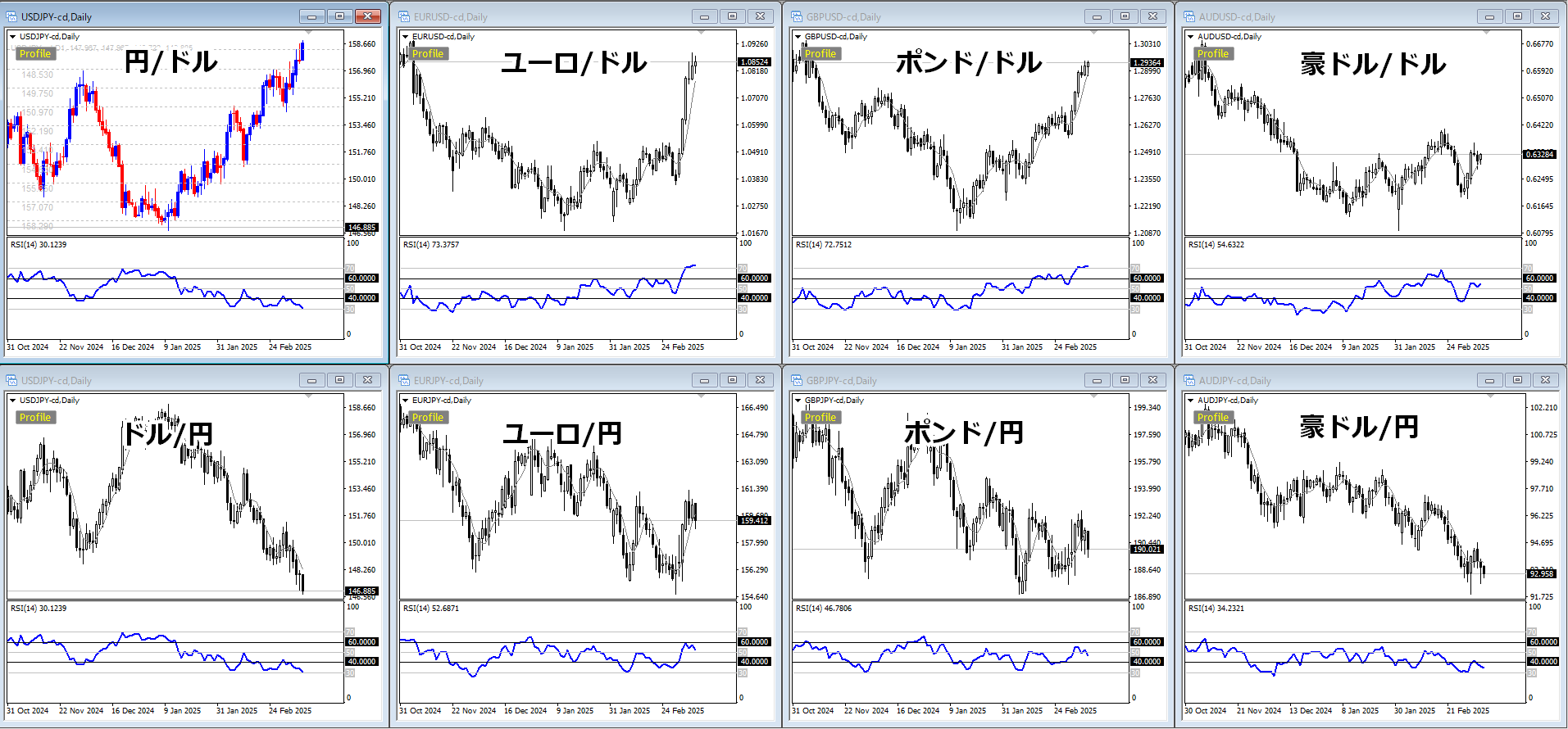

多通貨ペア監視チャートの学習用組チャートの配列は、覚えてますか?こんな感じでした。

通貨ペア名は、これ以降表示しないので、覚えておいてくださいね。

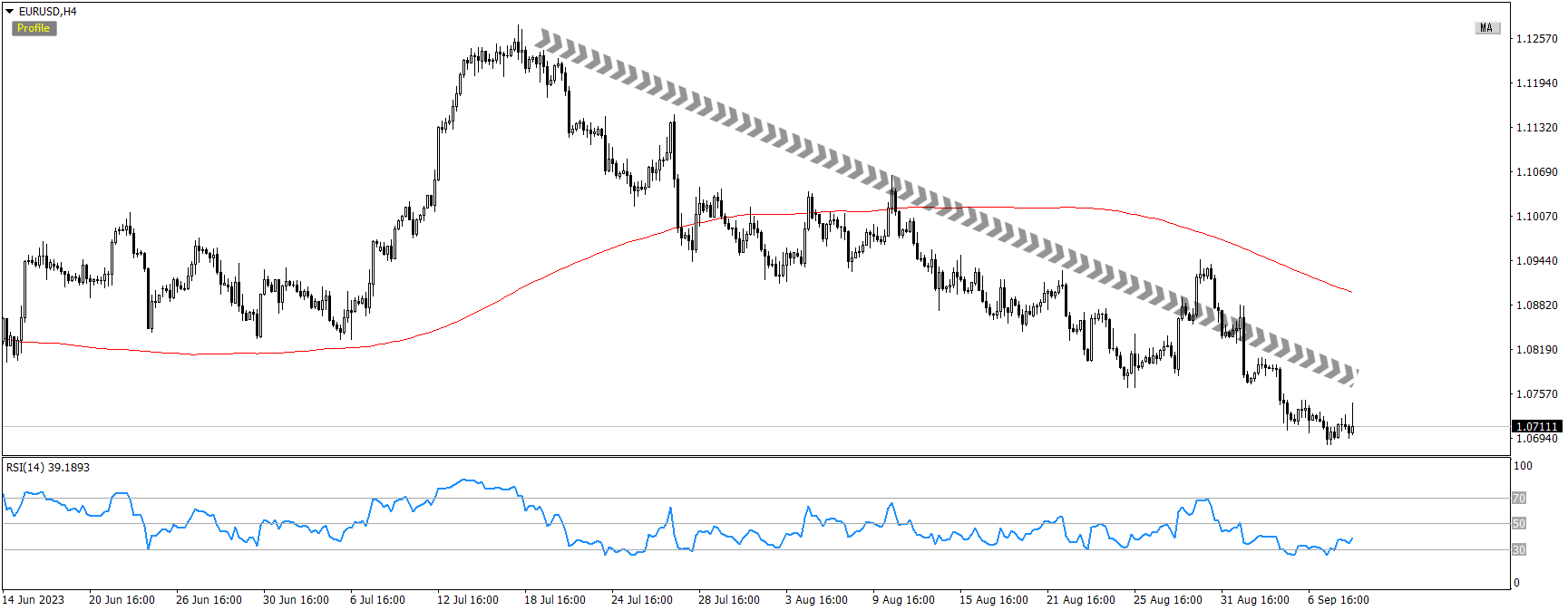

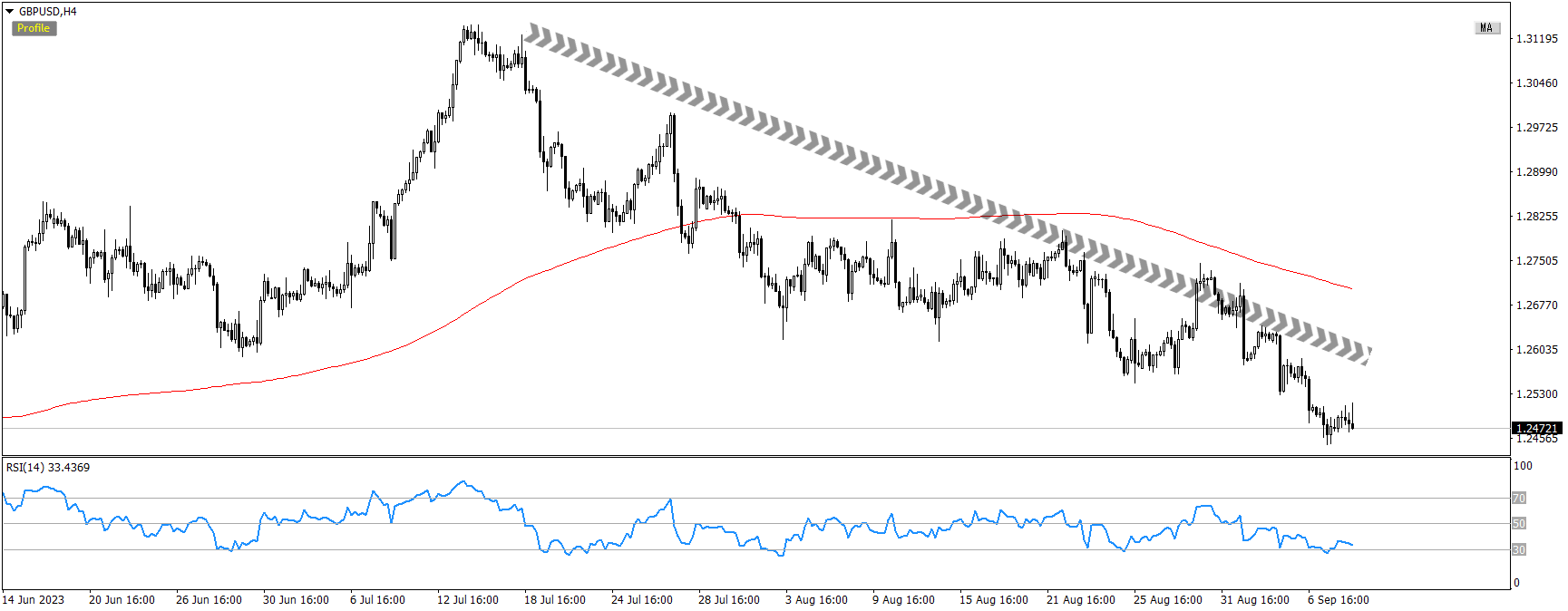

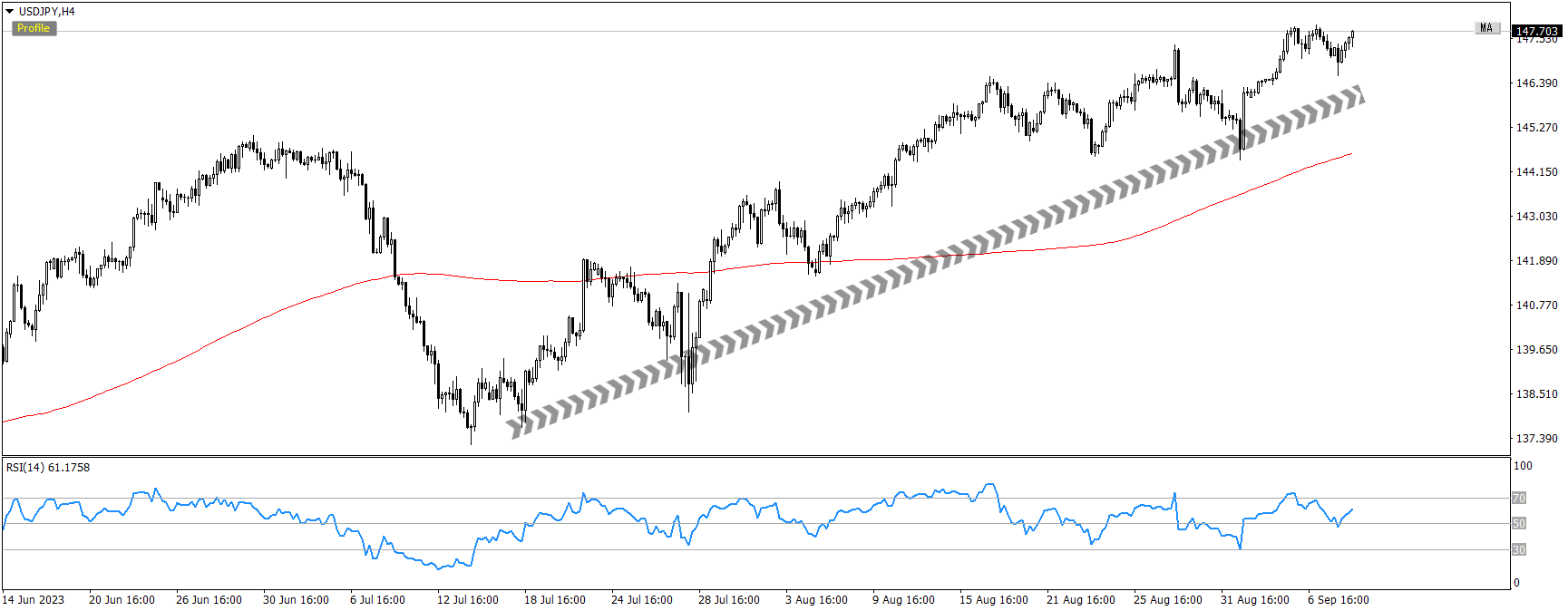

では、まずユーロ/ドルのチャートに注目してみましょうか。

3本の大陽線が続いています。これ、日足チャートなんで、3日間強い勢いの上昇トレンドが続いていたということですね。日足チャートだと一気に上昇している様に見えます。

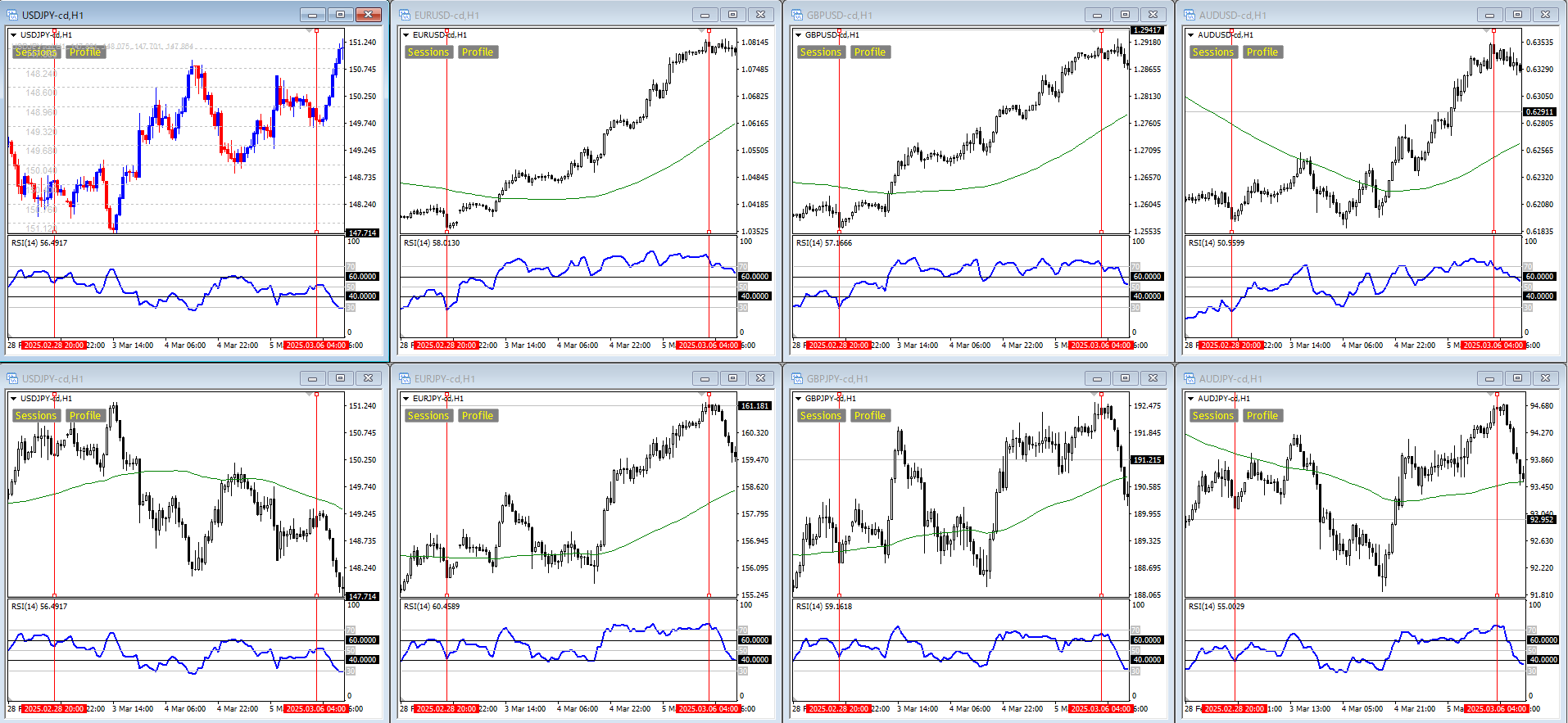

では、この部分を拡大して1時間足で見てみましょうか。

赤色の2本の縦線で囲った期間が、その部分になります。(正確に言うと、線がちょっとずれてしまってますが)

で、ユーロドルはやはり上昇トレンドを形成していますが、一直線で上昇しているわけではなく、推進波(上昇を続ける波)と推進波の間に調整波(横ばいだったり、一時的に下がったり)を挟みながら、全体としては上昇を続けているわけです。

じゃあ、この状況をもう少し細かく見ていきたいんですが、この範囲を全て解説するのはちょっと長丁場になりそうなんで、このトレンド期間の後半部分に焦点を当てて解説しますね。

後半部分の始まりに、もう1本の赤い縦線を引いてみました。

真ん中の線と右側の線に囲まれた部分を解説するんですが、この部分のユーロ/ドル、何か気が付きましたか?

推進波が3つあると思いますが、これら推進波がはじまるのは、ほぼ同じ周期です。色分けしてみますね。最初の周期が水色、次の周期が黄色、その次の周期がピンク色です。

ユーロ/ドルにおいて、推進波がはじまり調整波になってその調整波が終わるまでを1つの周期とすると、およそ12時間ごとにその周期が3回訪れているのが分かると思います。(もちろん正確に12時間ではないですよ、誤解しないでくださいね)

面白いですね。

他の通貨ペアと見比べてみよう

で、この組チャート図では、このユーロ/ドルの3つの周期と同じものを、他の通貨ペアにも当てはめて色分けしていますが、ちょっとこれらを見比べてみてください。

まず、上段のドル・ストレートですが、ユーロ/ドルの変化と同じタイミングで変化が訪れているのが分かりますよね。

それどころか、周期内部で訪れる変化のタイミングも同じです。黄色の周期を見てください。ユーロ/ドルのこの周期内部では、「推進波+調整波」で構成されてます。

で、この推進波と調整波の切り替わるタイミングは、他のドル・ストレートでも全く同じタイミングで、推進波から調整波へと切り替わっています。

偶然でしょうか?違いますよね。

では、次に下段のクロス・円の方もユーロ/ドルの周期と見比べてみましょう。

似てますね。

ただ、似てますが、若干違っています。よく見ると、ドル・ストレートの変化のタイミングとは若干ずれて変化が訪れていたりします。

(ただし、同じ円絡みの通貨ペアであっても、ドル・ストレートであるドル/円は、ドル・ストレートと同じタイミングで変化が始まっていますよ。ウッカリしない様に)

ただ、クロス円同士は、同時に変化を始めているんですよ。

面白いですよね。偶然でしょうか?

やっぱり、違いますよね。

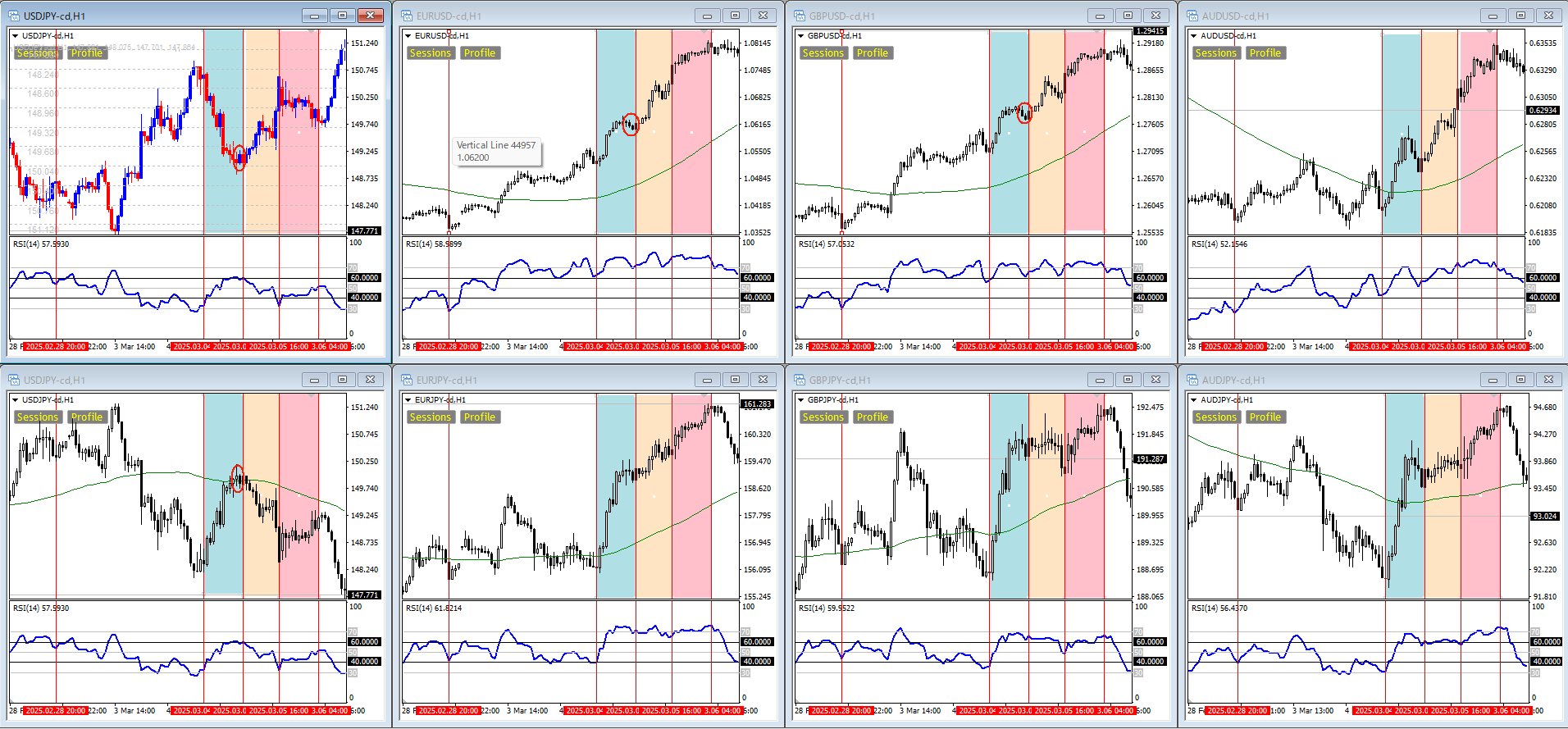

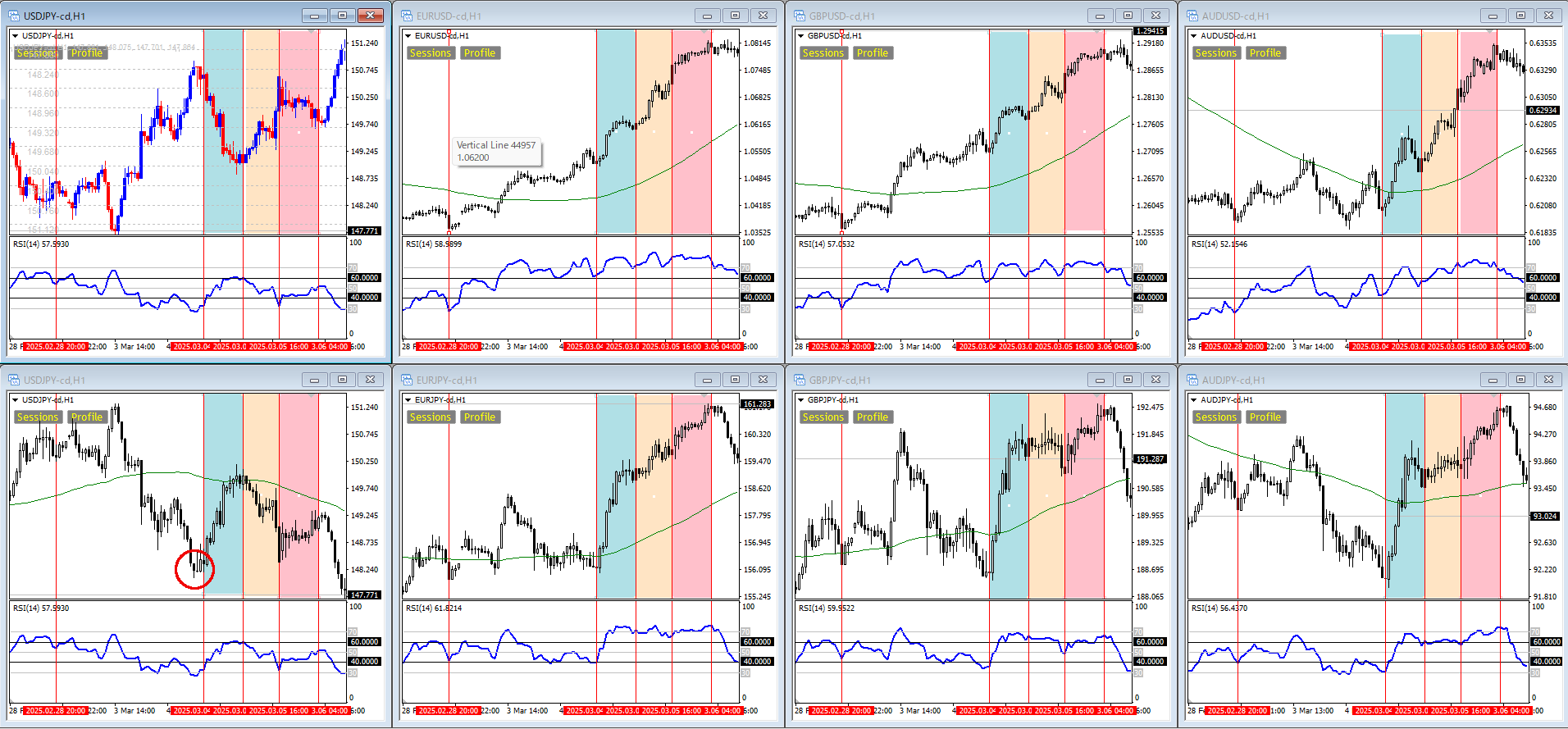

市場全体から見る相関性

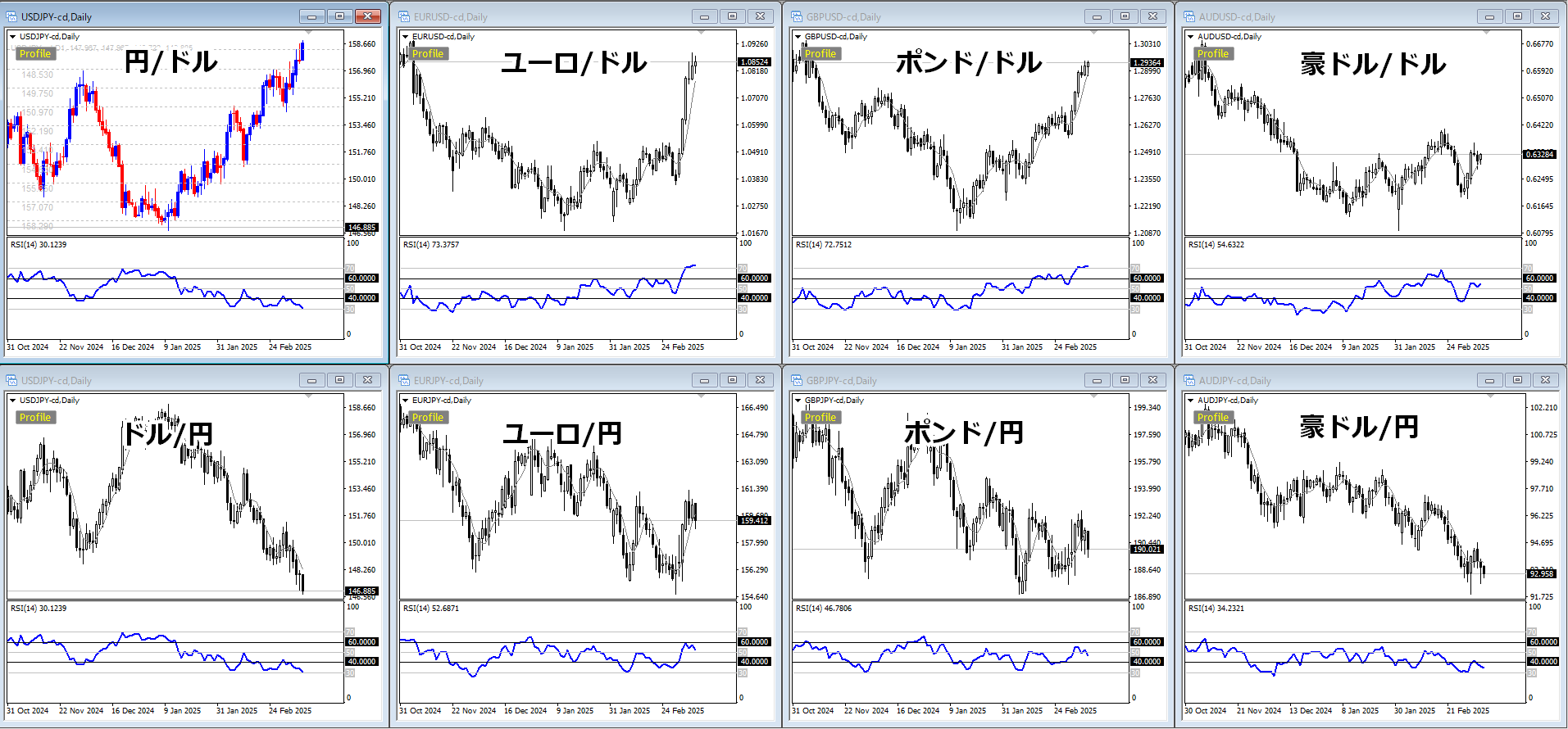

では、市場全体を通して、相関性を確認していきましょう。

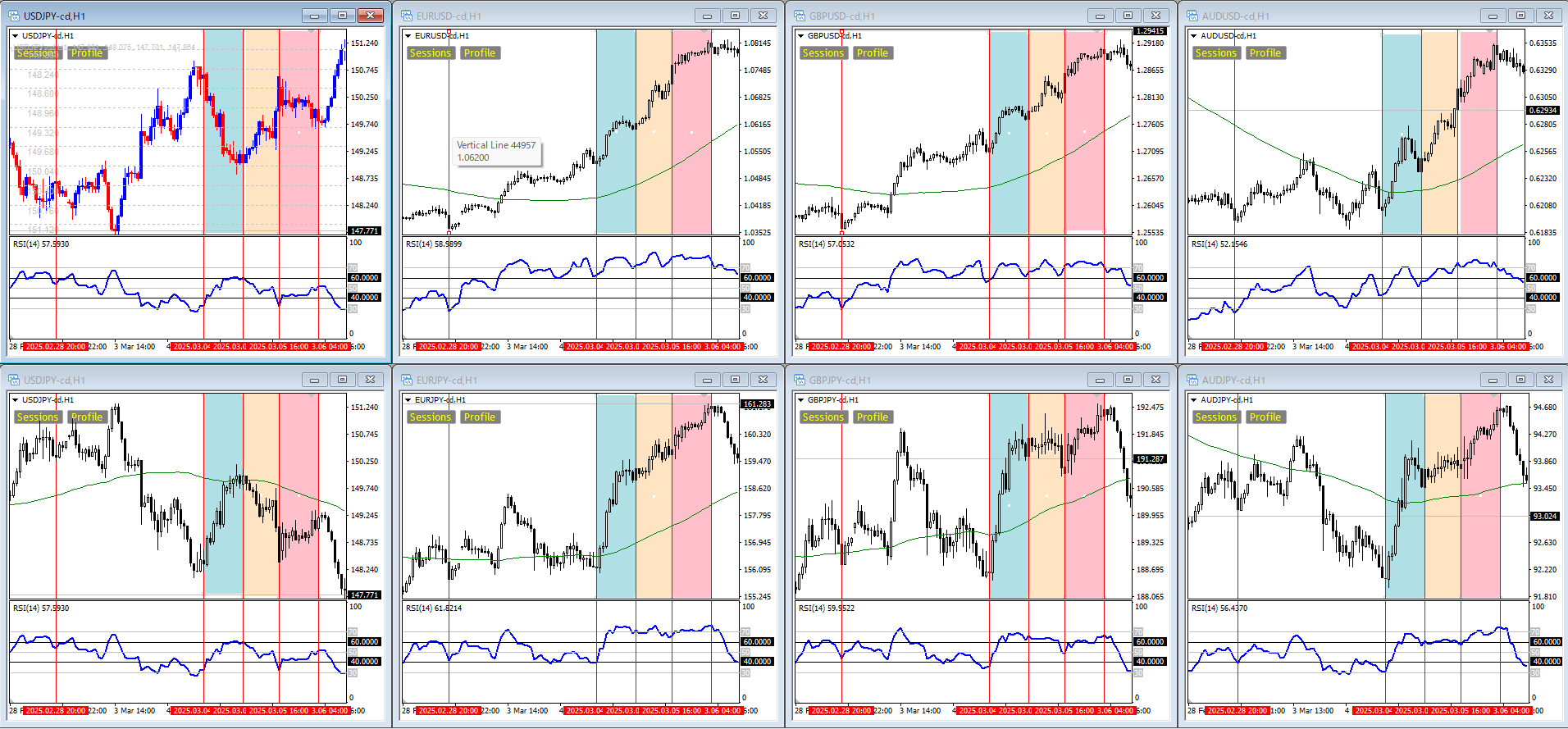

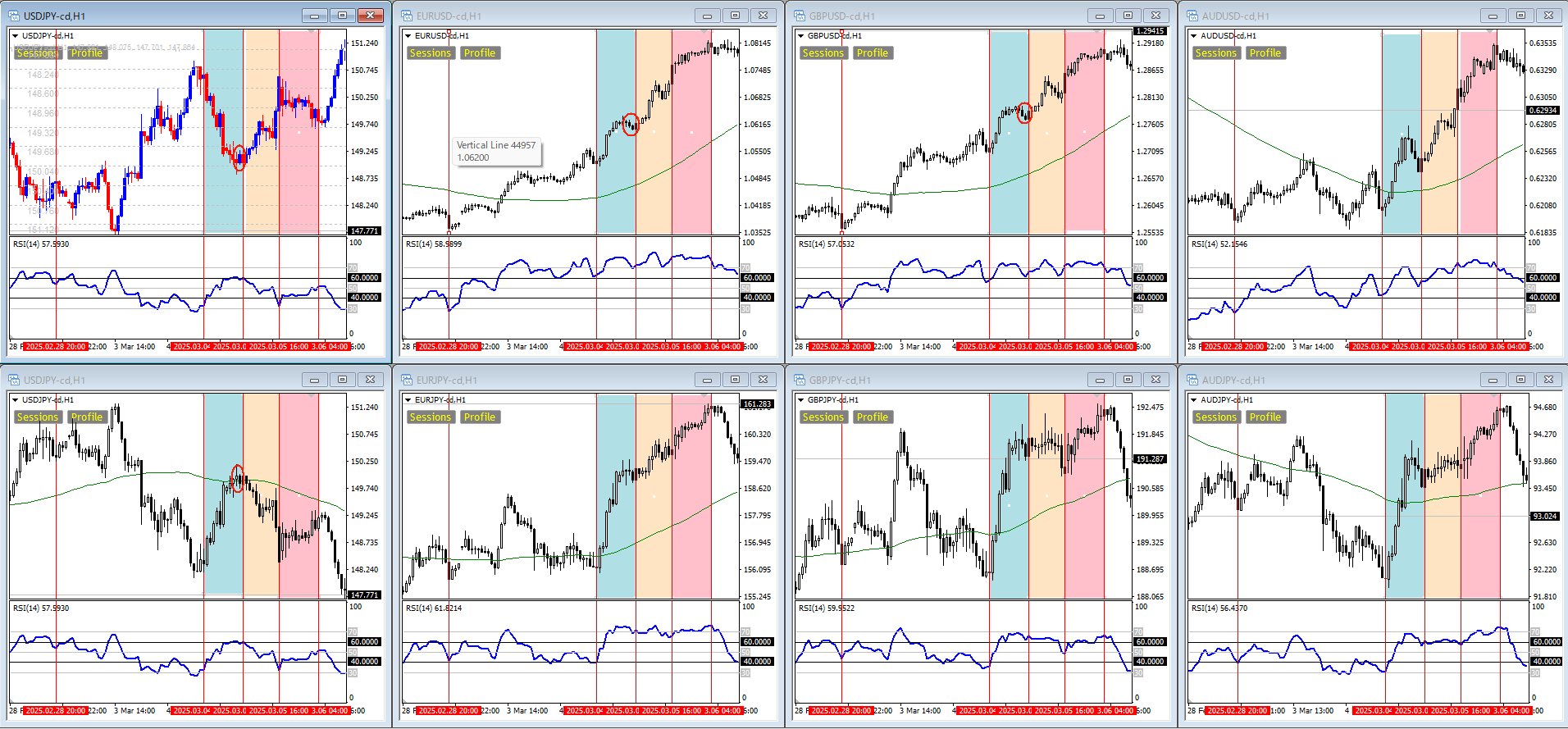

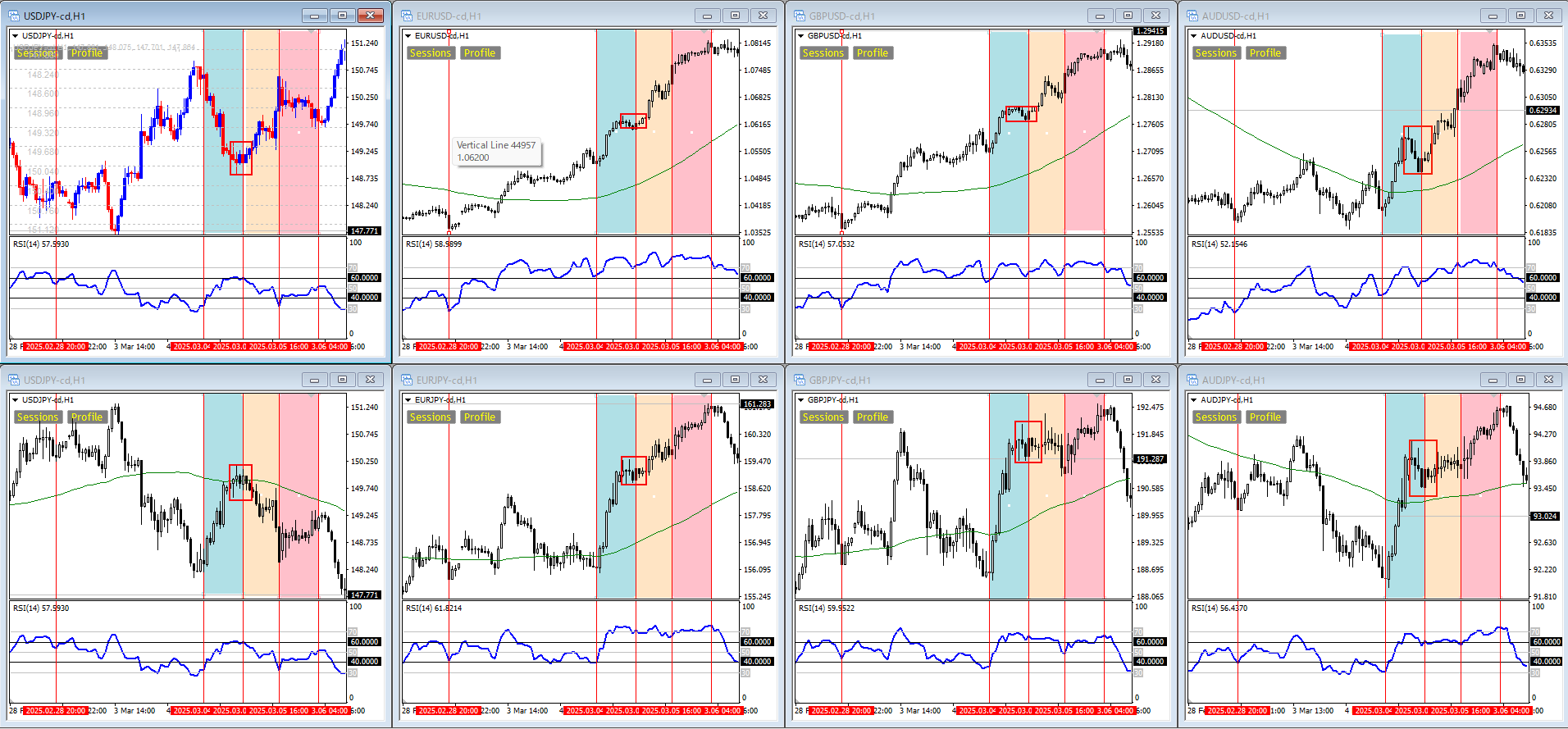

まず水色の周期から。

解説しやすいように、まずは下段の円の横軸から見てください。水色の周期では、全てのチャートが上昇しています。

ということは、「円」がテーマで、「円売り」が市場の動意ということになります。

では、上段のドルの横軸は?

ユーロもポンドも豪ドルも上昇しているので、市場の動意は「ドル売りかな?」って思いそうですが、円/ドルだけは大きく下落しています。

通常、「円売り」と「ドル売り」が市場の動意の場合、円とドルは相殺されて、ドル/円(円/ドル)は横ばいになるはずです。

しかし、円/ドルが大きく下落ということは、円を売る動意が圧倒していることになります。

となると、ドルは円に対してだけ買われ、他の通貨に対しては売られているということになり、一貫性がないですよね。

なので、ドルは市場のテーマになってないと判断します。

横軸の判断では、円売りだけが市場の動意ですので、次に縦軸を見て見ましょうか。

水色の周期において、ユーロ・ポンド・豪ドルの縦軸は、いずれも上昇しています。

つまり、欧州勢通貨と豪ドル(比較してませんが恐らく環境国通貨)には買いの動意が見られるということになります。

ただ、ユーロとポンドの縦軸を見比べると、円軸で上昇している期間よりも、ドル軸で上昇している期間の方が短いですよね。円軸は、周期に入ると直ぐに大きく上昇していますが、ドル軸では多少もたついてからの大きな上昇です。そして大きな上昇が収まりだすのもドル軸の方がやや早めです。結果、円軸では大陽線が数本出ていますが、ドル軸での大陽線はたった1本で終わっています。

なので、ユーロとポンドにおいては買い要因はありますが、市場のテーマとしてはやや弱めかな?という判断になりますね。

ただ、豪ドルに関しては円軸とドル軸では同じ期間の上昇がみられます。豪ドルの方が、ユーロやポンドに比べ買い要因が強く、市場の動意が大きかったと見るべきでしょう。

では、なぜ豪ドルの買い要因は強く、ユーロやポンドは買い要因があるにしろやや弱めだったのでしょうか?

って、そんなことはどうでも良いんでしたよね。

僕らは思わず、その理由を深く考えがちです。しかし、テクニカルでトレードする僕らにとって、上げ下げの理由を追求する必要はないんでしたよね。理由ではなく、事実で僕らは動きます。

さて、それではもう少し細かくチャートを見ていきましょう。

見ての通り、ドル/円(円/ドル)を除くすべての通貨ペアでは、水色の周期に入ったところで低値をつけ、そこから上昇を始めていますよね。

ところが、ドル円だけが違います。上昇が始まるこの水色の周期に入る直前、ドル/円だけが先駆けて低値をつけています。

これは、「円を買ってドルを売る」という流れが止まったということを表しています。

ということは、それまでは「円を買ってドルを売る」というのが市場の動意だったのかもしれません。

それでは、この多通貨ペア監視チャートの見方をより良く理解していくために、ドル円が低値をつけるもう少し前の動向を、見ていきましょうか。

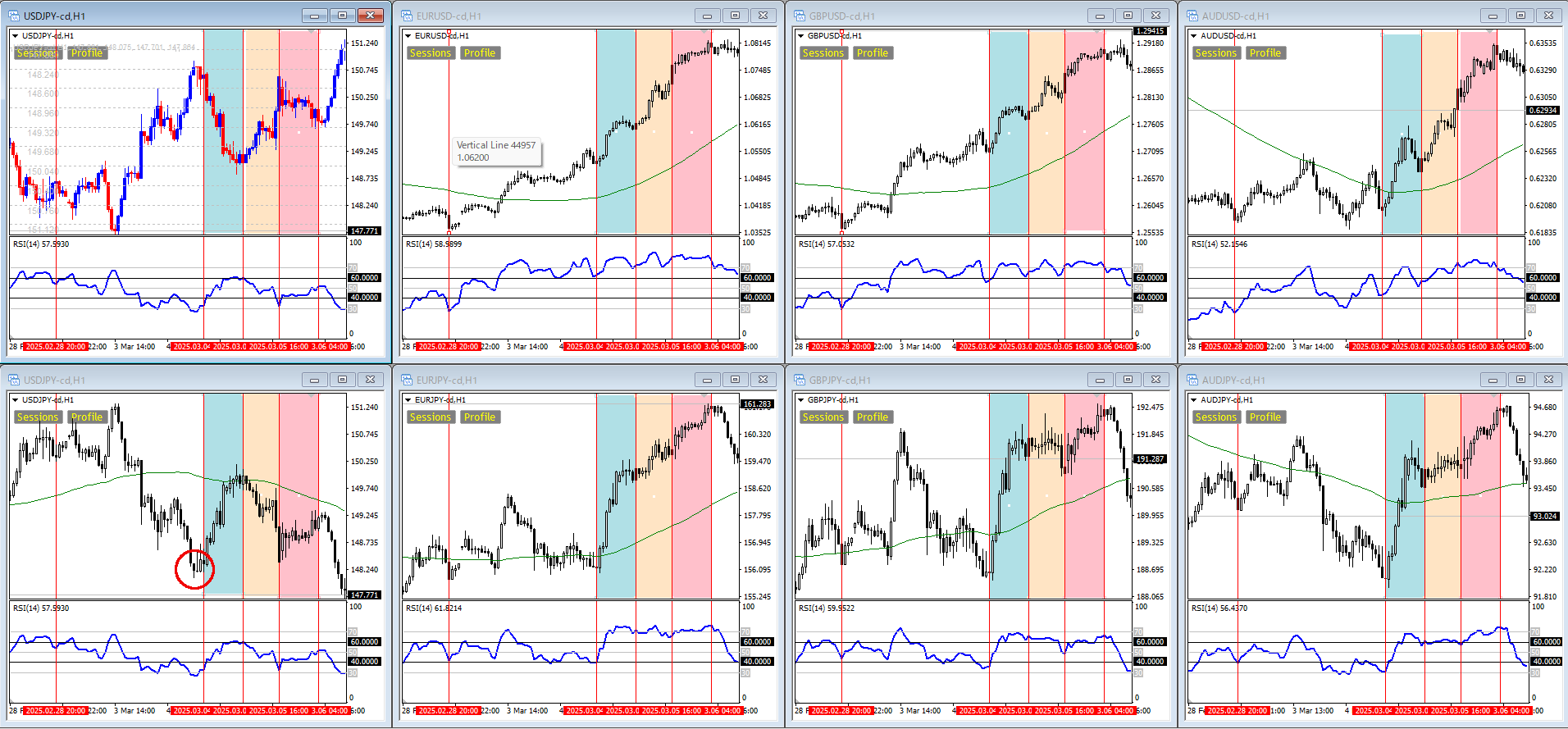

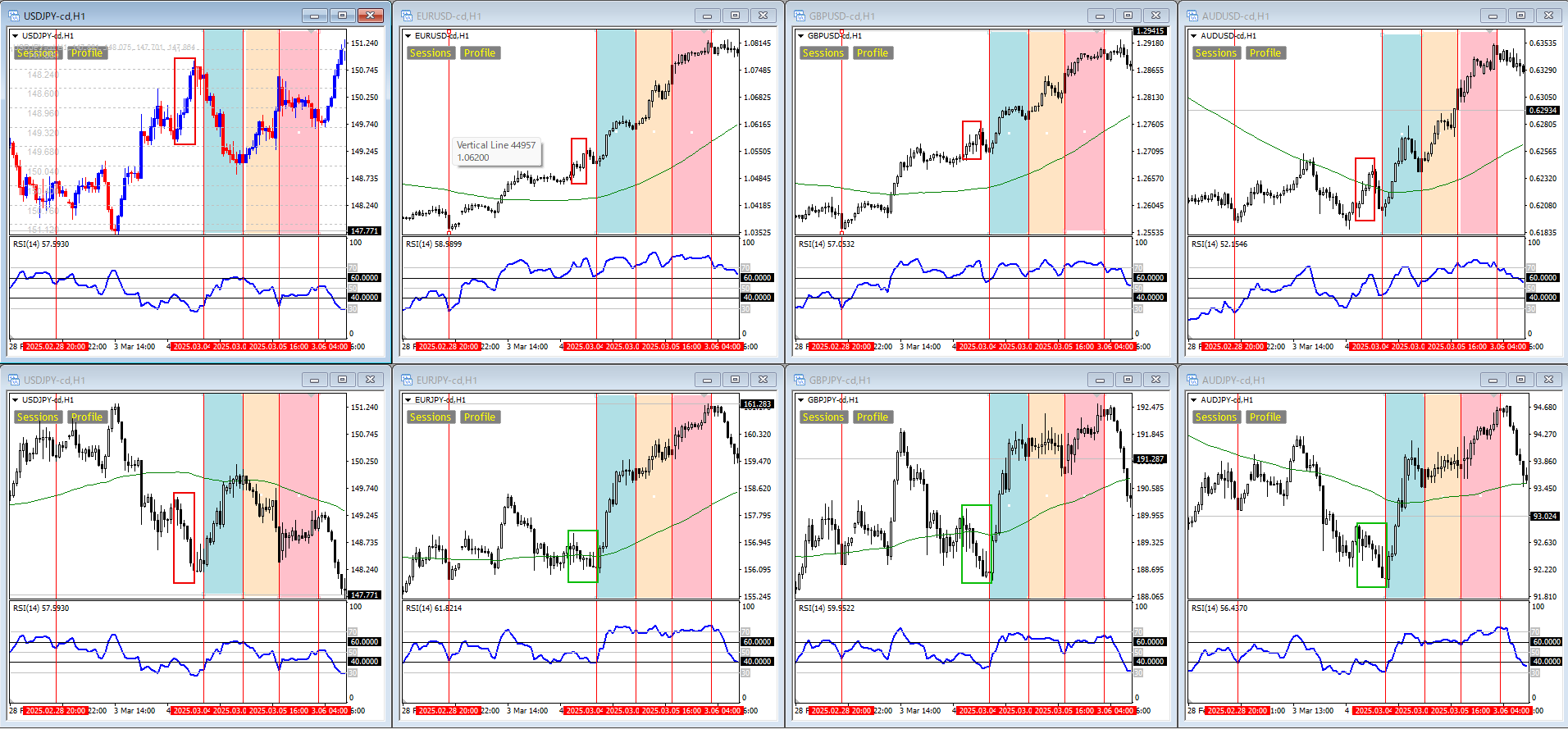

下の図において、赤い四角で囲った部分は、どのチャートも同時刻のものです。そして、その時間帯の終了時間をさらに2、3時間ほど引き延ばしたものが、緑色の四角で囲った時間帯です。始まり時間は同じだけれども、終了時間が2、3時間遅いのが緑色の方だと解釈してください。

では、まずドル軸を見てみましょう。

見ての通り、いずれも赤い枠の時間帯では、ドルが売られています。この時間帯の市場の動意は、「ドル売り」だったということが分かります。

では次に、円軸を見て見ます。

緑色の枠の時間帯においては、いずれの通貨ペアも下落傾向にあります。つまり、この時間帯の市場の動意は、「円買い」だったことが分かります。

(正確に言うと、ユーロ/円は下落基調は低くめで、正確に言えば「レンジ」が維持されているんですが、これを解説し出すと複雑になりすぎるので、割愛します)

ということは、赤い枠の時間帯における外為市場の動意というのは、「円買い、ドル売り」だったわけです。

では、その次。赤い枠の時間帯が終わり水色の周期に入るまでの2、3時間の間(緑色の枠の時間帯で言えば、最後の2、3時間の間)では、何が起こっていたのでしょうか?

まず、円軸を見て見ましょう。赤い枠の時間が過ぎても、そのまま下落傾向が続いています。なので、円はそのまま買われ続けていおり、それが市場の動意だということが分かりますね。

しかし、ドル軸はどうでしょうか?

赤い枠の時間の終わりをピークに上昇は止まり、やや下降が始まっています。これは、ドルが買われ出したということですね。

では、「ドル売り」から「ドル買い」に動意が変わったということでしょうか?

それはちょっと早合点です。下落が始まったといっても、その勢いは小さいわけで、積極的にドルが買われていたという印象は小さいです。

であれば、「ドル売り」から「ドル買い」に転じたというよりも、

「市場はそれまでドル売りに動意があったが、ドルはテーマから外れただけ。そのため、それまで売っていたドルの買戻しが消極的に行われていただけ」

と考える方が妥当です。つまり、

- 赤い枠の時間帯では「円買い、ドル売り」

- 赤い枠の時間が終わると、ドル売りが終了し、「円買い」のみが市場の動意

- 市場のテーマから外れたドルは、一時的に買戻し

というのが水色の周期に入るまでの市場のお金の流れ方になります。水色の周期に入る直前の市場の動意は「円買い」のみですからね。

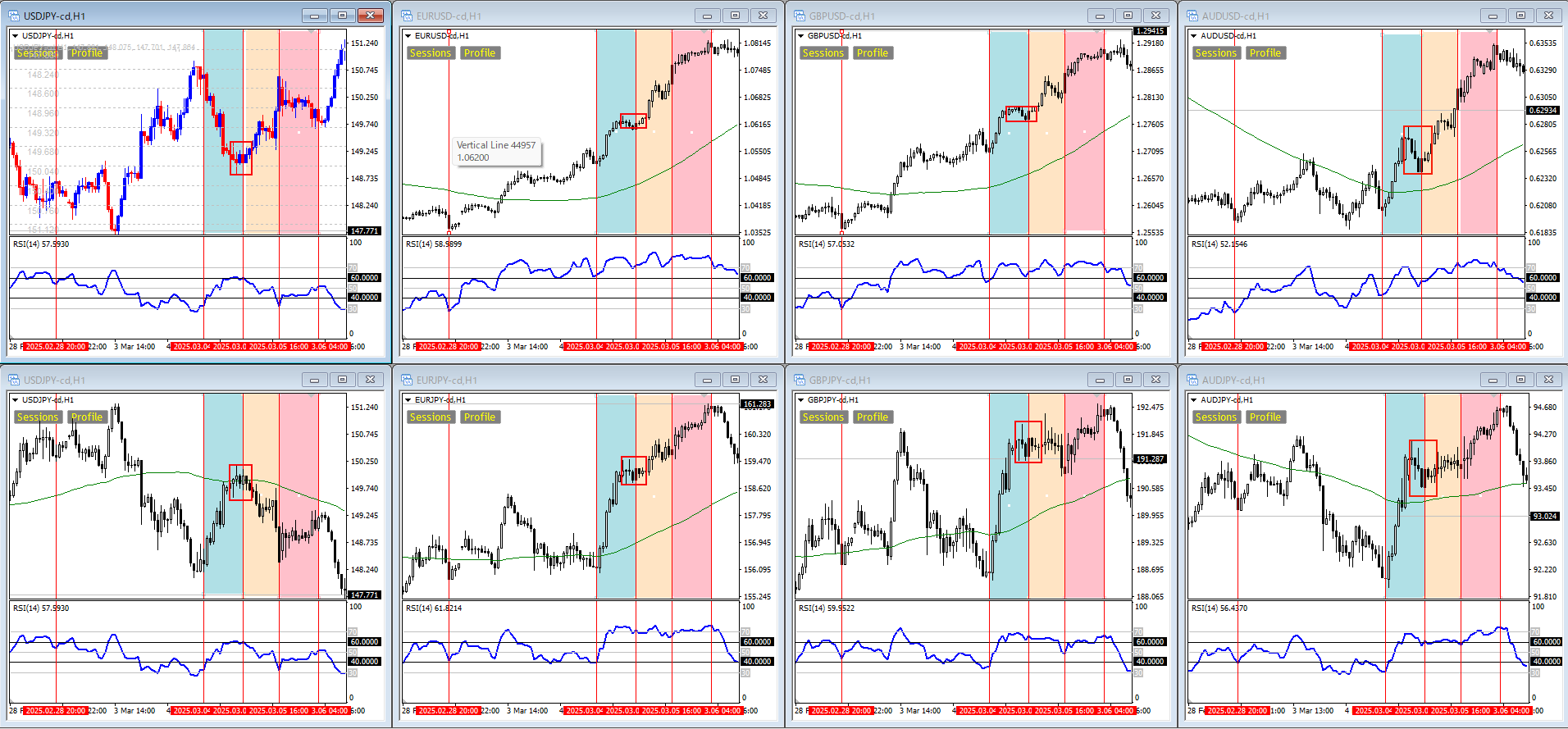

では、水色の周期を改めて見ていきましょうか。

水色の周期に入った途端、円軸ではいきなり強い上昇を見せていますよね。

なので、市場の動意が「円買い」から「円売り」に逆転したことがハッキリと分かります。

しかし、ドル軸はどうでしょう?

水色の周期に入った直後から陽線になったとはいえ、円軸に比べると最初の2時間ほどはややもたついています。

つまり、テーマから外れたドルは水色周期に入る直前に買い戻されましたが、やはり動意がないため、今度は再び消極的に売られる結果からの上昇と判断できます。

で、円軸から遅れて3時間後に、ドル/円を除くドルストレート群は、上昇を強めます。

ただしこれは、先にも話した通り、ドル/円ではドルが買われているため、積極的にドルが売られているわけではありません。ユーロ、ポンド、豪ドルの方に買いの動意があったために上昇をした結果になります。

ここまでは理解できたでしょうか?

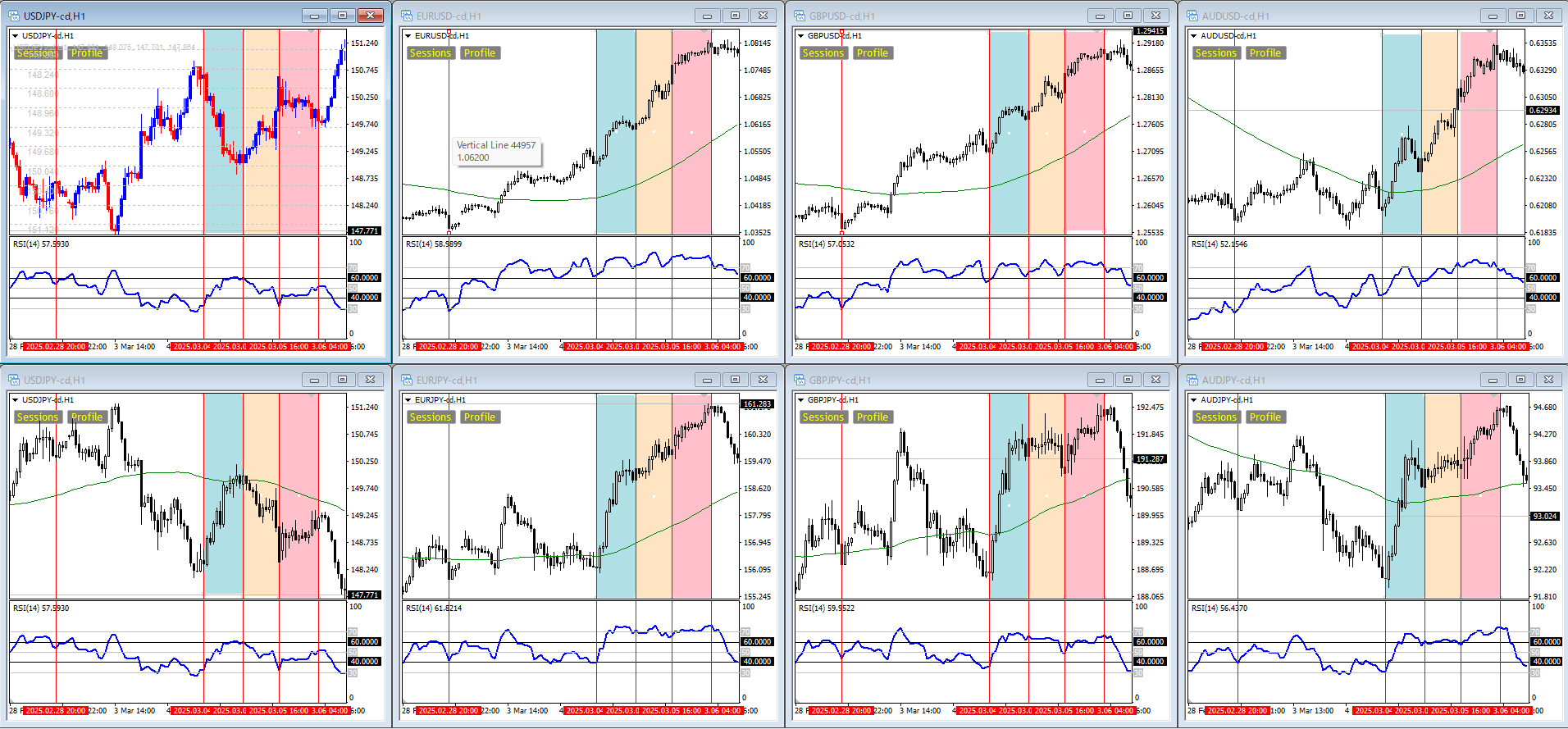

では次に、水色周期の後半部分を見ていきましょう。

水色の周期の後半に入ると、価格の上昇は失速します。

つまり、市場では円売りが一段落、ユーロもポンドも豪ドルも買いが一段落したということです。この市場の動意が一時的に収まった現象を、一般的に「調整に入る」と表現するわけですね。

ただ、この調整の入り方が、各通貨でちょっと違っています。

ドル軸では、全ての通貨ペア(もちろん円/ドルは除きますよ)において、上昇力が弱まった後、最終的に価格は下降しています。つまり、「ドルの買戻し」が起きているんですね。

ところが、円軸においては、ドル/円・ユーロ/円・ポンド/円を見ると横ばい(売ったり買われたりの繰り返し)で方向性を失っているわけですから、市場のテーマから「円」が外れたということが分かります。

ただ、ここでややこしいのが豪ドル/円です。円軸においては、豪ドル/円だけがドル・ストレートと同様に下降しています。つまり、「豪ドル売り、円買い」になっているわけです。

これ、どういう判断したら良いでしょうか?

まぁ、特に難しく考える必要はありません。水色周期の前半では、ユーロとポンドよりも、豪ドルの方が買いの動意が強かったわけですから、大きく買われた分、大きめに売り戻されただけです。

なので、この期間が「豪ドル売り」であっても、やはりそれは積極的に豪ドルが売られたというよりも、消極的な意味で豪ドルの売り戻し(円の買戻し)があったという判断でOKです。

以上のことから、水色周期の後半では、どの通貨においても通貨ペアにおいても、市場の動意は乏しくなり、「調整」に入っているということになります。

ということで、水色の周期でのテーマの流れを改めてまとめると、

- まずは「円売り」のみが市場の動意

- しかしその数時間後になると、ユーロ、ポンド、豪ドルに買いの動意

- その後は、市場からは動意が失われたため、各通貨ペアは調整に入る

となるわけです。

理解できましたか?

「ややこしい」と思う人は、知識だけは頭に入っているけど、それが身についていないという証拠です。理解できるまで、何度も何度も脳みそに汗をかいてください。

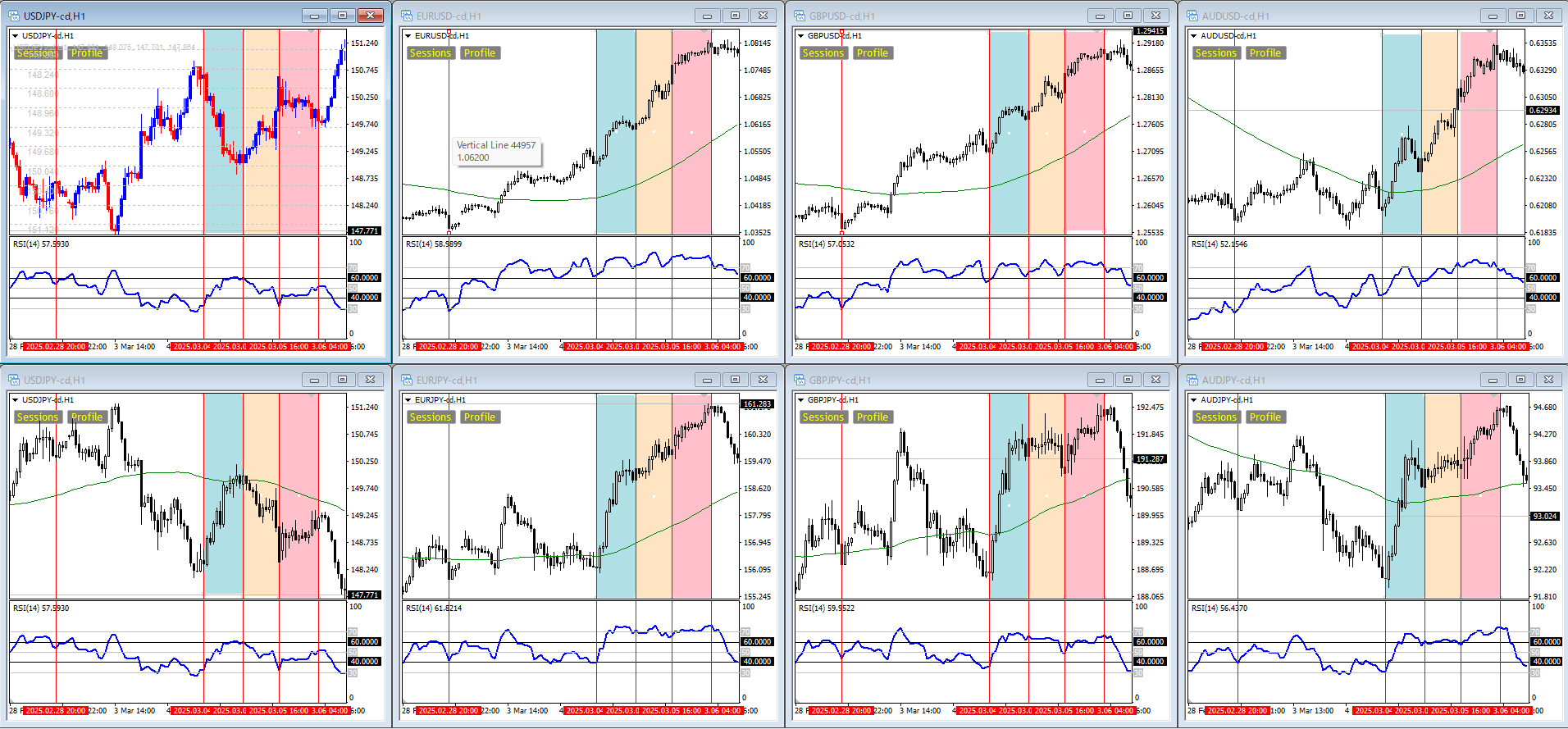

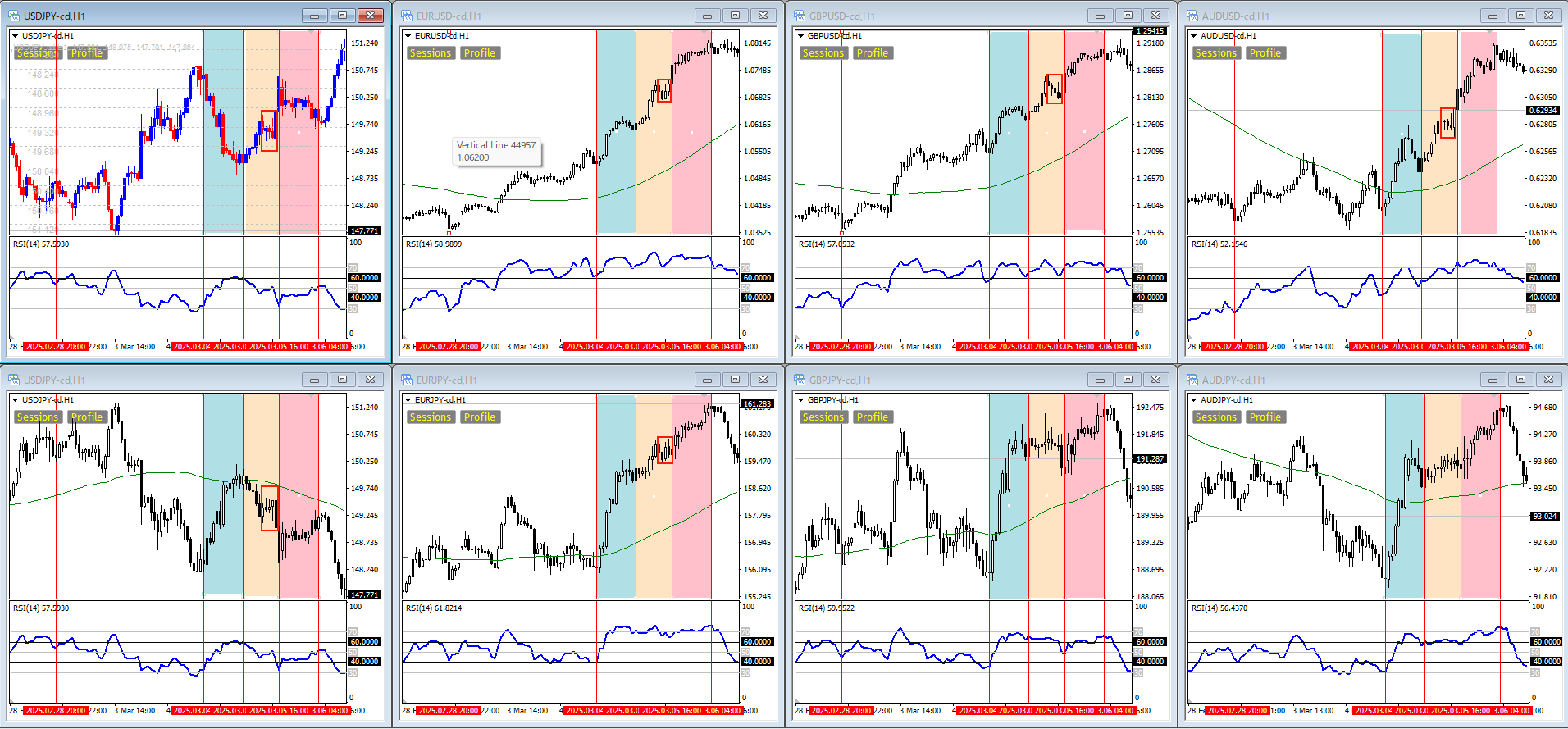

では次に、黄色の周期を見ていきましょう。

まずはドル軸から見ると、黄色の周期が始まると同時に再び上昇を始めています。「ドル売り」ですね。

ただ、もう少し細かく見ると、少し様子が違っています。確かに各ドル・ストレートは上昇を始めていますが、最初の数時間は緩やかです。積極的にドルが売られている感じはしません。

また、円軸を覗いてみると、黄色の周期始まって数時間は横ばいが続きます。豪ドル/円は、やや上向きかなぁ、という感じですね。

つまり、黄色の周期が始まって直ぐは、水色周期の後半に引き続き、動意が乏しいんですね。全体的に組チャートを見直すと、水色の周期後半から黄色の周期が始まって数時間の間は、要するにレンジになってるのが分かりませんか?

下図は、その期間を赤い四角で囲ってみたものです。

このチャート図を見ると、この赤い四角で囲った期間というのは、市場にテーマがないということが分かりますよね。動意が起こらないので、値動きはレンジになったということになります。

(もちろん、豪ドルだけが横ばいではありませんから「レンジ」という言葉に違和感を持つ人もいるかもしれません。しかし、先の解説からも分かる通り、豪ドルも調整に入っています)

しかし、黄色の周期が始まってから数時間後(赤く囲った時間帯が終わってから)、変化が訪れます。

ドル軸を見ると、一気に上昇を始めてますね。市場の動意が「ドル売り」となったことがわかります。

ただ、円軸を見てみると、ちょっと勝手が違います。

ユーロ/円こそ上昇を始めたものの、ポンドと豪ドルは横ばいのまま。ドル/円は下降しています。足並みがそろってないですよね。

つまり、この時の市場のテーマは「ドル」で、「ドル売り」だけが市場の動意だったわけです。なので、その他の通貨は、それそれの要因でマチマチに動いているわけです。

- 市場のテーマに「ドル」が浮上し、「ドル売り」だけが市場の動意

- ユーロ/円では、ユーロ単独に買い要因があったため、その過程で円が売られただけ

- ポンド/円、豪ドル/円には買い要因も売り要因も乏しいため、横ばい

とまぁ、こんな感じでしょうかね。

しかし、この「ドル売り」も長くは続きません。3時間ほどで直ぐに失速します。

ドル軸を見れば分かる通り、ドル売りの動意はなくなり、ドルは買い戻されて、やや下落します。

で、円軸を見るとやはりユーロも失速をして売り戻され、その他の通貨ペアは横ばいを続けます。

つまり、黄色い周期の後半期には市場のテーマはなく、動意が起こらなかったということです。売るにしろ買うにしろ、そこに積極性はなく消極的な売買姿勢でしかありません。

ということで、数時間の調整期間を経て、次の周期(ピンク色)へと入っていくことになります。

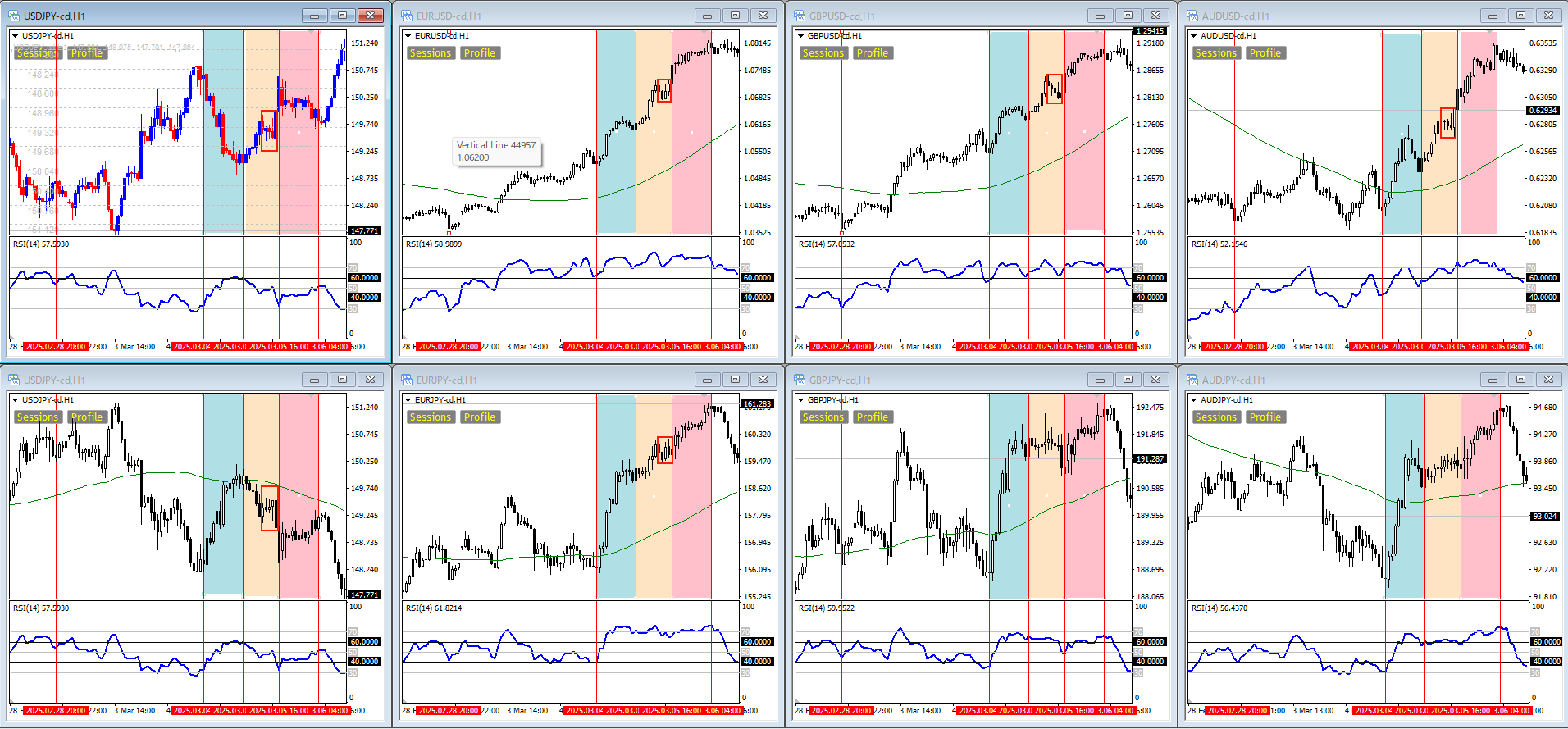

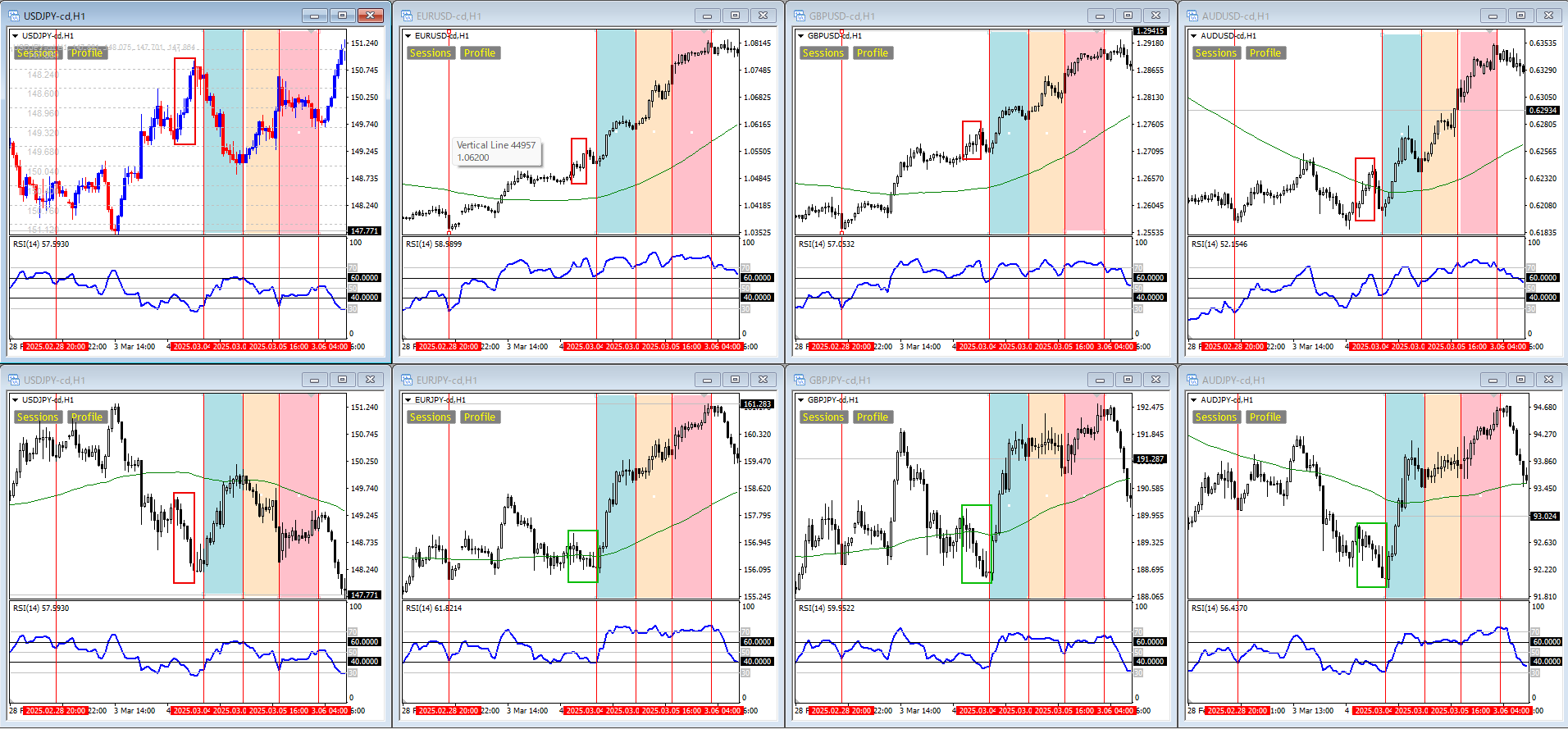

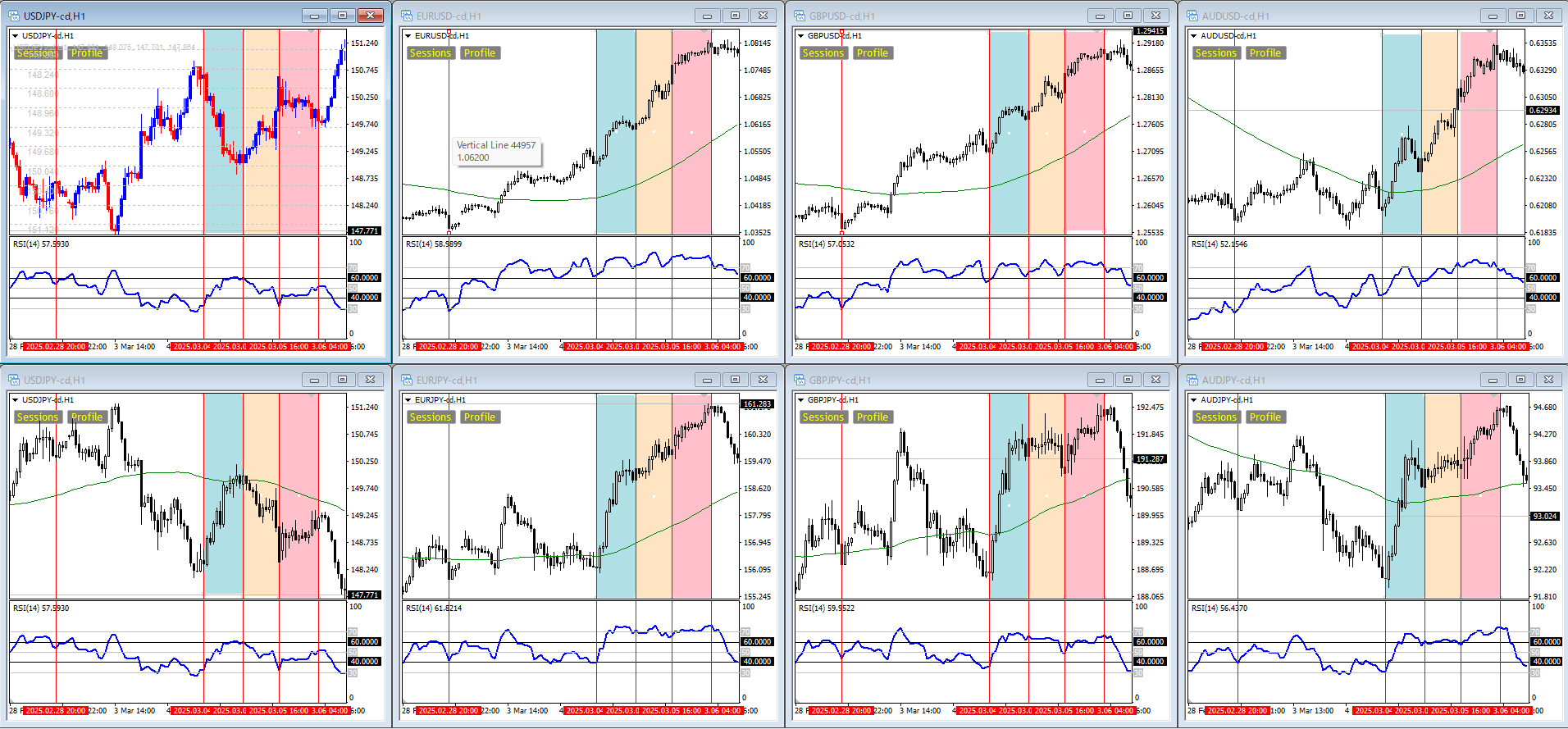

では、次にピンク色の周期の解説に入っていきたいと思います。

・・・と言いたいところなんですが、ここまでの解説でもう疲れてしまいました。長過ぎですね。なので、ピンク色の周期の解説は省略します。

市場のテーマとその動意の把握の仕方、きちんと理解できるようになっていたら、僕の方からこれ以上解説しなくとも、十分把握できると思います。

なので、このピンク色の周期にある市場のテーマと動意の変化に関しては、各自が宿題として自分で自分自身に解説してみてください。

良く分からない、頭がこんがらがってしまうって人は、何度も繰り返しこのシリーズの最初から読み返し、理解していく必要があります。頑張ってください。

さて、チャート解説が長くなってしましましたので、ここでもう一度、多通貨ペア監視の見方をまとめておこうと思います。

これがBOZ流!多通貨ペア監視のまとめ

外為市場の潮流

僕ら個人トレーダーは、トレードをする際に1つの通貨ペアのチャートを見て、「売りなのか?買いなのか?」を個別に判断しがちです。つか、ほとんどの皆はそうやってるだろ。

しかし、現実の外為市場の潮流というのは、そういった各通貨ペア間の事情以前に、市場全体の「テーマ」によって、お金は動いています。

市場には、テーマとなる通貨が、常に存在するわけではありません。

しかし、テーマとなる通貨は、外為市場において度々浮上してきます。

アナタが必死になってテクニカルを駆使し、「ユーロ/ドルでは、ここからがショート(ドル買いユーロ売り)」と判断したところで、「ドル売り」が市場の動意なのであれば、ユーロ/ドルのチャートは上昇をし続けます。そして、その他のドル・ストレートも上昇を続けます。

アナタが必死になってテクニカルを駆使し、「ユーロ/ドルは、ここから爆上げ」と判断したところで、市場のテーマが「円」にしかなければ、ユーロ/ドルのチャートは方向性を欠いたままの状態が続きます。

アナタがどんなに1本の木の枝の隅々までこと細かく観察しようとも、外為市場は森そのものを見ているんですよ。森全体が北風で南方向になびいているのに、アナタが見ている木だけが北に向かって枝葉が傾くなんて、あり得ないんです。

テーマを知り、動意を探る

BOZ流における多通貨ペア監視の組チャートから読み取らなければいけないのは、それぞれのややこしい通貨同士の相関関係ではなく、

- 今、外為市場においてテーマとなる通貨はあるのか?

- 今、市場には動意があるのか?

ただその2点を知ることです。

トレードの実践において、知っていれば良いのは、ただそれだけです。

そのため、BOZ流の多通貨ペアの監視用組チャートというのは、市場のテーマと動意を、パッと見で判断できるように配置しているわけです。

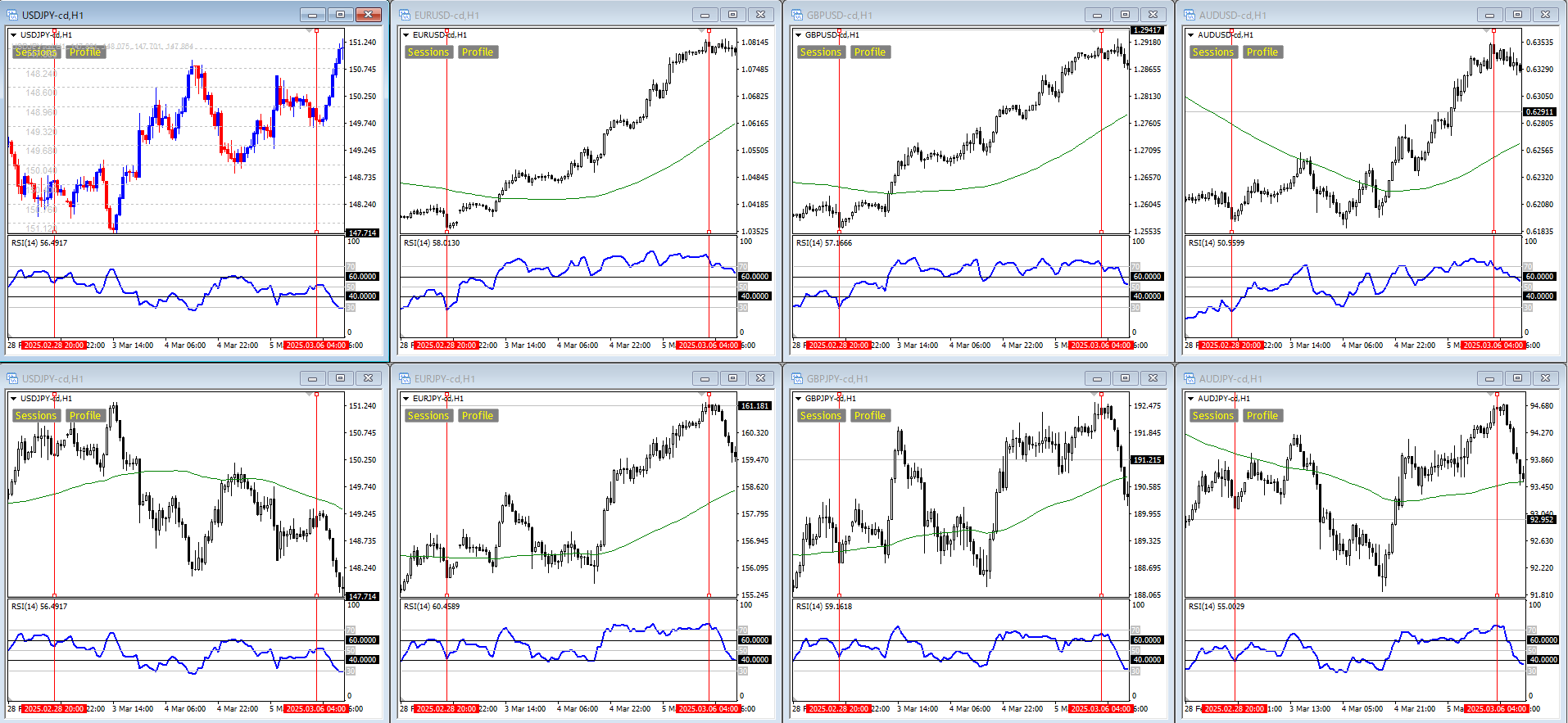

まずは横軸だけを見る。そして、

- 上段のドル軸において、その時、全てのチャートで価格が上昇していれば、「ドル売り」が市場の動意。全てのチャートで価格が下落していれば、「ドル買い」が市場の動意。

- 下段の円軸において、その時、全てのチャートで価格が上昇していれば、「円売り」が市場の動意。全てのチャートで価格が下落していれば、「円買い」が市場の動意。

となるわけです。

そして、ドルと円のどちらか一方でも市場のテーマになっていないのであれば、次に縦軸に注目します。

横軸のドルも円、両方もしくは1つだけでも市場のテーマにない場合、

- ユーロの縦軸チャートにおいて、2つとも価格が上昇していれば、「ユーロ買い」が市場の動意。2つも価格が下落していれば、「ユーロ売り」が市場の動意

- ポンドの縦軸チャートにおいて、2つとも価格が上昇していれば、「ポンド買い」が市場の動意。2つも価格が下落していれば、「ポンド売り」が市場の動意

- ユーロとポンドのチャートにおいて、4つとも価格が上昇していれば、「欧州勢通貨買い」が市場の動意。4つとも価格が下落していれば、「欧州勢通貨売り」が市場の動意

- 豪ドルの縦軸チャートにおいて、2つとも価格が上昇していれば、「豪ドル(資源国通貨)買い」が市場の動意。2つとも価格が下落していれば、「豪ドル(資源国通貨)売り」が市場の動意

これだけを見れば良いんです。

言葉にして羅列すると長くなりますが、上述の作業は実際やってみると、とっても簡素です。

だって、同じ通貨が揃って同じ方向に動いているものを見つければ良いだけですから。それが、その時の市場の動意なんです。

通貨強弱の順位に意味はない

このシリーズの最初の回で、「通貨強弱チャート」のお話をしました。

で、ここまで読めば何となく分かってきたとは思いますが、通貨強弱のランキングには、実践レベルで言えば、まるっきり意味はありません。

理屈で言えばね、通貨強弱でランキングをつけ、最も強い通貨と最も弱い通貨のペアを選択し、最も通貨を買って最も弱い通貨を売れば良いだけです。間違っちゃいない。

でも、最強と最弱の通貨ペアを選択できたら、それだけでトレードで勝てるんでしょうか?

そんなことは、ない。

最強と最弱の組み合わせであっても、結局はアナタがトレードできると判断する局面が来なければ、意味はありません。

例えば、通貨強弱ランキングを見て、最強と最弱を選んでトレードをしても、アナタがトレードした瞬間、その強弱関係がピークを迎えたとしたら?

最強はどんどんと力を弱め、最弱は逆にどんどんと力を強めていくわけですから・・・

そう、アナタはエントリー直後に、アナタのポジションとは反対方向に価格は動き出します。

典型的な、負けパターンじゃん!

だから、ランキングによってトレードする組み合わせを選ぶなんて、実践的じゃないんですよ。

ひょっとしたら、最強通貨と2番目に強い通貨が今、アナタが最も得意とする局面にあって勝ちやすい通貨ペアなのかもしれません。

強弱のランキングは、実践レベルから言えば大した意味はありません。

テーマと動意を知ったら、どの様に通貨ペアを選択するか?

しかし、BOZ流の通貨ペア選択基準は、以下の通りです。

- まず、その時の市場のテーマとなっている通貨とその動意(方向性)を見つける

- テーマとなっている通貨があるのであれば、その通貨を含む通貨ペアをトレードの候補とする

- テーマがあるか微妙な場合でも、動意のある通貨であれば、その通貨ペアをトレードの候補とする

- それら候補の中から、市場の動意に沿ってトレードするならば、自分にとってどれが一番トレードしやすいかを見比べる

- 最もトレードしやすいと判断した通貨ペアを分析(環境認識から現状認識)し、トレードする

この手順になります。

例えば、多通貨ペア監視の組チャートから、市場のテーマが「ドル」であり、その動意が「売り」だと分かったのであれば、ドル・ストレートの通貨ペアを取引候補に挙げます。

そして、その候補の中から、自分が最もトレードしやすい、仕掛けやすいと思われるチャートを選び、選んだチャートを個別に分析(環境認識から現状認識)すれば良いんです。

で、その選んだ通貨ペアがトレード可能と判断したら、その通貨ペアだけを監視し、トリガーを引くタイミングを待ちます。

第一候補を個別分析したけど、トレードが難しそうと判断したら、2番目に仕掛けやすそうな候補を次に個別分析していき、トレードが可能か判断します。

第二候補のトレードがダメなら、次は3番目に仕掛けやすそうな候補を・・・を繰り返します。

この作業によって、実際にトレードする通貨ペアを決めていくんですね。

もちろん、この作業でトレード可能な通貨ペアがないと分かれば、トレードすること自体を諦めます。チャンスは次回に繰り越しです。

とまぁ以上が、BOZ流!多通貨ペア監視の作業手順となります。

この一連の流れ、頭に叩き込んで、自分で自在に判断できるまで知識を技術にまで落とし込んでくださいね。

さて、今回のお話はここまでにしておきます。

次回は、ここまでお話したことを、実例を用いて解説していこうと思います。どの様に多通貨ペアを監視して、どの様な手順を経て、取引する通貨ペアを選択していくか、そしてそれを実際のトレードにまでどう落とし込んでいくのかを、理解してもらえたらなと思います。お楽しみに。

それじゃあ、また。