久しぶりに

今回は、久しぶりに「日足5SMA分析シリーズ」の続編を、書こうと思っています。

さっき確認したら、このシリーズを書き出したのは、もう3年前だったみたい。で、これまでは4話構成で終わってました。

まぁ、その後もこのブログ各所では、日足5SMA分析の内容に関連する記事をチラホラ書いてますし、

「チャート・デザインのすすめ」シリーズ

においては、日足5SMA分析を1時間足に落とし込んだ例を用いながら、トレード全体のロジックの組み立て方を解説していました。

そういったこともあって、この日足5SMA分析シリーズはもう書かないつもりでいたんですが・・・

ちょっと、思うところがありまして。

実は、この日足5SMA分析シリーズって、このブログの中でも結構人気あるんですよね。そして、この日足5SMA分析を軸にトレードしていきたいと思っている人も結構いる様で。

であれば、この「日足5SMA分析」という範疇に絞った形で、解説を加えていった方が、方々で関連する記事を書いておくよりも良いのかなぁ?

と思った次第です。

ただ、いつものことですが、書いてるうちにかなりの量になり過ぎたので、

- 今回(第5話)は、日足5SMAを4時間足に落とし込んだ際の実際の活用の仕方

- 次回(第6話)は、日足5SMAを1時間足に落とし込んで実際にトレードするまでの活用方法

- 次々回(第7話)は、日足5SMAにボリンジャーバンドを使うことで、セットアップの精度を更に上げていくお話

をしていこうと思ってます。

それでは、始まり始まり~!

日足5SMA分析を4時間足に落とし込む

4時間足に20SMAを適用した際の見方

日足5SMA分析といっても、あくまでそれはをトレードを組み立てていく際のベースとなる考え方でしかありません。

実際のトレードでは、この日足5SMAを4時間足に落とし込んで用いた方が、より扱いやすくなるというのは、このシリーズの第4話でお話しましたよね。

で、4時間足における日足5SMAの近似値は20SMAでした。

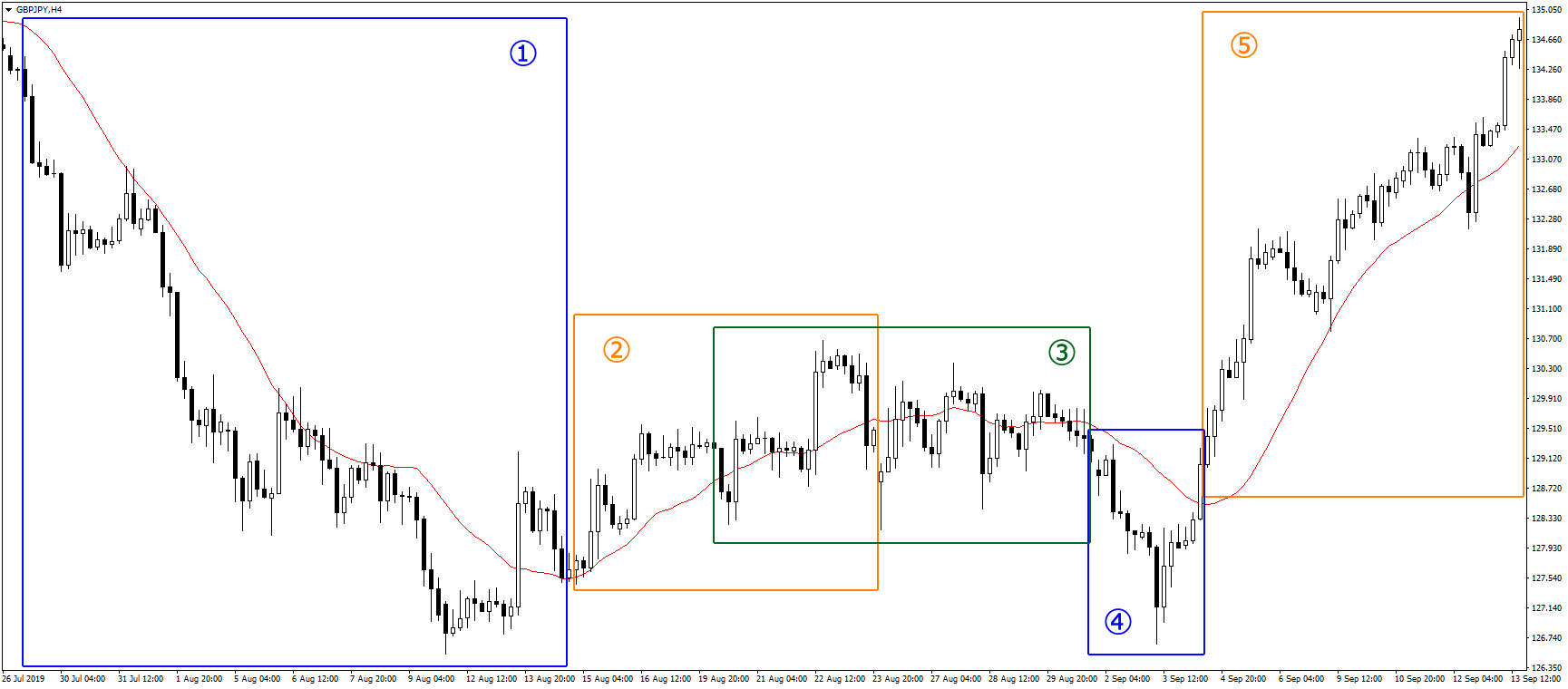

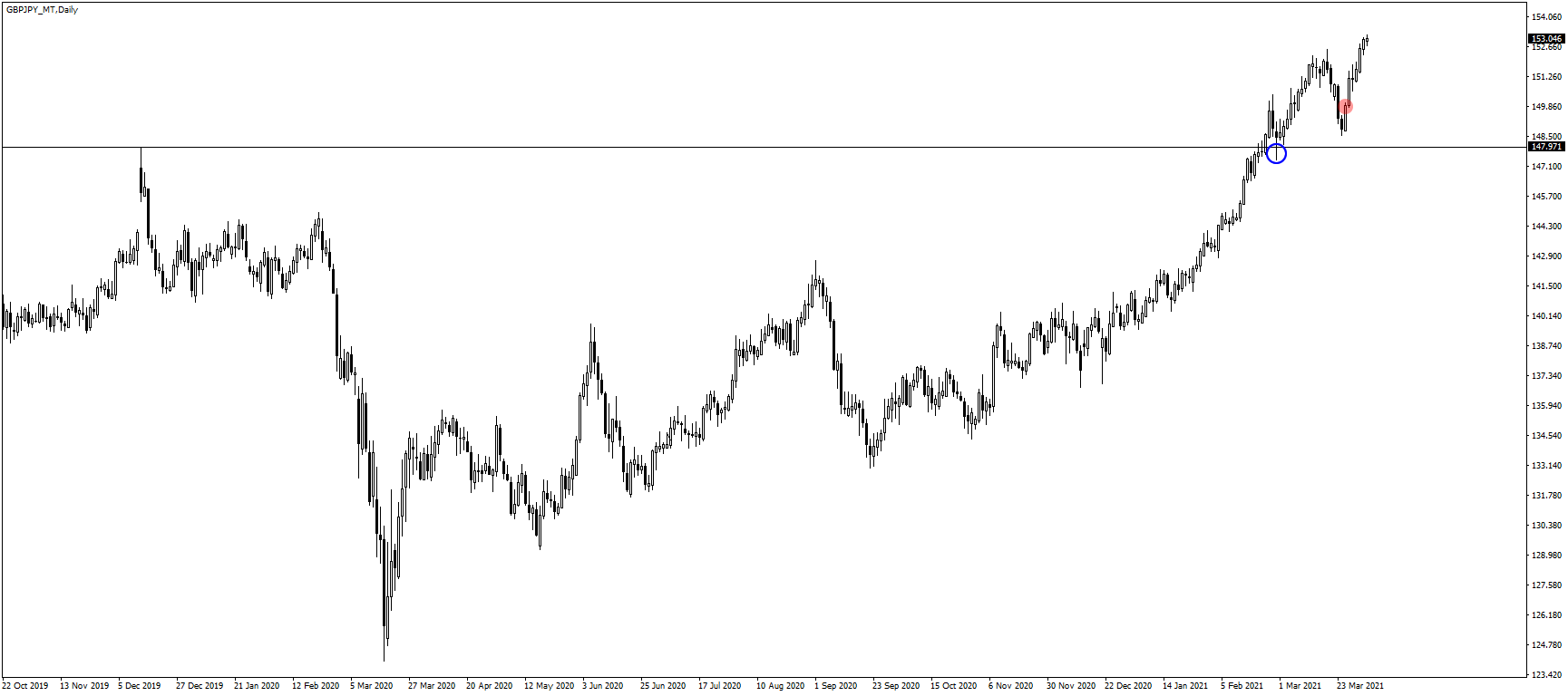

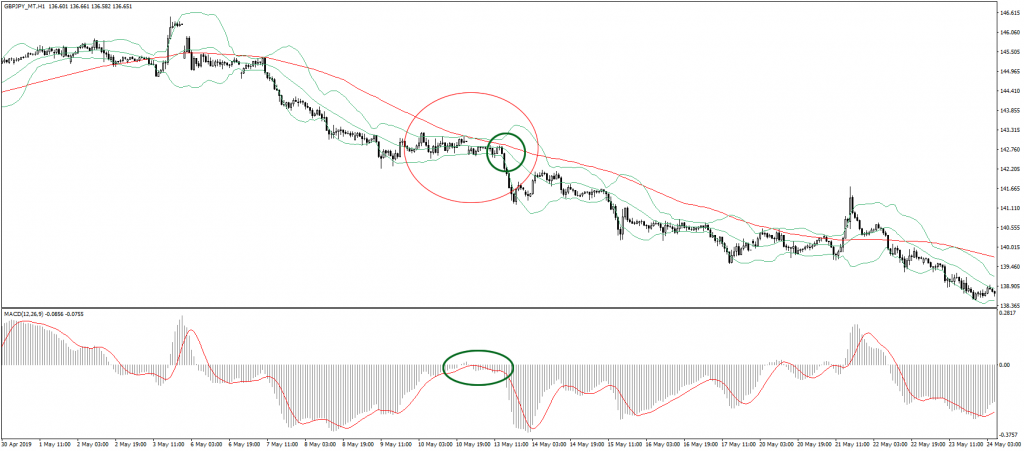

それでは早速、4時間足チャートに20SMAを表示してみるとしますか。下図は、ポンド円4時間足チャートです。

さて、4時間足を見る時に、まず注意してもらいたいことがあります。

例えば、青色で囲った①の局面を見て、「下降トレンドを形成している」と判断するのは、それはそれでOKなんですが、

デイトレードをするつもりであれば、何もその長々続くトレンドを獲りに行く様な考え方をする必要はありません。

そもそも僕の言う「日足5SMA分析」というのは、今日は陽線と陰線のどちらが発生しやすいのか?を判断するためのものです。

日足で陽線が発生するのであれば、その日中は上昇トレンドが生まれるわけですから、その波に乗れば良いわけです。日足で陰線が発生するのであれば、その日中は下降トレンドが生まれるわけですから、その波に乗ることを考えます。

で、4時間足とは、そんな日足の内部構造を6分割で表現したものなんですよ。1日の値動きをロウソク足6本分で表現しています。

通常デイトレの平均的ポジション保有時間は、3時間程度と言われてます。なので、4時間足で言えば、デイトレって、ロウソク足1本の陽線または陰線を獲りに行くだけの行為でしかありません。

東京、欧州、米国と、各市場が8時間だとすると、1市場まるまるポジションを保有したとしても、それはロウソク足2本分にしかならないわけです。

ですから、デイトレーダーが4時間足を見てトレード判断をする場合は、これからロウソク足1、2本の陽線や陰線が生まれるかどうかを考え、その1,2本分のロウソクの中の波に乗ることを考えれば良いわけなんですよ。

思惑通りに伸びたのなら、そのままロウソク足3本、4本…と持っちゃえば良いくらいの認識でOKなんです。

ということで、4時間足チャートを見る場合は、単に「今は下降トレンド」という感じでチャートを見て終わるんじゃなくて、

「これから陰線1本生まれるだろうか?」

という視点を加えて見る様にしてください。

では、そういった視点を加えて、先ほどのチャート図をもう一度見てみましょうか。

青色で囲った①と④は20SMAが下を向いています。この時、20SMAより下に価格が位置している場合は、

- 陰線が生まれる確率が高い(数が多い)

- 陰線は陽線に比べて大きいことが多い(値幅がある)

- 陰線が連続することも多い(日中内のトレンドが続きやすい)

というのが見て取れますよね。

ですから、

20SMAが下を向いていて、価格が20SMAの下に位置している場合は、売り方針

とすることで、買いを狙ってトレードするよりも、有利な条件下でトレードすることが出来ることになります。

次に、20SMAが上を向いているオレンジ色で囲った②と⑤を見てみましょうか。

この時、20SMAより価格が上に位置している場合は、

- 陽線が生まれる確率が高い

- 陽線は陰線に比べて大きいことが多い

- 陽線が連続することが多い

というのが分かると思います。

ですから、

20SMAが上を向いていて、価格が20SMAの上に位置している場合は、買い方針

をとった方が、売りを狙ったトレードよりも、高い優位性を持ってトレードすることが出来ることになります。

要するに、「20SMAの向きと同じ方向へと仕掛ける順張りトレード」ということなんですね。具体的に示すとすると、

上図の赤い矢印で示した波そのものというよりは、その波の中のロウソク足1,2本を狙って獲りに行くのがデイトレードということになります。

で、日足5SMA分析トレードを軸にトレードをしようと考えている人は、まずはこの

「20SMAの向きと同じ方向へと仕掛ける順張りトレード」

という方針だけで、トレードしてください。これで収益をあげられるようになるまでは、これだけの検証と練習を続けます。もちろん、実践もこれだけです。

これ以外のことはやってはいけません。絶対に。

なぜなら、このトレード方針が、勢力の強い方向に沿って収益を稼ぎ出そうとする王道であるがゆえに、初心者でも勝率を上げやすいという、最も合理的なトレード方針だからです。

次に、緑色で囲った③を見てみましょう。

20SMAを価格がまたぎ出し、20SMAも横を向き出しました。

こうなったら、トレンドレス。つまりレンジです。

- 陽線と陰線が交錯るすことが多くなる

- 陽線と陰線の頻出度合いに偏りが少なくなる

- 陽線と陰線の長さもまちまち

要するに、陽線と陰線がランダムに出現しやすい状況になりやすいので、売り買いどちらに優位性があるかの判断は難しくなります。

以前どこかでお話したと思いますが、こういったレンジにおける優位性のあるポイントは「レンジ際」にしかありません。

なので、ここでは高値安値に規則性が生まれたらレンジ内取引(高値で売って安値で買う)を行なうことになります。

先ほどの順張りトレードが上手くなってから、チャレンジしてみて下さい。

とまぁ、以上が日足5SMA分析を利用したトレードの方針の骨子というわけでしたが、実はもう1つあります。

20SMAと乖離した価格は、いずれ接近し出します。グランビルの法則ですね。

ピンク色の矢印や丸で囲った部分がそうです。

矢印で記した「価格とMAが近づこうとする値動き」は、トレンド中の調整局面です。押し戻し、もしくはレンジとしてパターンを形成します。

また、丸で囲った部分はトレンド転換が行われる調整局面です。下降トレンドから上昇トレンド、上昇トレンドから下降トレンドに転換するポイントになります。

こういった局面も、上達していけば積極的に獲りにいくことが可能になりますが、もちろんそれは「上達したら」の話です。順張りとレンジで獲れる様になってから、チャレンジしてください。

(余談ですが、このチャート図全体を俯瞰して見ると、ピンク色の丸で囲った2つの低値がダブルボトムを形成しているのが分かりますね)

チャレンジの順番

大切なことなので、改めてここでまとめておきます。

日足5SMA(4時間足20SMA)分析によって売買を判断する場合、その大きな柱は

- 日足5SMAの傾きと同じ方向に仕掛ける(トレンド順張り)

- 日足5SMAが横を向き価格がSMAをまたぎ出した場合(レンジ)、高値低値に規則性が見られたらレンジ内取引(高値で売り低値で買う)

- 日足5SMAと価格が乖離している場合、価格が再びSMAと接近し出す(調整局面)方向を狙って仕掛ける

となるわけですが、

しかし、これを同時並行して実行してはいけません。チャレンジするにも、順番があるんですよ。

3つの柱に番号をつけてますが、まずは1のトレンド順張りから検証・練習をし、実践で獲れる様にしていきます。

先ほども言った通り、このトレードは勢力の強い方向に合わせてトレードするという、最も合理的であり、初心者にも優しい王道のトレード方法です。

この方針で収益化が出来ないのに、他の局面でのトレードで収益化しようと考える方が、むしろ不合理です。

で、それが出来る様になったら、次は2のレンジ内取引にチャレンジします。

実は、トレンドの押し目買い戻り売りよりも、レンジ内取引の方が、理屈の上では取引が容易です。高値・低値に規則性が認められたなら、高値で売って低値で買えば良いだけですから。

しかし、後付けチャートを見てうんちく垂れるだけなら誰でもできますが、初心者が実際にレンジ内取引をしようとすると、

- その高値・低値の規則性に気づいてエントリーした途端に、レンジが終了したりとか

- 高値で売ってもオーバーシュートによって損切りさせられた後に、価格が下がり出すとか

- エントリーポイントに来ても、怖くて入れないとか

- レンジ高値・低値で入れず、レンジの真ん中辺りで入ってしまい、不安定な値動きに振り回され続けるとか

意外と難しかったりするんですよ。

もちろん、得手不得手は人それぞれですから、現時点で順張りよりもレンジ内取引の方が得意という人もいるかもしれません。そういう人は、レンジ内取引をしつつ、1の方針にチャレンジしてもらえればOKです。

しかし、そうでないのであれば、まずは1のトレンド方向への順張りに絞ってチャレンジし、それが出来るようになってからレンジ内取引にチャレンジしてください。

なお、3の調整局面を獲りにいくトレードは、難易度がグッと上がるので、中級を脱したい人がチャレンジすれば良いだけで、別にやらなくても良いですよ。

1と2で収益出せているのに、あえて3のリスクを抱えてまでチャレンジする必要性って、ありますかね?

そんなことする暇あったら、別のことに時間使って人生謳歌した方が良いと思うんですよ。

3のトレードって、僕から言わせてもらえば、

既に収益を出せる実力を持っているけど、それでも根っからのトレード好きだから、更なる高みをを狙ってチャレンしたい

って人がチャレンジするトレードだと思うんですよ。収益関係なく、トレードが好きだからやってるレベル。

このブログでは何度も言ってますが、トレードにおいては、全ての波を獲る必要はありませんし、難易度の高い局面を獲る曲芸師になる必要もありません。

誰かから賞賛してもらうために、トレードやってんですか?

違いますよね。お金稼ぐためにやってるんですよね。

であれば、自分にとって分かりやすい局面を、地道に獲りにいける人こそが、優秀なトレーダーなんですよ。

「難しい局面を獲りにいけるのが優秀なトレーダー」

とかいう本来の目的と本質からかけ離れた、そんな不合理かつ支離滅裂な思考からは、決別しちゃってください。そんな思考回路だといつまで経っても勝てないですよ。

ということで、まず日足5SMA分析の初学者がやるべきトレード方針は、

- SMAが上を向いていて、価格がSMAの上にある時は、買い方針

- SMAが下を向いていて、価格がSMAの下にある時は、売り方針

- SMAと価格が乖離し過ぎている場合は、価格がSMAに近づくのを待つ。そして再び価格がSMAの方向へと動き出したら、その方向へと仕掛ける方針

に絞り、その局面できちんと収益が上がられるようになることに、心血を注ぎます。

で、それがクリアできたら、

- SMAが横を向き出し、価格がSMAをまたぎ出したら、高値・低値に規則性があるのかを確認し、その規則性に合わせてレンジ内取引を行なう

ということに、チャレンジしてください。

これらの検証と練習を繰り返すことで、自分がトレードできる場面を知るだけでなく、トレードしてはいけない場面にも気づいていくと思います。

自分の今の実力の中で、自分がトレードしても良い局面と、手を出してはいけない局面が区別できる様になったら、恐らくその辺りから収益は継続的にプラスになっていくと思います。

まぁ、考えてみれば、そりゃ当然ですよね。自分が勝ちやすいところだけで戦って、自分が勝ち難いところでは戦わないんですから。

難しいことが出来るようになって、勝てる様になるわけじゃないんですよ。

自分が戦って勝てる局面、そして自分にはちょっと分からない、手を出してはいけない局面を把握することで、初めてトレーダーは勝てる様になっていきます。

実践で用いるために

単に日足5SMA分析を知ったからといっても、それは単にセットアップ(売りか買いかを決定する)のとり方を知ったに過ぎません。

しかし、勝ちやすい条件下のもとでトレードしようとする「考え方の基本」を理解しただけでは、トレードで勝てる様になるわけではありません。

ということで、ここからは実際のトレードでの立ち居振る舞いを解説してきます。

これを学習することで、日足5SMA分析トレードを、より実践的なものへと昇華させていきましょう。

MA付近での価格の挙動を見よう

いついかなる時でも、

- 価格はどの様に動いているか

- MAはどの様な状態か

ということは、常に意識しておかなくちゃいけません。

下降トレンド中に価格が低値を切り上げてきたら、トレンドが終了するかもしれないという注意が必要ですし、

MAの角度が緩やかになってきたら、推進する力が弱まってきてるんじゃないか?と考えることは大切です。

で、それはMA付近に価格が来たときも同じです。いや、むしろそれまで以上に、挙動に注目することが大切になってきます。

初学者などは、MAやラインなどに価格が到達すると、闇雲に売ったり買ったりしがちです。

しかし、杓子定規的にそれを実行しても、振り回されちゃうことが多くなります。

MAにタッチして反発したと思って買ったら、直ぐに下に向かい出してMAを下抜け。慌てて損切りしたら、その途端、再び上昇してしまうとか、ね。

そういった意味でも、日足5SMA分析を使う人には注意してもらいたいんですが、

日足5SMAや4時間足20SMAを使うからと言って、そのMAが常に強力なチャートポイントになるとは、決まってるわけじゃないんですよ。

このこと、結構勘違いしている人、多いんじゃないかと。

日足5SMA、4時間足20SMAを使うのは、その期間が絶対的なチャートポイントになるから使ってるわけじゃなくて、

トレードのロジックを組み立てるうえでの基軸として日足5SMAを用いているんですよ。

僕、この日足5SMA分析シリーズの第二話で、「別に日足SMAの期間は5でなくても良い」って言ってますよね。覚えてますか?

短期的な動向を探るために用いるなら、別に期間は4でも7でもOKなんですよ。

日足5SMAをという期間を使うのは、色んな理由から日足の期間を「5」と設定した方が、トレードに活用するうえで扱いやすいからです。

なので、日足5SMA分析でトレードをしているからって、

「4時間足20SMAは下を向いていて、価格もそのMAの下にある。その価格が上昇してきて、今20SMAに到達した!ここだ!ここで売りエントリー!」

なんて風に、単純に考えるのは間違いなんですよ。

「え!?でも、20SMAで弾き返されて、元のトレンドに戻ることって結構あるじゃん!」

って思う人もいると思います。

もちろん、20SMAがチャートポイントとなることは、結構あります。

が、絶対じゃない。

また、仮に20SMAがチャートポイントだとしても、そんなに単純なものじゃないんですよ。

既にこのブログ内のいくつかの記事ではお話していますが、

チャートポイントとは、そこでピタリと止まって反転するポイントではなく、市場参加者の大多数が注目しているポイントのことを言います

つまり、そのポイントでは売り方と買い方の両方が注目しているわけで、売り方と買い方の攻防が激化しやすいポイントなんですよ。

であれば、例えばチャートポイントに向かって価格が上昇してきた場合、

- 売り方が圧勝するなら、そのポイント辺りですんなり弾き返される

- 買い方が圧勝するなら、そのポイントはあっさり抜ける

- 買い方と売り方の攻防が接戦なら、そのポイント付近で揉み合う

ことになります。同じ接戦でも、短期決戦の場合もありますし、長期戦となることもあります。接戦による揉み合いの幅も形も色々とあります。

さらに言ってしまえば、売り方が圧勝といっても、チャートポイントでピタで止められて弾かれるとは限りません。

そのポイント手前で売り方の大勢力が待ち構えていれば、ポイントに届かず弾き返されます。もちろん、買い方がチャートポイント目指して上昇してきても、勢力不足で買い進み続けることが出来ずに、チャートポイント手前で息切れしてしまうことだって、あり得ます。

逆に、買い方が大勢力を持ってチャートポイント越えを狙ってきとしても、ポイントを過ぎたところに売り方の大勢力に返り討ちにあうのであれば、価格は一旦ポイントを越えた後に大きく後退させれます。

そんなに単純じゃないんですよ。下図を見てください。

このチャート図だけで見ても、20SMA付近での価格の振る舞いは一様ではないことが分かると思います。

ただ、MAがチャートポイントとなる場合に有益なのは、ラインと違って売り圧力と買い圧力のどちらが大きいのかの目安が、MAの向きで分かるということです。

- 日足5SMAが上を向いているなら、ここ5日間は買い勢力が強い

- 日足5SMAが下を向いているなら、ここ5日間は売り勢力が強い

ですから、MAが上を向いている時にMA付近で買った場合、確率的に上手くいくことが多いですし、一旦下へ向かい出しても救われることも多くなるんですね。

しかし、だからといって、それが絶対というわけではありません。目安にはなっても、闇雲に売買できるだけの根拠にはならないんですよ。

いいですか。

裁量トレーダーにとってのテクニカルというのは、自分が今向き合っている相場環境がどの様な状況にあるかを把握するためにあるんですよ。

「効いた」「効かなかった」は、単に市場参加者同士の売買行為による派生的な結果論でしかありません。

ですから、

「どのインジが効く?どのパラメータが効く?」

といった視点でしかテクニカルを見れない人は、一生かかっても勝てないトレード人生を無駄に歩くことになります。

そういった意味で言えば、誰も知らない特殊なインジや秘密の設定値なんてのは必要なく、凡庸なテクニカルを凡庸な設定値で使うことの方がむしろ、裁量トレーダーにとってはシンプルに相場状況を把握でき、的確な判断を下しやすくなると言えるかもしれません。

トレーダーにとって必要なのは、誰でも楽して儲けることが出来る魔法のテクニカルと秘密の設定値なのではなく、

自分の用いるテクニカルと価格との関係性、また互いがどう振る舞うのかを見極める力

ということになります。

しかし、その実力をつけるためには、検証と練習を繰り返すしかありません。

バットの振り方、ボールの見極め方を言葉で教えてもらったら、それだけで優秀なバッターになれないのと同じ様に、検証と練習を繰り返すことでしか、その実力を養っていく道はありません。

この点に関して、もう少し理解したい人は、「移動平均線、そして君と彼の優劣」をご覧ください。

他のテクニカルと共闘しよう

ただ、4時間足20SMAと価格の振る舞いだけを見ていれば、それだけで相場の状況が把握できるかっていうと、多くの場合難しいと思います。

できれば、

- ロウソク足の見方(プライスアクション)

- ダウ理論

- ライン

- チャート・パターン

- その他の期間のMA

など、他のテクニカルと併用することで、相場状況の把握の精度を上げていくことが大切です。

使用するテクニカルについては、チャートの見方、認識の仕方は人それぞれですから、自分が使いこなせるものであれば、何を使っても良いと思います。

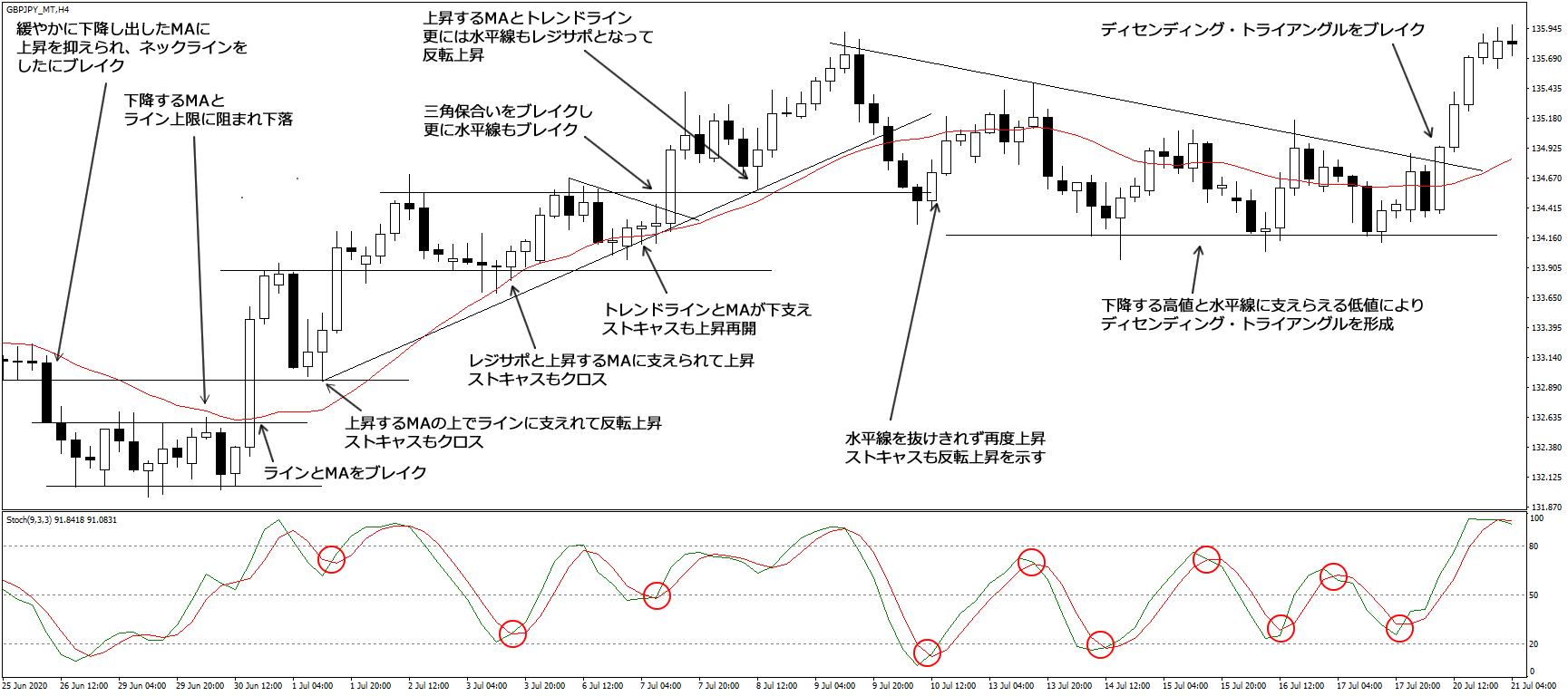

例えば、先の

のチャートに、ラインを引いたりオシレーターを利用したりして

こんな感じで相場状況を把握した方が、理解もしやすいですよね。また、根拠が増えることで判断に自信を持つことも多くなります。

ただし、使いこなせないものを無駄に増やしたところで、それはむしろ判断を難しくさせる結果になります。

あくまでも、自分が検証と練習の結果、使いこなせるものだけを使う様にしてください。

反転確認

では、ちょっとここで

「MAにタッチした!はい、売りエントリー!」

とかやって失敗してしまう例を1つ挙げておきましょうか。

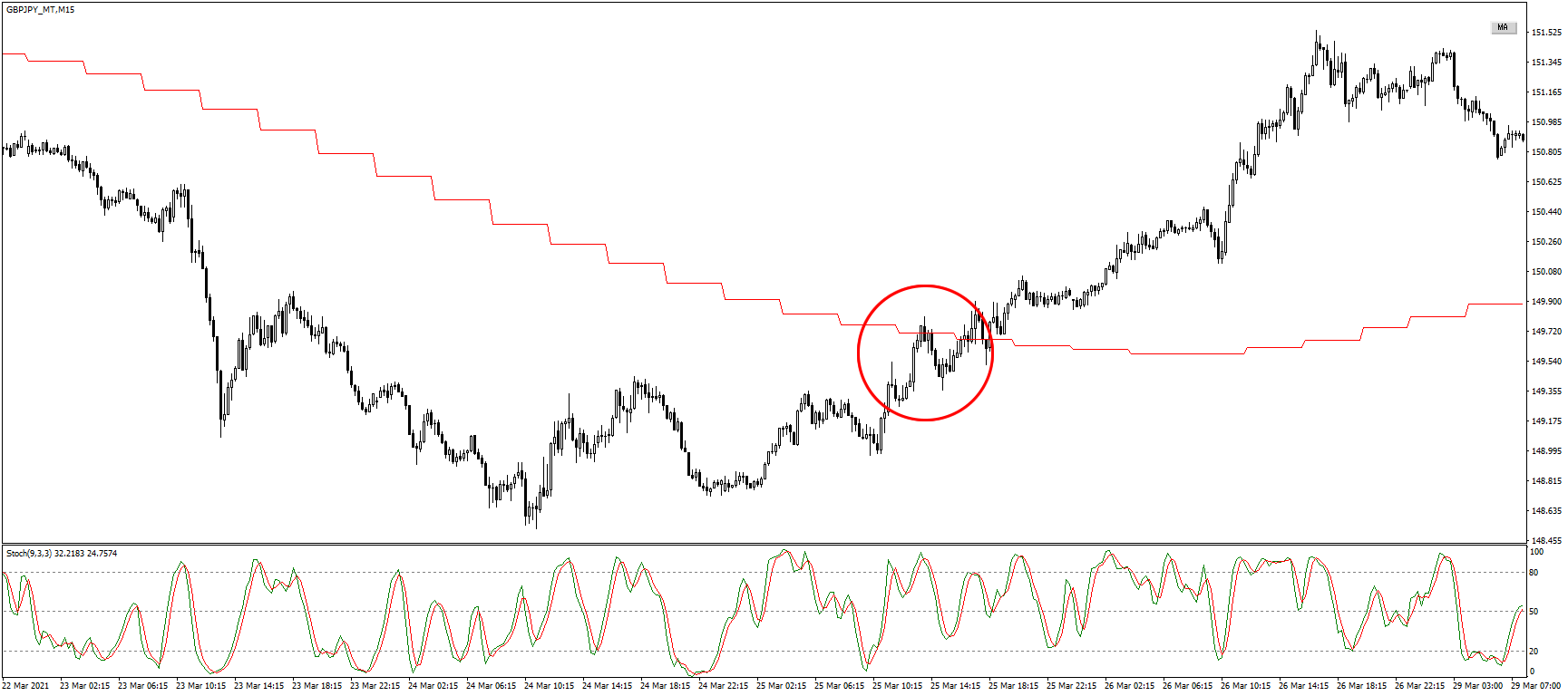

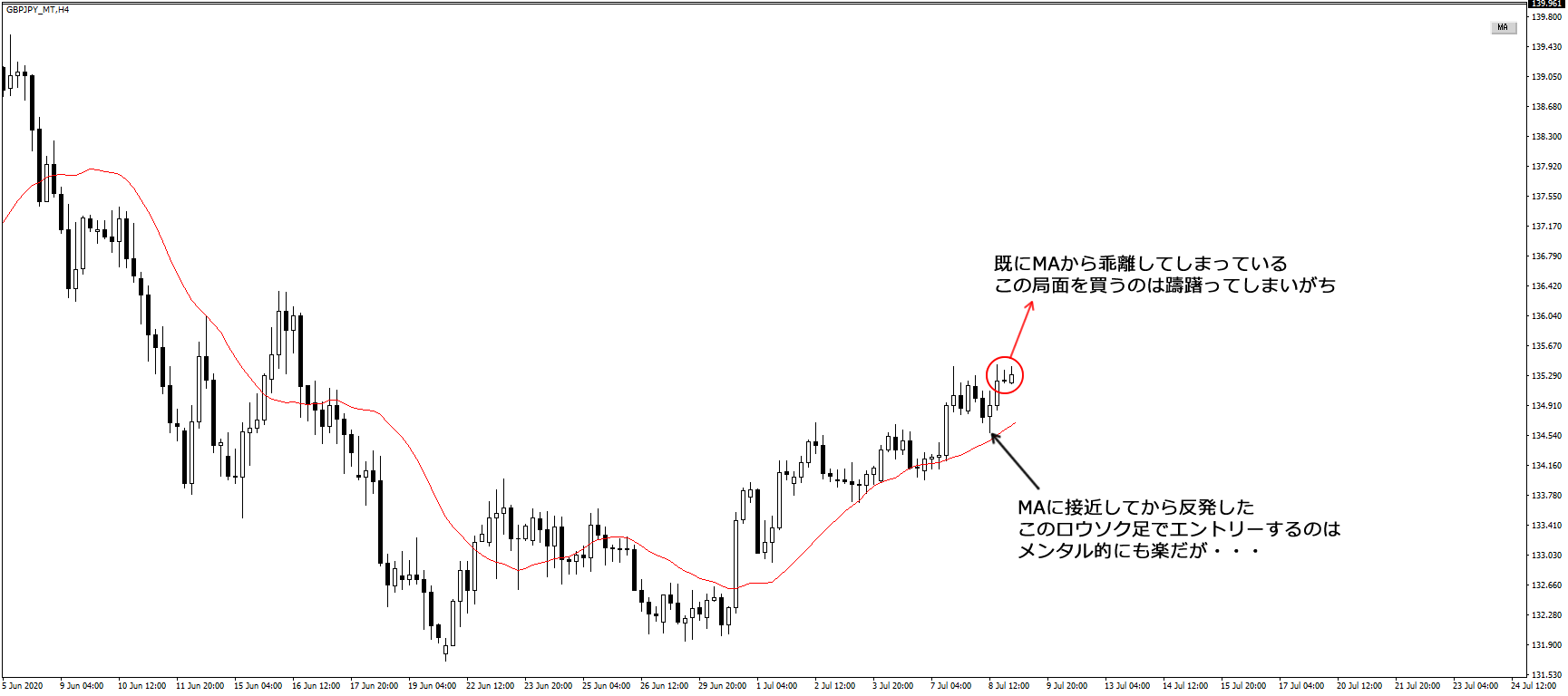

これ、つい最近のポンド円の4時間足チャートなんで、記憶に新しい方も多いんじゃないかと。

20SMAに価格が下から接近してきて、最初に到達した赤い丸で囲ったところをよく見てもらいたいんですが、

MAにタッチしたロウソク足は、MAを一旦抜けかけたけれども、終値では押し込まれて上ヒゲをつけて終わってますよね。

その後の結果を見れば、何のことなく上昇していると思いますが、リアルタイムで先の見えない中、このMAを越えようとして越えられなかったロウソク足を見たら、

「あ、MA越えられなかった」

って思っちゃう人、多いと思うんですよ。

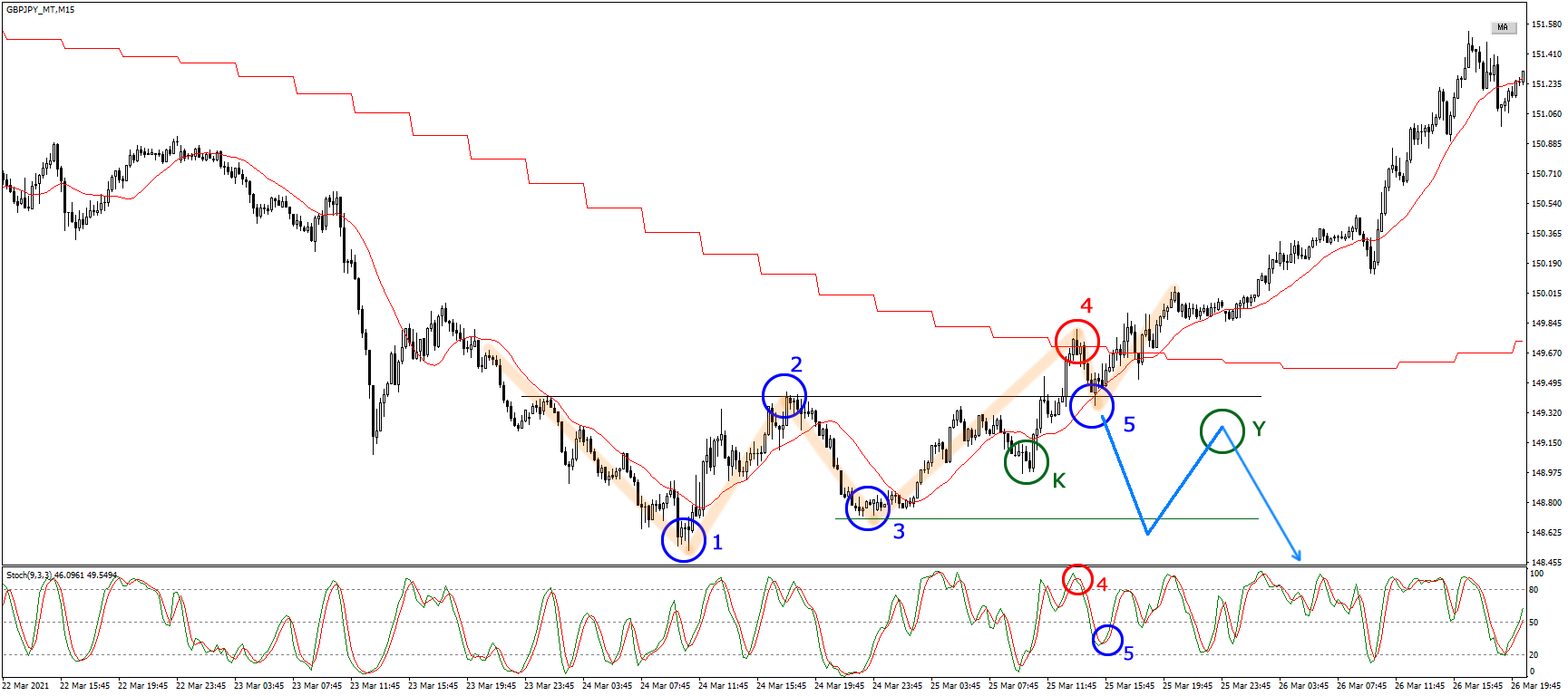

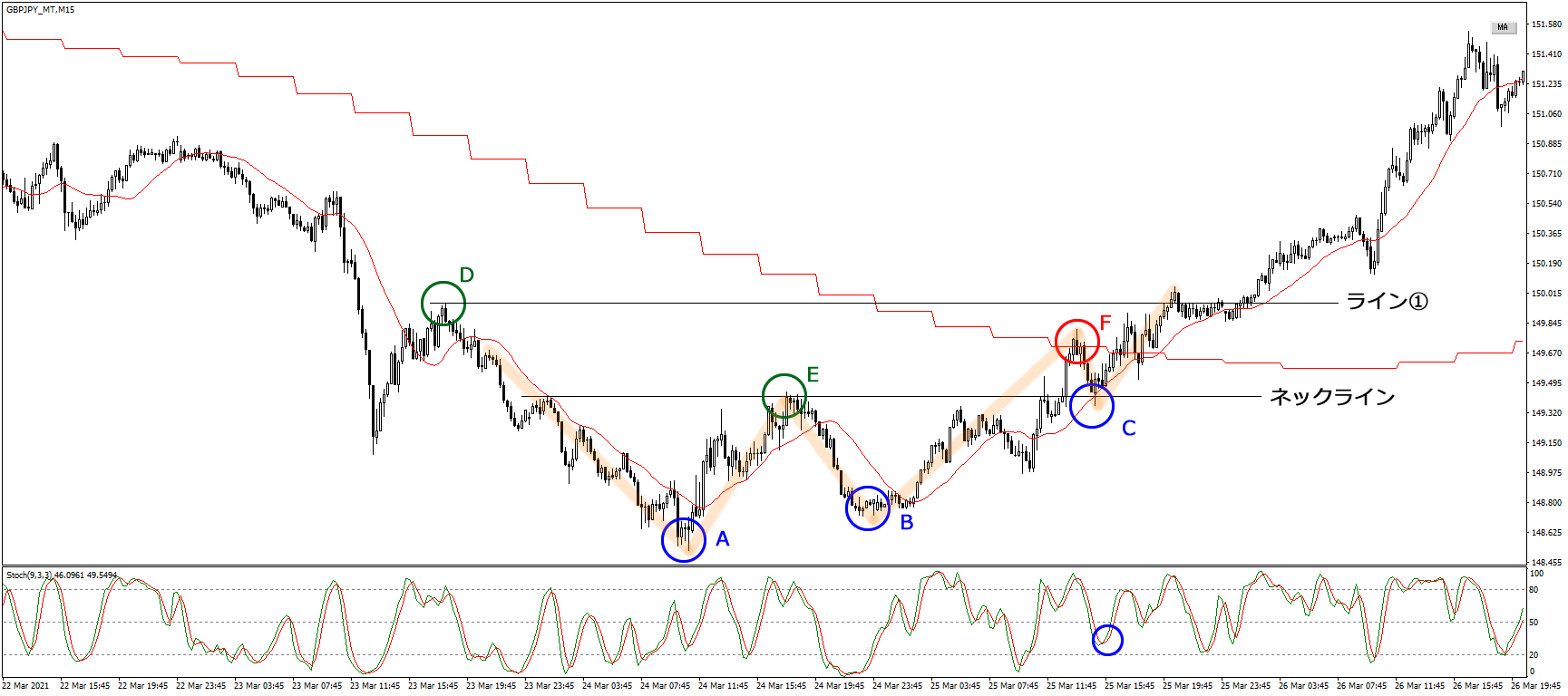

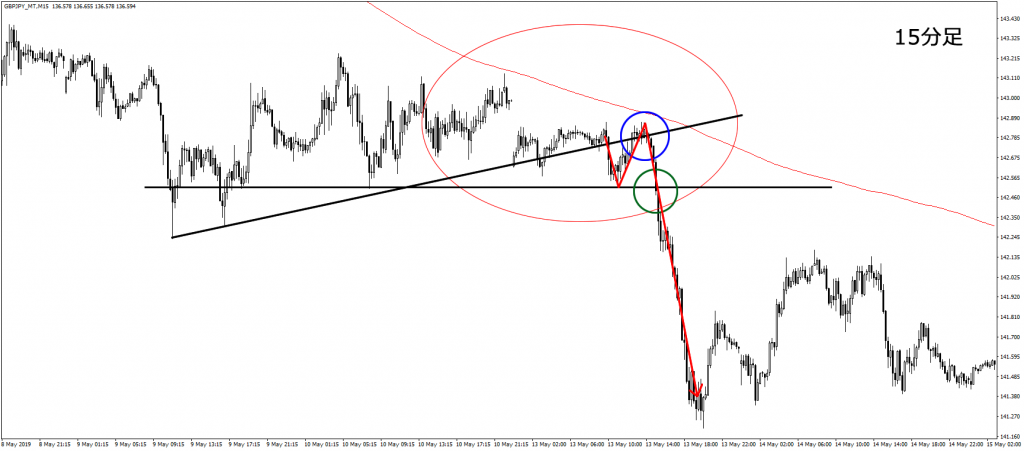

しかもこのポイント、1時間足や分足を見ても、4時間足20SMAを上抜けようとして、やはり1度失敗しています。下図は、そのポイントを15分足で見たものです。階段状になってる赤い線は、4時間足20SMAをMTF対応のインジを使って、15分足に表示させたものです。

見ての通り、MA越え失敗して、一旦は下落してますよねぇ。

だから、これを見て売っちゃって失敗した人って、実際多いと思うんですよねぇ。

で、こういったポイントで売っちゃう人って、やっぱり価格とMAとの振る舞いをきちんと見ていないんですよ。だから、直ぐに「失敗した」と思って売っちゃうんですね。

この点について、もう少し詳しく解説しますね。

反発と反転と

実はこの局面、必ずしも「売っちゃダメ!」という場面ではありません。

上図2つの青丸部分でレジサポとして機能している水平線が、赤い丸の部分でちょうど20SMAと重なっています。

20SMAだけでなくレジサポに注目していた人もいますから、ここをチャートポイントとして待ち構えていた人は、結構多いと判断できるんですよね。

で、最終的な結果はどうであれ、こういったポイントでは、一旦売りが入りやすいんですよ。売りエントリーのポイントとしてだけじゃなく、既に下で買った人の売り決済ポイントとしても。

ですから、15分足で見るとハッキリ分かる通り、

一時的であっても、一旦はMAに弾かれて下落していますよね。

で、ここで区別できる様になってもらいたいのが、

「反発」と「反転」の違い。

「反発」とは、チャートポイントにおいて、少なくとも一時的に反応して向かってきた方向と逆に動き出す値動きのこと

と認識してください。

また、

「反転」とは、チャートポイントにて反応して、向かってきた方向とは逆方向へと動き出し、その値動きがその後も継続的に進む値動きのこと

として認識しておいてください。

例えば、上昇してきた価格がチャートポイントで弾かれ、一時的であっても下降し出したなら「反発」ですが、反発した価格が、そのまま継続して下降を続けるなら「反転」ということになります。

で、この「反発」と「反転」の区別がきちんと出来ていれば、

- 反発狙いのエントリー

- 反転狙いのエントリー

として、使い分けることが出来る様になります。

ここで挙げた例のポイントの場合、

「少なくとも一旦は買いが入るな」

と思われるポイントですから、一時的な反発を狙ってスキャルピングを仕掛けることであれば、売り判断としてOKなんですよ。

MAに到達してから押し戻された波の端から端までは、約45pipsの値幅があります。MAに押し返された陰線の終値から低値をつけるまでにも約30pipsの値幅があります。

予め反発狙いのスキャルなら、十分獲れる局面なわけです。

が、しかし・・・

一時的な反発で終わる可能性も考えず、

「下降トレンド戻り売り~!」

みたいな感じで、闇雲に反転すると思ってしまった人は、最初こそは利益が出ますが、結果損切りという痛い目にあったことになります。

だって、「反転した」という事実はどこにもないからです。

一時的な反発でなく、反転であると判断することを僕は

「反転確認」

と言っています。

反転したと判断してエントリーするためには、必ずその反転確認を行なう必要があります。

じゃあ、どの様にその反転確認を行なうのか?

と言えば、既にこのブログの多くの読者の方はご存知だと思います。

反転確認を行なう代表的なテクニカルは、

- プライスアクション

- 移動平均線

- オシレーター

- パターンラインのブレイク

になります。

過去記事では、「パターンラインのブレイク」を反転確認のテクニカルの代表格には含めてませんでしたので軽く説明すると、

「パターンラインのブレイクとは三尊やダブルボトムなどのネックラインや、ペナントなどのフォーメーション等に引かれるラインをブレイクしたこと」

を指します。

で、これらのテクニカルによって、一時的な反発ではなく、きちんと反転したことを確認したら、反転狙いのエントリーをするわけです。

ちょっと、この記事長くなり過ぎなので、詳しいことは、

を参照してほしいんですが、とりあえず先の例の4時間足チャートで言えば、

プライスアクションを見ても、仮にパターンラインを引いてみたとしても、「反転した」と判断できる形跡はどこにもありません。オシレーターを見ても(赤い丸部分)、反転しかけの形跡どころか絶賛上昇中です。

一体どこに、反転したとして売ることを判断できる材料があるというんでしょうか?

皆無ですよね?

ではなぜ、多くの人はここで売ってしまうんでしょうか?

それは、「できるだけ初動を捉えたい」という欲望からです。反転が確認できるまで待っていたら、価格はどんどんと値を下げてしまうかもしれないので、もう今すぐにでもエントリーしたいからなんですよ。

どんなにテクニカルを表示して分析した気になっていても、結局は欲望でエントリーしてしまってるんですよ、多くの勝てない人たちは。出来るだけ初動を捉えて少しでも多くの利益を手にしたいという強欲ぶりが、トレードの判断を鈍らせます。

まさに、負けるべくして負けてるわけで。

先ほども言いましたが、最初から反発で終わる可能性を想定して、反転確認せずに入るなら、このポイントは売ってOKです。

しかし、そういった区別も出来ずに欲望によって売ってしまうのは、明らかに間違いなんです。

では、こういったポイントを分足でタイミングを計りたい人のために、先ほどの15分足を使って解説しておきますね。

まぁ、ここはダブルボトムを形成していた局面だってのは、ぱっと見で気が付く人は気づいてると思いますが・・・

見ての通り、1→2→3→4→5と低値と高値を切り上げていますから、この局面はダウ理論上の上昇トレンドです。

なので、そもそも4で売るのは、反転狙いとしてはあり得ません。反発狙いであれば、オシレーターもデットクロスしているので、ここで売りエントリーし、5で決済します。ダブルボトムに気づてない人であっても、オシレーターはゴールデンクロスしてますから、ここで急いで決済する場面です。

じゃあ、もしこの15分足を見て反転確認をするとするならば、どうしたら良いのでしょうか?

結論から言えば、ダウ理論上で上昇トレンドが崩れ、下降トレンドが始まるタイミングが、「反転」となります。

なので、そのトレンドが反転する局面を確認する必要があります。

上昇トレンドが崩れたと判断するためには、少なくとも直近低値をまず割り込むことが条件です。

なので、上図で言えば、3の低値を価格が下回らなければいけません。(緑丸Kはこの場合、直近低値には相当しません。理由は省略)

で、3を価格が下回った後、もう一度上昇をし、直近高値4を越えられずに再び反転下落し始める局面(例えば上図緑丸Yの様なポイント)で、ようやく

「上昇トレンドが終了して、下降トレンドが始まった」

と判断することができるわけです。

ここまで来てはじめて、4時間足20SMAからの下落が一時的な反発ではなく、継続的な反転へと移ったと「確認」できるわけで、このYのポイントでようやく反転狙いの売りエントリーが出来ることになります。

さて、この解説を読んで、自分の心の中の「何か」に気が付いたでしょうか?

エントリーのタイミングが上手くとれない人は、そのほとんどでエントリー判断が早すぎるんですよ。

確かこのブログのどこかでお話したと思いますが、

「位置について、よーい、ドン!」

の「ドン!」ではなく、ほとんどの人が待ちきれずに

「位置について」か「よーい」のタイミングでフライングしちゃうんですよ。

みんな、欲望に振り回され過ぎなんですね。

どうしても欲望を捨てきれないのであれば、先ほども少し触れた様に

「まずは反発狙い。でも、そこから様子見して、反転へと継続しそうならそのまま持っておこう」

という感じで、予め計画性を持ってエントリーしましょう。

トリガーを用意しよう

端的に言ってしまえば、

4時間足20SMAは、その向きと価格の位置関係によって、売りか買いかの方針を決定するセットアップ

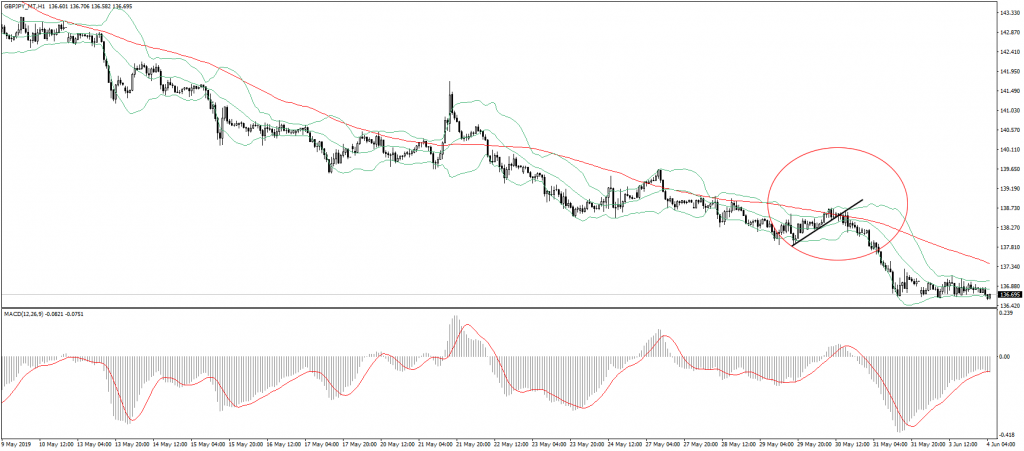

ということになるわけですが、順張りトレードの場合は下図の赤い矢印の様に、

4時間足20SMAの付近から20SMAの方向と同じ方向に進み出したところから始まる波の中の一部を獲りに行くことになります。

ですから、それら波の始まりである、20SMA付近から反転したタイミングそのものが、エントリーのタイミングともなるわけですから、

この4時間足20SMAは、トリガーでもあるわけです。

つまり、今までの解説においては、4時間足20SMAをセットアップ(売り買いどちらの方針にするか)で用いると同時に、トリガー(実際にエントリーするためのタイミング)としても利用していたわけです。

しかし現実問題、4時間足20SMAのみをトリガーにしようとすると、ほとんどトレードチャンスは訪れません。

上図4時間足において、緑色で囲った部分は約13営業日ほどの期間ですが、その際、4時間足20SMAをトリガーに用いてエントリーしようとすると、そのチャンスは4回程度。

しかも、この期間ずっとチャートに貼り付いていられるわけもないですから、下手すりゃ1度もエントリー出来ない可能性だってあるわけですよ。

デイトレするには、トレードチャンスが少な過ぎです。

本来、日足5SMA分析を利用してトレードしたいなら、

上図にある赤い矢印で示した波の中の陽線を、

「どれだけ獲りにいけるか?」

を考えることになります。

であれば、この矢印で示した波の中で、効率的なエントリーポイントを捉えるためのトリガーを、各自が用意しておかなくちゃいけません。

つまり、トリガーに用いる適切なテクニカルのロジックが必要なんですよ。

とは言っても、別に難しく考えることはありません。崇高な理論だとか、秘密の手法なんてのは必要ないわけで。

シンプルで良いんで、自分が検証して有効だと判断したものを、淡々と使えば良いだけです。

上図4時間足の一番左側の矢印の波。この波の中を、どうエントリーしていけば良いか考える場合、

例えばこの波の局面を拡大して見るために、より小さな足を表示します。下図は、その波の部分を15分足で表示したものです。

で、4時間足でみた上昇する波の一辺は、15分足では上昇トレンドになりますから、この押し目を捉えるためのテクニカルを用いれば良いわけです。

上図15分足においては、単純に15分足20SMAとパターン・ラインの2つを利用して、

- パターンラインのブレイク

- 20SMAからの反発

という2つの根拠をトリガーとしてエントリーした場合を想定してみました。見ての通り、7回ほどエントリー・チャンスが生まれています。

まぁ、何度も言ってますが、トリガーなんて「これじゃなきゃ、ダメ」ってものではなく、自分が検証と練習を重ねて有効だと判断したものを自由に使えば良いんですよ。

ただ、そのためにテクニカルとロジックを持ち合わせることは、とても重要です。

これらに関しては、冒頭でお話した通り、「チャート・デザインのすすめ」シリーズに引き継いでお話していますし、エントリーそのものに関する記事もいくつかアップしてあります。

詳しくは、「お勧めの記事」でカテゴライズしていますので、そのページから各自が興味あるものを参照してください。

到達確認

さて、トリガーを別に用意することで、日足5SMAトレードにおけるエントリー・チャンスは増えていくことは分かったと思いますが、

そうは言っても、4時間足20SMAを基軸にトレードしている以上、20SMAと価格が乖離した状態だと、エントリーするにはちょっと戸惑ってしまいます。

上図を見ての通り、20SMAに価格が近い位置にあれば買いエントリーはしやすいかもしれませんが、ある程度価格が上昇し、20SMAとも価格が乖離してしまっている場合に買い進むのには、結構勇気がいります。

怖くて仕掛けられない人、多いでしょ。買った途端に20SMAに近づこうとして価格は下落を始めるかもしれませんからね。

上の図で言えば、価格は20SMAから乖離しちゃってますし、直近高値を越えられずに止められています。むしろ心理的負担から、売りを考える人が多そうな場面です。

しかし、4時間足というのは、デイトレで言えば割と俯瞰して見ているチャートなので、ほんの少しの上昇に見えても、20pips、30pips以上の値幅があったりしますから、デイトレとしては十分狙えることが多々あるんですよ。

しかし、気になるのは

「今上昇している価格は、一体どの程度まで上昇するのだろう?まだ上昇し続ける余地はあるのかな?」

というところだと思います。

であれば、

「推進する価格がどこまで伸びそうか、その到達点を探る」

という視点を持つことが大切です。

じゃあ、どうやって推進する価格の到達点を推測することが出来るのか?

僕はこのブログの中で、トレンド中の調整波(押し戻し)の到達点の探り方を既に紹介していますが、基本的にそのやり方と同じです。

到達点を探るテクニカルの代表格は

- ライン

- フィボナッチ

- MA

でしたね。ただ、押し戻しと違って推進波の到達点を探ろうとする場合、その向かう先にMAがないことは多々あります。

なので、他にもテクニカルはあるっちゃありますが、主力とするのはラインとフィボナッチが良いかな、と。

フィボナッチに関しては、オカルト扱いする人が結構多いですが、別にオカルトであっても確率的に利用価値があるのであれば、何だって使い倒しましょう。

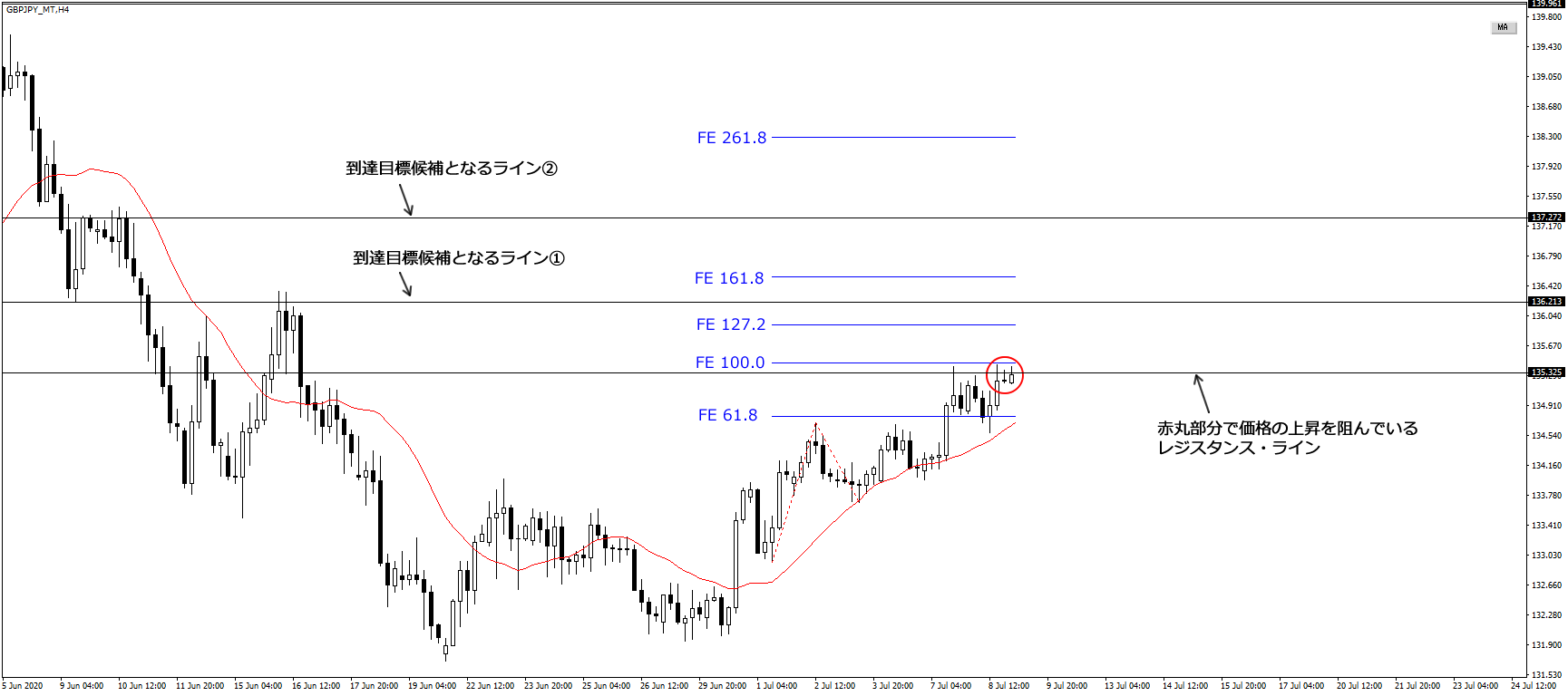

では、具体的にどう使うかを、先ほどのチャート図を使って説明していきます。

この時点では、直近高値に頭を抑えられているので、ちょっと買うのは止めた方が良いわけですが、仮にこのレジスタンスをブレイクしたとしても、MAからは比較的乖離しているため、買って良いのか悪いのかの判断に困ります。

なので、価格がどの程度まで伸びそうなのか、予めその到達点を探るわけですが・・・

まずは、水平線でレジサポなんかを引いて、到達点を想定しましょう。

すると、上の様な到達目標ライン①と②が直近で2本引けます。

近い方のライン①までの値幅はおよそ90pips。十分狙える値幅です。

ただ、これだけだと根拠が薄いので、次にフィボナッチを利用します。

フィボナッチを使う場合、基本的には

- フィボナッチ・リトレースメント=押しや戻しの到達点を探るツール

- フィボナッチ・エクスパンション=推進する価格の到達点を探るツール

として使い分けます。

とは言っても、フィボナッチ・リトレースメントでも推進波の到達点を探ることも可能です。(僕の場合はむしろどちらの場合もフィボナッチ・リトレースメントを用いることが多いです。こっちの方が引く手順が楽なんで)

今回は、基本として推進する価格の到達点を探る際に使われるフィボナッチ・エクスパンションを用いた例でいきましょうか。ただし、今回はフィボ講座ではないので、具体的なフォボの扱い方は割愛します。

では、先のチャート図にフィボナッチ・エクスパンションを当ててみましょうか。

う~ん・・・

本来、水平線とフィボナッチがほぼ重なるポイントを到達点の有力候補とする(根拠が2つ重なるため)んですが・・・

水平線とフィボが重なっているのは、今現在価格の上昇を阻んでいるレジスタンスの水平線がFE100%とほぼ重なっているだけですね。

そっか、だからこのポイント、根拠が2つ重なってるから、なかなか抜けないんだ。

しかし、仮に抜けたとしても、見ての通り、到達目標ラインとフィボは合致してはいない様です。

ということで、ここではトレーダーの性格により、2つの選択肢が考えられます。

- 今のレジスタンスが強力だし、到達目標ポイントも根拠が割れてるみたいだし、仮にこのレジスタンスをブレイクしても、トレードは見送る

- 積極的に獲りに行きたいので、ライン①を中心にFE127..2を下限、FE161.8を上限としたゾーンという捉え方をし、少なくともFE127.2までは伸びる可能性を想定して、レジスタンスをブレイクしたらエントリーする

で、今回は1の見送りを選択すると解説がここで終わってしまうので、2を選択するとしますね。

で、その場合の値幅を測って見ると、FE100とFE127.2の値幅は50pips弱になります。十分狙っていける値幅です。

ということで、このレジスタンスをブレイクしたら買い、ブレイクできないなら様子見という方針をとるとしましょう。

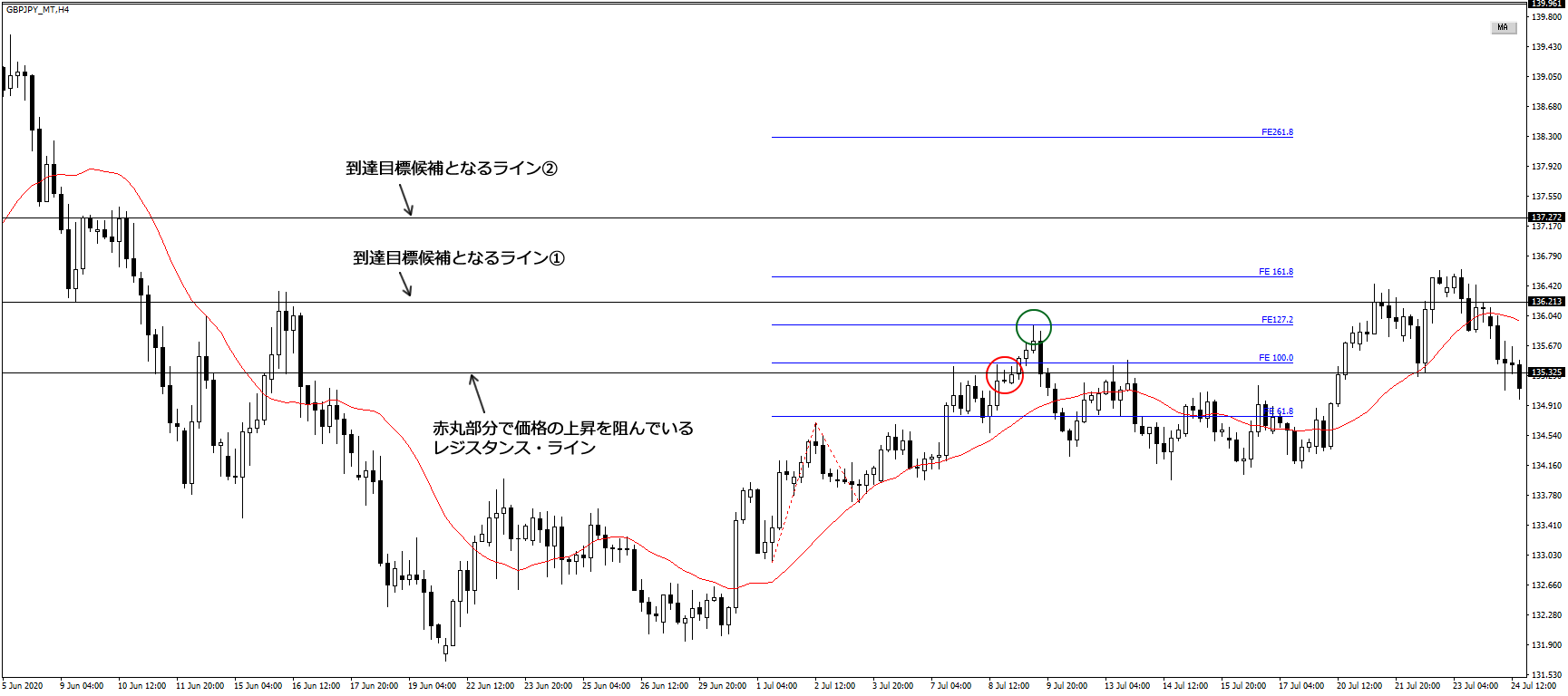

では、結果を見てみましょうか。

FE127.2でピタで到達してますね。ブレイク後のエントリーがやや遅れたとしても30pipsは獲れた局面でした。

で、この記事が長くなり過ぎてるんで省略しますが、この後の展開を上図で確認しても、ライン①やフィボナッチ・エクスパンションが、その後も有効に機能しているのが分かると思います。

この様に、20SMAと価格が乖離していたとしても、予め推進する価格の到達点を想定しておくことで、ビビッてエントリー出来ずに推進する価格を眺め続けることなく、積極的にトレードしていくことが可能になります。

ただ、勘違いしないでほしいんですが・・・

未来のことは誰にも分かりません。しかし、僕らトレーダーは、未来がどんな風になるのかを手探りで探しながらトレードしていくのが仕事です。

で、その手探りで探るためのツールの1つがフィボなんですね。しかし、それ以上でもそれ以下でもありません。

フィボが未来を言い当てる魔法の杖だと妄信せずに、転ばぬ先の杖を構成する1つのパーツでしかないことを認識しておきましょう。

なお、フォボの扱いにも、慣れというかコツがいります。やはり「知ってる」だけだと上手くいかないことばかりなので、チャートに色々と当てはめながら、上手く扱えるように練習していってください。

実践解説:守破離

基本に忠実となること

では、これまでの解説を元に、ちょっと実践的な解説、というよりもむしろ現実的な解説をしていこうかな、と思います。

解説するのは、先ほど反転確認の章でお話した、この赤い丸のポイントでの考え方です。

既に解説した通り、この20SMAに接近したポイントでの考え方は

- 反発狙いなら売りOK

- 反転狙いなら反転確認をしてから売り

- 反転確認ができないのであれば見送り

という局面です。日足5SMA分析においては、この3択しかありません。

しかし、この後解説しますが、実はこの赤丸ポイントというのは、

「売るか、見送るか」

を判断するよりも、

「買いのタイミングを探る局面」

とする絶好のポイントなんですよ。

恐らく、順を追ってそれを解説をすれば皆さん、納得するはずです。

でもね、

この局面がどんなに買いポイントとして適切であったとしても、

「日足5SMA分析を軸にしてトレードが上手くなりたい」

と思ってこの記事を読んでいる方は、今の段階においては、

決してこの局面で「買おう」なんて思っちゃダメ

なんですよ。

なぜか分かりますか?

基本に立ち戻ってください。

日足5SMA分析においては、4時間足20SMAが下を向いていて価格も20SMAの下にある場合は、何があっても売り方針一択だからです。

この赤い丸のポイントでは、日足5SMA分析においては、売り一択。

で、売り方針で考え、実際にここで売ってよいのか、見送るべきなのかを考える場面なんですね。

例えそれが、別のアプローチからすれば最高の買いポイントだったとしてもです。

それが基本に忠実であるということ、ルール通りにトレードするということなんですよ。

守破離

聞いたことある人も多いと思いますが、日本の武道や芸道において、習い事には

「守破離」

という考え方があります。

守破離とは、モノゴトを極めるための手順(順番)のことです。

僕自身が痛感していますが、この手順を踏まえないと、人はなかなか上達しません。一見遠回りの様に見えて、実はこの手順で道を進むのが、一番の近道だったりします。

では、この「守破離」を踏まえながら、日足5SMA分析トレードの学習の仕方を見ていきましょう。

第一段階:「守」

まず学習の第一段階「守」とは、習ったこと(形)を忠実に守る、ということです。

習ったこと(形)をきちんと再現できる様に、そのルールを忠実に守ることから、学習ははじまります。もちろん、習ってないことは一切やってはいけません。

いつまでも勝てないトレーダーでやりがちなのが、

「Aさんの手法や分析方法を、自分のやり方に取り入れる」

というやつです。

しかし、どんなにそのAさんが優秀なトレーダーだとしても、そのAさんのやり方を、勝てない思考と勝てないノウハウしか持ち合わせていない人間が、自分勝手に一部分を取り入れたり、アレンジしてみたところで、

何か素晴らしいものが出来上がるんでしょうかね?

単にそれは、宝石をゴミ屑にしてしまう行為でしかありません。

どんなスポーツや競技であっても、実力者から教えてもらったやり方を、ど素人が自分勝手に

「ここは使える。だから、この部分は自分のこれに加えて・・・」

なんてやって、強くなれると思いますか?

強くなれるはずがないどころが、「え?何様?」レベルの勘違い野郎でしかありません。

習った通りのこと(形)を忠実に守って練習に励むことこそが、スポーツや仕事やトレードをはじめとするあらゆる分野において、最も大切なはじめの一歩なんですよ。

習ったことを忠実に実行し、それによって実際のトレードで収益化できる様になるまで、検証と練習を繰り返します。

そうやって、その形(スタイル)を貫き通すんですよ。それが学びの第一段階である「守」です。

先のポンド円のチャートで例えるならば、

日足20SMAが下を向き、価格も下にある中で、価格が20SMAに接近してきたので、「売り」を考えるというのは、日足5SMA分析を軸にトレードを試みる初学者であれば、

それは正しい判断です。

仮に、意気揚々と「20SMAにタッチして跳ね返された」感で闇雲に売ってしまい失敗してしまうとしましょうか。

しかし、それは正しく負けたんですよ。

日足5SMA分析トレードに沿って実行し、しかし足らなかった、及ばなかったが故に、正しく負けたんです。

ですから、その負けには、より上達するためのヒントが落ちています。

「そうか、20SMAは魔法のツールじゃないんだ。20SMAは自分のトレード・スタイルの基軸にしか過ぎないのか。きちんとトレードできる様になるためには、20SMA付近での価格の振る舞いを見てから判断しなくちゃいけないんだ」

として、20SMA付近での価格がどう振る舞ったりしているのかを、色んなパターンを見直してみたり、検証したりし出すことになります。

しかし、価格が揉み合ったり、素直に反転したりと色々な振る舞いをすることは分かっても、実際にはどう判断したら良いのかが、イマイチ分からなかったりします。

で、再び「型」を復習します。

「そうか、反転確認か。とりあえず、反転確認が出来た時だけエントリーすれば良いのかな」

と考えて、反転確認のテクニカルを用いながら、「どうやったらそれが反転確認となり得るのか」を検証と練習を繰り返すことで、自分の技術にしていくことになります。

この様に、繰り返し繰り返し、型を練習することで、先の赤丸の様な局面が再びきた時に、「売るべきか見送るべきか」の判断がきちんと出来る様になるわけです。

言ってしまえば、きちんとしたルールに基づいて失敗し、その失敗を検証し直すことでしか、上達の道は開けないんですよ。

その道を辿る限り、その失敗は正しい失敗であり、上達への正しい糧となっていきます。

でね、

そうやって経験を積んでいくいくことで、例えば下図の上昇トレンド中では、

青い丸の様な20SMA付近の基本的なポイントを、次第に獲れる様になっていきます。

で、これが出来る様になったら、例えば今まで苦手だった「20SAMと乖離している局面」を、到達確認を踏まえながらエントリー判断できる様に、検証と練習を続けていけば良いんです。

すると・・・

今度は、オレンジ色で塗った様な局面でもエントリーチャンスが生まれてくるわけですよね。

「20SMAの向きに合わせた順張りトレード」が出来る様になるだけで、これだけのエントリーチャンスを手にすることができる様になるんですよ。

更に次の段階として、「レンジ」への検証と練習にチャレンジすることで、

緑色の枠で囲った様な大きな揉み合いや小さな揉み合いを、「レンジ」と判断して取引することが可能となります。

正しい手順を踏まえながら、一歩一歩前進していけば、収益化できる確率が高くなるだけでなく、エントリーチャンスの数も自ずと増えてくるんですよ。

実力もないうちから、毎日の様にエントリー出来ている方が、実はむしろ不思議なんです。

それは、実力でトレードしているんじゃなくて、分析している気になって欲望に振る舞わされているだけの姿でしかありません。

習ったこと(形)を忠実に守り、それが実行できる様になること。

それが出来てしまえば、実はこの「守」の段階で、収益化が可能となります。

先にも言いましたが、難しいことが出来る様になって初めて収益化できるわけじゃありません。

自分がトレードして勝ちやすい局面だと判断できたところだけをトレードし、勝ちづらい局面、分からない局面はトレードしないという、極めて当たり前のことが出来る様になって初めて、僕らは相場からお金を稼ぎ取ることが出来る様になります。

第二段階:「破」

先ほどのポンド円チャートは、シッカリとした上昇トレンドが長く続いてました。

なので、20SMAと同じ方向への順張りトレードでは、獲れるチャンスも比較的多かったわけですが、いつだってそんな相場つきだとは限りません。順張りで臨めるチャンスが少ない期間が続くことも、当たり前の様にあります。

であれば、この赤い丸の様に、「売りか見送りか」の判断した結果、「見送り」となるケースが続く時だって、多々出てくるんですよ。

しかし、「守」を徹底したトレーダーは、次の第二段階「破」のステージに到達すると、

「ここでは、なぜ反転せずに上昇していったんだろう?日足5SMA分析の範疇を越えた何か別の見方や考え方があるのかな?それとも、自分にはまだ足りない何かがあるのかな?

なんて風に、実に前向きな疑問が湧いてくるようになります。

「なぜ、勝てないんだろう?」

というステージは「守」でクリアしてますから、

「もっと上手くなるには?」

という段階ということになります。

そして、この段階まで来ると、今度は日足5SMA分析とは少し違った視点から、相場を見ることを考えたりする様になります。

「単に20SMAだけを頼りにするんじゃなくて、他のテクニカルと合致したところをチャートポイントとすれば、そのポイントはもっと機能しやすいのかな?」

「ひょっとして、環境認識がきちんと出来てないのかな?」

「チャート・パターンをもっと意識してみようかな?」

「今、使ってるテクニカルをもう少し深く突き詰めたら、さらに見えてくるものがあるんじゃないかな?」

で、そうやって検討・検証・練習を繰り返していくことで、日足5SMA分析をベースとしつつも、そのルールとは違った局面でも、トレード判断が出来る様になってくるはずです。

でも、勘違いしないでくださいね。

この「破」は、あくまでも「守」の段階を終えてからのステージです。型が身について、型を自由に再現できる様になった人が、次に望むステージなんですよ。

しかし、全ての勝てないトレーダーは、「守」が出来ていない段階なのに、この「破」をやり出します。

基本すら出来ていないのに、誰かの必殺技を見様見真似に繰り出しながら、世界の一流選手とリングの上で戦って勝とうとするなんて、

分かってる人から見たら、それはコント以外にしか見えないという、とっても恥ずかしい行為でしかありません。

基本を踏まえたうえで、あえてそのルールとは違っていても応用を効かせてトレードができるレベルを目指す。それがこの「破」の段階です。

第三段階:離

応用が利くようになってからも、検証や練習、また新たな学習を続けていくと、この「離」の段階にきます。

今まで学んできた「型」から離れていく時ということになります。

とは言っても、日足5SMA分析と全く無関係となるわけじゃなくて、今まではトレードの「軸」としてあった日足5SMA分析が、

自分のトレードの「軸」から、自分のトレードの「一部」という位置づけになってくる段階です。

それはつまり、自分独自のトレードスタイルが確立された段階、ということになります。武道や芸道でいうところの、一流派を立ち上げる段階が、この「離」のステージに相当します。

ここまで来てようやく、「〇〇流」とか「〇〇スタイル」とか「〇〇式」なんて感じで、オリジナリティー溢れる自分独自のトレードが出来るようになるわけです。

でもまぁ、トレードで継続的に収益化できるためには、このレベルは必要ないので、目指すべきは第二段階「破」で十分すぎますけどね。

守破離トレード解説

それではここからは、既に「守」を実践していて、次の段階「破」「離」へと進もうとしている人に向けて参考になる様に、

「日足5SMA分析」を超えてトレード判断していく例を1つ、解説しておこうと思います。

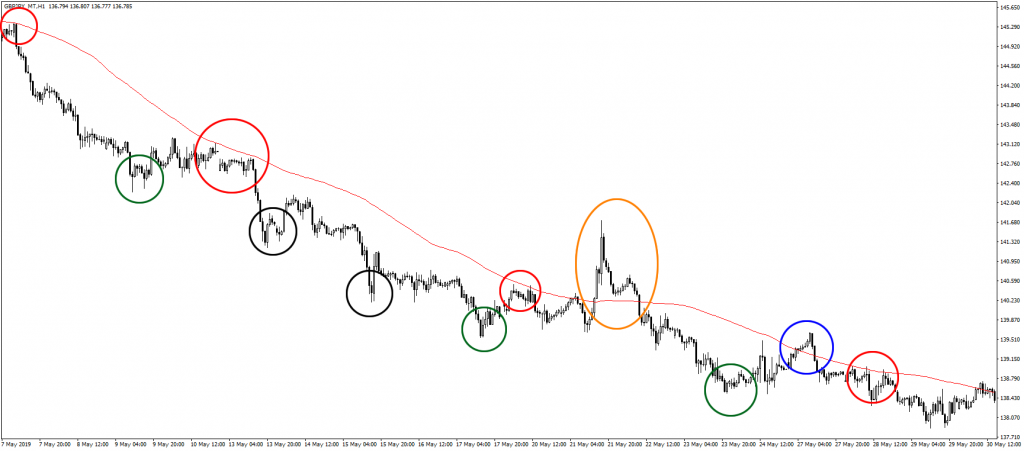

使うのは、先ほどのこのチャートです。

この赤丸ポイントで、どうトレードを判断していくかをお話しますね。

とは言っても、特別難しいテクニカルを使うことはありません。このブログの中で既にお話している内容だけで、十分ですから。

使うテクニカルは、

- ダウ理論

- ライン

- チャート・パターン

- 20SMA(赤線)

- 200SMA(黒太線)

- ストキャスティクス

といった一般的なものだけにします。

そうそう、「守」を実践している人が比較しやすい様に、これまで同様、4時間足20SMAはMTF対応インジを使って分足にも表示しておきますね。

オシレーターは使わなくても良いかなぁ…とも思ったんですが、凡庸性のある判断の解説例としては、むしろあった方が良いのかなと思い直し、初心者でも比較的扱いやすいストキャスティクスを使用します。

ということで、さっそく解説していきましょうか。

(今回は解説するポイント以降の値動きは隠さずに解説しています。それ以降のの状況は見えていないものと仮定してお話を進めていきますので、あしからず)

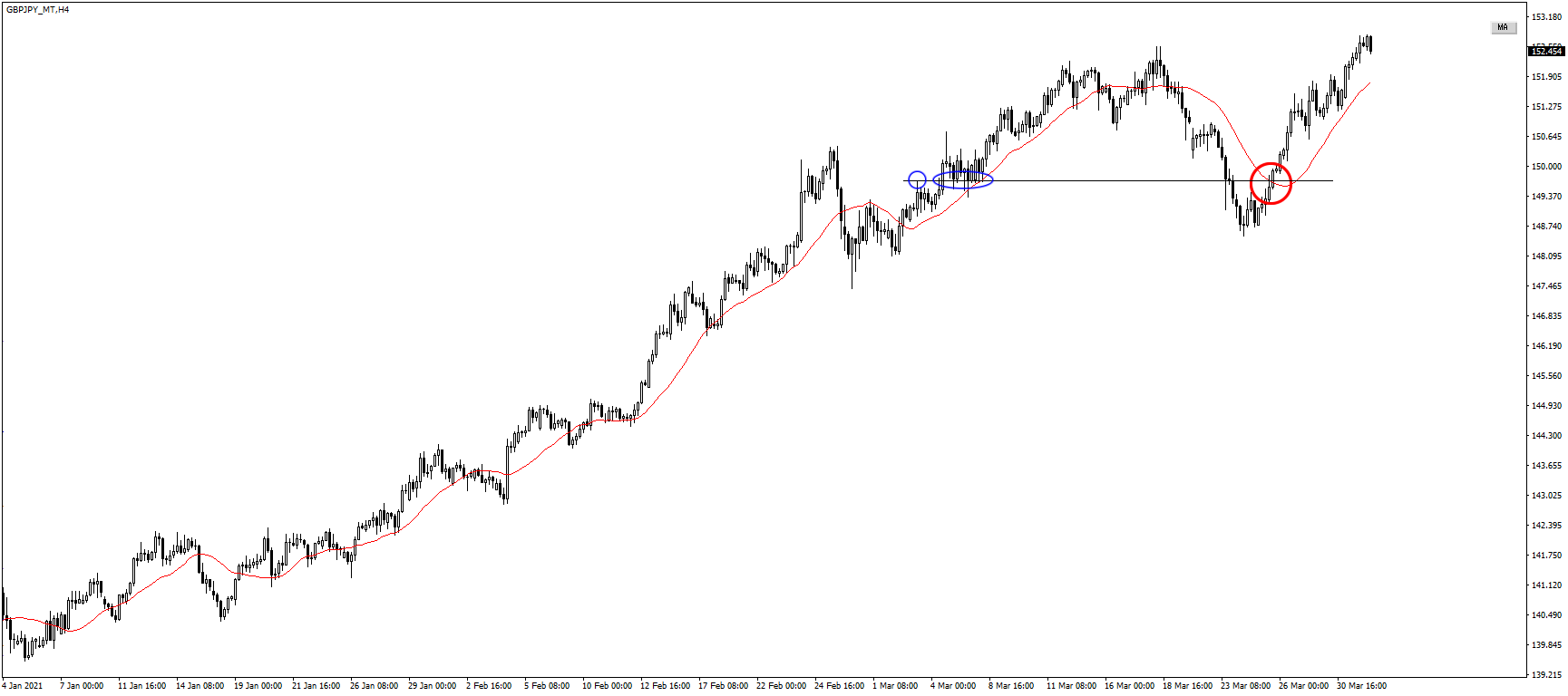

まずは、環境認識から。下図は週足で、赤い丸で塗り潰したポイントが、先ほどの4時間足で見た赤い丸の辺りです。

で、とりあえず1本だけレジサポとなっている水平線を引いてみたんですが、もうこの1本引いただけで、

「あー、これ買いだな。つか、売る気にはなれないな」

ってなります。

だって、水平線を一旦上抜けた後、ロールリバーサルとしてこのレジサポをもう一度試してもおかしくないのに、この水平線に届くのを待たずに反発てしまっています。もう、

「買い方、強い」

としか思えないわけで。

そう思えないですか?

思えないなら、勉強不足ですので頑張ってください。

では次に、日足。赤い丸で塗り潰したところが、4時間足で赤い丸で囲った部分に相当します。

週足で引いたレジサポがシッカリと機能してるのがわかりますね。

で、価格は上昇トレンドを形成していますが、これをダウ理論で見ます。

ダウ理論では、高値・低値を切り上げ続けるのが上昇トレンドですから、直近低値である青丸部分を下抜けない限り、上昇トレンドは継続すると判断します。

なので、赤い丸のポイント時点では、直近低値を切り下げてないので、「買い目線」は継続中なんですよね。

つか、この局面、直近低値を切り上げて反発し出してる様に見えませんか?見えますよね。

ということは、ここで反転確認がとれたら、絶好の「押し目買い」のタイミングとなるわけです。。

ただ1つ難癖をつけるとすれば、高値をつけてからの下落が、大陰線が続いていたりと、ちょっと強い気がします。この下落が単なる調整局面で終わるのかどうか、少し疑問符を付けておいた方が良いかもしれません。

(まぁ、このチャートではその後の展開も見えてますから、それは疑心暗鬼に終わったというのは見え見えですが)

ちなみにですが、

こういったチャート図を見ると、平行かつ等間隔に引ける斜めラインを引いてみて、「ほら、ここでピタで止められて効いてる」って判断したい人もいると思います。

各自のトレードスタイルなので、何をやっても構いませんが、斜めラインの多用は、逆に自分で勝手に相場を難しくしがちなので、気を付けて使ったくださいね。

個人的には、この場面での斜めラインは引かなくても良いかなぁ・・・という感じですかね。

では、次に4時間足を見てみましょう。ちょっとゴチャゴチャ見づらくなるのを避けるために、まだMAは表示しません。

上昇トレンド高値から、ダブルトップを形成して下落してますね。下落の勢いが強かったのは、

「ここが天井?」

みたいな感じで、売りが加速したのかもしれませんね。

ただ、このダブルトップ。その2つの高値を見ると、高値を切り上げています。まだ上昇余力を残したままでの反転下落の様な気がします。

で、日足レベルにおいては、上昇トレンドの押し目買いの可能性が強いと判断したんで、4時間足で押し目の到達点に達しているのかを確認するために、フィボナッチ・リトレースメントを引いてみました。

フィボナッチ76.4で止められて(緑色の丸)、反発している様子です。

う~ん、やっぱ上昇トレンド中の押し目かな?

ではここで、移動平均線とストキャスも表示してみましょうか。

緑色の四角の局面を見てください。先ほどフィボ76.4で止められていた価格は、200SMAで止められてます。2回下値を試してるんで、ここはダブルボトムを形成しているのが分かると思います。

この2回目の下値試しを失敗して上昇し始めた時点で、ストキャスも反転を示唆しました(緑色の丸)。

現在の価格は、このダブルボトムのネックラインを上抜けて、赤い丸のポイントに価格はあります。

で、ここで20SMAに到達したわけですが、このポイントはレジサポAとも重なるポイントなので、意識されてもおかしくないポイントです。

では、ここで価格は上昇を止められて、再度下落を始めるのか?

2つの根拠が重なるので、一旦ここでは売りが入るとは思いますが、僕はこの20SMAでは下落を再開させるポイントまでにはなり得ないと考えます。

なぜか?

まずは、日足、4時間足のレベルでの上昇トレンドの押し目ポイントになり得るからです。それは、先に見た通りです。

で、実はもう1点、20SMAが効きづらいだろうと考える根拠があります。もう1度先のチャートを見てみましょうか。

チャート左側からずっと上昇トレンドが続いていますが、その上昇中、深い押し目こそ20SMAを下回っていますが、浅い押し目に関しては、その多くが効いている(意識されている)のは、上図の青い丸を見ても分かると思います。

しかし、20SMAを価格が割り込み、下落が始まってからの価格と20SMAに注目して見てください。

下落の過程で1度戻しをつけていますが、20SMAには届いていません。届かずに戻しをつけて再び反転下落していますよね。

ということは・・・

上昇している最中の20SMAは効いていたわけで、つまり上昇の「流れ」を20SMAは体現していたわけです。

しかし、下降し出したら20SMAは戻し局面で機能していません。つまり、下降の「流れ」を20SMAは体現していないということになります。

だったら、この20SMAは価格上昇のレジスタンス(抵抗線)として協力に作用しない可能性が大きいわけで。

ということで、以上の考察の結果から、ここは上昇トレンドの押し目買いのポイントに相当すると判断します。

だだ、4時間足だけを見てこのまま買っちゃ、デイトレでいったら結構雑なレベルです。

なので、実際のエントリーのタイミングをとる(トリガーを引く)ために、15分足に拡大して、相場の値動きを観測するとしましょうか。

まず注目してもらいたいのが青い丸AとBです。それまでは高値も低値も切り下げて下降トレンドを続けていましたが、ここにきてA→Bと低値を切り上げてきました。

「これまでとは状況が変わってきたかな」

と、下降局面が一旦終わってレンジを形成したり、反転上昇を始める可能性を想定に入れておきます。

で、これはダブルボトムを形成していることになりますから、Eを通るラインがダブルボトムのネックラインとなります。ここを抜けたら更に上昇する可能性の示唆です。

様子を見ていると、価格はネックラインを上抜けFの高値をつけます。ダウ理論で見ても、低値のみを切り上げていた値動きが、E→Fと高値も切上げだしました。

つまり、

「15分足レベルの下降トレンドが終了し、上昇トレンドが始まった」

ということですから、4時間足レベルでの反転が始まった(反転確認がとれた)ということになります。

であれば、赤丸Fのポイントは単純に「4時間足20SMAにタッチしたから売り」と判断する場面ではなく、逆に「買い判断が決定した局面」ということになります。

ということで、ここで買いのセットアップが完了。

次に、上昇を始めた価格の押し目を狙って、買いのタイミングを計ります。

押し目をつけるのを待っていると、4時間足20SMAにタッチした時点で直ぐに売りが入ります。

しかし、価格はCのポイントで

- ダブルボトムのネックラインがレジサポとなって反転上昇

- 15分足20SMA(滑らかな赤いラインのMA)に支えらえて上昇

- ストキャスもゴールデンクロスをして反転上昇

という風に、「もう買うしかない」というくらい3つの根拠が揃って、15分足レベル上昇トレンドでの押し目の反転確認がとれました。ここで買いエントリーとなります。

あとは、Dを通るライン①を越えるかどうかを見守ります。

ネックラインからライン①まで値幅は50pips以上ありますから、ライン①で揉み合ったところで怖くなってチキン利食いしたとしても、少なくとも20pips以上は余裕で獲れます。

リスク・リワードを気にして粘った場合、ライン①を越えたら、上の時間足でも上昇が強く意識されますから、上昇が加速しやすくなります。見ての通り、あまりハラハラドキドキせずに50pips以上は伸ばせるので、デイトレとしては十分な利益になるかな、と。

もちろん、この上昇は4時間足で見た上昇トレンドの高値を目指す可能性が高くなるので、デイトレからスイングに切り替えて利益を伸ばそうと考えるのもOKだと思います。

以上、今現在「守」から「破」「離」へと移行しようとしている人に向けの、日足5SMAを越えたトレードの解説でした。参考にしてみて下さい。

さて、随分と長くなりましたが、今回はこれにてお終いです。

次回は、この日足5SMA分析をさらに1時間足に落とし込んだ解説をしていきます。楽しみにしておいてください。

それじゃあ、また。