色々と考えた結果、今回は波動についてのお話をすることにしました。

ただ正直な話、僕はこの「波動」という言葉を使うのが、本当は嫌なんですよね。

だって、なんだか神秘的だったり深遠なイメージがあるじゃないですか。

だから、僕はもともと、「波動」ではなく「波形」って言葉を使ってたんですよ。

でも、「波形」と言ってしまうと今度は、「チャート・パターン」や「ハーモニック・パターン」の様にも思えてくるわけで。

ということで、「波の動き方や状態」という意味では、やっぱり「波動」と言った方が良いのかな?と思う次第で、現在は「波動」という言葉を使うに至っています。

そんなこんなで、僕のこの波動論というのは、別に神秘的だったり深遠だということはありません。そういった類を期待しているなら、読むの止めてもらった方が良いですかね。

つか、そういった人にはむしろ、読んでもらいたくないかも。

( ̄ー ̄)ニヤリ

それじゃあ、早速ですが、始まり始まり~!!

BOZ波動論とは

まずは簡単に、僕の波動論について、概要をお話しておきますね。

次の波の性質を判断する

このBOZ波動論というのは、過去チャートを広い範囲で見ながら、

「この波は〇〇で、こっちの波は△△。であれば、Aの地点から考えて、ここに至るまではB、C、Dと考えられるから、今形成している波はEもしくはF。しかし・・・」

という感じに、事細かく分析していく様なものではなく、

直近の波をいくつか見ることで、次の波が来たら仕掛けるべきかどうかを、予め判断しようとするものです。

というのも・・・

僕のトリガーの引き方(エントリーの仕方)は、既にご存知の通り、

- 到達確認

- 反転確認

を行なって仕掛けるものですが、言ってしまえばこれ、

- 到達確認=その波の終わり

- 反転確認=次の波の始まり

ということになります。

であれば、僕のトリガーって、

「次に生まれる波の始まり」でエントリーする

ということになるわけです。

しかし、それだけでは、その生まれたばかりの波の行く先が

強く長く生きていくのか?

美人薄命なのか?

どっちつかずのブレまくりの人生となるのか?

なんてことは、分からないわけです。だって、未来のことですから。

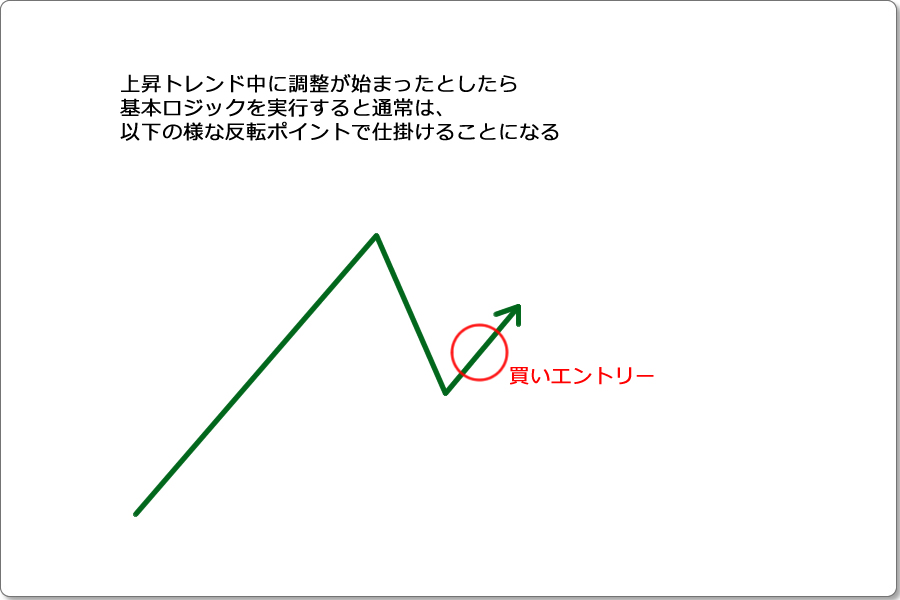

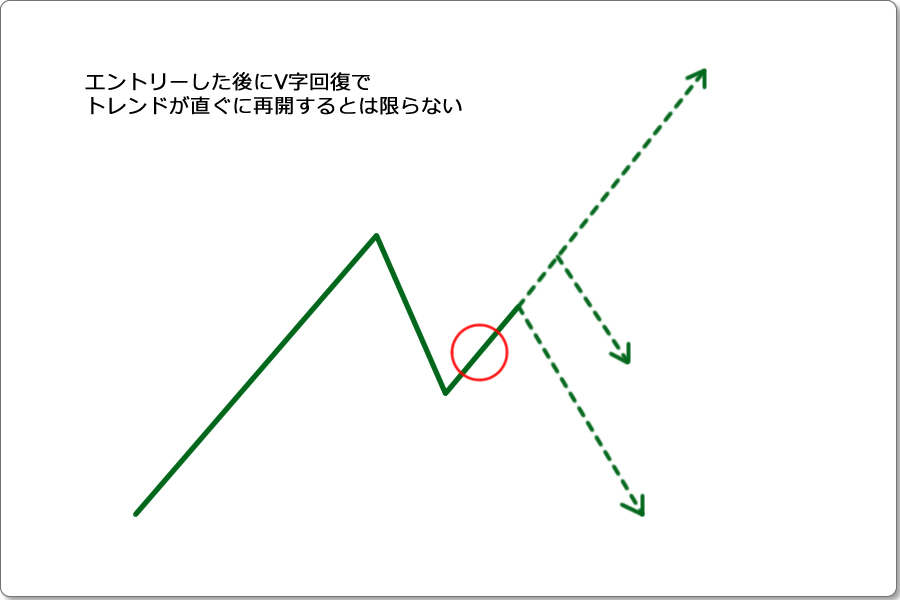

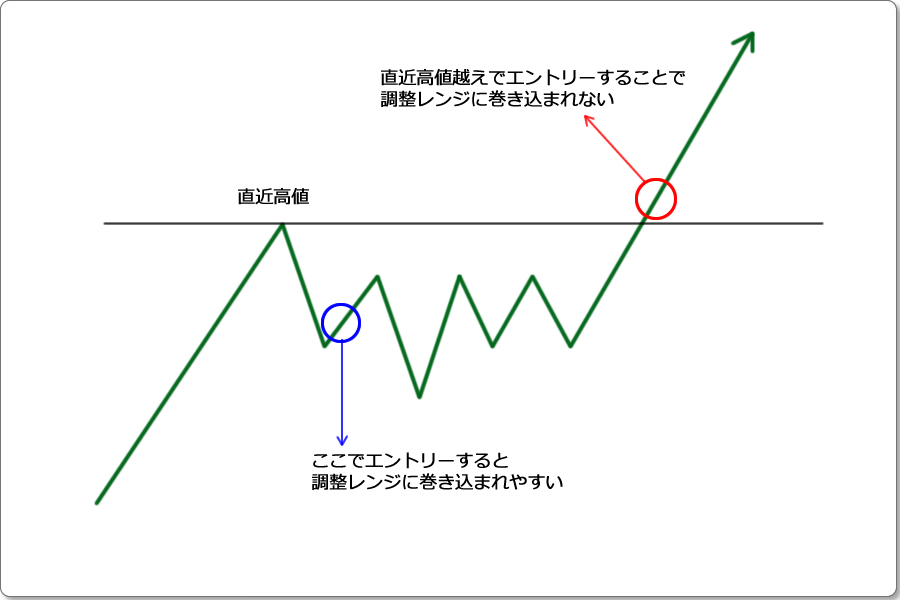

なので、その波がどう育っていくかを何も考えずにエントリーしてしまうと、前回の記事「エントリーポイントの狙い方(4)」でお話した様に、

ロジック通りに押し目を拾いにエントリーしたとしても、上手くV字回復せずに調整レンジに巻き込まれてしまう・・・

なんて羽目になってしまうんですよ。

で、僕の波動論とは、その様な事態に出来るだけ陥らない様に、これから生まれる波がどの様な性質のものなのかを、直近の波の構成を見て判断していこうとするものです。

過去に起きた内容を、広範囲に時間をかけて事細かく分析するわけではないので、実際にトレードをして収益を稼ぎ出そうとするリアル・トレーダーにとっては、極めて実践的なものになると思います。

基本原理は極めて単純

とは言え、僕の波動の考え方、基本原理というのは、至って単純です。

「当たり前すぎだろ!バカにしてんのか!」

と怒り出す人が出てくるかもしれないレベルの、極めて当たり前の原理で成立しています。

ですから、この後から解説していく波の判断方法も、トレンド時においての基本パターンは、たった4つしかありません。

( ̄∇+ ̄)vキラーン

そう、何事も基本が大切なんですよ。

- 当たり前だと思って見過ごしていること

- 当たり前だと思ってるけど実は使いこなせないこと

そんな当たり前をきちんと出来る様にすることが、必要なんです。

BOZ波動論とは、そんな当たり前のことを大切にして波を見ていく、というたったそれだけのことなんです。

言うは易し行なうは難し

基本原理も方法論も至ってシンプル、というのがBOZ波動論ですが、

しかし、言うは易し行なうは難しです。

僕は常日頃、

「トレードは、その学習過程や上達過程は、スポーツや工芸、仕事なんかと一緒」

と言っている様に、基本やコツを言葉で習っても、それだけで上達するわけではありません。実際の試合や本番で使いこなせる様になるには、長い道のりが待っています。

当たり前の話ですよね。

バットの振り方、ボールを打つためのコツを教えてもらった途端に、今まで打てなかった人間が、ヒットやホームランをガンガン打ちまくる優秀なバッターになれるわけがない。

そんなことは、大人どころか子供だって分かりきってる話です。

しかしなぜかトレードの世界では、その事実が蚊帳の外に置かれたまま、現実にはあり得ない夢物語で頭一杯の大人たちで溢れかえっています。

で、僕の波動論も多分に漏れず、基本原理は当たり前のことですが、知っただけで実際にそれをトレードで使いこなせる様になるわけではありません。

僕がこの波動論をお話するのに最も躊躇したのはその点で、

- 基本原理は簡単なのに、実際に使いこなすのは難しい

- 基本原理は簡単に説明できても、実際に活用できる様に解説するのは難しい

からなんですね。

しかし、トレンドの調整局面の2パターンに限ってお話することで、僕自身も解説しやすいし、読者のみなさんも実際のトレードに活用しやすくなるのかな?

なんて思う次第で。

とは言え、やはり「知っただけで出来る様にならない」というのが、この世の理です。

きちんと自分自身で検証と練習を繰り返したうえで、実際のトレードに活用してください。

それでは、本題へと進みましょうか。

波動の初歩の初歩

それでは、極めて当たり前の話を、これからします。

推移する価格が、一直線に進むことはありません。ジグザグと上下に波を描きながら、過去から現在、現在から未来へと、価格は進んでいきます。

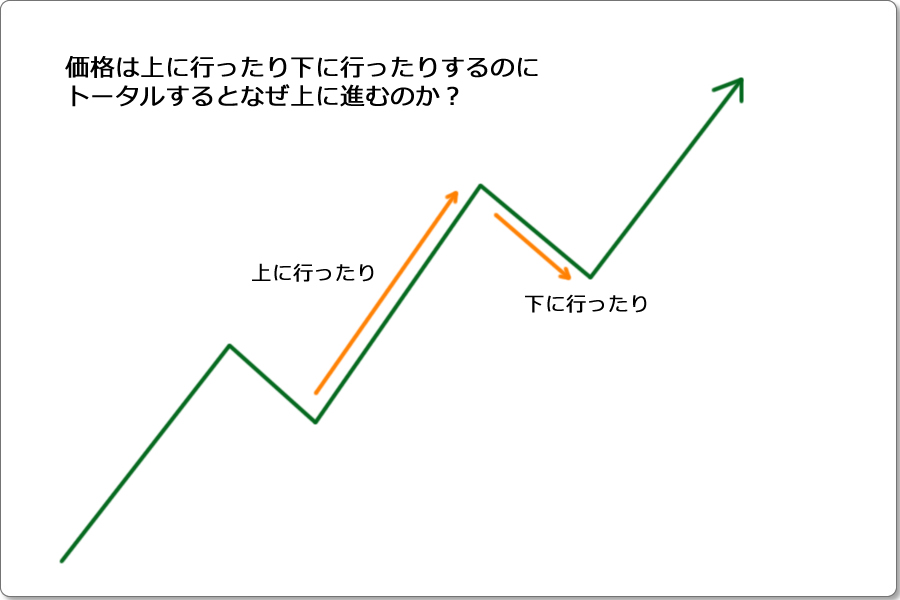

しかし、ジグザグと上下に波を描いていくということは、価格は上に行ったり下に行ったりするわけですよね。

なのになぜ、価格はトータルで上に上がっていったり(上昇トレンド)、下に向かっていったり(下降トレンド)するのでしょうか?

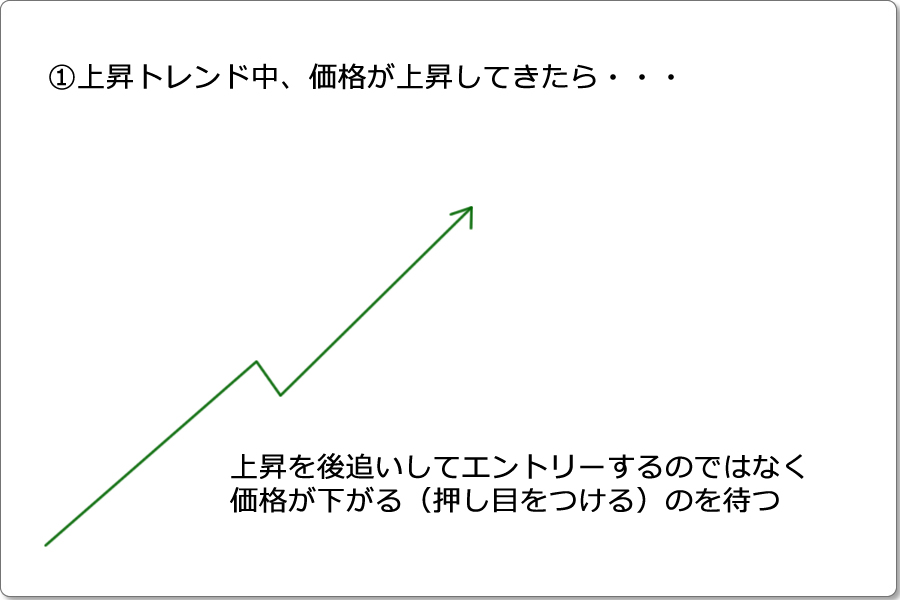

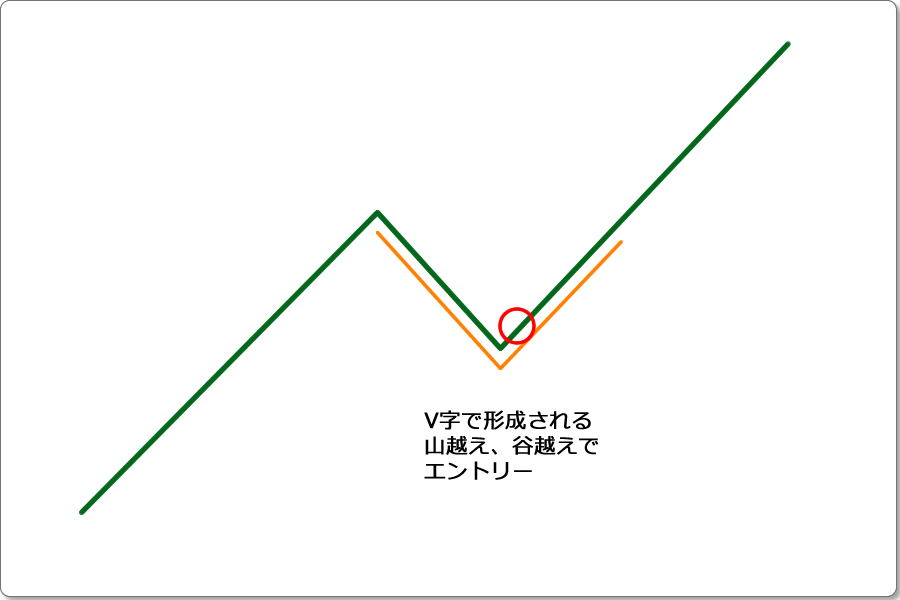

例えば上の図の様に上昇トレンドの場合、価格は上に向かう波と下に向かう波が交互に訪れているのにもかかわらず、トータルでは価格は上に向かって進んでいます。

なぜでしょう?

答えは簡単ですね。

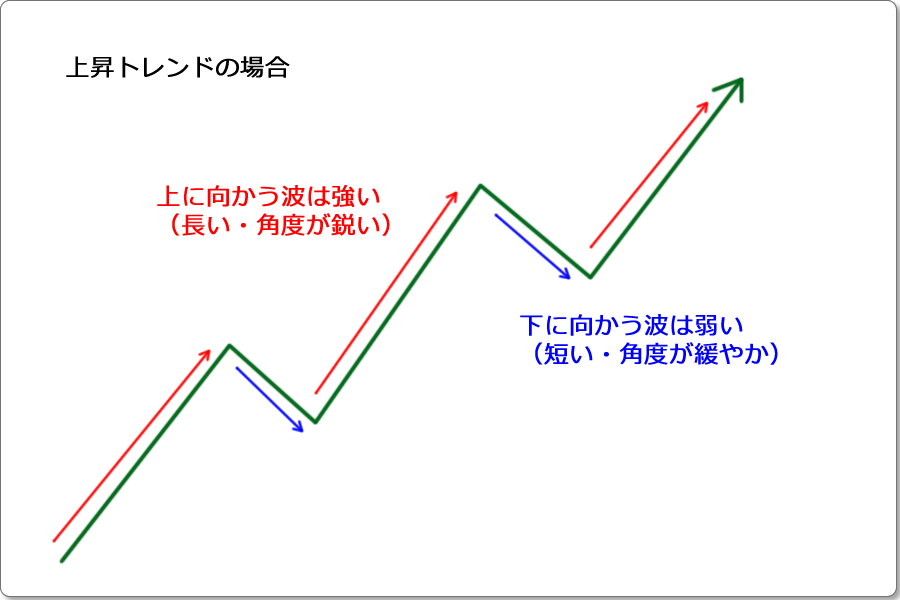

上に向かう波の方が強く、下に向かう波の方がそれに比べて弱いからです。

波の動きの状態のことを「波動」と言い、

- 波動が強い=波の長さが長かったり、進む角度が鋭い

- 波動が弱い=波の長さが短かったり、進む角度が緩やか

と言います。

上昇トレンドの時は、上に向かう波動が強く、下に向かう波動が弱いため、トータルとしては上に向かって価格が推進していくわけですね。(下降トレンドは逆)

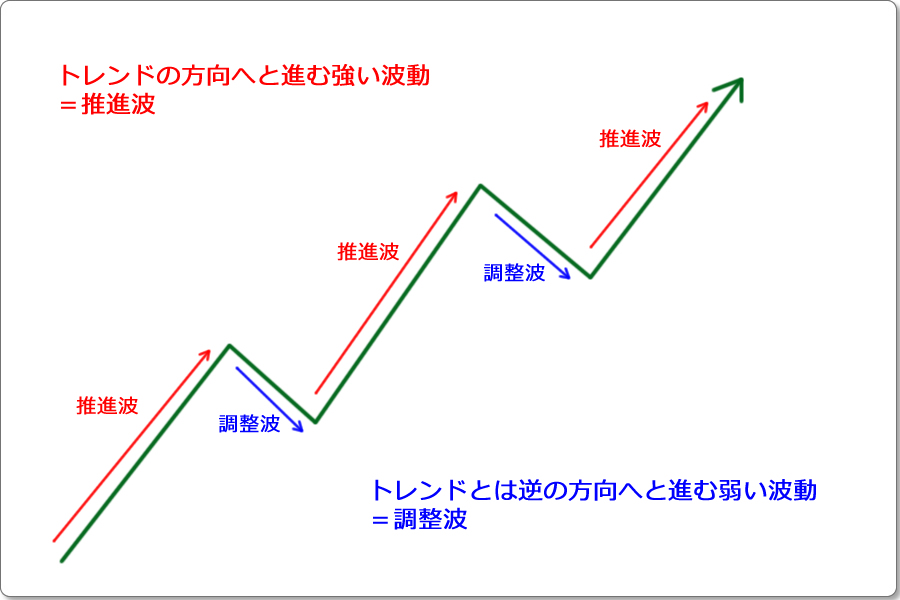

で、トレンドが形成されている場合、

- トレンドの方向へと向かう強い波動=推進波

- トレンドと逆の方向へ向かう弱い波動=調整波

というのが、一般的な概念です。

つまり、推進波と調整波が交互に出現することで、トレンドは形成されているわけです。

( ̄∇+ ̄)vキラーン

さて、ここまでの解説・・・当たり前すぎて、あくび出てきちゃいますか?

でも、この当たり前の波の動き、きちんと見ながらトレードしてる人って、ほとんどいないのが現実ですよね。

この当たり前のこと、「そんなの知ってる~」で済まさずに、まずはきちんと頭に叩き込んで、実際のチャート分析に活用できる様にしてください。

「トレンドは、推進波と調整波が交互に出現する」

ですよ。トレンドの波を見る時は、必ずそれを確認するんですよ。

BOZ波動論における基本定義

では次に、BOZ波動論で用いる基本用語とその内容をお話します。

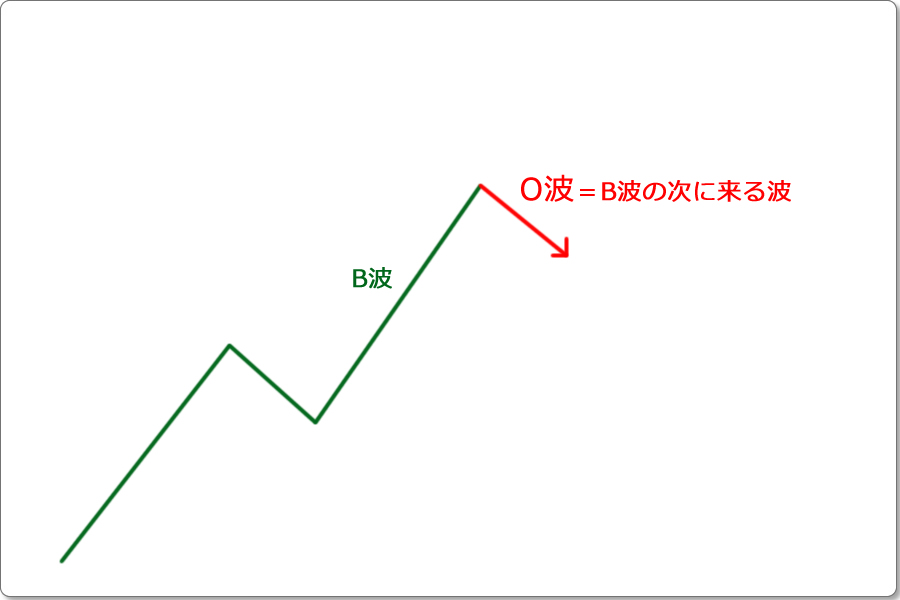

BOZ波動論においては、トレンドの波を見る際に、大きく分けて3つの波を定義しています。

- B波=波を見る際に基準とする波

- O波=B波の次に来る波

- Z波=O波の次に来る波

「はぁ?何それ?単に波を順番に名前つけただけじゃん!」

はい、そうですよ。

では、これについて、もう少し解説を加えていきましょう。

B波について

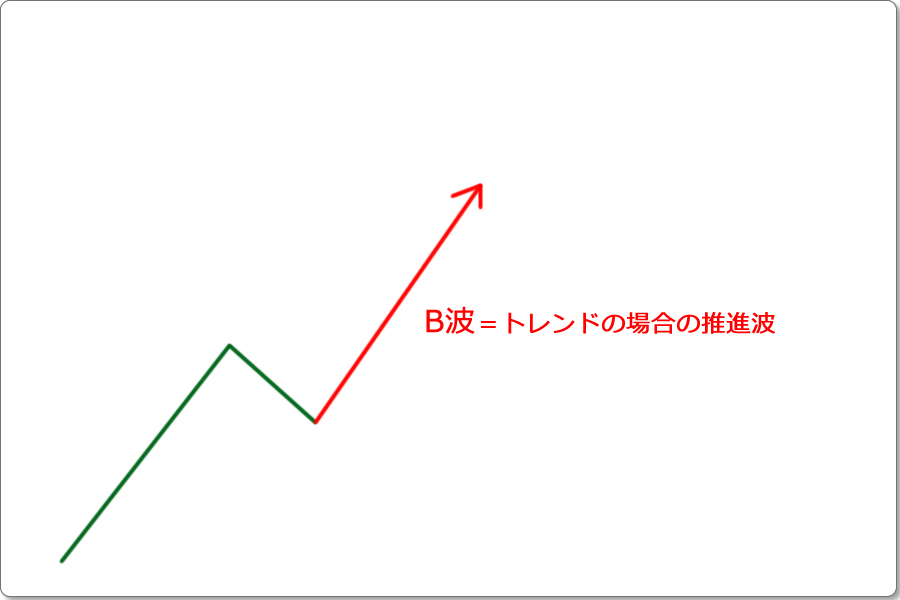

B波とは、BOZ波動論において波を見ていく際に、基準とする波のことです。

今回お話する範囲(トレンド)の場合は、「推進波」もしくは「推進波になるであろう強い波動」を、B波とします。

このB波を基準として、次の波を見ていくことになります。

O波について

強い波動をB波と規定したら、B波の次にくる波をO波とします。O波はもちろん、B波とは反対方向へと進む波となります。

ただ、BOZ波動論においては、このO波の波動をどうみるかが鍵になっていて、O波は波動によって更に4分類されます。

- O-1波=短くて角度が緩い

- O-2波=短くて角度が鋭い

- O-3波

- O-4波

O波が、O-1波なのかO-2波なのかで、次のZ波で仕掛けるのか見送るのかが決まります。

またO-3波とO-4波の波動は、次のZ波の状態によって、O波がO-3波なのかO-4波なのかが決定し、Z波のさらに次の波で仕掛けるのか見送るかを判断することになります。

が、今回はO-1波とO-2波に絞ってお話します。

O-3波とO-4波については、今回は解説しないことにします。扱いの難易度も僕の解説の難易度も両方高いためです。

また、この記事読んだだけで出来もしないくせに、まるで自分が発見したかの様な顔して商材等に悪用されるのを防ぐという意味もあります。

ちなみにですが、一部だけを公開し一部を非公開にすることで、それをエサにして引っ掛かった人達を裏に誘い込んでコッソリ儲けようという考えは、

あ・・・なんかメッチャ儲かりそう!

とは思いますけど、僕にはそんな気が一切ありませんのでご安心を。

まぁ逆を言えば、これに関して質問されたとしても一切答えることはないので、予めご了承ください。

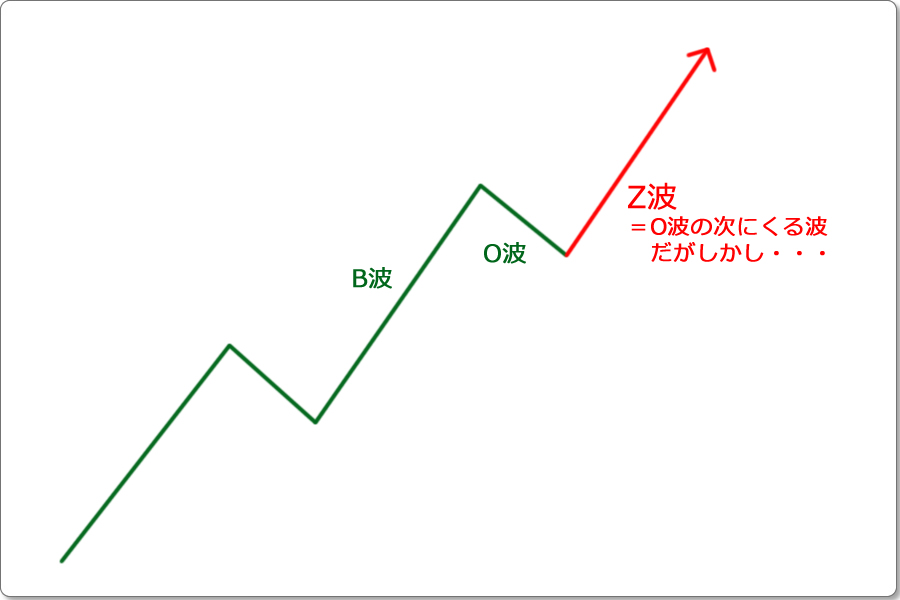

Z波について

Z波は、O波の次にくる波のことです。

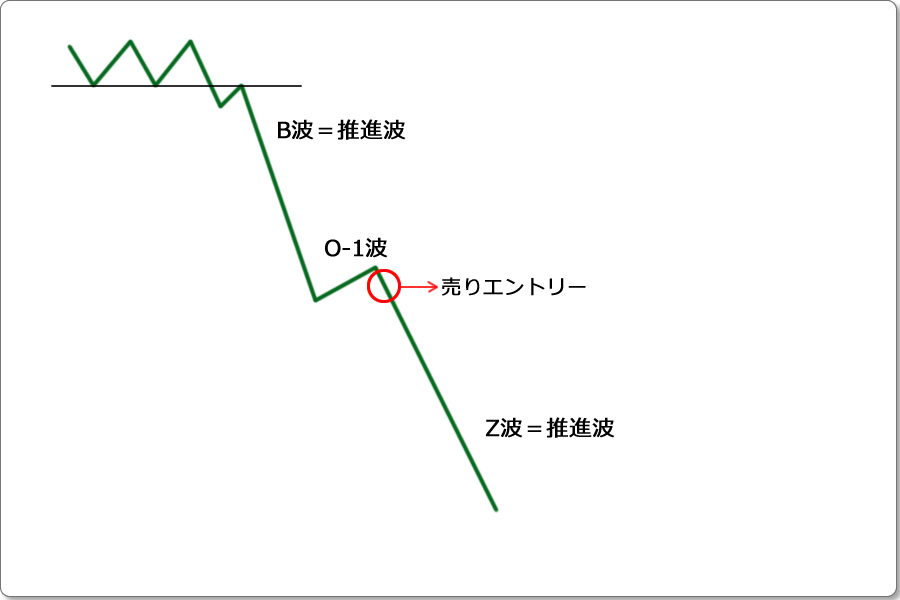

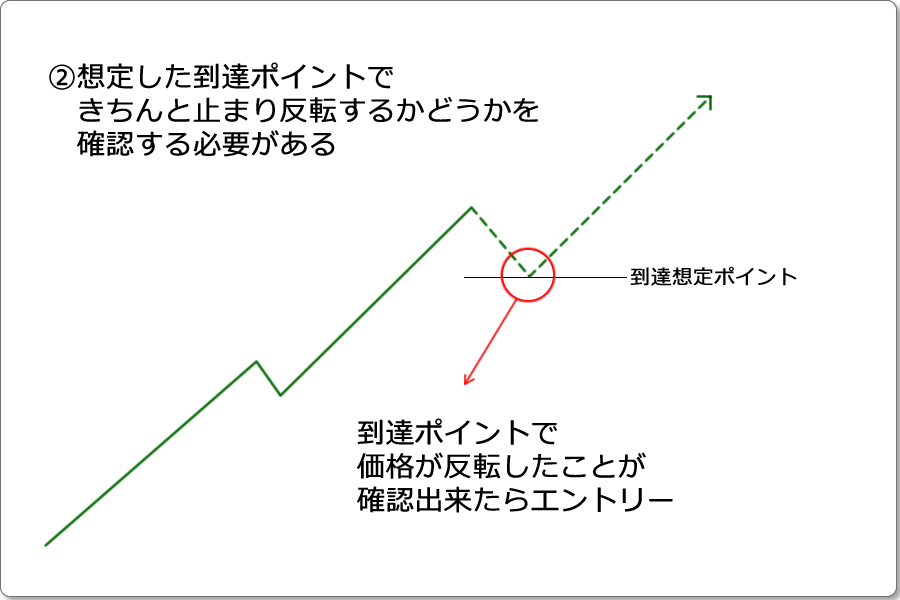

ただ、上図の様なZ波が来るのは、O波がO-1波となる場合のみです。

なので、Z波の発生と共にエントリーを仕掛けるのは、O波がO-1波の時だけす。

O波がそれ以外の波動の場合は、Z波の出現とともに仕掛けることは、基本ありませんし、それを無視してZ波で仕掛けると、基本的にそのエントリーは失敗します。

さて、手短ですが、基本的な用語と定義の説明はこの位にして、実際にこれら波動を見て、どうトレード判断を下していくのかを、これから具体的に説明していこうと思います。

なお、BOZ波動論はダウ理論と併せてみる必要があるんですが、解説の段階でそれを持ち出すと、ややこしくなるので、ダウ理論に関しては一旦横に置いて解説していきます。

B波ーO-1波ーZ波のパターン

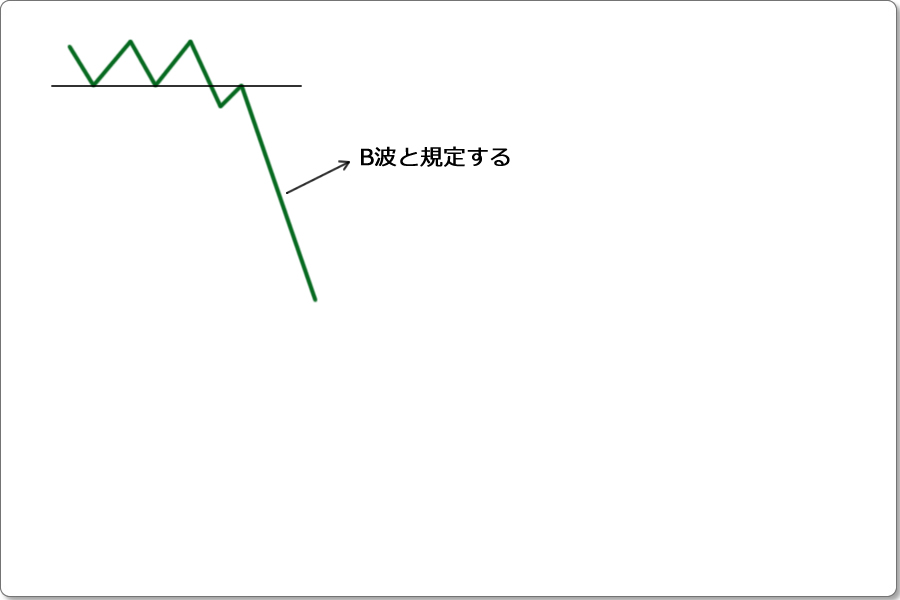

基本の見方

O波の波動が、B波に対して短くて角度が緩いのが、O-1波です。

で、それじゃあO-1波は何か?というのを端的に言うとすれば、それは「調整波動そのもの」ということになります。

O-1波=B波に対して短くて角度が緩い=調整波動

です。

では、実際に波が形成される過程で、何をどう判断していくかを順を追って説明していきますね。

まずは、基準となるB波を特定します。

と、言葉だけで説明しても分かりづらいと思うので、下の図をまずは見てください。

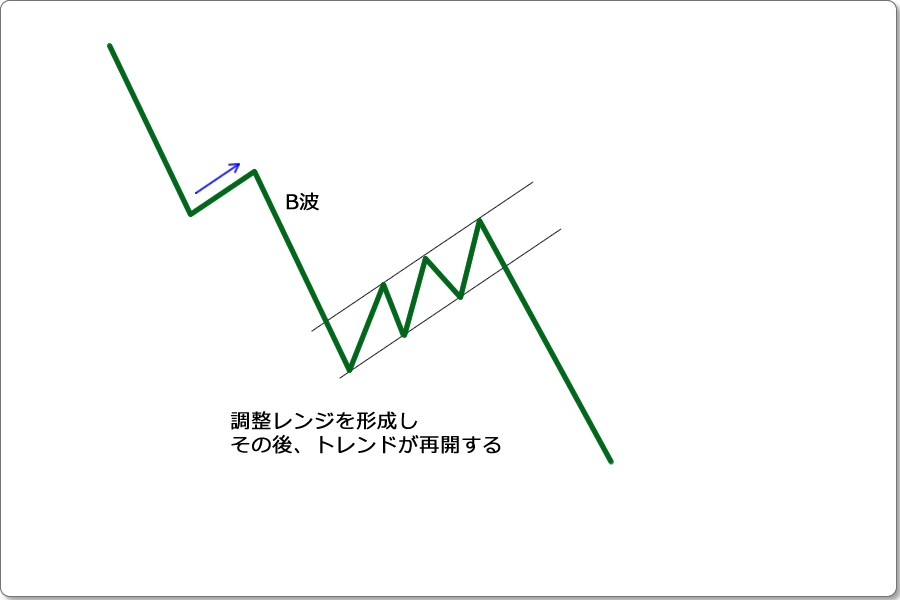

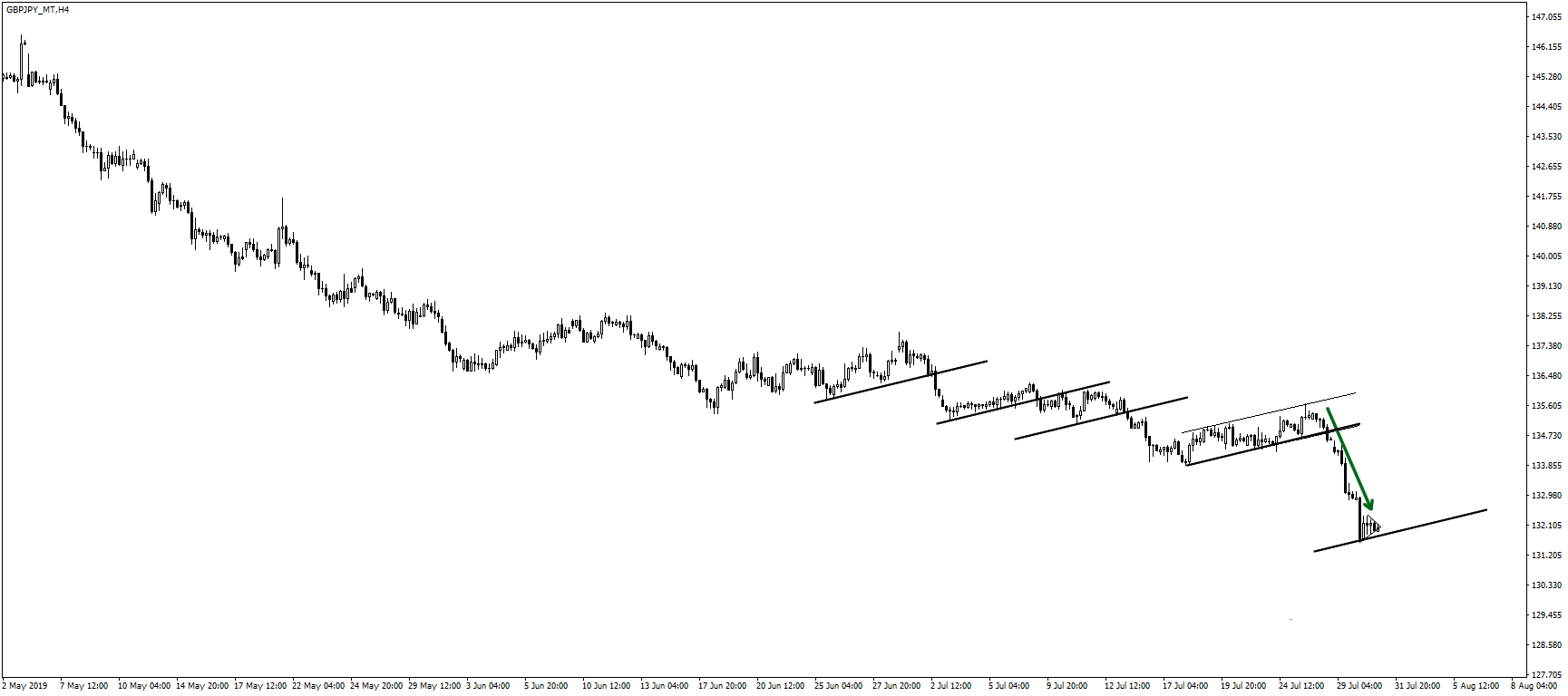

上図を見ると、レンジを形成していた価格はネックラインを下にブレイクすると、強い波動を形成しているのが分かります。基本、これは下降トレンドが始まる兆しです。

もしトレンドが形成されるとしたら、「強い波動=推進波」となるわけですから、まずはこの強い波動をB波と規定することにします。

で、強い波動が発生しているのであれば、その後の押しや戻しを待つのがセオリーです。その強い波動を後追いしてエントリーすることは、BOZ流ではしないんでしたよね。

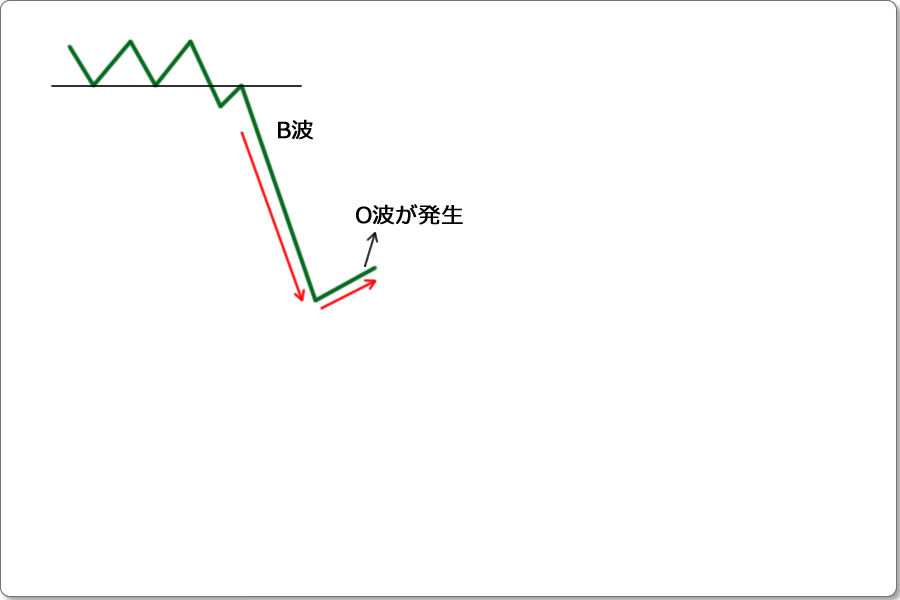

なので、次のO波が発生するのを待ちます。

はい、O波が発生しました。

で、この時に見なければならないのが、B波とO波の波動の強さの違いです。

上図のB波動の強さとO波動の強さを見比べて見ると、O波動の方が、価格が進む角度も緩やかで短い。

つまりB波動に比べ、O波動の方が弱いわけです。

では、この関係性って何でしたっけ?

僕は「波動の初歩の初歩」の解説で、

「推進波は強い波動で、調整波は弱い波動」

とお話しましたよね。

であれば、

この図のB波は推進波であり、O波は調整波ということになります。

- B波=推進波

- O波=調整波=O-1波

ですね。O-1波とは調整波動のことでした。

であれば、次に来るZ波は・・・?

そう、推進波です。

トレンドが形成される場合、推進波と調整波は交互に発生するんでしたね。

ということで、B波ーO-1波ときたら、次のZ波は推進波ですから、Z波の発生と共に売りエントリーを仕掛けます。

このパターンを公式化すると、

「B波+O-1波の次に来るZ波は推進波」

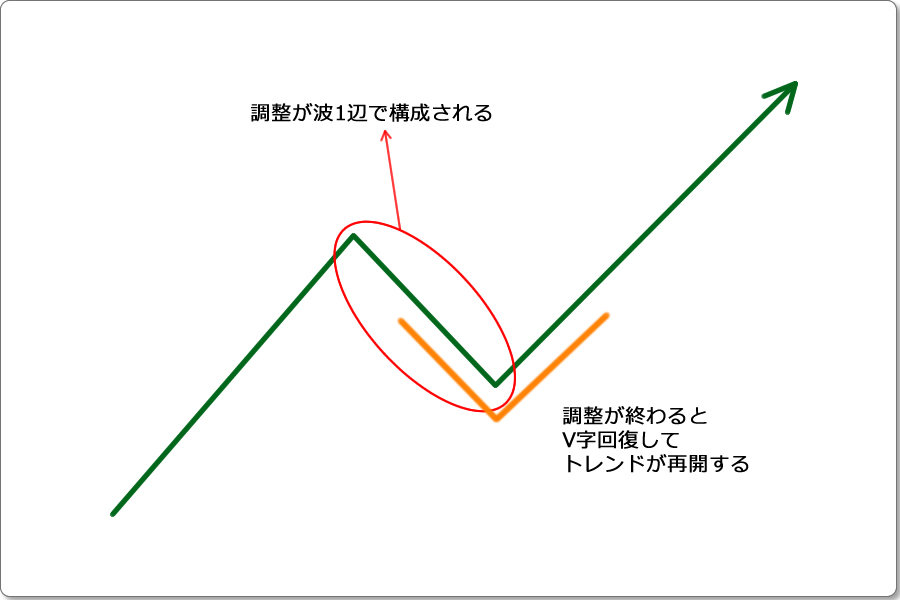

ということになります。トレンド中の調整を1辺の波で終了して、トレンドがV字回復するパターンとなります。

これが、BOZ波動論において、トレンド時の波の読み方として最も基本的なパターンとなります。覚えておいてくださいね。

以上が、波を単純化してみた基本的な見方です。

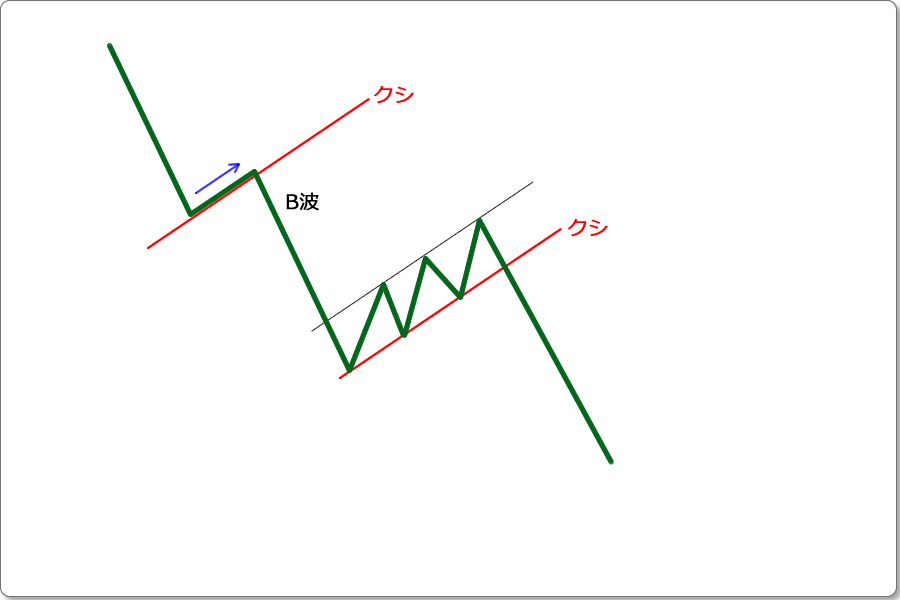

具現化のために「クシ」を用いる

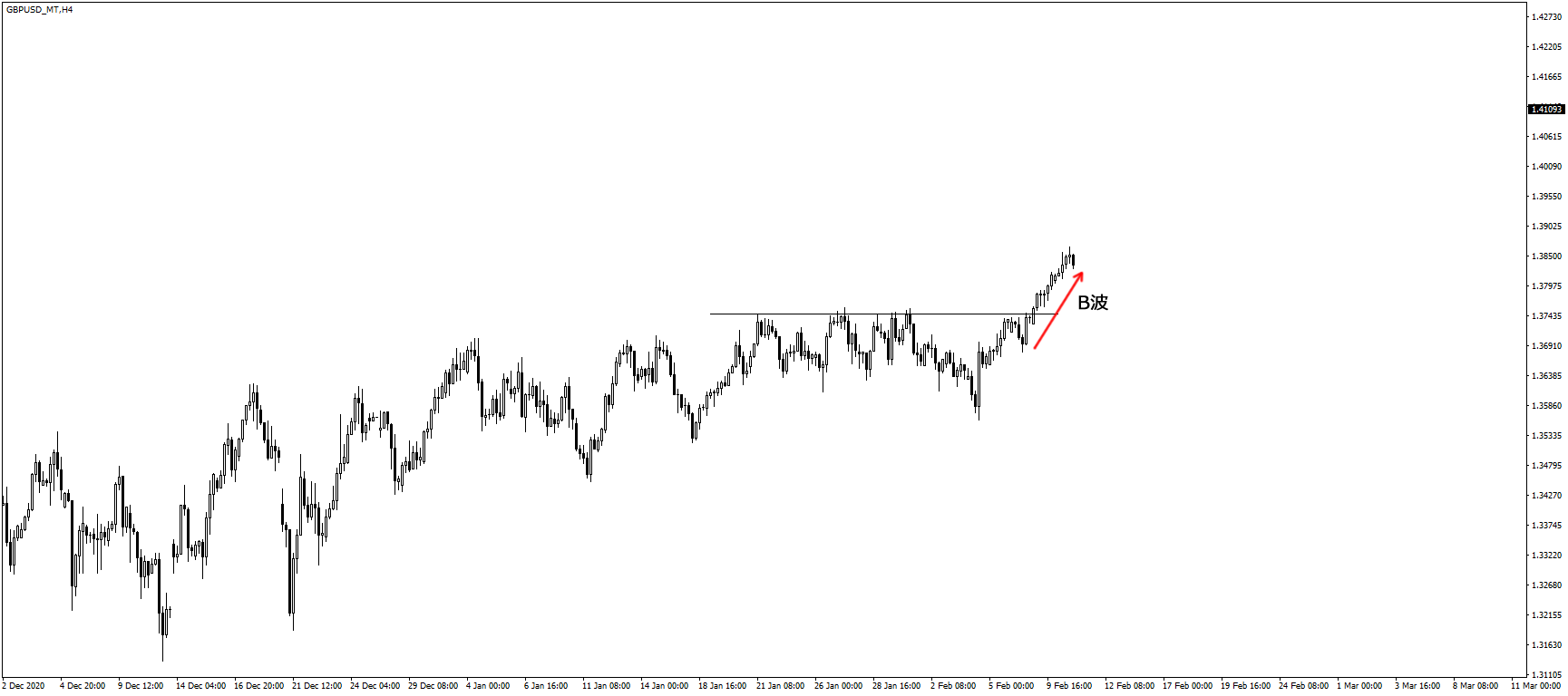

では、このO-1パターンを更に具体的にしていくために、実際のチャートで見ていきましょう。

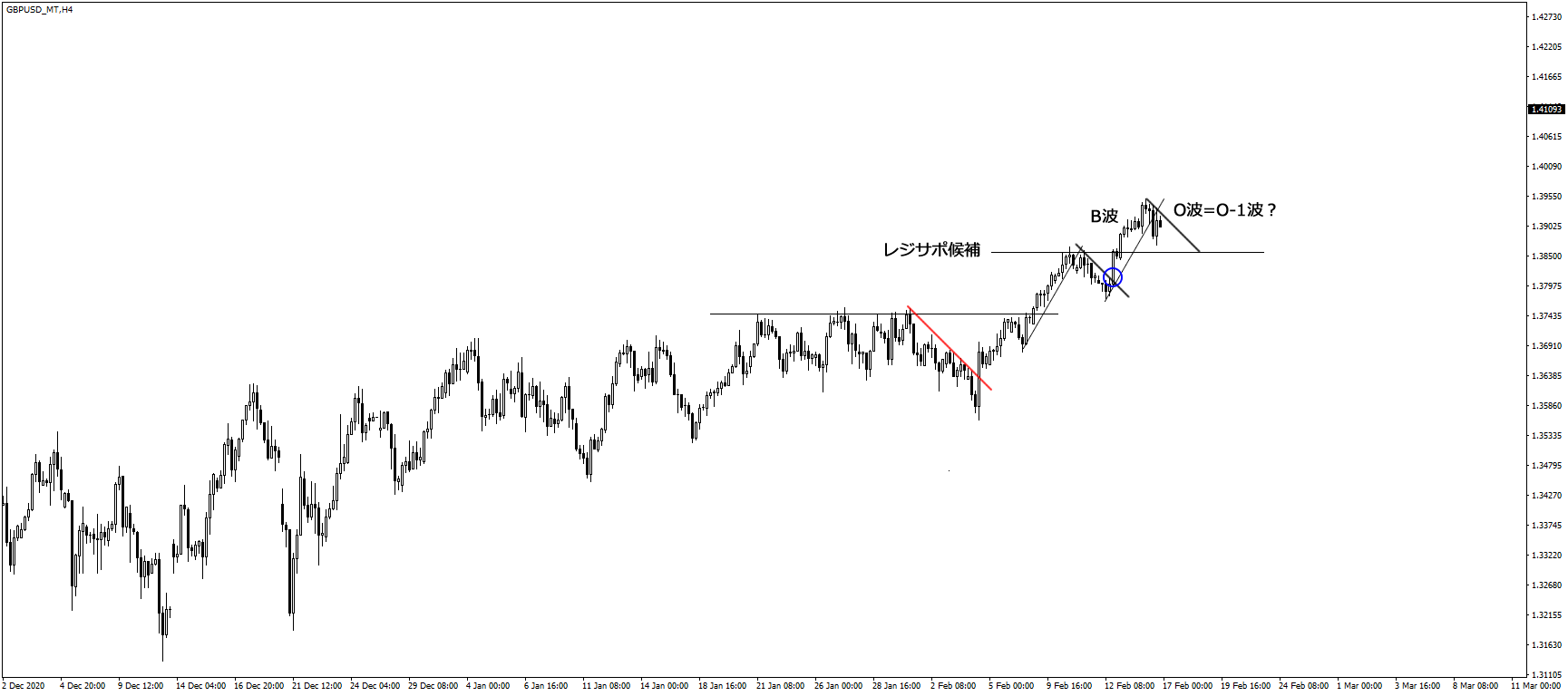

上図は、レンジ上限のラインをブレイクして、強い波動が出た場面です。

この強い波動をB波として基準にし、次のO波が形成されるのを待ちます。

すると・・・

O波が発生しました。

では、このO波の波動がB波に対して強いのか弱いのかを見ていきましょう。

具体的に、どの様にして波動の強弱を判断するのか?

ですが、まぁパッと見で判断できるケースも多いですし、自分が既に使ってるテクニカルを用いて判断しても、全然構いません。

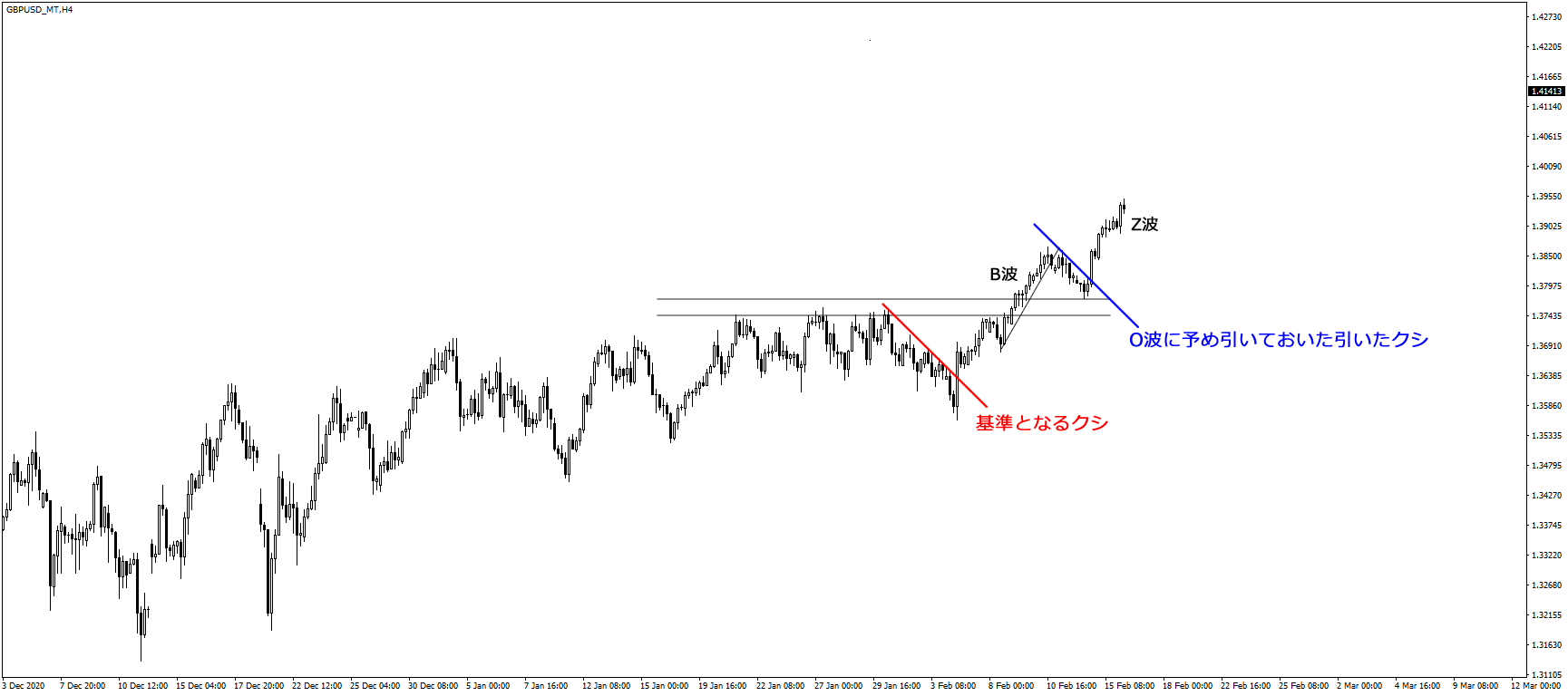

ただ、このBOZ波動論においては、基本的に「クシ」を用います。

「クシ」というのは、このブログの常連さんにはもうお馴染みの用語ですが、調整波に引いていく斜めラインのことで、調整波の勢いを見るためのものです。

つまり、僕の波動論における分析方法の一端を担う重要なラインです。

最近、「切下げライン」「切上げライン」という様な言い方をよく耳にしますが、引き方はそれと全く同じです。ただ、「クシ」と僕が表現するのは、波動を見るためのものであるため、引き方は同じであっても、それらとは全く概念が違ってきます。

では、B波動とO波動を比較するために、B波にトレンドライン、O波にクシを引いてみましょう。

O波はまだ形成途中のため、正確なクシが引けませんが、一応想定として2本のクシを引いて見ました。

この段階で見ると、角度の鋭い方のクシはB波に近い角度になっています。推進波であるB波と同じ勢いでこのまま価格が下落していくのであれば、次のZ波で仕掛けるのは止めた方が良いでしょう。

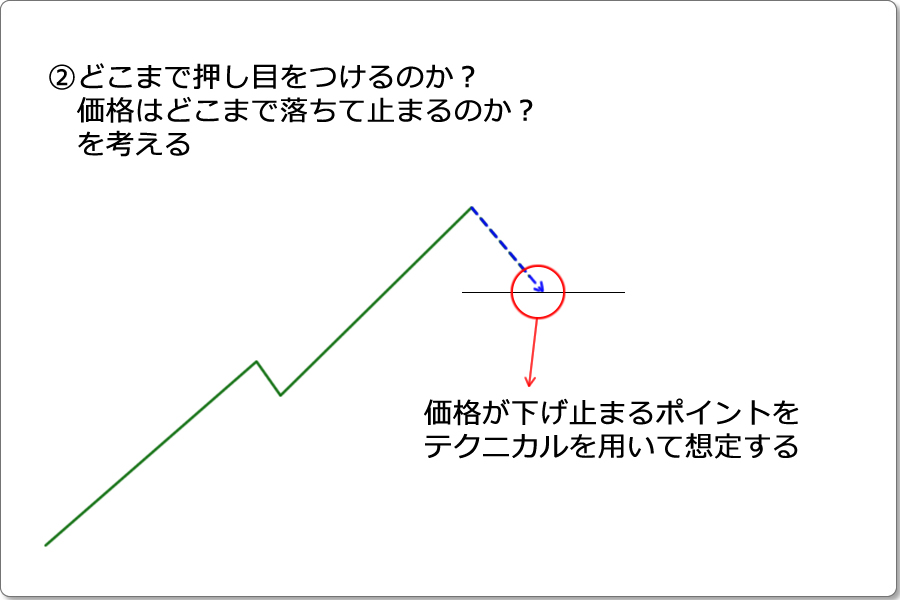

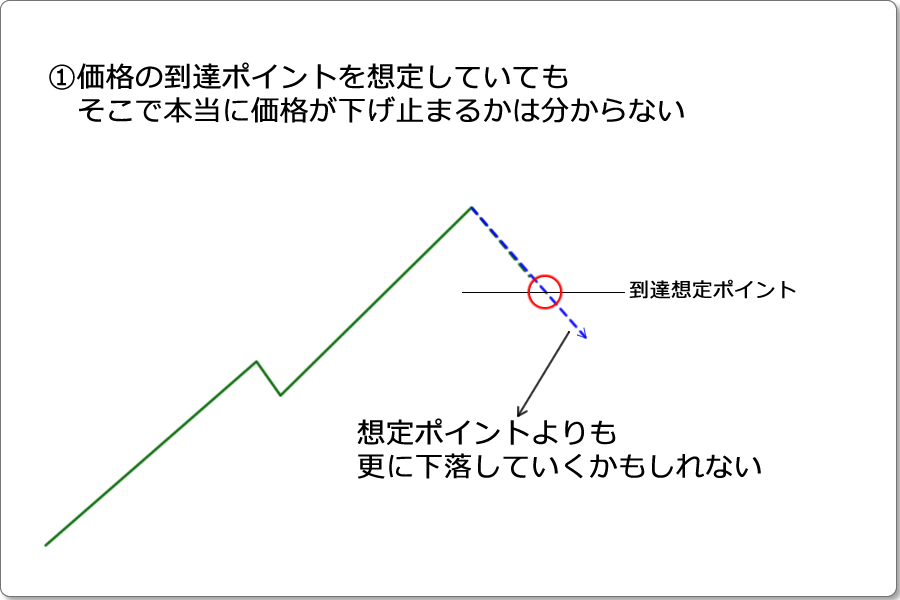

しかし、それよりも緩い角度でこの後O波が推移した場合、想定した到達ポイント(上図、半値ラインとレジサポ)に達して反転すれば、

- B波=強い=推進波

- O波=弱い(角度が緩くて短い)=O-1波=調整波

となるわけで、そうであれば、次にくるZ波は・・・

そう、推進波でしたね。

ですから、O-1波が終わりZ波が生まれたところ、つまりO-1波のクシをブレイクしたところが買いエントリーのポイントとなります。

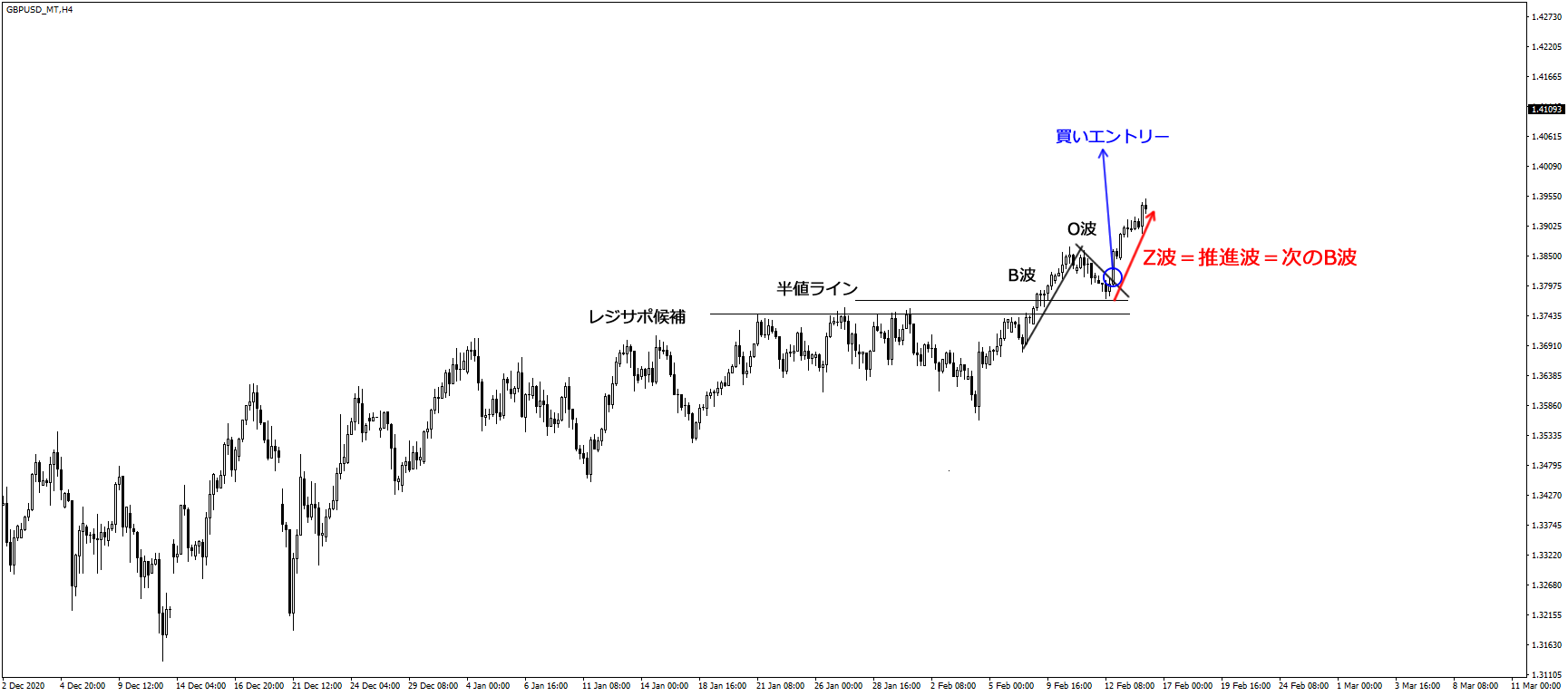

・・・と、ここまでお話したところで、もう一度、先ほどの図を見てもらいましょうか。

先ほど僕は、

「O波はまだ終わってないので正確なクシが引けないため、2本のクシを想定して引いてみた」

と言いましたが、このブログの「クシ」の記事を既に読んで練習・検証していた方は恐らく、

「いや、O波が出現する前から、既にクシの角度は分かるだろ」

と思ったと思います。

そう、実はクシの角度はO波が発生する前の段階で既に分かっていて、実際は上図2本のちょうど中間位の角度のラインになります。

つまり、「最初から分かっているクシの角度」通りにこのO波が推移したとしたら、O波はB波より弱く、O-1波となるわけですから、Z波の派生でエントリすることになるわけです。

でもまぁ、それについて説明する前に、とりあえずは「最初からクシの角度は分かっている」ということ前提でクシを引き直しておき、その後の展開を見てみましょうか。

BOZ波動論のパターン通り、O-1波の次のZ波はV字でトレンドを回復させる推進波となりました。上図青丸で買いエントリーして正解です。

しかも、「最初からクシの角度は分かっている」前提で引いたクシの角度にO-1波はピタリと当てはまっています。

やったね! ( ̄∇+ ̄)vキラーン

ではここで、この「クシ」について解説を加えておこうと思います。

なぜO波が発生する前から、このO波がO-1波だった場合のクシの角度が予め分かっていたのかというと・・・

レンジブレイクする前の下降波動(上図、赤い斜めライン)が、クシの基準となって、その後の調整波に影響を与えているからなんですよ。

上図の赤い斜めラインと青い斜めラインは平行です。つまり、基準となる赤いクシと同じ角度で、O-1波は推移しているわけです。

これが、相場における規則性の1つであり、BOZ波動論における重要なポイントとなります。

もちろん、必ずこのクシが機能するわけではありません。上昇トレンドの勢いに変化があれば、仮に上昇トレンドが続いたとしても、このクシの角度は変わってくることが多いです。

また、仮にクシとO波が一致しなくとも、O波がB波に対して波動が弱ければ、それがO-1波であることには変わりありません。

しかし、O-1波がクシと一致する可能性はやはり高く、また、トレンドが続く限り、このO-1波とクシの角度が一致することが繰り返される可能性は高いですから、

大いにクシは活用すべし!

( ̄∇+ ̄)vキラーン

というのが、BOZ波動論です。

ただ、このクシの解説をこれ以上話すのは長くなり過ぎますし、既に別記事でお話した内容なので、ここでの解説は省きます。知らない人は、

をご覧ください。(クシに関する記事は、気が向いたら更に追加していくつもりです)

では、話を元に戻しましょう。

レンジブレイクしたB波に続くO-1波はクシに沿って推移し、そこをブレイクして推進波となるZ波を発生させたんでしたね。

では、このトレンドをこのまま追い続けていきましょうか。

まず、発生したZ波は推進波ですから、今度はこのZ波をB波として適用し、次のO波が発生するのを待ちましょう。すると・・・

O波が発生しました。

では、このO波がO-1波になるのかを見ていきます。B波よりも角度が緩やかで短いかを見るんでしたね。

で、このO波がO-1波であれば、次のZ波の発生と共に買いエントリーを仕掛けるんでしたよね。

ついでなんで、このO波に予めクシを引いておきました。相場の規則性が続くのであれば、繰り返しこのクシも機能する可能性が高いんで。

(もちろん、クシが機能せずともO波がB波に対して弱い波動なのであれば、それはO-1波であることには変わりませんよ。勘違いしない様に)

では、その後の結果を見てみましょう。

はい、クシもドンピシャ、買いエントリーもドンピシャで、推進波となるZ波が発生しました。

以上、見てきた様に、

「B波+O-1波という流れにおいては、Z波は推進波となるため、Z波の発生と共にエントリーを仕掛ける」

ということが、分かったと思います。

それでは、次へと進みましょう。

B波ーO-2波ーZ波のパターン

基本の見方

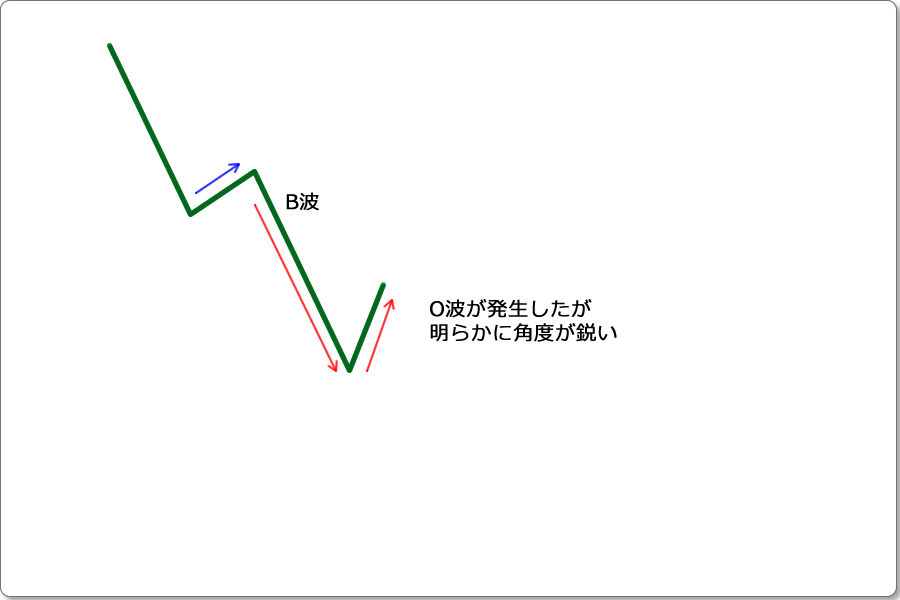

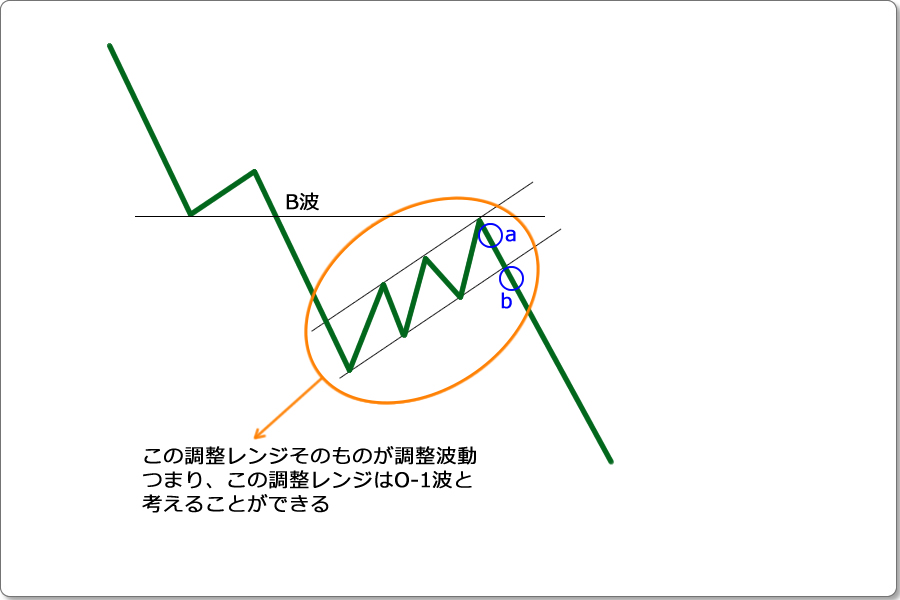

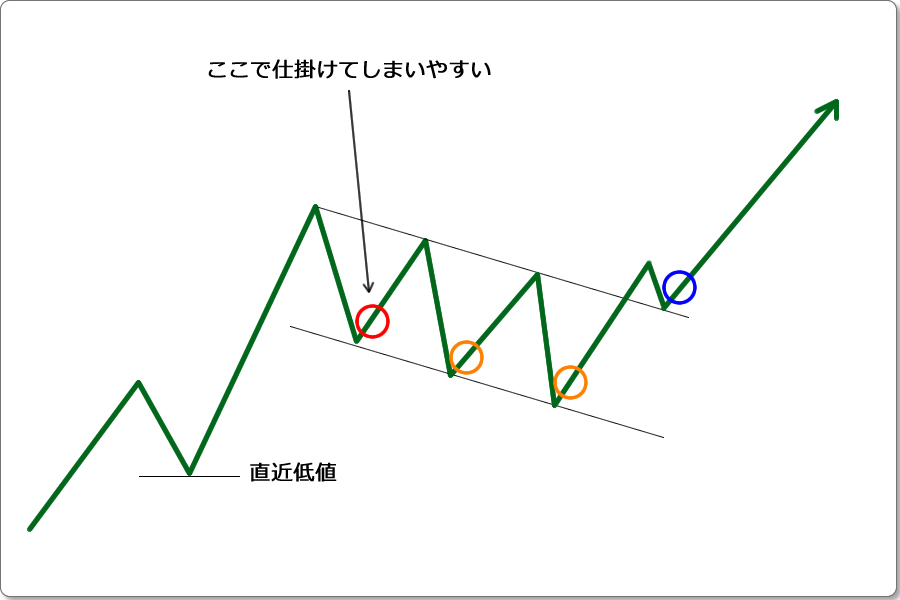

O波の波動が、B波に対して、短いけれども角度が鋭いのものを、O-2波とします。

で、このO-2波が起きた場合、次のZ波で仕掛けてはいけません。

なぜなら、このO-2波とは、調整レンジを構成する最初の1波になる可能性が高いからです。うっかりと仕掛けてしまうと、調整レンジの波に巻き込まれ、苦しい展開となります。

ちょっと、図にして解説していきますね。

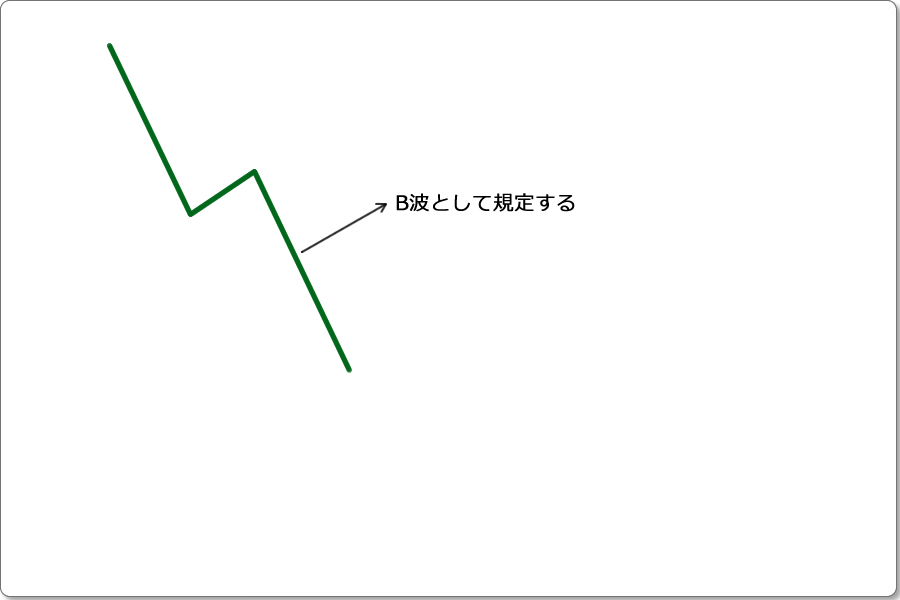

まず、トレンドの強い波動(推進波)をB波として規定し、次のO波の発生を待ちます。

すると、こんなO波が発生しました。

B波に対して緩やかではなく、同等レベルの急角度でO波が切り返してきました。B波の前の調整波(青い矢印)と比べても、明らかに角度が鋭いです。

これは、異常事態です。

だって、O波が調整波なら、その角度は緩やかなはずで、B波よりも緩やかであるのが当然なんですから。

これは、下降トレンドの最中であるにもかかわらず、強い買いが入ってきているという証です。

なので、次のZ波の発生で仕掛けてはいけません。だって、異常事態なんですから。

しかし、このO波が短いということは、一時的な強い買いはあっても、継続的には続かなかったということでもあります。

で、これがO-2波の性質です。

単なる調整波(O-1)よりもトレンドに対する反対勢力が強い。しかし、強いのにもかかわらず継続できない。それが、「角度は鋭いが短い」という波動に表れています。

基本的に強い波動が出てきた場合、B波と同程度の角度でO波が切り返してくることが多いです。なかには、B波よりも強く切り返すものもあります。

ただ、これも一概には言えないので、「角度と長さ」において臨機応変に対応できる経験値を積む必要があります。

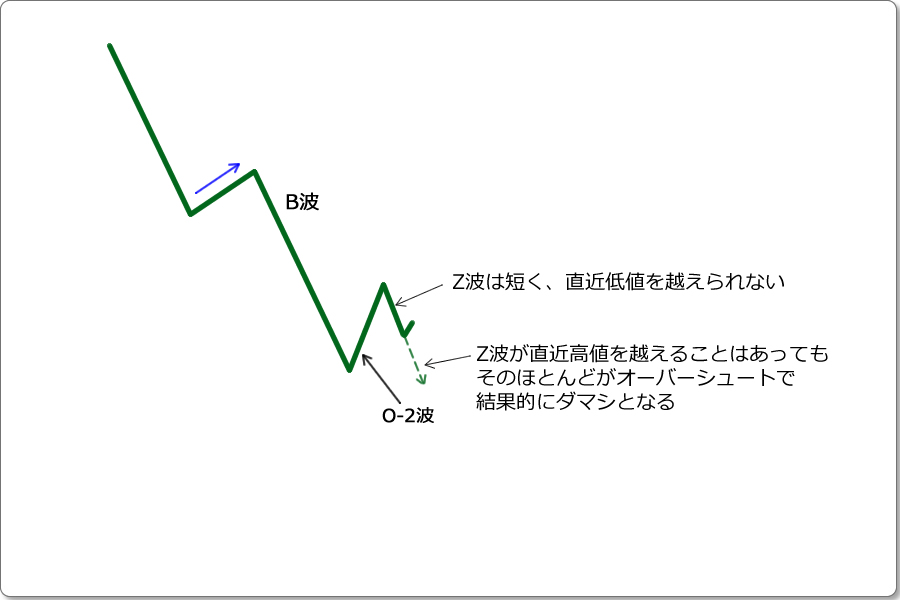

では、次のZ波の動向を見てみましょう。

O-2波が発生した場合、基本的に次のZ波はO-2波の始まり(下降トレンドなら直近低値、上昇トレンドなら直近高値)を越えられません。

下降トレンドの最中であるため、上がればやっぱり売り方が売り返してきますが、O-2波が発生したということは、下の方では同様に強めの買いが入ってくるんですね。

だから、思う様にトレンドは再開していかないんですよ。

ただし、近年においては、Z波がO-2波を一時的に超えることは多々ありますので、注意してください。しかし、そのほとんどはオーバーシュートで終わり、結果的にダマシとなります。

なので、Z波で仕掛けるのは(最初からスキャルピングのつもりでもない限り)、やってはいけない行為なんですねぇ。

で、その後の展開を見守ります。

すると・・・

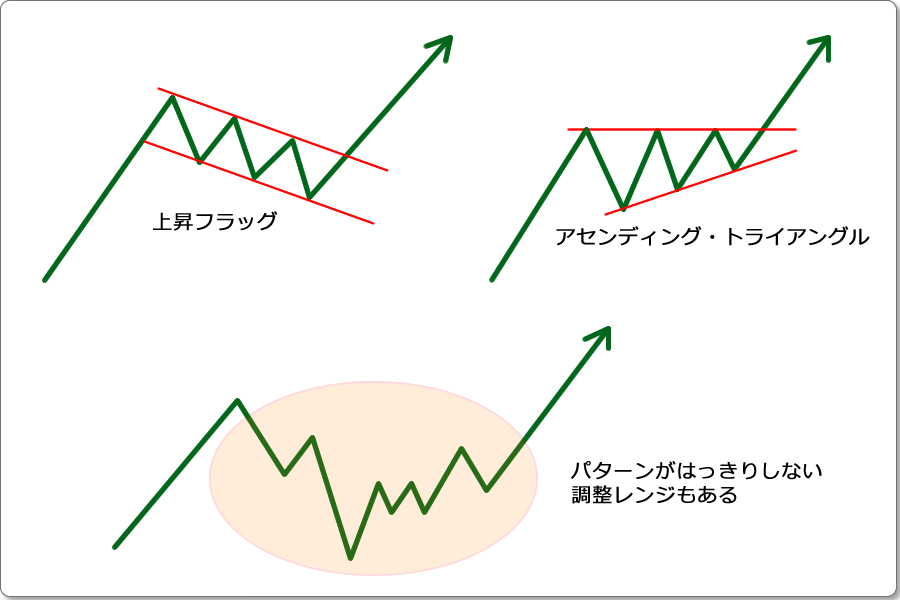

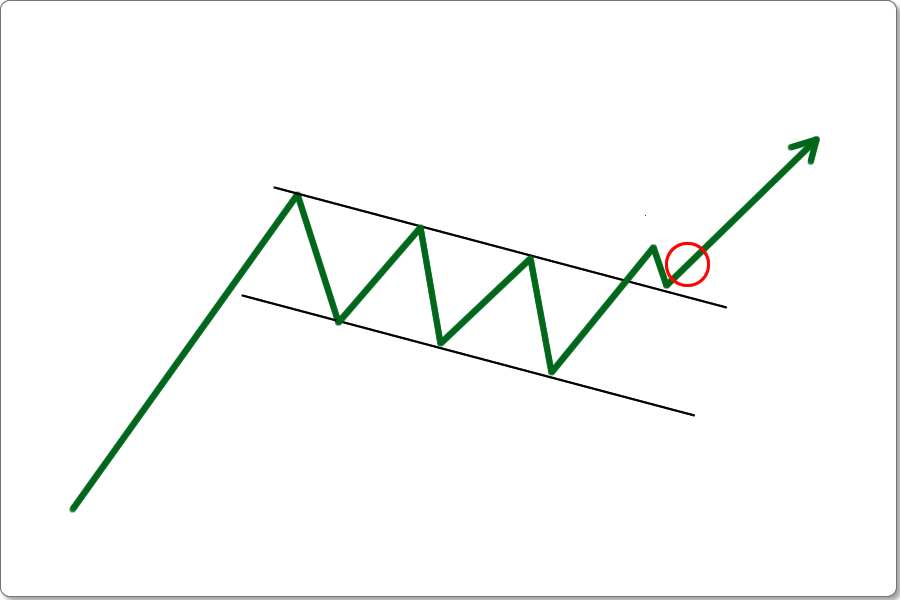

基本的に、このO-2波とZ波が調整レンジの最初の構成波となり、調整レンジを形成していきます。

上図は、例えとして下降フラッグにしていますが、それ以外の調整レンジ(平行レンジやトライアングル等)も普通にあります。

ただ、この調整レンジの形成を待つ時に、出来れば注目してもらいたい点があります。

それは・・・

調整レンジにおいても、クシは機能するということです。

ですから、O-2波が発生した場合、予めクシを引いておき、Z波の到達を見守ることで、スキャルピングなど様々な対策を事前に考えておくことが可能になります。

また、この調整レンジはO-1の様に1波で構成される調整波ではありませんが、調整レンジ自体が調整波動となります。

であれば、この調整レンジ自体がO-1波と捉えることが可能になります。

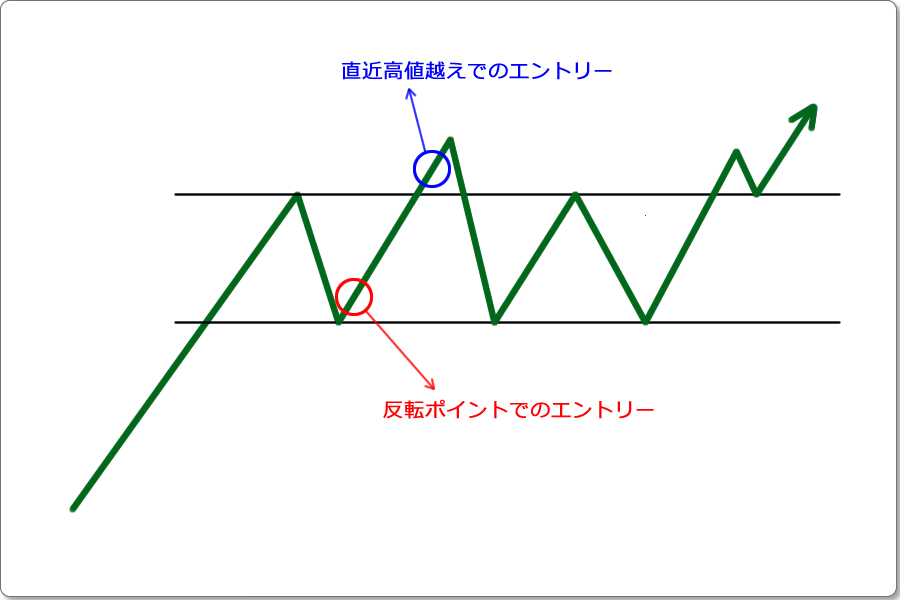

なので、その調整レンジO-1波の到達確認と反転確認を行なうことで、上図青丸aのポイントでエントリーを仕掛けることが可能です。

もちろん、調整レンジをブレイクした青丸bのポイントもエントリーポイントであることには変わりありません。

B波+O-2波ときたら、O-2波は調整レンジを構成する最初の波動であるため、次のZ波からはどの様な調整レンジが形成されるのか動向を探る

これが、BOZ波動論における「B波+O-2波+Z波」のパターンにおける適切な対応方法となります。

ただ、注意してほしいことが1つ。

それは、調整レンジを形成したら、必ずその後はトレンドを再開させるとは限らないということです。

調整レンジは、トレンドを継続させる場合がほとんどですが、逆にトレンドとは反対方向への強い波動を発生させる場合もあるんですよ。

例えば、下降トレンド中でも、調整レンジがWボトムになるなどして、トレンドとは逆に価格がそのレンジを抜けていくこともあるわけです。

調整レンジ形成の次は必ずトレンド再開する、という思い込みは止めておきましょう。

実際のチャートで確認

ロウソク足をきちんと見よう

それでは、実際のチャートを用いて、O-2波が発生するパターンを見ていきたいと思うんですが、その前に1点。

プライスアクションと言うか、ロウソク足と波の関係をきちんと把握しておいてほしいんですよね。

「小さい時間足ばかり見てるのはダメ!」

と、僕は常日頃言っていますが、短い足を見た方がその状況を上手く捉えられることも多々あります。

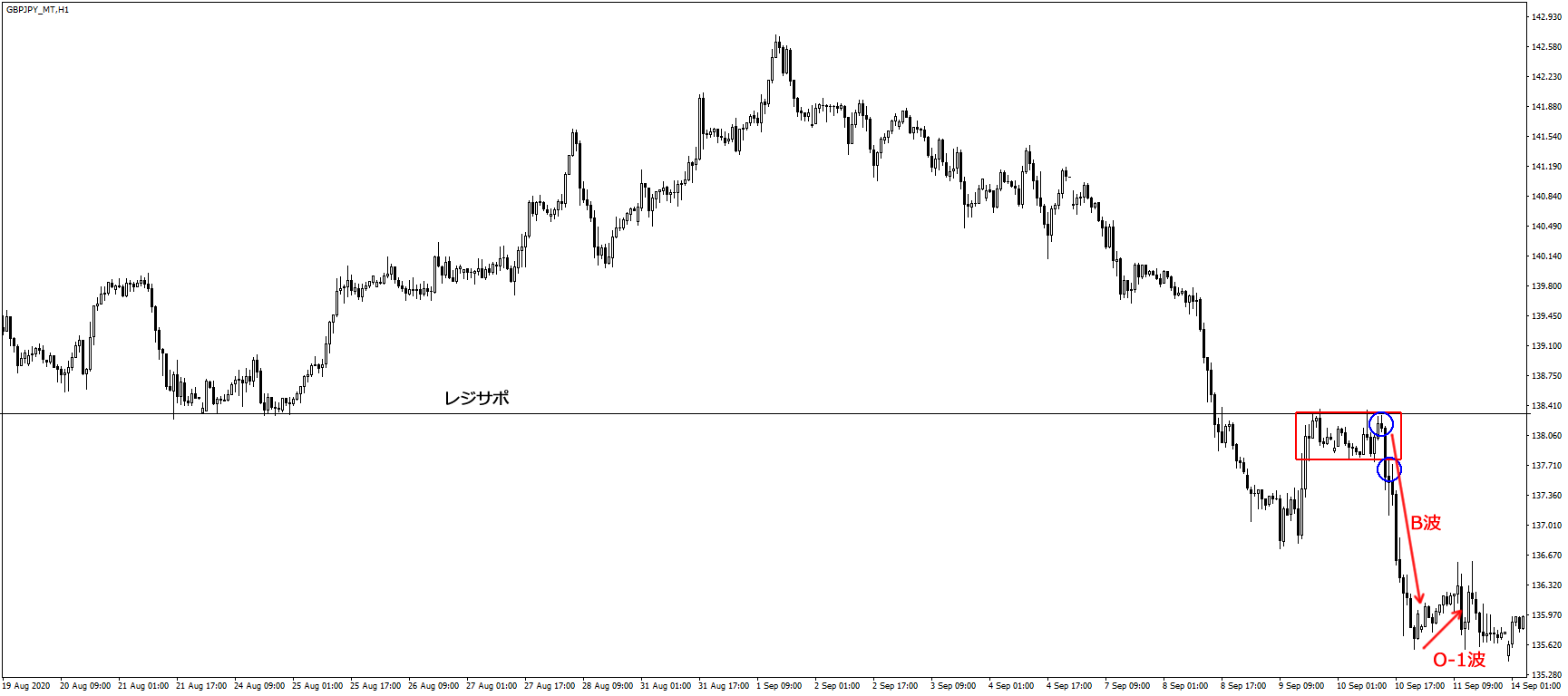

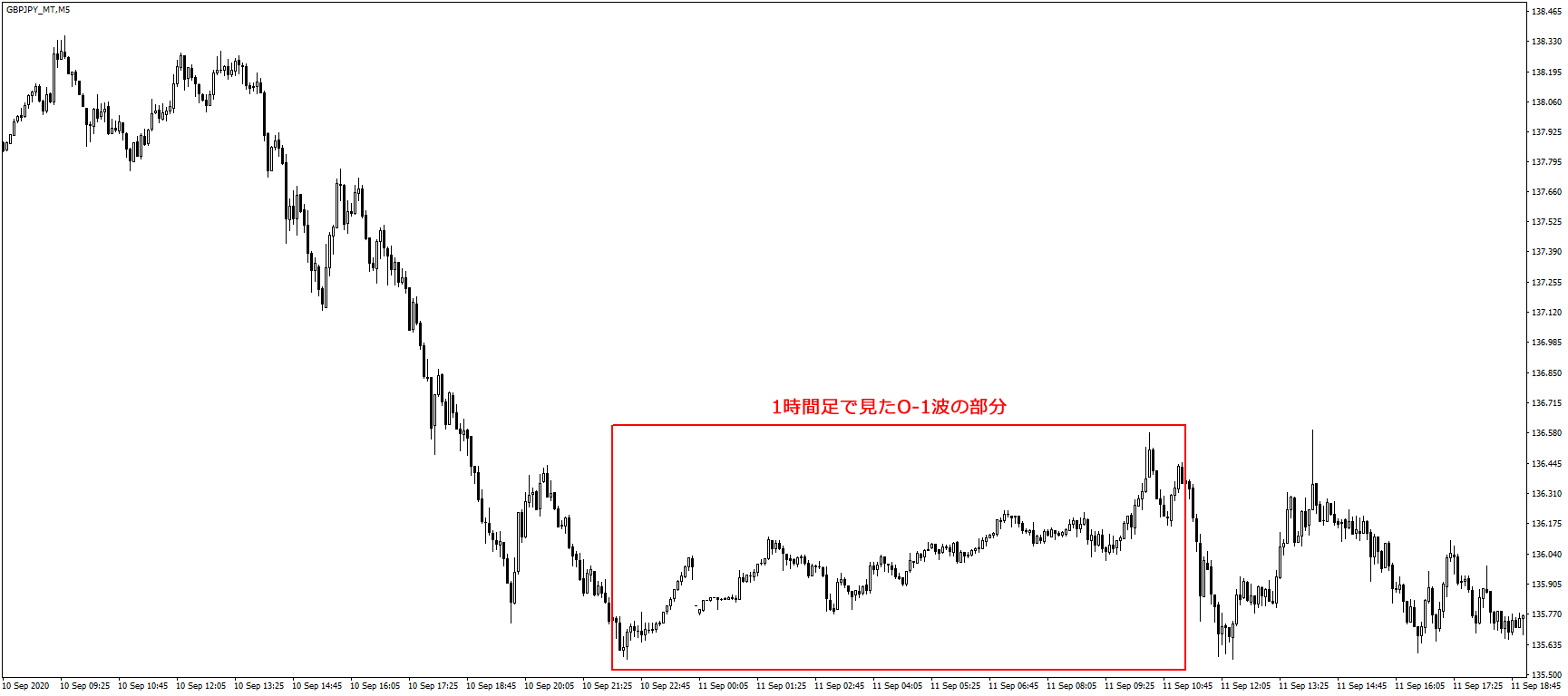

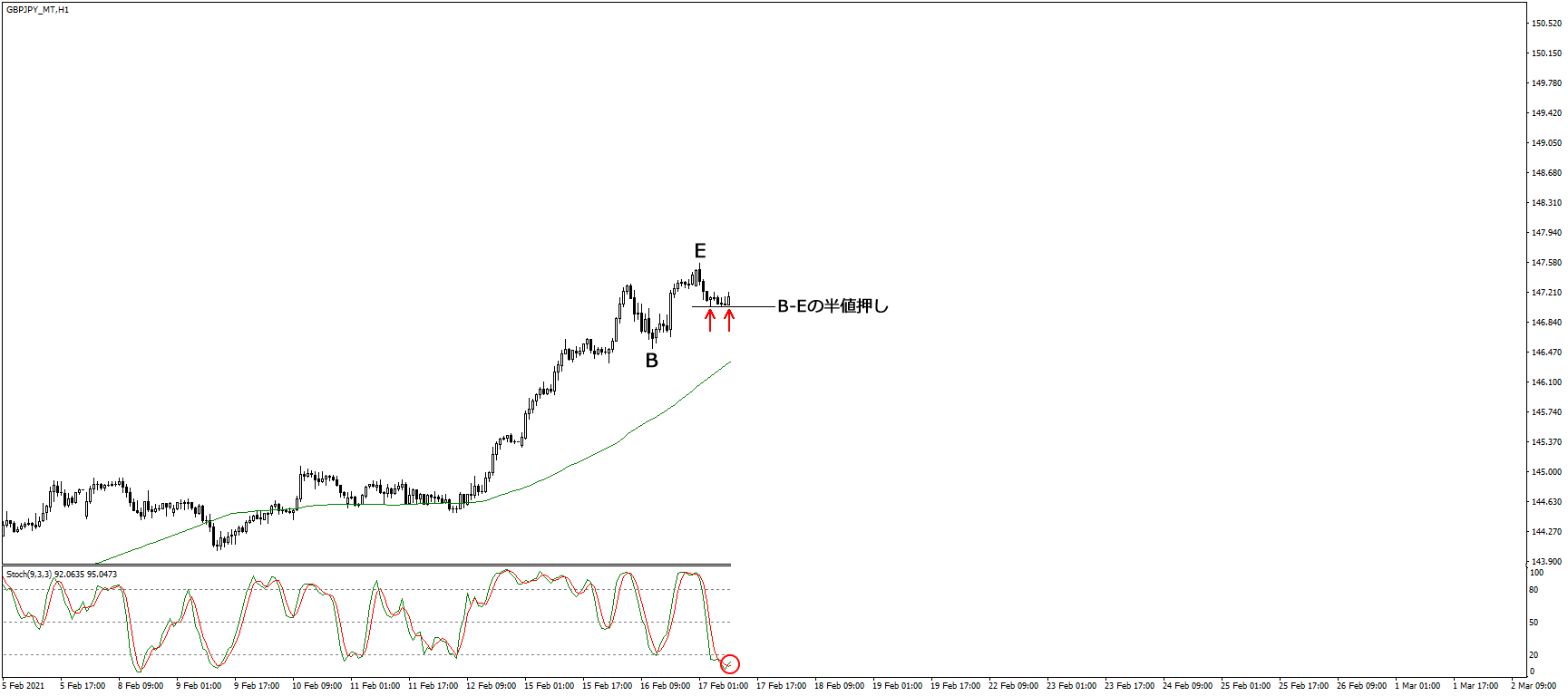

例えば、次の図はポンド円の1時間足ですが、

赤い丸をつけたポイント、特に最後の2本のロウソク足を見た時に、

「割と強い売りが入ってるな」

と気付く必要があるんですが・・・

それが出来ない場合、より小さな時間軸を確認することで、数本のロウソク足を「波」として把握することが可能になります。

先の1時間足チャートの赤い丸のポイント、特に最後の2本のロウソク足を、5分足で見てみると、下図の様な波として認識できます。

買い上がる勢いより、売り下がる勢いの方が強いのが、波で見ることによって一目瞭然ですよね。

なので、小さい足を見ることは、細かい部分をきちんと把握するためには大切なことなんですね。

ただ、合理的に大きな時間足と小さな時間足を使い分けるには、先ほどの様に

1時間足の赤い丸部分のロウソク足を見ていても、下の時間軸では

この様な波が発生していることが、イメージできる様になることが大切です。

ただし!

何度も言ってますが、小さな時間足を見ることも大切だというのと、小さな時間足ばかりをガン見し続けることは、全く違います。

勝てないトレーダーというのは、大きい時間足の詳細を見るために小さい時間足を見るという合理的判断ではなく、単に目先の値動きが気になって仕方がないだけで、小さな時間足をガン見し続けているだけです。

そう、見ている様でいて、実は何も見ていないに等しい状態なんです。

ですから、勘違いしないでくださいね。

尚、波動を見る場合、自分が見やすい時間軸を選択するという心がけも大切です。

何が何でも1時間足で見なくては、というよりも、もう少し波の形をハッキリさせてチャートを観察したいのであれば、30分足に落として観察するというのも大切な手段です。

小さな時間軸ばかりを見るなと言うのは、目先の値動きばっかり気にして近視眼的になるなという意味なので、勘違いしないようにしてください。

実際のチャートで解説

では、O-2波が出現するパターンを、実際のチャートで見ていきましょう。

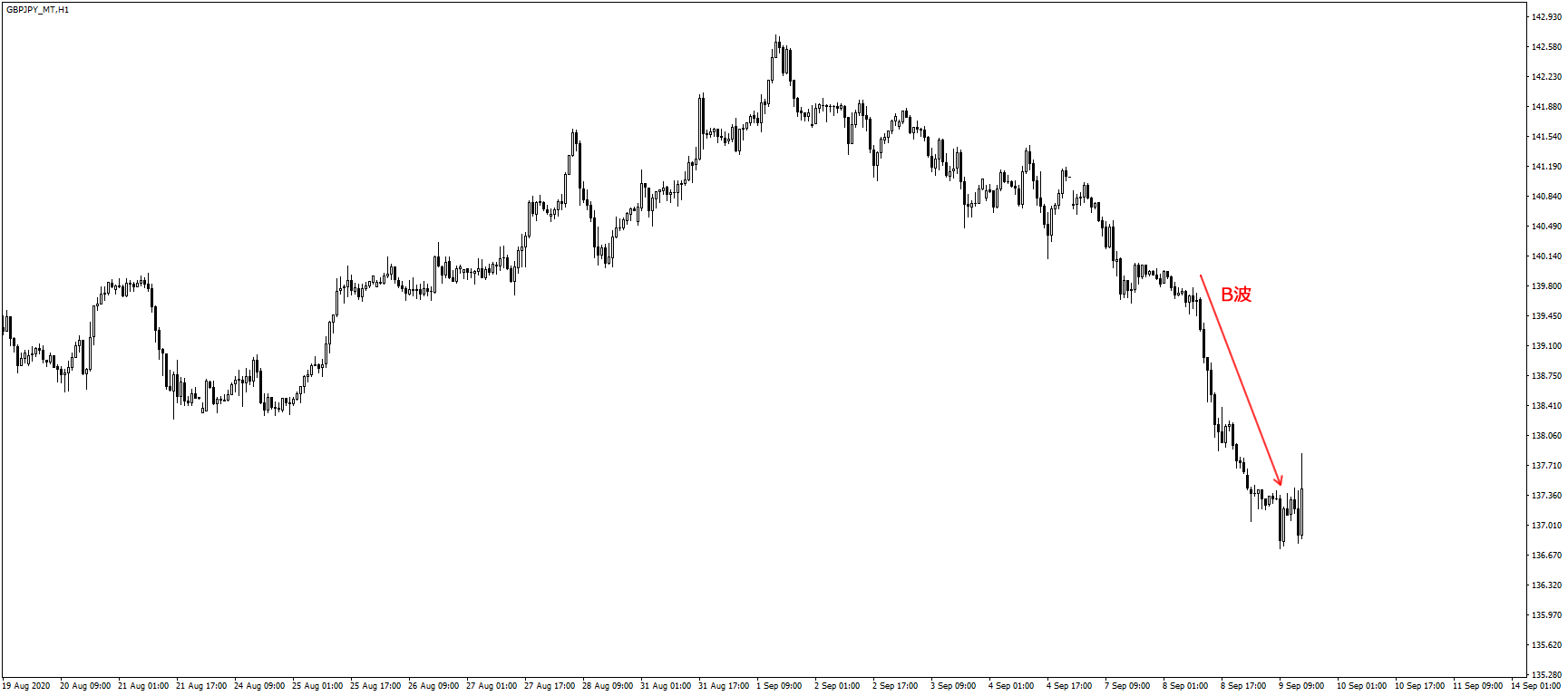

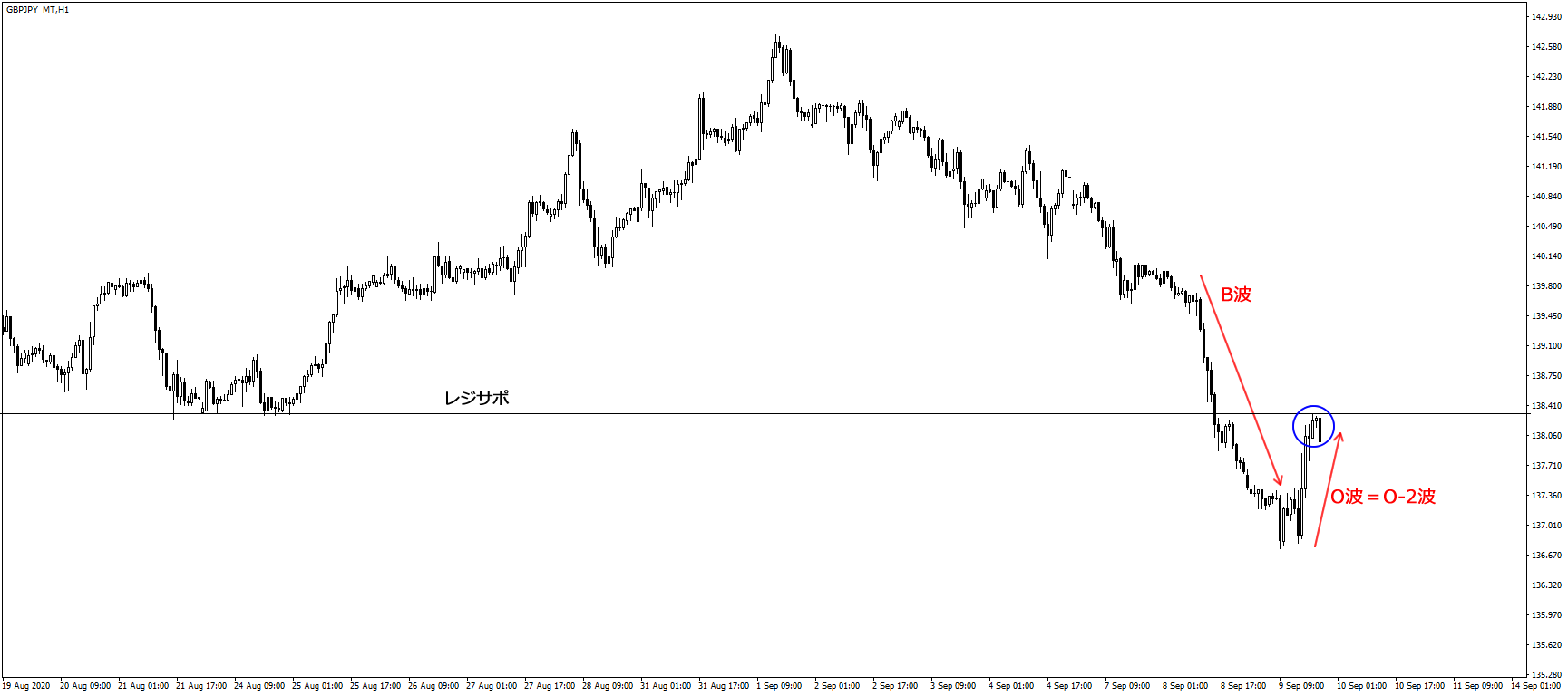

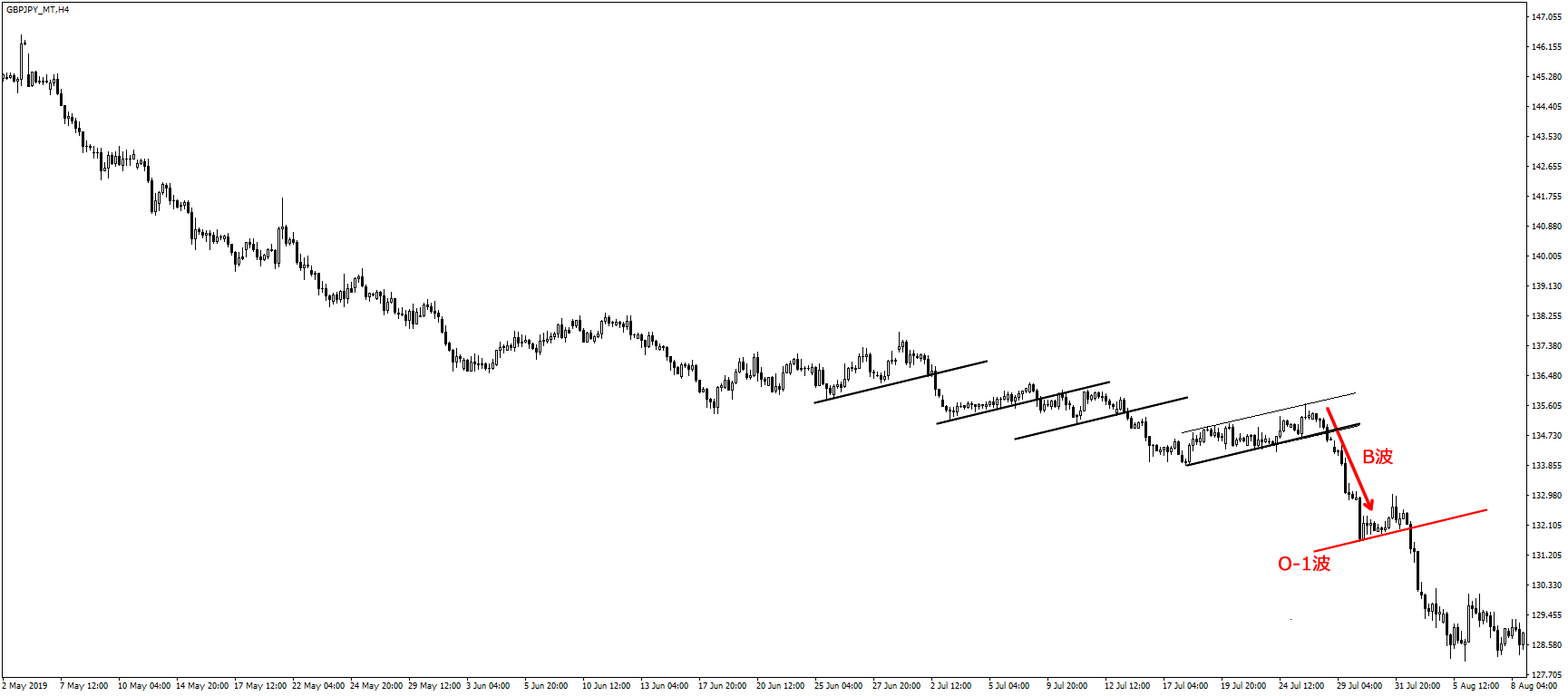

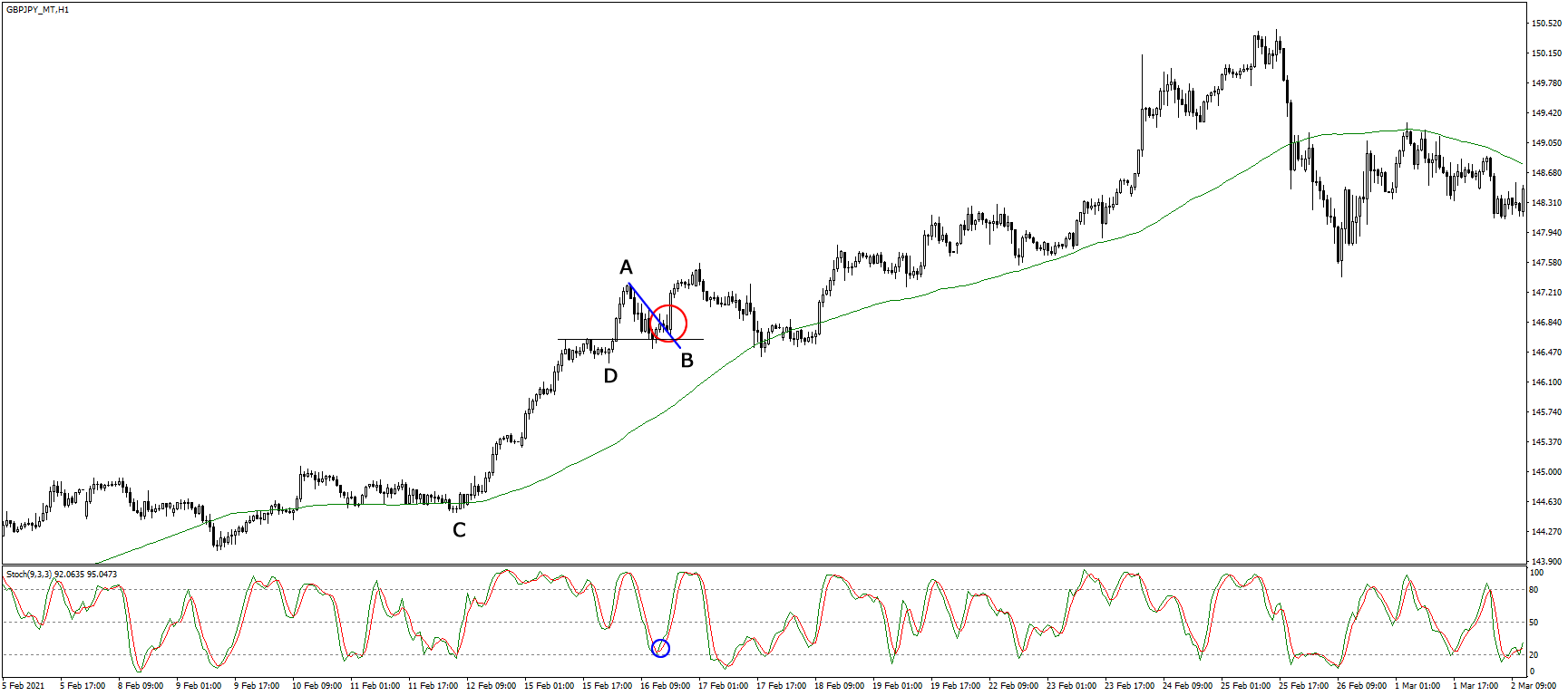

下図は、ポンド円1時間足で、以前書いた記事で使った局面なんですが、分かりやすいので再度使い回ししますが・・・

下降トレンド中の上図矢印で示した波をB波として、次のO波の発生を見守ります。

(この局面、見ての通りWボトムをつけているので、ここからO波が発生するだろうというのが分かりますし、Wボトムの発生に対してもBOZ波動論は適用できるんですが、キリがないのでその辺はスルーということで)

で、O波が発生すると・・・

明らかに強い波動が発生しました。B波よりもむしろ強い勢いです。O-2波確定ですね。

で、価格は到達ポイントと想定できるレジサポまで到達して終わり、反転を始めました。

この到達ポイントですが、このレジサポは環境認識上でも強く、またフィボナッチ・リトレースメントをB波の山と谷に当てると、ちょうど50%戻しになります。

なので、到達確認がシッカリしているので、ここでロジック通りにエントリーしても大丈夫っちゃ大丈夫なんですが・・・

何分、発生したO波は買い上がりが強いO-2波です。推進波であるB波よりも強い角度で切り返すO波というのは、そうそうありません。

この後、調整レンジを形成しても、価格は下抜けせずに上抜けする可能性も考えておいた方が良いかもしれません。

なので、BOZ波動論をBOZ流エントリー・ロジックと併用する場合は、上図青丸ポイントでのエントリーを見送ります。

で、次にZ波以降の値動きが、どう調整レンジを形成するか見てエントリーポイントを考えるんでしたね。

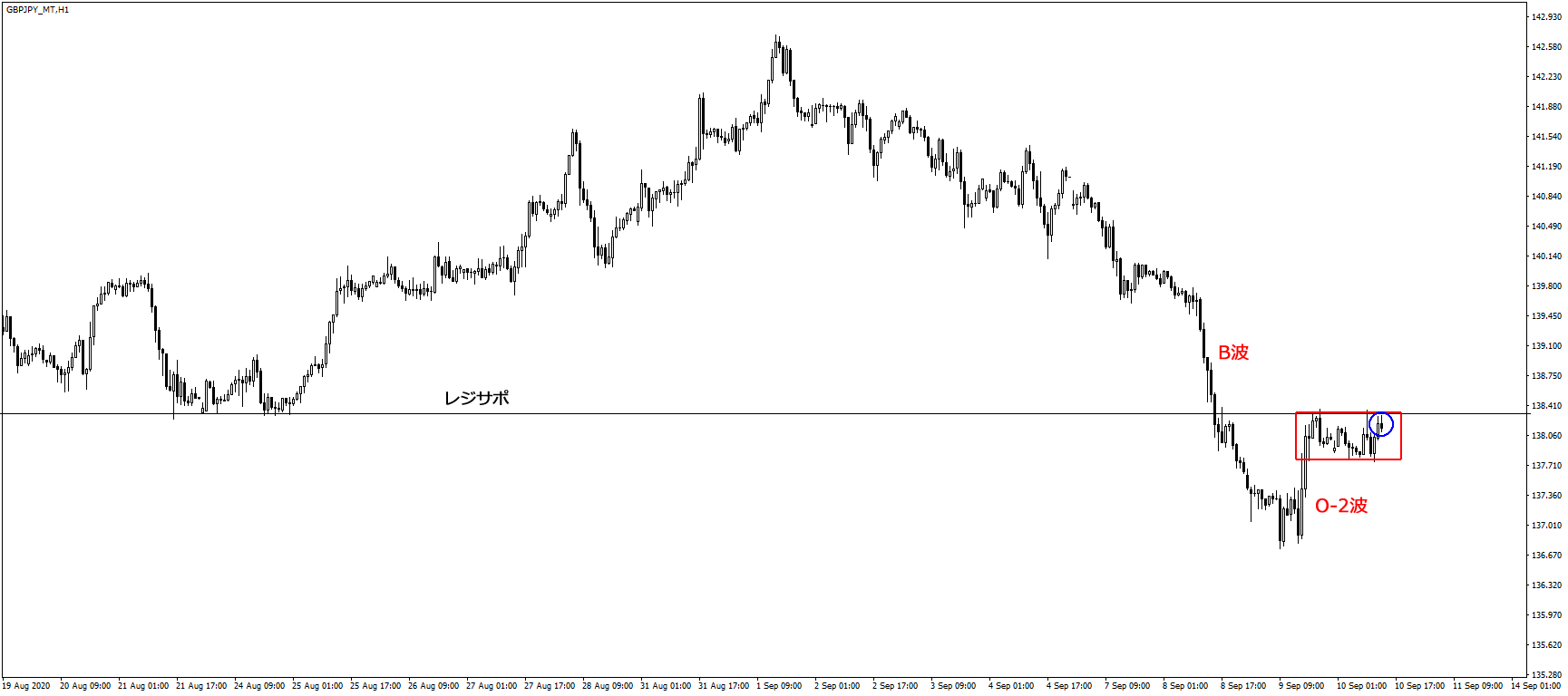

では、その後の展開を見ていきましょう。

レクタングル・フォーメーション(平行レンジ)を形成していますから、調整レンジの上限と下限のラインも確定しています。

なので、基本的にはこのレクタングル・フォーメーションを上下どちらかにブレイクしたポイントでエントリーするのが、正しい判断です。

ちなみにですが、その他テクニカルをで判断し、これが反転下落する調整レンジだと判断出来たり、スキャルピングでこのレンジ内を獲りに行くのであれば、レンジ上限である青丸のポイントで売っておくという手もあります。

では、結果を見てみましょう。

見事、狙い通りに相場は展開してくれたわけです。

フラクタル構造を意識しよう

言うは易し行なうは難し。

ということで、O-2波に関しては、もう1つ例題を出しておきますね。例題が多い方が、この記事を読んだ後に、各自が練習と検証をしやすいんじゃないかと思うんで。

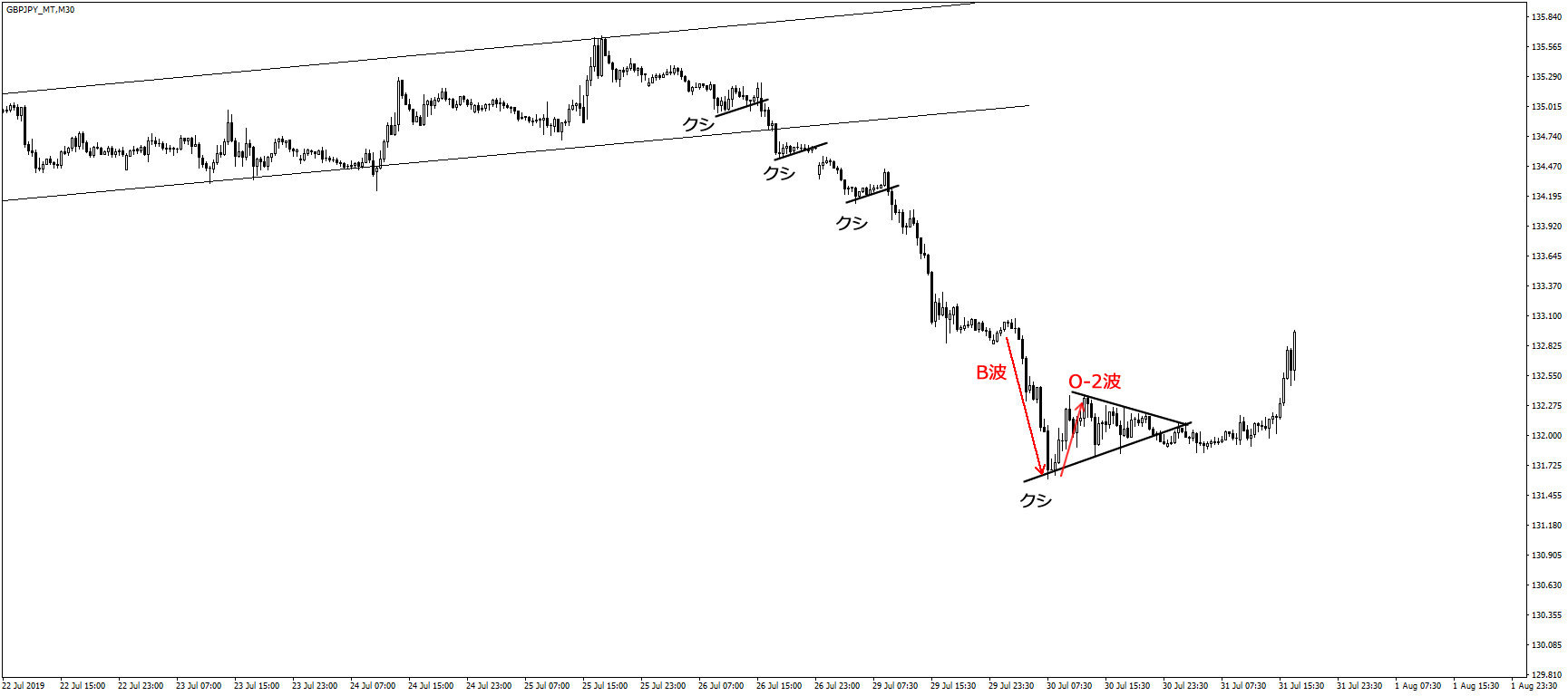

下図は、ポンド円30分足で、チャネル・レンジをブレイクして下降トレンドが発生している場面です。

今現在、推進波が進行している状態なので、この波をB波として規定し、次のO波の発生を待ちます。

すると・・・

B波に対して、短いですが同程度の鋭さで上昇するO波が発生しました。明らかにO-2波です。

なので、次のZ波では仕掛けてはいけません。調整レンジの波に巻き込まれる可能性が高いんで。

ということで、Z波以降を観察し、どの様な調整レンジが形成されるかを見極めます。

クシと同じ角度にある三角保ち合いが形成されました。

で、上図は今ちょうど、このレンジを下に一旦ブレイクした後にロールリバーサルして再度下落を始めたところですね。

絶好の売り場です。すかさずここで、売りエントリーです。

( ̄∇+ ̄)vキラーン

え?ホントですか?

ここで、売っちゃっていいんですか?

僕なら、ここでは絶対売らないですけど。

( ̄ー ̄)ニヤリ

実はこれ、引っかけ問題です。

щ( ̄∀ ̄)ш ヶヶヶ

ここで安易にエントリーすると・・・

ほら、こんな風にエントリーしても下がるどころか逆にせり上がってしまって、損切りさせられる羽目になっちゃうんですよ。

「知っただけで、出来る様にはならない」

って僕が言っているのは、まさにこのことです。

BOZ波動論は基本原理こそシンプルですが、やはり実践で扱うには難しい側面があるんです。

まぁ、そのことを示したくて、敢えてこの局面を例に選んだんですけどね。

では、なぜこんなことが起こるのでしょうか?

それを知るために、もう一度、先ほどのチャートを見てみましょうか。

確かに、下降トレンドが発生してから、クシで表現されるO-1波は規則性を保っています。

が、この調整レンジ、今までのクシで示される調整波に比べて、やたらデカくないですか?デカいですよね。

実はですねぇ・・・

チャネル・レンジをブレイクしてから発生している下降トレンド(緑色の矢印)を、上の時間軸である4時間足で見ると、どうなると思います?

緩やかに長く続く下降トレンドの調整局面(下降フラッグ)を下抜けた際の、推進波ほぼ1辺でしかないんですよ。

であれば、適用すべき本来のクシは、

コッチの方なんですね。

ということで、再び30分足チャートで見ると、

ということになるわけで。

で、結果は・・・

となるんですよ。

で、これを4時間足で見ていたら、

なんてことない「B波+O-1波+Z波」のパターンなので、単にO-1波の高値からの反転確認から売るか、O-1波を具現化しているクシをブレイクしたところで売れば良いだけだったんですね。

相場はフラクタル構造なんですよ。

なので、小さい時間軸をガン見して上手く立ち回ろうとする方が、むしろ難しいことって多いんですね。

で、この例題は引っかけ問題と言いましたが、BOZ波動論を実践で用いるにしては、これはまだ難易度が低い方です。

( ̄ー ̄)ニヤリ

「知っているからって、出来るわけじゃない」

ですから、きちんと出来る様に、練習と検証を重ねていく必要があるんです。

さらに難しい例をもう1つ

トレードとは確率論ですから、常に100%の回答を導き出せるものは、存在しません。

それは、BOZ波動論においても同じです。

様々な状況を考慮しながらテクニカルを用いなければ、千差万別な相場の荒波を乗り越えていくことは難しいわけです。

なので、BOZ波動論を1側面だけ見て用いても、失敗してしまうことは多いんですね、実際のところ。

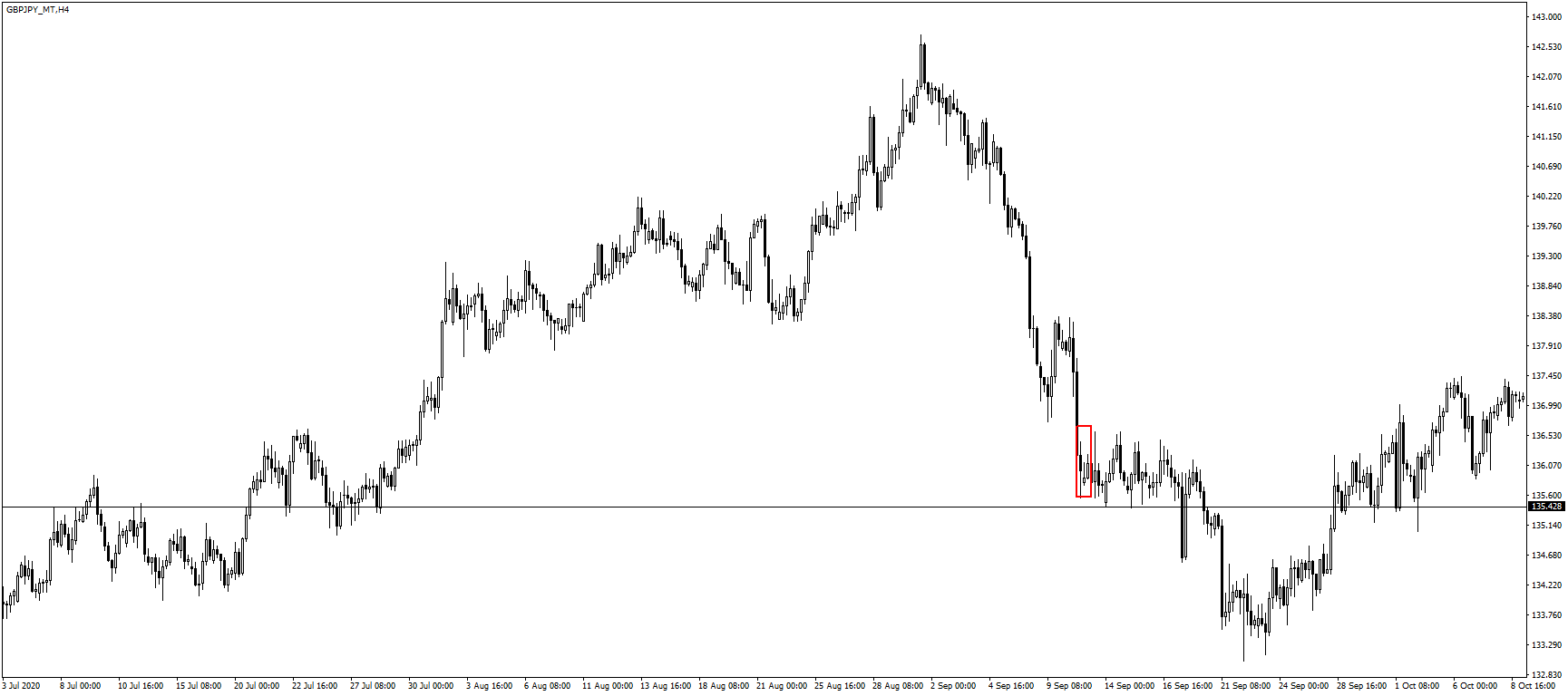

下図は、先ほど解説していたポンド円1時間足チャート図の場面なんですが・・・

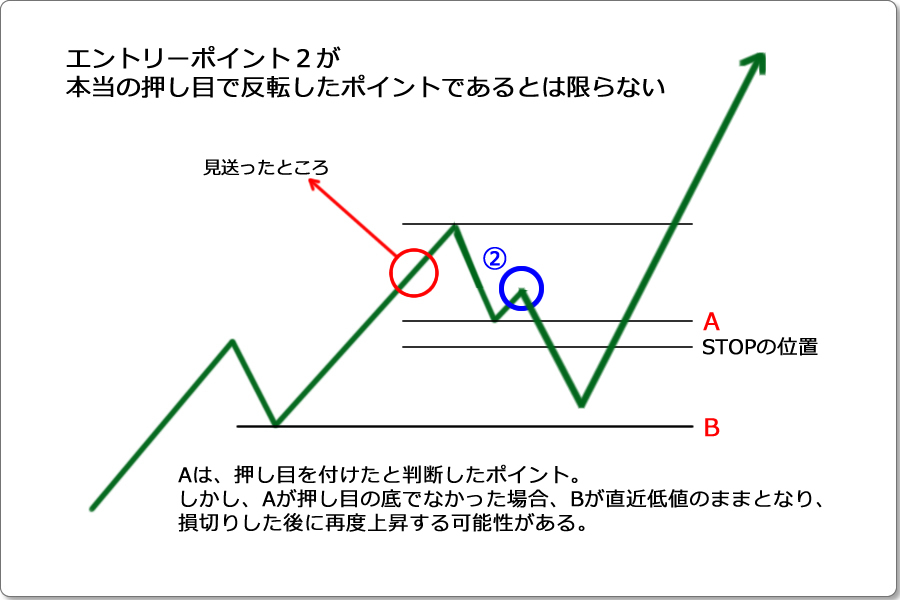

レクタングル・フォーメーションを下にブレイクして発生した推進波(Z波)を、今度はB波と規定して次のO波を見た場合、明らかにそれは角度の緩やかなO-1波です。

しかし、上図を見ての通り、O-1波動の後なのに、それに続くZ波は推進波となってV字回復していません。

この後の展開を見ても、

長~い調整レンジが続いていくんですよ。

では、なぜそうなるのか?

それを知るには、やっぱり大きな時間軸を見ていく必要があります。

上図は日足チャートで、赤い丸が先ほどまで1時間足で見ていた局面です。

見ての通り、日足レベルでレジサポなので、一筋縄でここを抜けるには相当の理由がなければいけないんですよ。しかもこのレジサポ、更に週足、月足で見ても確認できる水平線です。

そりゃあ、簡単には抜けないわな。

で、更にややこしいのは、先ほどの1時間足チャートで見ていた、

このO-1波ですが、これを4時間足で見ると、下図の赤い四角で囲った部分がそれなんですが・・・

そもそもO波自体が認識できませんし、

逆に5分足レベルでこの局面を見ると、

赤い四角で囲った部分が、1時間足で見たO-1波なんですが、この5分足チャートで事細かく見ていくと・・・

1時間足チャートで見たO-1波の発生の前に起きてる波動(青色の矢印)に注目すると、

B波の次に発生したO波はO-2波であり、この後からは調整レンジに入ることを示唆しています。

また仮にB波を緑色の矢印部分として規定してしまったとしても、その後に来た波はO-2波であり、やはり調整レンジに入ることを示唆しています。

O-2波が発生するということは、価格が再び下がってきたとしても、下の方では強めの買いが入ってくるという証でしたよね?

以上の様に、単純に1つのチャートを一方的な見方で判断して、

「これはO-1波だから、この後のZ波でV字回復する」

とは、必ずしも言えないんですよ。

きとんと波の性質を理解しながら判断し、フラクタル構造の中にある波の状態を、複数の時間足で把握しながら、用いていく必要があります。

基本原理は簡単でも、扱うのは難しいというのは、このことなんです。

しかもこのO-1波とO-2波のパターンは、BOZ波動論の中でも、比較的扱いも基本原理も分かりやすい方です。

O-3波とO-4波を扱えるようになるには、更にもっと腕を磨いていく必要があります。

ですから、この記事の解説を読んだだけで、

「おぉ!これは使える。早速トレードに使って儲けよう!」

なんて舐めたマネはしない様にしてくださいね。

非公開部分におけるヒント

さて、ここからはオマケです。今回、非公開にしている部分に対して、ヒントだけ置いておこうかな、と思っています。

で、置いておくヒントの内容は、

「反転波動」

です。

今回、O波に関する情報はO-1波とO-2波しか公開していないわけですが、まぁこの2つを前提として考えると、

O-3波かO-4波は「角度が緩くて長い」「角度が鋭くて長い」になるんじゃないのかなぁ?

なんて具合に推測すると思います。

まぁ、当たってなくもないですが、正しいとも言えないというのが、真実です。

例えば、B波に対して角度が鋭くて長いO波動が生まれた場合、それは今までのトレンドに対して反転上昇していく可能性を秘めているのは確かです。

がしかし、

「じゃあ、長いってどれくらいの長さ?」

ということにもなりますし、実際は長さが短くとも角度が鋭ければ反転波動となることも結構あるんですよ。

今回お話したBOZ波動論の続きを、安易に自分勝手な妄想で作り上げて、実際のトレードに使用したり他人に吹聴するのは、止めてくださいね。

ただ、せっかくなので、この一連の流れで波動が推移した場合、価格の方向性は反転するという例を1つ紹介しておこうと思います。

で、そのヒントは僕のTwitterにおける会話にあります。

先ほど、iceさん(@iceisasis)に許可を頂いたので、その際のTweetを載せておきますね。

最近トレードしてないんであれですけど

— BOZ (@boz_trade) May 13, 2021

その画像のぱっと見だけだと

買って正解の様な

まぁぱっと見だけなんで

信用されると困りますが

(* ̄∇ ̄*)ゞ テヘッ♪

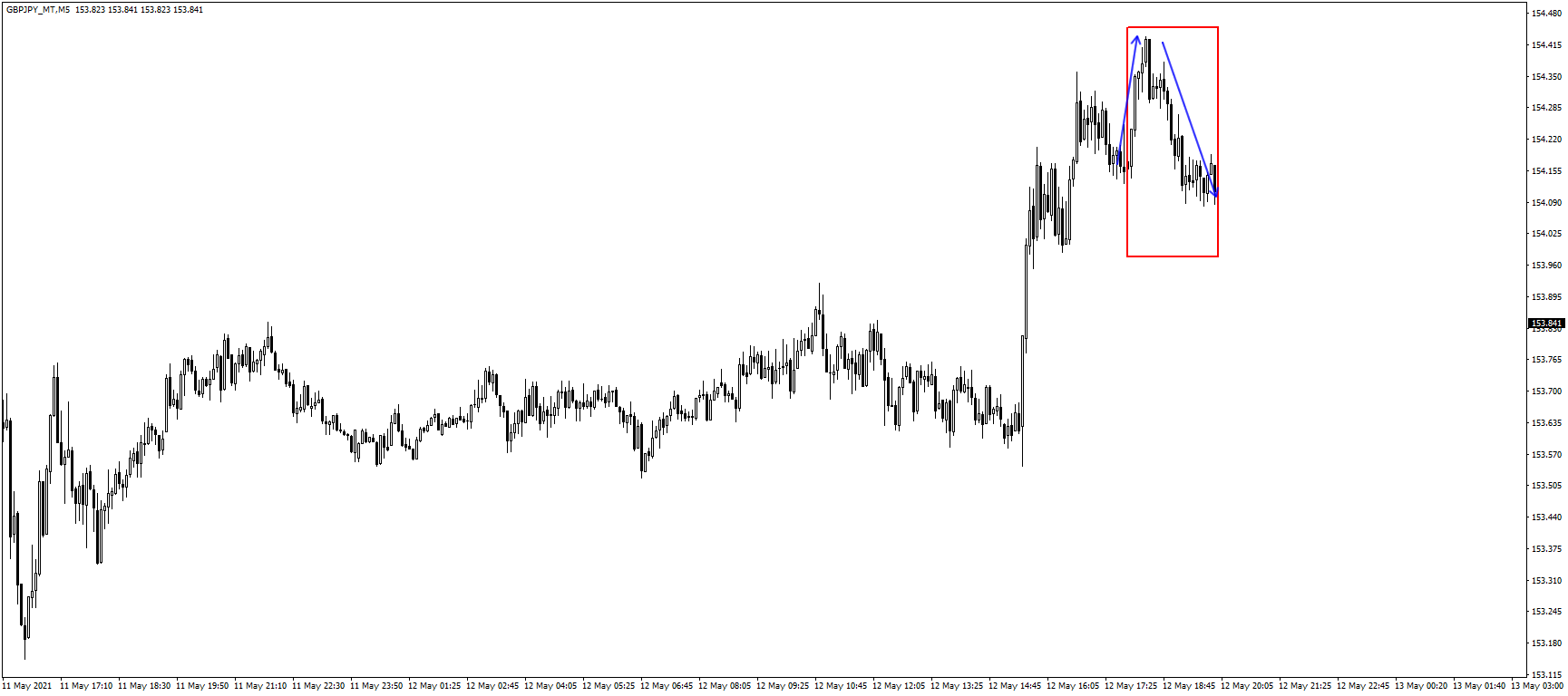

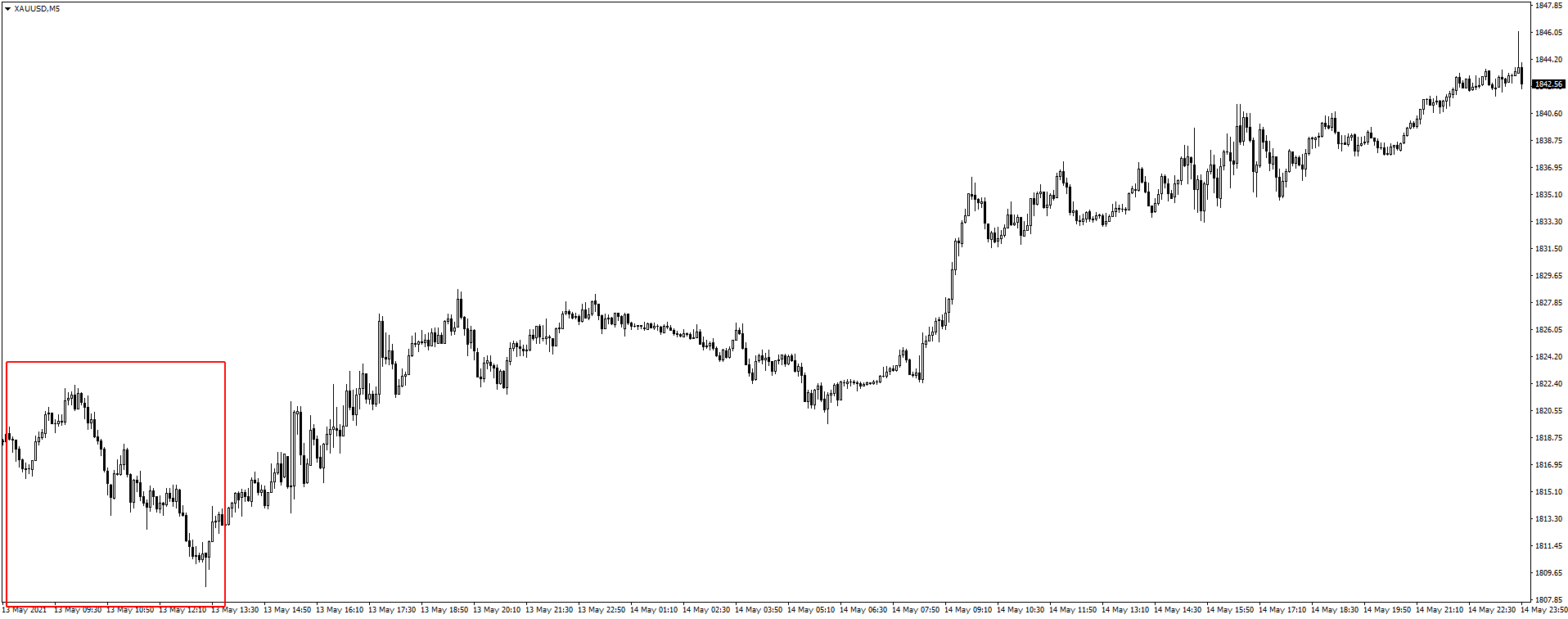

まぁ話の流れはリンク先を見て把握してもらえば良いんですが、僕はiceさんが載せたこの時のチャート画像を見て、

「これは、このまま反転上昇するかな」

と思ったんですよね。

で、その時の僕は、このTweetと共にアップされた5分足チャートの画像だけしか見てなかったので、自信を持って言える状況ではなかったんですが、

基本的にこの波動の流れは、「ここから反転上昇が始まる」という見方をするのが、僕のBOZ波動論における「反転波動」の見方なんです。

この局面をPCのMT4の5分足チャートで見ると、

この赤い四角で囲った部分だけを見て、「反転上昇しそう」と思ったんわけで。

で、結果的には・・・

こんな感じで上昇してます。

1時間足で見ると、こんな感じで反転上昇しています。

どうです?

たったこれだけの局面を見ただけで、相場が反転上昇するのを見抜くって、凄いでしょ。

これがBOZ波動論の威力です!

( ̄∇+ ̄)vキラーン

と、カッコつけて言ってますが、正直スマホの5分足チャート画面見ただけで、これが正解する確率は、恐らく6割あるかないか程度です。しかも、ここまで上昇するとまでは判断できない・・・

すみません、ちょっとカッコつけてみたかっただけなんです。

(* ̄∇ ̄*)ゞ テヘッ♪

話の流れを追っていけば分かると思いますが、このスマホの5分足チャート画像を見ただけの段階だと、僕の発言はちょっと自信なさ気でしょ?

で、きちんとチャートを確認した後に、ちょと得意気に上昇する可能性を語り出してる。

ホント、僕って器の小っちゃい奴です。

ノ( ̄0 ̄;)\オー!!ノー!!!!

ま、僕のくだらない自慢話はさて置いて、相場を判断するということは、単にこの5分足の局面だけで見るのではなく、様々な状況を見ながら判断していく必要があるんですね。もちろん、この波動論だけでなく、全てのテクニカルにおいて、です。

そして、判断した局面だけで全て完結するわけではなく、その後の価格推移を観察しながら、この後どう展開していくかを注意深く見守る必要があります。

結局ね、何が言いたいかというと、

全ては当たり前のことを、当たり前の様に出来る様になることが、上達するための必須条件なんだ

ということなんですよ。

何か神秘的に見える様なトレード論であったとしても、実はそれって、単に基本に忠実なだけで、様々な状況を考慮しながら1つ1つの現状を注意深く観察し続けているだけなんですよ。

当たり前のことを、少しづつ積み上げていった結果、

それが、何もしない人にてっては、神秘的に見えるだけなんです。

終わりに

この記事のタイトルは「これがBOZ流!BOZ波動論(1)」となっていて、(1)があるんだから(2)もあるだろう的な感じになっています。

でも、あるかどうかは僕でも分からない。

全ては状況次第ですし、僕の解説者としての実力アップ次第でもあります。

O-3波やO-4波に関しては、様々な要素が絡み合っていたり、リバース・チャネルやらこのブログではまだお話していない別の知識も必要だったりしますし。

また、移動平均線を用いるやり方など、原理を他のテクニカルで体現させる方法もあるんですが、それまた説明が長くなるしややこしくなるし・・・

ということで、このBOZ波動論の次回作は、あまり期待はしないでおいてください。

そのために、「ヒント」を用意しました。

ある程度お膳立てしておきましたから、今現在、非公開の僕の波動論の部分も、努力と検証次第で、十分たどり着けると思います。

でもまぁ、僕自身は

「トレンド・フォローがきちんと出来る様になれば、それだけでOK!」

( ̄∇+ ̄)vキラーン

と思ってる人なので、波動論としては今回の記事に書いてあるO-1波とO-2波を実践で使える様に出来たら、それで十分だと思うんですけどね。扱いも難易度も比較的低いですから、実践性は高いはずですし。

今回お話したBOZ波動論の内容は、僕の日足5SMA分析シリーズや、チャートデザイン・シリーズを見て、まずはトレンド・フォローで収益化を目指すために、日夜頑張っている人たちに向けて、公開したつもりです。

頑張りましょう。

それじゃあ、また。