プロローグ

相場の上げ下げを予想する人って結構いますが、実際のところ、その当り外れはトレーダーにとって、それほど重要ではありません。

だってね、下手なトレーダーは「上がる」と予想しても、買えば下がるし損切れば上がるわけで、負けた後から、

「上がる予想は当たってたのに・・・」

と言って悔しがるのが常ですから。

分析や予想が当たったところで、トレーダーにとっては、上手く獲れなきゃ意味はありません。

しかし、現在の価格と未来の価格との値幅を獲っていくのがトレーダーの仕事なのに、なぜ上げ下げの予想が当たっても上手く獲れないんでしょう?

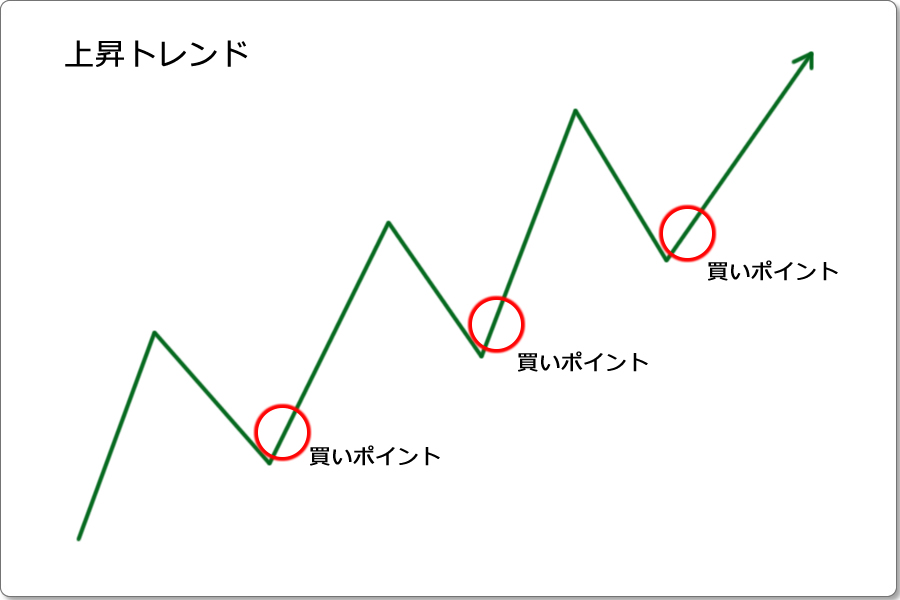

それは、価格は一直線に進まず、ジグザグと波を描いて進むからです。

全体的に価格は上がっていても、その過程では上がったり下がったりするわけです。上がったところで買ってしまえば、その後は下がり出しますし、下がってきたところを売ってしまえば、その後に価格は上がり出します。

ですから、トレーダーの仕事というのは、上がる下がるを予想することよりも、

ジグザグと描く価格の波の、どこで入って、どこで降りるのか?

ということが重要なんですよね。

上手いトレーダーは、上がると分析し予想したとしても、実際の価格が下がりだしたのなら、その波に乗っていくか、次の波が来るのを待つものです。

そう、予想よりも、現実対応。それが、トレーダーの在り方です。

そこで今回は、価格がジグザグと描く波の乗り方について、僕なりのお話をしていこうかと。

(ただし、今回はエントリーポイント中心にお話します。エグジットのポイントについては、違う機会で)

まず、基本的なエントリーポイントの考え方をお話し、次に、その波にうまく乗れない人、特に高値掴みや往復ビンタを繰り返してしまう人にジグザグ感覚を身に着ける方法を僕なりの解釈でお話していきます。

そう言えば以前にも、「エントリーのタイミングをどう考えるか?トレンドフォロー編」で、その辺りのことは触れているんですが、今回はもう少し視点を変えてお話していきますね。

それでは、始まり始まり~!!

ジグザグの基本

平行レンジの場合

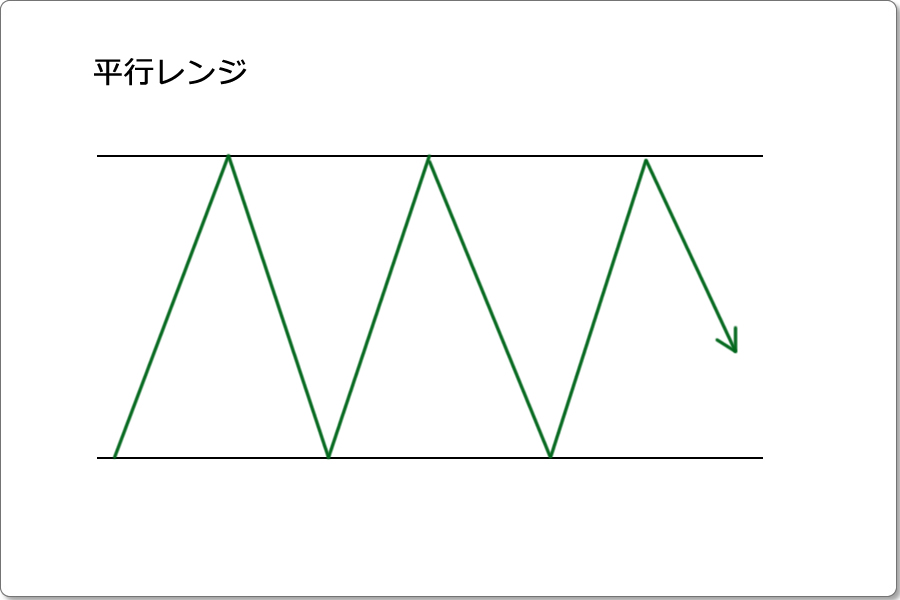

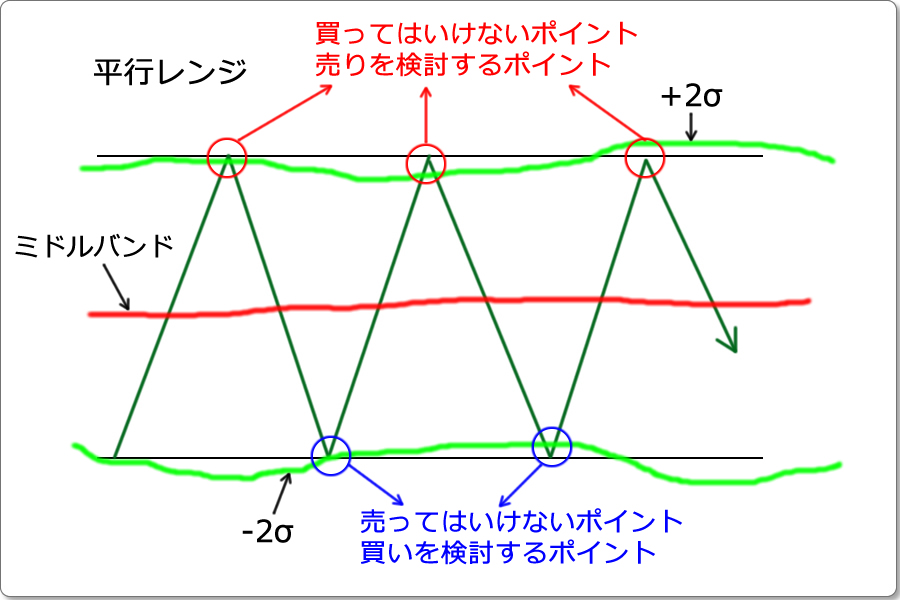

下の図は、もうお馴染みですが、平行レンジを単純化したものです。

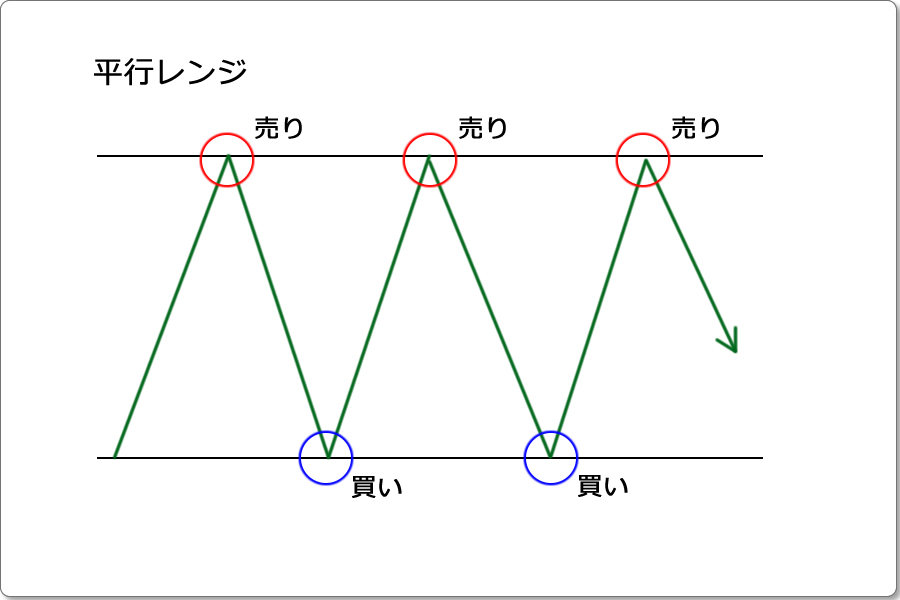

で、この様な相場つきの場合、どこで買ってどこで売るかというと、これまたお馴染みのポイントとなります。もちろん、下図の様になりますよね。

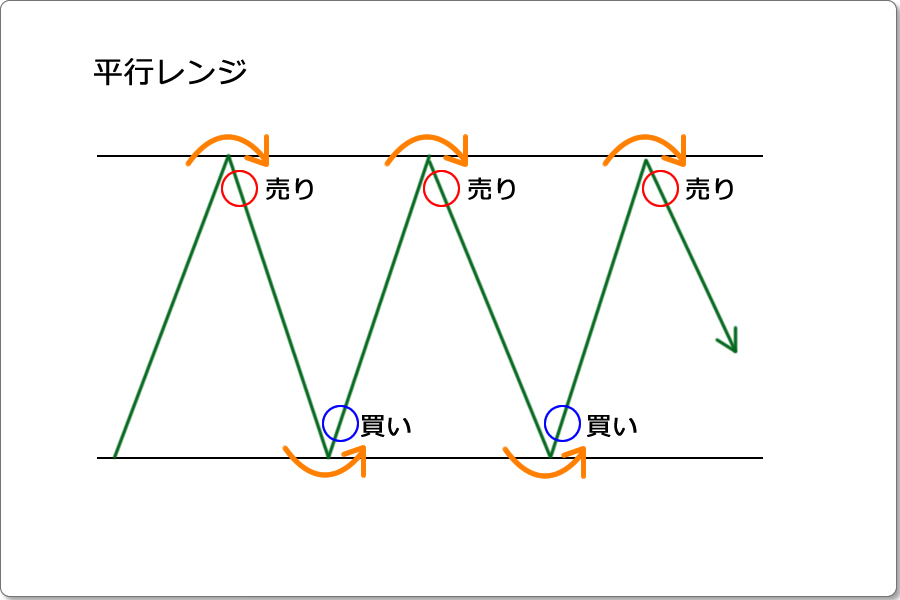

更に、もう少し具体的にエントリーポイントを図説するならば、下の図の様になるかと。

上昇した価格が山の頂上を越えて下がり出したところで売り、下降している価格が谷間を越えて上がり出したところを買う。

つまり、単にラインにタッチしたから売買するのではなく、反転したのを確認してから売買をすることが、より適切なエントリーとなるわけです。

で、この売買のやり方、これが全ての相場局面における考え方の基本になります。

ジグザグと進む波の山越えで売り、谷越えで買うということですよ。

単に「知ってるよ」に留めるのではなく、実際にトレードで使える様にキッチリと頭の中に刷り込んでおいてください。これが、全ての基本になるんですから。

では、次に進みましょう。

チャネルの場合

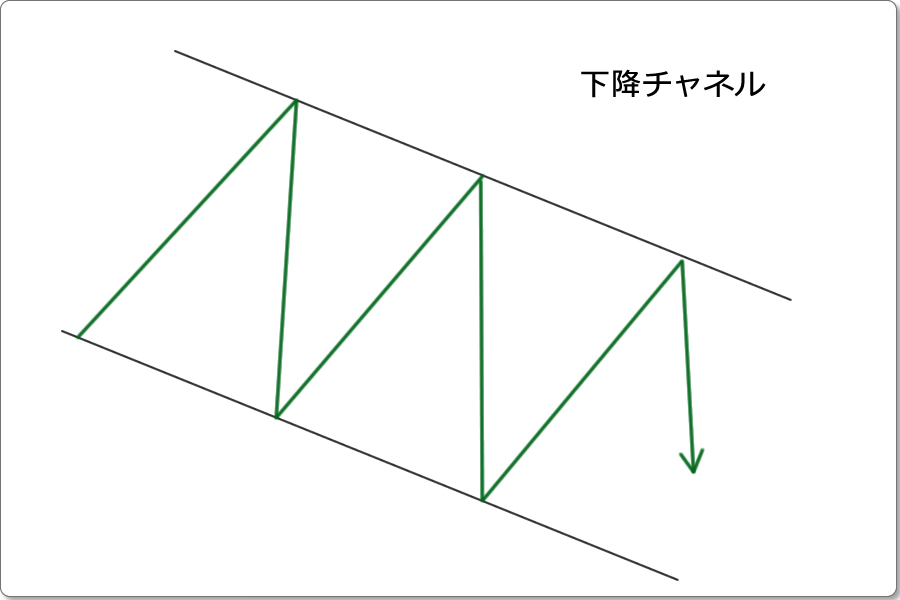

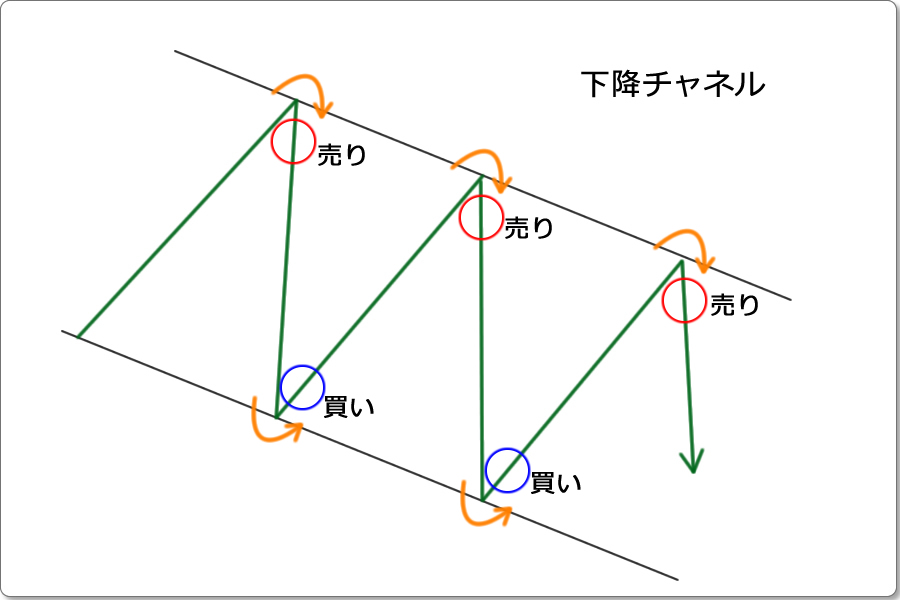

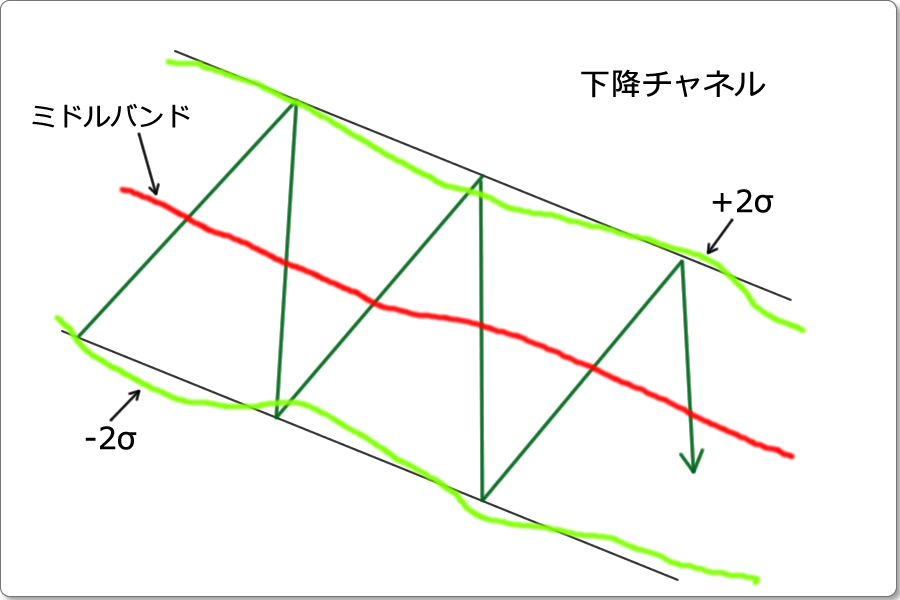

下図は、これまたお馴染みのチャネルを単純化したものです。

そして、この下降チャネルの売買ポイントは・・・

そう、平行レンジの考え方と同じですね。以下の様になります。

上図は下降チャネルですが、上昇チャネルも考え方は同様です。

また、レンジには他にも様々な形(ペナント等)がありますが、考え方は基本的に同じです。

トレンド時の考え方

チャネルとトレンドの違い

実際にトレードしようとチャートに向き合った場合、「チャネル」と「トレンド」の違いが分からなくなる時ってありませんか?

ないですか?あーそーですか。

でも、このチャネルとトレンドは、そのロジックが似通っていることが意外にあるんですよ。実際のトレードで、その違いに気づかないと、判断を誤る可能性もあるんで、ちょっと、確認していきましょう。

では、もう1度、先ほどの下降チャネルの図を見てください。

ダウ理論における下降トレンドの定義は、「高値低値を切り下げながら価格は全体的に下降していく」ことになりますが、

上図の下降チャネルもまた、きちんと高値低値を切り下げています。

「なら、下降チャネルって、下降トレンドなんじゃね?」

ってことになってしまいそうです。

で、実際はどうかというと・・・

- 下降トレンドが下降チャネルを形成しているパターン

- 下降トレンドではない、つまりレンジとしての下降チャネルのパターン

の2つがあります。

上下する波の力関係だったり、相場全体との兼ね合いで判断するので、似ているからと言っても同じではありません。

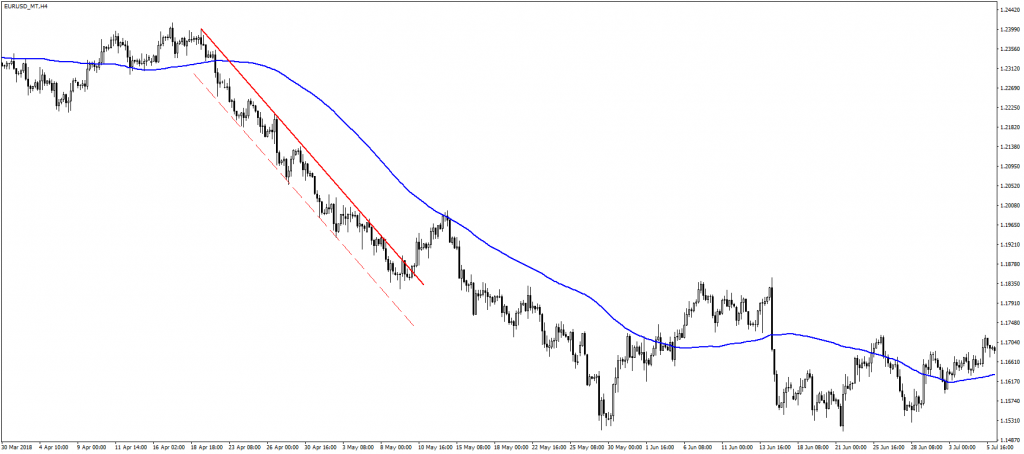

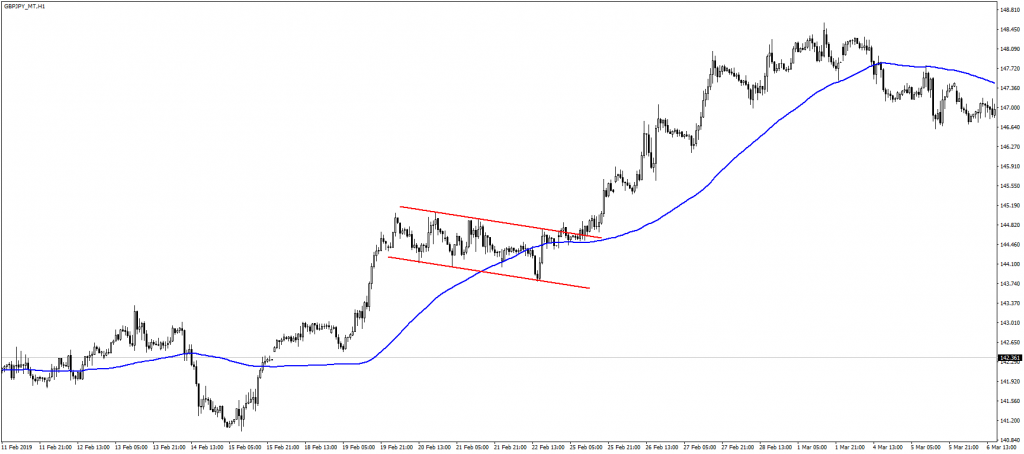

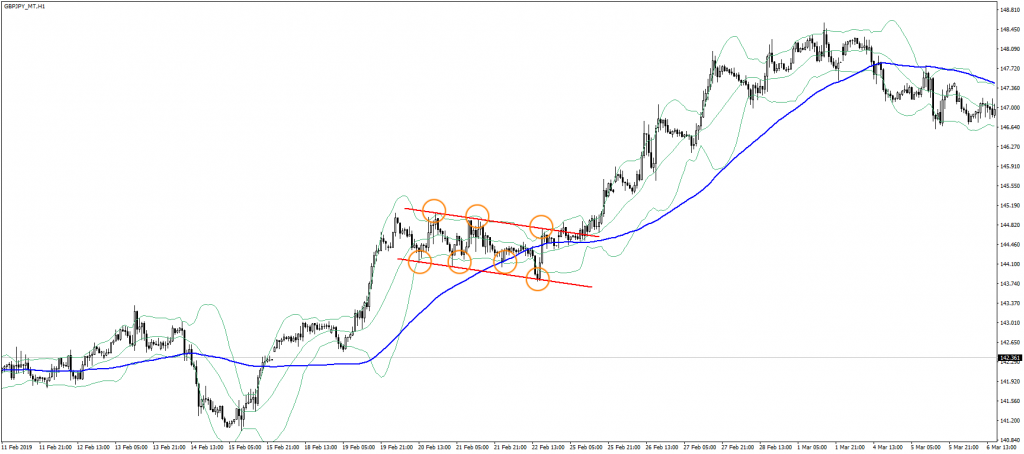

例えば、下の図はユーロドルの1時間足チャート(以下、A図と呼びます)。

ぱっと見、下降トレンドですね。しかも、トレンドラインに平行して低値にもラインが引けます。下降チャネルを形成していると言えます。

しかし、本当に下降トレンドでしょうか?

もう少し詳しく見てみましょうか。まずはこの図に、中期移動平均線として75SMAを表示してみます。青色の線がそれです。

価格はほぼ、下降する75SMAの下で推移していますよね。

移動平均線を利用した下降トレンドの判別方法は、

「下降する移動平均線の下で価格は推移している」

ですから、その条件をクリアしてます。

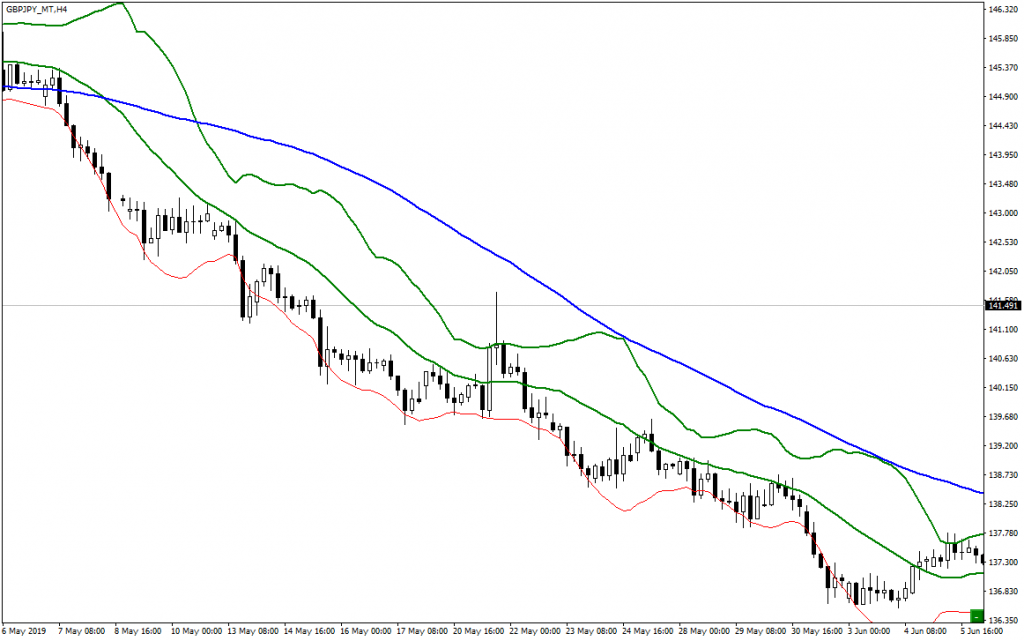

また、この1時間足で見た局面を4時間足で俯瞰して見ると、

4時間足における下降トレンドの下降する波(推進波)の1つを形成していることが分かりますよね。

ですから、やはりこの局面は「下降トレンド」と言えることが分かると思います。

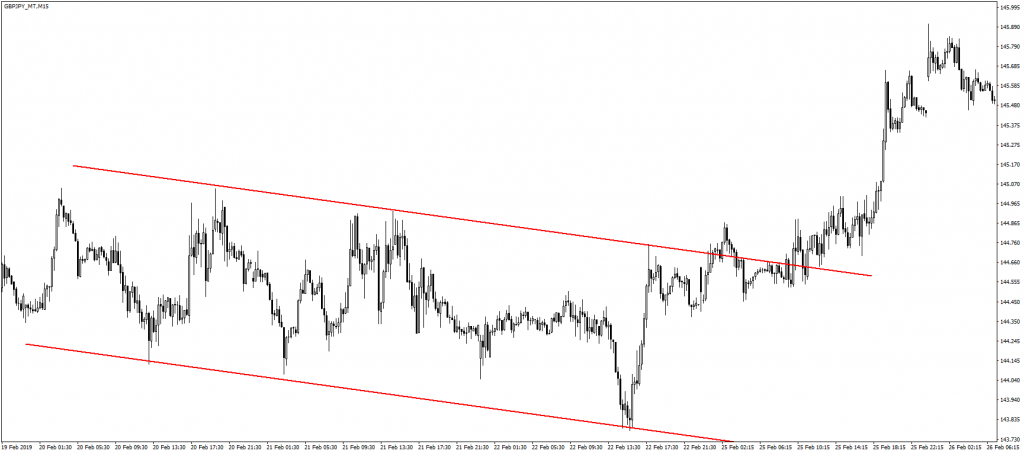

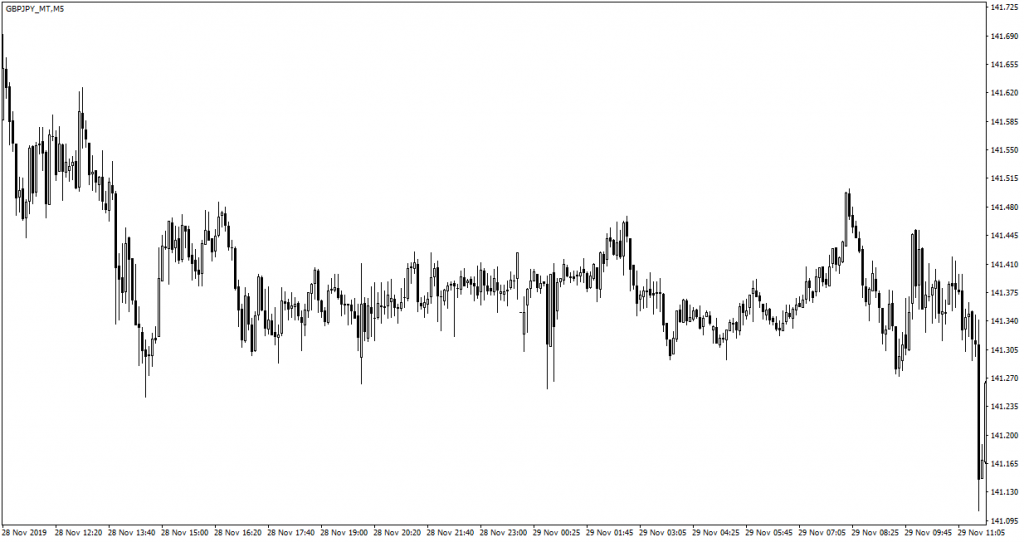

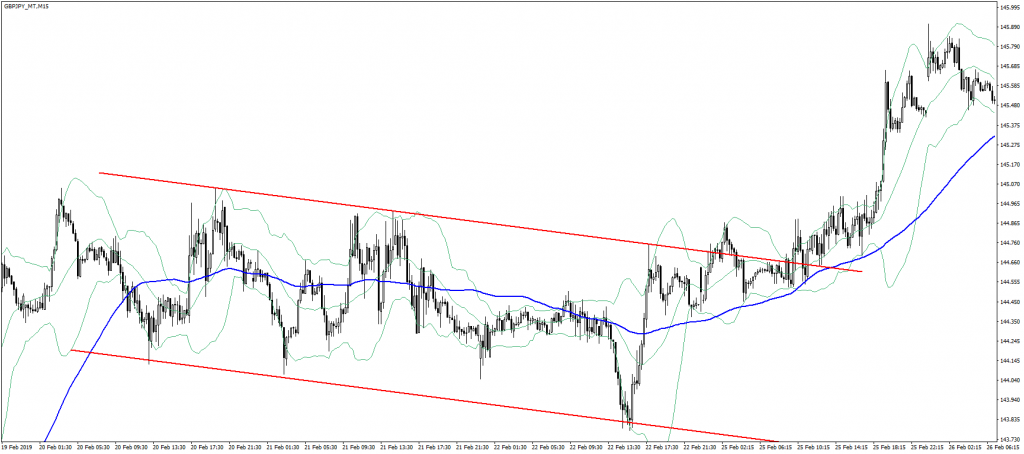

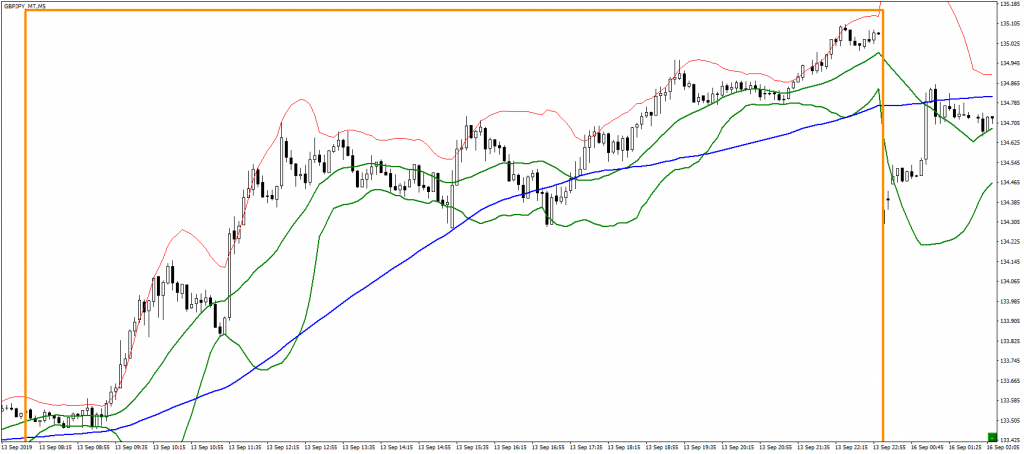

では、次にポンド円の15分足チャート(以下、B図と呼びます)を見てみましょう。

ぱっと見、下降チャネルを形成していますが、下降トレンドには見えません。

しかし、この値動きも、高値低値を切り下げていると解釈できなくもなさそうです(例が悪くてゴメンなさい)。だったら、下降トレンドなんじゃ?

ややこしいですよね。もう少し具体的に説明しましょうか。

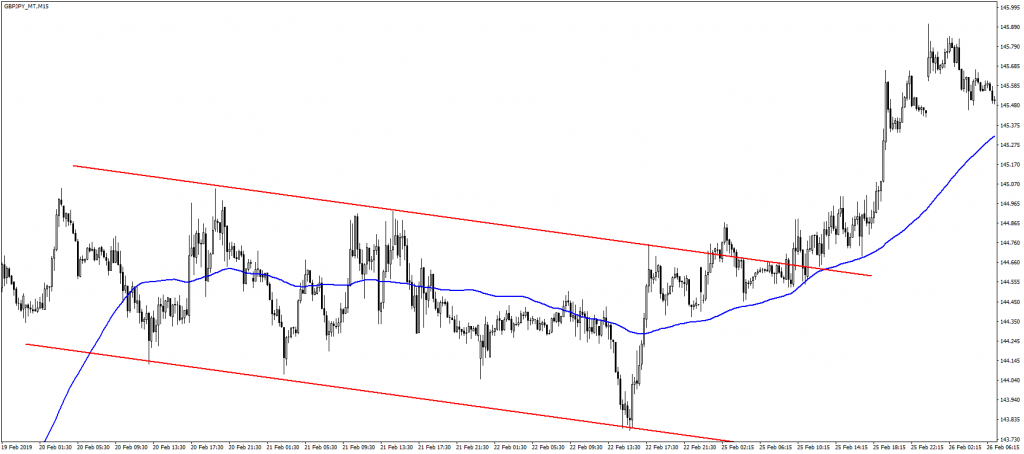

先ほどと同様に、75SMAを表示してみます。

価格は下降する移動平均線の下で推移せずに、まるで75SMAを中心にして交差するようにして推移しています。

「下降トレンドとは、下降する移動平均線の下で価格は推移している」

という移動平均線を用いた下降トレンドの定義には反していますから、この局面は、下降トレンドではないわけです。

なぜ、この様な違いが生まれるかというと、それは上下する波の強弱の違いにあります。

先ほどのA図をもう一度見てください。

下降トレンドとは言え、価格は一直線に下落しているのではなく、ジグザグと上下に波を描きながら下降しています。

しかし、下降する波は上昇する波に比べ、長く、そして角度も鋭いのが分かると思います。つまり、下降波の方が勢いが強いんですね。

その状況で、高値低値を切り下げながら全体として下降していますから、移動平均線も下降し、価格はその移動平均線の下で推移し続けているわけです。

これが、下降トレンドの特徴です。(上昇トレンドはその逆ですね)

しかし、B図の方は、

高値低値を切り下げていると言ってもA図とは違い、上昇する波と下降する波の勢いに違いは明確にはありません。波の動きは比較的ランダムで、強く上げたと思ったら強く下げたり、弱く上がったと思ったら弱く下げたりしています。

ですから、移動平均線の角度も緩やかで、移動平均線をまたぎながら価格は上下しているんですね。

「トレンド」ではなく「レンジ」の特徴を色濃く残しているわけです。

ですから、このB図は下降トレンドではなく、下降チャネルであると言えるんですね。

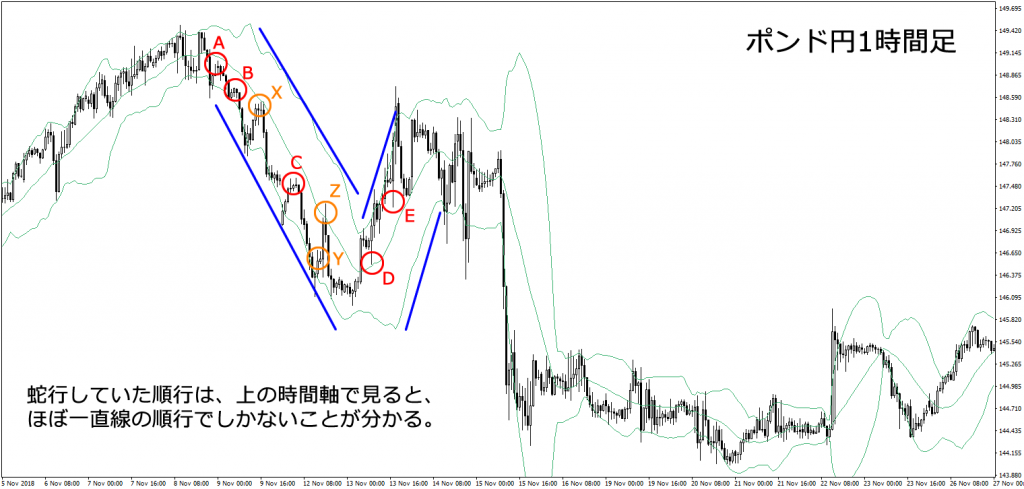

ちなみに、このB図も1時間足で俯瞰して見てみましょうか。

見ての通り、上昇トレンド中の調整局面にあたるわけで、いわゆる「上昇フラッグ」と呼ばれるパターンとなっています。明らかにこの局面は下降トレンドではなく、レンジであることが分かります。

ということで、同じ下降チャネルであっても、レンジの場合と下降トレンドの場合があることが分かってもらえたと思います。

(混乱を避けるために、これ以降「下降チャネル」とだけ言ったら「レンジ」のことだとして、お話を進めていくことにします)

で、もう1度違いを端的にまとめると・・・

ジグザグと波を描きながら、高値低値を切り下げ続けていても

- 下降チャネルは、上昇する波と下降する波の力は均衡

- 下降トレンドは、下降する波が主流(強い)

と言えることになります。

では、違いが分かったところで、次にトレンドでのエントリーポイントの説明に移っていくとしましょう。

トレンドの場合

繰り返し言いますが、下降トレンドは下降チャネルと違って

- 下降する波が強く

- 上昇する波が弱い

と言えます。

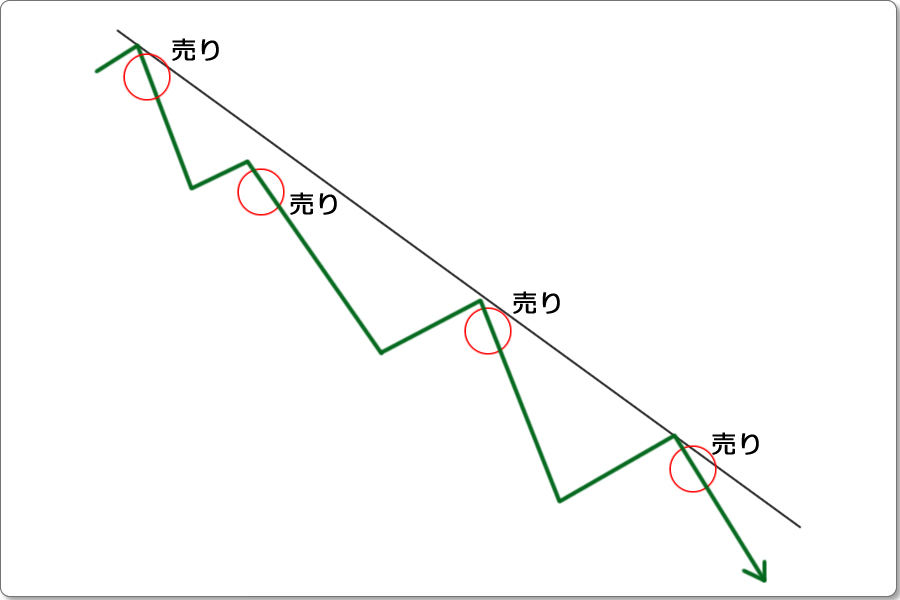

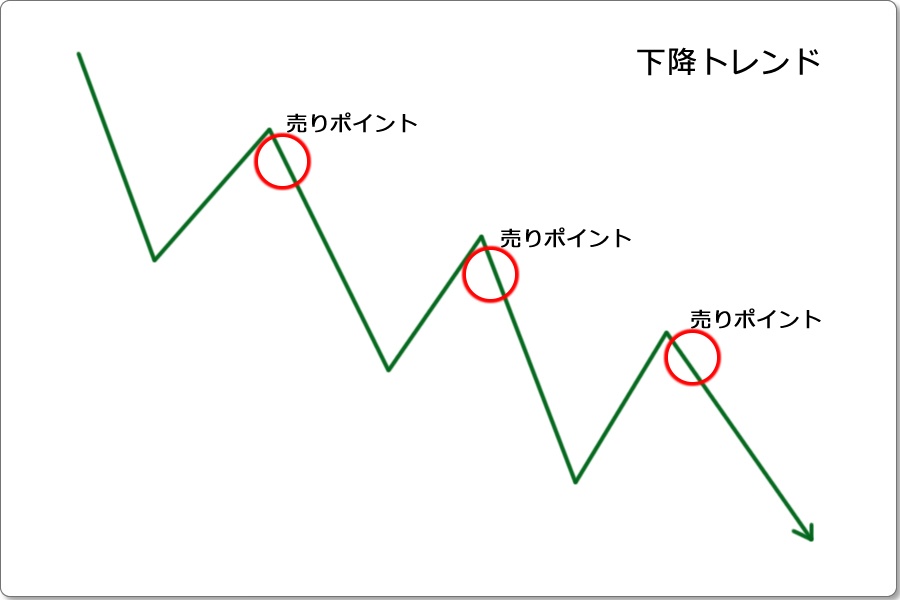

下の図を見れば分かる通り、下降する波の力は上昇する波の力と比較すると、角度が鋭く長いですよね。

ということは、

下降トレンドの場合は、買いで攻めるのは難しい

ということが、自ずと分かってきますよね。

価格が上昇し出したと思って買ったとしても、勢いよく下落してきた波に飲み込まれて溺れてしまう可能性が高くなります。

反対に下降トレンドの場合は、下手なポイントで売ってしまって逆行しても、下降する波の勢力が強いので、結果的に救われる可能性が高くなります。

ですから、同じ様にジグザグと上下に波を描いていて価格が推移していても、平行レンジやチャネルの時とは違い、トレンドの場合は

- 上昇トレンドなら買い一辺倒

- 下降トレンドなら売り一辺倒

というエントリーの仕方の方が、リスクも低く抑えられ、最も効率良いわけです。

ですから、下降トレンド時のエントリーポイントで効率的なのは、平行レンジやチャネルの「買いポイントなしバージョン」になるわけで、図にすると

こんな感じになるわけです。

(下降トレンドの時に絶対に買ってはいけないということではありませんが、もしそれをするなら、それなりの技術を身に着けた上級者になってからチャンレンジしてください)

この辺の詳しいことは、

を読んでおいてください。読んでない人は必ず、読んだ人は復習を兼ねて、ね。

さて、ここまでの解説で、ジグザグと描く波のどこでエントリーすべきかが、分かったかと思います。

- レンジの場合は、山越えで売って谷越えで買う

- 上昇トレンドの場合は、谷越えで買うの一辺倒

- 下降トレンドの場合は、山越えで売るの一辺倒

となるわけです。

でもねぇ・・・

言うは易し行なうは難しです。

頭の中で分かっていても、実際のトレードとなるとその通りに振る舞うのって、結構難しいんですよね。

ということで、ここまで解説した基本概念を踏まえ、この後は、もう少し実践よりのお話をしていこうかと。

ジグザグ感覚を身に着けよう

現実との乖離

頭の中の強烈な印象

さて、ここまででレンジとトレンドのエントリーポイントを単純化して説明しました。こういった風に整理してみると、エントリーポイントって意外とシンプルなんだなってことが、分かると思います。

が、しかし!

そもそも、値動きがジグザグと進むというのは、言われなくとも本当は皆、分かっているはずです。

こんな感じの横向いたレンジだったり、

上下に大きく波を描きながら上昇していく様子だったり、

そんな値動きが相場のほとんどだというのは、恐らくほとんどの人が分かっているはずです。

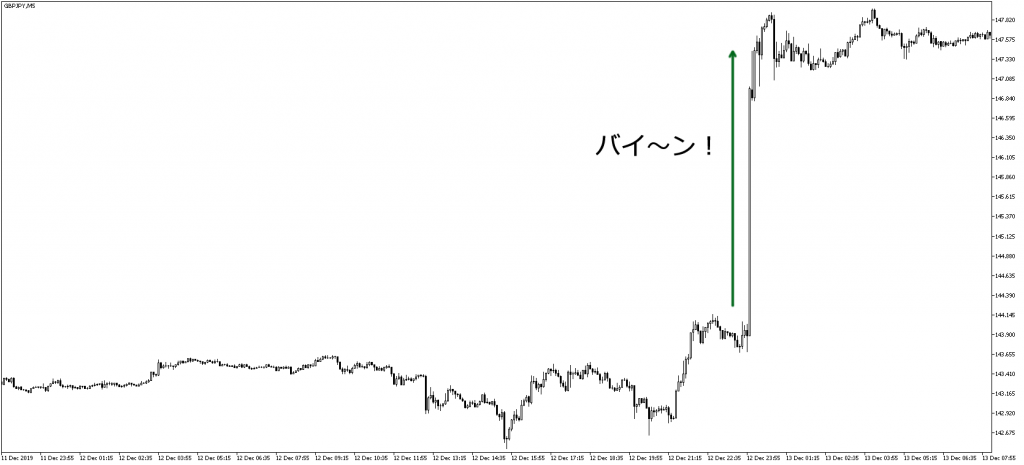

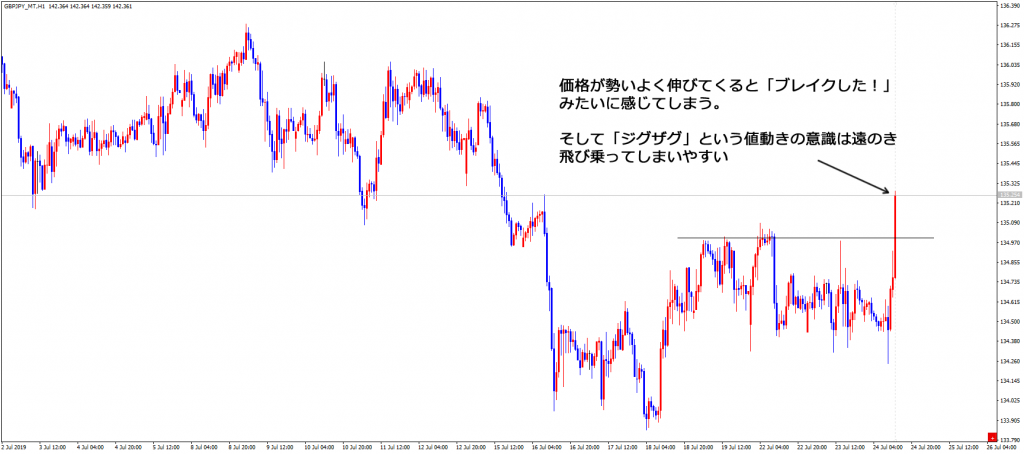

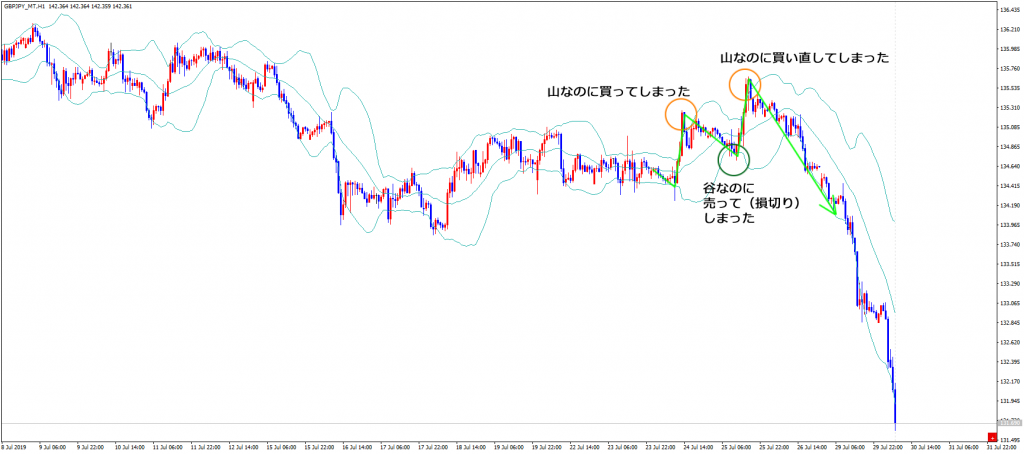

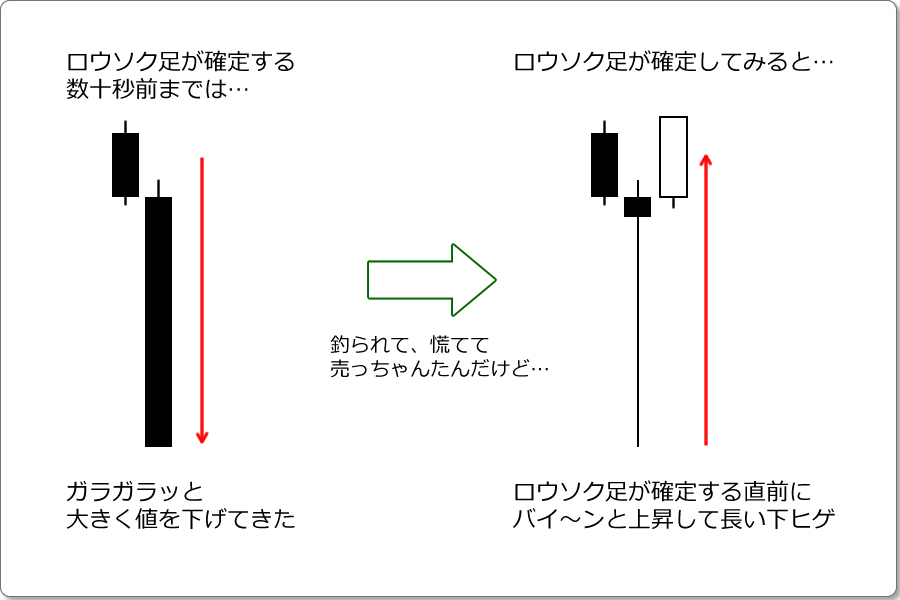

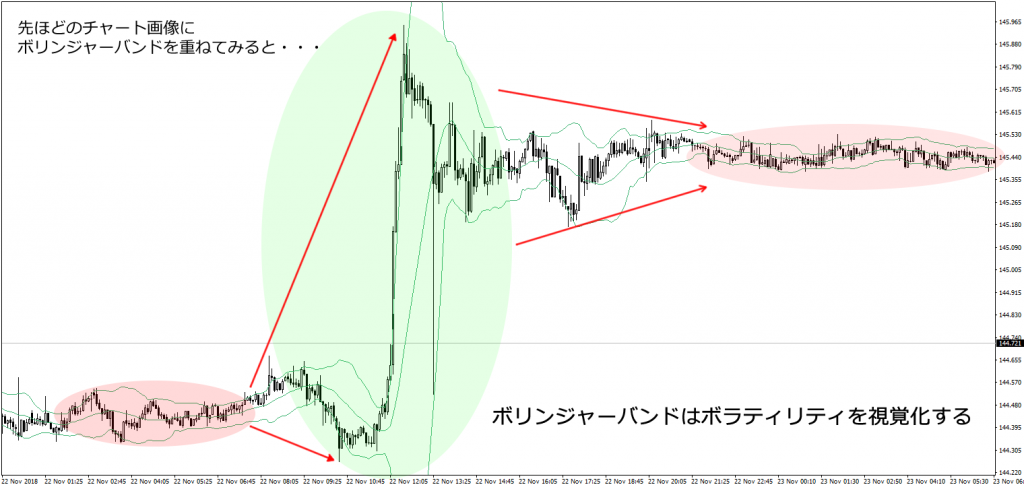

ところが、僕たちの頭の中で印象に残りやすい値動きというのは、先日のポンドの様に、

押し目も付けずに価格が「バイ~ン!」と一気に駆け上がる様や、反対に「ガラッ!」と一直線に暴落する様です。こういった状況が脳裏に焼き付けられてしまっています。

だって、上手く獲れたら歓喜し、獲れなかったら落胆するどころか机をたたいて悔しがったりしますから。その印象は強烈です。

逆に、価格がジグザグと進まれると、せっかく買って得た含み益が一時的に目減りすることが繰り返されます。それって、心地良いことではありません。出来ればそんな嫌な思いをすることなく、順調に含み益が増え続けることを望んでしまうのは、人の心の常です。

ですから、高値掴みや往復ビンタを繰り返してしまうトレーダーというのは、常に価格が一直線に進むイメージに引きずられてトレードを繰り返してしまっています。

実際にトレードすると・・・

その様なイメージが脳裏に焼き付いたまま、実際に相場にトレードしてしまえば、上手くいくはずがありません。

「ジグザグと価格は進むんだ。だから山越えで売って谷越えで買って」

と頭で分かっていても、リアルでチャートに向かっていると、こんな感じになっちゃうんじゃないでしょうか。

目先の値動きに、釣られるんですよ。

上図の様に価格が勢いよく伸びてくると

「あ!ブレイクした!」

みたいに感じてしまうんですね。「ジグザグ」という値動きの意識はどこか遠くへ行ってしまいます。

「ここを逃したら、もったいない!」

という勿体ないお化けに取りつかれ、飛び乗って買ってしまうんですね。

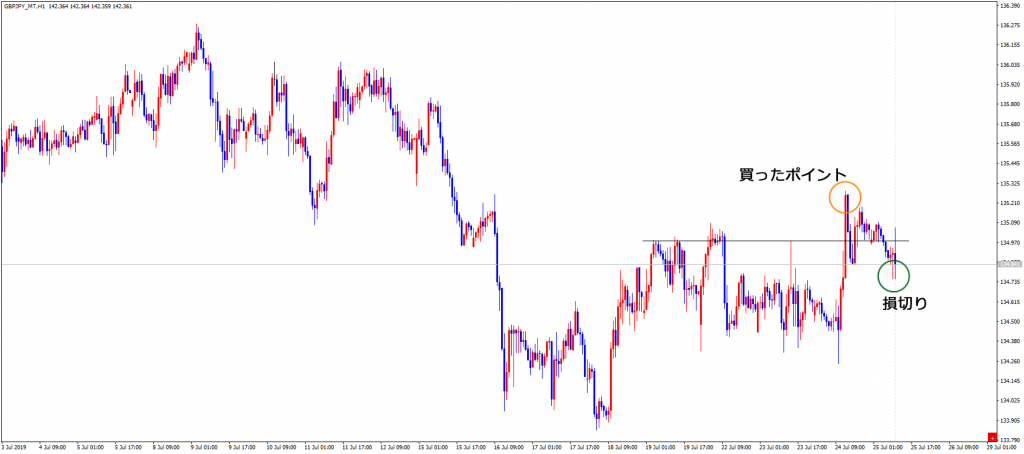

で、結局は次のような展開になるわけで。

買ったと思ったらそこが高値で反転下落。ブレイクしたと感じたラインも下回ったのでヤバいと思い慌てて損切りするわけです。

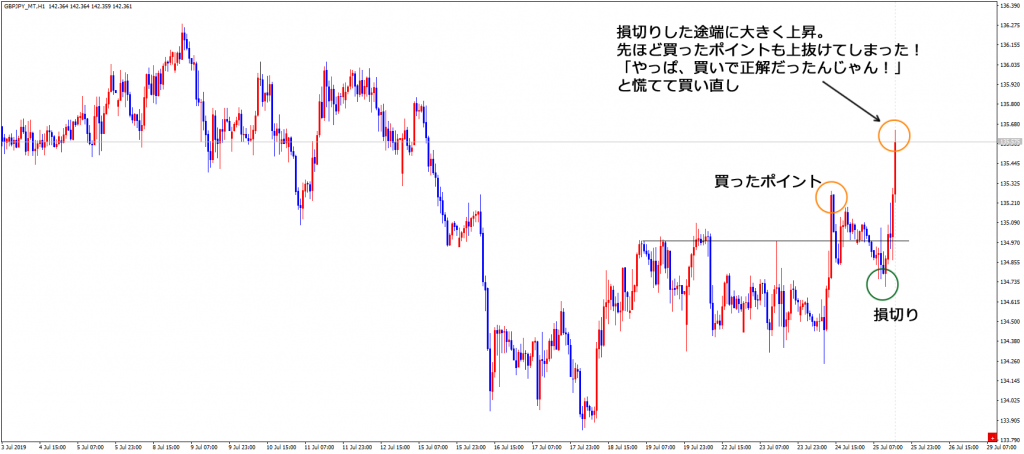

で、次の展開はというと・・・

損切りしたと思ったら、勢いよく反転上昇。しかも今度は先ほどの買いポイントを上抜ける始末。

「やっぱ、買いで正解だったんじゃん!チックショー!!」

と早計な判断を下してしまった自分を悔しがりながら、慌てて買い直すわけです。

しかし・・・

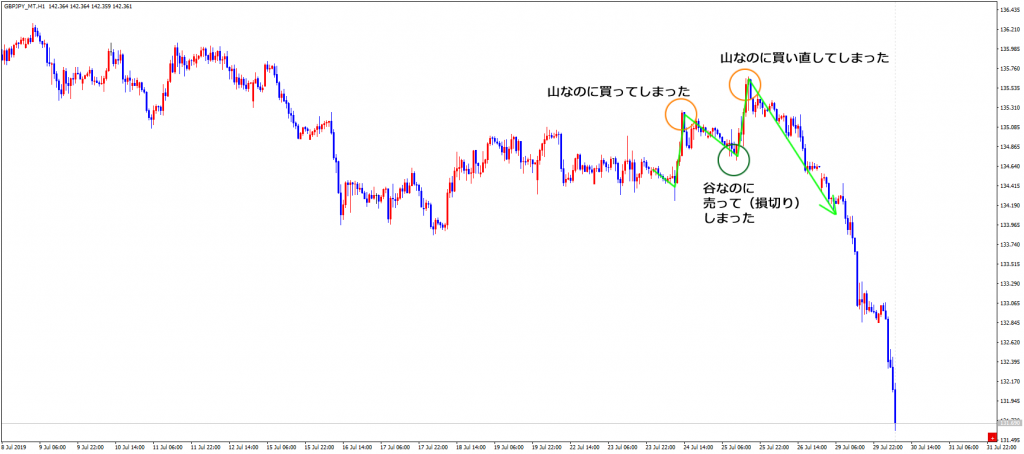

見事高値掴みを繰り返し、往復ビンタを喰らって、断末魔の叫びをあげてしまうという結末が待っています。

そして後日、冷静になってチャートを見直すと・・・

「ジグザグと上下する波の山を越えたところで売って谷を越えたところで買うってBOZのブログで勉強したはずなのに、

全く逆じゃん!

山の頂上付近で買って、谷底付近で損切り売りしてるって・・・

一体、自分は何をやってるんだ!!」

ってなるんですよねぇ。

トレンドが始まっていない時って、勝てないトレーダーはいつもこんな感じです。

恐らく、上昇する余地も下降する余地もたくさんある様に潜在的に思っているので、値動きを常に後追いしてしまうんですよ。

ところが、例えば上昇トレンドが既に始まってしまい、ある程度値が進んでしまった場面に直面すると・・・

今度は、さらに上昇を続けた場合の上値余地より、下落した場合の下値余地の大きさの方に魅力が生まれ、「ガラッ!」と一気に値が下落するのを、心の裏側で期待し出します。

そして、上昇トレンド中に値ごろ感から、逆張りを繰り返し出します。

これも、先ほど説明したトレンド中のエントリーの方法とは、全く逆ですよね。

上昇トレンド中では、売りを控え、谷越で買う一辺倒のはずでした。

しかし、勝てないトレーダーは、レンジの時と同様、トレンド中でも真逆のことをやり続けてしまいます。

で、上図の様に売り続たトレーダーは、負けに負けを重ね続け、もうこれ以上手が出せなくなったところが高値となって、

当初期待していた「ガラッ!」が、現実となります。

この様に、実際のトレードと頭の中でのトレードには乖離があるわけです。

かといって、目先の値動きに釣られているメンタルを責めたところで、何一つ改善されません。(経験者は語る)

じゃあ、どうやってそういった事態を改善していけば良いのでしょうか?改善策はあるんでしょうか?

ヒョウになろう

本来、ジグザグと描く波の山で売り谷で買うべきところを、その真逆に、山で買い谷で売ってしまうのは、初心者やトレードで勝てない人の典型的な行動パターンです。

そんなつもりはないのに、結果としてなぜそうなってしまうのか?

答えは簡単です。

ダメなパターンを繰り返してしまう人は、常に目先の値動きに振り回され続けているからです。

イメージとしては、動くおもちゃを闇雲に追っかけ回し続ける子猫みたいなものです。

しかし、きちんと波の山で売り谷で買うトレーダーというのは、その波の山や谷が来るのを待ち構え、タイミングを計って上手くその波に乗ろうとします。

イメージとしては、獲物が近づいてくるのを息をひそめて木の上でジッと待ち続け、射程距離にその獲物が入ったら、タイミングを見計らって獲物に飛びつくヒョウの様な感じでしょうか。

下の動画は、ヒョウが狩りをするシーンです。残酷だと思う人は見ない方が良いです。ただ、ゼロ・サムなFXトレードの世界は、これと同様に残酷な世界ですけどね。

いくらヒョウであっても、逃げ回る獲物を闇雲に追いかけまわしているだけなら、その狩りはほとんど成功しません。

それと同じなんですね。

トレードをするというのは、値動きを追いかけまわすのではなく、適切なポイントが来るのを待ち構え、タイミングをとって波に乗るということなんです。

トレードをする際は、自分がヒョウになることを意識してみて下さい。

ボリンジャーバンドで改善しよう

矯正するために

しかし、値動きを後追いすることが習慣化してしまった人にとっては、「山で売って谷で買う」というのは、至難の業です。

どうしても、目先の値動きを追っかけてしまいがち。もう癖みたいなもんでしょうかね。

そこで、こういった悪い行動パターンを矯正していく方法を見つける必要があります。

で、そんなアナタに僕がお勧めしたいのは「ボリンジャーバンド」です。

ジグザグと波を描くということを意識し、「山で売って谷で買う」ことを習慣化させるために、このボリンジャーバンドというテクニカルは、非常に有効だと僕は思っています。

なにせ、僕自身が実際に値動きの後追いを矯正するために使ったツールですから。

ということで、ジグザグを意識し、山で売って谷で買うことを習慣化させるためのボリンジャーバンドの用い方を、これからお話しようと思います。

なお、ボリンジャーバンドに関する詳しい使い方は、僕の「ボリンジャーバンドの使い方」シリーズに譲ります。

逆張り指標としてのボリンジャーバンド

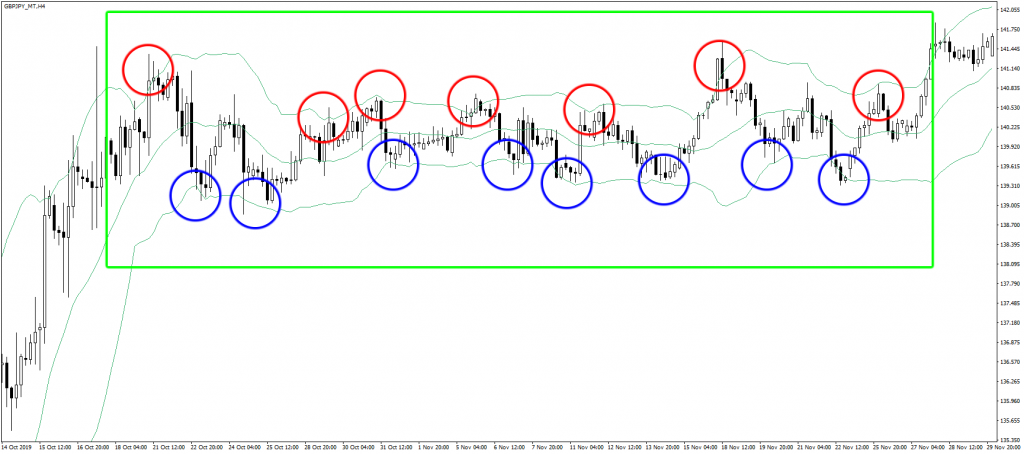

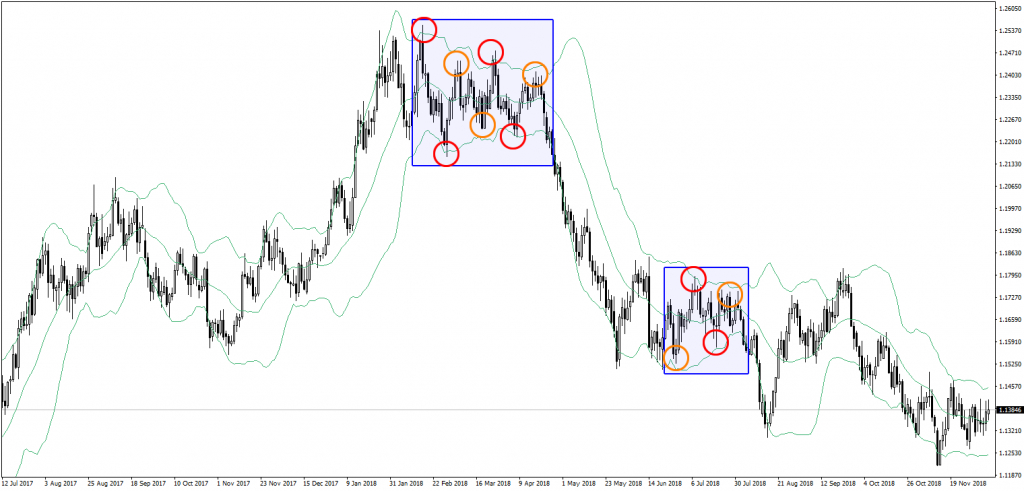

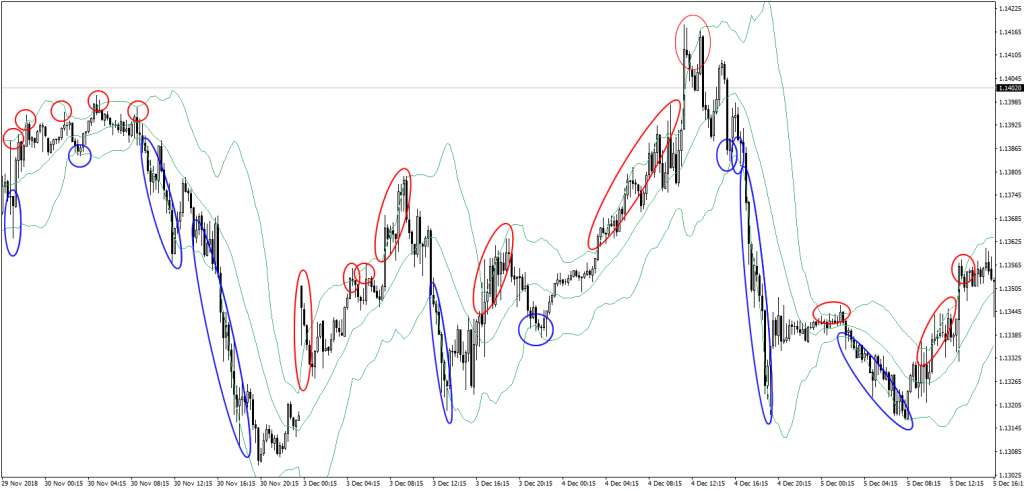

インジケーターを紹介する程度の入門書において、ボリンジャーバンドは常に「逆張り指標」として紹介されます。こんな感じで。

赤い丸が+2σにタッチした場面で、売りポイントになります。青い丸が-2σにタッチした場面で、買いポイントになります。

まぁ紹介程度なので、素人相手にはこの程度の適当さで「何となく分かった気」にさせることはできます。

が、良く見れば分かる通り、実際はこれだけじゃ売買はしにくいのが現状です。(詳しくは「ボリンジャーバンドの使い方」シリーズをご覧ください)

でも、この売買ポイント・・・

- 売りポイント=買ってはいけないポイント

- 買いポイント=売ってはいけないポイント

と逆転の発想をして、もう一度見直してみて下さい。

そう捉えると、「失敗をしないため」の実践的なポイントとして様変わりして見えませんか?

え?見えない?

「買ってはいけない、売ってはいけないポイントとして見るも見ないも、そんな高いところでまさか買うわけないし、そんな安いところで売るわけないじゃん。バカにしてんの?」

とか思ってしまいましたか?

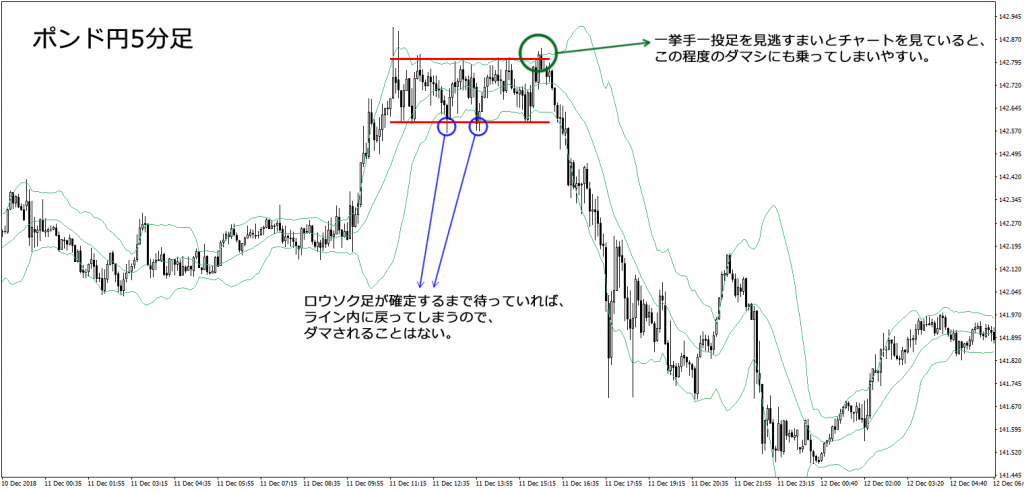

じゃあ、先ほどの往復ビンタを喰らった時のチャートをもう1度見てみましょうか。

このチャート図に、ボリンジャーバンドを表示してみます。

良く見てください。

買ってしまった2つのポイントは、ボリンジャーバンドでは買いポイントですか?

違いますよね。買ってはいけないポイントです。

じゃあ、損切りして売ったポイントは、ボリンジャーバンドでは売りポイントですか?

違いますよね。売ってはいけないポイントです。

つまり、実は勝てない人の特徴というのは、

後付けで見れば「買うわけねーじゃん」と思うポイントで、常に買ってしまいがちなんです。そして、後付けで見たら「売るはずがない」と思うポイントで、常に売ってしまいがちなんですよ。

しかし、これを見れば分かる通り、ボリンジャーバンドを用いると、買ってはいけないポイントと、売ってはいけないポイントを明確に提示してくれています。

目先の値動きに釣られて、価格の山で買ってしまうことを防ぎ、価格の谷で売ってしまうことを防いでくれるわけですね。

僕はボリンジャーバンドの真骨頂は実は、こういった見方にあると思うんですよ。

「ボリンジャーバンドは、売買してはいけないポイントを教えてくれる指標」

まずは、この考え方を頭に叩き込んでください。

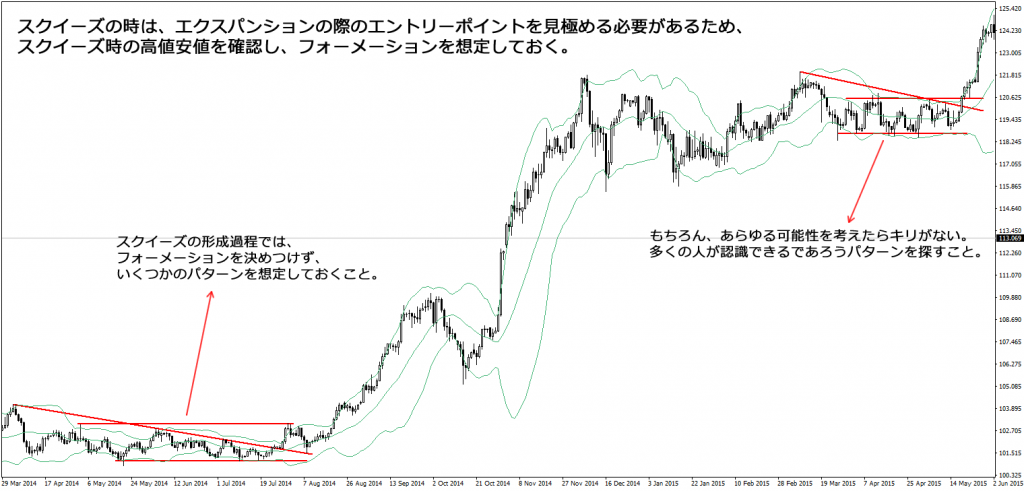

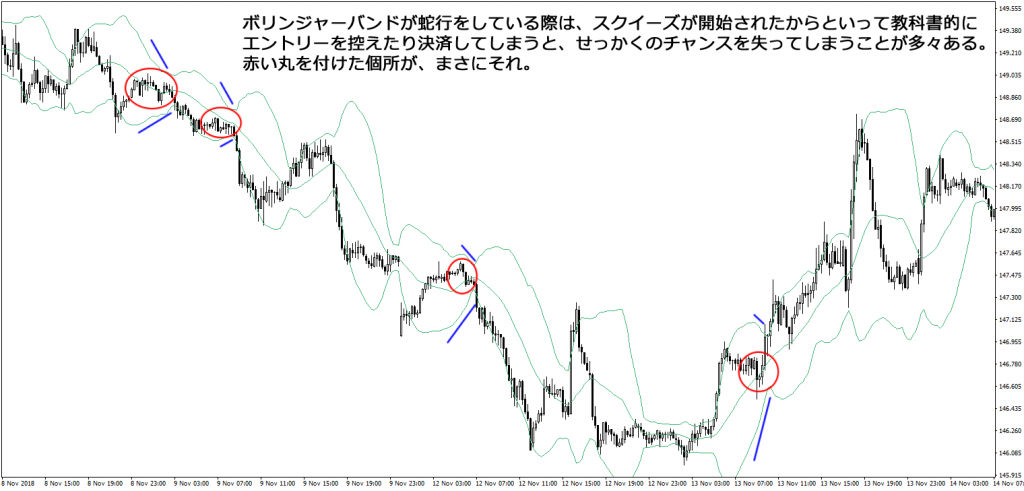

順張り指標から派生した逆張り指標

ボリンジャーバンドとは、順張り指標から派生した逆張り指標です。つまり、順張り指標であると同時に、逆張り指標であるということ。

なので、この2つの特徴を意識してボリンジャーバンドを用いると、上手くジグザグを意識してトレードが出来るようになります。

実際の活用の仕方は簡単。

- レンジの時は逆張り指標として用いる

- トレンドの時は順張り指標として用いる

ということです。

具体的に見ていきましょうか。

レンジの場合

まず、レンジの場合のエントリーポイントを見直してみましょうか。

この平行レンジにボリンジャーバンドを表示したとすると、以下の落書きの様になります。

下手くそな図ですみません。

しかし、図でお分かりの様に、レンジの場合は、ボリンジャーバンドを逆張り指標として用います。

もちろん、これは単純化することで理解しやすいようにした図なので、実際のチャートではもっと複雑な感じになります。

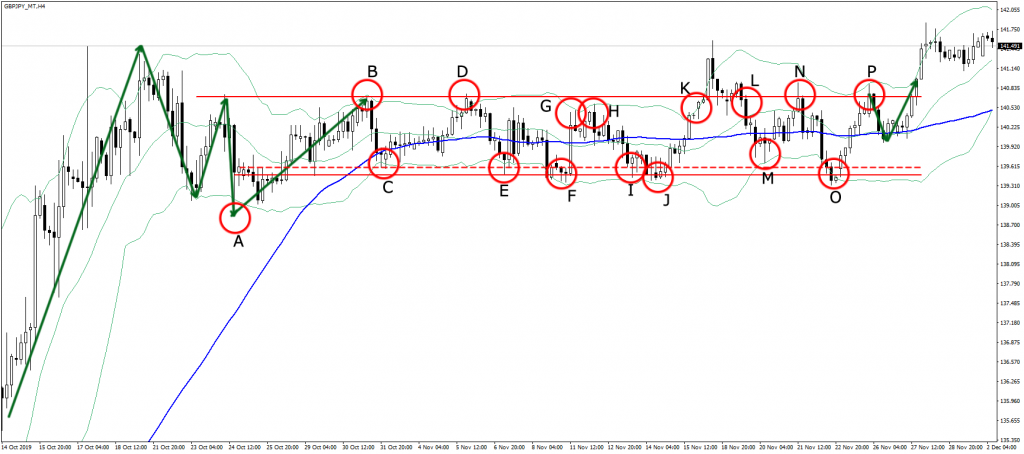

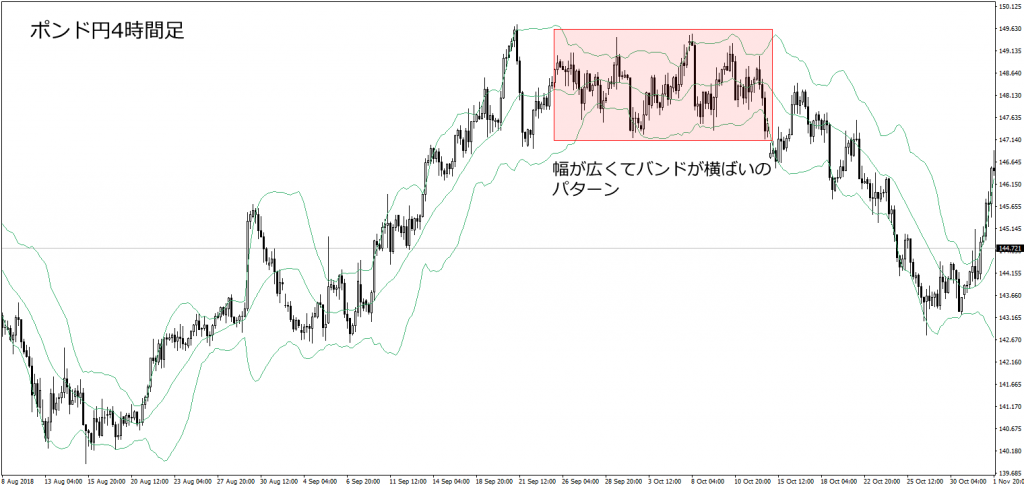

先ほどのボリンジャーバンドを表示した平行レンジのチャート図で見てみましょう。

これ、ボリンジャーバンドを紹介するだけのいい加減な解説なので、もうちょっと実践的に解説していきます。

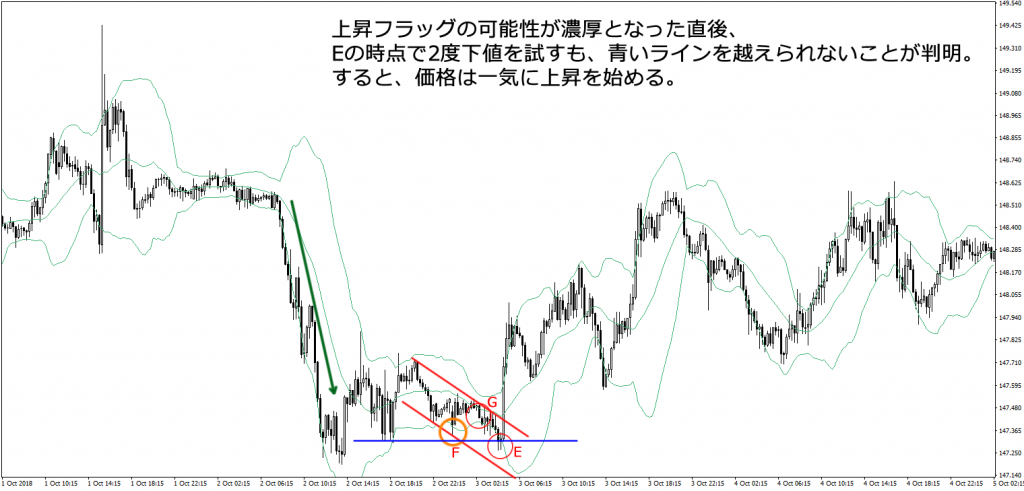

チャート左端からの矢印で記した様に、価格は上昇トレンドを描いていましたが、高値を越えられずに、まずはAで安値を更新します。

ここで、一旦トレンドは終了したと考えながら、次の値動きを見ます。Aが押し目となって、直ぐにトレンドが再開するかもしれませんし、このままレンジを形成するかもしれません。

下手なトレーダーは、Aの辺りで売りを仕掛けてしまいがちです。「これから暴落するかも!」なんて下心バリバリで。

しかし、Aは-2σの付近です。絶対に売ってはいけない場面です。

むしろ、Aで買って見るのは全然OKです。高値を越えていけば、上昇トレンドの押し目を拾えることになりますし、高値を越えられなくても、そこでエグジットすれば十分な利益を手にできます。

結果として、Bで直近の高値を越えられませんでした。また、価格は+2σに阻まれ、ボリンジャーバンドは横を向き出した様に見えます。

レンジの可能性大ですね。ここで利確します。また、+2σ付近は買いは控える場面であり、レンジ判断なので売りを検討する場面です。ということで、売ってみましょうか。

ちなみに、直近高値と同値で止められてますので、この時点で目安として赤い水平線を引いておきましょう。(低値の水平線は、この段階ではまだ引けません)

次に、Cで-2σにタッチしたので利確します。おまけに反転上昇し、かつ75SMA(青色)がボリンジャーバンド内に侵入して横を向き出しました。レンジの可能性は確信へと変わります。自信をもってここは買いですね。

その後、Dの直前で+2σに一旦値は抑えられます。水平線に届かず反転下落する可能性もあるので、ここで利確してOKです。

ただ、高値水平線には届いていないので様子見。Dで+2σを一旦越えて水平線に到達しますが、越えられません。+2σ内に引き戻されたので、ここで売りエントリーです。

次にEで-2σを一旦越えます。ここで利確。その後-2σは越えきれずに反転したので、ここで再び買いですね。なお、この段階でようやく目安となる低値が2本引けそうなので、ここで引いておきましょう(破線と実線)。

ところが、Eで買ったものの、上まで到達せずに再度下落し出します。低値ラインも一時越えてきました。

しかし、-2σは越えていませんし、ここは売り(損切り)をしてはいけないポイントでしたよね。バンドがエクスパンションし、明確にラインを越えていかない限りは堪えます。怖いけど。

で、その後はテクニカル通りに反転上昇します。ホッと一息ですね。Gでほぼ+2σにタッチしたのでここで利確します。

リアルな僕なら、先ほど損切りになりそうでヒヤヒヤしてメンタル疲れているので、恐らくここでドテン売りはできないでしょう。

その後、一旦ミドルバンドと75SMAに阻まれて再度上昇しますが、Hのところで+2σで上昇を阻まれます。セオリーとしては売り場面ですね。(ただ、詳細は省きますが、僕ならここもスルーするかも)

次に、Iでは-2σにタッチはしませんでしたが、水平線に阻まれています。無理にタッチする義務は値動きにはないので、すんなり利確、ドテン買いです。

が、またしても反転下落。損切りの準備をしてヒヤヒヤものですが、Jで-2σに届かず反転上昇します。ホッと一息。

Kの辺りで利確します。最初のタッチで利確しても良いですし、水平線まで我慢できればそこで利確してもOKかと。

ただ、ボリンジャーバンドはエクスパンションを始めています。ブレイクする可能性も考えて、エグジットせずに持って様子を見るのも手です。

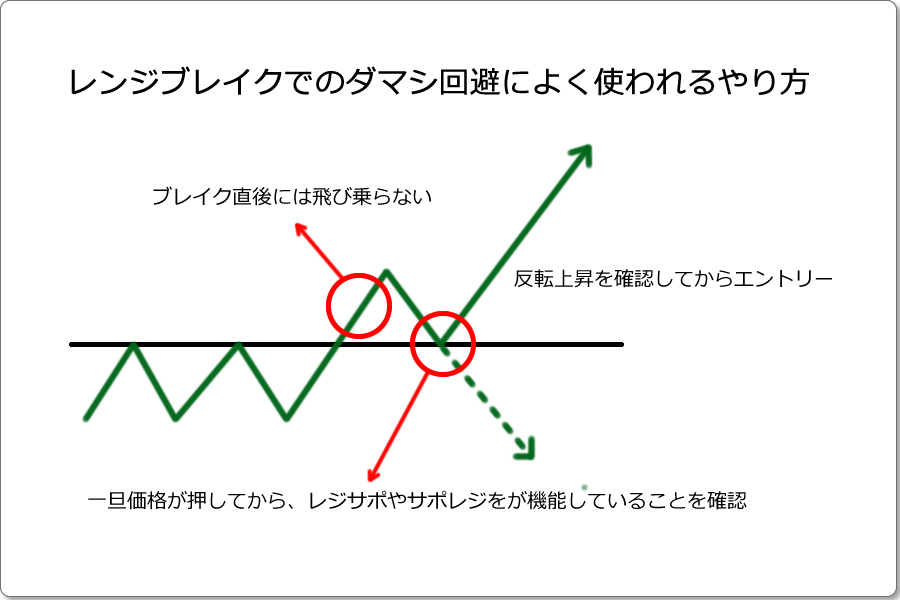

で、その直後に水平線を価格はブレイクします。しかし、+2σは「買ってはいけないポイント」なので、新規買いは控えましょう。

ただ、実はこのブレイクしたポイント、上達したら買っても良い場面です。ただ、様々な条件を見極められないと失敗するので、勉強し始めの方は、セオリー通りに「買ってはいけない」として見送ることが大切です。

結果として、価格は戻ってきました。ここでロールリバーサルし、水平線に跳ね返されえて再度上昇するならば買いですが、水平線の下に潜ってしまいました。Lで売りですね。

で、以下は省略します。水平線とボリンジャーバンドに従って売買を繰り返すだけですね。

ただ、Pで売った後は、ライン越えた後に損切りですね。しかし、上級者なら、Pの後の矢印の値動きを見て「ブレイクするかも」と判断して、建値付近で薄利決済するかもしれません。しかし、それは別のテーマになるので割愛します。

このチャートは4時間足チャートです。実際のトレードでは、このチャートでチャートポイント付近に来たら、下位足に切り替えて反転するかどうかを観察し、タイミングを計ってエントリーしますが、ここでは割愛します。このブログの他の記事を参考にしてください。

さらに、このチャートは比較的大きな時間軸のため、+2σ付近もしくはそれを越えていても、実は下の時間軸でトレードできるケースがあります。これに関しては、この記事内でこの後に解説するつもり。

さて、以上の様な感じで、レンジには対応します。もちろん、下降チャネルでも同じです。

ここに先ほど同様、ボリンジャーバンドを表示した場合の落書きをすると、こんな感じになります。

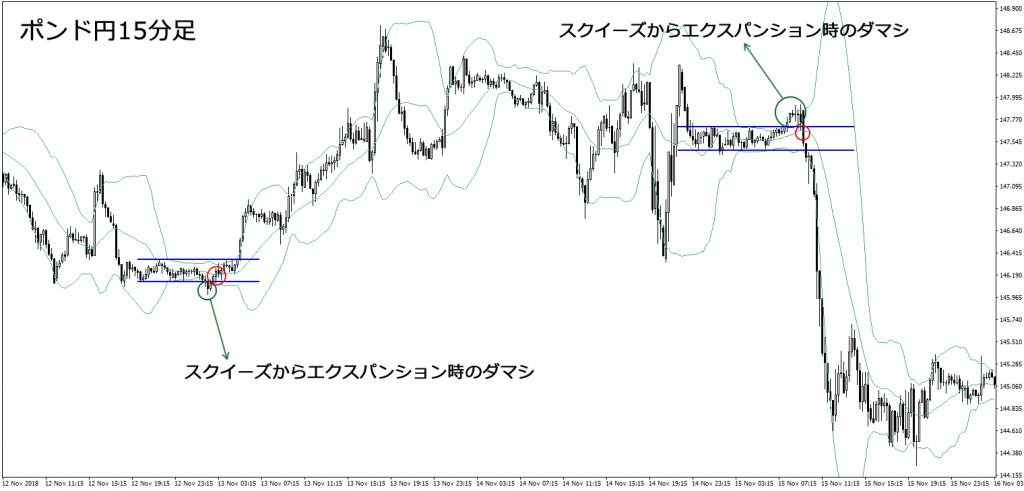

もちろん、こんなに実際のチャートは単純じゃないので、実際のチャート図を下に載せておきます。

先ほどの下降チャネル1時間足にボリンジャーバンドを表示してみました。

やはり、単純化した図よりも、実際のチャートは複雑なので、細かく見ていくと、ボリンジャーだけをあてにして綺麗に全てを獲ることは難しいことが分かると思います。ラインはきちんと引かないと。

で、このチャートのトレードも解説したいのですが、先ほどの解説が長すぎたので省略します。皆さん、このチャート図を使って色々と考えてみて下さい。

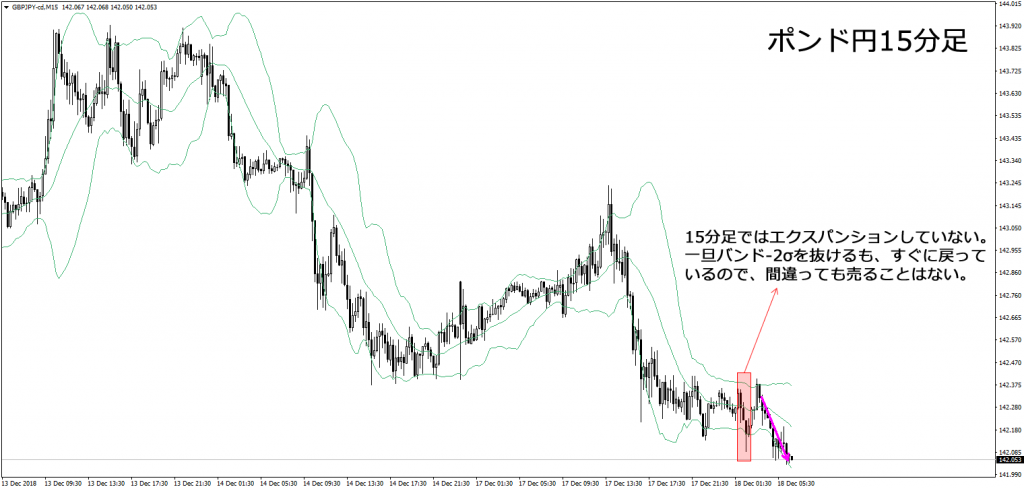

ちなみに、上の図を15分足で見ると・・・

上位足でチャートポイント付近に来たのを確認したら、この様に下位足を表示してタイミングを計ります。下位時間軸でもボリンジャーバンド±2σとラインを越えられずに反転したのを確認して売買をするんでしたね。具体的なやり方は、他の記事を参考にしてください。

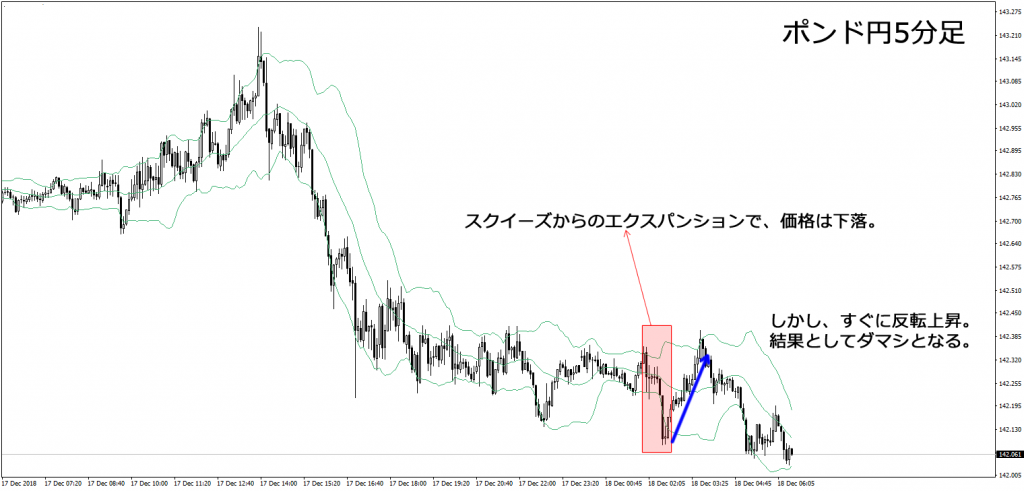

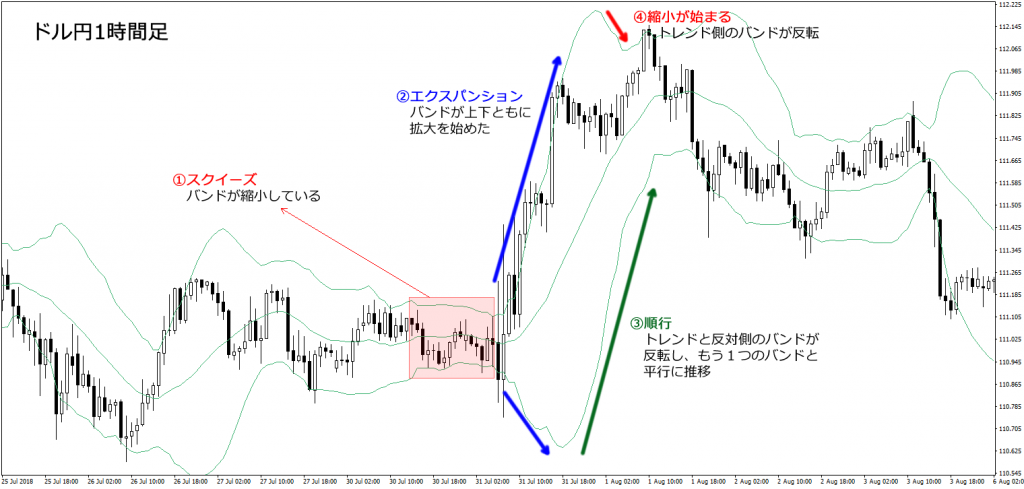

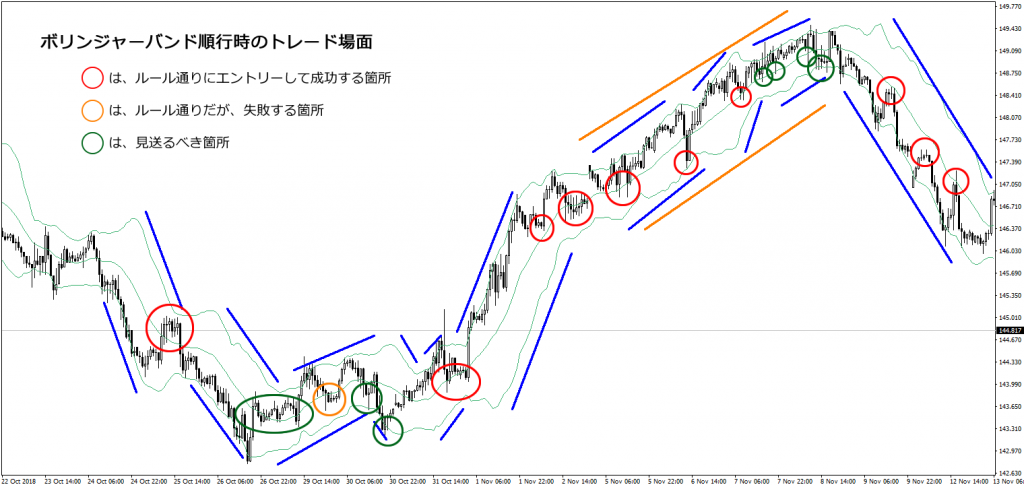

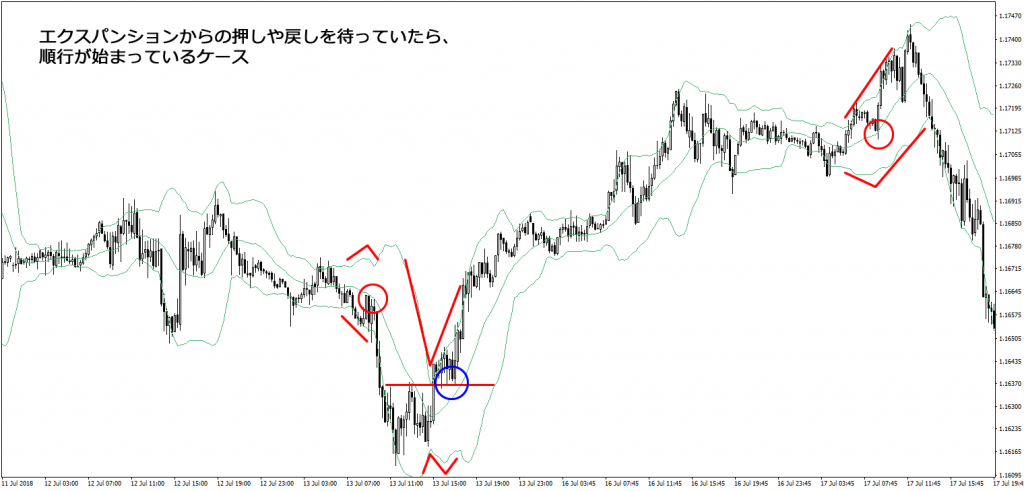

トレンドの場合

それでは次に、トレンドの場合を見ていきましょう。

まずは、トレンドの場合のエントリーポイントを再確認しておきます。

下降トレンドなら売り一辺倒、上昇トレンドなら買い一辺倒でした。

で、上昇トレンドの場合は、移動平均線は上を向き、基本的にはその移動平均線の上で価格が推移しているんでしたね。

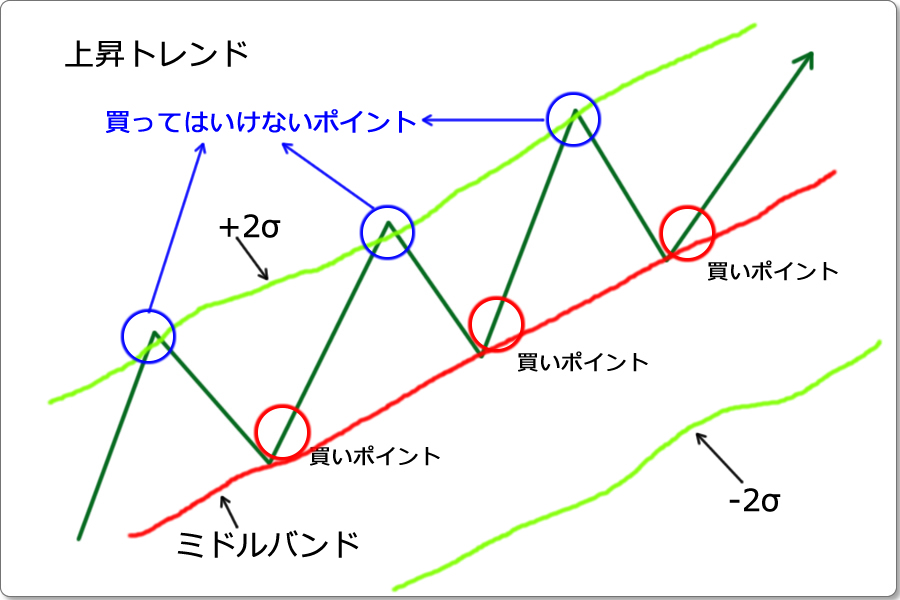

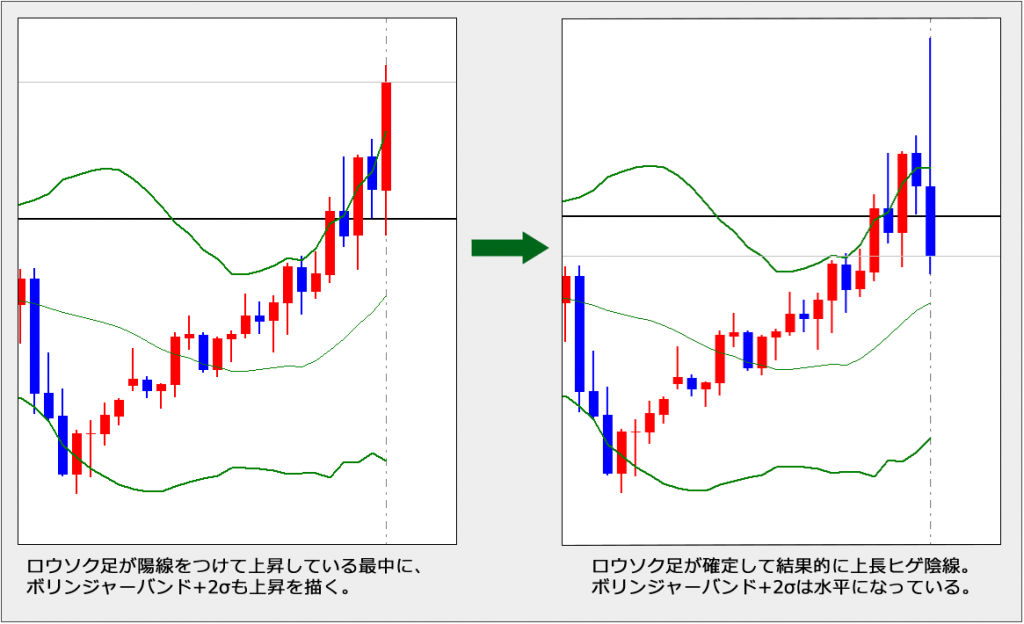

では、その様な性質のトレンドにボリンジャーバンドを表示すると、どうなるんでしょうか?今まで同様、お絵かきをしてみました。すると、こんな感じです。

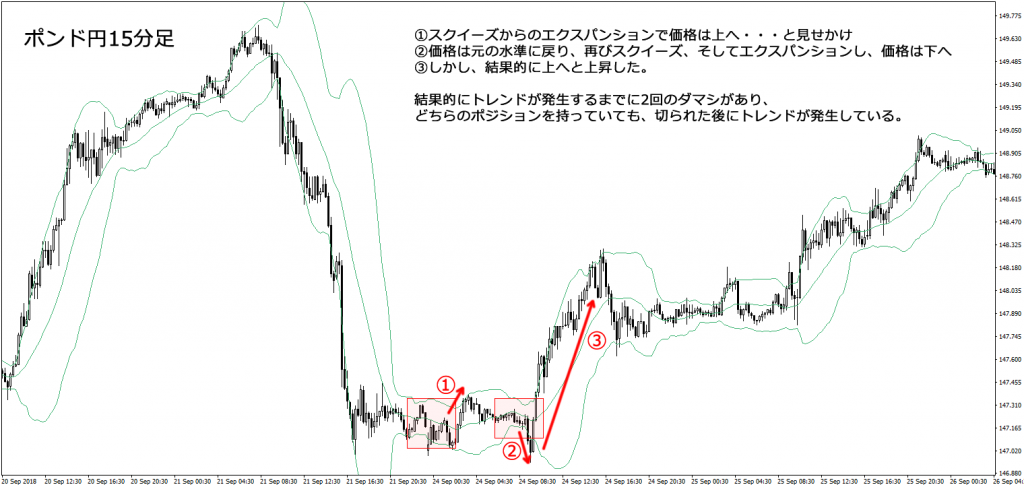

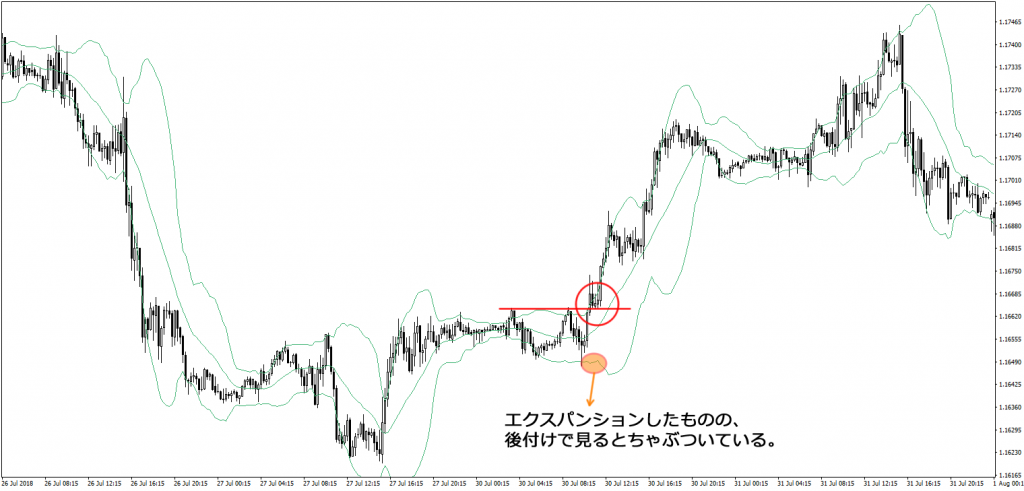

しかし、実際にはこの様な出来過ぎた上昇トレンドは、あまりありません。

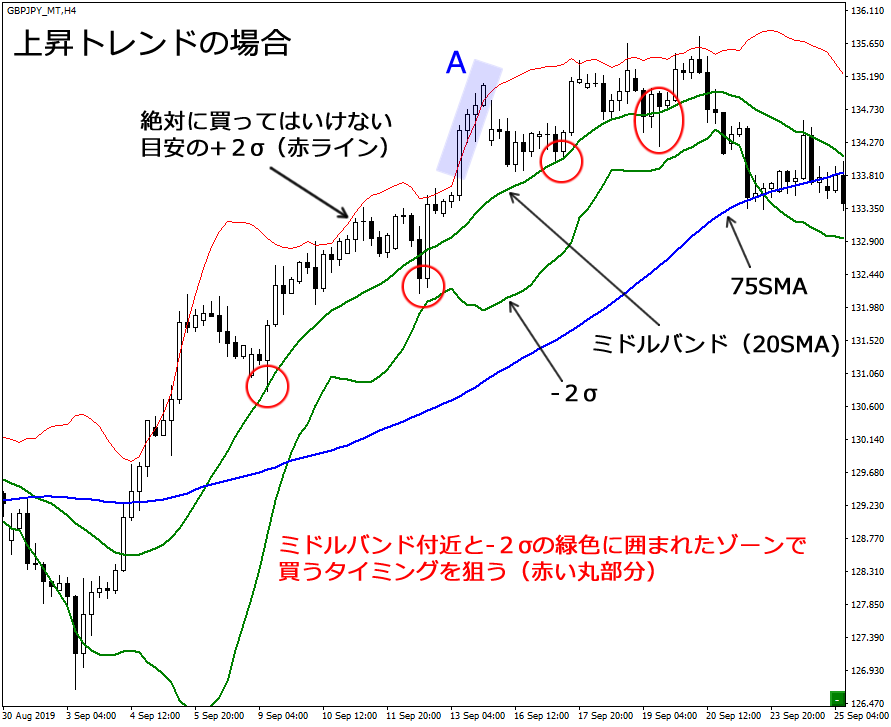

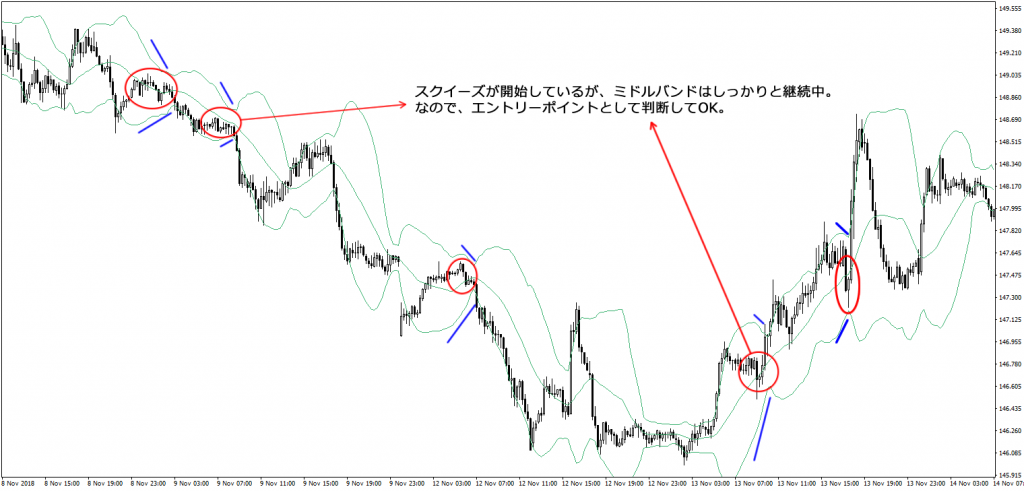

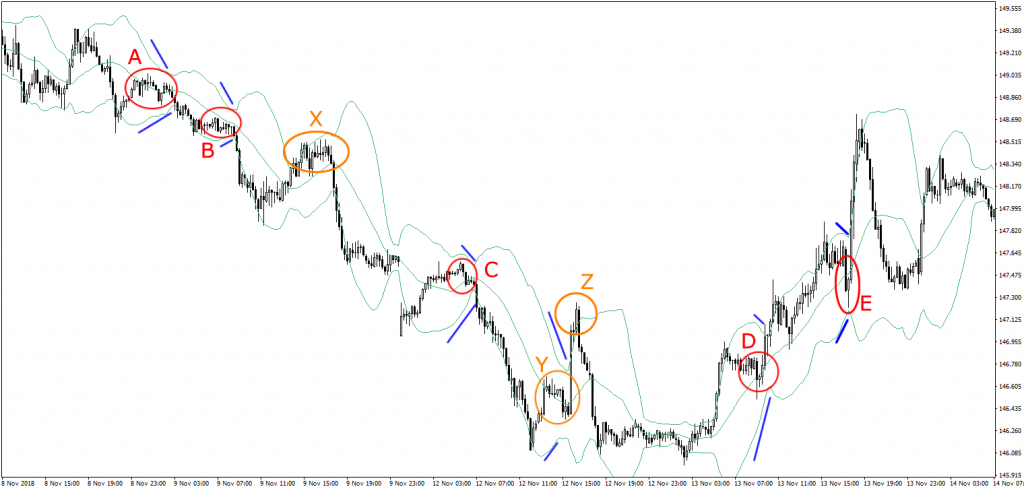

なので、実際のチャートを使って、ボリンジャーを用いたエントリーポイントを説明すると、以下の様な感じになります。

トレンドには強弱があるので、どの移動平均線に沿って推移するかが、その都度違います。

先ほどのお絵かき図の様に、ボリンジャーのミドルバンド(20SMA)の様な短期移動平均線に常に止められるわけではありません。

75SMAの様な中期移動平均線に沿ってトレンドが形成されている場合は、そこまで押し目を形成することは珍しくありません。

そこで、ミドルバンドの付近と-2σに注目してください。上図では見やすい様にミドルバンドと-2σを緑色に表示してます。

で、この2本の線で囲まれた部分をゾーンとして捉えます。

そして上昇トレンド中は、このソーンが押し目買いを狙う領域にします。ゾーン付近またはゾーン内で押し目を付けて反転するのを待ち構えるんですね。

もちろん、上昇トレンド中の+2σ(上図では、赤色の線)付近は、値動きの上昇が抑えられやすい場面なので、絶対に買ってはいけないポイントとなります。

要するに、上昇トレンド中というのは、

- ミドルバンドから-2σは谷を形成しやすいゾーンなので、買いを狙う場面

- +2σは山を形成しやすい場面なので、買ってはいけない局面

ということになり、これを意識すると上昇トレンド中は、ジグザグと進む値動きが意識される様になります。波の山で値動きを後追いして買うことは避けられ、押し目を付ける谷を待ち構えて買い場を探す感覚が身に付くわけです。

なお、上昇力がより強い場合は、バンドウォークと呼ばれるように+2σ付近で上昇推移を続けたり、+2σを越えたまま上昇を続けることもあります。

この様な場合は、先のルールに従うと、なかなか買いポイントのゾーンにまで価格は落ちてはくれませんので、トレードできないことになります。

でも、それで良いんですよ。諦めましょう。

全ての値動きを捉えたいという欲望を満たすためにトレードするのはお門違いです。自分の技術で勝てる確率の高い場面を探すのが、トレードです。

下手に手を出してしまえば、高値掴みして負け続けていたころの自分に逆戻りですよ。相場では勝つこと以前に負けないことが大切なんです。

ただし!

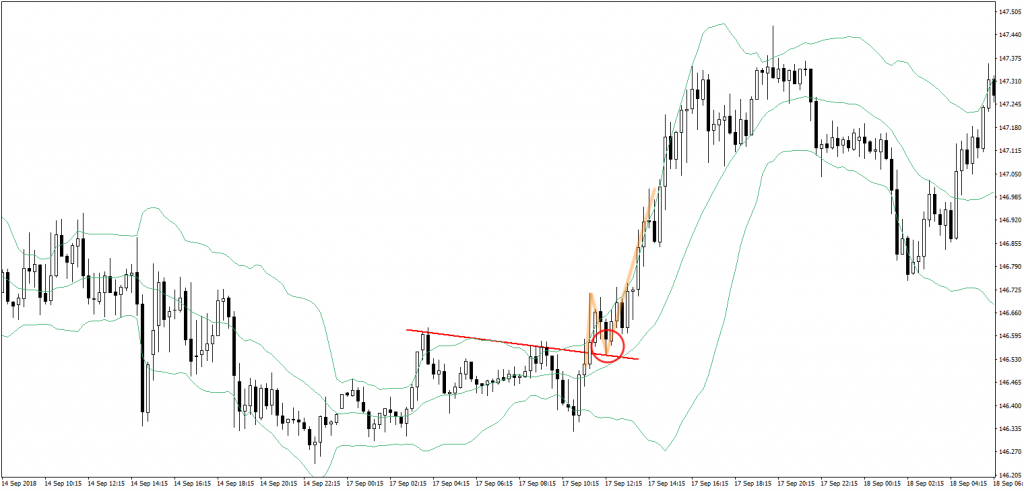

実際は+2σ付近で上昇を続けていても、買うことが出来る場合があります。

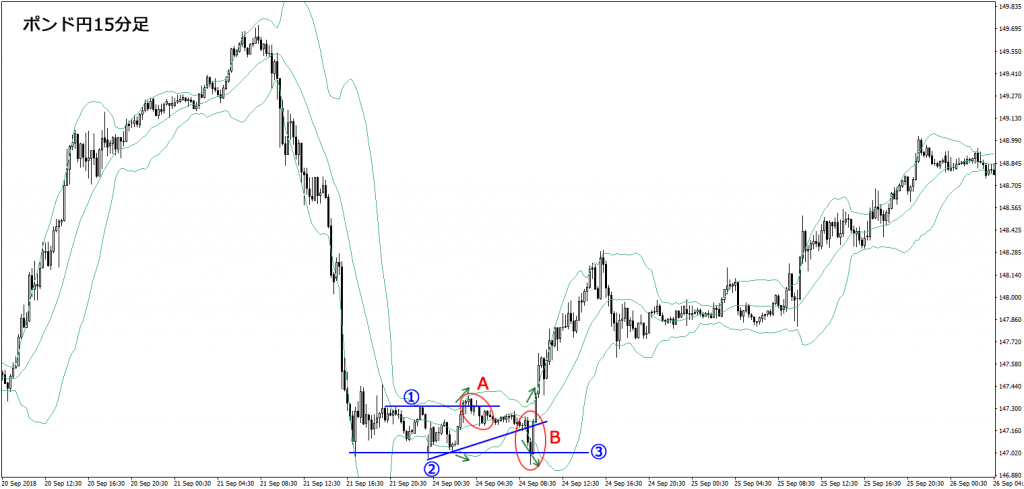

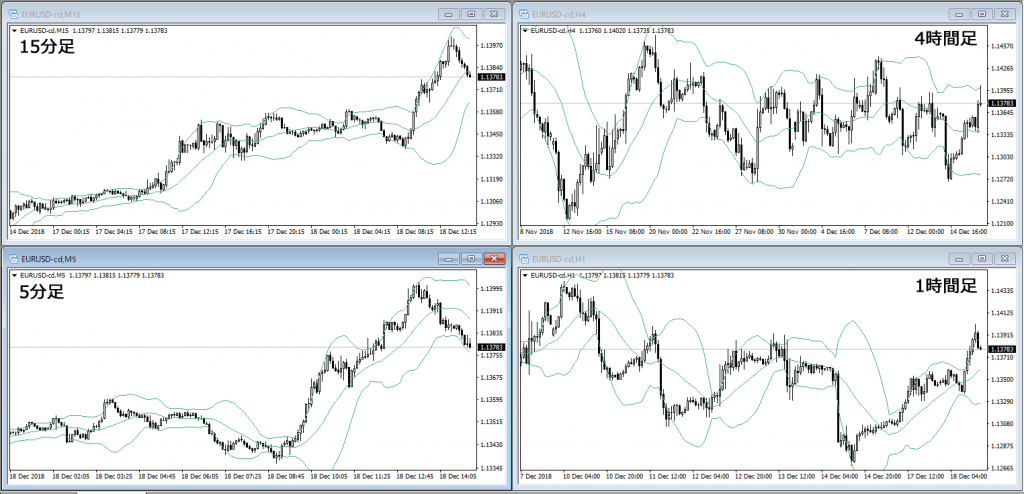

もう1度、先の図を見てみましょうか。

青色の四角で囲われたAの部分を見てください。この局面は、+2σを越えているため、絶対に買ってはいけない場面でしたよね。

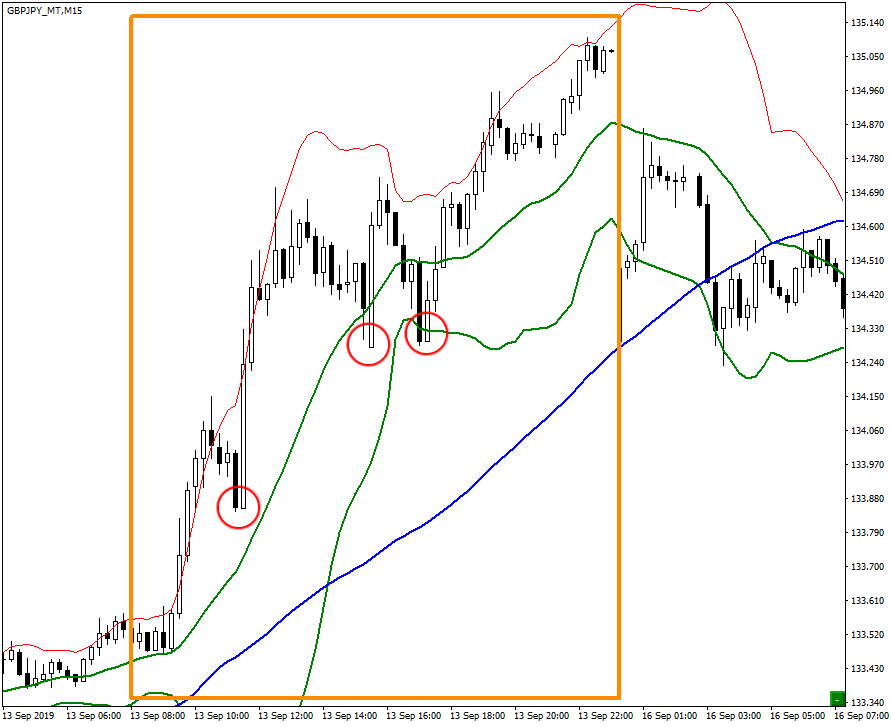

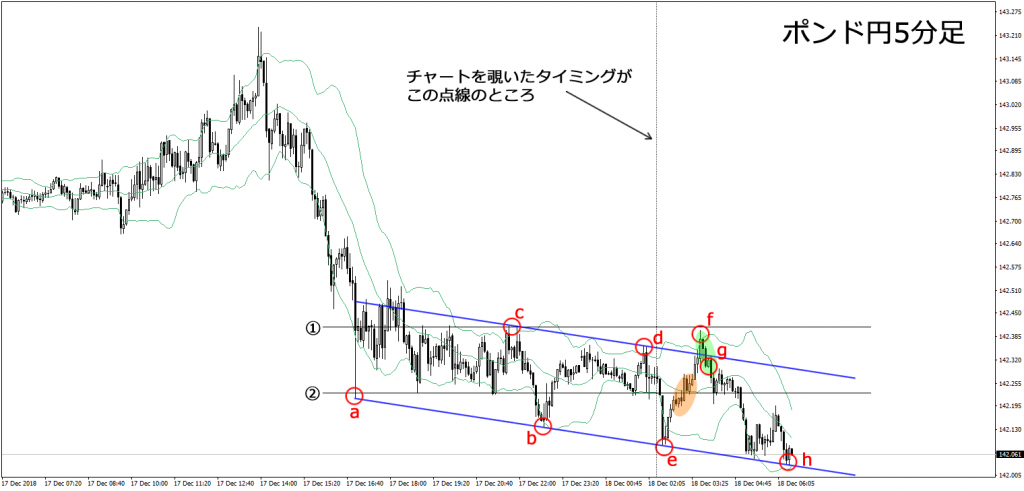

しかし、このチャート図は4時間足という比較的大きな時間軸のチャートです。このAの局面を下位時間軸で覗いてみましょうか。例えば、15分足でみるとこんな感じになります。

先ほどのAの部分が、上図15分足ではオレンジ色の四角で囲った部分になります。

これを見れば分かる通り、上昇トレンド中の買い狙いゾーンで押し目を何度か付けていますね(赤い丸の部分)。短い時間軸では、十分にトレードできるレベルです。

5分足で見ると、もっと押し目を拾いやすいかもしれません。

この様に、上位時間軸で相場の状況を把握しつつ下位時間軸を見れば、4時間足チャートでは手を出せなかった値動きも、十分な押し目を狙ってトレードすることが出来る様になります。

自分のトレードスタイルに合わせ、チャートに長めに張り付くことができるのであれば、こういった短い時間軸でのトレードも、積極的に取り入れていく必要があります。

さて、トレンド中における谷越えの拾い方は以上です。いわずもがな、下降トレンドの場合は、上昇トレンドと逆の考え方になります。

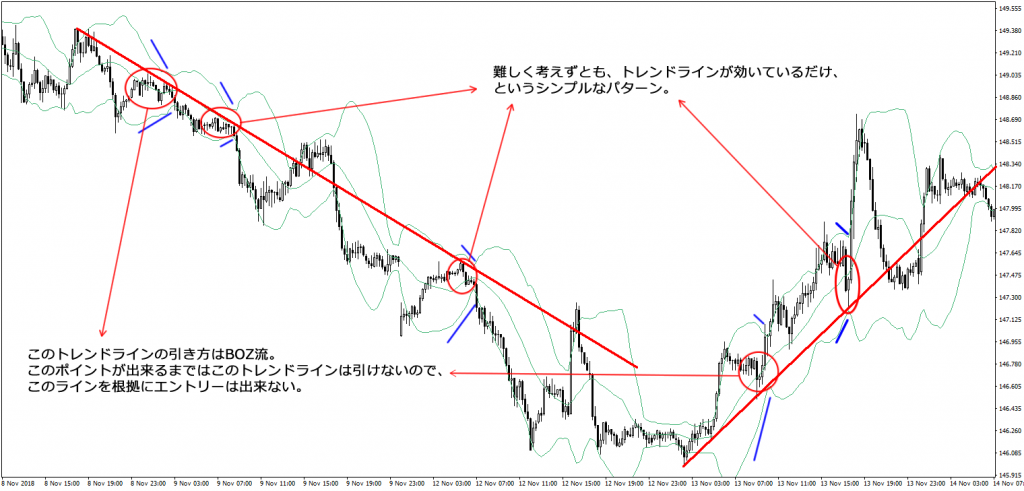

一応、下降トレンドのチャート例も挙げておきますか。

戻り売りを狙うゾーン(緑色の線で囲った部分)が上昇トレンドとは逆になりますね。

そうそう、今回はエントリーポイントの解説なので、エグジットの解説はおざなりにしてますが・・・

例えば下降トレンドの場合、保守的ならば赤色の線、つまり売ってはいけない-2σにタッチしたと同時に利確(買い)してもOKですし、ライン越えしたなら、終値が-2σのバンド内に戻るまで粘って利確しても良いです。もっと粘るトレードスタイルもありでしょう。

もちろん、トレンドが終了したと判断するまで、ずっと持ち続け、押し目や戻りで買い増し売り増しをし続けるというトレードのやり方だって、ありです。

これは各自の資金やレバレッジ、性格や取引時間の長短などトレードスタイルによって異なります。各自が最も適していると思うポイントでエグジットを検討してください。

ジグザグを捉えるために必要なこと

さて、エントリーポイントを捉える考え方と、ジグザグ感覚へと矯正するためのやり方の解説は、以上になります。

ただ、僕は事あるごとに言っていますが、

やり方や考え方を知ったからといって、出来るようになるわけではありません。

バック転のやり方を言葉で教えてもらったら、いきなりバック転が出来るようになるなんて、誰も思わないでしょ?それと同じです。

今回のボリンジャーバンドを使ったジグザグ感覚を身に着けるための解説も、同じですよ。読んだだけじゃ、上手くできないはずです。

実際にやってみると、想像しているよりも上手くいかず、分からないことだらけになると思います。

しかし、繰り返し繰り返し、検証と練習を行なうことでしか、その実践感覚を身に着けていくことは出来ません。

ただ、今は便利な時代です。

一昔前なら検証ソフトは有料のものしかありませんでしたが、今は無料でも十分にトレードの練習が出来る検証ソフトやアプリがあります。

iPhonを使っている人ならば、「ChartBook」というアプリが有名ですね。僕のスマホはAndroidなので使ったことないですが。

PCやAndroidスマホなら、「ThinkTrader」(旧「Trade Interceptor」)があります。

これら検証ソフトは、過去データを使うので、相場の経過時間のスピードを上げて取引を繰り返すことが出来ます。なので、リアル市場でデモ取引するのに比べ、短時間で膨大な取引を練習することが出来ます。

この様な検証ソフトを活用すれば、この記事で解説したやり方を繰り返し繰り返し練習し、自分の身に着けていくことの大きな手助けになります。

「ジグザグと進む値動きを捉える感覚を身に着ける」

年末年始のお休みを活用して、そんな目標を立ててチャレンジしてみるのも良いかもしれませんね。

それじゃあ、また。