ナンピンと言えば、「絶対にダメ!」とか「3回までならOK」とか、人によって色々と違ったことを言われてますが、

「本当のところ、一体どうなの!?」

というお話を、今回はしようかと。闇雲にダメとか大丈夫とか言わずに、基本的なところを改めてイチから押さえながら、ナンピンに対する考え方を再構築していこうかと。

ナンピン(難平)とは?

概略

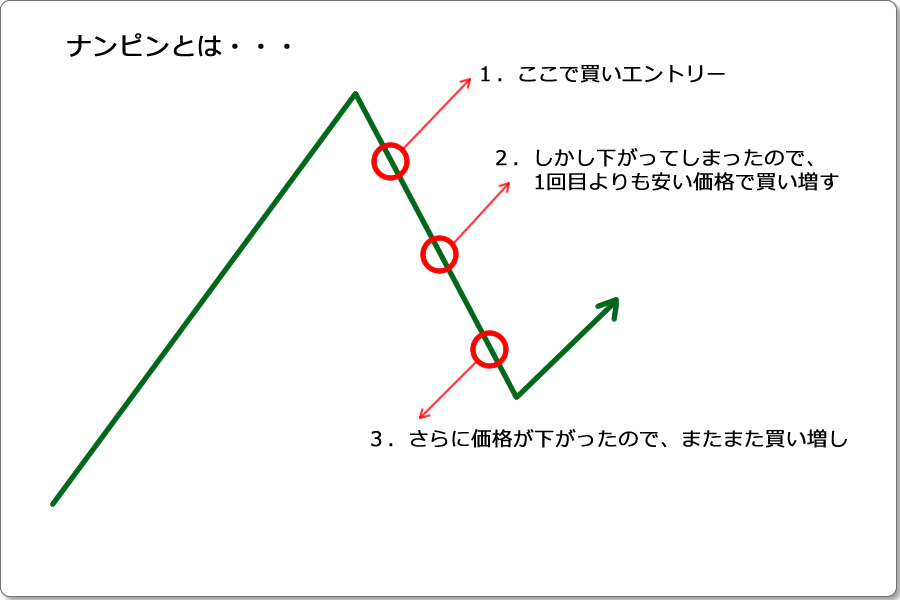

ナンピン(難平)とは、

買ったポジションよりも価格が下がった場合に、さらに当初よりも安い価格で買い増しし、さらに下がればそこでもまた買い増しするという売買方法です。

いわゆる買い下がりのことですね。

図にすると、こんな感じ。

もちろん、その逆もまた然り。売りでエントリーし、さらに価格が上がった場合により高い価格で売る行為も、同様にナンピンです。

で、このナンピンという行為には、利点と欠点があります。次にそれを見ていきましょう。

(※以下、基本的には「買い」によるナンピンで説明します。「売り」の場合も考え方は全く同様ですので、適宜読み替えてください)

ナンピンの利点

ナンピンによって買いエントリーを繰り返した場合、買った価格の平均値は低くなります。

100円で2ロット買ったとすると、1ロット当たりの平均額は、当たり前ですが100円です。

しかし、100円で1ロット買い、98円でもう1ロット買ったならば、1ロット当たりの平均購入額は、100円と98円の平均値である99円になります。

相対的に100円で2ロット購入するよりも安く購入できたことになります。

仮にその後、103円まで上がってそこで利確した場合、前者は差額3円の利益となりますが、ナンピンした後者は4円の利益となります。

また、97円で損切りした場合、前者は3円の損失、後者は2円の損失ですみます。

結果的に安く買った方がお得になるわけで、ナンピンにおける利点はまさに、買った金額の平均値を下げるというところにあります。

が、しかし・・・

ナンピンの欠点

買いポジションの平均価格を下げていくのがナンピンですが、もちろん利点ばかりではありません。致命的な欠点があります。

それは、価格が思惑通りにいかず下がり続けた場合、ポジションの量はどんどんと増えていくため、結果的に損失額が膨大になっていくということです。

確かにナンピンを繰り返せば、買いポジションの平均金額は下がっていくため、下がり続けても損失は軽減されている様な気になります。

しかし、それはあくまで現在価格とポジション平均値での表面的な差でしかありません。

ナンピンを繰り返していけば、ポジションの量はその分だけ増えていくわけですから、トータルの損失額は膨らむ一方です。

100円で1ロット買い、97円で損切りした場合は、

-300pips × 1ロット = -300pips

となり、損失は300pipsでおさまります。

しかし、100円で1ロット買い、上がると思ったのに下がったので99円でさらに1ロット買い増し、さらに98円で1ロット買い増し、結果的に耐えきれなくなって97円で損切りした場合は、

(100 – 97) + (99 – 97) + (98-97) = 3 + 2 + 1 = 6

となり、結果600pipsの損失を被るわけです。

ナンピンを行なうことで買いポジションの平均価格は下がりますが、それはあくまで表面上のこと。買い増せば買い増すほど玉数は増える一方で、表面上で誤魔化されている間に損失のトータル額はどんどんと膨らんでいくわけです。

ナンピンの心理的デメリット

利点と欠点、両方を見てきたわけですが、多くの人はこの時点で直観的に、

「ナンピンは、危険!」

と思ったんじゃないかと思います。

はい、正解。

ナンピンは、とっても危険な行為です。端的に言ってしまえば、ナンピンは破産に向かってアクセルを踏む行為になりかねないんですよ。

ナンピンの怖さは、その心理的なデメリットから来ます。大きく分けると2つかな。

まず1つめは、先ほども述べた様に、表面上は買いポジションの平均値が下がるため、それに誤魔化されて、どんどんと含み損のトータル額が増えてしまいやすくなるんですね。

こういったことって、日常生活でもよくあるじゃないですか。

100円ショップやセールなんかに行くと、安い安いと買っていって結果的にかなりの量の商品を買ってしまいがちになりますよね。で、レジに行って金額を聞いてから「結構買ってしまった・・・」って気が付いたりとか。

塵も積もれば山となるというのは、誰もが分かっていることですが、現実には表面上の小さな塵や目先の塵に誤魔化されてしまいがちになるのが、人の常ってやつです。

そしてナンピンは、まさしくそれにあたります。気が付いたら、にっちもさっちも行かない状況に追い込まれやすいのが、このナンピンという行為です。

2つ目の心理的デメリットですが、これは自分の誤った判断を認められずに、自分を誤魔化すためにナンピンが利用されやすいということです。

「損切りが出来ない!」

ってのは、トレードでよく聞く話です。身に覚えのある方もいるかもしれません。

上がると踏んで買ってみたものの、思惑とは反対に下落した場合、トレードの基本は「損切り」です。

しかし、含み損は損切りをしない限り、損失が確定しませんから、「損をしたくない!」という心理は、損切りという行為をなかなかさせてくれません。

そして、その心理に拍車をかけるのがナンピンです。

損をしたくないという心理に対して、ポジションの平均価格を下げるというナンピンは、安心材料の1つになります。(実際は、安心材料とは真逆なんですが)

つまり、一時しのぎに使われるわけです。

そして、どこかで踏ん切りをつけない限り、ナンピンは繰り返されます。最後には追証や強制ロスカットなど、自分の意志ではどうにもならないところまで追い込まれるまれることも、珍しくはありません。

ナンピンとは、その損切りできない心理状態にコッソリと入り込んで、さらに心と証拠金を蝕(むしば)んでいく行為だと、肝に銘じましょう。

ナンピンは原則禁止

以上を見ていけばお分かりの通り、ナンピンは原則として禁止です。

なぜなら、トレードとは自分の「損をしたくない」という心理を誤魔化すために売買をするものではないからです。

上がると判断して買ったのに下がったのであれば、それは見込み違いです。損切りする場面なんですよ。

ところが、その見込み違いを認めずにさらに買い増すというのは、理屈に合わないわけですよね。

自分の判断の過ちを認めず、現実に対応しないというのは、トレードの世界においては自殺行為です。

さらに言えば、含み損を抱えたままじっと堪えているだけの資金は、単なる死に金です。

それを「運用」とは呼びません。

早めに損切りをし、動かせるようになった資金で、新たに上がると判断した通貨ペアや株、商品を買うことの方が重要です。

そこで思惑通りに動けば、先の損失分を取り戻すことが出来るどころか、さらに利益を出すことも可能になります。

含み損という死に金を抱えたままの状態というのは、資金運用ならびにトレードの本質と全くかけ離れているんですね。

そういった意味で、ナンピンというのはトレードの基本から全くかけ離れてしまう可能性を大きく持った行為です。

ですから、ナンピンは原則として禁止です。これは、断言しておきましょう。

しかし・・・

ここでナンピンのお話を終わらせるつもりは、更々ありません。今回は、もうちょっとナンピンについて突っ込んだお話をしていくつもりです。

されどナンピン

繰り返し言いますが、ナンピンは原則として禁止です。

そう、原則として。

実はナンピンとは、トレードにおける建玉操作、つまり分割してポジションをとるやり方としては、結構有能な方法なんです。

実は僕も、時にナンピンをします。ただ、上記の様に自分の見込み違いを認めずに当初の考えに固執したナンピンではありません。計画的な建玉操作としてのナンピンを僕は用いたりするんですね。

もちろん先に説明した通り、ナンピンには潜在的にとっても大きな危険性を持っていますから、初心者にはお勧めしません。

ナンピンによる建て玉操作とは、トレードをきちんとした判断でエントリーでき、STOPもきちんと根拠のある位置に置き、そこに来たらきちんと損切り出来る人のみが扱える方法です。

ある程度トレードに習熟してきた場合に用いるやり方として、これからちょっと説明していきましょうかね。

建玉操作としてのナンピン

ご利用は計画的に

建玉操作としてナンピンを用いる場合、それは場当たり的ではなく、計画的に行います。つまり、最初にポジションを持つ前に、既にナンピンを想定してからエントリーを行なうというものです。

分かりづらい?分かりづらいですよねぇ。

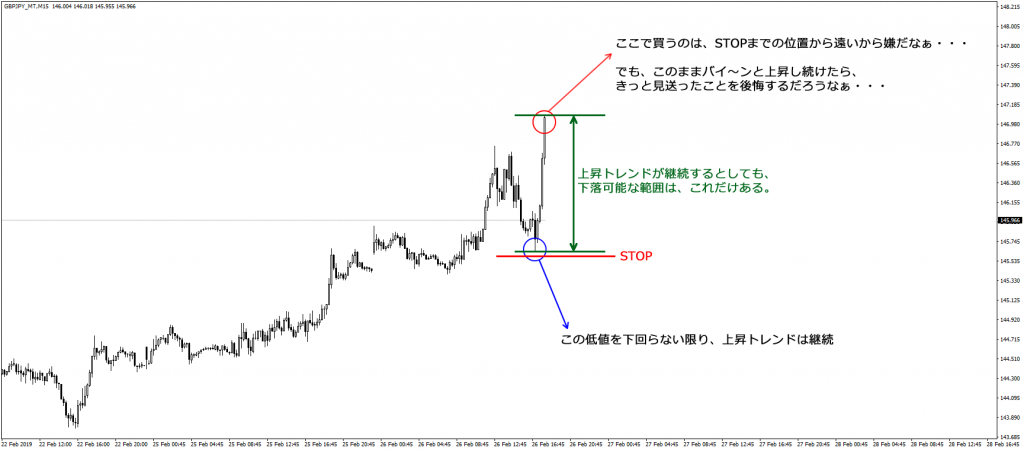

では、実際のチャートを見ながら解説しましょうか。下の図は、ポンド円15分足。

上昇トレンド中に低値を付けた後に勢いよく上昇。前回高値を越えたところで買いエントリーしたとします。

ところが・・・

これからグングン上昇すると思ったのに、エントリーした途端に反転下落。先ほどの直近高値も下回ってしまいました。

・・・と、こんな感じなら、この後にナンピンするのは絶対にダメです。

見込み違いだったんだから、それを素直に認めないと。

しかし僕の場合、こういった考え方で買いポジションを持つことはあまりないんですね。

もう一度、先ほどの高値更新で買った場面を振り返ってみましょう。僕なら、こう考えます。

上昇トレンド継続中ということで、まずSTOPの位置が決まっています。

なので、この位置で買うとなるとSTOPまでの距離が結構あるわけで。仮に損切りになった場合は、これだけの値幅分が損失となり、あんまり良い気分はしません。出来れば、もっと安く買いたい。

しかし、だからと言ってエントリーを見送った場合、ここからたいした押し目も付けずに、急上昇を続けられたら、絶対後悔しますよねぇ。

じゃあ、どうしようか?

ということで、上図の緑色の矢印と文字を見てください。

上昇トレンドが継続するとしても、この緑色の矢印の範囲で下落する可能性はあるわけですよね。

もっと言えば、この緑色の矢印の範囲内では買い方針の根拠は継続します。で、買い方針が有効な範囲内であれば、安ければ安いほどお買い得なわけです。

- ここから急上昇を続ける可能性もあるので、このタイミングを逃したくない

- でも、下落リスクも大きい

- しかし、買い根拠が失われないまま、もっと安く買える範囲がある

であれば、この範囲まで下落する可能性があることを予め想定してエントリーしちゃえば良いんじゃないですかね?

下落する可能性とその範囲を予め想定できるのであれば、1度にまとめてポジションを持つのではなく、何回かに分割して、その下落に合わせてポジションを建てるという方針をとるわけです。

僕の場合は、大体2~3分割を目安としています。つまり、ナンピンは3回まで。

理由は簡単。持ってるポジションを複雑にしたくないからです。複雑なことを僕は処理しきれませんし、そもそも面倒臭い。

「モノゴトは複雑にしても良いことない」

というのが僕の自論なので、出来るだけシンプルにしておきます。

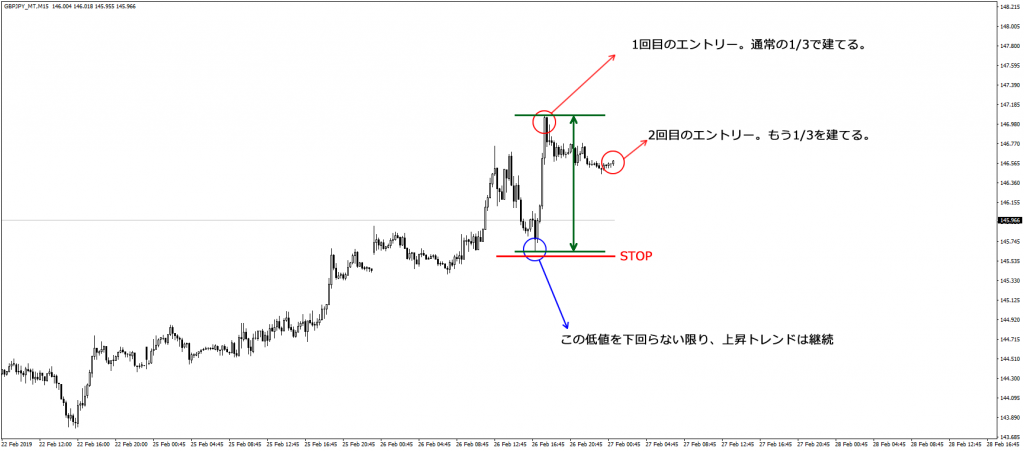

で、このケースの場合、具体的に言えば、

- このままバイ~ンと急上昇されるのが嫌なので、まずは試し玉として通常1度に持つポジションの1/3を赤い丸の部分でエントリー。

- 下落した場合、そこから反転上昇する可能性のある個所で、1/3ずつをエントリー。

- 2回目のエントリーが、もっとも安い価格帯であり、尚且つ自信があるのであれば、2/3をエントリー。

- いずれのポジションにおいても、STOPの位置は直近低値を下回った箇所1ヶ所。

となります。

じゃあ、チャートの見える範囲をずらして説明していきましょうか。

実際の僕はこの時のトレードしていないので、「僕だったら、この場合・・・」という範囲でしか説明できないんですが、恐らく上図の様に2回目はここでエントリーしたんじゃないかと。

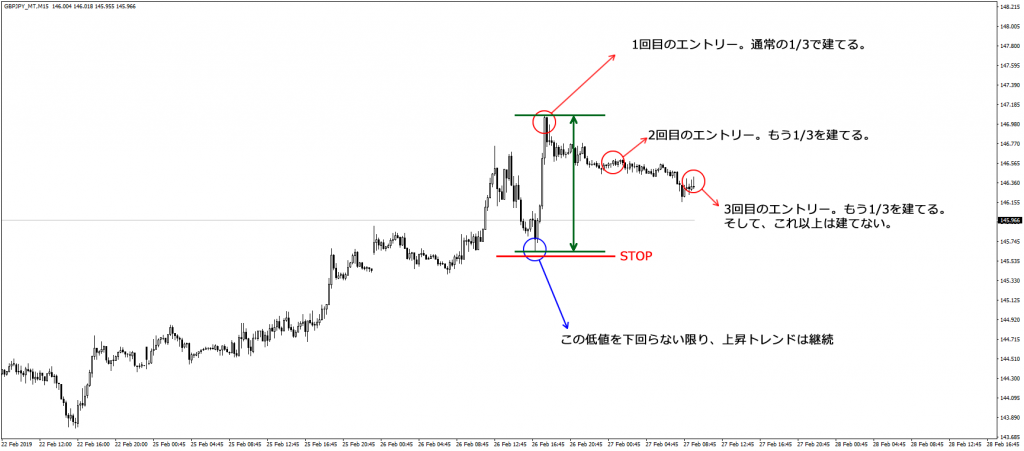

で、次ですが・・・

2回目のエントリーで上昇すると思ったら、ズルズルっと下がっていきました。3回目のエントリーは多分ここ。

(正直なところ、本チャンならもう少し慎重になって、この後に上昇したらエントリーするんでしょうが、そうすると2回目のエントリーよりも高い位置で買うことになるかもしれず、ナンピンの例としては成立しなくなるので、あえてここでエントリーです。ご了承ください。)

で、3回目のエントリーなので、これ以上は建てません。

そして、いずれのエントリーにおいても、STOPは赤いラインで示した位置です。

ということで結果を見てみると・・・

まぁ、これはナンピンによる建玉操作の例なので、結果上昇しようが下落しようがどちらでも良いのですが、

平均エントリー価格は1回目のエントリーでまとめて建てるよりも低く抑えられたので、

利確した場合も、安く買ったのでお得。

損切りした場合も、安く買ったのでお得。

ということになります。

こういった建玉操作は、1度にエントリーするよりも、価格面でもそうですが、むしろ

「下がっても、オッケ~!」(ローラ風)

といった具合に、精神的負担を軽減する方に大きなメリットがある様に感じます。

ただし、くれぐれも言っておきますが、

ナンピンによる建玉操作は、見込み違いを認めないために行うのではなく、あくまで予め想定した範囲で行うべきものである

ということです。別な言い方をするならば、

方針やシナリオは出来ているけど、エントリーポイントが1つに絞りづらい場合に、分散してエントリー。その際、ナンピンすることで、利確・損切り共に自分に有利に持っていくことができ、精神的にも負荷を軽減させることができる。

となりますかね。

でもまぁ何度も言いますが、初心者はやるべきではないでしょうねぇ。くれぐれも、トレードに習熟してからの建玉操作です。

ナンピンによる損切りの例

もちろん、ナンピンによって買いポジションの平均値は下がるわけですから、損切りした場合の損失額を減らすことも可能になります。

このナンピンによる建玉操作は、買い方針が既に決まっている時における分割エントリー方法です。

なので、どこでポジションを建てようが必ずSTOPの位置は一緒なわけです。

ナンピンによる建玉操作とは

- 損切りする位置が一定のまま、買いポジションの平均値を下げていく建玉操作

- 単純に買い増すのではなく、基本となるポジションのロットを分割して建てる方法

になるわけですから、利確の時に利幅を上げるだけでなく、損切りの時は損失を下げることができます。

では、実際のチャートで解説していきましょうか。今までは買いで説明していましたが、今回は売りで説明します。

で、説明に用いるのは、実際の僕のミストレードです。内容的にはお恥ずかしいトレードなんですが、そんなミスでも損失幅を少なく抑えられた例なので、ちょっとご紹介しようかと。

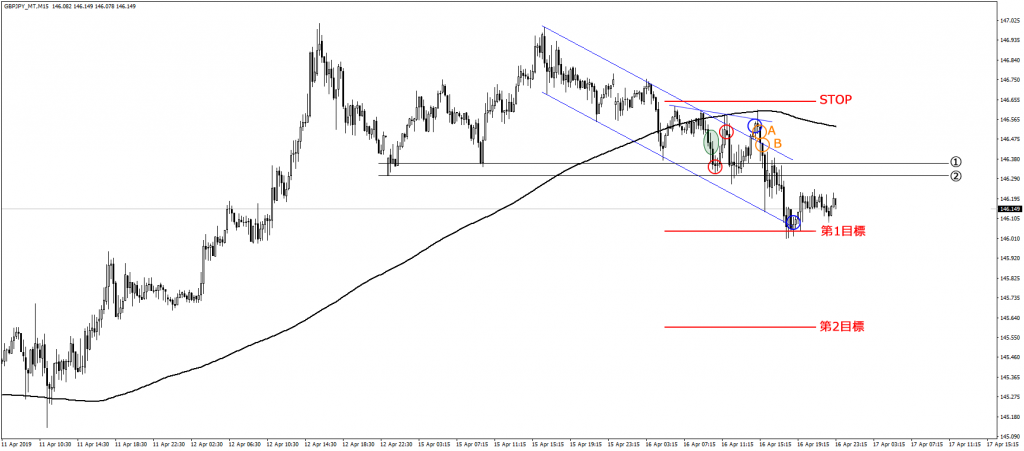

以下は、ポンド円15分足チャートです。

帰宅した僕がチャートを開いた時が、ちょうど緑色で囲った部分になります。強めに下落した後、一旦①のラインで跳ね返された辺りです。青色の斜めラインはその時点で引いたものになります。

その直後、次のロウソク足で再度①の水平線を抜けます。

で、この時点で僕はミスを犯します。

実は、注目すべきラインは①よりも②の方で、本来②のラインを抜けたら、その後は下落傾向が強まると判断すべきなんですが・・・

なぜか②ではなく①のラインを基準に見てしまっていました。

しかも、チャートを覗いた早々で慌ててしまったせいか、この①のラインをきちんと抜けきっていないのにも関わらず、売りエントリーしてしまったんですね。それが上図の赤丸の部分。

ただ、勘違いしていたとはいえ、

「チャネルとして引いた下のラインがすぐ傍にあるし、ストップまでは結構遠いよなぁ・・・。今エントリーしても、第1目標値までの値幅とストップまでの値幅は、ほぼ1:1だし、美味しくないんだよなぁ・・・」

という冷静な部分もあるわけで。

しかし、このまま強く下抜ける可能性も捨てきれなかった僕は、通常トレードする際に基本としているロット数の1/3だけを試し玉として入れることにしたんですね。エントリー価格は、146.371です。

では、その後どうなったかというと、

エントリー直後、見ての通り直ぐに反転上昇します。

ただ、この上昇は想定内。「ちっくしょ~!」と思うよりは「しめしめ」とニヤつく場面です。

で、価格はチャネルとは別に引いたもう1つのラインに当たり、チャネル上限のラインを抜けきれずに反転しました。

ここで再度ショート。この場面はチャネル上限ラインをきちんと反転したと判断できるところなので、残りの2/3の玉数を建てました。

エントリー価格は、146.535です。

この時点で、僕の売りポジションは平均で

(146.371 + 146.535 × 2) / 3 = 146.480

となり、最初にまとめて売るよりも10pips以上のお得感丸出しでポジションを持つことに成功しました。

で、見ての通りナンピンした直後に強く下げます。

ただ、先ほどのライン①を境に揉み合います。

本来は、ここで様子を見てポジションを解消するか検討する場面です。反転上昇しても、微益決済か損失0の建値決済で逃げることも可能ですしね。

しかし、僕はこの真っただ中に、仕事疲れもあって寝落ちしてしまいました・・・

ということで、この後の状況を見てみましょう。

ふと目が覚めて、チャートを覗いてみると価格は揉み合いを抜けて反転上昇していました。

「ヤベッ!」

ということで、STOPに届いていませんでしたが、チャネル上限のラインを越えたのを根拠に成行で損切りしました。正確に言えば、青い丸で囲ったロウソク足の次の足がチャネルとは別のもう1つのラインを抜けた瞬間に損切りです。

さて、ここまでの説明でお分かりの通り、最初のエントリーでまとめてポジションをとるよりも、ナンピンすることで僕は10pips以上も損失額を抑えることが出来ました。

この様に、予めエントリーの方針とSTOPの位置が定まっており、きちんと損切りが出来るのであれば、むしろナンピンは損失を小さく抑えるための建玉操作であると言えます。

建玉操作としてのナンピンの方法、理解してもらえたでしょうか?

と、ここで終わらせたいのですが・・・

この例として挙げたトレードでの損切り、実は僕はここでも痛恨のミスを犯してしまっています。気が付きましたか?

そもそも、僕はなぜSTOPの位置を予め上図チャートの赤いラインに置いたのでしょうか?

それは、そこを越えるまでは下降トレンドは継続すると踏んでいたからです。

そして、僕のトレードのやり方は、斜めラインよりも水平線を優先するというものです。

なのに、なぜ僕はあそこで損切りしてしまったのでしょうか?

まぁ、トレードは一時の感情に左右されやすいものですから、仕方がないっちゃ仕方がありません。

で、僕はこの誤った損切りを行なった直後に気が付きます。

「ヤバい。判断早すぎたかも・・・」

ということで、損切った後のチャートを見てみましょうか。

損切った直後に15分足レベルだと直近高値を越えますが、これは誤差の範疇。STOPを置く根拠となった高値を抜けることは出来ず、200SMAに頭を押さえられる形で反転下落を始めます。

ただまぁ僕も転んだ後にタダでは起き上がりません。

反転が始まったオレンジ色の丸Aのところで、すかさずショート。奇しくも、ナンピンした時と同じ価格でしたが、ここはかなり確信の持てる位置であり、STOPからも遠くないため、分割せずにエントリー。

さらにBで売り増ししました。もちろん、分割ではなく売り増しです。

で、結果は見ての通り。チャネルとして引いたラインと第1目標がちょうど重なったあたりで、ここを越えそうもなかったので青丸の部分で利確しました。

さて、最後は自慢話になっちゃいましたかね?

まぁ、そういうつもりではなく、建玉をどういった時に分割するか売り増しするかの例として参考にしてもらえたらな、と。

ということで、今回はここでお終いです。

くれぐれも、計画に沿ったトレードが出来るようになるまでは、ナンピンは行わない様にしてください。

それでは、また。

“建玉操作としてのナンピンについて” への4件の返信