(以下は、2018年10月8日付けに書いたものを大幅に加筆編集したものです)

さて、今まで3回に渡って、「デイトレーダーのための日足分析」をお話してきました。5日単純移動平均線たった1本を用いた日足分析法です。

さて、第4回目の今回が完結編となります。デイトレーダーのための日足分析をさらにデイトレーダー向けに実用性をアップデートさせた方法をお話していきます。

日足の内部構造を分析しよう

5日間移動平均線の弱点

5日間移動平均線を用いた日足分析のやり方は、シンプルかつ強力な判断方法ですが、やはり裁量に基づくものなので、練習を繰り返して感覚を掴む必要は、少なかれあります。

ただ、練習を繰り返したとしても、移動平均線の特徴として若干扱いづらい部分もあるんですよねぇ。

移動平均線の先っぽは、当日の値動きにあわせて、多かれ少なかれリアルタイムに動きます。特に5日の様に短い期間をとった移動平均線の傾きは、当日の値動きに合わせて割と大きく変化するんですね。

となると、実際のトレードにおいて判断が定まらない場面もチラホラ出てきます。

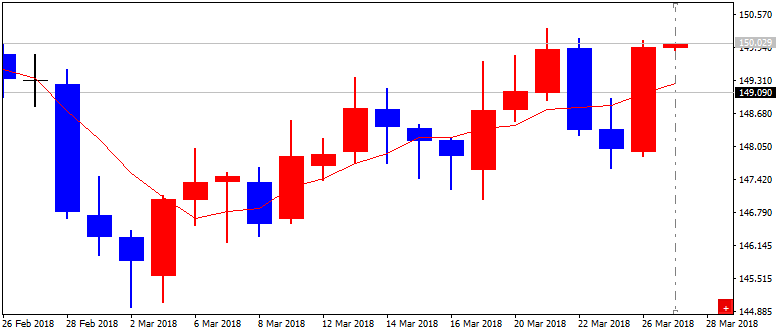

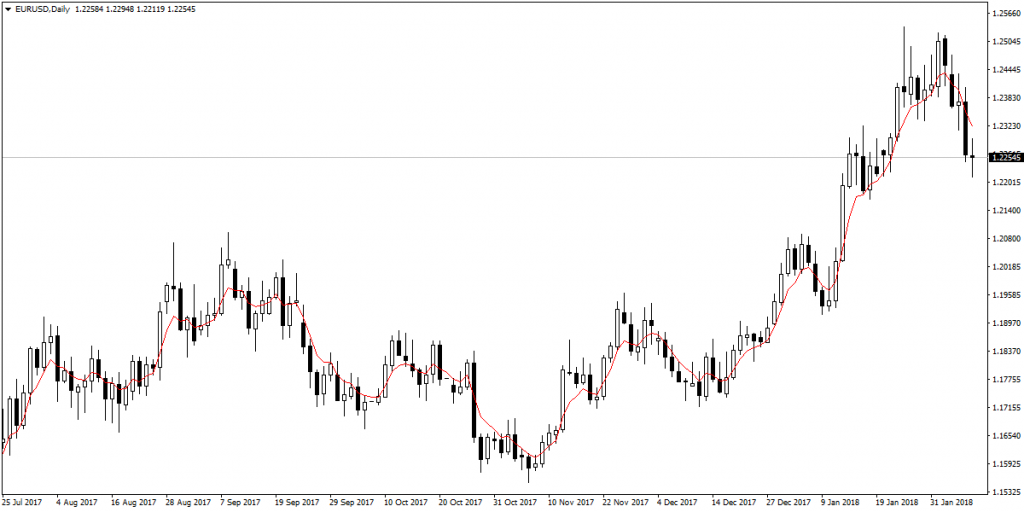

例を挙げましょう。下のチャートは、ある日のポンド円の日足がはじまった辺りのものです。

緩やかな上昇トレンドを描いてますね。この日の移動平均線は傾きは緩やかですがやや上向き。現在の価格と移動平均線の乖離の度合いも微妙なところ。判断しづらいかなぁーって感じです。

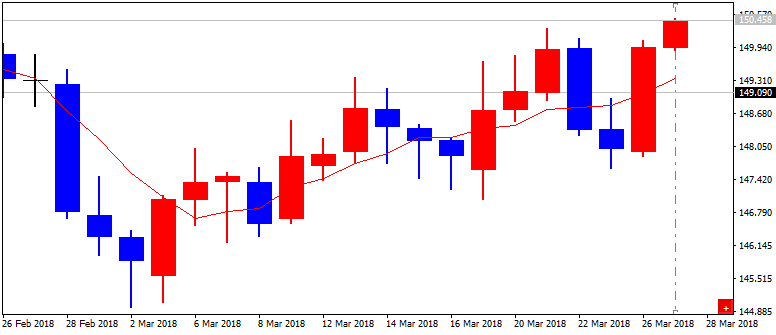

じゃあ、しばらく様子を見てると、こんな感じになります。

先ほどのチャートと比べると、移動平均線の傾きが上方向へとハッキリしてきてますね。直近の上値も越えてきてるし、「あー、やっぱ今日は上だったかぁ!」なんて思う人もいたかもしれません。

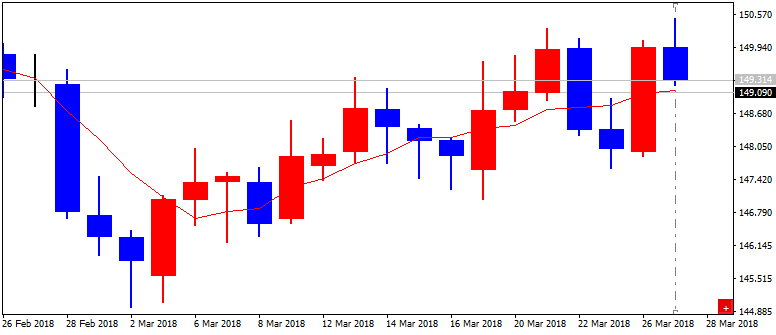

でも、その数時間後を見ると・・・

移動平均線と現在値の乖離は小さくなり、移動平均線の傾きはほぼ平行になってますねぇ。

要するに、同日の日足を覗いてみても、その覗いた時間ごとに、判断が異なってしまいがちになるんですね。

う~ん、これは困った。

おまけにデイトレーダーの場合、日足をチェックするのは毎日の日課としても、ずっと日足を監視し続けることにあまり意味はありませんからね。ロウソク足1本の形の変化を1日かけて見るだけですから、やっても実用的かどうかは疑問が残るところです。

じゃあ、どうしたら良い?デイトレーダーとして有用な5日移動平均線を利用しつつ、より実用的な活用方法って何かないわけ?

「あるよ。」

ということで、もう少し話を進めていきましょう。

日足の内部構造を見よう

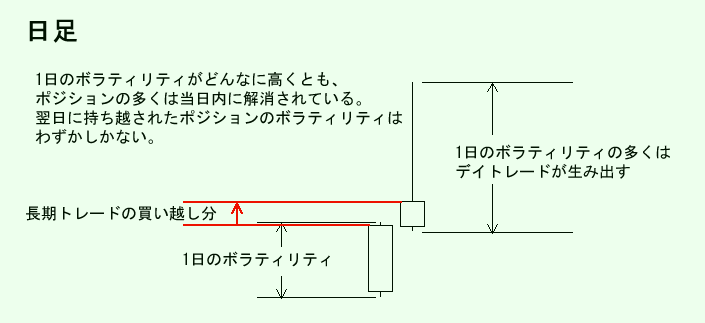

繰り返しお話している通り、デイトレーダーは日足チャートのトレンドに乗ってトレードするのではなく、日中に起こるトレンドに乗ってトレードします。

しかし、1日の値動きは、日足チャートだとロウソク足たった1本です。

なので、日中に起こる値動きの流れを知るには、この日足1本の中身をもう少し細かく見ていきたいところです。その日その日がどんな値動きで構成されながら日々を繰り返しているか?を知ることが、とっても重要じゃないかと。

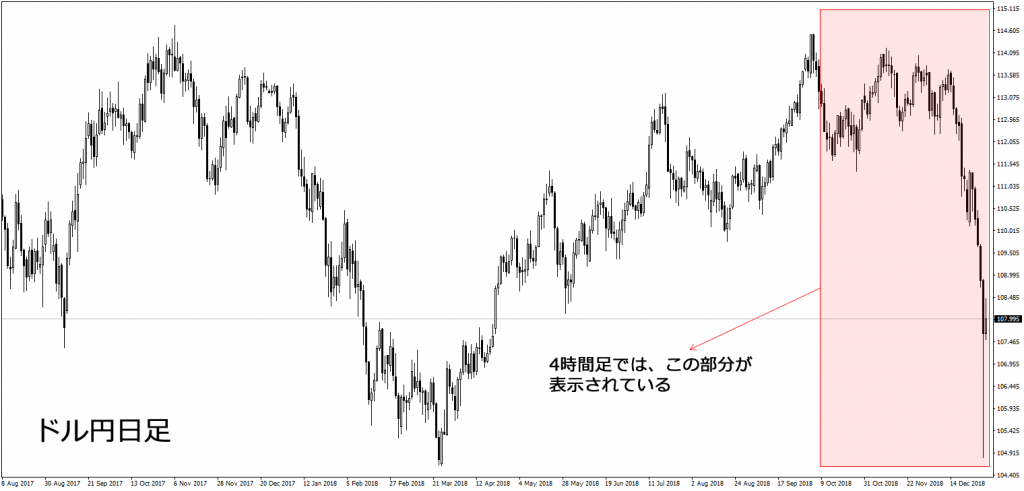

ということで、時間軸を1つ下げて、4時間足を見てみましょう。

4時間足は、1日の値動きの流れを、6分割して僕らに提示してくれます。日足自体の流れを踏襲しつつ、日足の構成要素が確認するのに最も便利なのは、4時間足なんですね。

ちょっと、チャートを見てみましょうか。

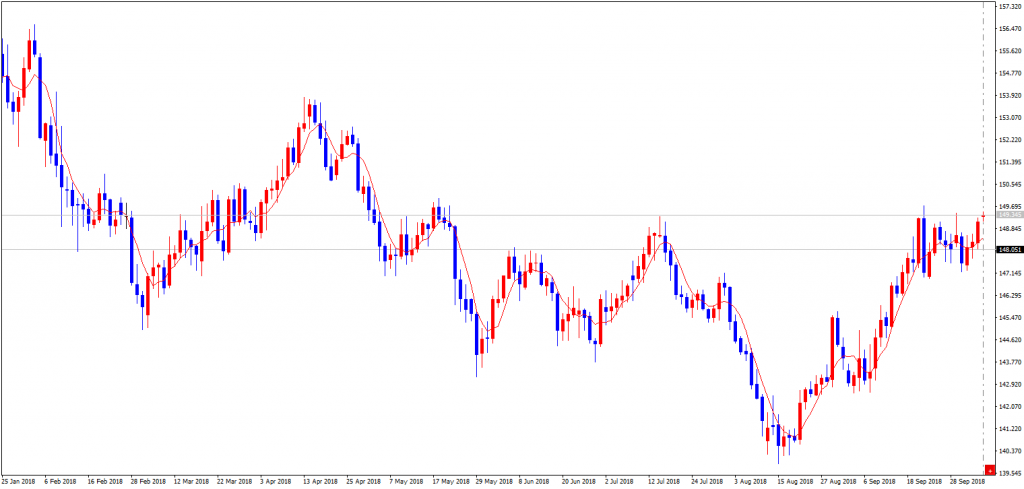

上の図はドル円の日足チャートですが、赤く囲った部分が4時間足チャートでは6倍にズームアップされて表示されます。下の図がその4時間足チャートです。

日足だと、その日の高値安値がどの時間帯で付けたのが分からないですが、4時間足チャートにすると、それが分かります。4時間足チャートは、日足チャートの流れを押さえつつ、その内部状況を端的に示してくれるんですね。

日足分析の内部構造をあぶり出すには、4時間足が最適と考えられます。

日足分析を4時間足に適用させよう

では、この4時間足に、今まで僕らが学んできた日足の5日間移動平均線も適用させちゃいましょう。

ただ、ここで注意点。

4時間足で5日移動平均線を表示させる場合、4時間は1日の6分の1だから「5日 × 6 = 30」で、4時間足には30期間移動平均線を適用させましょう、みたいな計算してるチャート解説ブログなんかを見かけますが、それは大きな間違いです。

単純移動平均線は、とった期間のそれぞれの終値の平均値を出してるわけですから、5日間の終値だけを足して5で割ってる5SMAが描く線と、4時間ごとの終値30回分を足して30で割ってる4時間足の30SMAが描く線とでは、結構な隔たりが出てくるんですよ。

ほら、見てみ。(波の動きが比較しやすい様にロウソク足の表示本数を変えてます)

移動平均線と価格との関係性が、「似てる程度」でしかなく、実際にトレードするにおいては、少し無理があるのが分かると思います。

なので、日足チャートにおける5SMAと似た様な動きを4時間足で表示する単純移動平均線を探すことになります。

ありますかね?

「あるよ。」

答えから先に言っちゃいますが、日足5SMAと似た様な動きを示すのは4時間足20SMAです。もちろん、こればっかりは人それぞれの感覚によるところも大きくなりますので、20期間前後を各自の好みで当てていっても構いません。では、比べてみましょう。

あぁ、なんか凄く似てる。

いや、実はこれ、細かい部分を色々と検証していくと、4時間足で20SMAを活用した方が「より見えてくる」場面が多くなるんですね。具体例は、そろそろ面倒臭くなってきたので端折りますが。

で、この「20MA」という文字を見て、ハッ!とした方も多いんじゃないでしょうか。

そう、20期間移動平均線といえば、インジケーターを用いたテクニカルでは、王道中の王道。

デイトレーダーが日足分析をより発展させた形で4時間足を用いる場合、この20期間移動平均線を使わない手はありません。

4時間足分析をさらに発展させてみよう

さて、5日間移動平均線を用いた日足分析を、デイトレード向けに4時間足にまで落とし込んでみました。

こうすることで、日中につけた高値安値の時間帯を把握しやすくなりました。デイトレーダーにとっては、日中に起こる上下動の流れのタイミングを把握できるようになったと思います。

4時間足チャートを用いた分析の要領は、日足チャートの時と全く同じです。5SMAの代わりに20SMAを代用していますので、その移動平均線の傾きとロウソク足の位置関係で日中に起こるトレンドの方向性を探っていけば良いわけです。

- 例えば、20SMAが上向きでロウソク足はその直ぐ真上にあるから、そろそろ買いで入るタイミングかな?とか。

- 例えば、20SMAは上向きだけどロウソク足がかなり20SMAと乖離してきているから、そろそろ下げ始めるかな?とか。

要領は、日足分析の時と一緒ですね。やっていくと、むしろ日足チャートでやっていた時よりも、タイミング等を掴みやすいと思います。

出来れば、その乖離の度合いを具体的に掴めたりすれば、もっとトレードしやすくなるんですけどねぇ・・・

ん?

20MA?乖離の度合い?あれ?なんか、どこかで聞いたような言葉・・・

20期間移動平均線を用いて、しかもそれとの乖離状況、つまり値動きの範囲を示してくれるテクニカルって・・・

ボリンジャーバンド!!

なんか、凄くないですか?面白くないですか?何かが何かと繋がってきた様な気がしてきませんか?

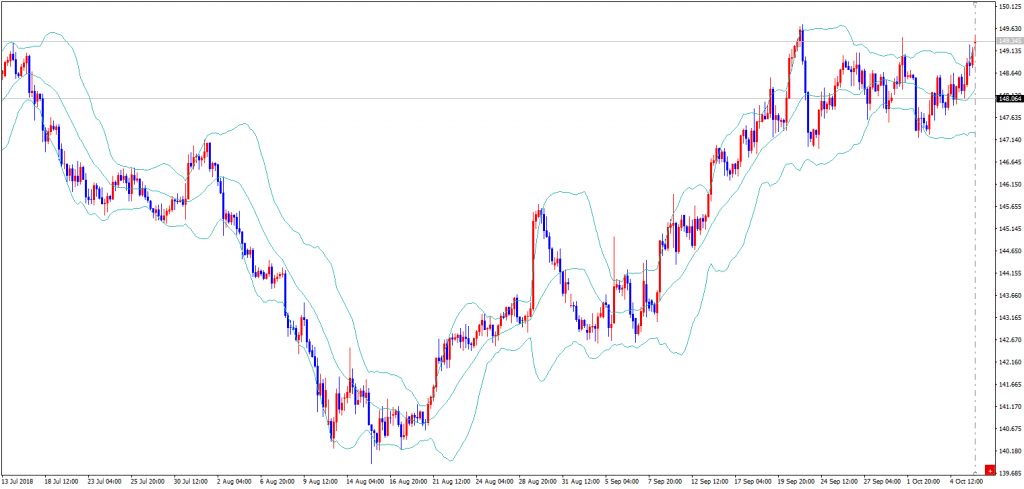

ということで、4時間足にボリンジャーバンドを表示させてみます。

ボリンジャーバンド使いの人なら、グッと分かりやすくなったと思います。

このブログをご覧の方は、既にボリンジャーについて詳しいかと。先日解説したばっかりですからね。読んでない方は、ボリンジャーバンドについて知っている知らないにかかわらず、一読をお勧めします。

というか、今まで単にボリンジャーバンド使ってただけだった時よりも、日足分析5SMAを踏まえてからの4時間足ボリンジャーバンドの方が、もっと上手く分析できるんじゃないかと。

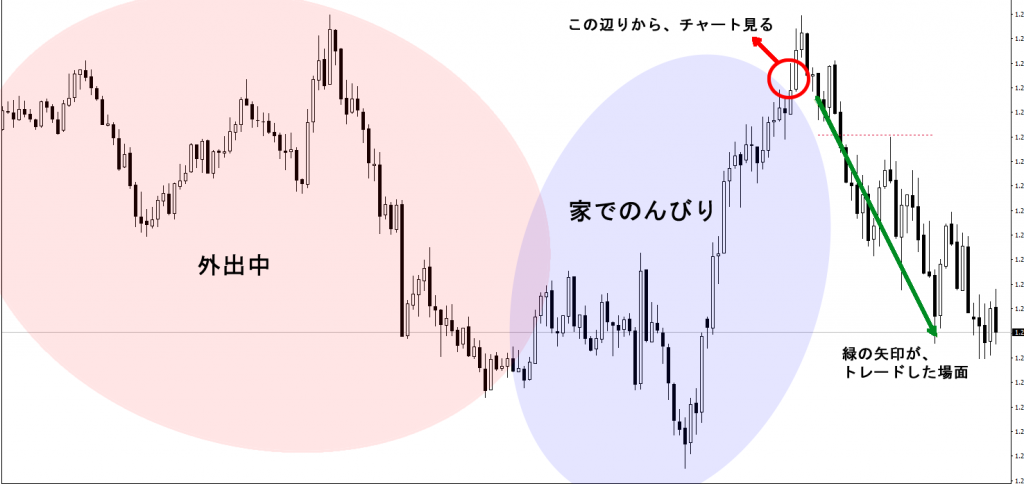

それではちょっと、具体的に見ていきましょう。例えば、先の日足チャートの次の日の始まりは、以下の様になります。

ダウだのレジサポだのその他テクニカル的な考察は一旦横に置いといて、この日1日が一体どのような動きをするのかということを5SMAだけで判断するとなると、

- 5SAMはやや上向き

- しかし、数日間の流れでの5SMAは小さな波を打ちながらの横ばい

- 5SMAと価格はやや離れ気味

ということで、4時間足ボリンジャーバンドのチャートを覗いてみます。

ということで、この後、どんな風にチャートは動いたでしょうか?ちなみに上のチャートは、昨日の朝方のチャートで、下がその結果となる、今日の朝のチャートになります。

ああ、やっぱ朝からガラってますね。ショートで攻めて正解だったみたいです。横ばいになってるボリンジャーバンドの-2σ付近まで到達してます。

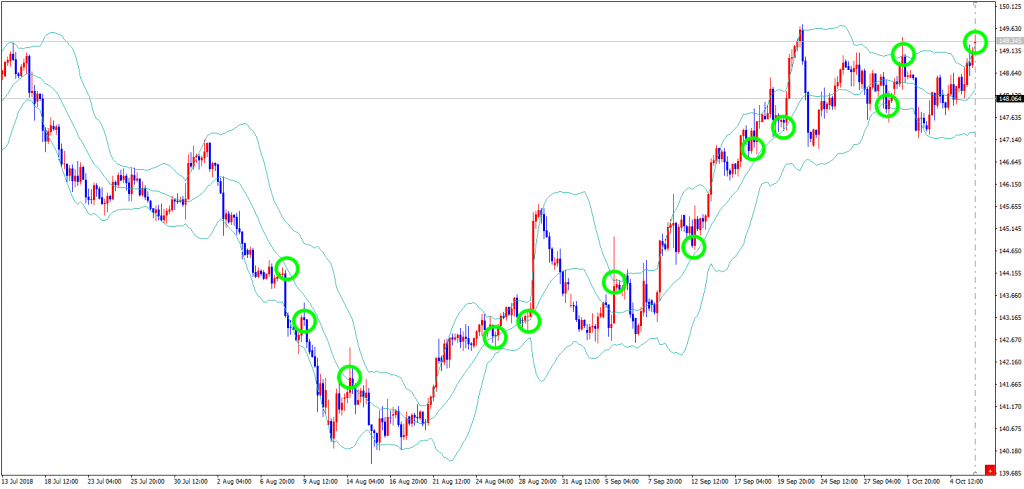

こうしてみていくと、攻めるべき点が結構見えてくると思います。例えば、

- トレンドが出ている時は、日足5SMAの代用である20SMA(ボリンジャーのミドルバンドのことね)付近まで来たらトレンド方向に攻める

- ボリンジャーバンドが横を向いている時は、±2σまで到達もしくはその付近で長ヒゲが出たら逆張りで攻める

といった教科書通りのやり方をルールにしてみると、ぱっと見だけで、

ほら、こんなに明確にエントリーポイントが見えてくるわけです。このタイミングが来るのを「待つ」ことが、とっても大切なんですね。

他にも、5日間移動平均線の応用パターンとして、この4時間足ボリンジャーを活用すると、色んなエントリーポイントが見えてくると思います。皆さんも、色々と試しながらトレーニングしてみてください。

テクニカルの根底にある思想を読み解く

とまぁ、こんな感じでちょっと実践的なチャート解説をしてみました。デイトレーダー向けに「日足分析」を「4時間足分析」にまで落とし込んでみたわけです。

が、

ここで注意してもらいたいことがあります。まぁ、言わなくとも気が付いている人はいると思いますが、敢えて言葉を添えさせてください。

結果だけで言えば僕はここで、単にありきたりなボリンジャーバンドの解説をしただけの話です。極めて教科書的なお話。

ただ、僕はここの解説に至るまでに、5日移動平均線によるチャート分析方法から徐々にその理屈を展開させていきました。そして、これらを読みながら練習を繰り返してきた人たちからすれば、ここにきてようやく腑に落ちたんじゃないでしょうか?

特に、僕が先日解説したボリンジャーバンドをご覧になった方は、さらに腑に落ちたんじゃないでしょうか?

全てが繋がってきている・・・。と、そんな感じで。

表面上の「そんなの知ってる」ではなくて、本当の意味で理解できたという「腑に落ちた」です。

テクニカルの根底にある思想や仕組みを噛みしめながら、トレーニングを積み、さらに突き進んでいくことで、ようやく腑に落ちるわけです。

そして腑に落ちることで、ようやく使えるテクニカルにたどり着くんですよ。しかもそれは、他にはない秘密のトレード手法とかではなく、

極めて当たり前なことを当たり前にこなせるようになる

ということでしかありません。これを読んだトレーダーの方々の中で、1人でも多くの人がこの真実にたどり着いてくれることを願ってやみません。

それでは、また。

以前のブログでは、「NR7」を用いるやり方も紹介していましたが、今回は省きました。これは当時のブログ記事でも書いていますが、「日足分析」としては非常に扱いづらいことが多いからです。

ただ、「補足編」としてこのNR7を以前とは少し違った形で紹介することは考えています。

また、ボリンジャーバンドのみを使って実際のトレードを検証してみたいと思っています。

まぁ、時間が出来たらの話ですが。