(以下は、2018年2月12日付けの記事を新たに編集し直したものです)

前回の「デイトレーダーのための日足分析(2):実践編」では、5日移動平均線たった1本で日足分析を行なうやり方をお話をしました。

でも、短期移動平均線たった1本じゃあ、たいしたこと分からないんじゃ?

とお思いの方も多いことでしょう。「分析」というと何やら面倒くさいことを色々とやるイメージもありますからね。

しかし、この短期移動平均線1本における分析は、強力かつ有効な方法です。そして、そこにはとても深い意味があるんですね。恐らくほとんどの人が見落としたまま、ふらっと通り過ぎてしまう様な、素朴でありながらも大切な何かが。

で、今日はそんな何かをお話ししようかと。この意味を理解することで、移動平均線に対する見方が大きく変わる人も多いんじゃないかと。

移動平均線1本に込められた思想

デイトレードと終値の関係

さて、その移動平均線ですが、良く説明される言い方は、「その期間に買った人の平均値が表される」というものです。確かにその通りなんですが、ちょっとそれだけだと正確じゃないというか、気づきません。

正確に言えば、移動平均線とは「ある期間の終値の平均値を結んだ線」です。日足チャートの5日間単純移動平均線とは、「5日間の終値の平均値を結んだ線」ということです。

えっと、気が付きました?気づきやすい様に、「終値」の文字を太字にしてみましたが、それでも気が付かない?じゃあ、ちょっと説明します。

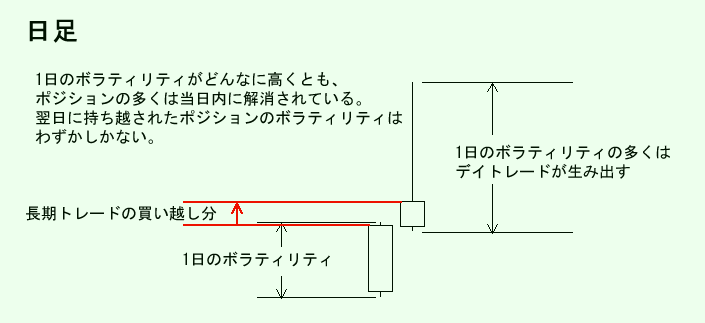

デイトレードとは、何も個人トレーダーのみが行うトレード方法ではなく、多くの金融機関やらなんやらの組織でも普通に行われている業務の1形態であって、その占める割合はかなりのものになるそうです。

で、そんなデイトレードは周知の通り、持ったポジションはその日の内に解消します。持ち越しはゼロです。

仮にその日に売買を行ったのがデイトレーダーしかいなければ、彼らがどんなに買おうが売ろうが、どんなに勝とうが負けようが、その日に持ったポジションはその日に解消されるわけですから、

その日の価格の変動は最終的に差し引きゼロになる

わけですよね。つまり、デイトレーダーによる取引は、日足チャートにおいてはトレンドを全く形成しないわけなんです。

では、誰が日足チャートにおいて、トレンドに寄与するのか?

それは、売り買いしたポジションを次の日以降まで持ち越す人達、つまりスイングトレーダーやポジショントレーダー、長期トレーダー、長期保有の外貨預金者、そして売りっぱなし買いっぱなしとなる実需筋です。彼らが、日足レベル以上のトレンドを生み出すわけです。

彼らが買う日が続けばトレンドは上昇、売る日が続けばトレンドは下降するわけです。

つまり、1日の終値の推移だけを見れば、デイトレによる投機的な動きは抹消され、翌日にポジションを持ち越すトレーダーやら実需筋の動向だけが浮き彫りになるわけです。

トレードにおける力関係

矢口新さんのTPA理論を知っている方なら直ぐに分かると思いますが、

トレードにおける力関係は、よりポジションを長く持つ方が強い

わけなんですね。

例えば、僕がデイトレーダーで貴方が長期トレーダーだとしましょう。僕が100万円で売った商品を貴方が買ったとします。しかし、僕はデイトレーダーなので、その売った商品を必ずその日のうちに買い戻さなくちゃいけないんです。

でも、貴方は買ったその商品は1か月後、半年後も持っていて良いんです。そんな立場の貴方から僕がその日のうちに買い戻すためには、貴方の言い値で買い取るしかありません。損失を覚悟でね。

この例からも分かる様に、保有期間が長ければ長いほど、力関係は強くなるんですよ。実需筋を相手にしてしまったら、なお事態は悪化します。だって、実需筋は、売った商品は売りっぱなしなので、買い戻す必要がない。つまり、実需筋が最強で、その後にポジション保有期間の長さの順に力関係が続いていきます。

トレーダーというものは、より長期に保有する人たちの顔色を伺いながらトレードしなくちゃいけないんですよ。

つまり、デイトレーダーは翌日以降までポジションを持ち越す人たちの動向に沿ってポジションを持たないといけないわけです。

複雑さの中に求めるべきは単純さ

じゃあ、そんな僕たちデイトレーダーが、より長期のポジションを持ち続ける人たちの動向を探るには?

その日1日限りの投機的な動きが排除された「1日の終値」の推移を的確に表してるツールが必要です。

では、そんな1日の終値の推移を的確に表してくれるテクニカルとは?

「ロウソク足」

別に終値だけを結ぶラインチャートもありますが、その日の値動きの始終高安という事実を完全に表すロウソク足は、終値を元に奥深い分析が可能となります。

極論すれば、ロウソク足だけで良いのかもしれません。しかし、酒田五法やプライスアクションといった単純でありながら奥深いロウソク足。他にもっと分かりやすく、かといって的確に動向を教えてくれるテクニカルはないものでしょうか?

そう、そこで登場するのが、

「移動平均線」

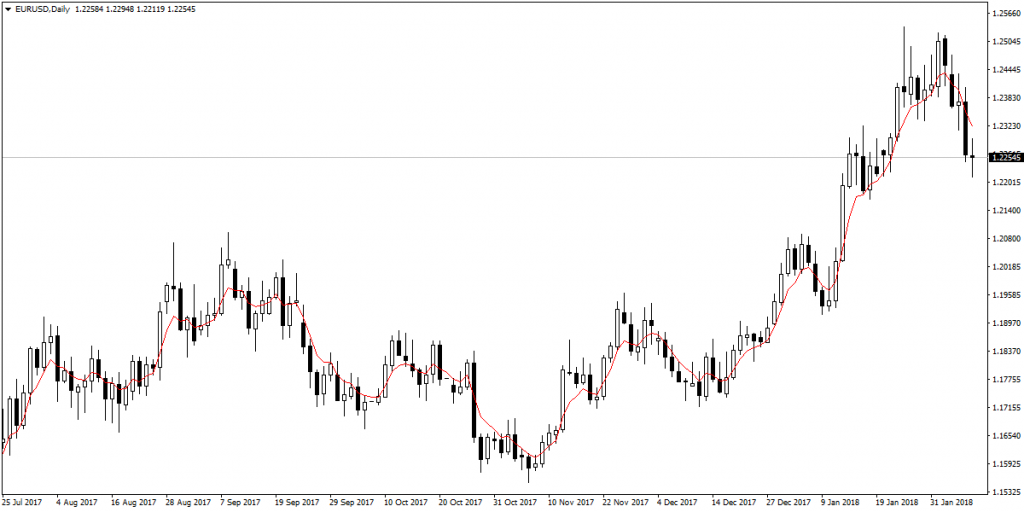

なんです。デイトレによる投機的な値動きが解消された、つまり日付を越えてポジションを持ち越す人たちの動向を表す1日の終値の推移と傾向を最も単純かつ的確に示してくれるのが「移動平均線」です。

ロウソク足と移動平均線。そのたった2つを見比べて分析することで、その日は上に行く方が有利なのか下に行く方が有利なのかが、判断しやすくなるわけなんですね。

事実は複雑さの中に隠されていますが、それを露呈させていくのは単純さなんです。

でも、長期保有者であればあるほど強いのであれば、その移動平均線も短期ではなく長期で見た方が良いのでは?という考えが、ふと浮かんできたりする人もいるのでは?

そこで話は、前々回の記事の内容に戻ります。

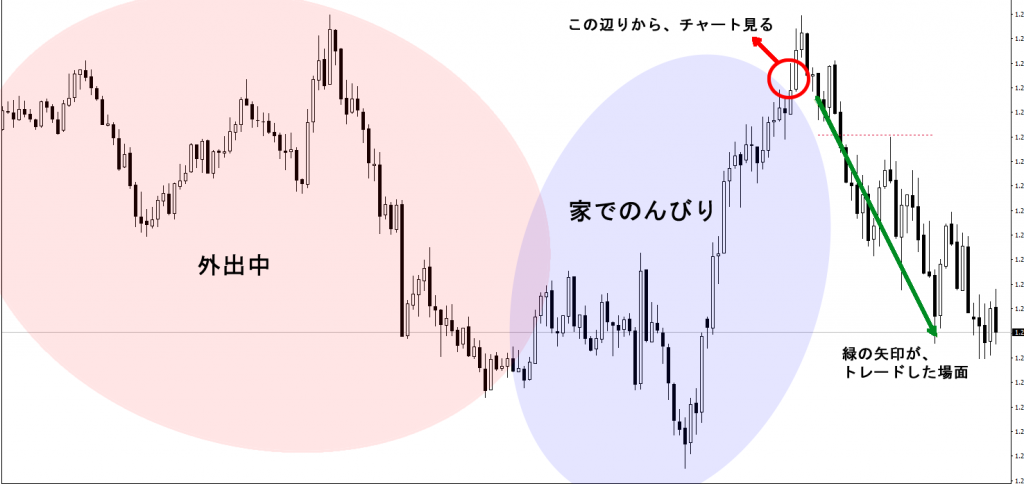

もちろん、大きな流れにあがらうことはできません。しかし、僕らはデイトレーダーです。価格は大きく上下しながらトレンドを形成していくわけですが、デイトレーダーはそんな中のたった1日(ロウソク日足にしたらたった1本)の中に形成されるトレンドに乗るだけです。

なので、長期的動向を探る必要などなく、長期保有者たちの直近の動向を探れば良いわけです。

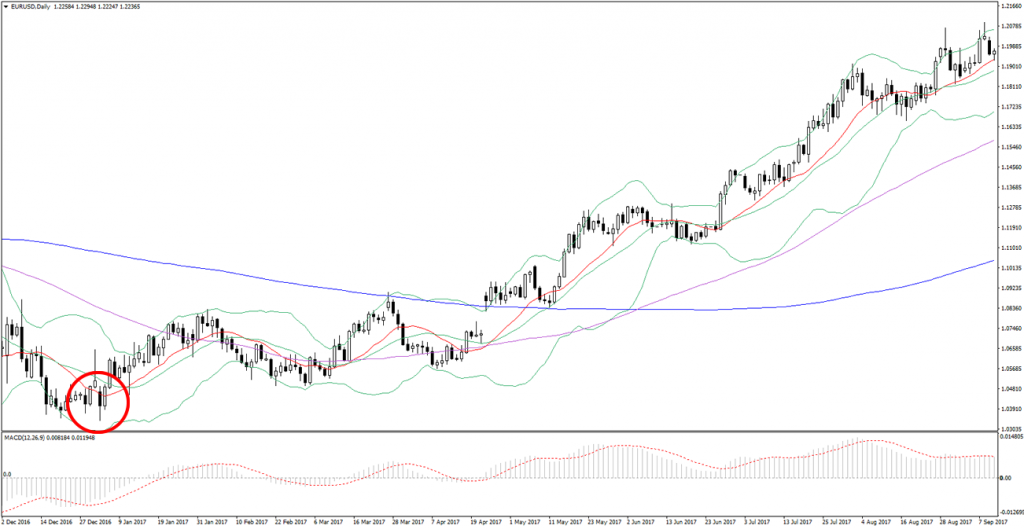

どんなに日足チャートが上昇トレンドを描いていようが、数日前に買ったトレーダー、1週間前に買ったトレーダー、1か月前に買ったトレーダー、数か月前に買ったトレーダー、1年以上前に買ったトレーダー達が、ここ数日売りに出していれば、その日の終値は前日の終値よりも下がっているわけで、日足は陰線を描きます。

移動平均線も、その数日間という直近の動向を探ることで、長期保有者による売り傾向が一時的であれ出ているならば、ロウソク足は短期移動平均線の下に位置しますし、短期移動平均線は下に向くわけです。

そして、僕らデイトレーダーは、そんな長期保有者のここ最近の売買傾向に合わせて、その日の売り買いを決定するわけです。

ロウソク足とたった1本の短期移動平均線。

これを分析することの大切な意味を、分かっていただけたでしょうか?短期的な動向を探るには、この2つのツールが最も単純で最も強力となるわけです。

しかし、やはり技術

さて、日足分析における短期移動平均線たった1本に込められた思想、理解してもらえたかと思います。

ただし、僕らはその思想、考え方を知って終わりというわけにはいきません。僕らはトレーダーとして、その思想を体現できなければいけなんですから。

知ってるだけじゃ、何もできません。使いこなせてなんぼの世界なんです、僕らが足を踏み入れている相場の世界というのは。

ですから、そのたった1本の短期移動平均線とロウソク足の関係性を上手く捉え、実際のトレードに活用できる様に、繰り返し繰り返し練習しなくちゃいけません。

トレードは知識ではなく、技術なんです。

このブログで僕は、何度も何度も、それについてお話しているはずです。

まずは、「僕がお話したこの5日間移動平均線のお話を鵜呑みにしちゃいけない」ということ、そこから始めます。

僕がお話したことが、本当に有用なのかを過去チャートとにらめっこしながら検証してください。

移動平均線が上向きでロウソク足がその上に位置して始まる場合は、陽線で終わる確率が本当に高いのか?そうであっても、ロウソク足と移動平均線が乖離している場合は、少なくとも一時的には移動平均線に近づこうとすることが本当に多いのか?

そうやって検証していくと、おぼろげにも見えてくるものがあるかと思います。

そうなったら、しめたものです。次は、

「移動平均線の傾きがどの程度以上であれば、陽線ができやすいのだろうか?」

「どの程度の乖離があると、移動平均線に近づこうとするのだろうか?」

こういった疑問がわいてくると思います。そうしたら、1つ1つ、過去チャートと向き合いながら、自分なりにその感覚を掴んでいく作業を重ねてください。

決して遠い道程ではないですよ。だって、至ってシンプルな分析方法なんですから。年末年始のお休みを利用して練習すれば、来年からのトレードに弾みをつけることが出来るかもしれません。

これをご覧になった皆さんが、少しでもトレードに有用な日足分析として活用できることを楽しみに待っています。頑張ってください。

さて、この「デイトレーダーのための日足分析」ですが、次回で完結となります。

次回は、この日足チャートを使った日足分析を、デイトレード向けにさらに発展させていきます。日足の内部構造に踏み込んでいくことで、さらに実用性が増していきますので、お楽しみに。それじゃあ、また。