ご無沙汰してます。恒例のごとく、ずっとブログ更新してませんでした。

まぁ、書く気がある時と、そのモチベーションに見合った空き時間がないと、ブログは書かないのが、僕のスタイルですからねぇ。

で、今回のテーマですが、「トリガー」について回お話します。

トリガーについては、このブログで何度もお話していますが、今回はもっと突っ込んだ具体的なところまでお話していこうかと。

もちろん、このブログは裁量トレーダーに向けたものなので、「裁量トレーダーのためのトリガー」についてのお話になります。

書き始めたら、いつものごとく長くなり過ぎたので、数回に分けて解説していきますね。

それじゃあ、始まり始まり~!!

トリガーについて

セットアップとトリガー

セットアップとトリガーについては、もうこのブログで何度も言い散らかしていますから、詳細は過去ログから漁って理解してもらうとして、まぁ端的に言ってしまうと、

- セットアップとは、売り方針なのか買い方針なのかを決める前提条件の事。環境認識から現状認識まで落とし込むことによって、この方針が決まる。

- トリガーとは、セットアップによって売買の方針が決まったら、どのタイミングでエントリーをするかを規定するもの。

ということでした。

構文として例えるなら、

- もし〇〇という条件を満たした場合は買い方針となり、その場合はAAAという条件がそろった場合に買いエントリーをする

- もし△△という条件を満たした場合は売り方針となり、その場合はBBBという条件がそろった場合に売りエントリーをする

の「もし~となり」の部分がセットアップで、「その場合は~エントリーする」の部分がトリガーとなります。

セットアップはトリガーに対して優位

これも口酸っぱく言っていますが、セットアップが正しければ基本的にどこでエントリーしてもトレードは成功する確率は高くなります。

まぁ、そりゃそうでしょう。前提条件が間違っているなら、その後の行動も間違いですから。

極端な言い方をすると、セットアップが正しければ、セットアップが解除されるまでの間なら、目をつぶって適当なタイミングでエントリーしたとしても、勝てます。

本当に?

まぁ、このブログの常連さんならとっくにご存じの通り、それは本当の話です。既に「トレンドの正体」にてお話していますので、読んでない方は目をかっぽじって読みやがってください。

( ̄∇+ ̄)vキラーン

ということで、上記の記事を読んで相場の原理原則を理解できている方なら、セットアップが重要でトリガーはそこに従属するものであると腑に落ちているはずです。

しかしながら、それを知らない多くの勝てない人というのは、「トリガー=手法」もしくは「毛の生えた程度の環境認識をテクニカルで認識+トリガー=手法」と思い込んでいる方が多いんですよねぇ・・・

だから、いつまで経っても勝てないし、聖杯探しという無駄な時間を費やし、詐欺レベルもしくは完全に詐欺な連中の金づるになってしまうわけです。

ということで、

セットアップが間違っていれば、トリガーなんて意味ねーんだよ。

ってことを常に頭に置きながら、ここから先の解説を読み進めていってください。

トリガーとは効率化

繰り返し言いますが、セットアップが正しければ、基本的にどこでエントリーしても成功する確率は高くなります。

とは言え、「どこで入っても」というのは、正直なところ効率が悪すぎです。

例えば、下降トレンド中の戻り売りを狙う場合、戻り(上昇)の途中から売ってしまっても、更に価格は上がってしまい、含み損で苦しい思いをします。精神衛生上よろしくないですよね。

その逆行、まだ耐えられるレベルなら良いですが、思っていたよりも大きく進んでしまえば、恐怖によって損切りしてしまったりします。

で、損切りした途端に価格は勢いよく下がりだす・・・

なんてことは、トレードあるあるです。なので、出来るだけ逆行に曝されないポイントで、エントリーできることが理想的です。

また、結果として下がって利確できたとしても、もっと高い位置でエントリーしていれば、利幅はもっと獲れたことになりますし、仮に損切りなった場合でも、やはりもっと高い位置で売りエントリーしていれば、損切幅も小さくて済んだはずです。

この様に、リスク・リワード比(利益幅と損失幅の比率)や勝率、またメンタル面での効率化のために、出来るだけ効率の良いポイントでエントリーしようとするためのルールが「トリガー」というものになります。

セットアップの方が重要とは言え、トリガーを軽視していれば、結果としてトレードは上手くいかないことの方が多いんです。

トリガーとはトレードの効率化。非効率ではトレードもままならない。

そう覚えておいてください。

BOZ流におけるトリガーの位置づけとは

セットアップ用画面とトリガー用画面

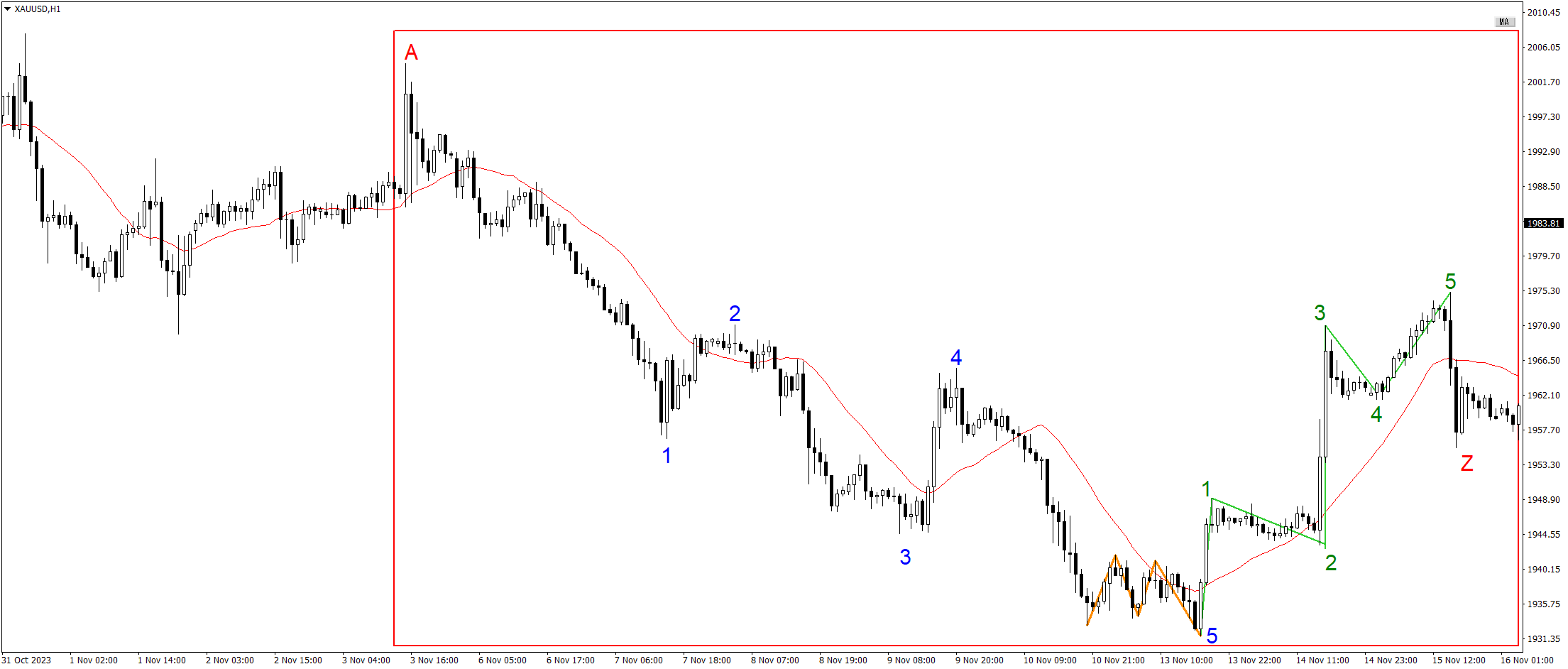

既に何度か記事にしていますが、セットアップにはセットアップ用のチャート画面、トリガーにはトリガー用のチャート画面を用います。

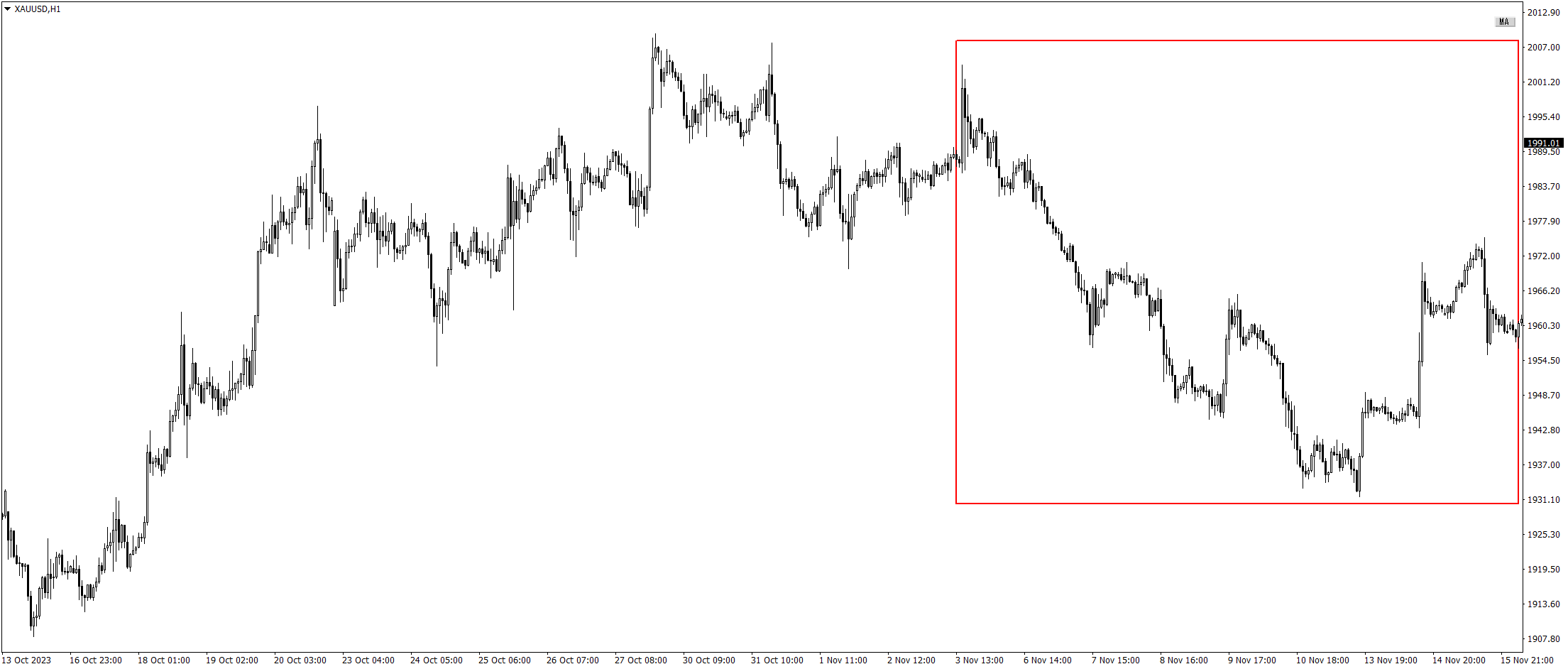

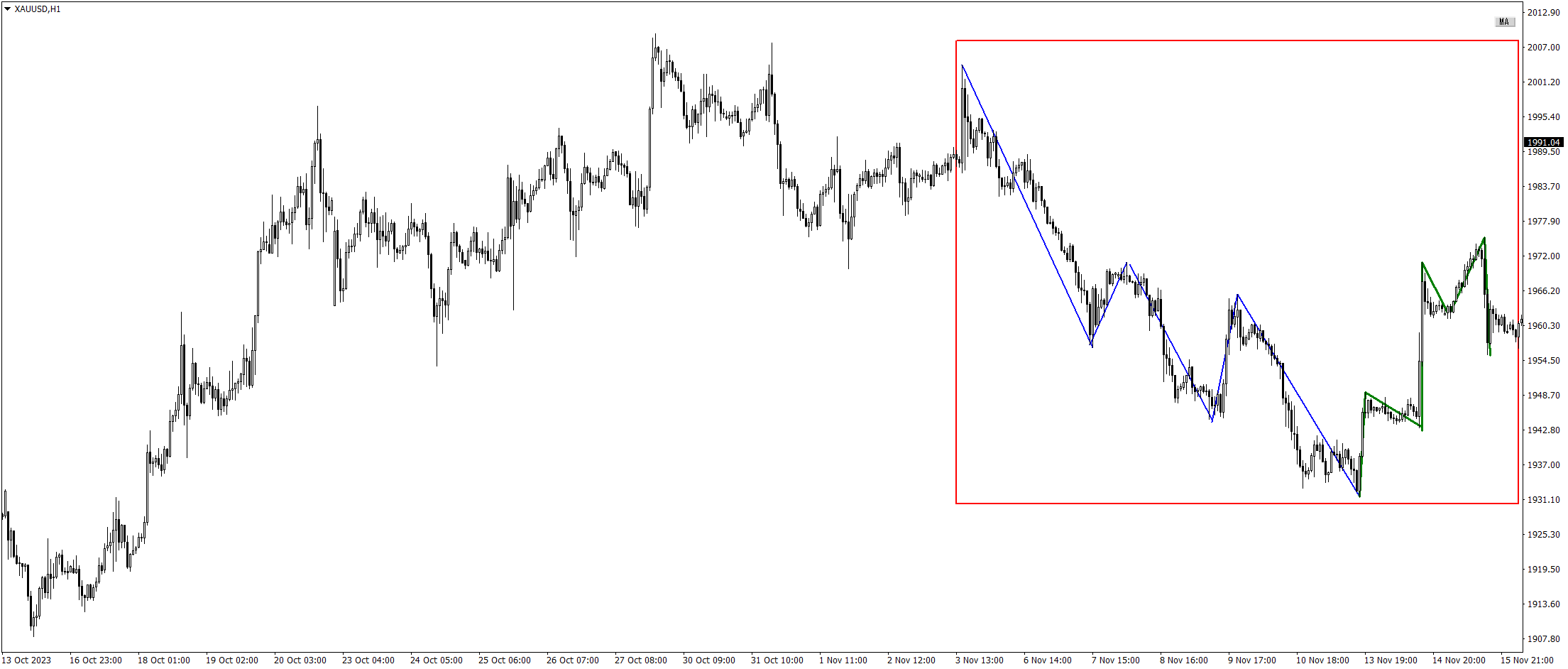

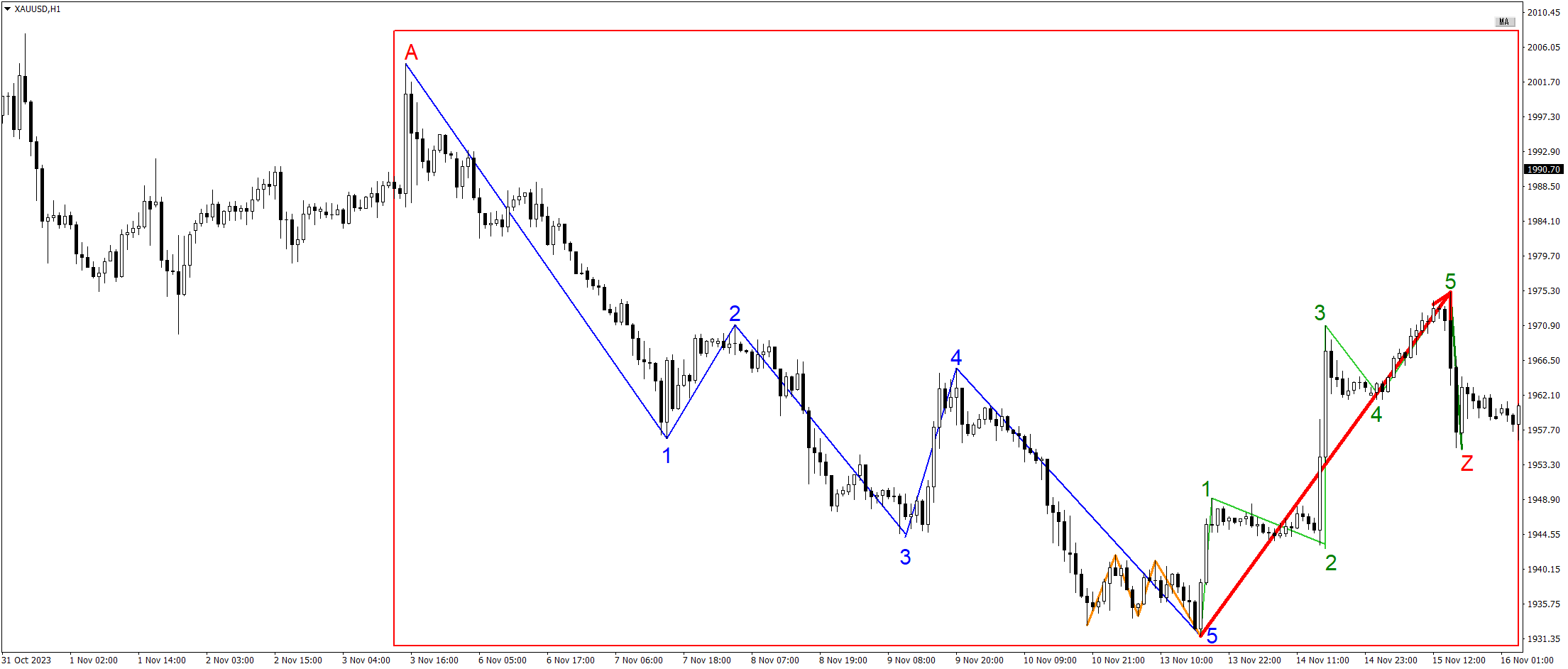

で、まずは環境認識から現状認識までをセットアップ用の画面で行います。そして、1時間足の波を切り取ってトレードしたいのであれば、1時間足を用いてセットアップが整うのを待ちます。

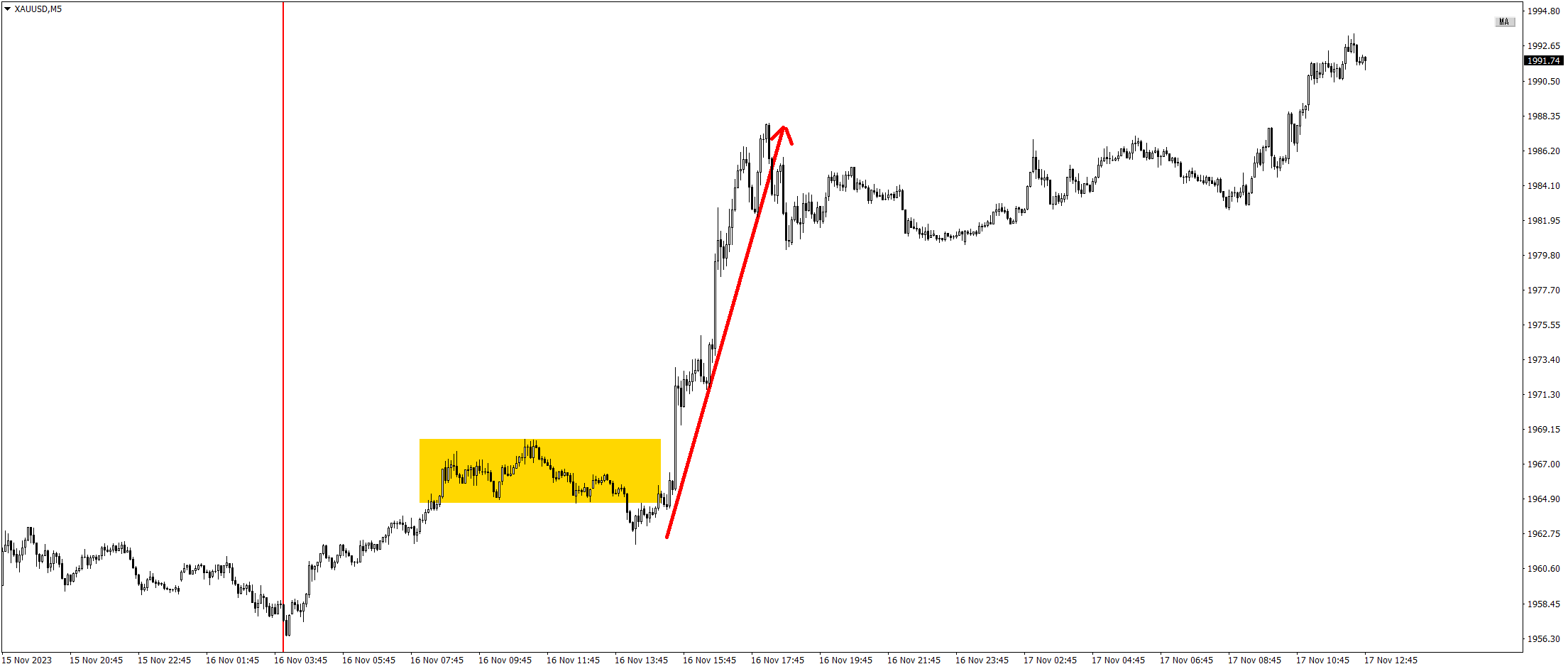

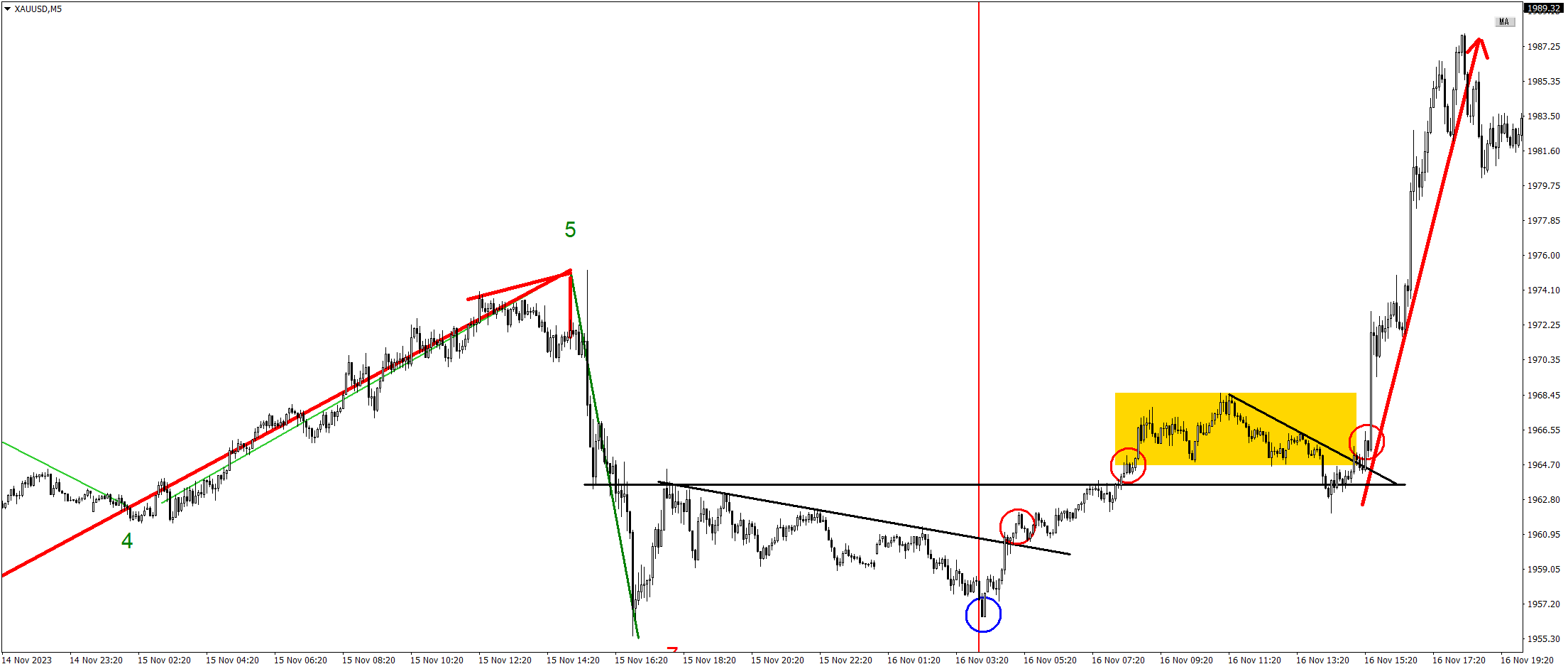

そしてセットアップが整ったら、タイミングを計りやすいように5分足などのより小さな時間足のトリガー用の画面にて、値動きを観察し、トリガーを引くタイミングを狙ってエントリーします。

チャート画面の表示例

で、実際のセットアップ用の画面とトリガー用の画面の表示の仕方ですが・・・

そういったことは、特に規定していません。各自が相場状況を把握しやすい様に、各自が工夫をして表示します。

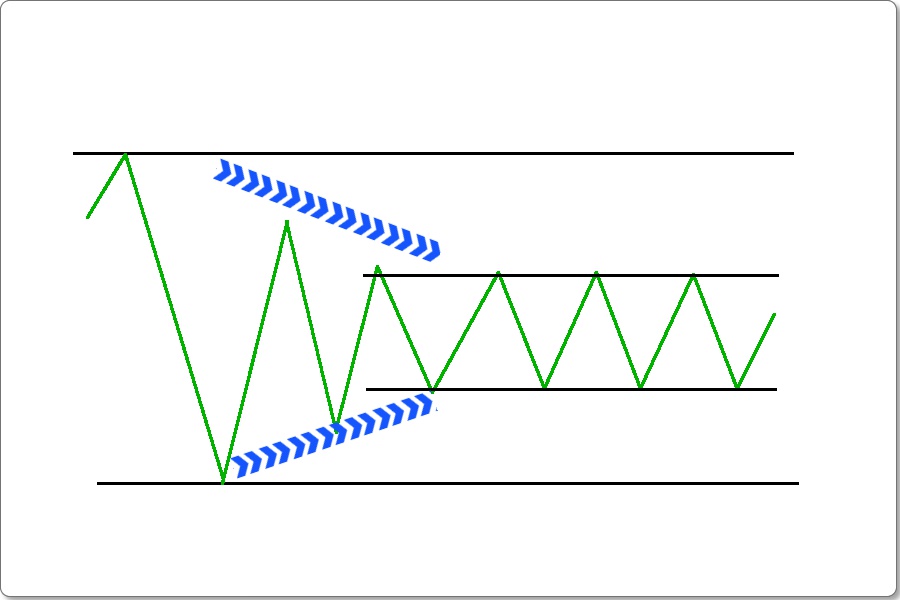

もちろんそれは、定番のMTF表示であっても構いません。例えば下図の様に、

日足→4時間足→30分足までを現状認識していき、セットアップのメインが30分足、5分足をトリガーとして用いてみたり、

上図の場合なら、セットアップは15分足まで落とし込んで5分足をトリガーとすることも可能ですし、

- 4時間足がセットアップで、15分足がトリガー

- 1時間足がセットアップで、5分足がトリガー

という風に、その場の状況に応じて分けて使える様にしてもOKです。

また、表示の仕方を、自分なりにもっと工夫することも大切です。以前紹介した例をいくつか挙げるとすると、

この様に、セットアップ画面を常に大きくして、トリガー画面を小さくしておくことで、短い時間足に気を囚われづらくしてみたりとか、

日足、4時間足、1時間足、5分足をサブ画面に常に表示しておいて、メイン画面はその都度時間軸を切り替えて使うという表示方法も考えられます。

相場における認知の仕方や判断には、個人差があります。なので、自分が最もしっくりくる表示方法を工夫するのが、その人にとってのベストな形です。

セットアップとトリガーのテクニカル

セットアップとトリガーに使うテクニカルやその設定は、同じであっても別々であっても構いません。

なぜなら、セットアップに判断しやすいテクニカルと、トリガーにおいて判断しやすいテクニカルは、アナタにとって同じとは限らないからです。僕自身、両者のテクニカルは同一ではないですし。

要するに、「どのテクニカルを使うべきか?」というのは、大して重要ではないんですよ。どんなに素晴らしいテクニカルを知ったところで、それを扱う腕がなければ、単なる無用の長物でしかありません。

大切なのは、自らが選び、検証と練習を重ねることで熟達したテクニカルを用いることなんですね。

本当に画面は分けるべきか?

しかし、ここで1つ疑問が・・・

仮に、セットアップ用のチャートとトリガー用のテクニカルが同じなのであれば、わざわざ別々に画面を用意する必要はないのでは?という疑問です。

もちろん、「絶対に分けろ」とは言いません。1つのチャート画面をその都度切り替えて用いることも、ありっちゃありです。

もっと言えば、セットアップ用のテクニカルとトリガー用のテクニカルが違っていたとしても、MT4などであれば、各時間足に各インジの表示・非表示を設定できます。なので、わざわざセットアップ用とトリガー用の画面を分けて用意する必要性はないのでは?

まぁ、それで勝てるなら、それで良いんですよ。そちらの方が自分に向いていて、それで勝てるなら、何も問題はありません。

ただ、それだと多くの人が過ちを犯します。

「セットアップが重要」ということが分かっているつもりでも、悲しいかな勝てない人というのは、いざトレードを始めようとすると、目先の値動きばかりが気になってしまい、結果的にトリガー用の短い分足ばかりをガン見してしまいます。気が付けば、より大きな時間足の状況なんてすっかり頭の中から消え去ってしまっているんです。

そしてそれが、負けを喫する大きな要因です。

なので、そういった状況を回避する意味では、セットアップ用のチャート画面とトリガー用のチャート画面は別々にして、常に同時に見える状態にしておくという工夫は、とっても大切なんですよ。

僕自身、若い頃は1つの画面を切り替えることで済ましていましたが、歳を取り記憶力が薄れてきたり、ミスが頻発するようになってからは、セットアップとトリガーの画面は分けるようにしてますからね。

基本やセオリー、原理原則を身に着けているのあれば、

トレードなんて自分のやりやすいように、やりたいようにやったら良いのさ。

( ̄∇+ ̄)vキラーン

というのが、BOZ流でしたね。そういうことです。

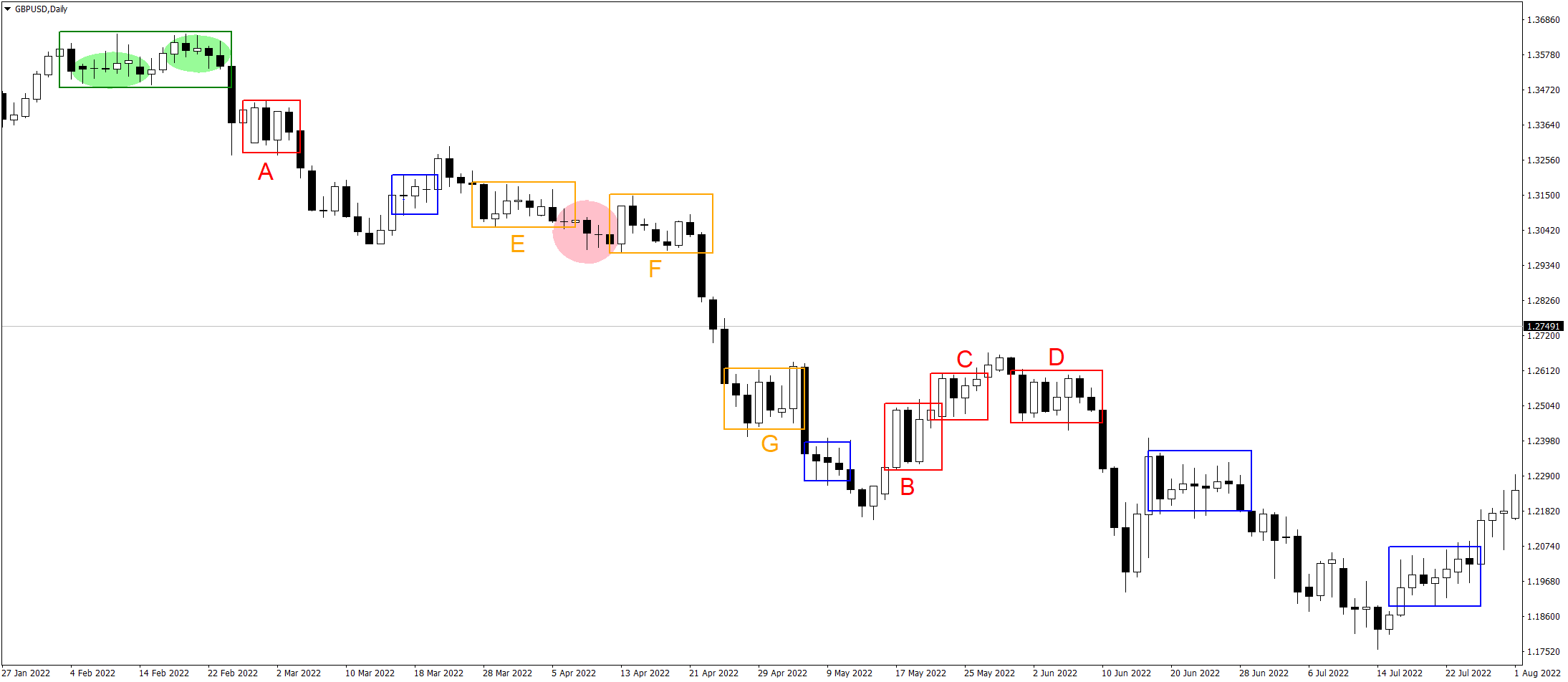

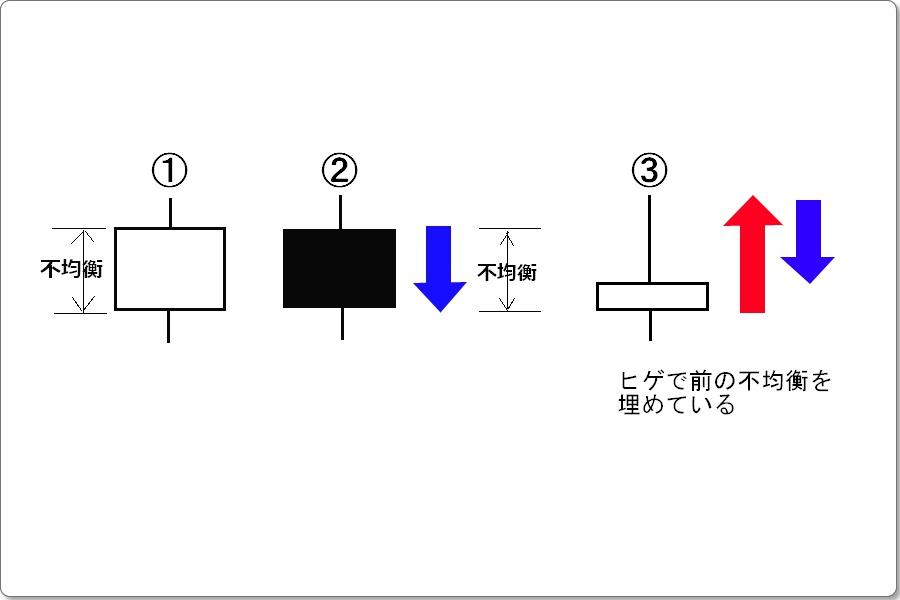

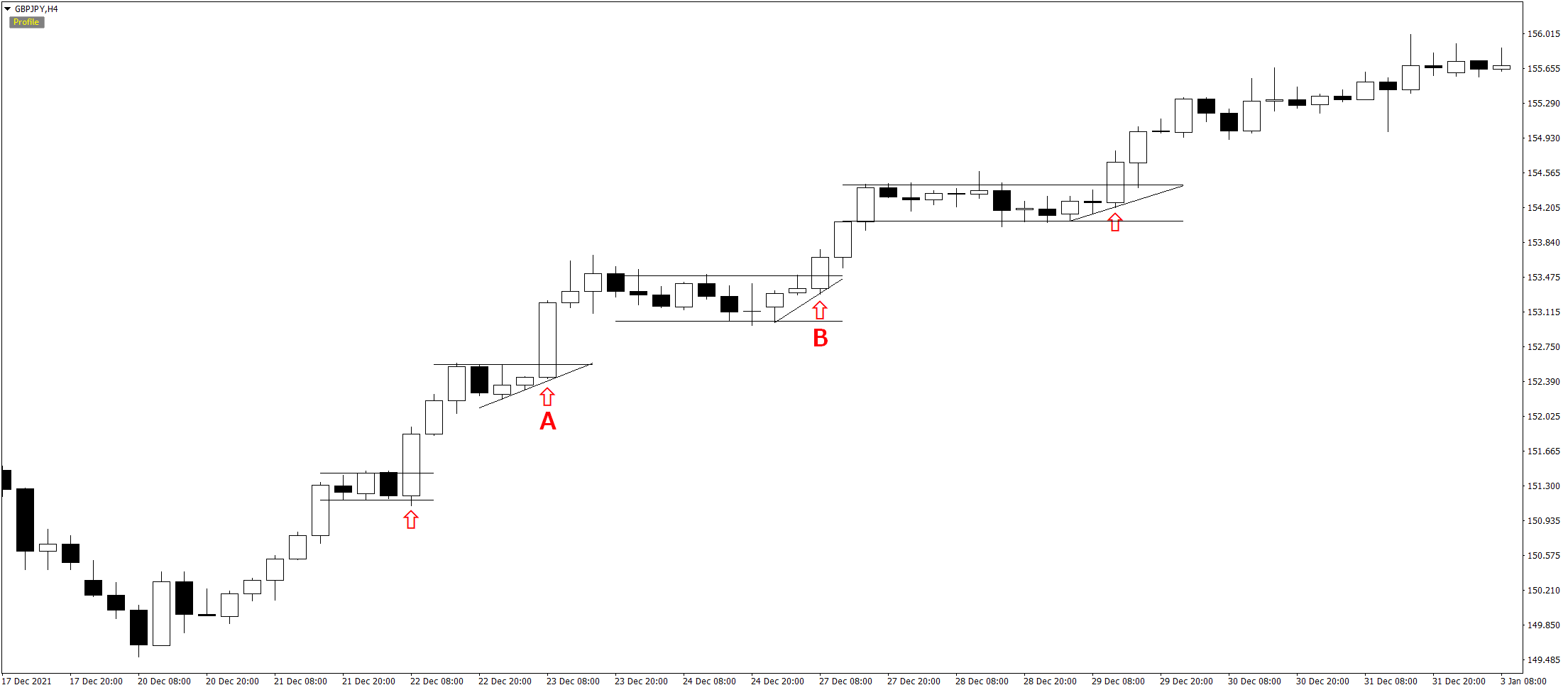

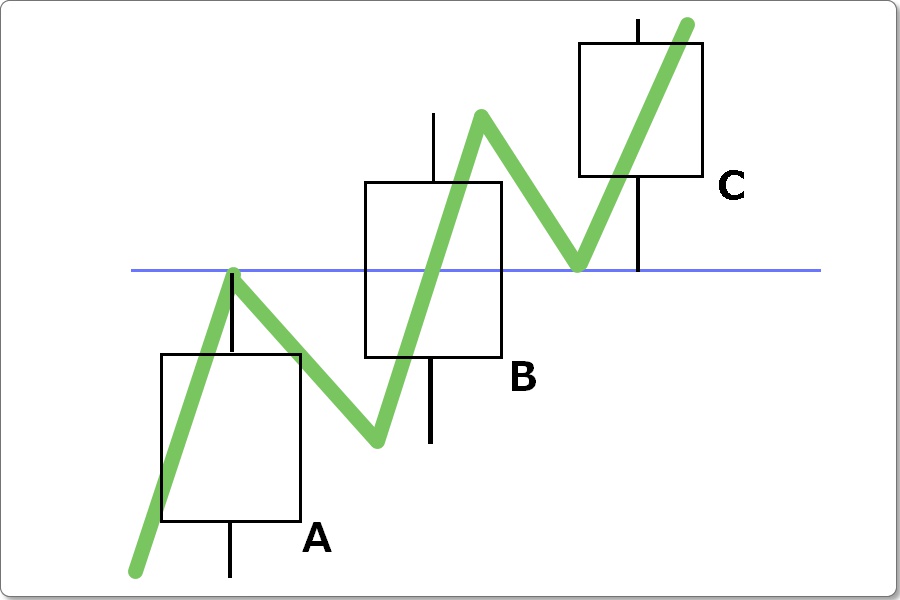

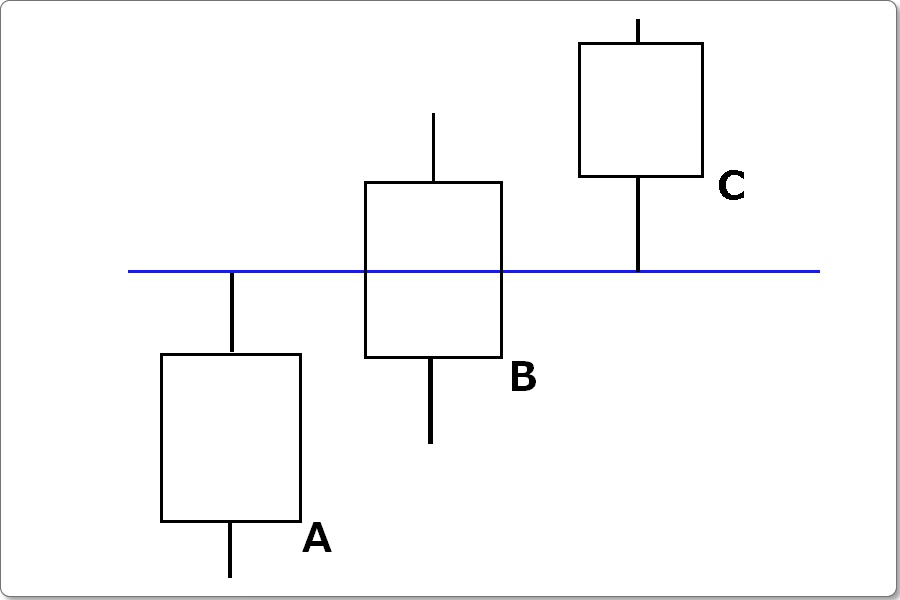

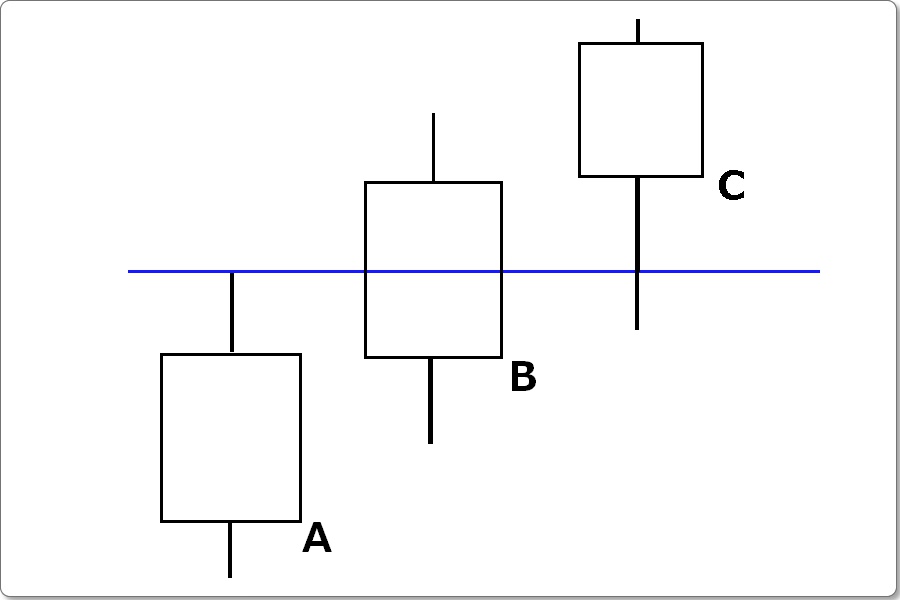

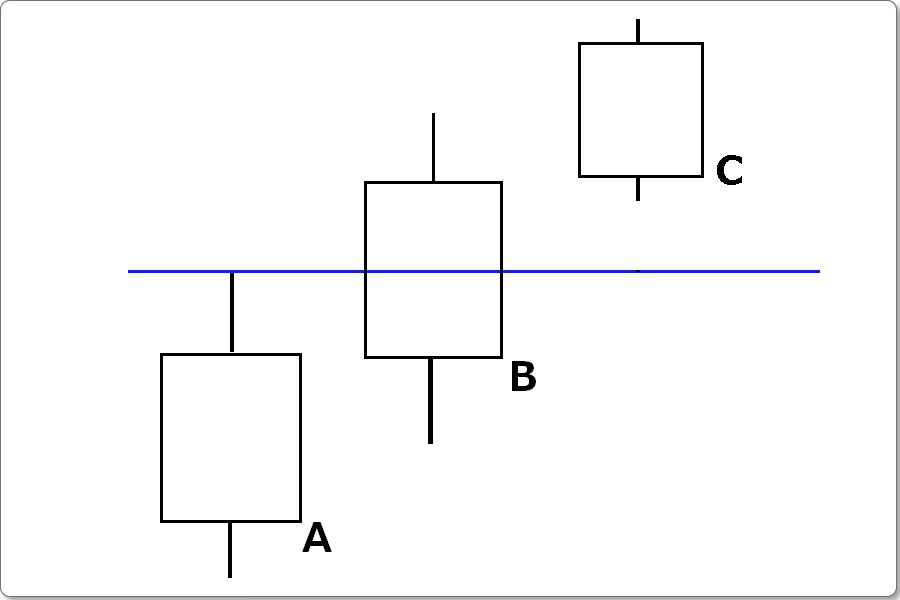

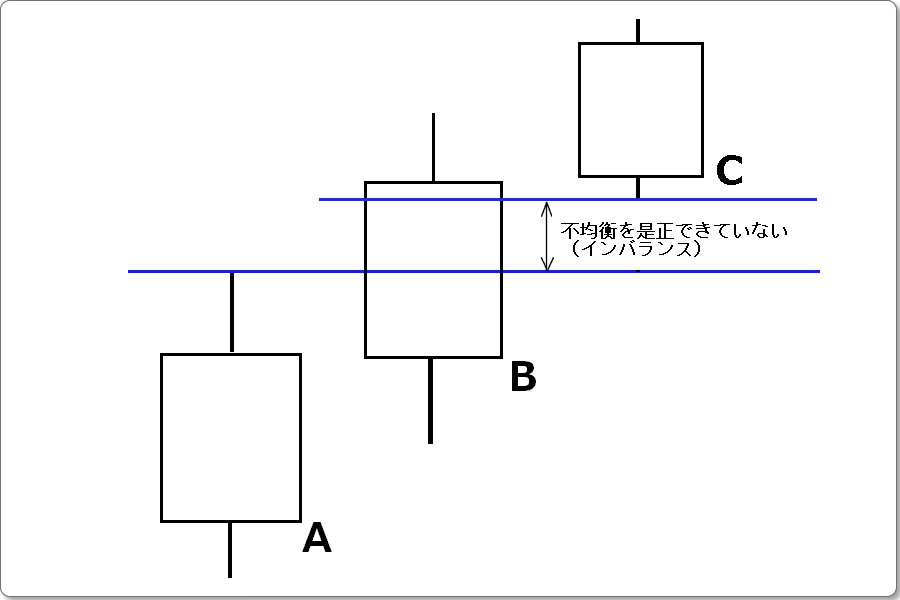

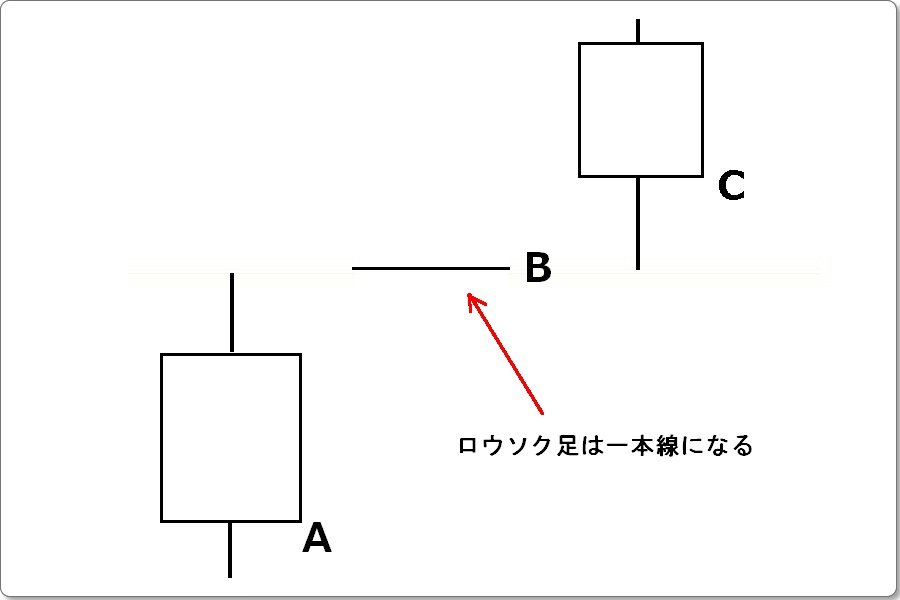

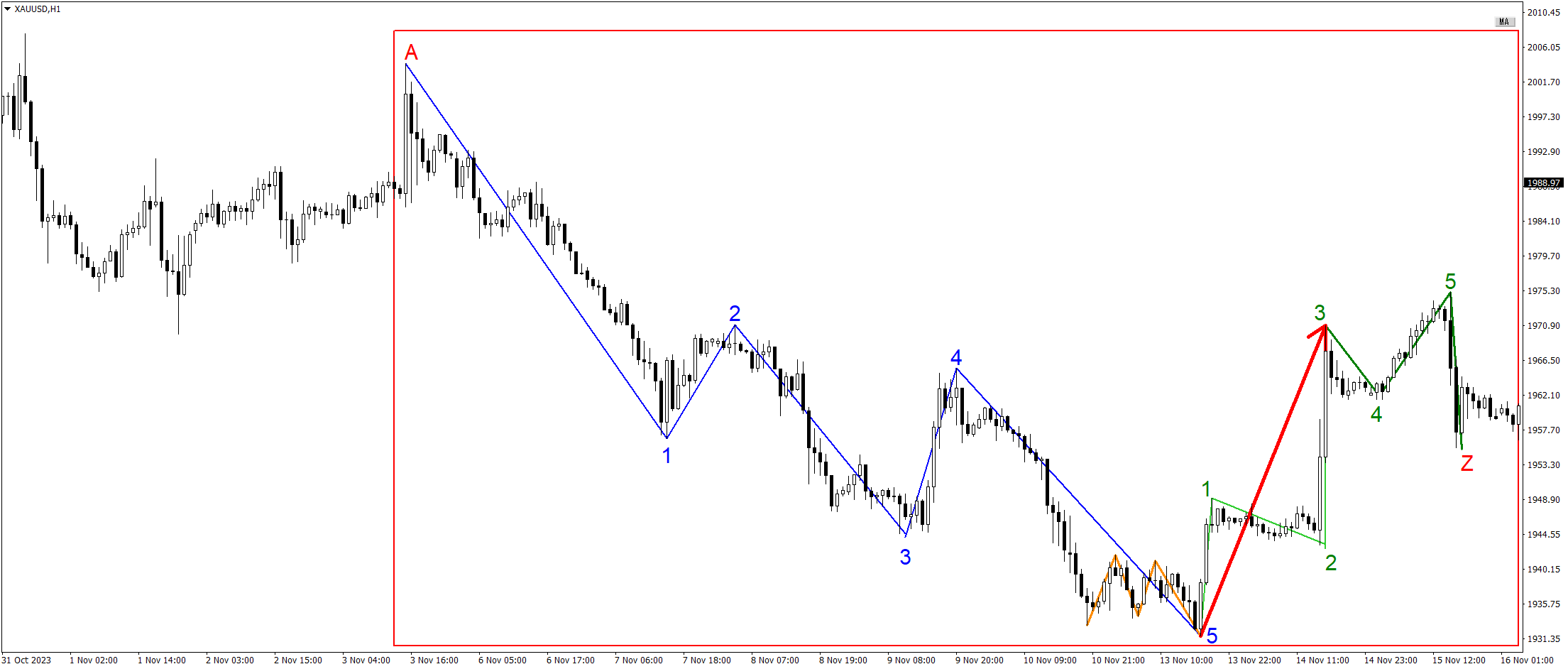

到達確認と反転確認

BOZ流において、エントリーポイントを決める際には、

- 到達確認

- 反転確認

の2つが必要でしたね。

で、この到達確認と反転確認が、BOZ流では基本的なトリガーの仕様となります。

ただ、ここで注意しなくちゃいけないことがあります。

それは、到達ポイントを設定するのは、トリガー用画面ではなく、セットアップ用画面で行うということです。

環境認識から現状認識まで落とし込んだ際、例えば1時間足の波を切り取りに行くのであれば、到達ポイントは1時間足以上の時間軸で探します。

なぜなら、1時間足の波に乗りたい場合、それよりも小さな時間足でしか確認できないポイントとは、無視されがちだからです。1時間足の波で言えばどうでも良いポイントを気にしたところで、その波には上手く乗れません。

なので、到達ポイントの設定はセットアップ用チャートで行います。そして価格がそのポイント付近まで来たら、トリガー用チャートにて値動きを観察し、到達確認と反転確認を行うことになります。

トレード・スタイルにおける注意点

以上のプロセスは、基本的にどの時間軸に対しても同じです。例えば日足をセットアップに用い、トリガーを1時間足で引くトレーダーもいるでしょうし、30分足をセットアップにして、分足をトリガーにする人もいるかもしれません。それぞれが最もやりやすい形を見つけて、トレードに臨むのが最適です。

ただ、注意しなければいけないのは、スキャルピングです。スキャに関しては、少し勝手が違ってきます。ポジションの保有時間が違っていても、トレードのロジックは原則として同じですが、正直スキャだけは違ってくることがあるんですよ。

例えば、5分足に生まれる波の一辺を獲っていこうという様なスキャの場合、セットアップは5分足でトリガーは1分足なのでしょうか?

それでOKな人は、それで臨んでもらって構いません。

しかし、スキャであってもセットアップは例えば1時間足などの大きめの時間軸を用い、トリガーは5分足にして、その5分足の波だけを獲っていくというトレードの仕方の方が、個人的には有用かな?と思っています。

いくらスキャであっても、大きな時間足は重要なんですよ。

そして、僕のスキャルピングもその様なスタイルです。スキャであっても、1時間足や4時間足は繰り返し良く見ています。

また、スキャルピングと一口に言っても実は、

- 通常のロジック通りに到達確認と反転確認を行ってトレードするもの

- 反転確認を行わず、ポイントに到達後の「反発」(反転ではない)を狙ってトレードするもの

の2種類があったりします。

前者の場合は、今までお話してきているプロセスを踏みながらトレードしますが、後者の場合はちょっと質が違います。

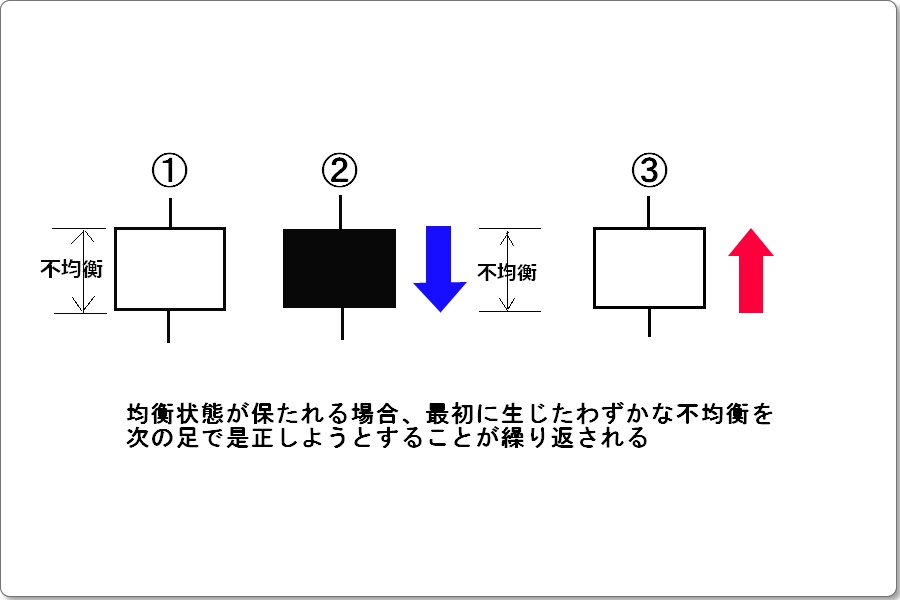

大きな時間軸において重要なポイントに価格は到達すると、必ずと言って良いほど大きな売りや買いが入ります。

例えば、4時間足において重要なサポートとなるポイントまで価格が下落してきた場合、かなりの高確率で大きな買いが入り、価格は一時的にせよ反発上昇します。サポートラインを下にブレイクしたり、サポートされて反転上昇を始めるのは、その反発を繰り返した(1度きりの時も稀にある)後のことになるわけです。

で、そんな反転やブレイクが始まるまでの間の一時的に反発した値幅だけを獲りに行くというスキャルピング・トレードのやり方があるんですよ。

そして、そんなスキャをやる場合、反転確認は不要になります。そしてその際のトリガーは、到達確認とそのポイントで止められたことを値動きで察知する技術になるわけです。

ですから、そんなスキャをやる場合は、自ずとトリガーのロジック自体が違ってきますし、また大きな売玉や買玉が入るポイントを知るには、1時間足以上のチャートを見ている必要がありますから、セットアップはやはり1時間足や4時間足になってきます。

以上のことから、スキャルピングであっても大きな時間軸は重要ですし、またスキャの種類によっては、トリガーのロジックのプロセスには反転確認を含まないものがあるということを、きちんと頭の中に留めておいておいてください。

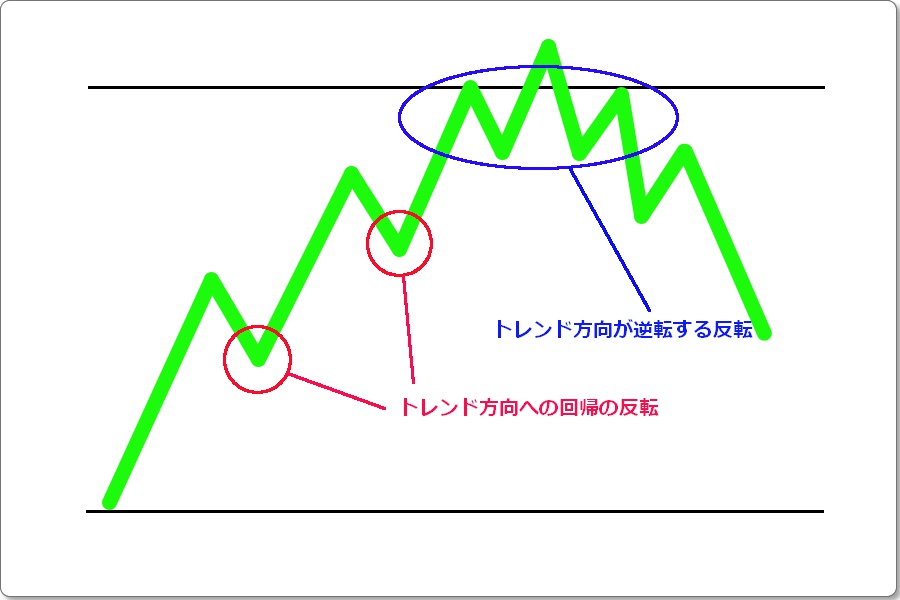

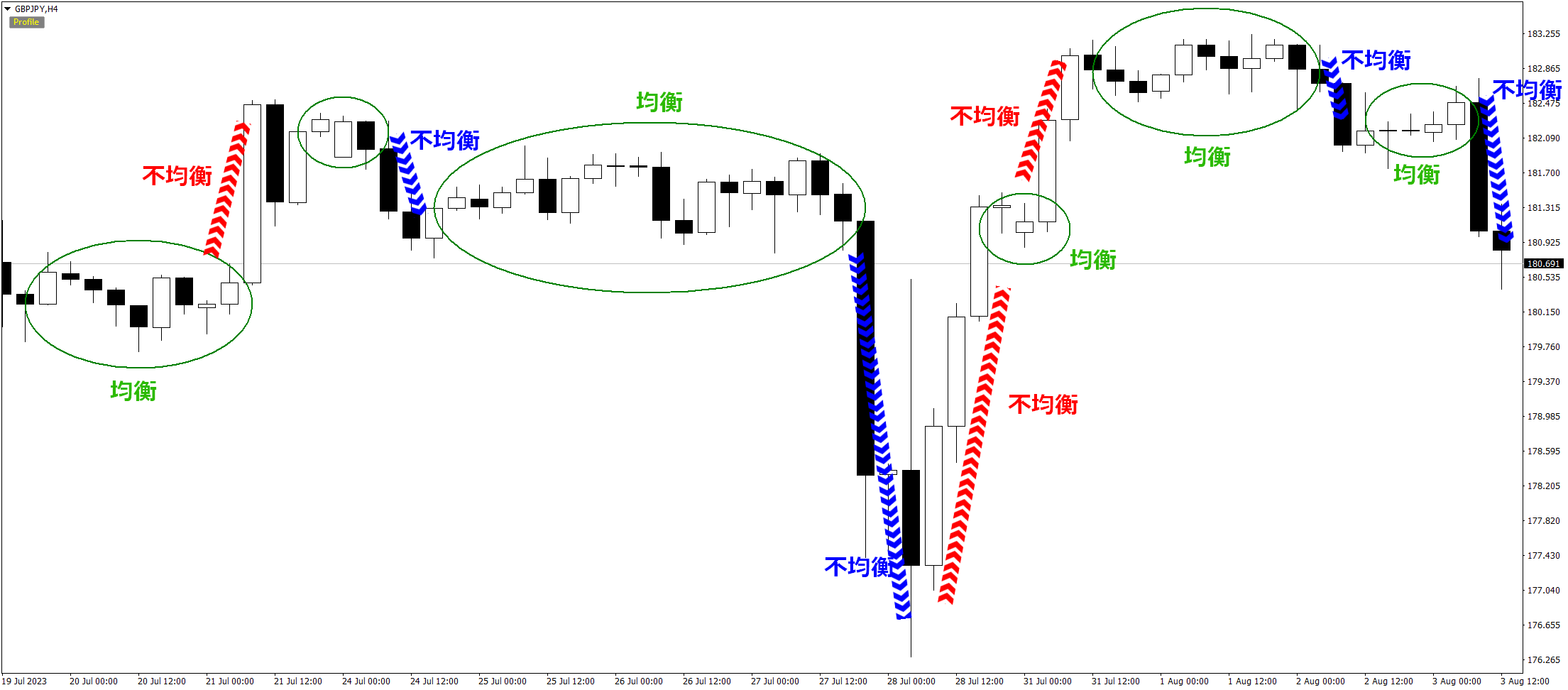

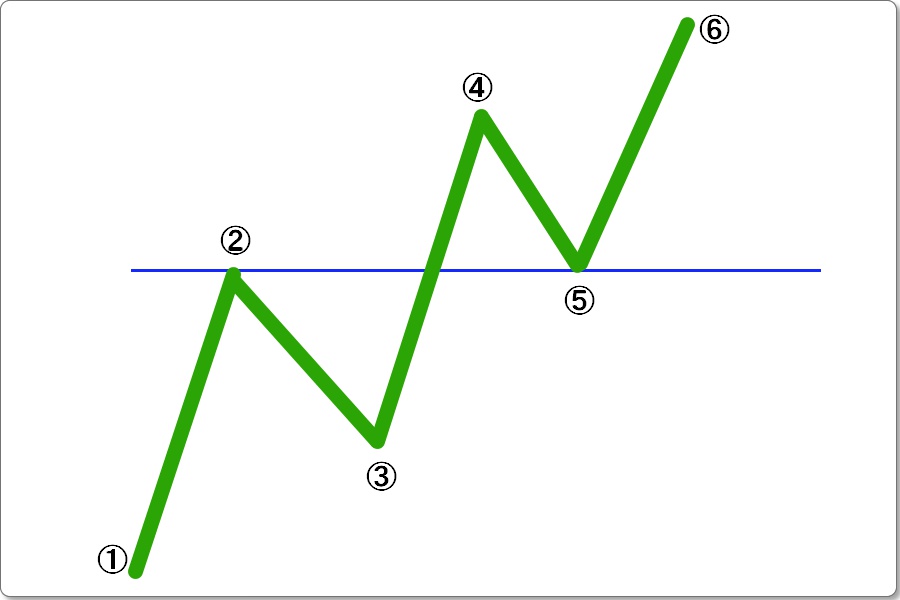

反転確認には2種類ある

さて、実はもう1つ重要な注意点があります。この話、具体的にこのブログで触れてたかどうかは記憶が曖昧なんですが、

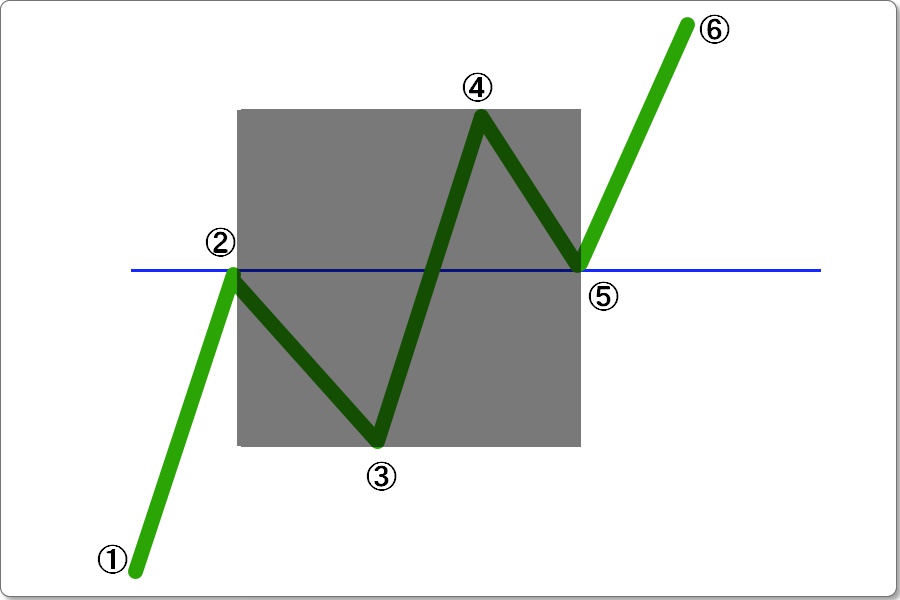

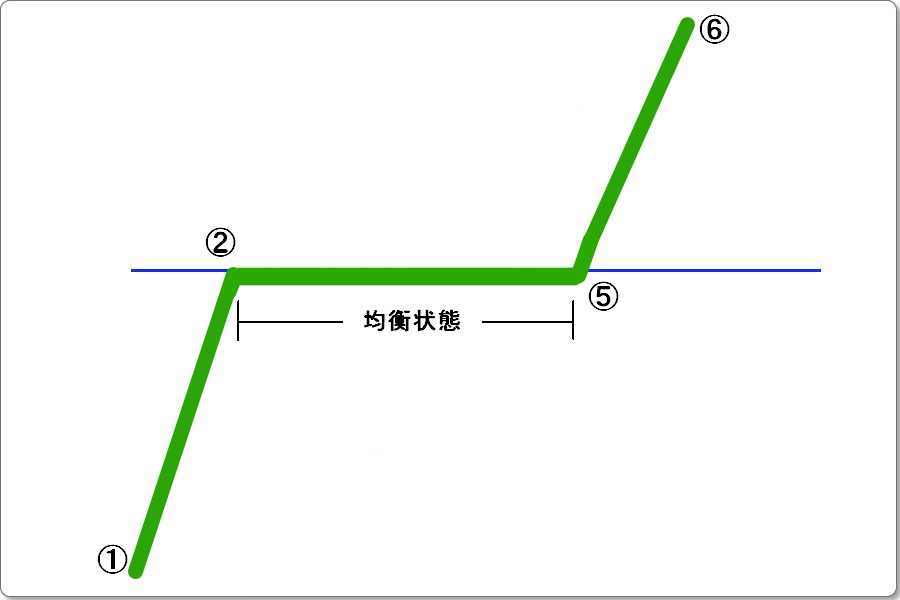

実は、反転の種類は2種類あるんですよ。それは、

- トレンド中の押しや戻しがお終わり、再びトレンド方向へと進み出す際の反転

- トレンドが終了し、そこが天底となって逆方向にトレンドが始まる場合の反転

です。

同じ「反転」であっても、この2つは全くの別物です。

前者は、大局の流れの中で一時的な逆行や停滞が起こった後に、再び大局に沿った流れに戻るときの現象です。しかし後者は、大局そのものの流れが変わってしまう現象です。

全くの別物なんですよ。

なので、それら反転の確認方法も自ずと違ってきます。

もっと言ってしまえば、前者の反転確認は「トリガー」でしかありませんが、後者の反転確認は、逆方向へとトレンドが開始したと判断する「セットアップ」ということでもあるんです。

にもかかわらず、これを混同したままでいると痛い目にあいます。トレンド中の反転確認のテクニカルを用いて、天底を責め続けたところで、それは負け数を量産していくことにしかならないんですよ。

絶対に混同してはいけませんからね。

裁量トレードにおけるトリガーとは

システム・トレードと裁量トレードの違い

自動売買を行うEAを作る場合、テクニカルに条件を与えて、バックテストを繰り返します。そうやって、勝率や損益のデーターをとり、有効な条件の組み合わせを導き出そうとする作業が行われます。

この場合、トリガーを引くのはアプリケーション、つまりコンピュータによるものなので、条件にあったポイントを正確無比にフル稼働で実行することが出来るわけです。

ということは、自動売買システムによるトレードと裁量トレードでは、決定的な違いが出てきます。それは、

- EAは、与えられた条件(ルール)を確実に実行するが、裁量はルール通りに実行することもしないこともできる

- EAは、与えられた条件(ルール)以外のことは一切考慮しないが、裁量はルール以外のことを考慮して判断することが可能

ということです。

で、多くの勝てない人が気にしてばかりなのは、1番目のルール通りにトレードできるかどうかということ。決めたルール通りにトレードしなくて負けてクヨクヨ嘆いたりする、恒例の勝てない人あるあるですね。

(もちろん、大した検証も出来ていなルールを守れたところで勝てるとは限らないんですが、勝てない人はそんなことすら気づきません)

しかし、今回ここで注目してもらいたいことは、2番目の方。与えられた条件以外のことまでも判断材料として考慮できるのかどうかということです。

あのね、僕は常日頃言っている通り、トレードはスポーツにとても良く似ているんですよ。

バッティングに例えると、EAというのは与えられた条件通りの球速とコースでボールが飛んできた場合のみ、決められたタイミングで決められた通りのバットの振り方しかしません。

しかし裁量というのは、基本や定石というのはあっても、向かってくるボールの球速やコースや変化によって、バットの振り方や振るタイミングをその都度変化させて、ヒットを狙う様なものです。

相場付きのニュアンスの違いによって、基本ルールに合致していても、トレードを見送ってみたり、また条件全てに合致せずとも優位性が高いと判断したらトレードを実行したりするのが、裁量というものなんですよ。

この点が、裁量トレードとシステムトレードの決定的な違いです。

ただし、この「ニュアンス」という言葉・・・

曖昧なので出来れば別な言葉を用いたいのですが、これに代わる言葉が正直見当たりません。

でもまぁ、そうですよね。こういったニュアンスの変化を捉えることがどれくらい出来るかどうかで、スポーツも優劣が生まれるんですから。

全ての人が、千差万別の事象を全て条件化し、それに対するベストな行動様式も全て具体化して行動できるのであれば、スポーツは身体能力を除いた全ての技術の部分において、各人の間に優劣は生まれないはずです。

しかし、実際には優劣が生まれるわけで・・・

つまり、これが上手い下手の差、技術の差になるんですね。

で、トレードもこれと同じなんですよ。

だから、同じテクニカルを用いて同じルールでトレードをしても、裁量の場合は、EA化してバックテストした結果とは同じにはなりません。

勝てない人というのは、「裁量」という名の「下手クソさ(技術力と判断力の無さ)」を加えることでバックテスト以下の結果しか出せません。

そして、裁量で勝つ人というのは、要所要所においてはバックテストの結果からは証明できない様な成果を出します。

それが裁量トレードというものなんです。

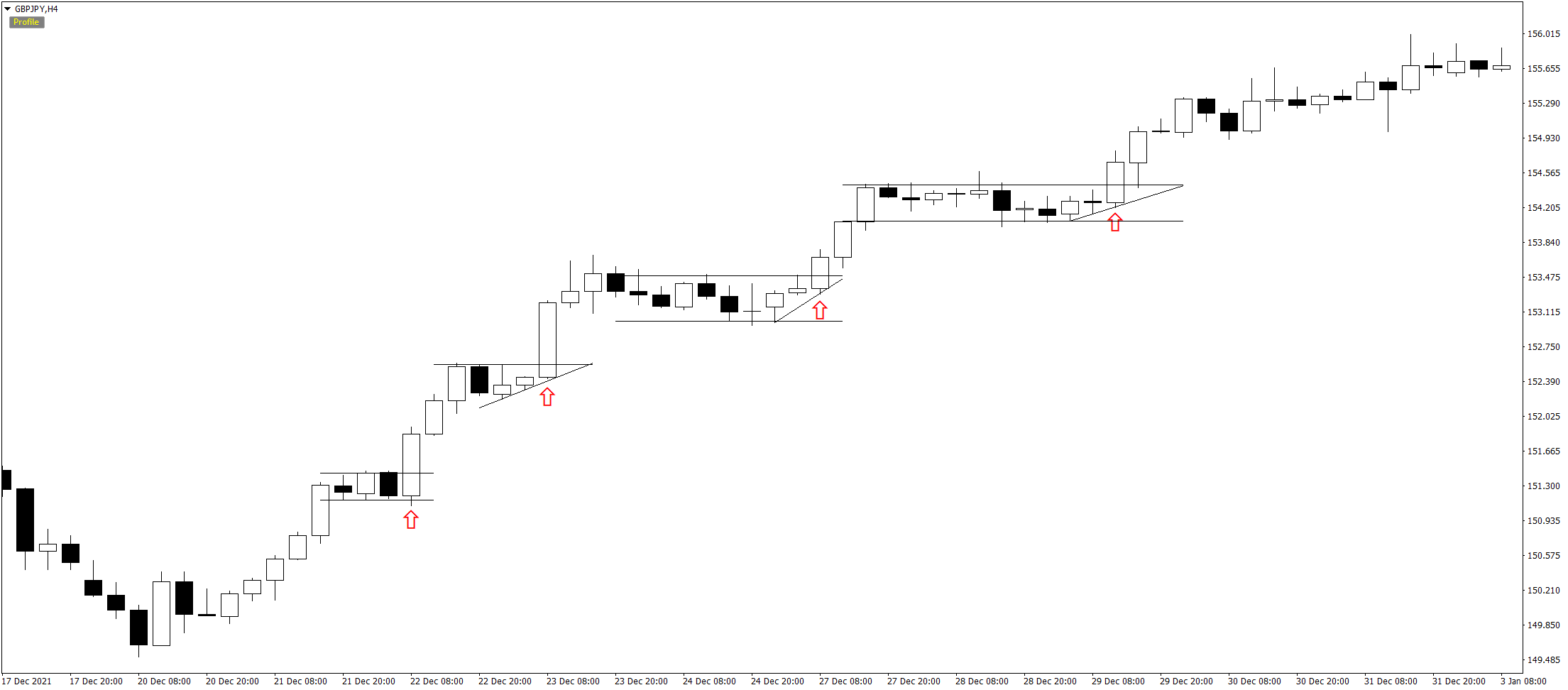

トリガーの実例をもとに

さて、ここからは実際に僕が使用しているトリガーの中から、比較的多くの人が使いこなしやすいかな、というものを1つご紹介します。

で、このトリガーの実例をもとに、「トリガー」というものそのものを理解してもらえたらな、と思います。

トリガーの具体例

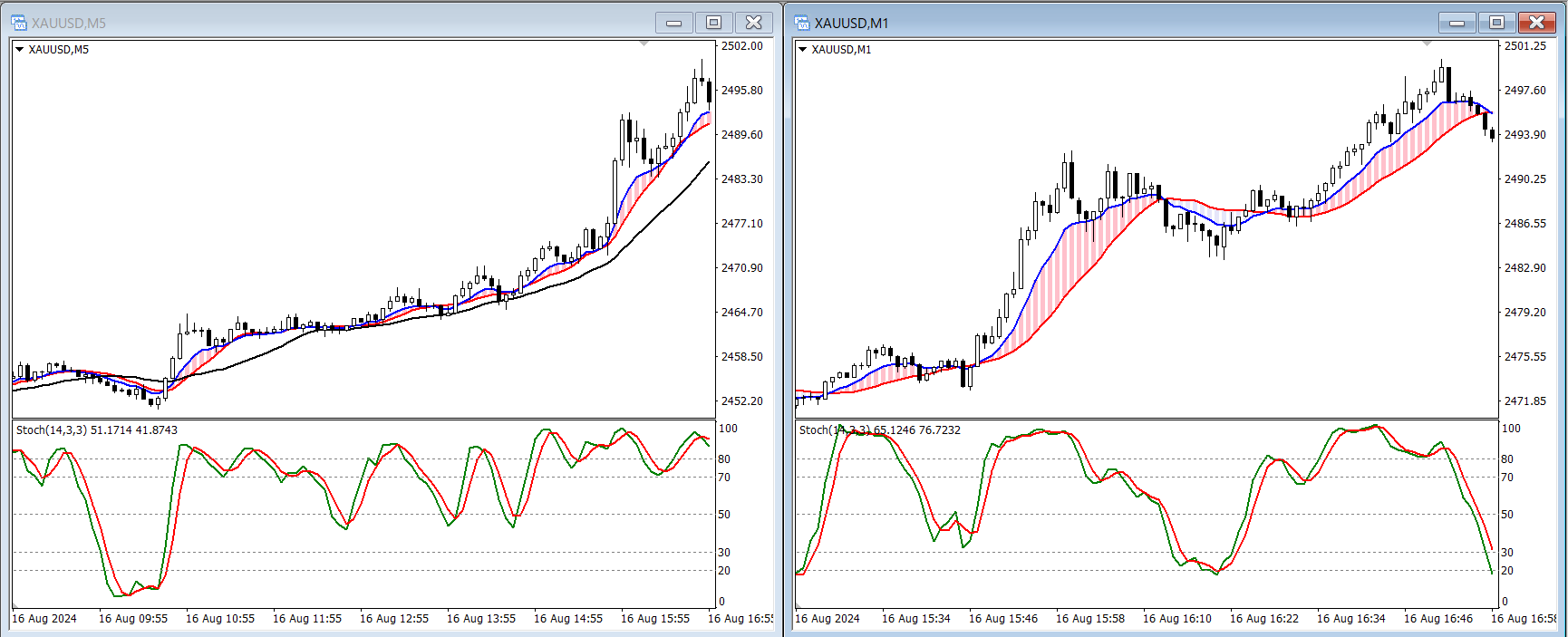

トリガーに使う基本インジとパラメータ

それでは、具体的なトリガーの設定をご紹介します。

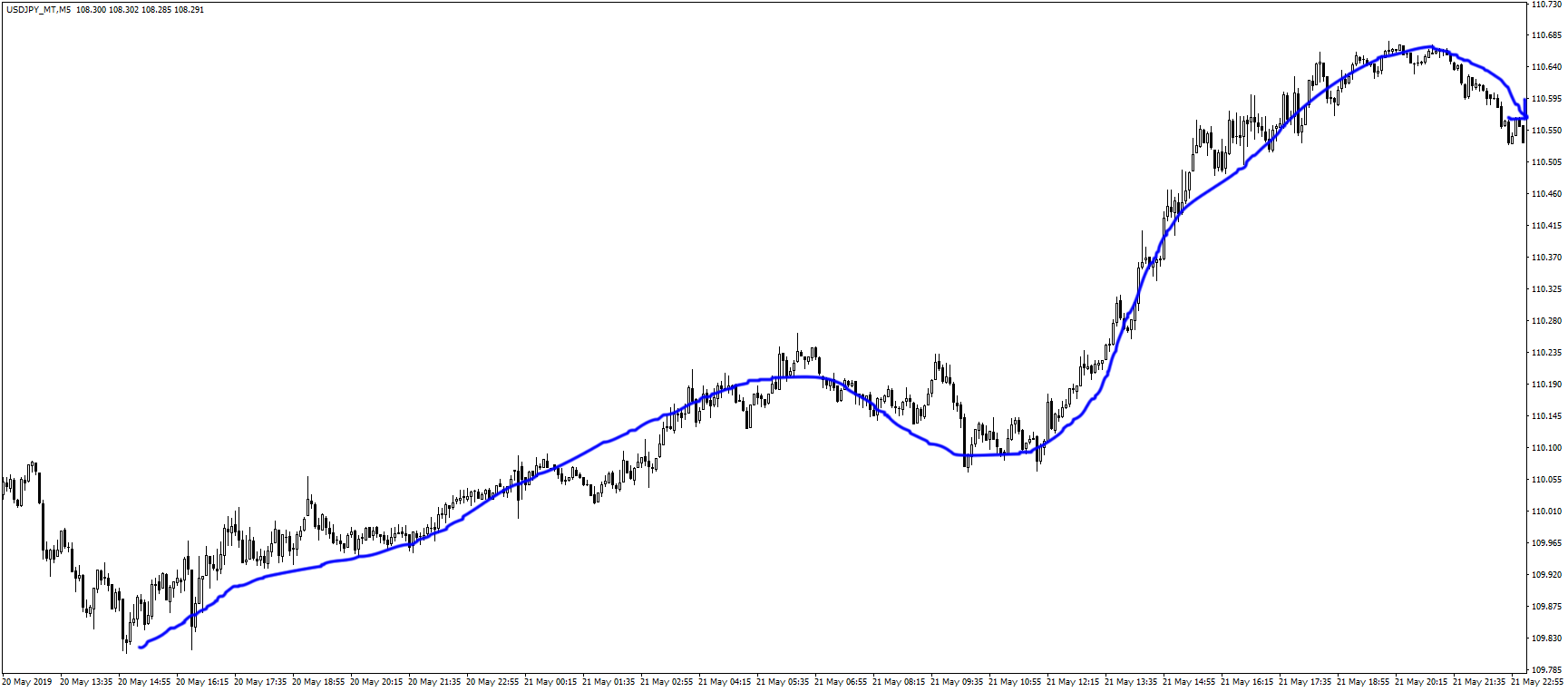

使うのは5分足と、1分足。

基本とするインジとパラメーターは、以下の通りです。

- 5分足には、20SMA、10SMA、8EMA、ストキャスティクス(期間14)

- 1分足には、20SMA、10EMA、ストキャスティクス(期間14)

これだけです。

(Xでは、先に公開しましたが、1分足の10EMAを誤って10SMAと表記していたようです。EMAが正しいので、混同しない様にお願いします)

ただ、実際の僕はもう歳で、結構チャートが見づらくなっているため、5分足の10SMAと8EMA、1分足の20SMAと10EMAの位置関係が見やすい様に、MA ribbonというインジを使っています。

MA ribbonは、2本のMAの間を色付き表示してくれるもので、知っている方も多いかと。

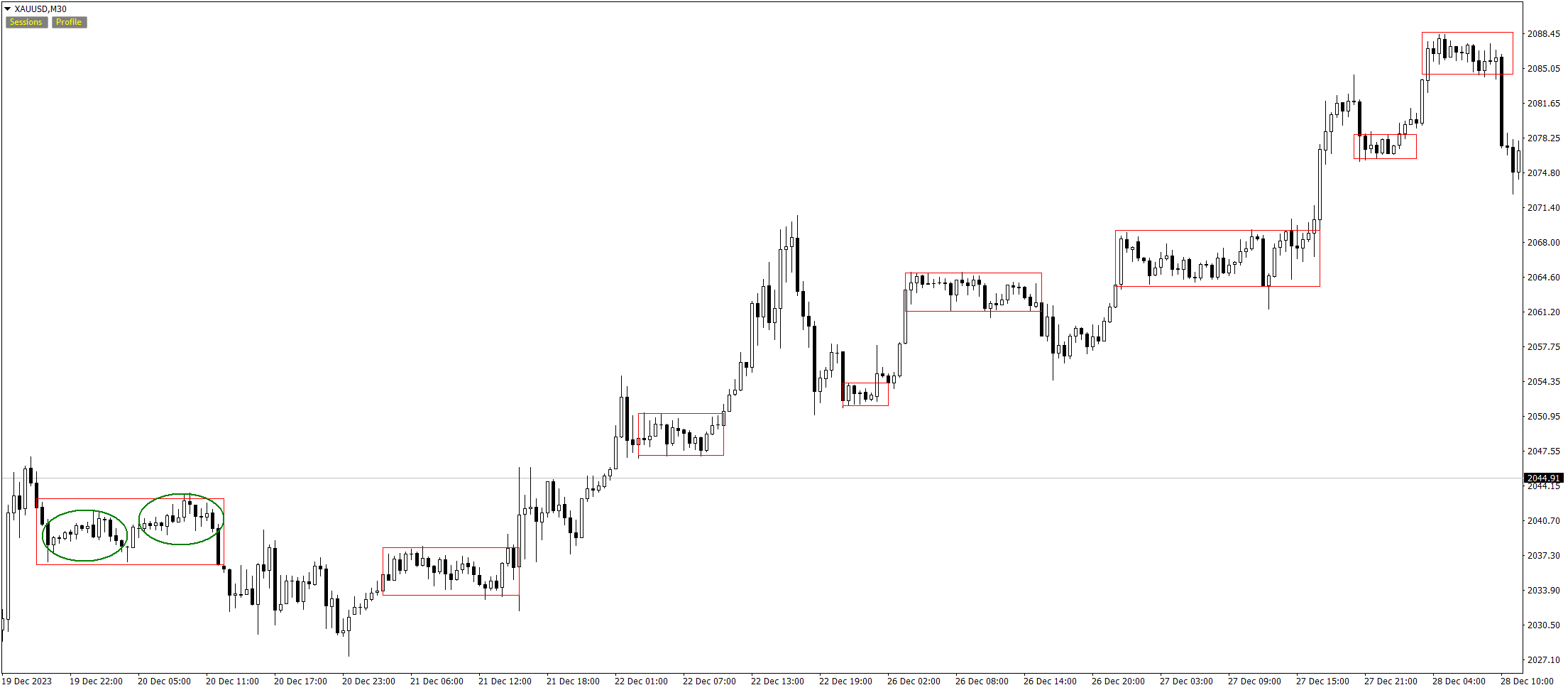

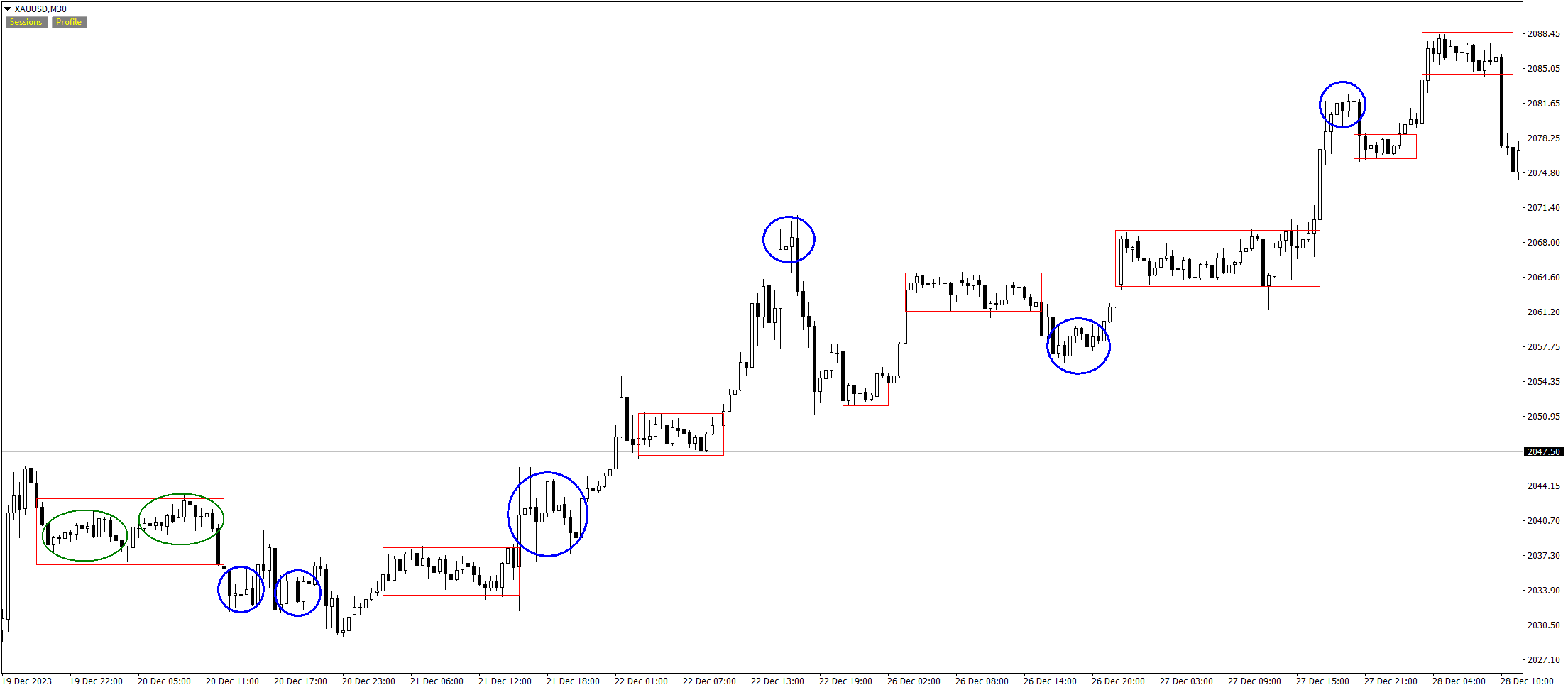

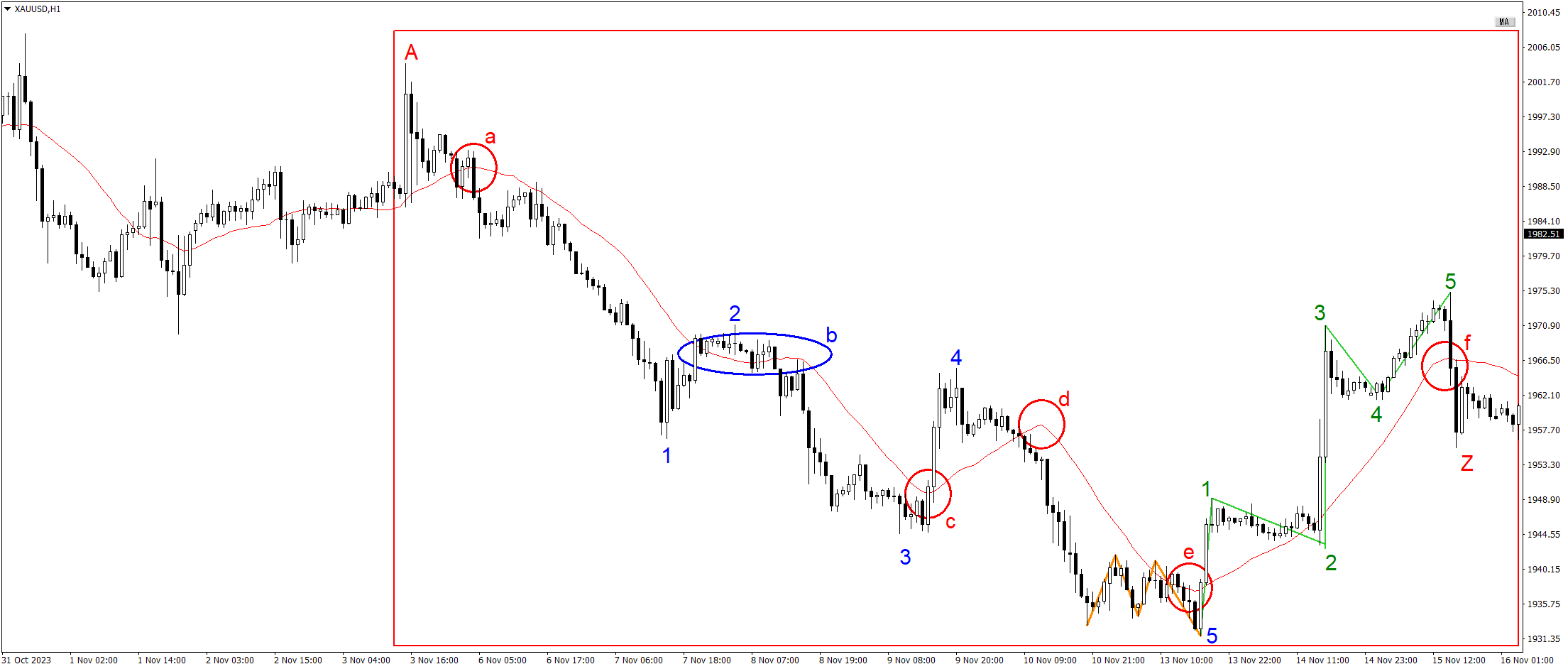

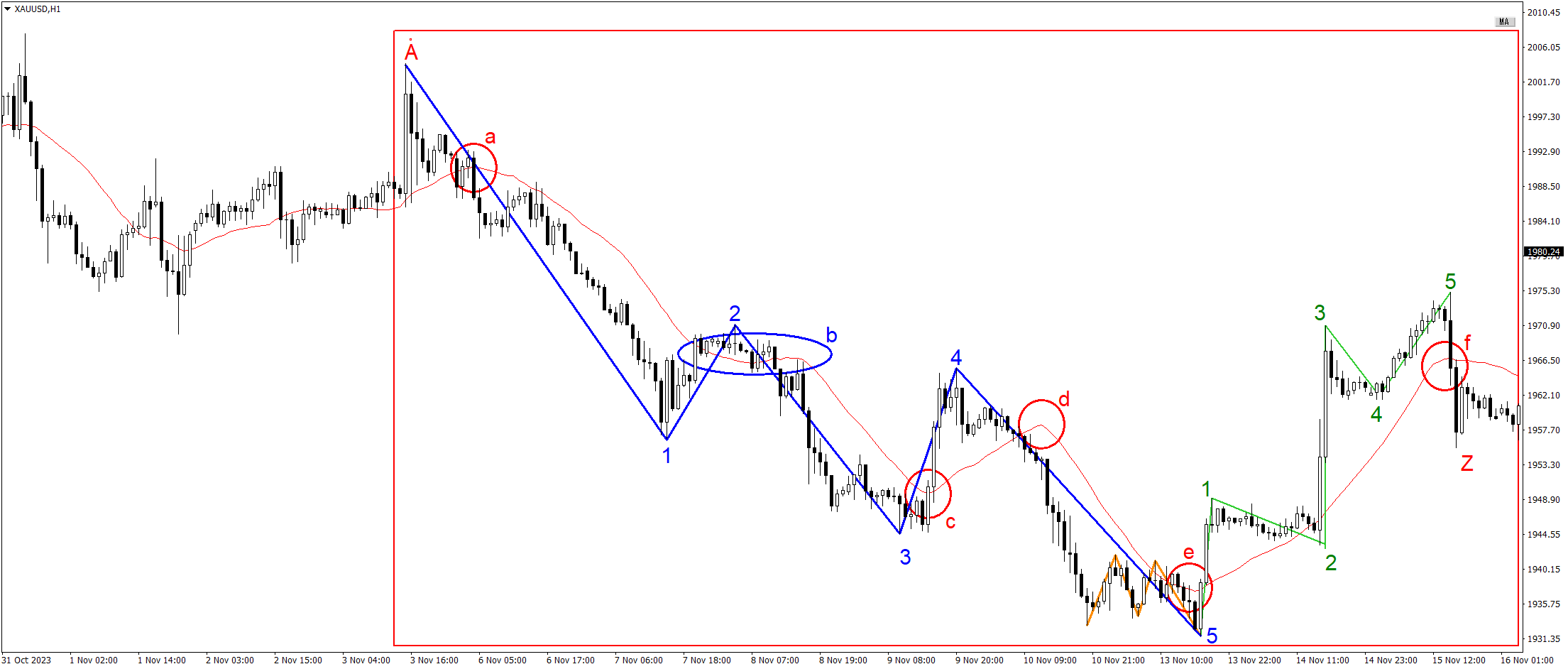

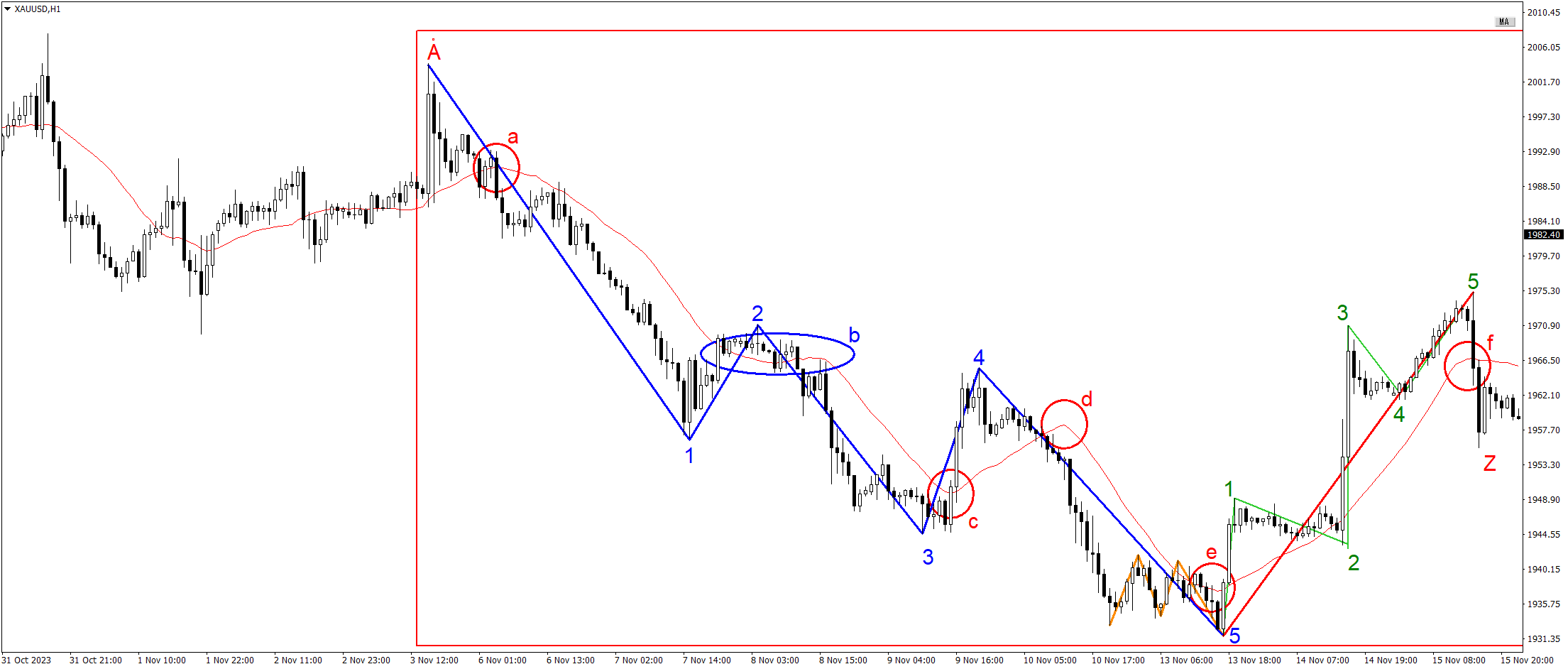

で、それらのテクニカルをチャートに適用すると、以下の様になります。

左側のチャートが5分足で、右側のチャートが1分足です。

ストキャスには、80,70,50,30,20%にラインが5本引いてありますが、あまり気にしなくて良いです。

以上が、今回紹介するトリガーの基本テクニカルとその設定になります。

実際には他のインジも使いますが、それはまた後ほど紹介するとして、トリガーを引くための基本となる設定は、まずはこれだけであると理解しておいてください。

それでは、実際にこのトリガーの使い方を説明していきましょう。

と言いたいところですが、ここまで来るのに非常に長くなり過ぎました。

ということで、具体的なトリガーの使い方や、その実例は次回となります。楽しみに待っていてください。

それじゃあ、また。