既にX(旧Twitter)のポストにて、ご存じとは思いますが、

いやぁ~、久しぶりに入院してました。

ただまぁ、お陰様で大事に至らず、先日退院したところです。

もちろん退院したといっても、まだ仕事復帰できるレベルではなく、自宅療養中なんですが、

「暇なんで、ブログの記事1つくらい書いておこうかなぁ・・・」

なんてことで、今パソコンの前にいます。

今日は、久しぶりにラインのお話をしますね。

それじゃあ、始まり始まり~!

プロローグ

本題に入っていく前に、少し話しておきたいことがありますので、少々おつきあください。

深堀をしていこう

今回のお話はラインについて・・・

とは言っても、ラインそのものではなく、ラインを引いたときに現れる「オーバーシュート」についてお話しようと思っています。

ただ、それ言うと

「オーバーシュート?ああ、あれね。そんなの知ってる」

とか言ってスルーする人って、いるんですよね。

勝てないくせに。

勝てない人って、謙虚さが足りないんですよ。相場に対する謙虚さが。実は何も分かっちゃいないくせに、分かった気になって先に進もうとします。

「日足5SMA分析シリーズ」を読んで理解している方も多いと思いますが、たかが移動平均線1本に対しても、大切な思想とロジックが詰め込まれています。

勝てない人たちが、ただ読み聞きしただけで「知ってる」として、通り過ぎてしまっていることを、勝ち続ける人たちというのは、追求し続けているんです。

そして、今回お話しするお話も同様です。

ライン1本、オーバーシュート1つにしても、そこには金融市場の様々な思惑に対応するための思想とロジックが詰め込まれています。

ということで今回は、多くの人が当たり前に通り過ぎてしまう、そのヒゲを付けたロウソク足たかが1本が織りなす物語について、深堀していこうと思います。

ついて来いよ。

( ̄∇+ ̄)vキラーン

世紀の大発見

先程、随分と偉そうに、

「相場に対する謙虚さが足りない」

とか言いましたが、当の僕自身、振り返ってみると恥ずかしいことばかりを繰り返していました。

その中でも、大いなる勘違い野郎だったことがあります。

あれは、もう何年前のことだったでしょう?5年前?いや、もっと前か・・・

皆さんもご存じだと思いますが、相場には「ストップ狩り」というものがあります。

僕も含めて多くのトレーダーたちが、そのストップ狩りに、いやな思いをさせられた経験があると思います。

ただ、僕はそのストップ狩りについて、しばらくの間めちゃくちゃ疑問を持っていたんですね。

「ストップ狩りって、本当に儲かるの?」

ってな感じで。

で、その答えを探して、僕はしばらくの間、チャートとにらめっこしながら、

あーでもねぇ、こーでもねぇ

と考察を繰り返していたんですが、ある日ふと、その答えを見つけちゃったんですね。

「あれ?これって、相場の原理原則じゃね?」

「ひょっとして、大発見?俺って、天才?」

ってな感じで。

その内容は、「それを知れば、トレンドの初動をかなりの確率で捉えることが出来る」というくらいの相場の真理です。

で、僕はその真理について、これを公開してドヤることで、思いっきり承認欲求満たすべきか、秘密にして自分一人で独り占めするか、ニヤケながら考えたんですね。

で、その結果、

「黙っておこう。僕だけの秘密にしちゃおう」

という選択をしたわけです。まぁいずれにしても、自己満足にしかすぎません。

が、しかし・・・

僕はそこからさらに数年後、思いもよらない形で、自分の愚かさを自覚することになります。

100年の時を越えて

今から3年前、秋頃のある日の話です。

僕は何気なく書店に足を運び、

「どうせ、くだらない内容の本しか置いてないんだろうけどな・・・」

なんて思いながら、トレード関連の書籍コーナーの前に立ったんですね。

すると、今まで見かけたことのないカバーの本が目に留まりました。

「あ、新刊か」

そう思って、手に取りパラパラとページをめくります。

「・・・ん?」

ちょっと気になることがありました。

「ここに書いてあるチャート図の解説・・・俺の相場認知の仕方と似てるなぁ?」

で、さらにページをパラパラとめくっていった直後、

僕の頭の中で、衝撃が走りました。

だってね、僕が世紀の大発見だと思って隠してた真理が、そこには普通に書かれてたんです。

しかも、その理論がアメリカで公開されたのは、今から100年前って・・・

あ~、内緒にしておいて良かったぁ・・・

知らずにドヤ顔で話してたら、めっちゃ大恥かいてたじゃん。

ぎりぎりセーフだぜ!

( ̄ー ̄)b

ワイコフ理論

僕が手に取った書籍の名前は、

「ワイコフメゾットの奥義」パンローリング社

著者は、デビッド・H・ウェイスという人ですが、ここに書いてあるメゾットを生み出したのは、

リチャード・ワイコフ氏

彼の理論は「ワイコフ理論」と呼ばれていますが、実はワイコフがこの理論を発表したのは、もう100年も前の話になります。

このワイコフ理論、日本での認知度はそれほど大きくはありませんが、海外においてはかなりメジャーです。

つか、今のトレード技術の発展を牽引しているのは、この理論がベースにあると言っても言い過ぎじゃないくらい。

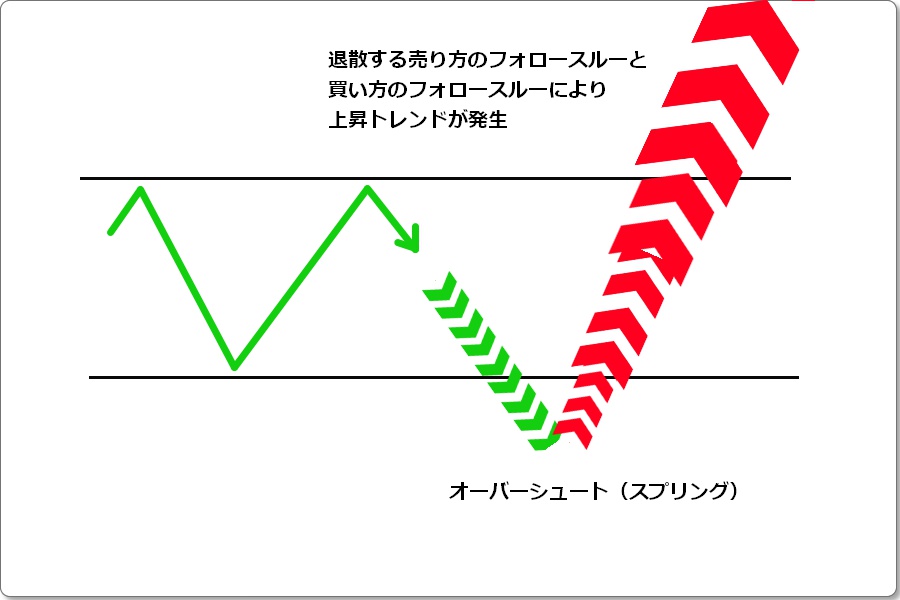

で、今日僕がお話しようとしている「オーバーシュート」の話というのは、ワイコフが言うところの

「Spring(スプリング)」

のお話です。

ということで、前置きが長くなりましたが、本題の方はもっと長々となります。

ついて来いよ。

( ̄ー ̄)b

BOZ流ライン引き方のおさらい

BOZ流ライン引きの大前提

BOZ流においては、ご存じの通り

- できるだけ多くのロウソク足のヒゲや本体の端っこに触れるように引く

- 引いたラインは目安であって、ゾーンとして捉える

- なので、価格がオーバーシュートするのは当たり前のこと

というのがライン引きの前提にあります。

BOZ流において、ラインをロウソク足のヒゲ先や実体の端に引くという考え方はしません。

なぜなら、引いたラインは目安であって、そのラインの周辺一帯には売り方と買い方の戦場があると考えるからです。

で、この戦場となった形跡のある一帯を、僕は「ゾーン」と呼んでいます。

ただ、このゾーンを2本で描くのが面倒だし、それを続けるとチャートがごちゃごちゃして見づらくなるので、僕はこのゾーンの基点をライン1本で表現するんですね。

で、それがBOZ流ライン引きとなります。

僕のラインに関する解説についてまだ知らないという方は、「お勧めの記事」から、ライン関係の記事を貪る様にして読んでおいてください。後から見直すとダメ押し感満載なんですが、それでも下手な教科書よりはきちんと書かれていると思います。

なお、ゾーンに関しては、軽く触れる程度で、具体的な引き方など、これまで詳しく解説はしてきていません。

これについては、改めて機会があれば書きたいなぁとは思ってるんですが、ただ恐らくそれだけで記事が膨大になると思うので、正直気が引けるですよねぇ。

まぁ、書くのであれば、僕のいうゾーンだけじゃなく、OBやSup&Demなんかの海外のゾーン(的なもの)についても、ちょっと触れていこうかな・・・とは考えてます。

でも、やっぱ気が引ける。だって面倒なんだもん。

ライン際を見極める

さて、本題に戻しましょう。

ラインを引くという行為は、相場の状況を把握し、それを可視化するために引くというのが目的なんですが、

実際のトレードにおいては、その引いたライン際での値動きの挙動を見極めることが、大切になってきます。

つまり、価格が

- ラインを抜け切る(ブレイク)のか?

- ラインに到達したら(もしくは到達せずに)反転するのか?

- ラインを一旦抜けた後、再びラインの内側に戻る(オーバーシュート)のか?

を見極めるために、ラインを引くわけです。

チューニング

ただ、1つ問題点があります。

それは、BOZ流ライン引きというのは、「このポイントただ1点に引くのが絶対」というのがないので、人によってラインの位置が多少異なってくることになるんですよ。

もっと正確に言うと、同じ人であっても、

「この辺かな?いや、この理屈で言えば、もう少し上にも引けるぞ。いや、もっと下に引くこともできるし・・・」

ってなるわけです。

僕が解説した通りに引こうとすると、引けるラインには、その上下に値幅が出てくるんです。

で、その上下の値幅の中で、ラインを移動させて調整することを、

「チューニング」

と呼んでいます。

で、本来は、「最もアナタ自身が値動きを把握しやすい位置にチューニングして引く」というのが理想なんですが、それだとあまりにも曖昧。

ということで、チューニングの仕方としては、

「ラインは、価格が向かってくる方向に出来るだけ近い位置に引く」

ということを推奨しています。

確か、「ライン引きの手引き(3)」でお話したと思いますが、この場を借りて、もう一度そのチューニングについてお話しますね。

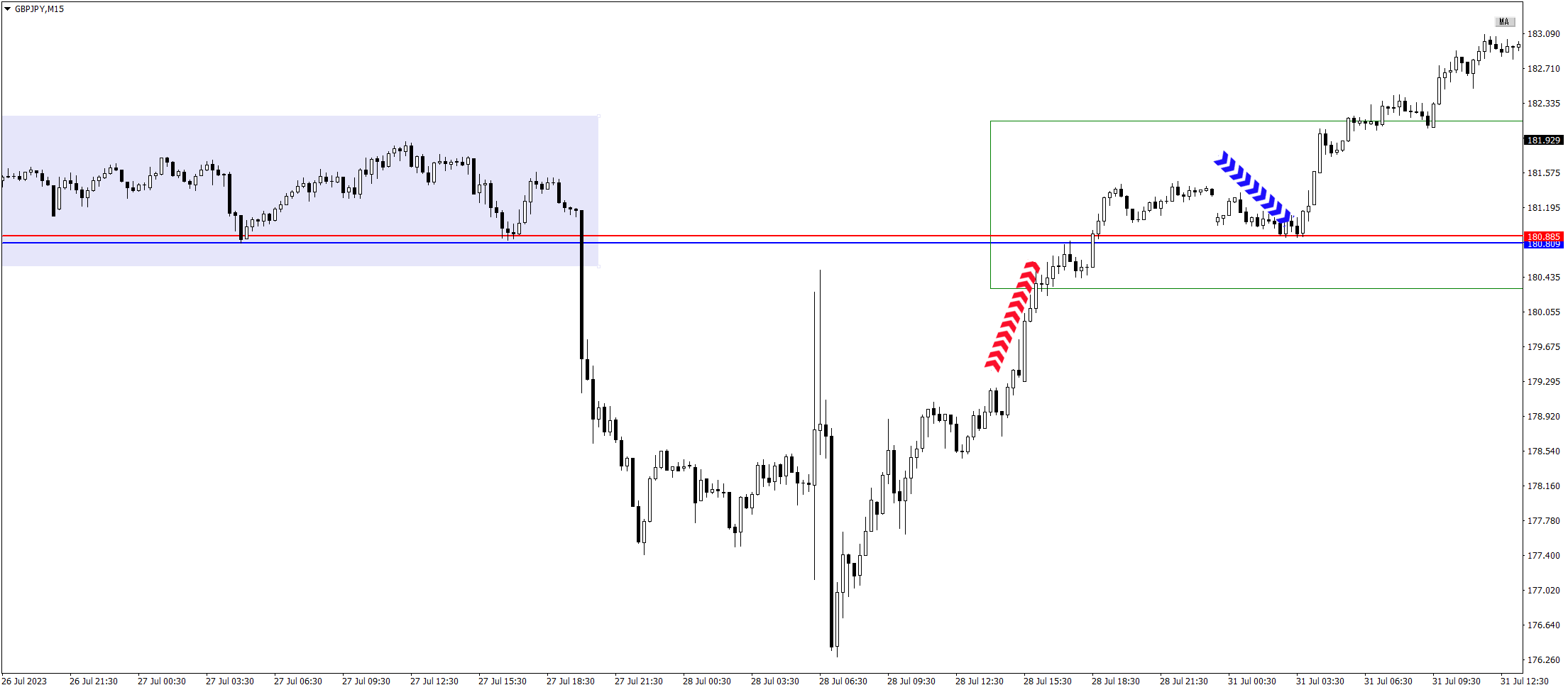

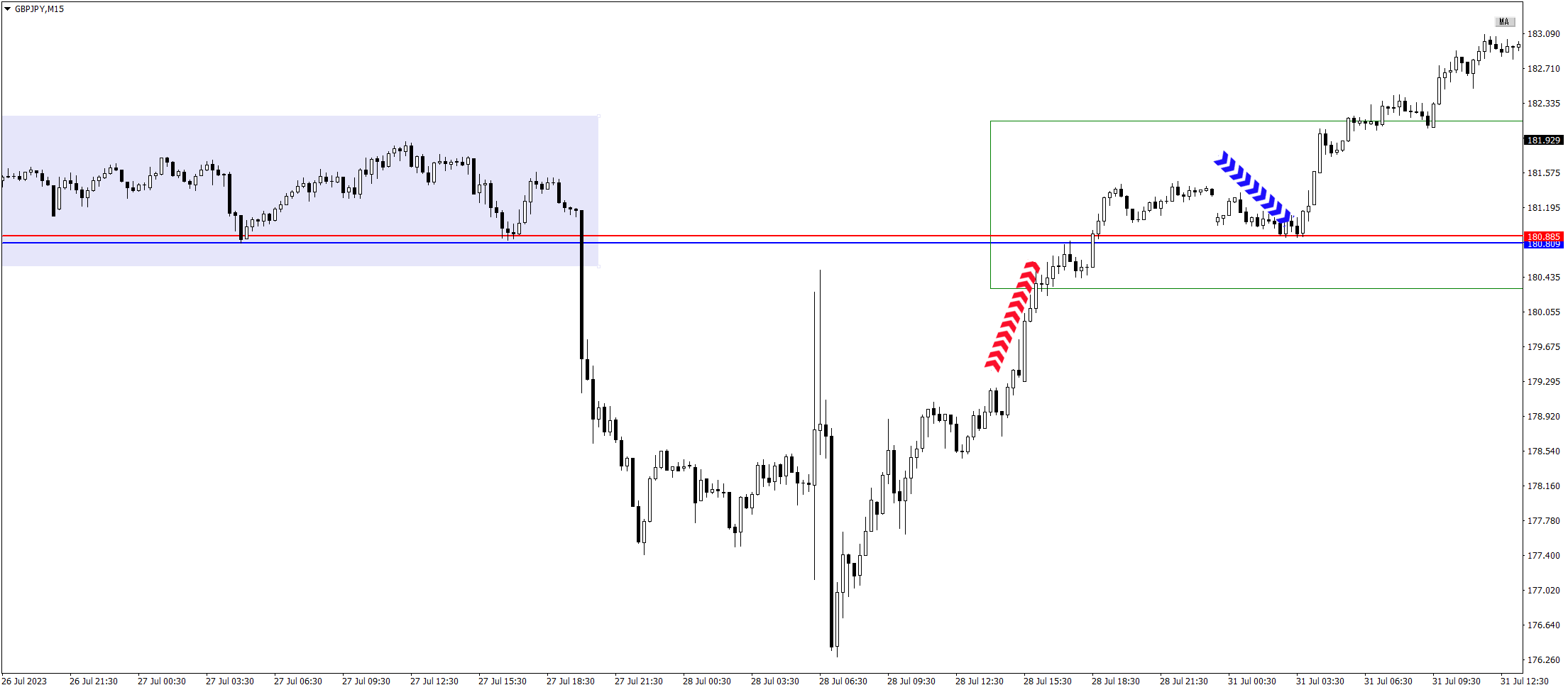

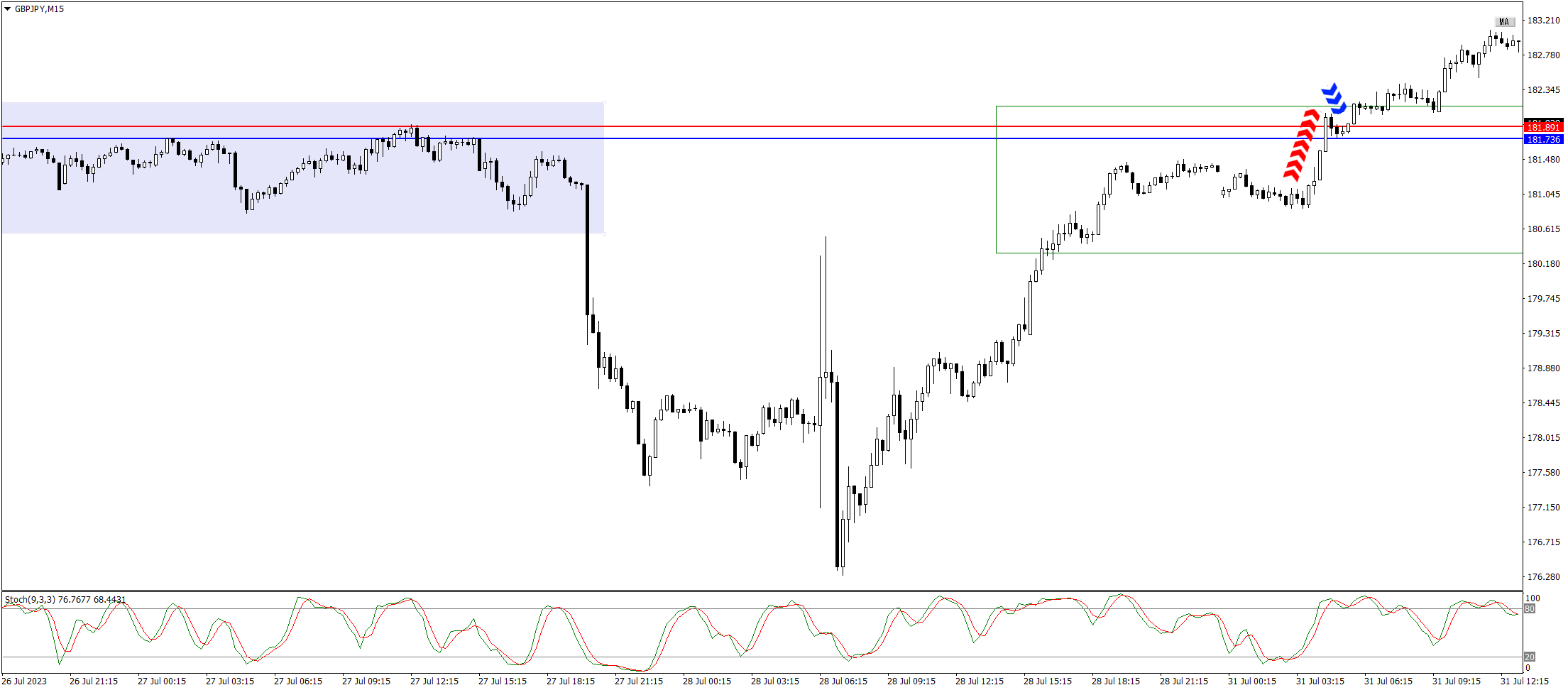

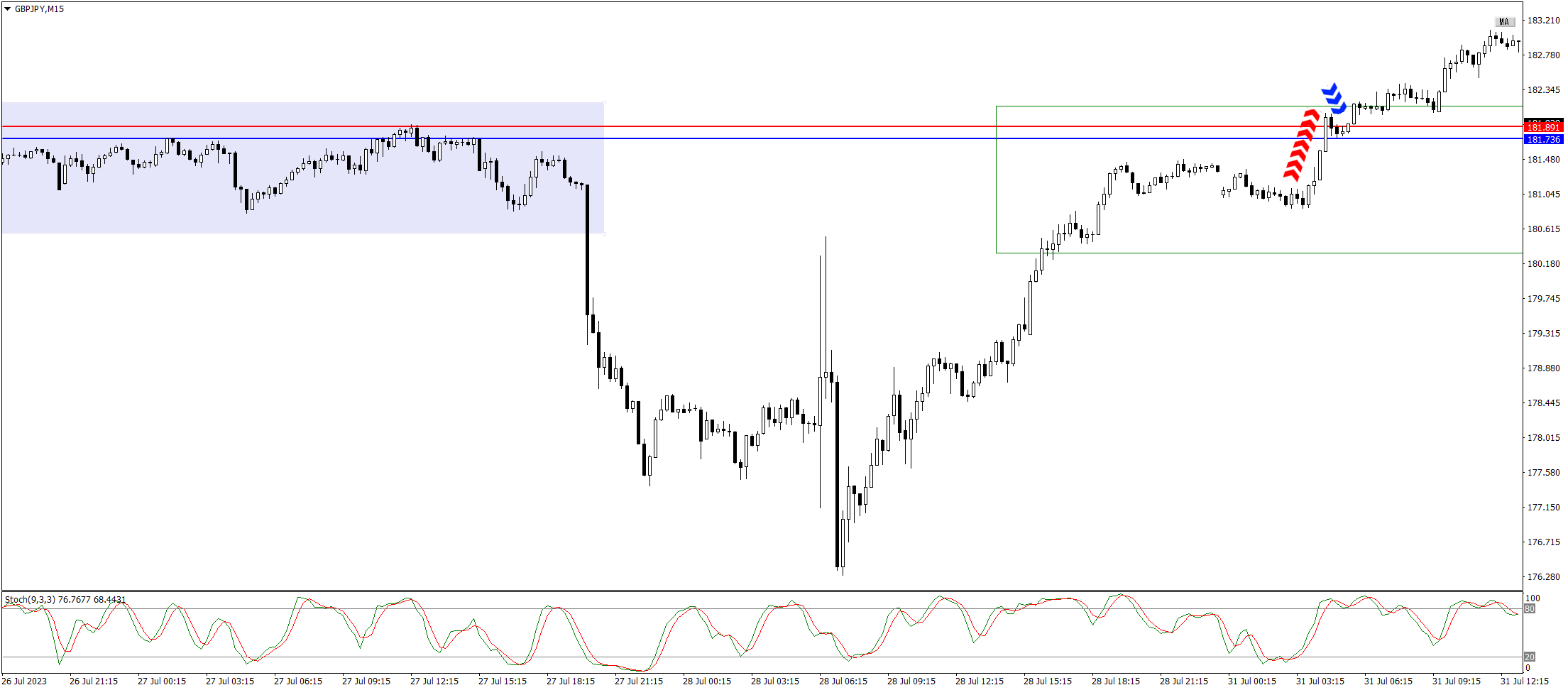

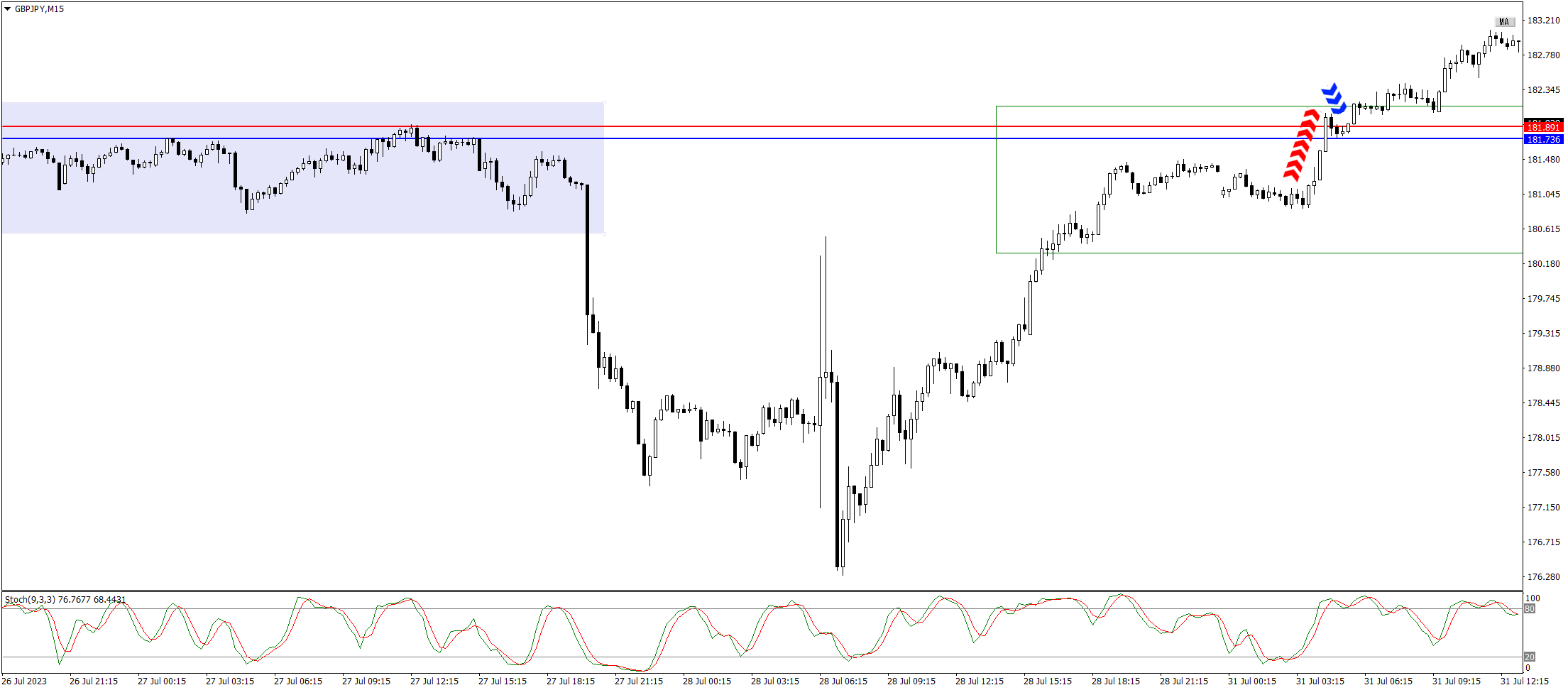

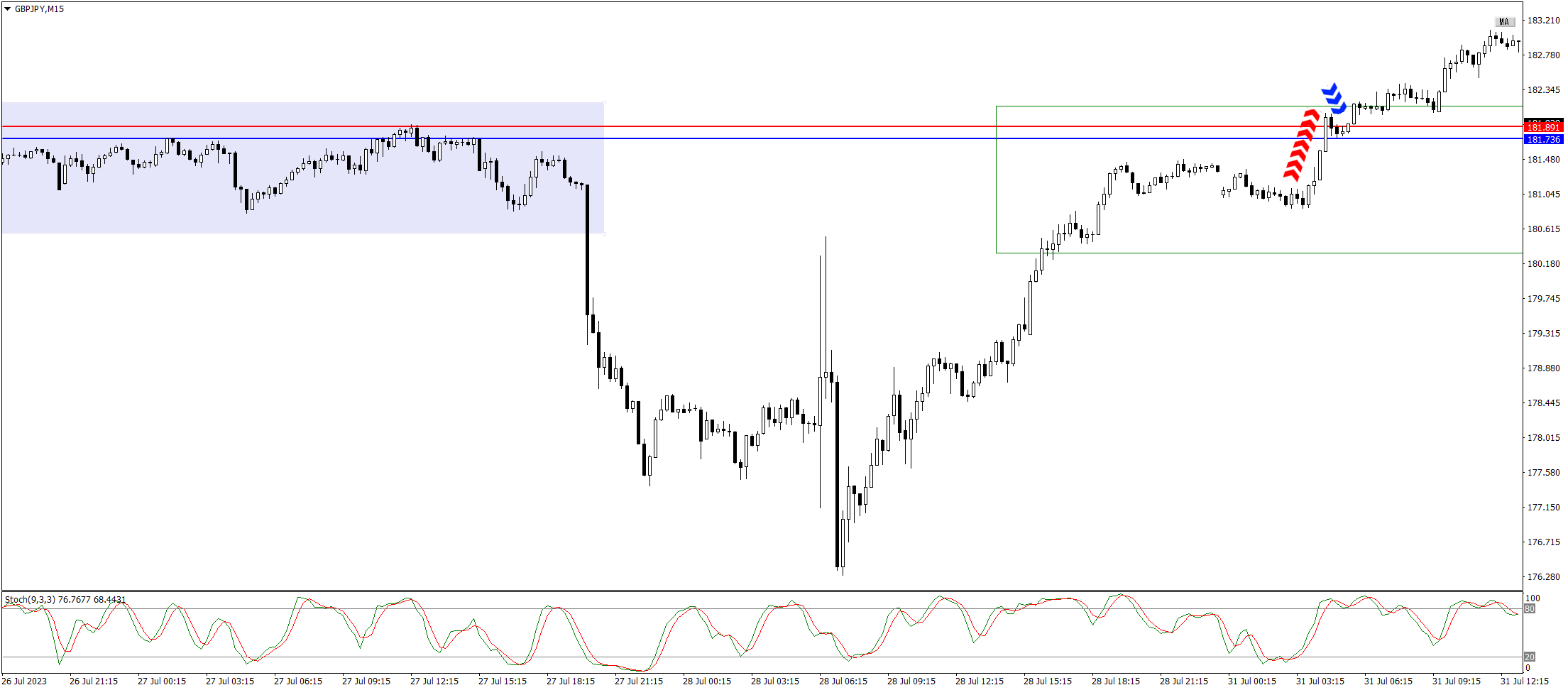

下の図はポンド円の15分足。BOZ流では、パターンライン以外は分足には引かないのが原則ですが、1時間足に引いた後に分足でそのラインをチューニングするという例として、解釈してください。

で、紫色で塗りつぶしたところをポイントにして、ラインを2種類引いてみました。この2本が、ラインをチューニングする際の上限と下限です。

ではまず、価格がラインに向かって上昇してくる局面(赤い矢印)を見てください。

実際にトレードする場合、どちらのラインの方が判断しやすいですかね?

そう、青色の線です。赤色の線には届かず反転するので、トレードしやすさから言ったら、青色の線になります。

ところが、ラインを抜けたてしばらくグダグダとした後、価格はもう一度このラインに向かって下がってきています(青い矢印)よね。その時は、どうでしょう?

今度は、青色のラインには届かず、赤色のラインの方がきっちり到達していて、トレードがしやすいと思います。

つまり、どちらのラインの引き方が正しいのか?なのではなく、

ラインは価格が向かってくる側に寄せて引いた方が、トレードしやすくなる

ということなんですね。

では、この後の展開も見ていきましょう。今度も価格が向かってくる方向から、近い方にチューニングしたラインと遠い方にチューニングしたラインの2本を引いてみたので、見比べてみてください。

価格は、勢い良く下から上に向かって2本のラインを抜けました。

で、ここで勘違いしてほしくないのですが、

価格が向かってくるのに近い側にラインを引いた方が良いといったので、抜けるまでは青いライン、でも抜けた後は下に向かってきているから、すぐにラインを赤いラインまで引き上げる・・・というのは、間違いです。

最初にも言った通り、「ラインとはオーバーシュートするのかどうかを見る」というのが、大きな主旨の1つです。

「オーバーシュートするかどうかを見る」

というのは、

「ラインを一旦上に抜けた後、直ぐにそのラインをもう一度下回るかどうか?」

を見ることなので、価格がラインを越えたからと言って、直ぐにラインを移動させてはいけません。

ということで、まずは青ラインから見ていきましょう。

価格は青ラインを一旦抜けた後に下へ向かいますが、そのラインに下落を阻まれて、その後上昇していますね。

つまり、オーバーシュートせずに、ロールリバーサルを形成したので、「抜けた」と判断します。ロールリバーサル形成と判断したら買いエントリー、ということになります。

では、もし赤ラインの様に、価格から遠い側に引いてしまっていたら、どの様なトレードになったでしょうか?

赤ラインを抜けた後、価格は下落をはじめ、赤ラインを割り込み陰線で終わっています。

「オーバーシュート?」

この赤ラインを使ってしまうと、オーバーシュートした様にも見えてきますし、判断が難しいですよね。

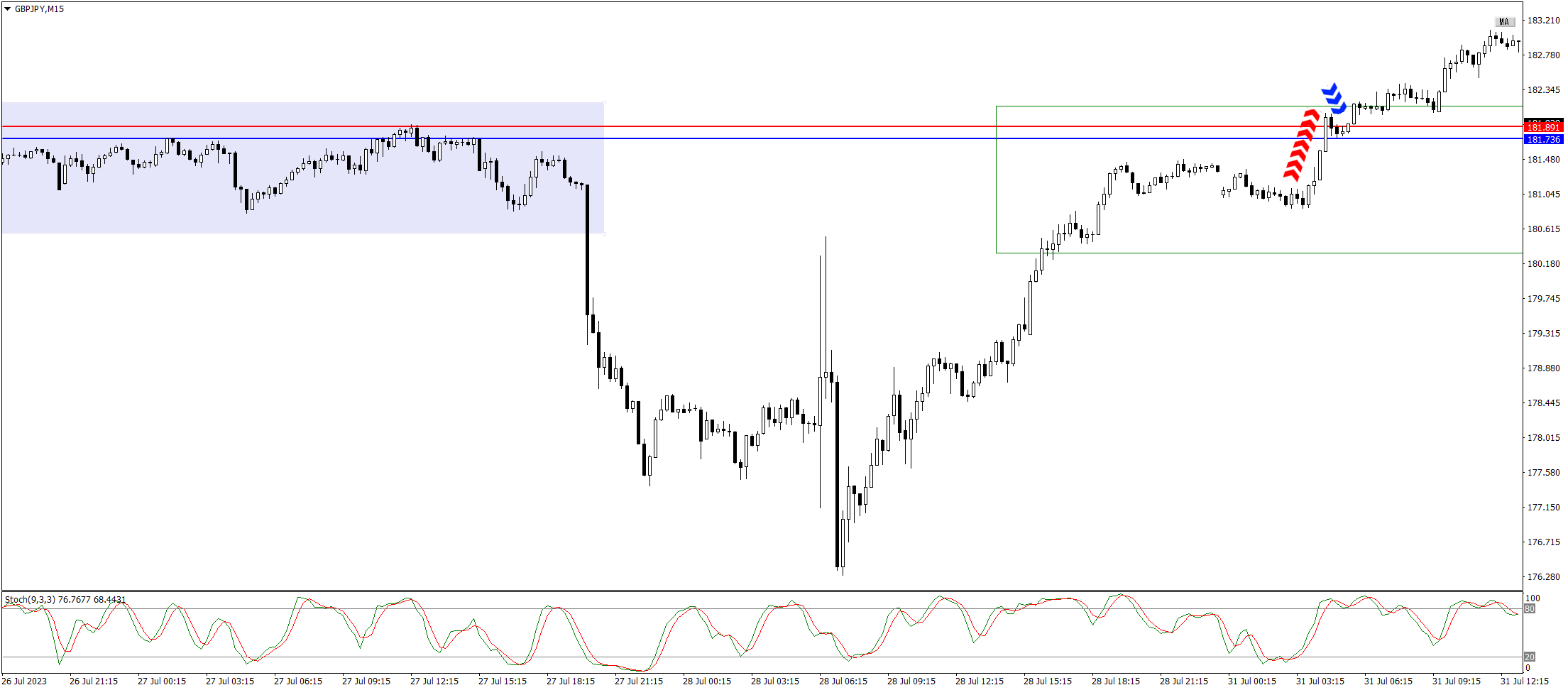

オシレーターも併せて、もう1度確認してみましょう。

ラインを割り込んで陰線で終わってしまったあと、次のロウソク足も陰線で終わっていますが、、オシレーターはそのタイミングで、高値圏でデッドクロスしてしまっているのが、分かると思います。

「反転した」

そう思って、売ってしまいそうです。

でも、結果を見ればわかる通り、その判断は誤りだったわけですよね。

この様に、値動きから遠い方向にラインをチューニングしてしまうと、オーバーシュートを見る際に判断を誤ることが続出してしまうんですね。

しかし、青いラインの様に価格が向かう側に引いてしまえば、ロールリバーサルが視認しやすいですし、この局面をオシレーターで確認してみると、

高値圏で一旦デッドクロスしますが、そのタイミングではまだ青ラインに到達していないですよね。

で、青ラインに到達したポイントでは、オシレーターはまだ高値圏を下抜けできていません。

そしてその後、価格が青ラインからロールリバースを始めるタイミングで、オシレーターはもう一度ゴールデンクロスしはじめます。

これなら、ラインを引いて観察した値動きとオシレーターの動きが一致しているので、この2つの根拠をもとに、安心してこのタイミングで買いエントリーができるわけです。

この例からもわかる様に、ラインを引く場合のチューニングは、値動きが進んでくる方向に近づけて引くことで、実際のトレードにおいては適切な判断がしやすくなるわけです。

ということで、チューニングする際には、このやり方をお勧めしています。

ただ、繰り返しますが、一旦価格がラインを抜けたとしても、完全に抜けたと判断できる、つまりオーバーシュートしなかったと判断できるまでは、そのラインは動かしませんからね。

この点を間違えずに、ライン引きの練習を頑張ってもらえたらな、と思います。

BOZ流エントリーの仕方

既にご存じの通り、僕のエントリーにおけるトリガーのロジックは、

の2つです。優先順位もこの順番です。

ここでは、この点に力点を置いて、もう一度ライン際での値動きの見極め方をおさらいしましょう。

エントリーのロジックを、ライン際での見極めに用いる場合、

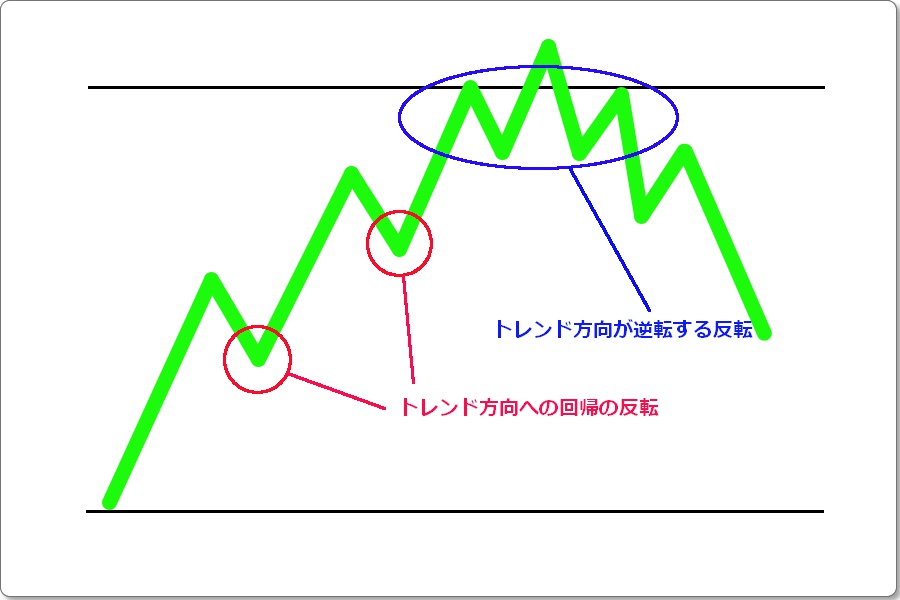

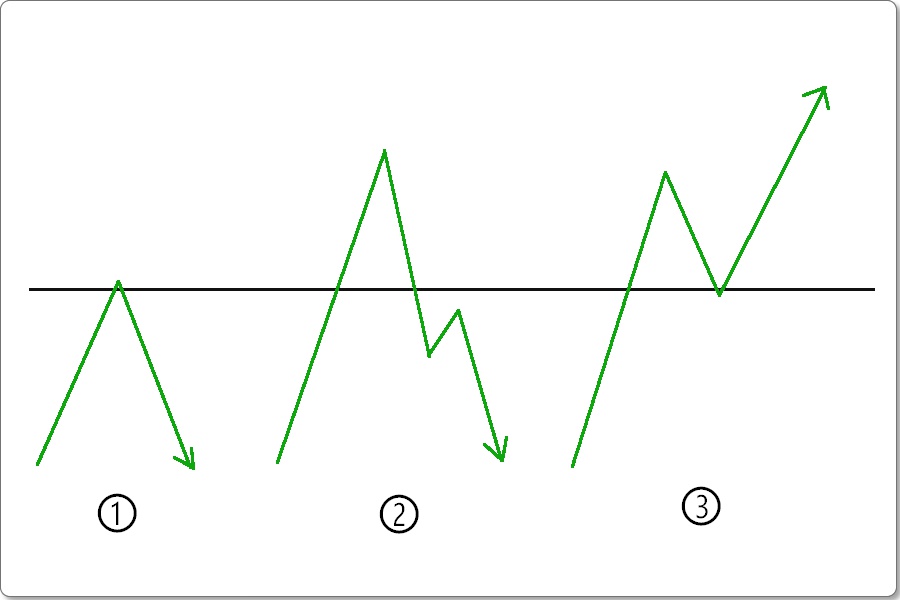

①の様に、

ラインに到達したことを確認し、そこから反転が確認できたら売りエントリー(反転確認できなければ、再びライン越えを試す可能性がある)

②の様に、

ラインを一旦上抜けたが、再びラインの下側に戻り、反転が確認できたら売りエントリー(オーバーシュートを確認してレンジ内取引)

③の様に、

ラインを一旦抜けた後、もう一度ライン方向に戻ってくるが、ライン内まで戻り切れず再び抜けた方向へと反転が確認(ロールリバーサル)できたら買いエントリー(ラインブレイク取引)

となるわけですね。

(ここでは、価格がラインを上にブレイクするかどうかの例えです。ラインを下にブレイクする場合の解説は省きますが、理屈は一緒ですので、この解説の内容を逆さまに解釈して読み進めてください)

ではここで、①のようにはいかず、ラインに届かずに再度下に向かってしまった場合のことを考えてみましょう。

ラインに到達できなかった場合、そこで売って良いのかどうか判断に迷いますよね。

未到達な場合、その未到達具合を推し量る(これも到達確認)必要が出てくるんですが、それって難易度が高いです。

だから、エントリー判断が下しやすいように、ラインは価格に到達しやすい位置に引く、つまり価格が向かってくる側にチューニングして引く優位性が、ここでまた出てくるんです。

ところが、ラインに到達しやすい様に引いてしまうと、逆にそれはオーバーシュートしやすくなる様に引いてしまっているとも言えます。

でも、それでOK。ラインはオーバーシュートするように引くのが正解です。

だって、ラインにピタリと止まってから反転する①のエントリー・ロジックと、オーバーシュートしてから反転する②のエントリー・ロジックは、全く同じなんですから。

逆に、BOZ流においては、価格がラインを抜けた途端に飛び乗って良いというエントリー・ロジックは存在しません。

ラインを一旦抜けた後の価格の挙動を見てからエントリーするのが、BOZ流のやり方なんですから、何一つ問題はありません。

では、今度は③のイレギュラーなパターンはどうでしょう?

③ではラインをもう一度試してから、反転上昇していますが、こんな風にきれいなロールリバーサルが起こるとは限りません。

- ラインを抜けたら、そのまま押し目もつけずにグングンと伸びていくパターン

- ラインを抜けた後、一旦ラインに向かって下がってくるが、ラインには届かず反転上昇をしてしまうパターン

- ラインを抜けた後、再びラインの下に戻ってしまうが、再度反転上昇して、ラインブレイクを成功させるパターン

こういったケースが考えられますよね。

これに関しては、最初のケースだけお話します。(それ以外のケースは、次の章以降で解説していきます)

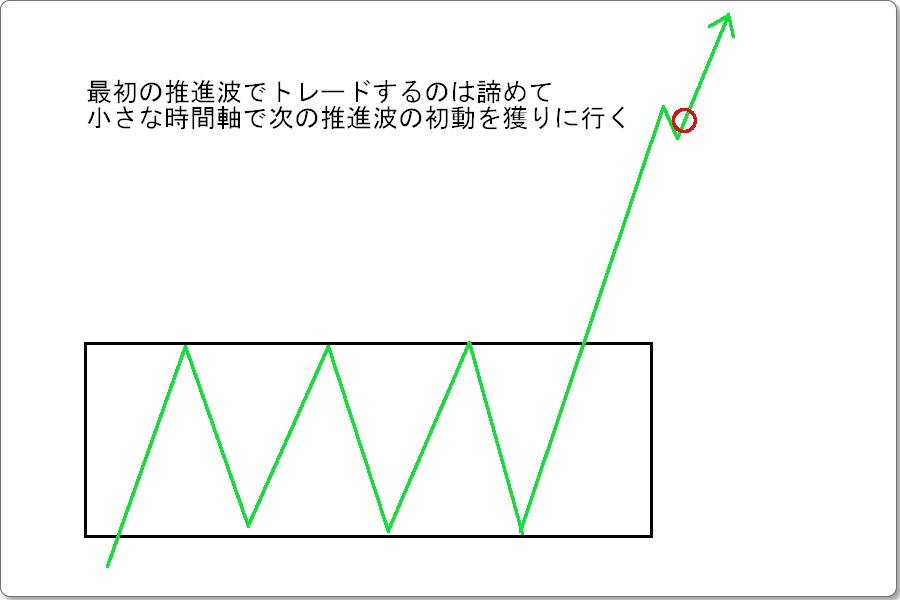

BOZ流のエントリーのやり方は、

を経てからのエントリーとなります。

なので、ラインを越えた後に押し戻しもつけずにグングン伸びてしまう場合、僕のエントリー・ロジックにおいては、ただ指をくわえて見ているだけになります。

でも、それがBOZ流エントリーなんですよ。

そして、それが正解。

( ̄∇+ ̄)vキラーン

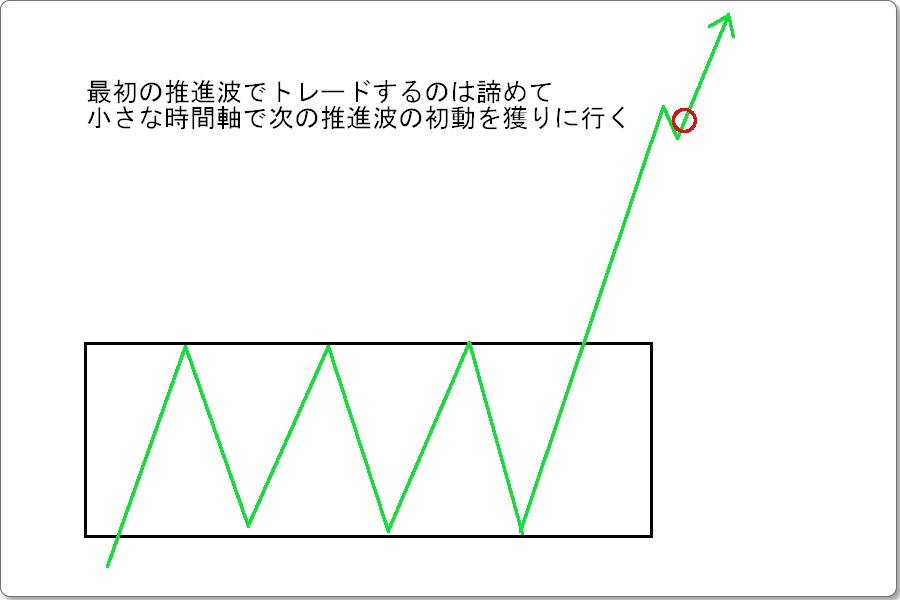

ブレイク後にぐんぐんと伸びてしまったら、小さな時間足に切り替えて、そこでの押し目戻りを拾います。それでも押し戻しをつけなければ、指をくわえてみています。

ブレイク後に全く押し戻しをつけずに上昇し続けるのは、ごく稀にしかありません。なので、そんな滅多にないことのために、飛び乗りをしてしまうのは、危険行為以外の何物でもありません。

仮に飛び乗りで大儲けできたとしても、それは失敗でしかありません。むしろ、その失敗を成功体験としてしまうから、その後も飛び乗りを続け、資金を減らし続ける原因になるんですよ。

だって、飛び乗りは下手クソな人がやるエントリー方法だからです。まぐれで稀に勝って、必然で負け続けます。

もちろん、ライン・ブレイクの飛び乗りが絶対禁止というわけではありません。ただしその場合、

- 適切な決済(損切り・建値・微益)が、直ぐに出来る判断力と柔軟性

- 多くの損切によって勝率が下がっても、利益が残るくらいの総合成績

を持ち合わせたトレーダーに限ります。

もしくは、飛び乗っても良い時とダメな時の判断ができるロジックを持ち合わせたトレーダに限ります。

そう、つまりライン・ブレイクで飛び乗って良いのは、優秀なトレーダーだけなんです。

オーバーシュートの本質

さて、ここからはオーバーシュートについて深堀をしていこうと思います。

もちろん、おさらい的な内容からはじまりますが、

「そんなの知ってる」

って、終わらせないでくださいね。

改めまして、オーバーシュート

オーバーシュートとは、「行き過ぎ」のことです。一旦ラインを抜けますが、結果として元の鞘に収まってしまうことを、オーバーシュートというんでしたね。

では、聞きます。

なぜ一旦ラインをブレイクしたのに、そのままブレイクした方向に価格は進まず、再びもと来た道を戻ってしまうのでしょうか?

答えは簡単です。

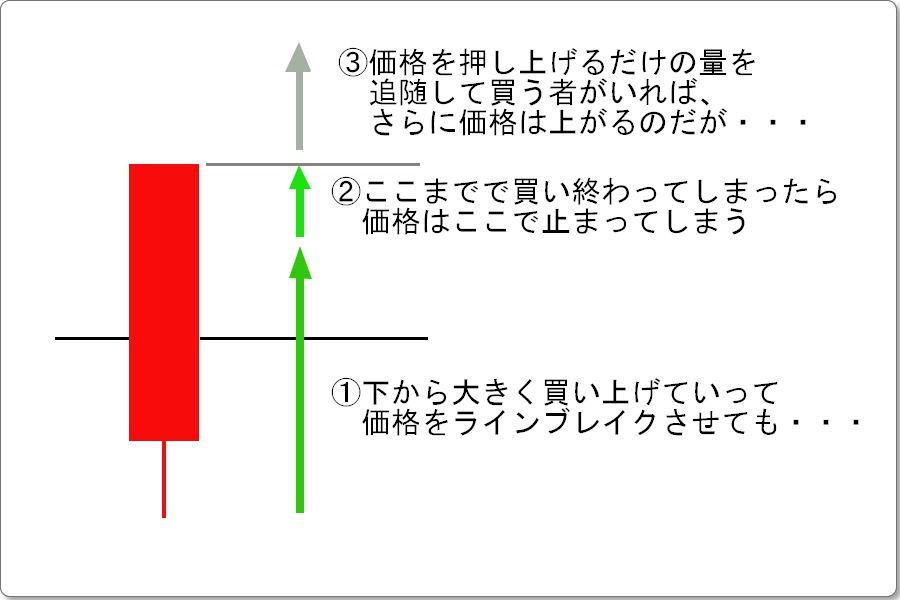

それは、「フォロースルー」がないからです。

フォロースルーとは何か?

フォロースルーとは、「追随」「追随者」のことです。

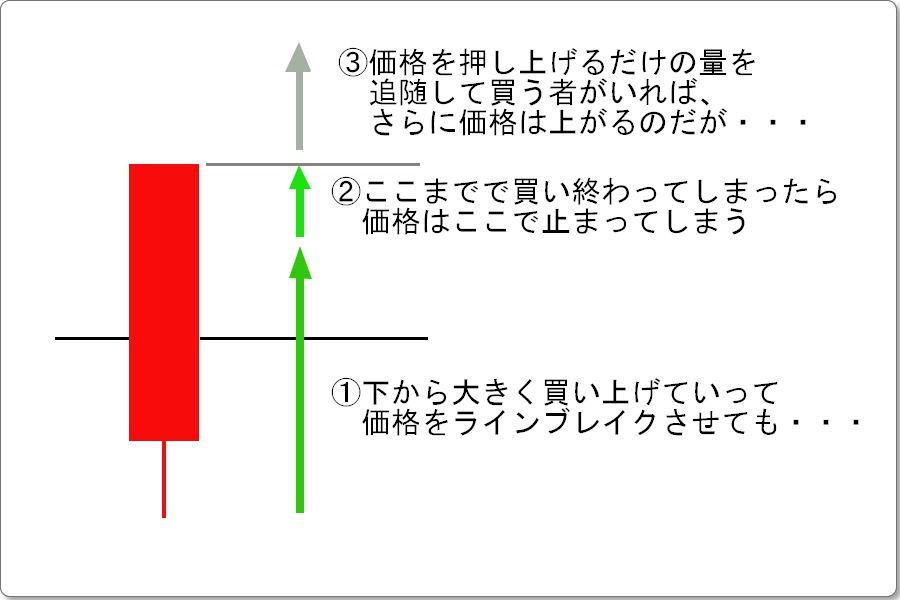

買い圧力が強くなってラインをブレイクした後、さらに価格がブレイクした方向に伸びるためには、価格を押し上げるだけの買いが続く必要があります。

しかし、買いの追随(追随者)がなければ、価格はブレイクした後に、そこで止まってしまいます。

価格がラインをブレイクしても、フォロースルーがなければ、ブレイク後に価格は推進しないというわけです。

オーバーシュートの実態

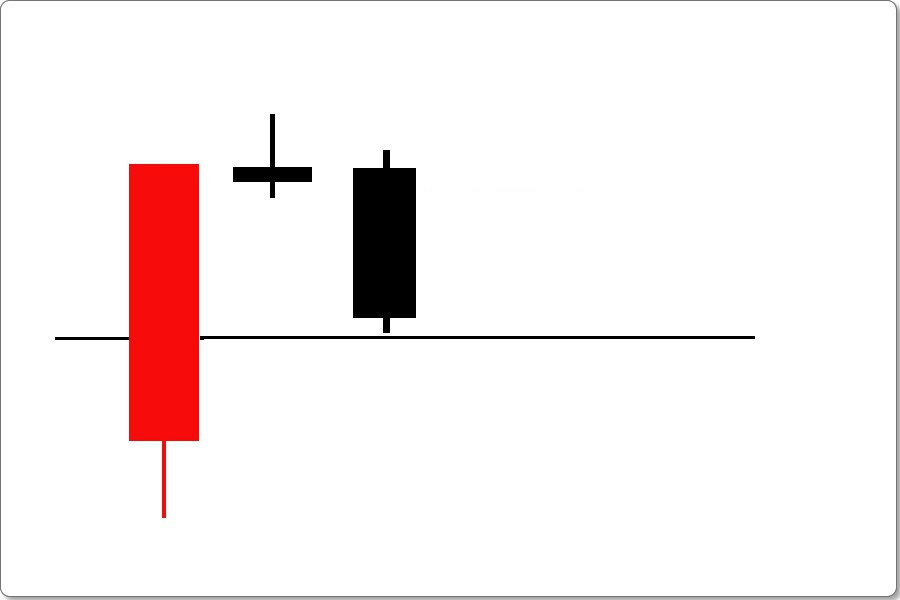

ここまでの解説を含めて、オーバーシュートとは何かを説明すると、

オーバーシュートとは、買い方が買い圧力を強めてラインをブレイクさせたのにもかかわらず、その買いに追随する者(フォロースルー)が現れないために、ブレイクが失敗してしまったもの

ということになります。

もう少し具体的に解説していきましょう。

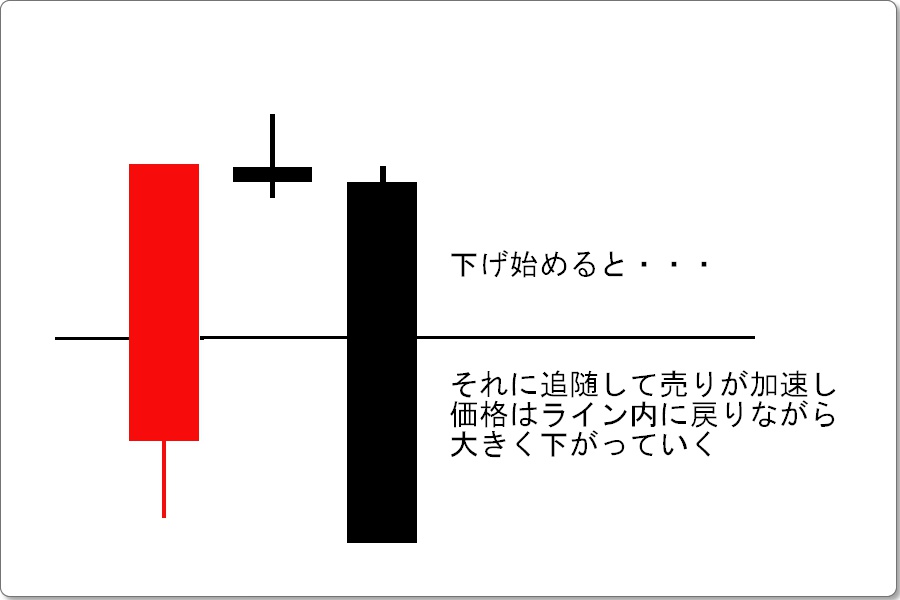

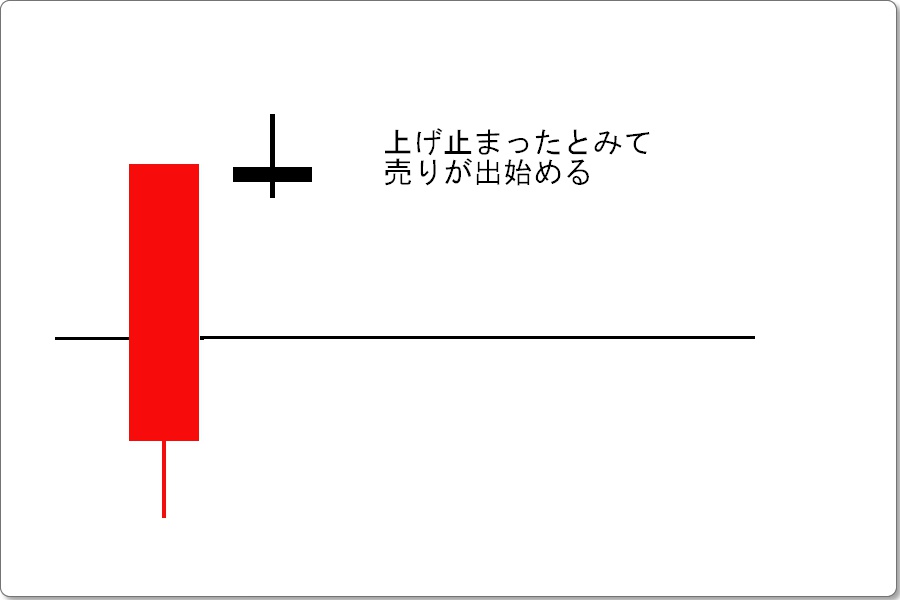

まず、ブレイクしたにも関わらず、フォロースルーが現れなければ、価格の上昇は止まってしまうんでしたね。

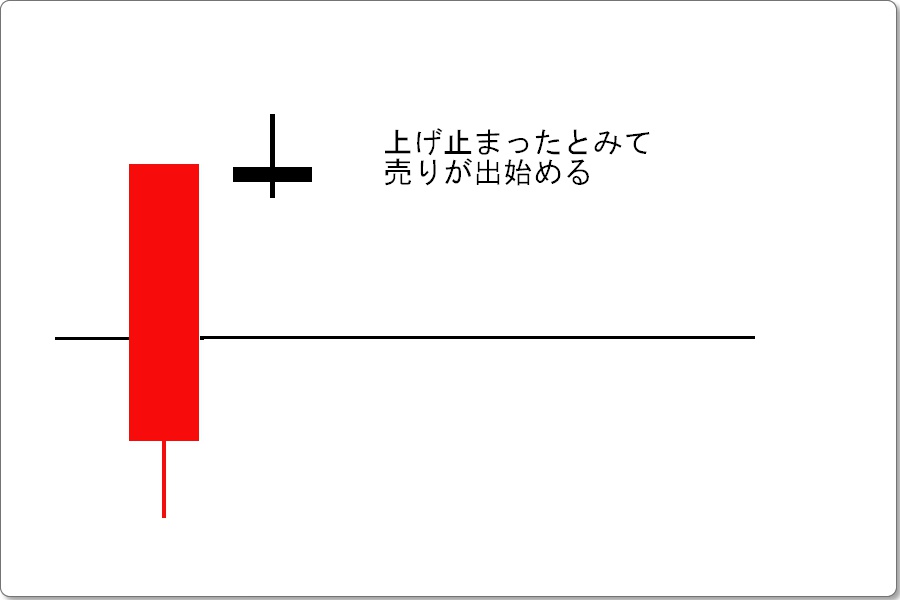

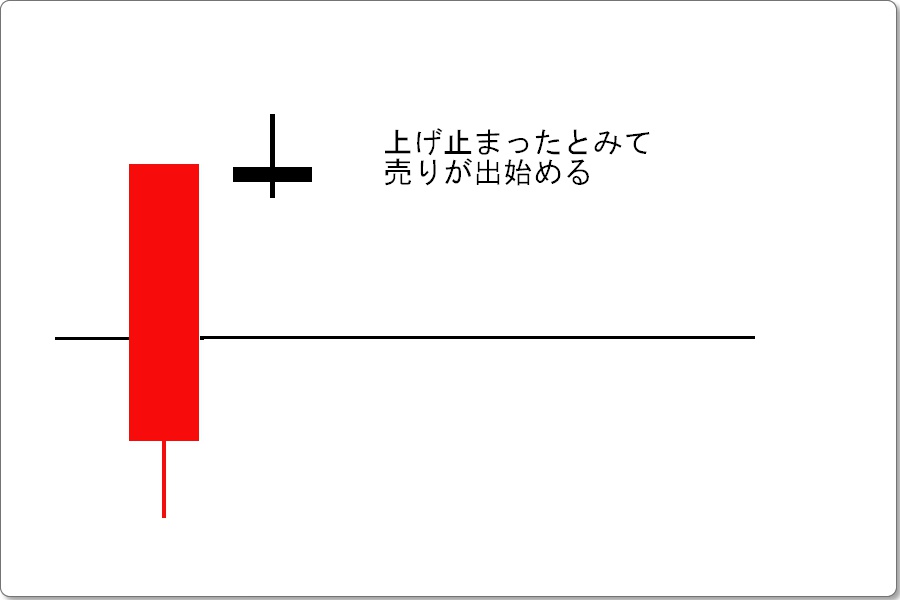

その場合、市場参加者たちの中には、上昇が止まったのをいち早く察した者たちが出てきます。彼らは、

- ラインよりかなり下で買っているなら、利益を確保するために、下がらないうちに決済(売り)する

- ブレイクさせた者、またはそれに追随して現在の価格付近で買ってしまった者は、慌てて決済(売り)する

- 上げ止まったと判断して新規で売りエントリーする

となり、売りが出始めます。

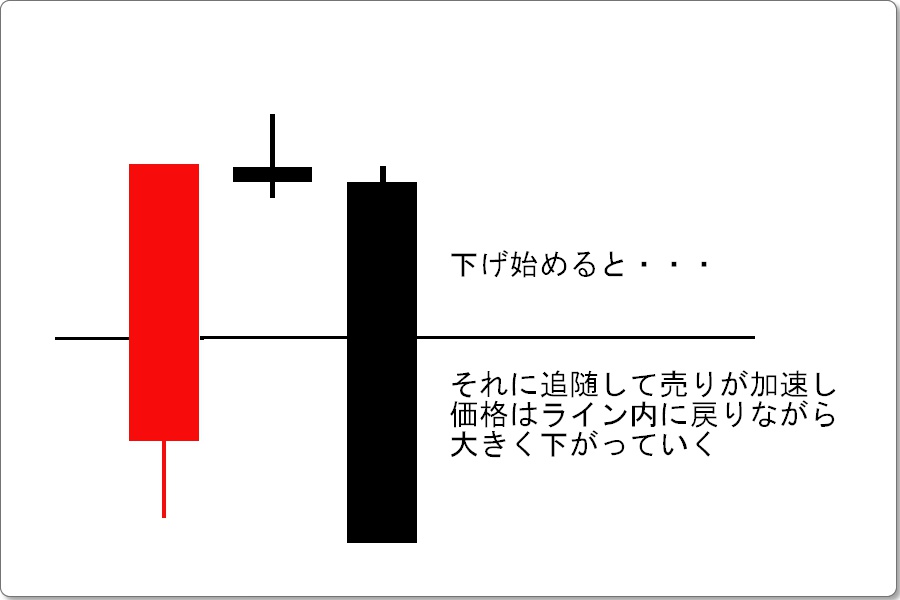

売りが出始めると、それを見ていた人たちは慌てます。

- 買玉をまだ持っている人たちは、利益を確保しようと急いで決済(売り)する

- ブレイクに乗じて飛び乗った人たちは、損失を逃れようと急いで建値決済(売り)したり、損切決済(売り)

- 下がることを見越して、新規で売りエントリーを仕掛ける

この様にして、売りが増加し、下落は加速します。特に損切などの場合はいち早く逃れようと成行決済(つまり投げ売り)するため、売りの加速度を上げる大きな要因となります。

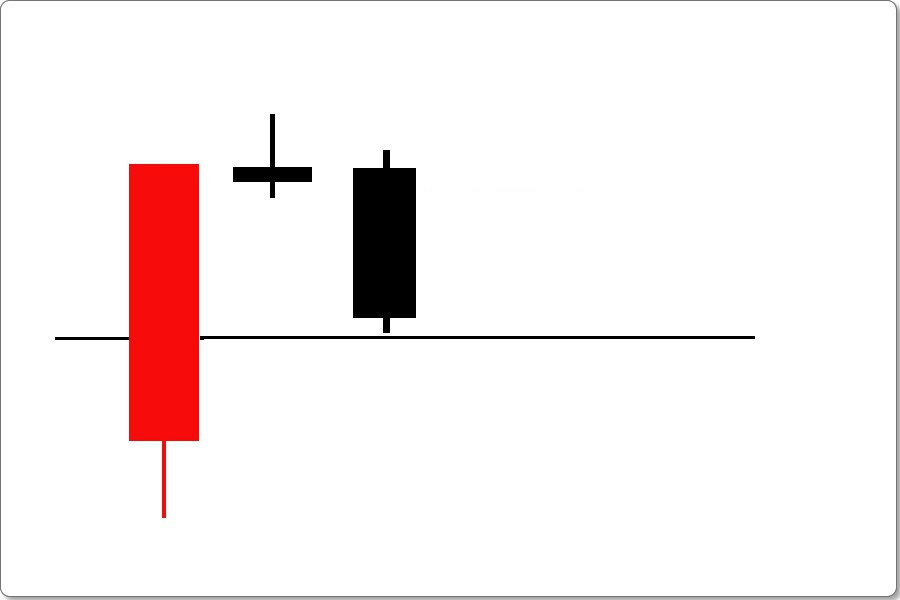

売りが加速すれば、価格は大きく下がり出し、抜けたはずのラインの内側へと戻っていきます。

上図は、ほんの一例ですので、ロウソク足が3本になってラインの内側に戻るとは限りません。ロウソク足1本で上ヒゲをつけてラインに戻ることもありますし、2本のロウソク足で戻っていくこともあります。

(2本のロウソク足も上位足で見たら1本のロウソク足になりますし、下の時間軸ではロウソク足の数は増えます)

で、この一連の値動きのことが

「オーバーシュート」

と呼ばれるものになります。以上の様な市場参加者の行動が、オーバーシュートという現象を作り出していくわけです。

ロールリバーサルの実態

今回はオーバーシュートについて深堀りしていく回ですが、深堀りを始める前に、ここでちょっと寄り道しときます。

ついでなんで、ロールリバーサルの値動きが生み出される原理についても、言及しておくとしますね。

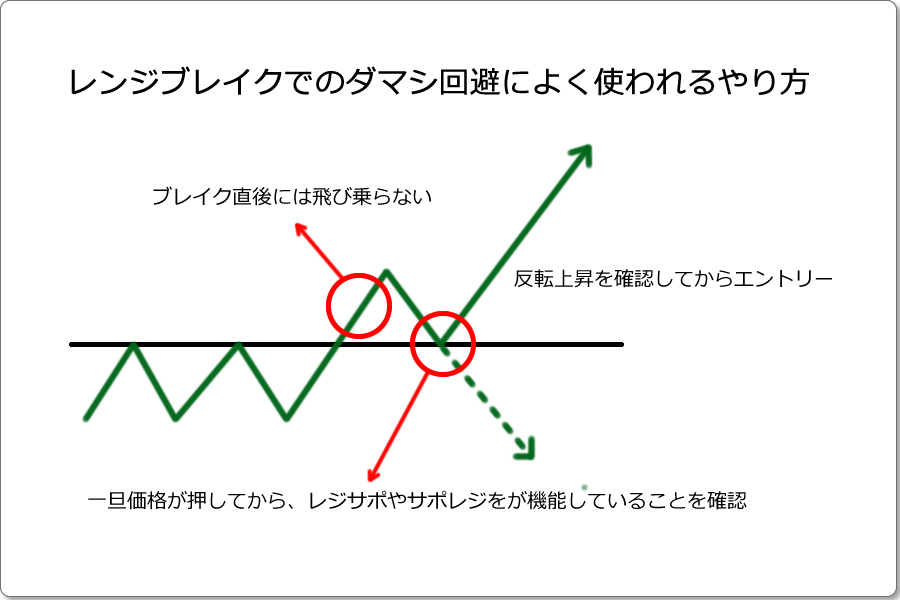

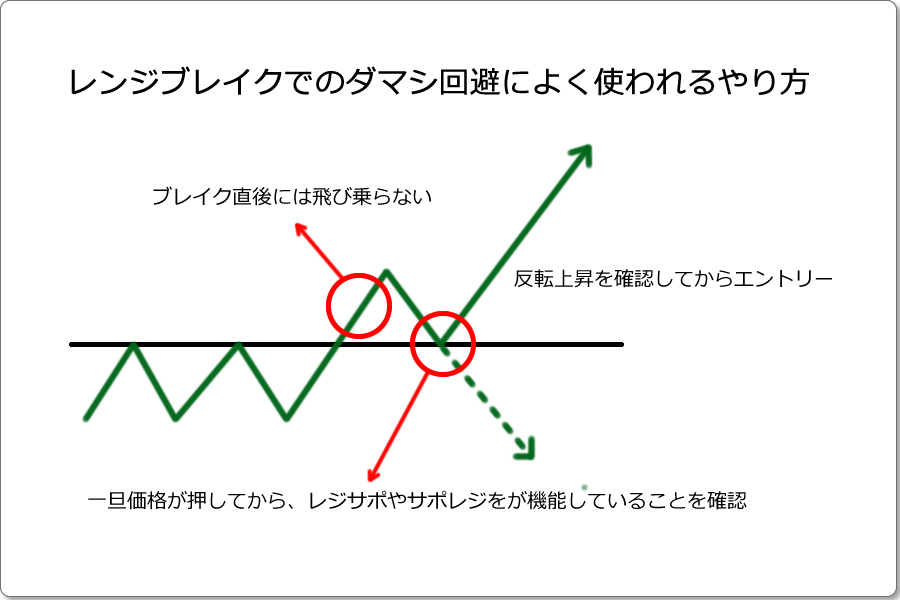

ロール・リバーサルとは、別名「リターン・ムーブ」と言い、下図の様な値動きのことです。レンジブレイクのダマし回避に使われるエントリー方法です。

ではここで、このロールリバーサルという値動きが起こる内側を見ていきましょう。

先ほどの例えの様に、価格が下からラインをブレイクしたとしましょう。

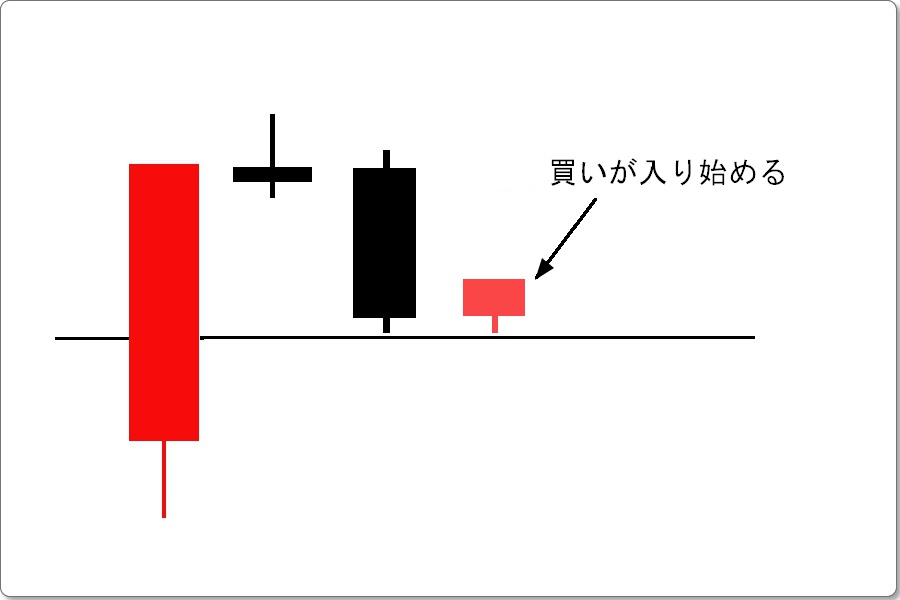

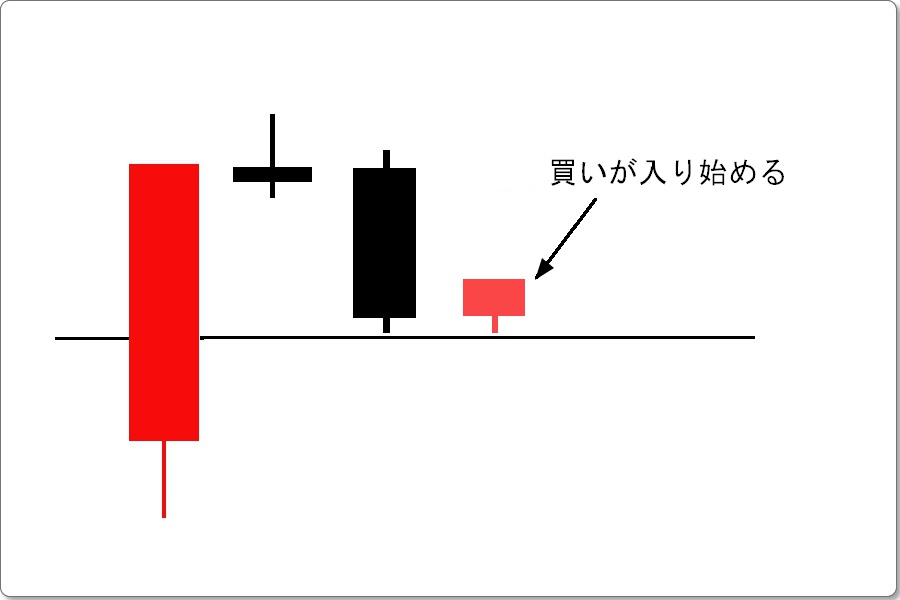

買い方が、買い圧力を強めてラインをブレイクさせた後、まず売り勢力が介入し出し、上昇に陰りが出始めます。

で、それを見た人たちの中には、買玉の決済(売り)を始め出すので、売りが強まり価格は下落していきます。

しかし、買い方の買い意欲がまだ全然衰えていない場合、市場参加者の動向はどうなるでしょうか?

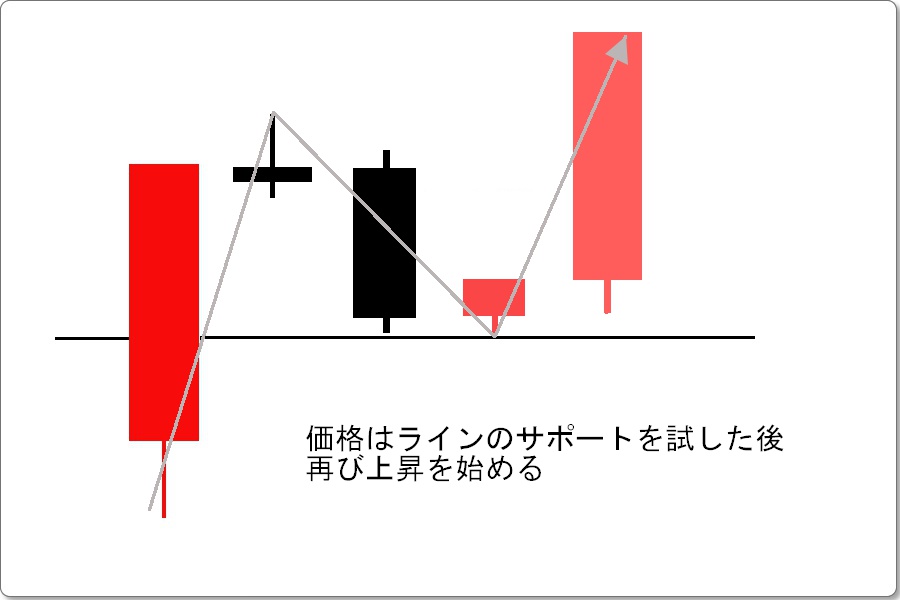

ライン際まで価格が落ちてくると

「今が安い。買わなくちゃ!」

ということで、ライン付近から買いが入り始めます(フォロースルー)。

ラインブレイクを図った者たちも、ラインを割り込ませないように、更に買い増しして価格の下落を防ぎます。(フォロースルー)

これを見た市場参加者は、更に買い行動に走ります。

- 新規で買いを入れる人たちがさらに増える

- 既に買っている人たちは買玉を積み増しする

- 売りを入れた人たちは、慌てて撤退(買い決済)する

こうやって買い行動の連鎖がはじまり、価格は更に上昇をしていきます。

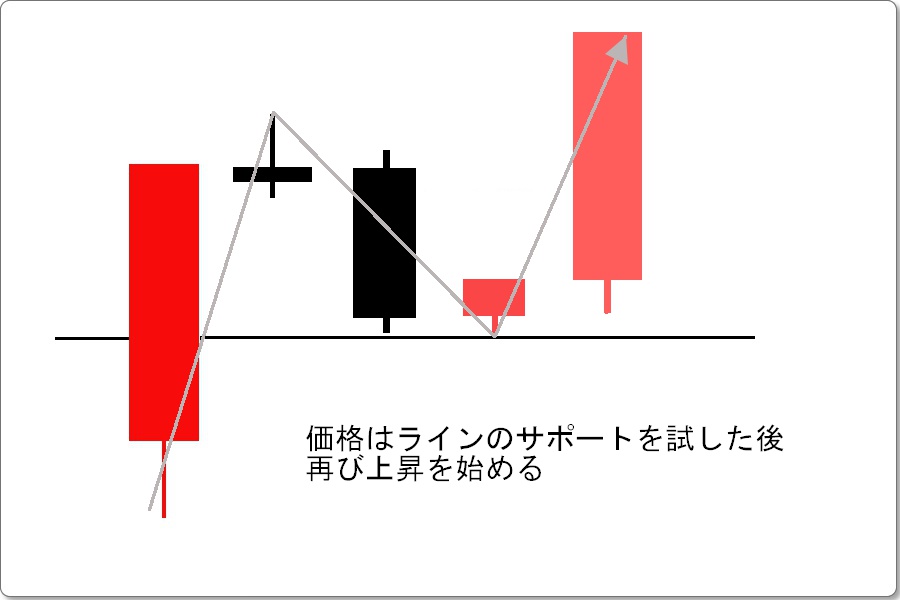

結果、この一連の動きが、ロールリバーサルとなるわけです。

もちろん、このロールリバーサルは、教科書的なお手本の様なケースです。実際は、この様に綺麗にロールリバーサルを描かないことも、度々あります。

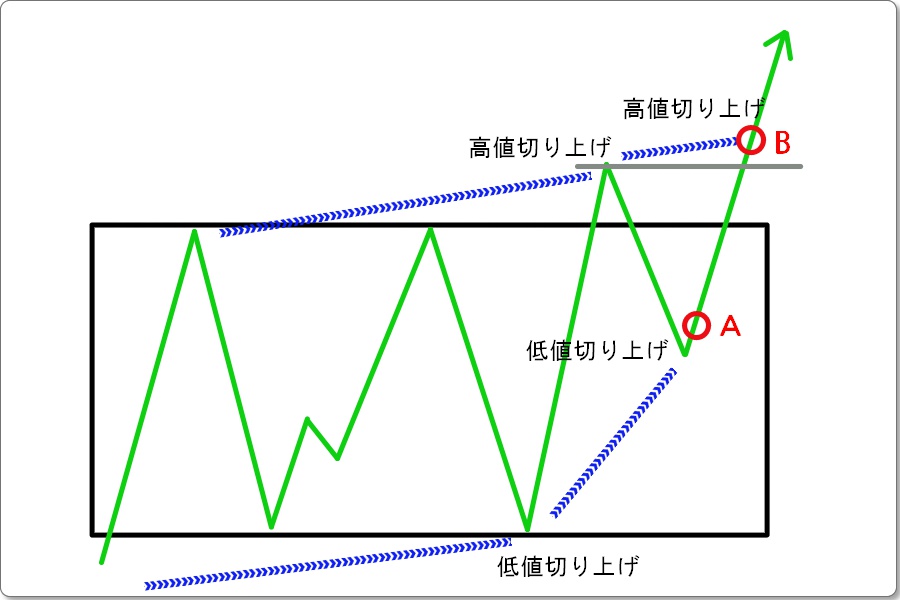

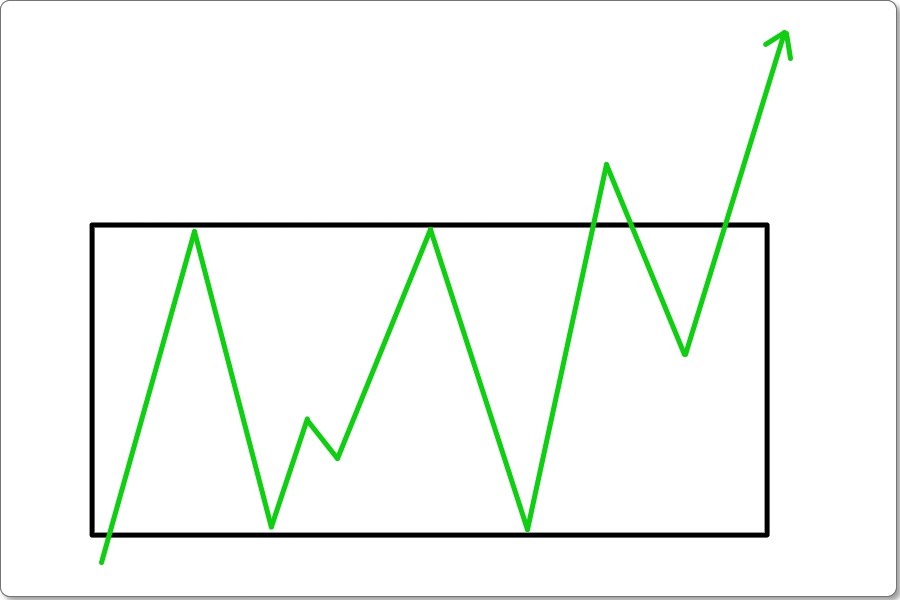

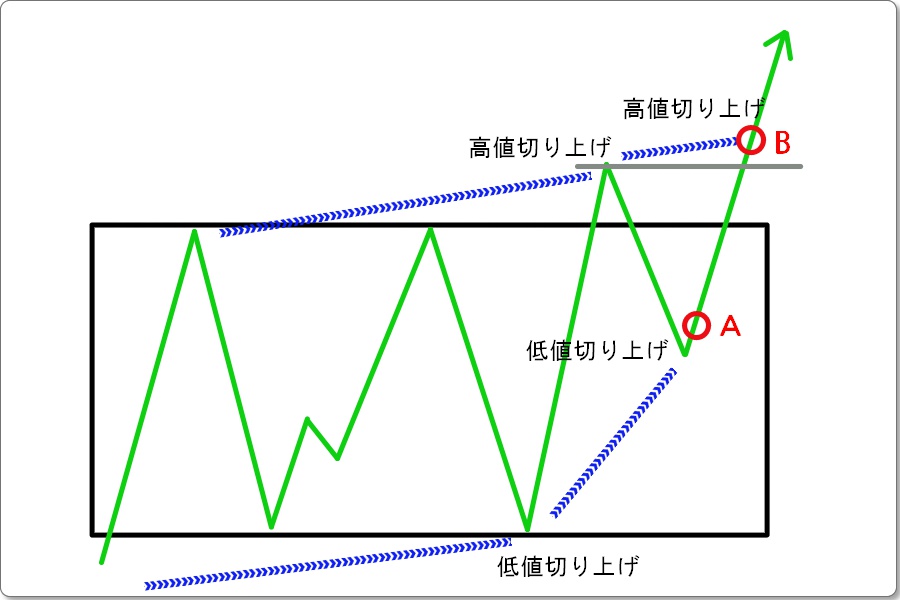

それまで形成していたレンジの様子によっては、下図の様に、

一旦ラインを割り込んでも、そこから反転上昇し、再度ラインをブレイクしていくこともあります。

でも、安心して下しさい。

値動きをきちんと見ていれば、何も問題はありません。価格は、高値低値を切り上げてきているのが分かると思います。

要するに、上昇トレンドが発生(再開)しているんですよ。

なので、エントリーの仕方としては、上昇トレンドのエントリーの仕方と同じになります。

レンジを形成する前の経緯が分かっていれば、レンジブレイクした時点で、高値と低値の切り上げが始まったことがわかるので、

「上昇トレンドが再開したな」

と判断して、上図赤丸Aの低値切り上げが確認できたポイントで入ることができます。

それまでの経緯が判断付かず、ライン・ブレイクによる高値の切り上げしか分からない場合は、直近の値動きだけで判断します。オーバーシュートした高値を価格が切り上げた時点で、直近の値動きはN字を描いて、高値低値を切り上げますから、この時点で

「上昇トレンドが発生したな」

と判断して、赤丸Bで買いエントリーすればOKです。

ただここで、赤丸Bでの買いエントリーは高値ラインのブレイクに対する「飛び乗り」と同じじゃね?って思う人もいると思います。

が、レンジをブレイクした際の飛び乗りと、トレンド発生中に高値ラインをブレイクした際の飛び乗りとでは、根本的な部分で意味合いが違っています。

トレンドが発生しているということは、上昇圧力が強いというのが確定しているわけですから、上昇トレンド中の高値ラインとレンジの高値ラインでは、その抵抗力が全く違います。上昇トレンド中の高値ラインは弱く、レンジの高値ラインは強いんです。

なので、トレンド中の高値ライン越えでのエントリーは、レンジ高値ブレイクの飛び乗りとは、性質的に意味が違ってくるんですよ。

(ただし、そうであっても赤丸AとBでは、BOZ流においてはB推奨です。その辺についても、過去にお話してますから、勝手に探して読みやがれ読んで下さい)

また、ラインブレイク後に、価格が再度ラインまで下落せず(ロールリバーサルを形成せず)に、そのまま伸びていくこともあります。買い勢力がブレイクした後も衰えずに買い続けていくパターンですね。

その場合は、指をくわえて価格の上昇を見守ります。

そして、小さい時間足で押し目をつけたところを狙って、買いエントリーします。

いずれにせよ、高値低値を切り上げたら、

「上昇トレンド発生!」

ということで、トレンドの押し目狙いでエントリーすることになります。

ロールリバーサルも、結局のところは上昇トレンドの押し目買い局面と、全く同じ値動きでしかありませんから、言ってしまえばレンジブレイクの際のエントリーの仕方は、上昇トレンドでのエントリーの仕方と全く同じになるわけです。

簡単ですね。

以上から分かる通り、ラインを価格がブレイクしたら、上昇トレンドが発生するのか、それとも反転下落に転じるのかを見極めて、価格が進むと判断した方にエントリーするのが、ラインブレイク時の基本的見方です。

クジラの気持ち

クジラと雑魚

外為という市場において、その取引に参加する人たちは、大小様々です。

保険会社や年金機構、大手投資会社などの大口の市場参加者の取引量は、圧倒的です。個々がそれぞれ1日に何十億、何百億という巨大な金額を動かします。

つまり、彼らの大口の取引量というのは、個々であっても市場価格を押し上げたり押し下げるだけの力を持っているんですね。

そういった意味も込めて、この様な大口の投資・投機参加者のことを一般的に

「クジラ」

と呼んだりします。

で、僕ら個人トレーダーや小口の機関やら団体などは、クジラに対して「雑魚」と呼ばれます。凄腕個人トレーダーが仮に1年で何億と儲け、威張り散らしたとしても、金融市場という大海原からしたら、彼の立ち位置は所詮「雑魚」でしかありません。

ストップ狩りについて

さて、前章までの解説で、ブレイクの成功失敗は、オーバーシュートするかしないかと同義であることが分かったと思います。

ところが、このブレイクの失敗・・・

実は意図的に行われていたりするといわれています。それがいわゆる

「ストップ狩り」

というものです。

ご存じの方も多いと思いますが、この原理も一応説明しておきましょう。

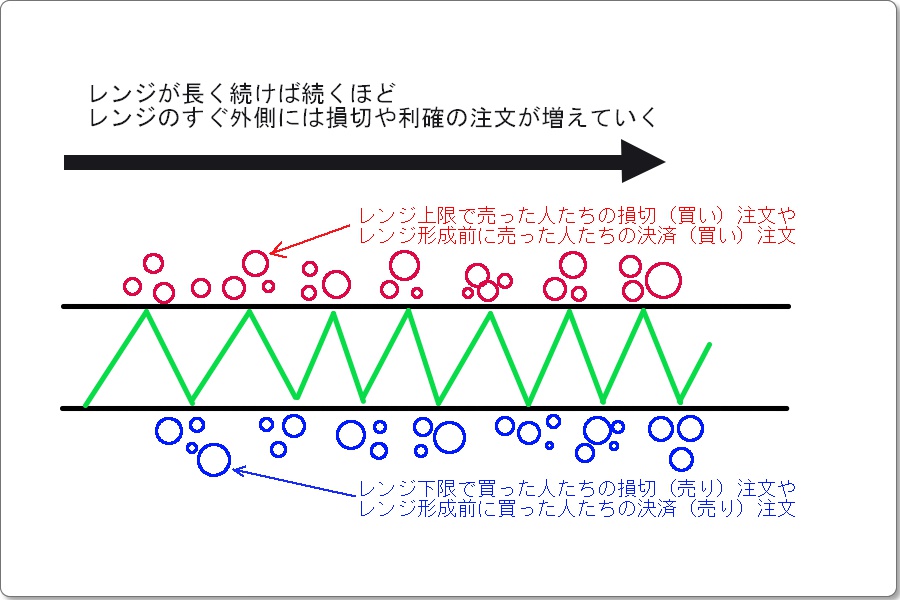

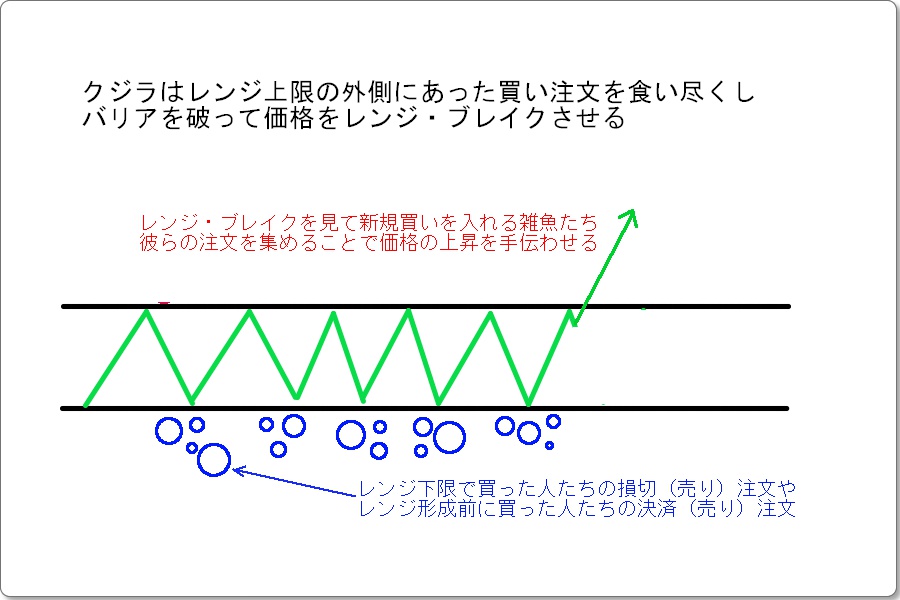

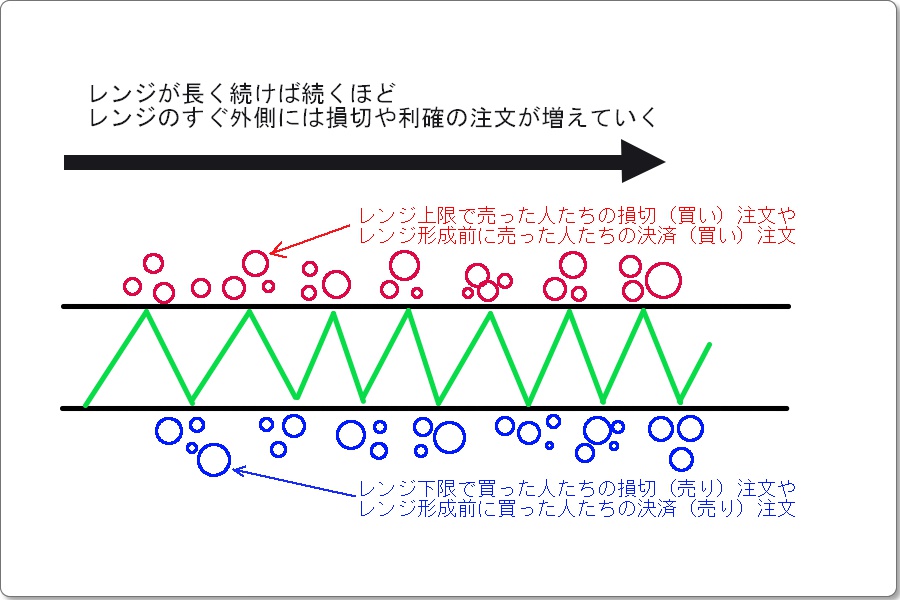

レンジが形成されると、そのレンジ上限下限には損切用の決済注文が入ります。レンジが長く続けば続くほど、その注文は溜まってきます。

具体的に言うと、レンジが長くなればなるほど

- レンジ上限のすぐ上にはレンジ上限で売った人の損切用の買い注文が溜まる

- レンジ下限のすぐ下にはレンジ下限で買った人の損切用の売り注文が溜まる

しかも、それだけでなく、

- レンジ形成前に売った人たちの損切や利確のための決済(買い)注文

- レンジ形成前に買った人たちの損切や利確のための決済(売り)注文

が置かれやすくなります。

レンジの外側にある数々の注文は、結果としてレンジ・ブレイクを防ぐバリアとなります。

そして、レンジが長く続けば続くほど、そのレンジ上限(ライン際)には買い注文が溜まっていくため、バリアも厚く強固になっていきます。

ちょっとやそっとの買いに走ったところで、レンジ上限にある大量の売り注文を消化し尽さなければ、価格はラインを越えて上昇していくことは出来ません。

しかし逆に言ってしまうと、バリアが厚ければ厚いほど、そのバリアを破った時の勢いは強いことになります。損切用の買い注文が多ければ多いほど、買い圧力が増し、上昇力が高まるんです。

おまけにそのラインブレイクの強さを見た他の市場参加者は、乗り遅れないように追随して新規で買いを入れ出しますから、買い圧力は更に増します。

レジサポ機能の強いラインをブレイクするというのは、それがブレイクされると、逆に高い推進力を持つことになるわけでです。

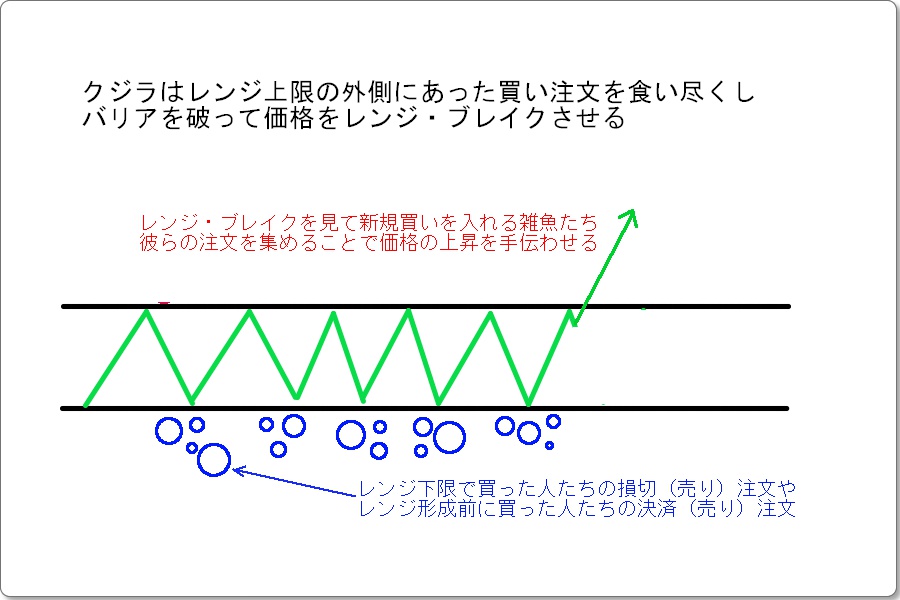

で、クジラ(大口の市場参加者)の中には、この原理を利用して自分の利益にしようとする連中がいるといわれています。

まずクジラは、わざとこの溜まった買い注文を全て買い切るだけの大量の買いを入れ、ラインをブレイクさせることで、価格を一旦大きく上昇させます。

もちろん、レンジ・ブレイクを見て飛び乗る(新規に買いを入れる)雑魚たちが集まります。クジラは、この雑魚たちの買い注文を集めることで、価格の吊り上げを手伝わせます。

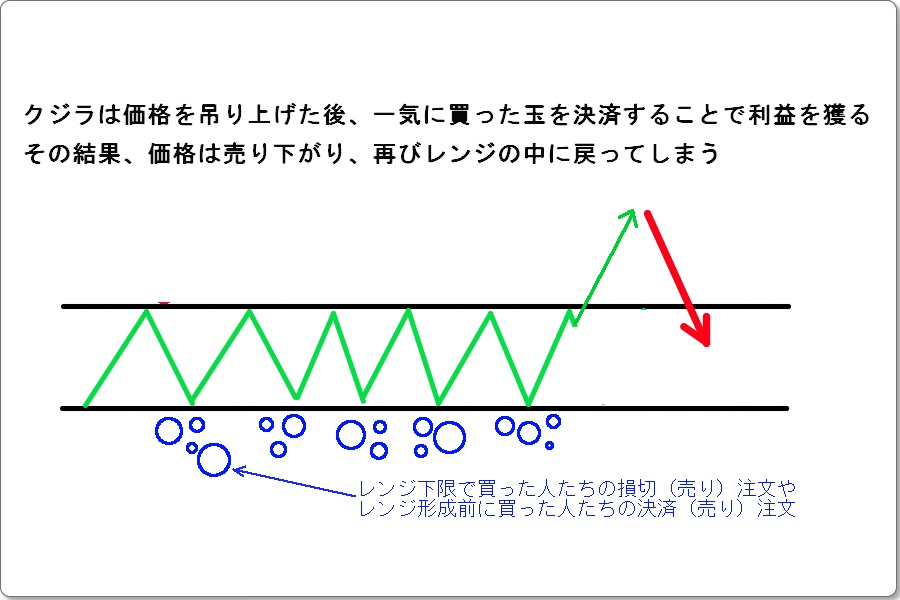

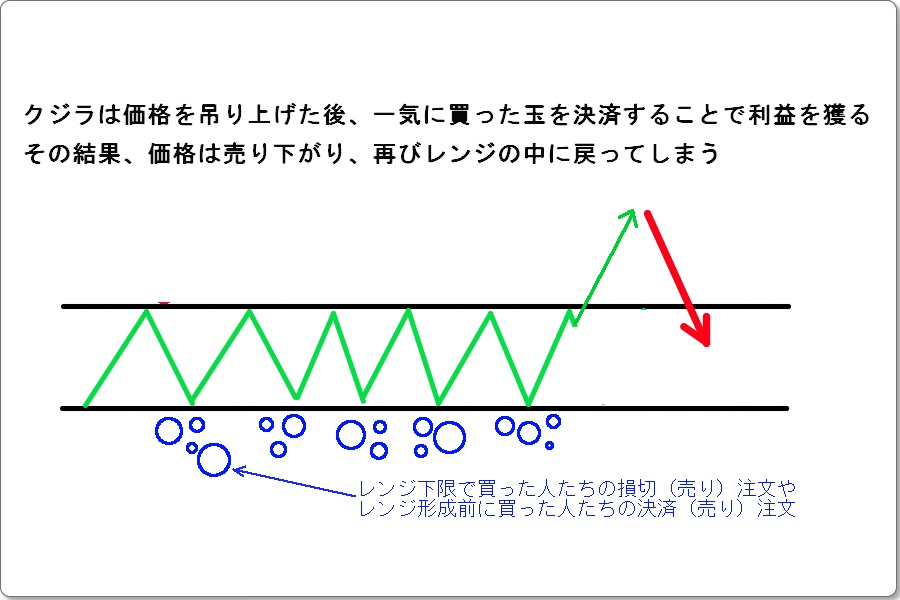

ところが、ブレイクを企んだクジラは、価格を一旦ブレイクさせて価格を吊り上げた後・・・

その高い価格水準から一気に売り決済を出していき、その値幅を獲っていくわけです。

このクジラの思惑が、いわゆる「ストップ狩り」となるんですね。

怖い、怖い・・・

((( ;゚Д゚)))ガクガクブルブル

とまぁ、このストップ狩りのお話も、結構昔から語られており、割と一般的に広まってますから、ご存じの方も多いと思います。

で、このストップ狩りも、オーバーシュートという形となって、爪痕をチャートに残すわけです。

さて、正直言うと、今日のお話は実はここまでが前置きです。それでは、本題へと入っていきましょう。

クジラたちへの疑問

ただ、僕は冒頭でお話した様に、このストップ狩りというものに疑問を持ったんですね。

「ストップ狩りって、本当に儲かるの?」

ってな感じで。

だって、クジラは価格を釣り上げるために、ストップ狩りをするんですよね?

で、その吊り上げた高い価格のまま、持ってる玉を全て売り捌けるのであれば、それは儲かりますけど・・・

下がらない様に、ちょっとずつ売っていこうしても、その間に別のクジラが売りを仕掛けてきたら、自分の持っている玉は売れずじまいになり、結局高く買って安く売ることになってしまいます。

赤字じゃん。

だから、ストップ狩りを仕掛けたクジラは、価格が下がりきらないうちに、一気に売りに出す必要があります。

でも、その玉の量は膨大ですから、一気に売れば売るほど価格も一気に下がり続けるわけです。最初は高値で売れるでしょうけど、捌き切るまでにはどんどん安い値段で売り続けちゃいけないことになります。

結果、平均売値は吊り上げた時の価格よりも、かなり低くなるわけですよねぇ・・・

それって、儲かるんですか?

金融市場のクジラは自分で買って価格を吊り上げておきながら、売る時は自分で価格を下げていくって・・・

なんか変じゃね?理屈が通らなくね?

だから、不思議だったんですよね。なぜ、頭の良いはずのクジラたちは高いリスクを背負ってまで、そんな儲からないことをしょっちゅうやるんだろう?って。

ひょっとしたら、何か別の秘密や理由があるのかもしれません。

いや、むしろストップ狩りって僕らが勝手に思ってるだけで、本当はストップを狩りにいってるんじゃなくて、ただ単にブレイクを失敗しているだけなのかもしれないし・・・

ということで、僕はそのストップ狩りという現象について、考察を続けていったわけです。

「う~んと・・・確か・・・こういったブレイクに乗ってストップ狩りにあったんだよなぁ・・・」

「そういえば、狩られて落胆していたら、その間に反対方向にトレンドが出て、乗り損ねてたなぁ・・・」

「トレンドに乗り損ねたくないから、ストップ狩りにあってもめげずに次に反対方向にブレイクしたら果敢に飛び乗ってみたけど、今度もまたストップ狩りにあって・・・」

「そうそう、立て続けにダブルでストップ狩りにあってメンタルやられてたら、結局初めにストップ狩りにあった方向にトレンドが発生して・・・そうそう、やっぱりその時もトレンドに乗り損ねちゃってたなぁ・・・」

ん?

あれ?

ちょっと待てよ。これって、ひょっとして・・・

僕は、ふと閃いて、ストップ狩りがあったと思われる局面を、いくつもいくつも確認し直します。

そして僕はようやく、クジラたちの思惑に気づくに至るわけです。

クジラたちの売買ロジック

クジラたちは逆張り思考

既にお話しましたが、クジラたちの1日の取引量たるや、相当なものです。その何分の1程度の量であっても、相場は動いてしまいます。

僕ら個人トレーダーの様な雑魚とは違い、彼らは1回の取引を何も考えずに売買してしまったら、それだけで相場を大きく動かしてしまうわけです。

そう、動かしたくなくても、動いてしまうんですよ。

例えば、僕ら雑魚トレーダーなら1ポイントの上昇が千円程度の差であっても、僕らの何千倍、何万倍も買っている人からすれば、1ポイントの上昇差額は数十万円、数百万円と膨らんでいきます。

わずかな上昇や下落が、多額の差額を生み出すんですね。

だから、ここでクジラはジレンマを起こします。

クジラは、できるだけ1ポイントでも安いところ買わなければ潜在的なマイナスを負いますが、だからと言って自分が買えば価格は上昇してしまい、潜在的なマイナスを負ってしまう・・・

そんなジレンマです。

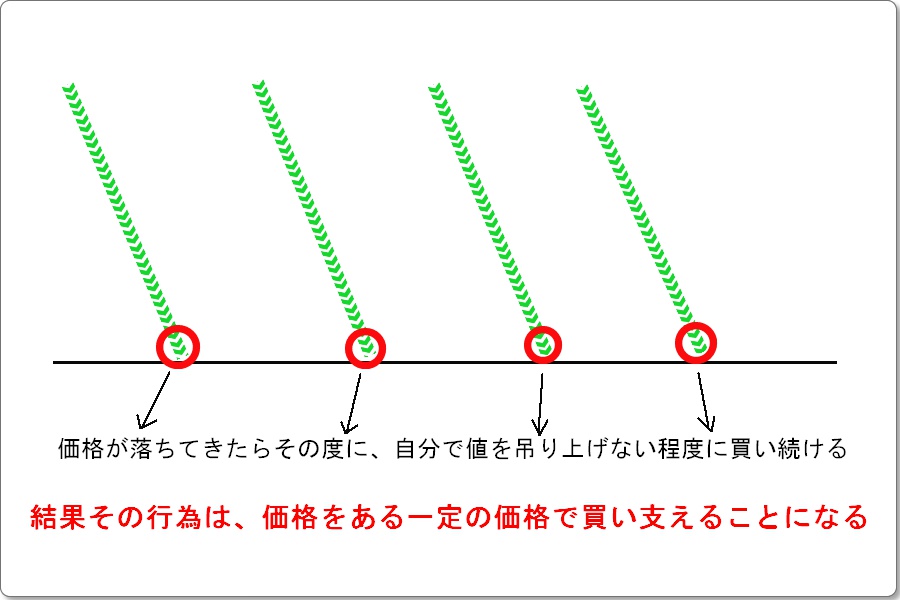

そこで僕は思い出したんです。どこで知ったかは忘れましたが、クジラたちの売買方法の基本は、

価格が出来るだけ吊り上がらないように、下がってきたところを、静かに静かに小さく買っていくことを繰り返します。まるで波風を立てないようにそろりそろりと泳ぐクジラの様にね。

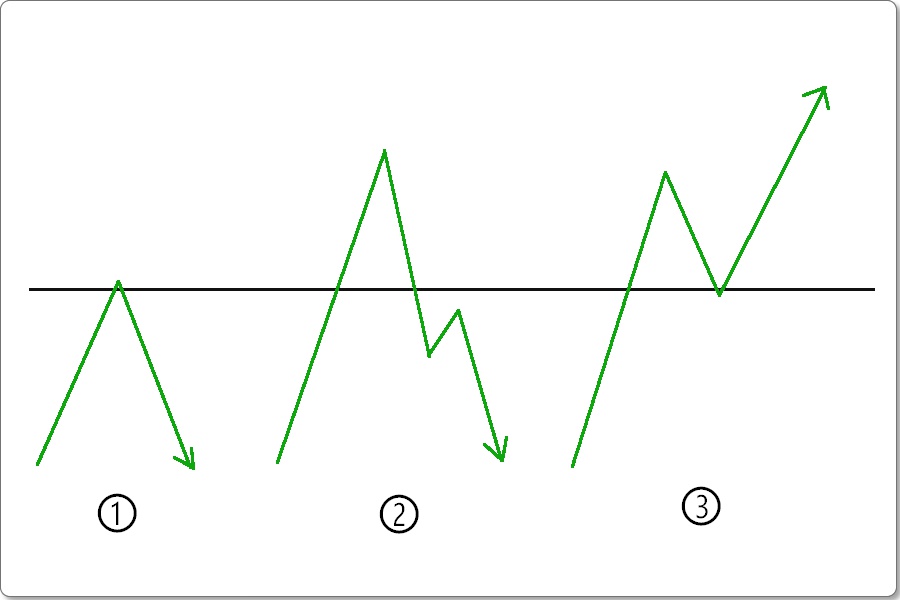

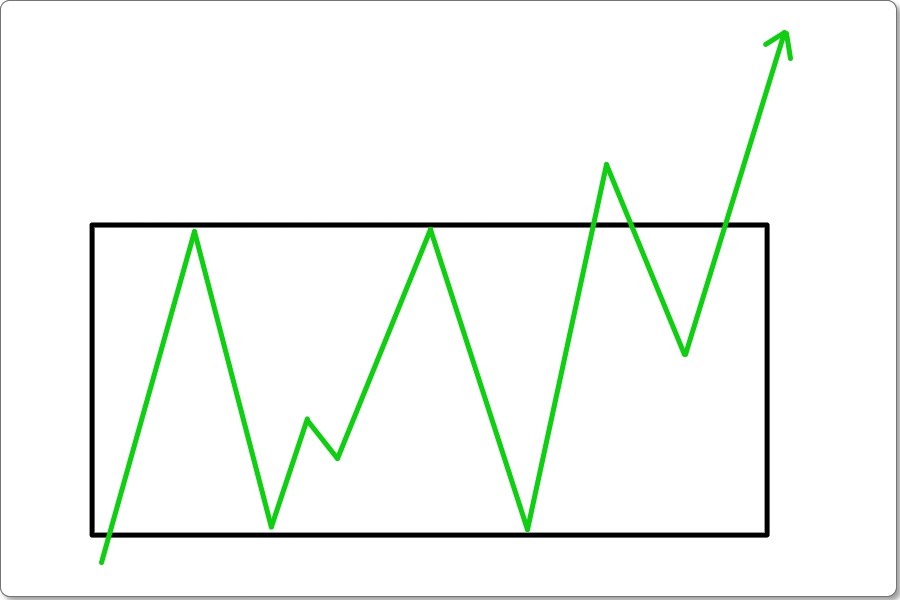

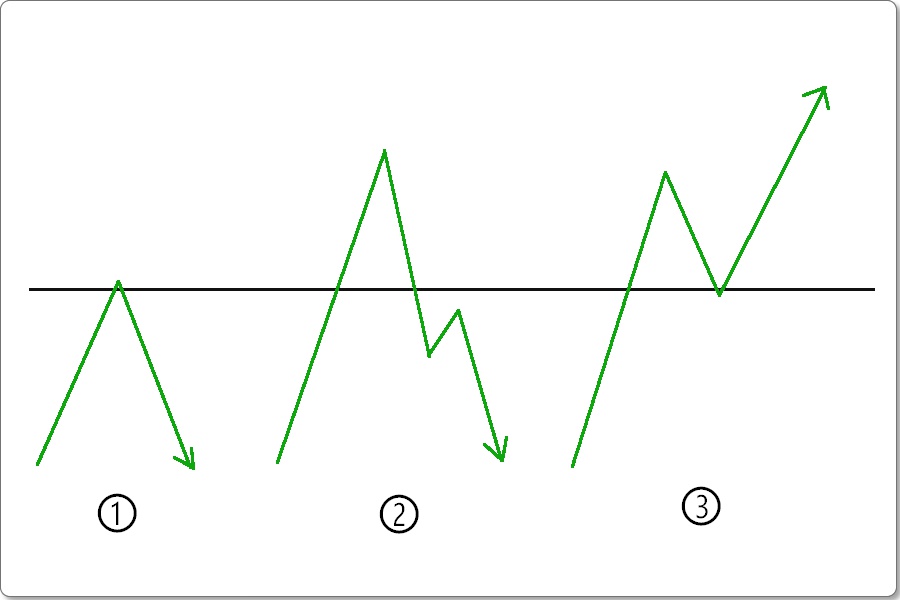

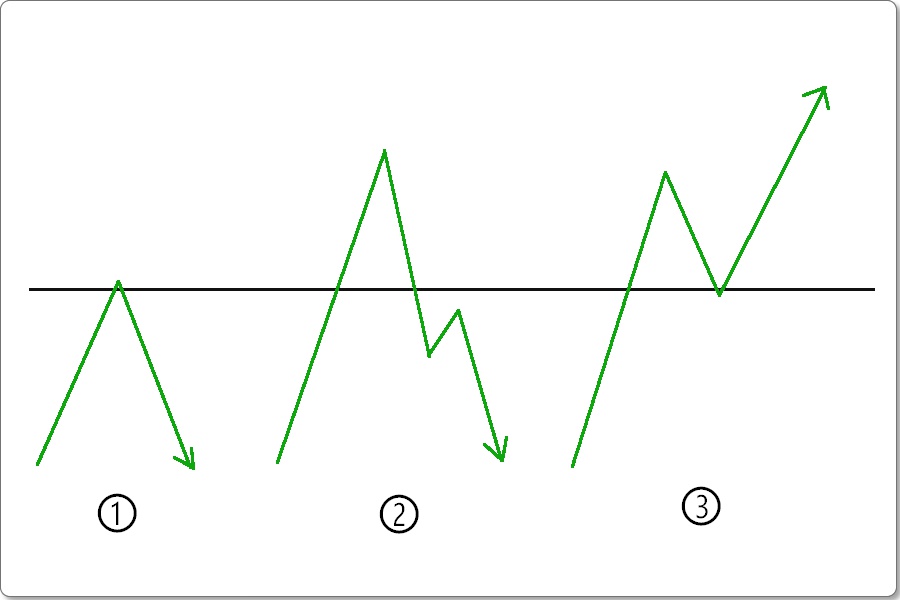

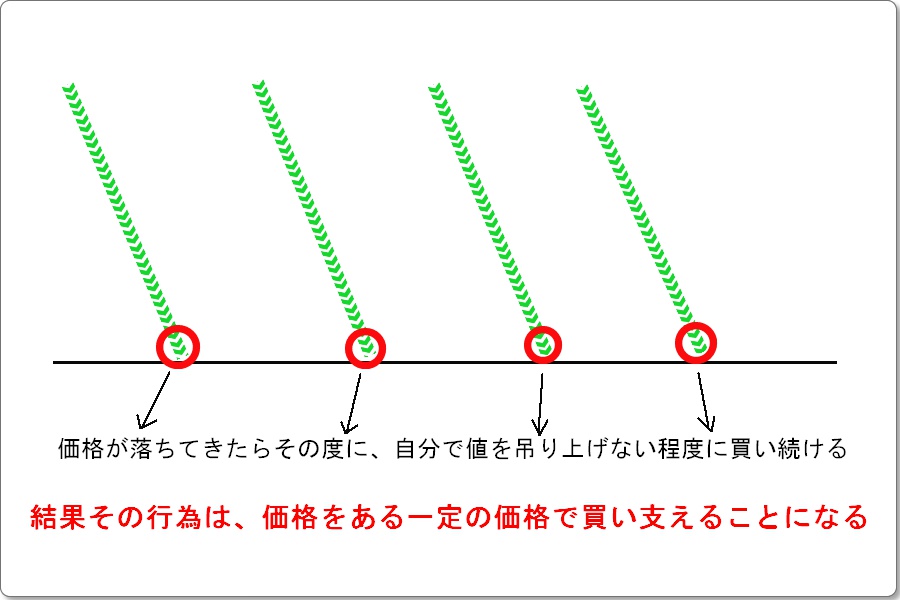

図でイメージして表すとこんな感じです。

要するにクジラは、上がってきたところを買うことはできないんですよ。だって、価格の上昇に合わせて自分が買えば、価格はより大きく吊り上がってしまいます。

だから、クジラは下がってきたところで買います。下がってきたところを買えば、価格は上昇しづらくなりますから。出来るだけ自分の買いで価格が上昇しづらい場面で買うわけですね。

つまり、基本クジラたちは逆張り思考なんです。

これが、クジラたちの売買の仕方の1つと言われているものです。

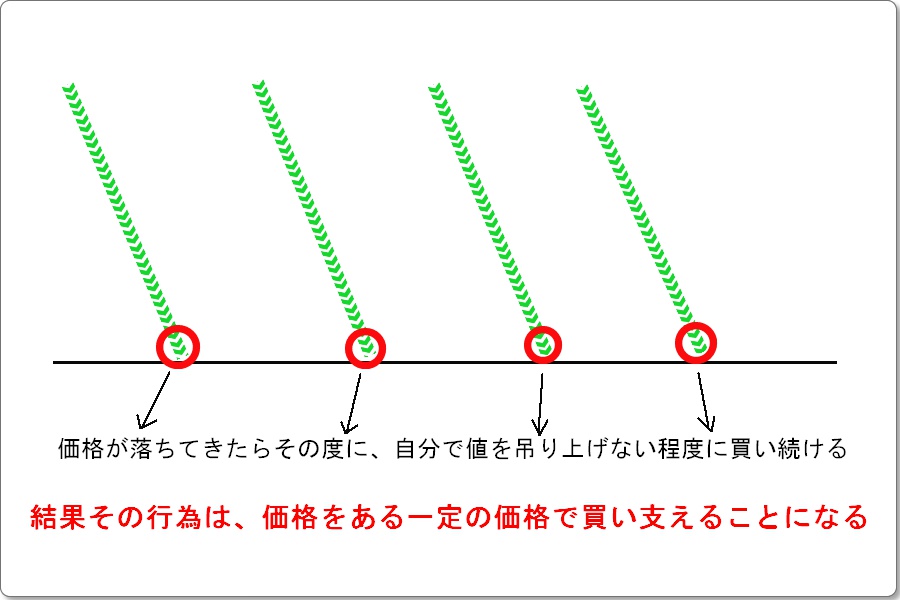

- 価格が落ちてきたら、買う。出来るだけ価格が上がらないように買う。

- 再び価格が落ちてきたら、買う。出来るだけ価格が上がらないように買う。

- 更に価格が落ちてきたら、また買う。出来るだけ価格が上がらないように買う。

これを繰り返します。

で、これが結果的に落ちてくる価格を買い支え続けるといういことになるわけです。

クジラたちは一匹狼ならぬ一匹鯨

とは言え、クジラたちは、お互い連携しあって生存しているわけではありません。

基本、一匹狼ならぬ一匹鯨です。

そのクジラたちにも大小あるでしょう。

また、買い方クジラなのか売り方クジラなのかも、その思惑は各クジラそれぞれです。

大きな買い方クジラに対して、それを知らずに小さい売り方クジラが立ち向かえば、たちまちやられてしまいますし、

大クジラだとは言え、向かっていった先に何匹ものクジラがいるのであれば、たまらず退散するしかないでしょう。

同じ買い方クジラ同士であっても、それぞれです。たまたま狙う方向が一致していただけでしょうし、もちろんその売買計画も売買のタイミングも違います。

もちろん、相手の動きも気にしながらクジラたちは泳いでいるのでしょう。

しかし、その動きを目で追うことはできません。

結果的にクジラたちは、各自が自分の思惑に従って、市場という大海原を徘徊しています。

しかし、一見無秩序なクジラたちが、隊列をなして同じ方向へと泳ぎ出す時って、一体どんな時なんでしょうか?

オーバーシュートとは物語の序章

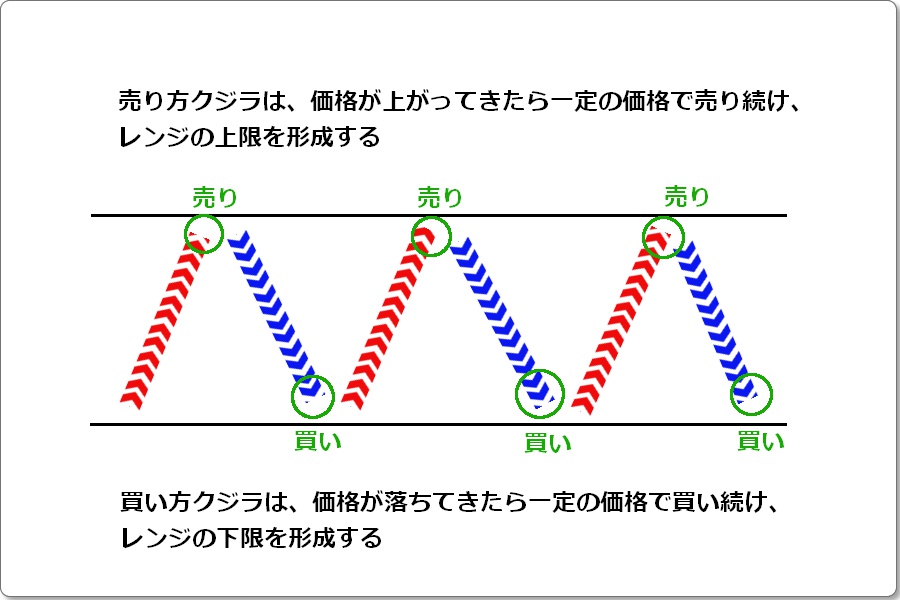

できるだけ高いところで売りたいと待ち構えている売り方には、どのような大きさの何匹のクジラがいるのか分かりません。

もちろん、低いところで買いたいと待ち構えている買い方に、どのような大きさの何匹のクジラがいるのかも分かりません。

もっと安くなければ買わないクジラもいるかもしれませんし、積極的に少しずつ買い集めているクジラもいるかもしれません。

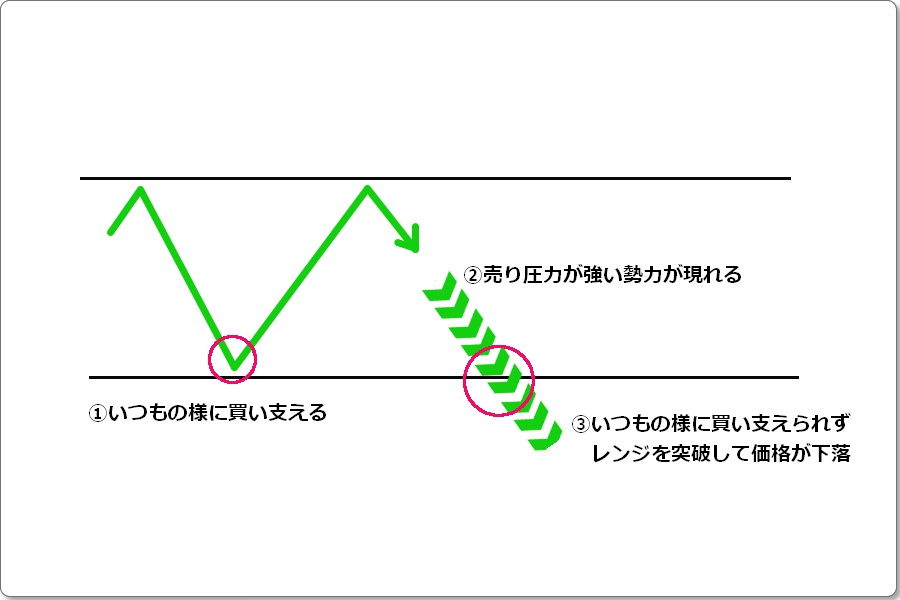

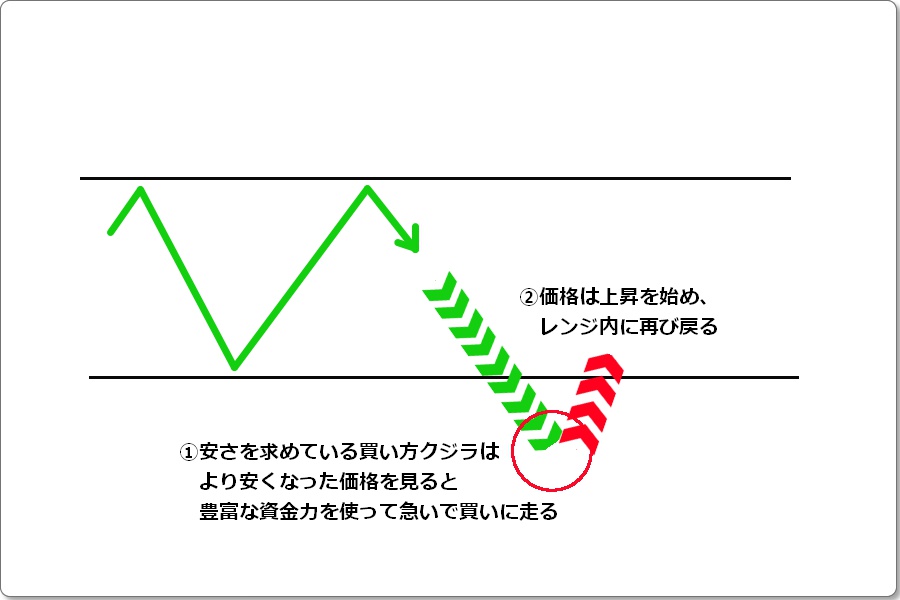

で、例えば先ほどの解説した様に、価格を押し上げない様に落ちてきたところ、拾い続けているクジラがいたとしましょうか。

上図は、買い方の思惑です。

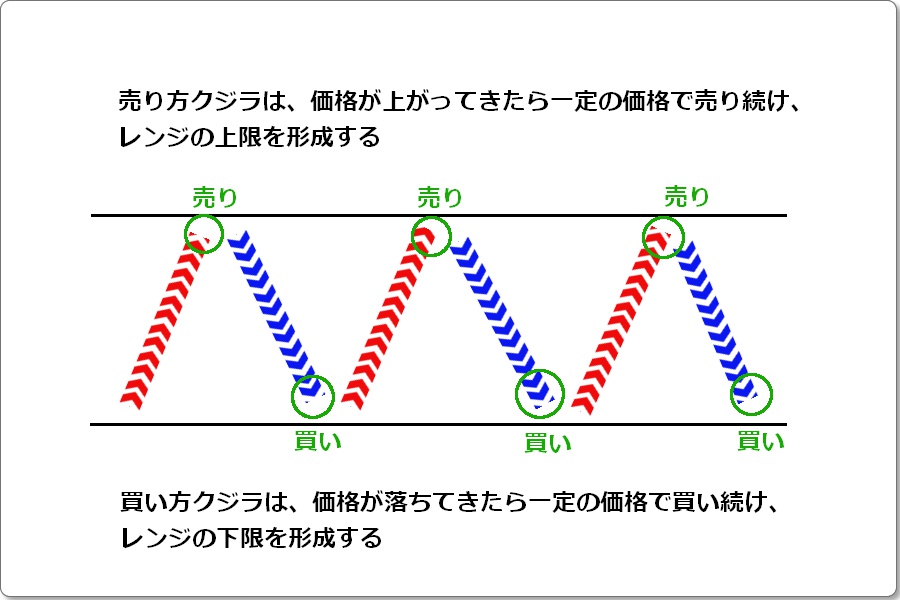

しかし、その逆では出来るだけ売り下げない様に上がってきた価格を上で売り続けているクジラがいるかもしれません。

この両者の均衡が、並行レンジを作ります。

しかし、この均衡がいつまでも続くわけではありません。買玉や売玉をずっと持ち続けていても、何の利益にもなりませんから。

そんな中、ある日、積極的に売りを仕掛けてきたクジラが出てきます。

下で待ち構えていたクジラは、今まで通りにその売りを買い支えようとします。

が、普段よりもその売りの量が多ければ?

そう、支えたつもりが支え切れずに、価格はレンジ下限を破って下落します。

まぁ、そうなりますよね、普通。

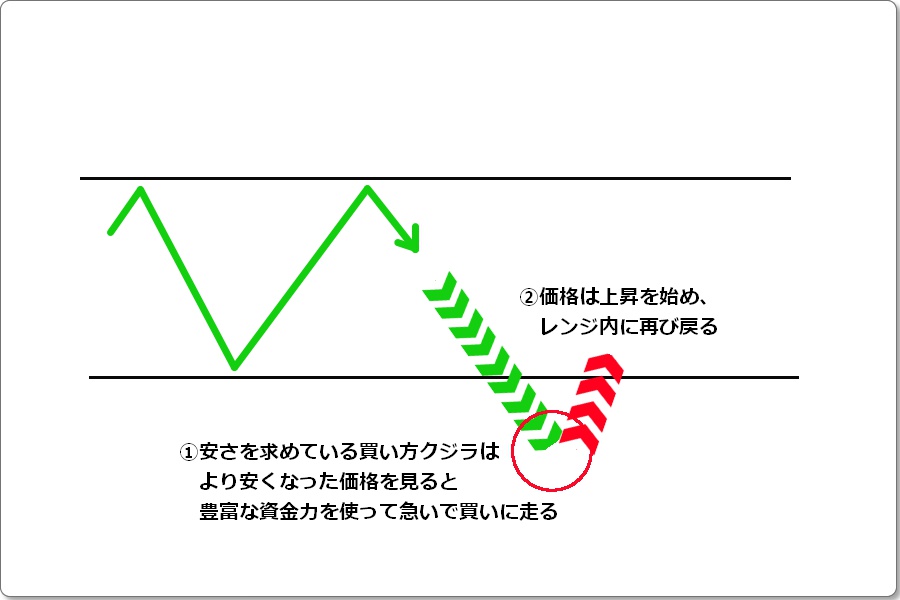

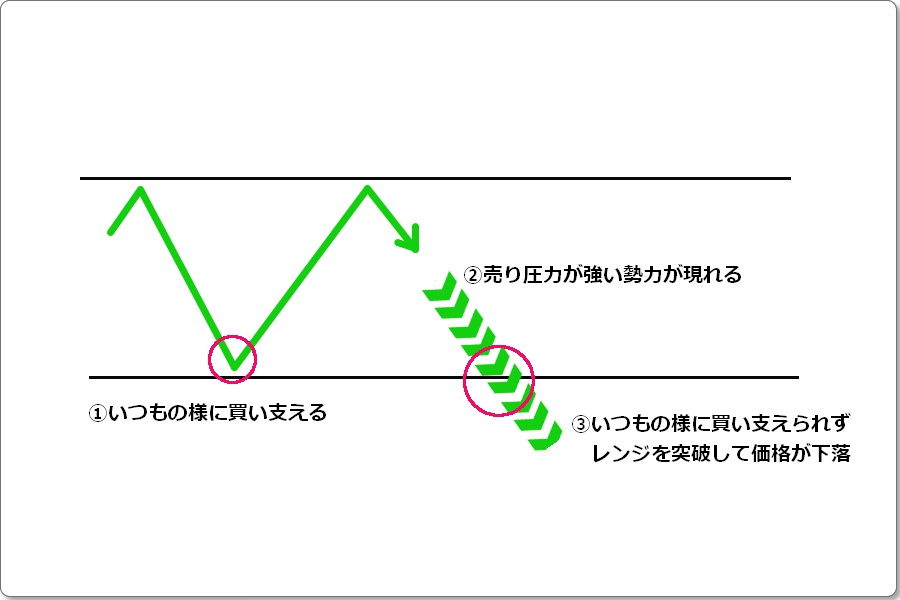

でも、今まで支え続けてきたクジラは実は大クジラで、売りを仕掛けてきたクジラよりも、まだまだ豊富な資金力を持っていたら、どうなります?

思い出してください。クジラは逆張り指向です。

「あ、今までよりももっと安くなった!これって大安売りじゃん!」

豊富な資金力があれば、その安くなった大量の玉を一気に買いに走りますよね。

安売りに飛びつく僕らの買い行動と一緒です。

もちろん、今まで買い支えていたクジラじゃなくとも、「もっと安いところで買いたい」とその時を待っていたクジラがいるかもしれません。

では、そんな彼らはどうします?

やっぱり、買いに走りますよね。

安いうちに大量に買っておきたいと、クジラは一気に買いに走り、価格は再びレンジへと戻ります。

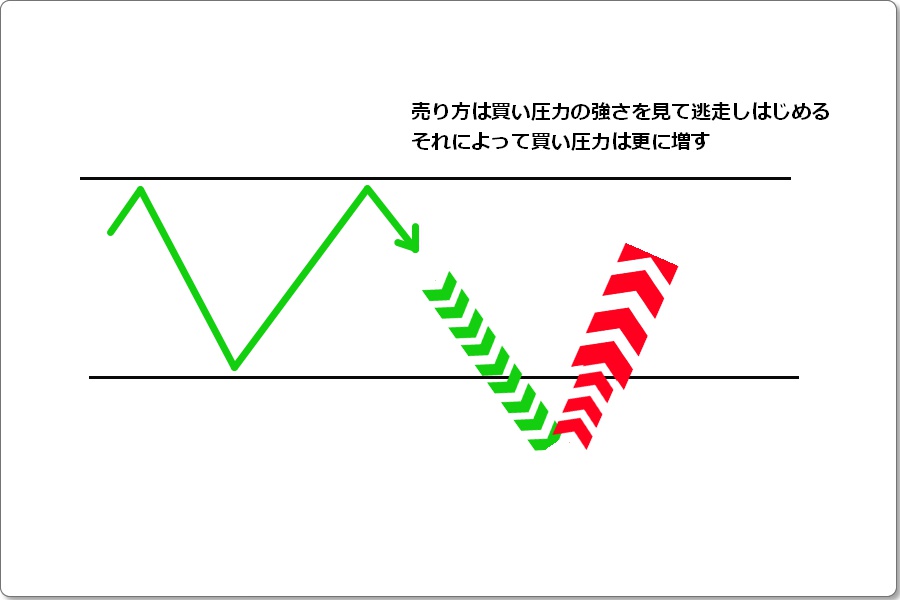

では、先ほど売りを仕掛けたクジラは、その絶大な買い圧力を見てどう思うでしょうか?

「やばい!」

そう思うでしょう。

売りを仕掛けたクジラは、慌てて上に向かって逃げ出します。

そう、売った玉を出来るだけ小さな損失で済む様に、一気に買い戻しに走ります。

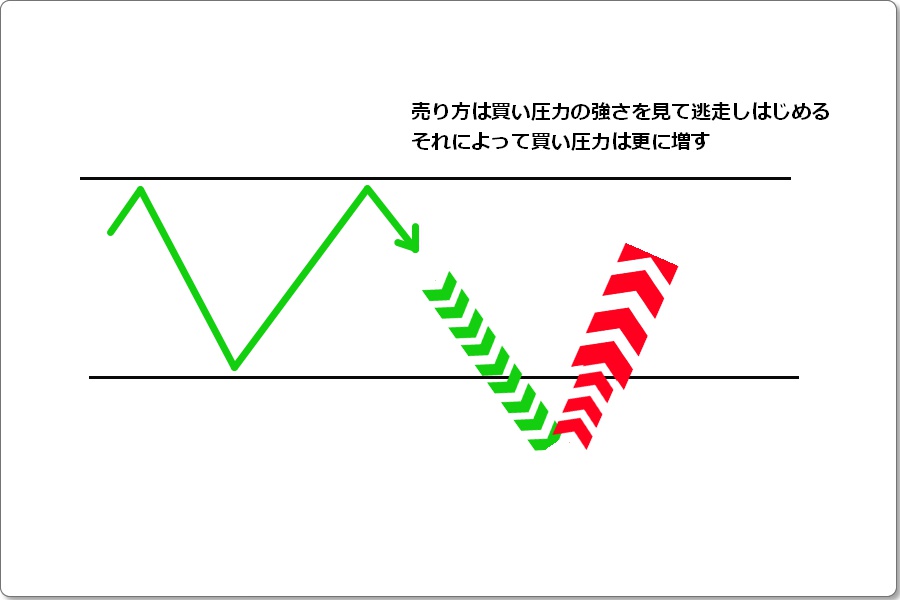

つまり、買い圧力は売り方のクジラの逃走によって、さらに増していくんです。

同様に、レンジ下限ブレイクについて売りに走った違う小クジラやマグロやサケ、そして雑魚たちも、慌てて逃走を図ります。

恐怖は恐怖を生み出し、買い圧力はさらに圧力を増し続けて、価格を上昇させていきます。

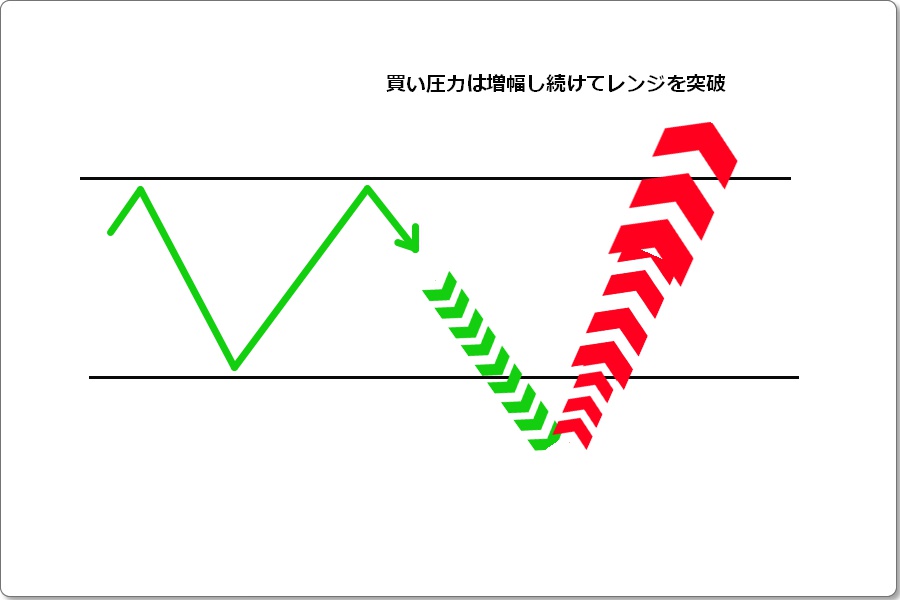

そして・・・

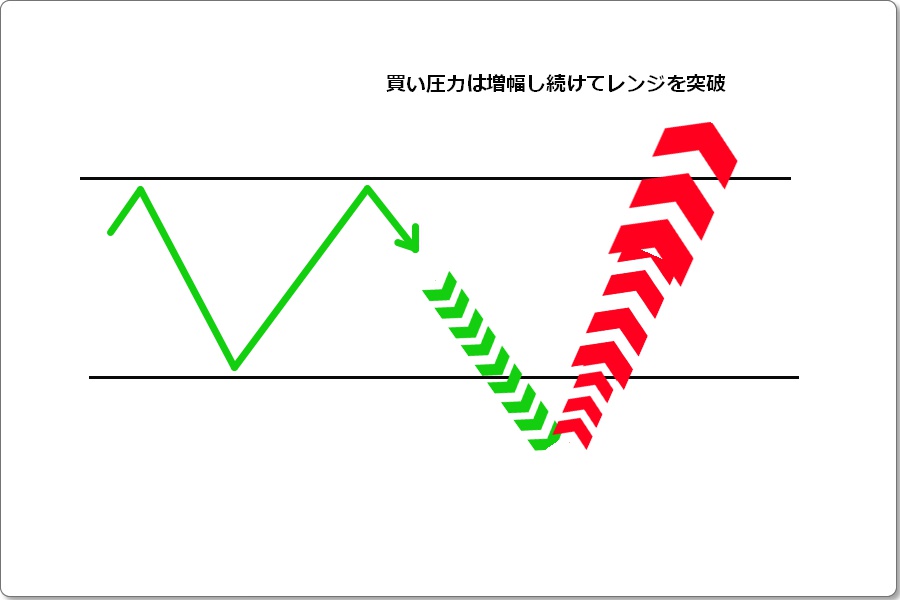

恐怖を伴いながら増幅し続ける買い圧力は、ついに上のレンジを破ります。

しかし、その恐怖の逃走は収まりません。(フォロースルー)

では、買い方だったクジラたちは、それを見てどう思うでしょうか?

「やべぇ!このまま上がり続けたら、さらに高いところで買うことになっちゃうかも!早く買わなくちゃ!値上がりする前に買わなくちゃ!」

と、ダメ押しで買いに走るかもしれません。(フォロースルー)

雑魚たちも、大群をなして一斉に買いに走ります。(フォロースルー)

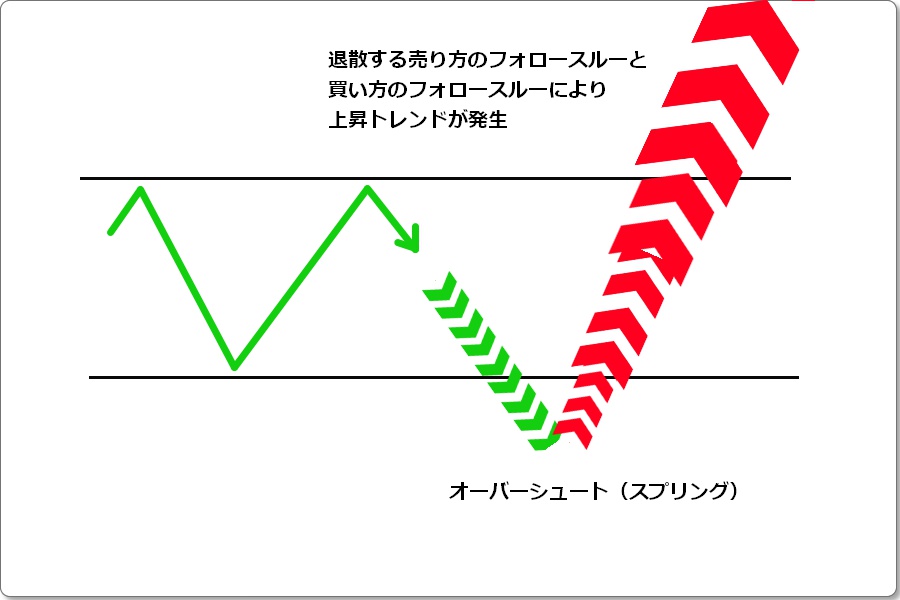

そう、上昇トレンドの発生です。

そして、買い方には正のスパイラルが、売り方には恐怖という名の負のスパイラルが起こり、上昇トレンドを形成していきます。

どうです?

理解できましたか?

上昇トレンドが発生する場合、その多くは買い方が買い進めが起因ではなく、売り方の仕掛けが発端、そしてその失敗が原動力となっていることが多いんですよ。

同様に、下降トレンドが発生する場合、その多くは売り方の売り進めが起因ではなく、買い方の仕掛けが発端となり、そしてその失敗が原動力となっているんです。

言い換えましょうか。

- 上昇トレンドの発生の起因は、売り方のブレイクの失敗、つまり下限レンジでのオーバーシュートが発端となりやすい

- 下降トレンドの発生の起因は、買い方のブレイクの失敗、つまり上限レンジでのオーバーシュートが発端となりやすい

となるわけです。

もっと言い換えるとすれば、

トレンドが始まる直前に、反対方向でオーバーシュートが起こることが多い

ということなんですよ。

さらに近年では、1度のオーバーシュートだけでなく、2回のオーバーシュート、つまり一度上にオーバーシュートし、今度は下にオーバーシュートした後に、本格的な上昇が始まるといったケースも多々見受けられます。

皆さんも、ストップを刈られて落ち込んでいる最中に、トレンドが始まってしまい乗り遅れたなんて経験、あると思います。

でも、その狩られたストップもまた、トレンドを形成するための一助となっていたんです。

もちろん、これはあくまで仮説でしかありません。だって、クジラたちの売買方法は、外部の人間には確認できないんですから。しかも、今時のクジラはほぼAIだし。

しかしながら、僕らトレーダーは、そのカラクリが「真実」かどうかなんて、どうでもよい話です。

僕らトレーダーはただ、チャートに現れるその「事象」に基づいて、行動をとるだけなんですから。

それじゃあ、本当にその事実があるのか、チャートを確認するとしますか。

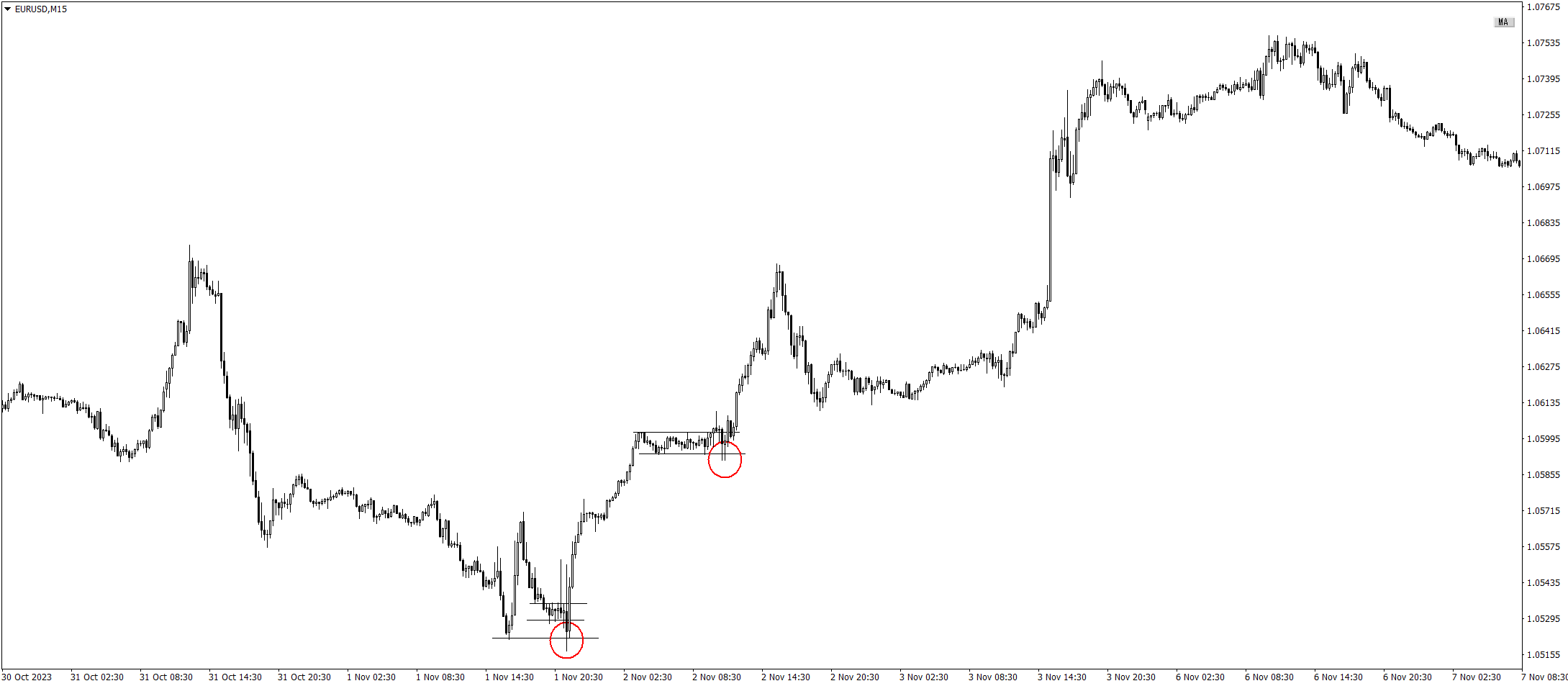

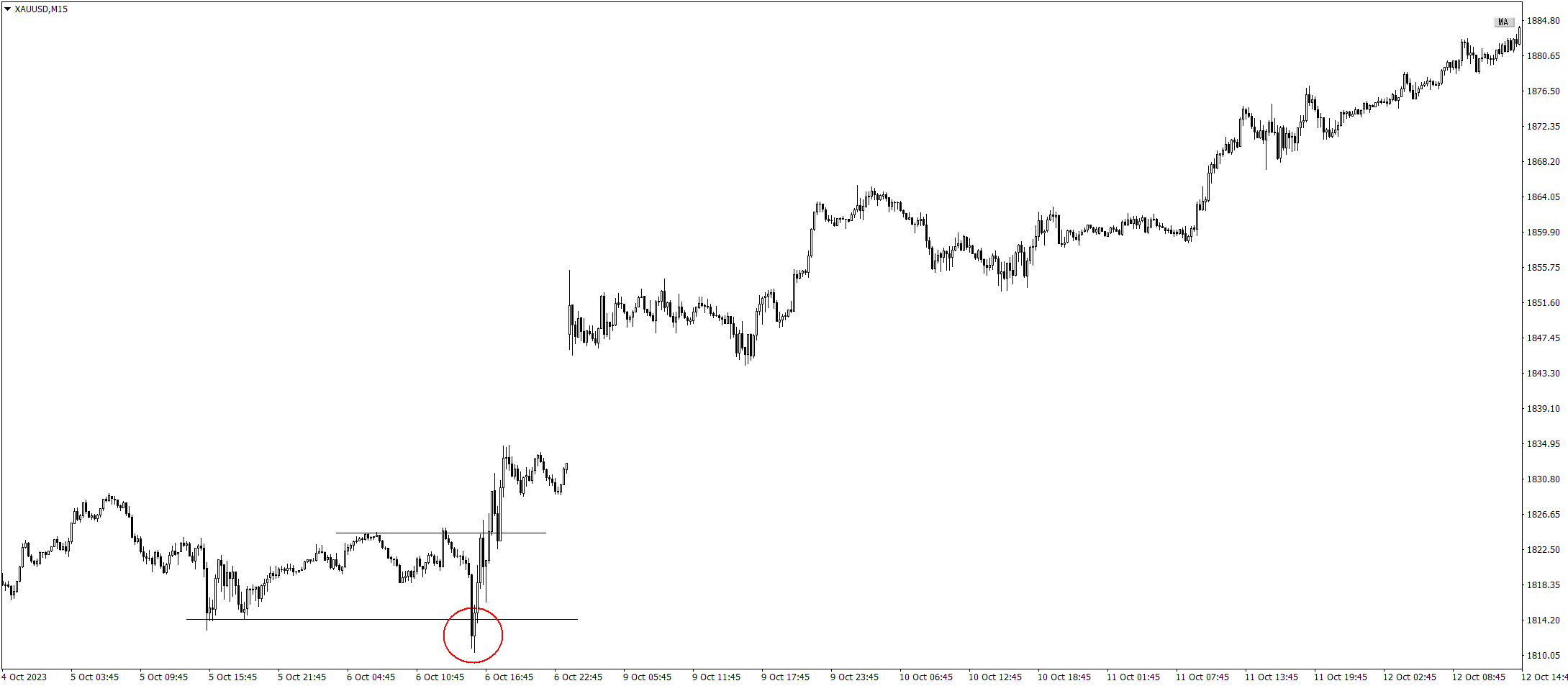

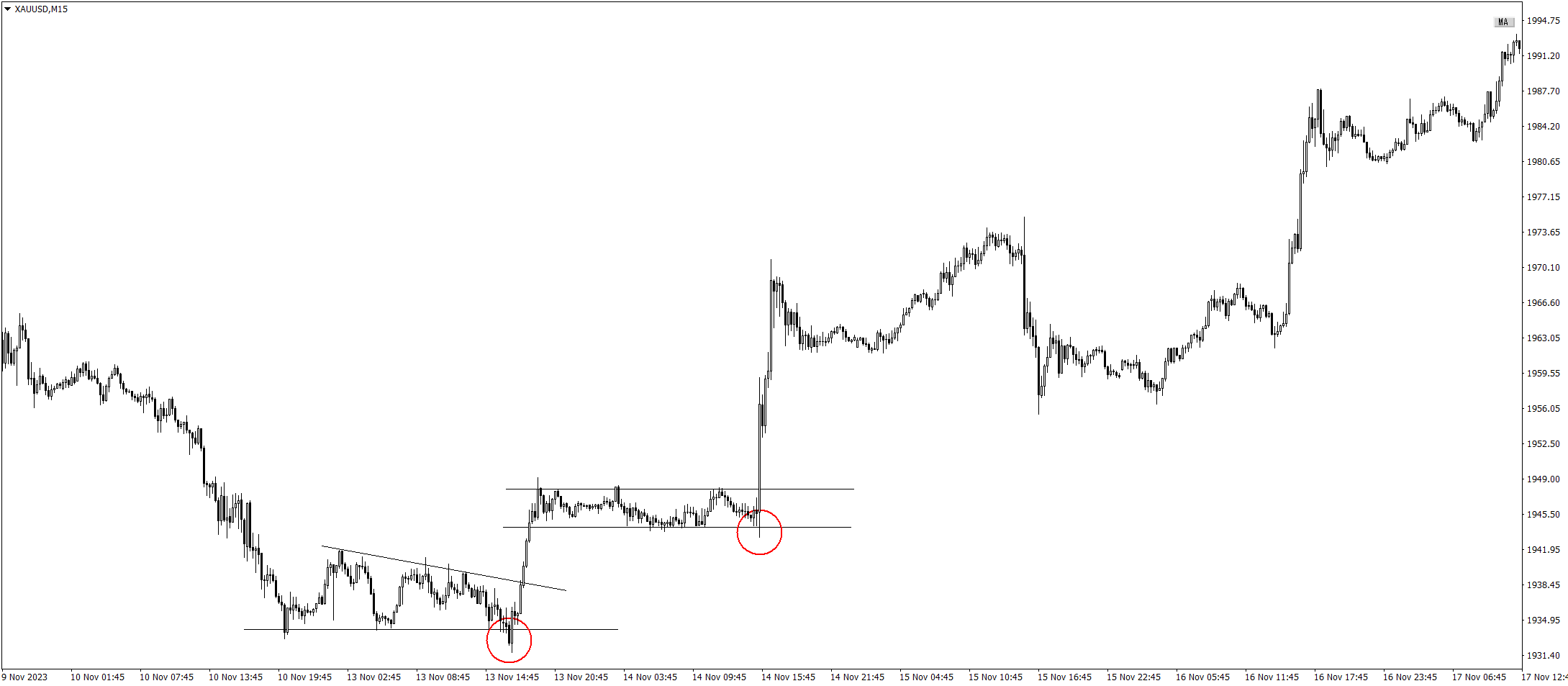

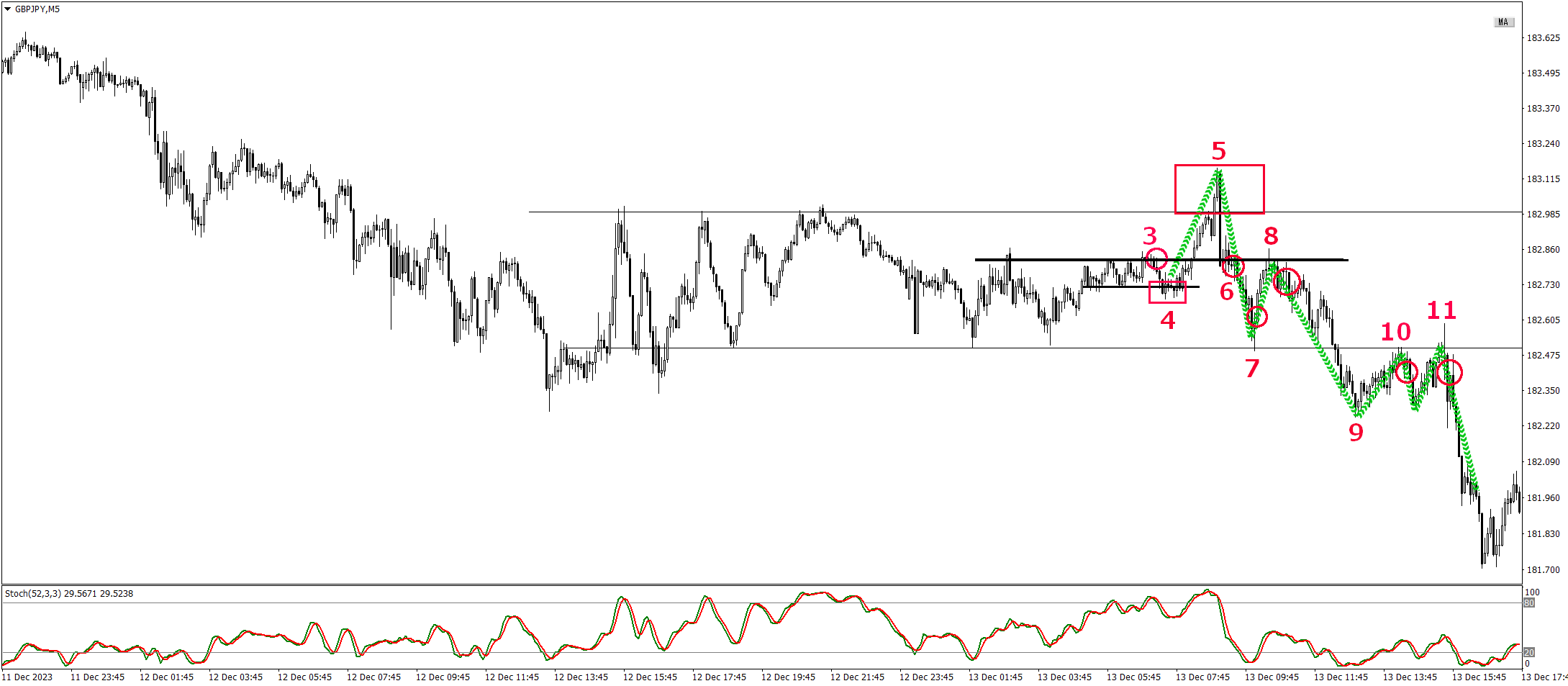

例えば、先日もポンド円で、そんなトレンドが発生する前にオーバーシュートが起きました。

違う日にもありますね。

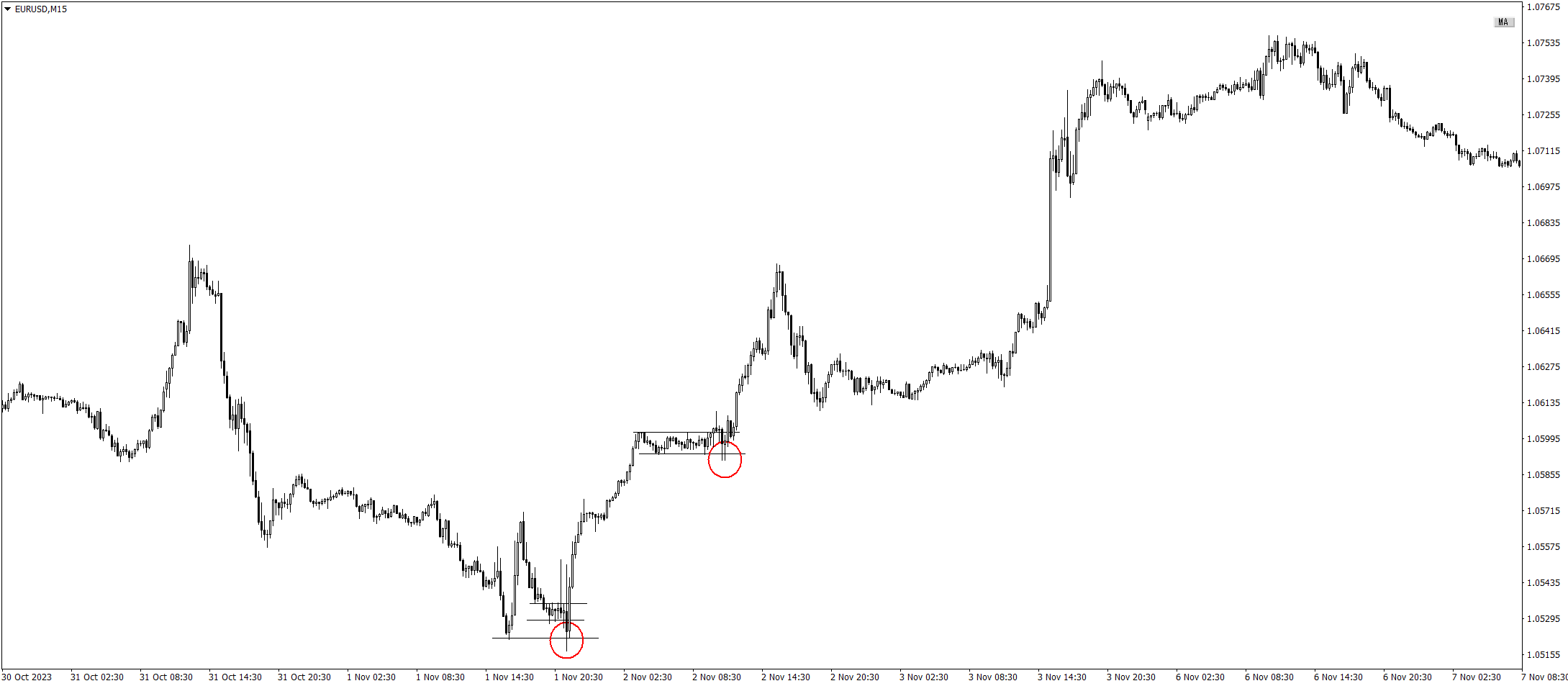

違う通貨も挙げておきますか。こっちは、ユーロドル。

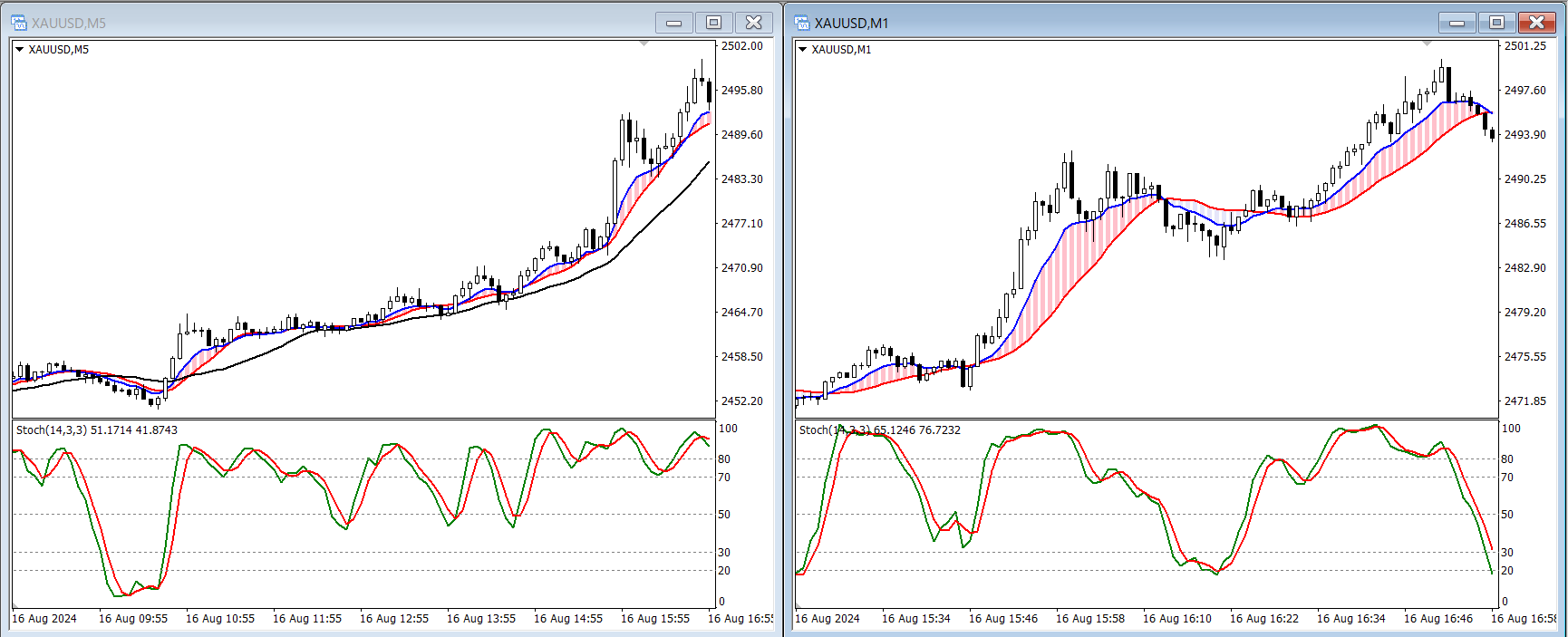

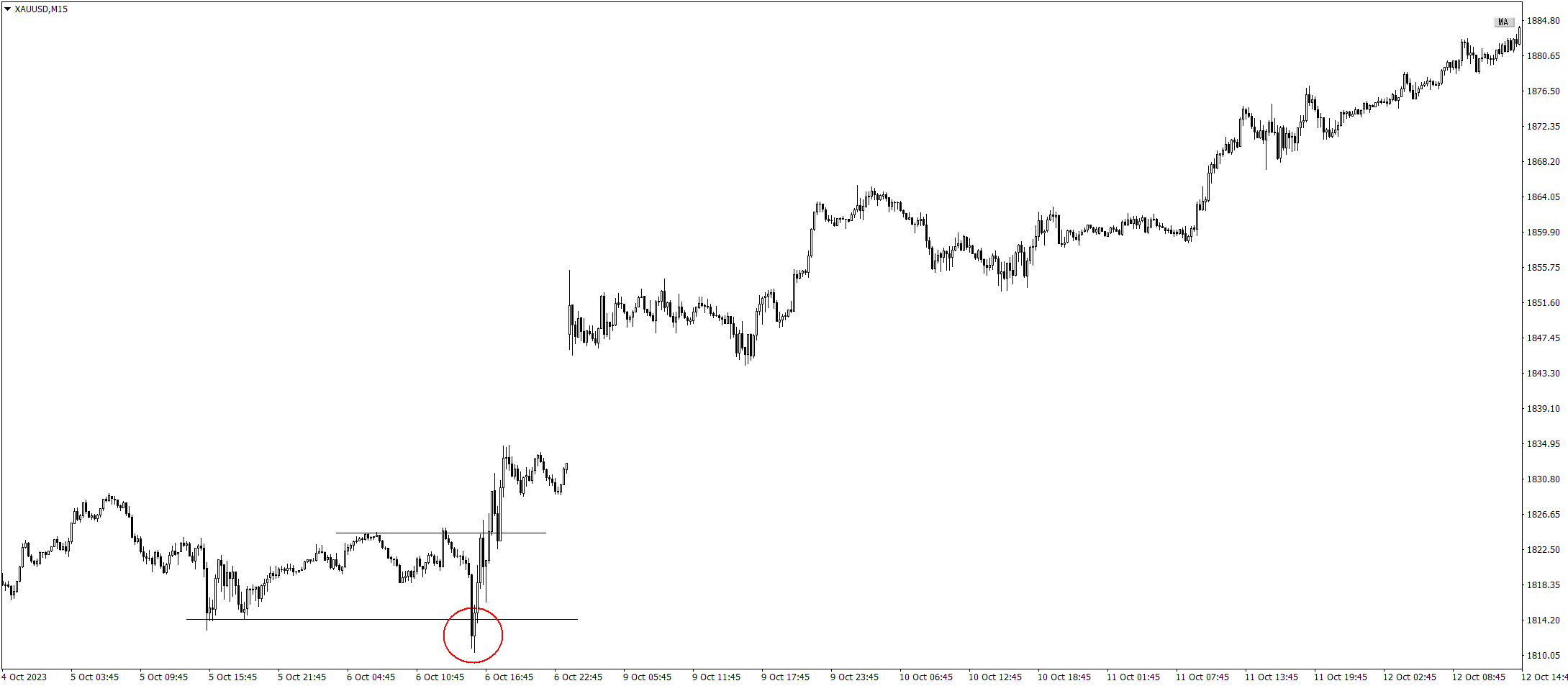

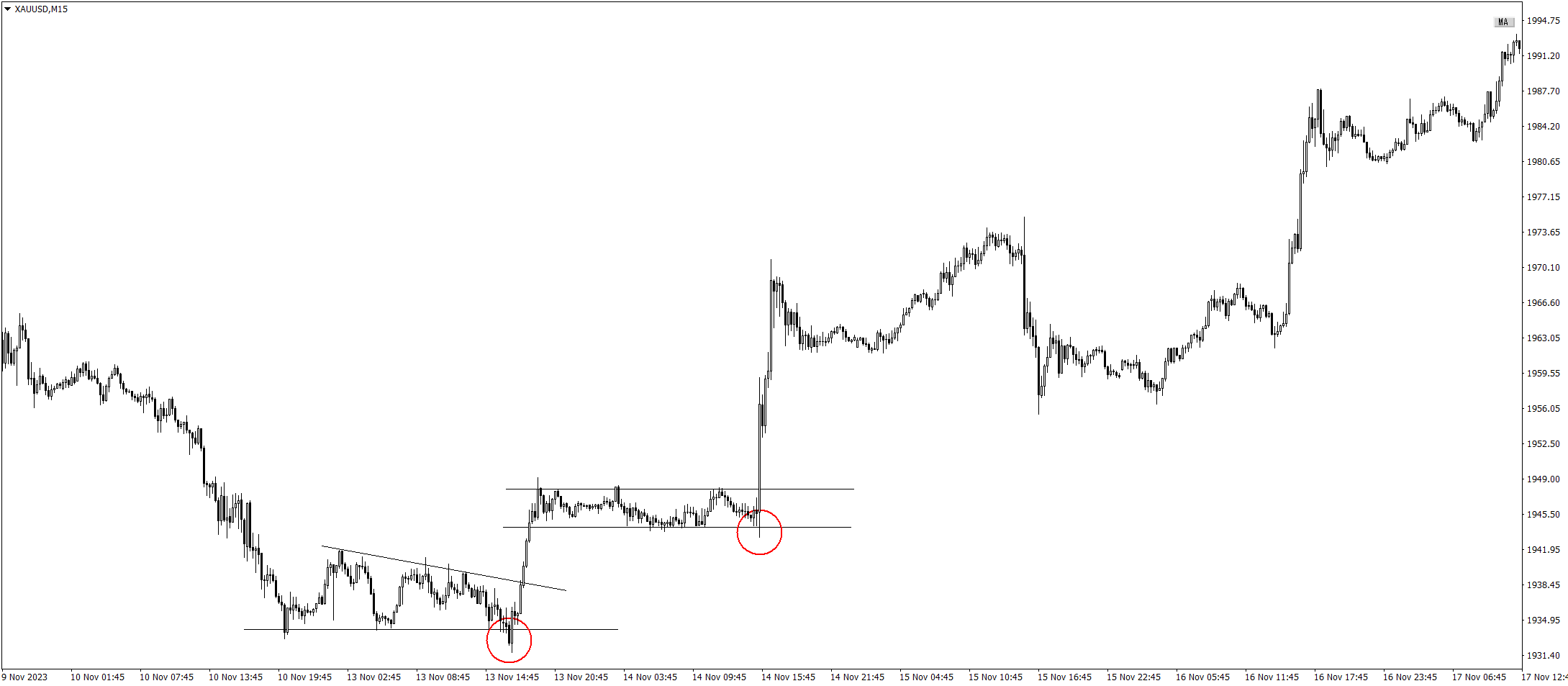

人気のゴールドも。

挙げてみたらキリがないですね。大きめのオーバーシュートが起こった後は、その反対方向に価格はブレイクしてトレンドを形成していくことが、結構な比率であるんですよ。

で、このトレンドが始まる前のこのオーバーシュートのことを、100年前にワイコフは、

「Spring(スプリング)」

と名付け、その相場の原理原則を説いていました。

ワイコフったら、スゲェ~!!

BOZ流のロジックの意味

さて、ここまで話して、ようやく僕が言ってきたBOZ流のロジックの真意が理解できたでしょうか?

- ブレイクに飛び乗ってはいけない

- ラインを引いて、オーバーシュートを見極める

- 常に到達確認して反転でエントリーする

という真の意味が。

言ってることは、トレードとしての基本しか言ってませんから、何も珍しいことは言ってません。

が、その断片と断片は、実は全て奥深いところで繋がっています。

実際のチャート図を用いて説明していきますね。

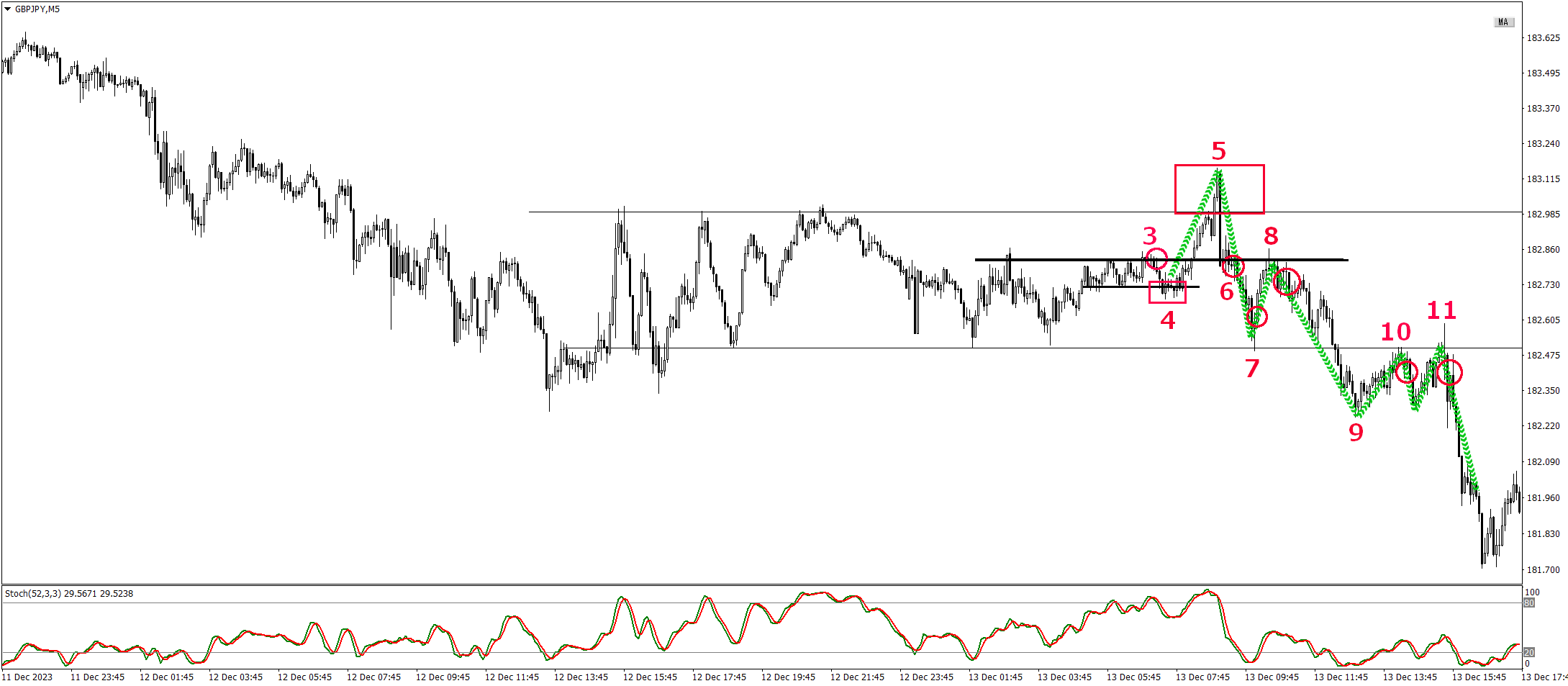

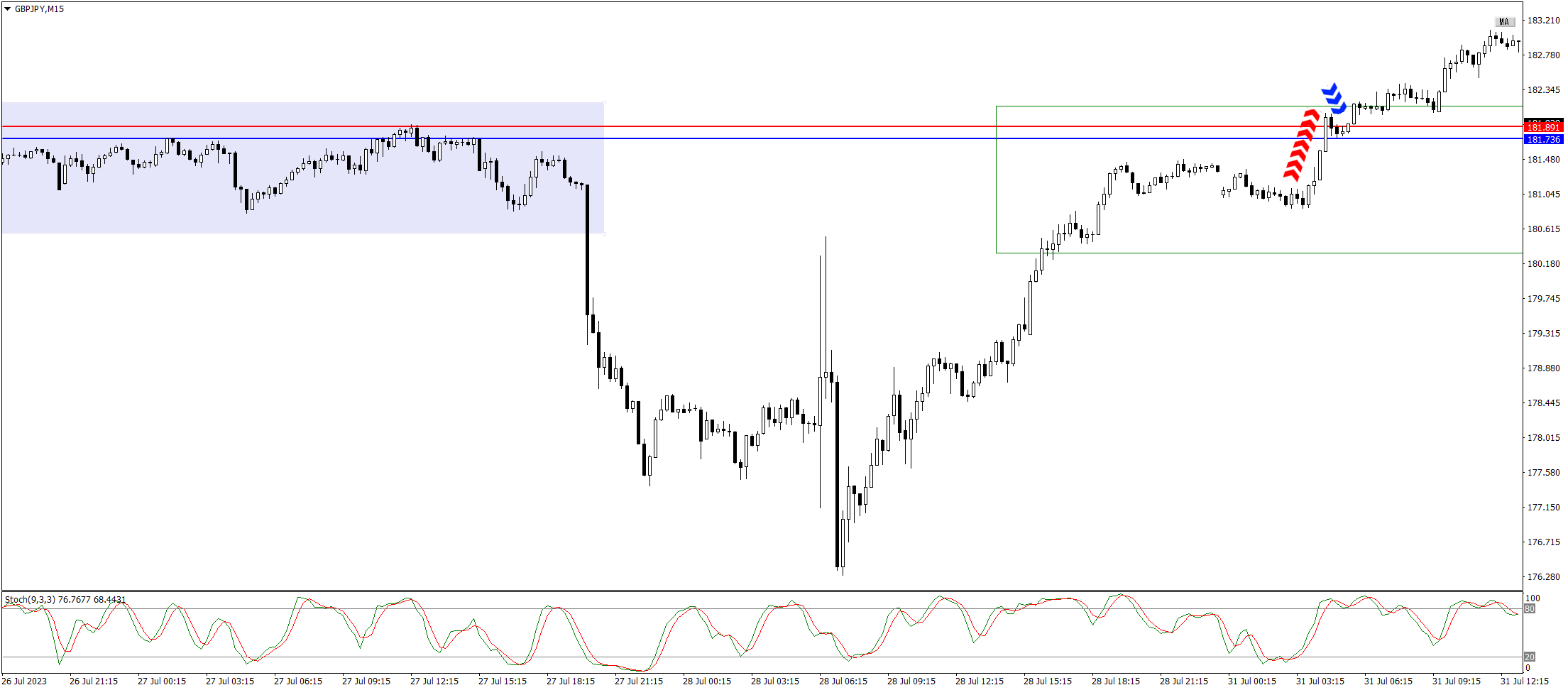

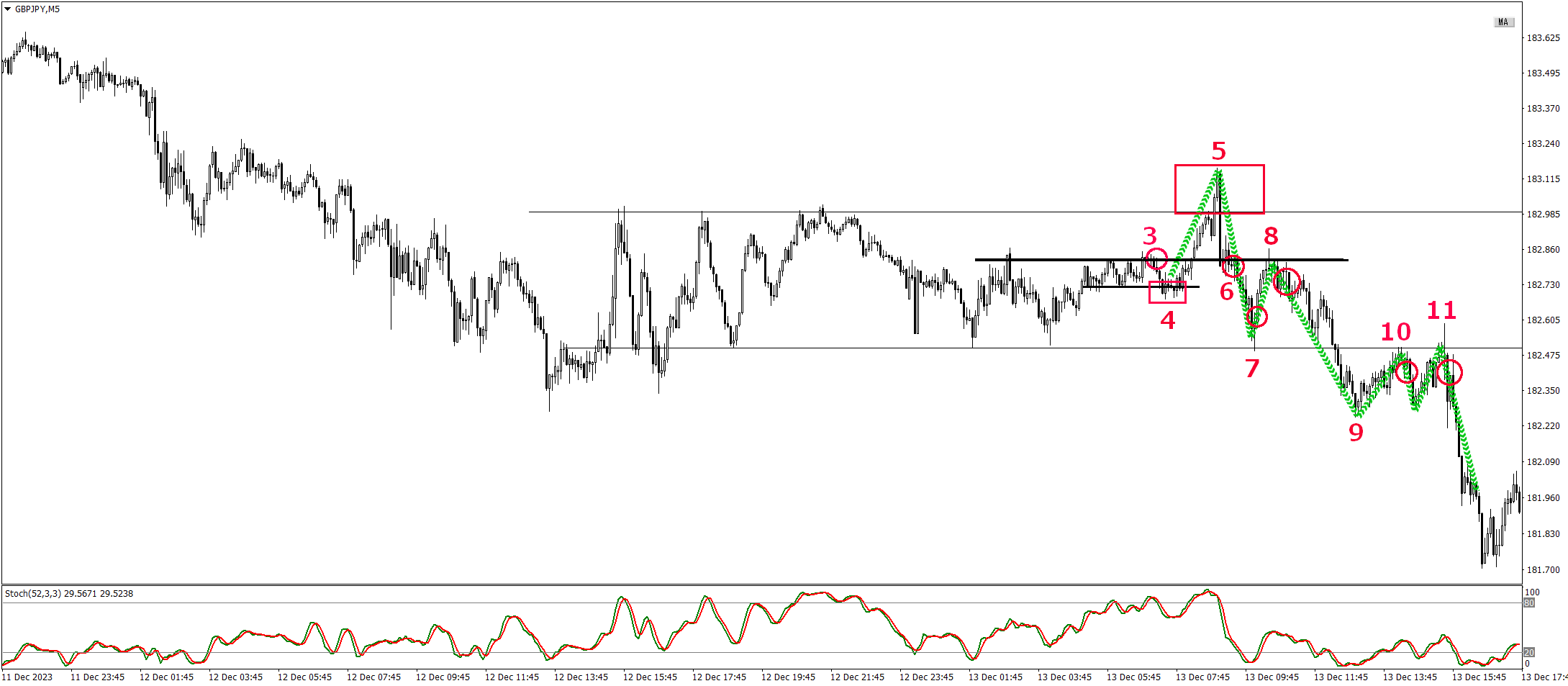

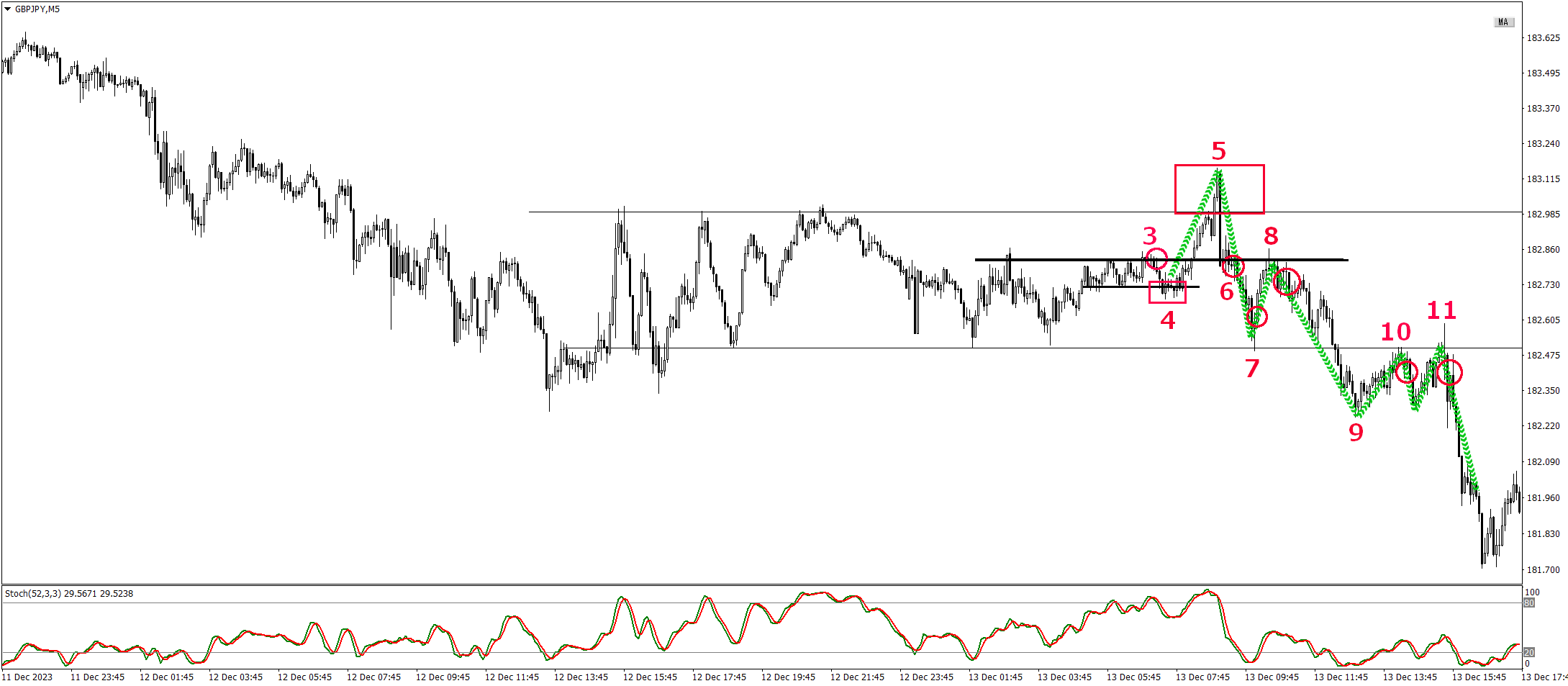

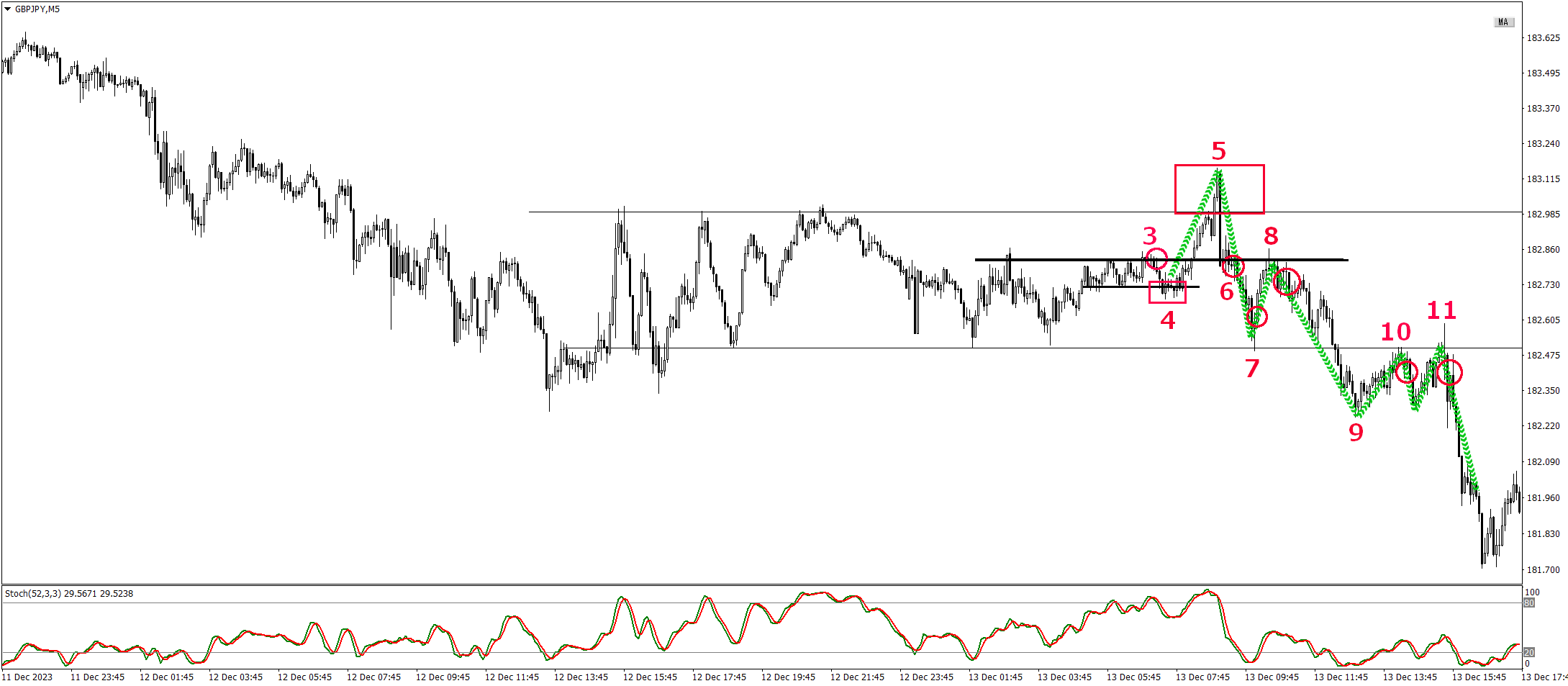

今回は分かりやすい様に、反転確認にはレンジに強いオシレーターを使って判断してみましょう。使うのはストキャスです。パラメーターは、初心者でも扱いやすい様に(52-3-3)を用いてみます。

まず、下降トレンドが続いた後に、一旦レンジを形成し始めたところで、上図の様に分足に切り替えて様子を見ます。

で、高値低値が安定してきた辺りで、

「並行レンジかな?少なくとも高値は並行のレジスタンス」

と判断し、上図四角形の辺りでレンジ高値を上抜けないことを確認(到達確認)し、オシレーターが高値圏を下抜けたタイミング(反転確認)でエントリーします。

次に低値レジスタンスになるであろうと想定したラインに到達したのを確認し、反転するかどうかを見ます。

すると、2でラインに到達すると抜けることなく反転を始めます。オシレーターが低値圏を上抜けたことを確認し、ここで決済します。

時間的に余裕があるのであれば、ここでドテン。買いエントリーもします。

ところがどうでしょう?

価格は先ほどの高値レジスタンスに到達することなく、再度下落を始め、レンジ低値のラインを試します。

抜けるかどうかを確認し、抜ける様なら赤丸2で買ったポジを手仕舞います。抜けないなら、そのまま保留。

すると、抜けずに反転上昇を始めます。

しかし、やはり赤い四角で囲ったレンジ高値までは到達せずに、先ほどの小さな高値で上昇を止められてしまいます。

売り圧力が再び強まってきた可能性が大。

なので、買いの警戒を始めます。上図を見ての通り、レンジの中に更にレジスタンスが出来た可能性があるので、ラインを引いて様子を見ます。

次に、引いたラインを何度か試している最中にオシレーターは高値圏に突入します。そして、赤丸3のポイントで、オシレーターは高値圏を下抜けたので、ここで買いポジを持っていたら決済します。

ただし、新たに売りエントリーはしません。なぜなら、レンジの中の小さなレンジというのは、もっと大きな時間軸ならOKでも、分足の中の出来事であれば、少しの買い圧力で上へと持っていかれる可能性が大きいからです。

さて、次の展開を見ましょう。

レンジの中にレンジが生まれた(以下、「小レンジ」と記述)可能性を想定し、その低値たちにラインを引いておきます。

高値3から下落した後、先ほど引いた小レンジ下限のラインを価格はややオーバーシュートした形で反転上昇し始めます。このオーバーシュートはスプリングの可能性があるので見守っていると、案の定、小レンジの中のレンジを上抜けました。

さて、ここで本懐です。上昇を始めた価格が、最初に規定したレンジの上限に価格がどう向かうのかを見守ります。

すると、価格はレンジを上抜けます。

ここで、オーバーシュートするのかブレイクを完成させるのかを見守ります(赤色の四角5)。

すると、価格はレンジ内に再び戻りました。

オーバーシュートです。

しかも、レンジ内に戻る際には大陰線をつけていますよね。大きな売りが入ったということです。

はい、これってクジラの参入です。

クジラについていくために、即売りで入れたら入った方が良いですが、下落が早いためついていけなかった人の方が多くなるかもしれません。その際は、赤丸6でラインを割り込んだ時点で、オシレーターは高値圏を下抜けているので、ここで入るのが賢明な判断です。

先程は3で売りを見送りましたが、今度はオーバーシュートしてクジラが参入した後の出来事です。このラインは、大クジラたちが売りで返してくるであろう重要なレジスタンスに早変わりしたと見なします。

その後は、赤丸7で低値をつけ再度上昇しますが、やはり赤丸8でレジスタンスのラインに上値を阻まれ、再度下落します。

高値5→高値8と、高値を切り下げた波が発生します。下降トレンドが発生した可能性が大です。なので、ここでエントリーするのもありです。(初心者向けではないですが)

売りエントリーしたら、今度はレンジ下限を

- 抜けられず反転上昇するのか?

- オバーシュートするのか?

- 抜け切るのか?

を見るんでしたね。

抜けられずに反転上昇、もしくはオーバーシュートしてしまったら、レンジ内取引の鉄則として、決済します。

では、次の展開を見ていきましょう。

高値8で反転下落した後は、見ての通り、レンジ下限を大きくブレイクします。なので、ポジションは保有したまま。

次に、このブレイクが、オーバーシュートで終わるのかどうかを見ます。

ただまぁ、低値7も切り下げたので、高値低値の切り下げが明らかになり、下降トレンドが発生したと判断できるので、割と自信をもって追撃に臨めるんじゃないかと。

で、低値9を付けた後は、赤丸10や11で、ロールリバーサルが完成しています。

分割エントリーする人は、ここで玉増しします。

で、後は見ての通りですね。

結果、上図赤い四角5のオーバーシュートがスプリングとなり、レンジをブレイクし、下降トレンドが始まっているのが、分かると思います。

で、売りエントリーポイントは遅い人でも上の赤丸3つが可能です(対応が早い人なら、もっと早く入れてましたよね)が、それでもこの下降トレンドを初動を早い段階で獲れていた、という展開になりました。

つまり、僕が今まで何度も口をしてきた

- ブレイクでは飛び乗らずオーバーシュートを見る

- 到達確認と反転確認でエントリーする

ということは、結果として

トレンドの初動を獲る

ということに繋がっていくんですよ。

BOZ流のエントリーロジックは、結果としてトレンドの初動を結構な確率で獲り続けることになります。

言い換えるとすると、

「ブレイクでは飛び乗らずにオーバーシュートを見る」

というのは、

「クジラの餌(ブレイクでの飛び乗り)にはならず、クジラが出動(オーバーシュート)するのを見る」

ということであり、

「到達確認し、反転確認でエントリーする」

というのは、

「クジラがいる位置を見つけ(到達確認)、クジラが動き出したことを確認(反転確認)する」

という作業のことなんです。

( ̄∇+ ̄)vキラーン

洗練されていくワイコフ理論

ワイコフ理論を僕が知ったのが、3年前のことです。

しかし、その時を同じくして、海外では恐らくこのワイコフ理論をもとに発展したであろうトレードのメゾットが、次々と洗練化されています。

ワイコフは需要と供給のサイクルによって相場を理解しようとしました。そしてそこには、需要となるゾーンと供給となるゾーンが存在します。

で、現代のトレーダーたちは、その需給ゾーンと供給ゾーンを、具体的なロジックを用いて、解き明かそうとしています。

大口の売買行動にターゲットを絞り、彼らが待ち構える需給と供給のゾーンを見つけ出し、クジラが行動を起こすのを察知しようとします。

そのトレードのメゾットは、かなり洗練されていて、体系化されてきているのというが広い世界でのトレードの潮流です。(日本の狭くて胡散臭いSNS界隈とは別物)

ただ、この手のトレードにおいても、ライン同様、流派の様なものが存在ます。それらの中でも、今最も勢いのある勢力を挙げるとすると、それは「SMC(スマート・マネー・コンセプト)」でしょうか。

これらのトレード・メゾットを日本でも勉強している人はいると思います。ただ、それらはまだ一般的には知られていないのが現状でしょう。

最近はチラホラと日本語での解説も見かける様になりましたので、いずれ日本でも一般的に認知されていくかもしれませんね。

ただねぇ・・・

同じ流派であっても、それは解説者によって、言ってることが違っていたりして、曖昧な部分も多いんですよねぇ。

なので、「みなさんも、興味があったら・・・」と言いかけたんですが、沼に嵌る可能性がありますから、ちょっと今のところは何とも言いづらいです。

僕自身、いくつかそのやり方を試しているんですが、基本的に僕がBOZ流ライン引きから行うゾーンの特定の仕方と、被ってることが多いように感じます。

ただ、僕自身のやり方にも、至らぬ点が多々あると思うので、常に他に学びながら、改良を続けていかなくちゃ、とも思いながら、日々自分の技術とロジックに磨きをかけようと頑張っています。

さて、随分と話が長くなってしまいました。今日はこの辺で、お開きとしましょうか。

それじゃあ、また。