さて、前回の「これがBOZ流!RCIの本当の使い方(1)」では、

「RCIはMAをオシレートする」

という基本コンセプトをもとに、RCIとMAの同期をとる算出方法とその利点をお話しました。

ただまぁ、基本コンセプトが分かったところで、実際のトレードとの距離はまだまだあるかなぁ、と思いますので、今回はもう少しRCIを掘り下げてみたいと思います。

それでは、はじまりはじまり~!

RCIの特徴を掴もう!

デフォルトから見える景色

まずはデフォルトを規定する

前回は移動平均線の期間を「10-20-75」、それと同期をとったRCI「26-52-195」を用いて、RCIの解説をしました。

まぁ、RCIに限らずどんなインジもそうですが、使う道具の本質的なものをきちんと把握しているのであれば、設定値は各自が最もしっくりくるものを使えば良いと思ってます。

ただ、インジの本質的なものを掴むために考察していくには、汎用性の高い設定値で検証していった方が効率的なんじゃないのかなぁ、と僕は思ってるんですね。

ということで、僕は普段インジの考察には、デフォルト値を用いて行います。インジの開発者や使い方を確立した人が用意した標準の設定値を用いれば、そのインジのもつ本質的な部分を効率的に把握できるんじゃないかと。

しかし、前回もお話しましたが、RCIの標準となるパラメーターの数値は、良く分からないのが現状です。

ただ、以前から

- RCI1本のみの表示では、期間6(または7)

- RCI3本を表示する場合は、期間9-26-52

という設定値が割と主流であるため、ここにヒントがあるんじゃないかと。多くの人が使うには、それなりの理由があるんだと思うんですよね。

そもそも、僕がRCIに興味を持ったきっかけというのも、実は「9-26-52」という設定値が理由でした。

随分と昔の話になりますが、僕がまだトレードで負け続けていた頃、ネット上で付き合いのあったトレーダーの中で唯一勝っていた人が、一目均衡表とRCIを使っていたんですね。

前回、RCIは時間との関係性を重要視しているオシレーターといえるとお話しましたが、ご存知の通り、一目均衡表も時間を重要視したテクニカルです。

しかも、一目均衡表で重要視されている数値も「9-26-52」。RCIで良く使われる数値と同じなんですね。

このことが、僕がRCIに興味を持つ直接的なきっかけだったんですが、その後、色々とパラメーターを弄ってみて、

やっぱりRCIのパラメーターは、「9-26-52」という最も代表的な数値設定が、最も汎用性が高いんじゃないかと思うに至っています。

この数値設定は、特に優れているというわけではありませんが、

RCI(26)は10SMA、RCI(52)は20SMAという比較的用いられやすい移動平均線の数値に対応していること等、RCIの全体像を炙り出していくのに、最も適してるんじゃないのかな?と。

ということで、これ以降の僕のRCIの解説においては、特段の説明の無い限りは、

- 短期線=9(黒)

- 中期線=26(青)

- 長期線=52(赤)

をデフォルトとしてお話することにしますね。前回の設定値とは違ってるんで、間違わない様にして下さい。

ちなみに、RCI短期線と同期する移動平均線の期間は小数点が出てしまい、表示する場合は3か4ということになると思いますが、この場合、同期する移動平均線は表示しません。

その理由は後ほど解説します。でもまぁ、表示してもロウソク足に絡んでゴッチャになり過ぎるだけなんですけどね。

RCIを使うトレーダーの傾向

過大評価されたRCI

複雑に絡み合う3本のRCIを見ていると、相場に対して深い洞察ができる様な気がしてきます。

情報量が多く、また複雑であればあるほど、人は高度な分析をしている様な気になってしまいがちですから。

そういった理由からなのか分かりませんが、最近の傾向として、RCIの3本の線は相場のフラクタルな波を表現しているかの様に思っている人が増えている様な気がしています。

しかし、それは全くの誤りです。

フラクタルな波は、実際の値動きが描く波でしか表現されていません。そして、その波を抽象化しているのは、RCIではなく、移動平均線です。

RCIは、その移動平均線の過熱感を表しているに過ぎないんですよ。

ちょっと説明しますね。

移動平均線は、一定の期間の終値の平均値です。

で、もちろん、その計算には「価格そのもの」を用いています。

ドル円が昨日は「100円」、今日は「102円」だとすると、その価格自体の値を用いて、

SMA(2) = (100 + 102) ÷ 2 = 101

という計算をします。「価格そのもの」を使って計算しているわけですね。

ですから、移動平均線は価格推移の平均値として、実際の波の形を抽象化して僕らに提示してくれます。

見ての通り、期間の短いMAはより小さな波を、期間の長いMAはより大きな波を抽象化しています。そして、実際の値動きに準じて、沿う様な形で表現されます。

ですから、相場が描く波がフラクタルな構造であるというのを、抽象化して表現してくれているのは、移動平均線です。これ、前回にお話しましたよね。

しかし、RCIはオシレーターです。オシレーターは、価格そのものを用いて計算していないんですよ。

100円と102円の差額である<2円>という「値幅」だったり、価格の高い方から数えた「順番」を用いるなどして、計算するのがオシレーターです。

RCIも同様に、価格そのもの(100円とか102円とか)は全く用いずに、計算を行っているんですね。

ですから、RCIは価格の推移に沿う様にして動くわけではないんですよ。価格の推移を表現しているわけじゃなく、価格推移の過熱感を振り子状にして表現しているんです。

RCIは、価格の波の構造を表現しているわけじゃないんですね。

このことを、語弊を覚悟で、もっと分かりやすく例えるならば・・・

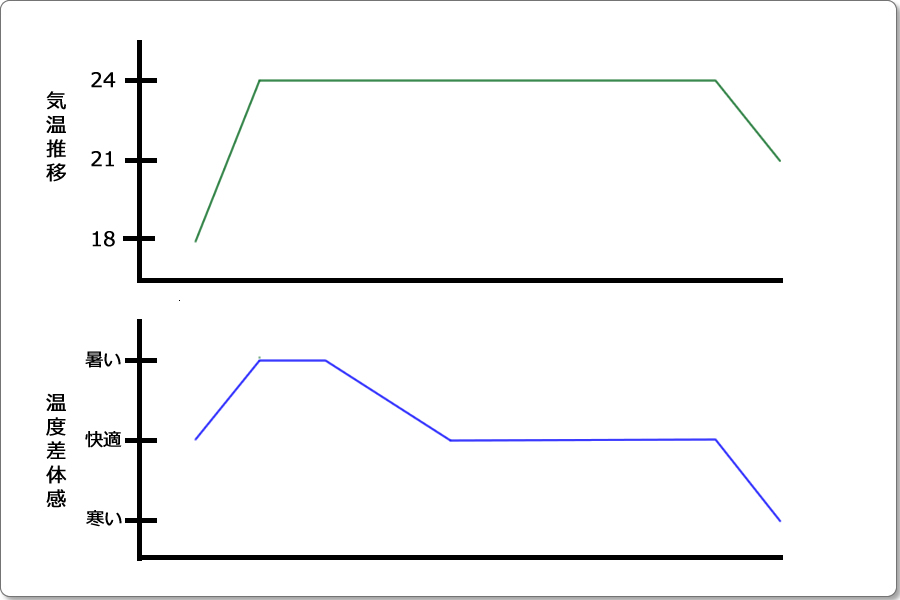

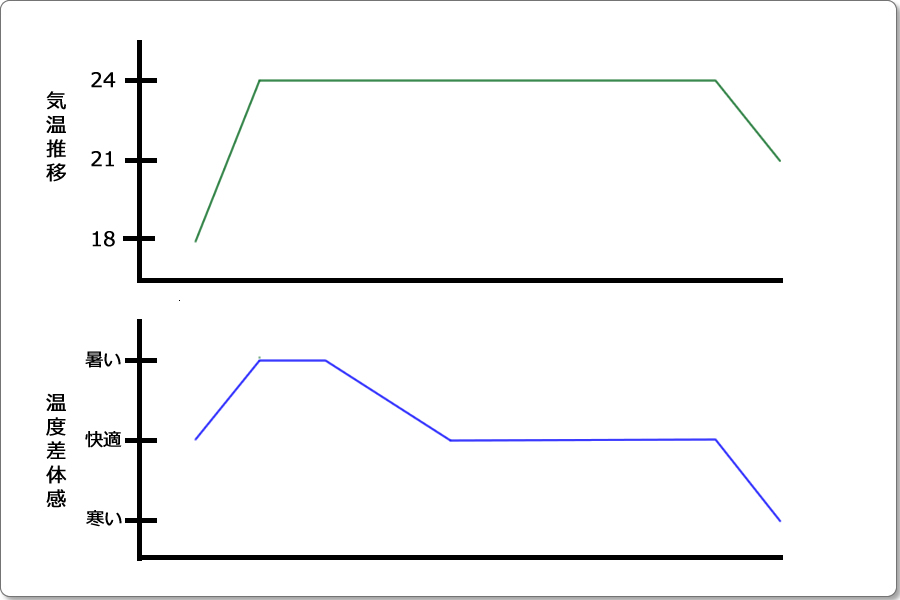

オシレーターは、実際の気温の変化(価格推移)ではなく、体感での温度差をグラフにしたようなものです。グラフの真ん中が「快適」、上に向かうほど「暑い」、下に向かえば「寒い」という体感グラフです。

前日の気温が18℃だったのに、いきなり今日が24℃になれば、

「今日は暑いな」

と感じます。気温の変化(価格推移)グラフも体感の変化(オシレーター)グラフも、急上昇します。

しかし、同じ24℃が続けばどうでしょう?

実際の気温変化(価格推移)のグラフであれば、横ばいですよね。

しかし、24℃の日が続けば体感ではそれに慣れてしまい、快適に過ごせるようになります。「暑い」とは感じなくなりますから、体感の変化(オシレーター)のグラフは「快適」に向かって下降していくわけです。

また、24℃が1週間続いた後に21℃に気温が下がった場合は、

気温の変化(価格推移)グラフは、単純に3℃分だけ下降します。ただし、18℃の時よりは上に位置します。(当たり前~)

ところが、体感の変化(オシレーター)グラフは、「肌寒い」と感じるので、「寒い」に向かって下降します。しかも、気温が18℃の時よりも位置は低くなったりします。

グラフにすると、こんな感じでしょうか。

つまり、体感グラフ(オシレーター)は、気温の推移(価格の推移)と同じ様に動くわけではないということです。

実際の価格が上昇していても、オシレーターは下降する時もありますし、またその逆もあります。それがオシレーターというものです。

ですから、RCIは決して相場の波の構造をそのまま表現してくれているわけじゃないんですよ。

では、ここで根本的な話。

僕らがトレーダーとして取引しているのは、価格差(実際の気温差)であって、決して過熱感の差(体感差)ではないんですよ。

ということは、過熱感(オシレーター)は一旦実際の価格推移(メインチャート)に情報を変換して判断する必要が出てきます。

複雑ですよね。決してシンプルとは言い切れません。

じゃあ、そんな複雑な情報を1本じゃなくて3本も同時に表示したとしたら?

「情報はより多く、より複雑になる」

当然です。

そして、複雑で大量の情報というのは、判断を鈍らせる大きな原因の1つになります。答えを出すのに時間がかかりますし、誤った解釈の可能性も多くなります。

しかし、RCIを3本使ってトレードしようとすると、その複雑な様子が何やら相場の奥深い事実を教えてくれるような感じがしてきます。

なので多くの人は、RCIがオシレーターの1つに過ぎないという事実を忘れてしまい、相場のより多くを、RCIのみで把握しようとし過ぎてしまうんです。

で、僕はその点が、RCIの最大の弱点だと思っているんですよ。

実像とはかけ離れ、過大評価された中でRCIを利用するのは、せっかくのRCIの良さまで潰してしまいます。

ということで、等身大のRCIを見つめるという意味で、RCIを使った場合の傾向を、もう少し具体的に炙り出してみたいと思います。

短期的指向

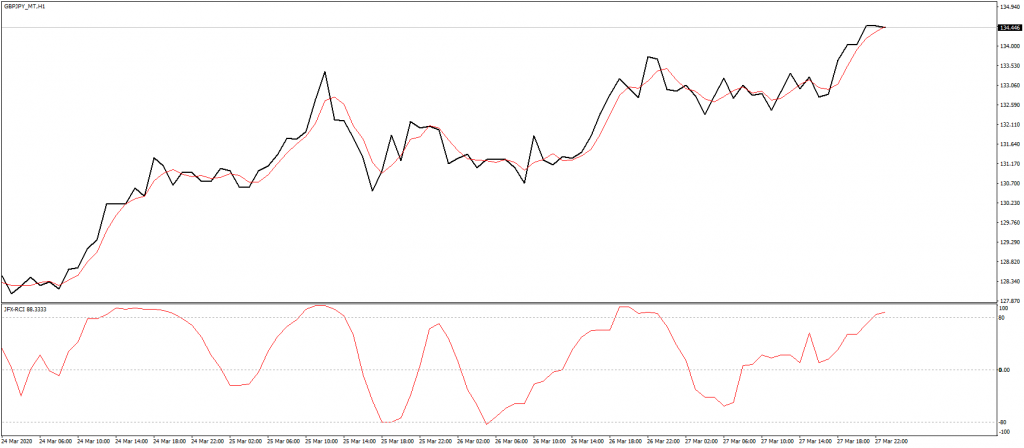

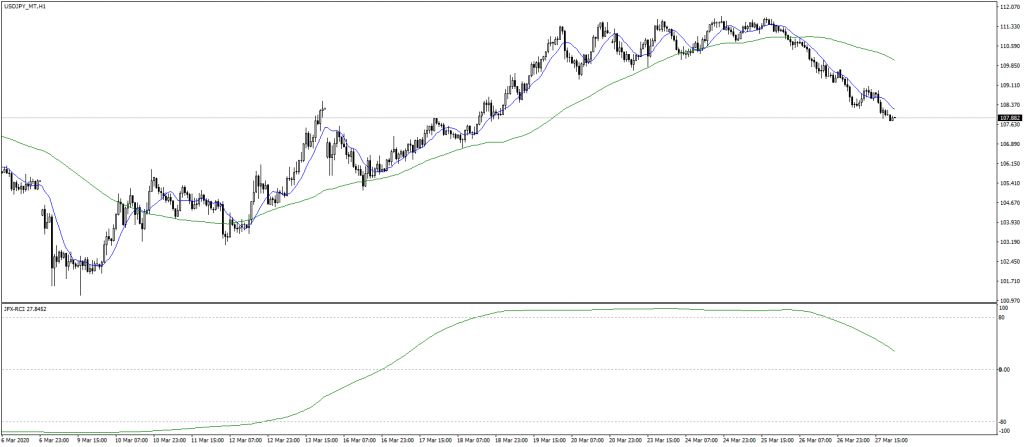

まずはここで、RCI3本とそれに対応する移動平均線を表示しておきます。

これ見て、何か気づいた人いますかね?

RCIだけを見ていると気づきづらいですが、それに対応した移動平均線を表示すると、RCIの傾向が見えてきます。

そう、実はRCIは極めて短期的視点でしかチャートを見ていない。

一般的に20SMAは、

- 長めのスパンでMAを複数用いる(例えば、20-50-100)人からすれば、短期移動平均線

- 短めのスパンでMAを複数用いる(例えば、10-20-40)人からすれば、中期移動平均線

になります。

つまり、20SMAは、チャートから見える相場全体を見ようとした場合は、比較的短期の動向を探るものなんですね。

しかし、20SMAに対応するRCIは52期間ですから、RCIにとってみれば長期線です。RCI単体で判断するということは、移動平均線で言えば、20SMA以下の流れだけで相場を判断していることになりますから、その視点は極めて短期的です。

恐らく、デフォルト値よりも、もっと長い(例えば僕が前回見せた期間195の様な)期間設定をしてRCI使ってる人って、それほど多くはいないんじゃないかなぁ?むしろ、デフォルト値よりも更に短く期間をとってる人の方が多い気がします。

ですから、RCIを主体として用いる人は、基本的に短期的視野でチャートを見ている傾向にあります。

もちろん、それが悪いって話はしていません。そもそもRCIはオシレーターなので、短期的動向を探るためにあって、長期的動向を探るために開発されたものではないですし。

ですから、そのつもりで見てトレードしているのであれば、それは正しい使い方です。

でも、多くの人は、それに気づかずに使ってるんじゃないでしょうかね?

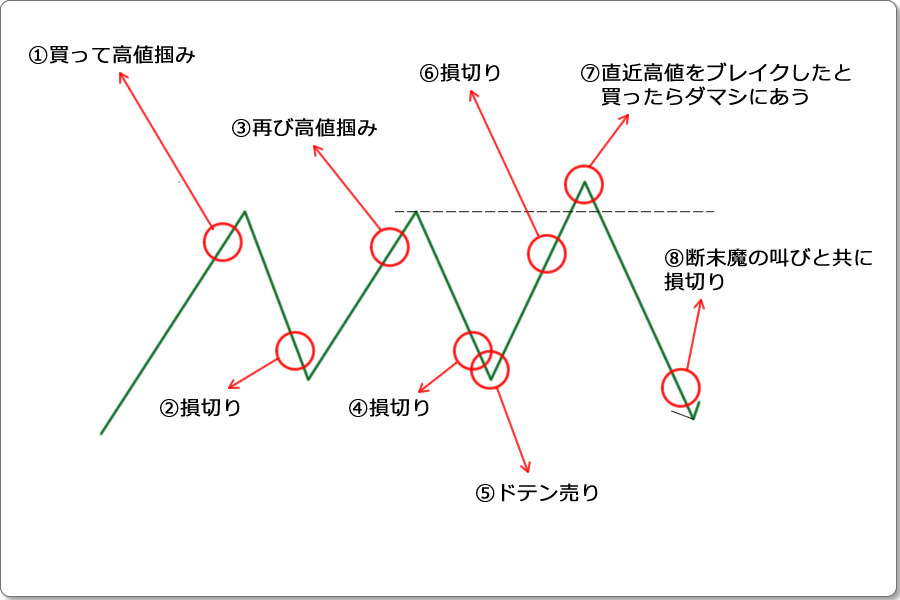

逆張り指向

オシレーターの最たる特徴というのは、

「逆張り指標」

であるということです。

ですから、RCIを単体、もしくは主体として用いる人は、意識しているしていないにかかわらず、自ずと逆張り指向になりがちです。

RCIを使って上手くいかない人は、どんな相場つきの時であっても、チャートに向き合う度に、自然と逆張指向になっているんですよ。

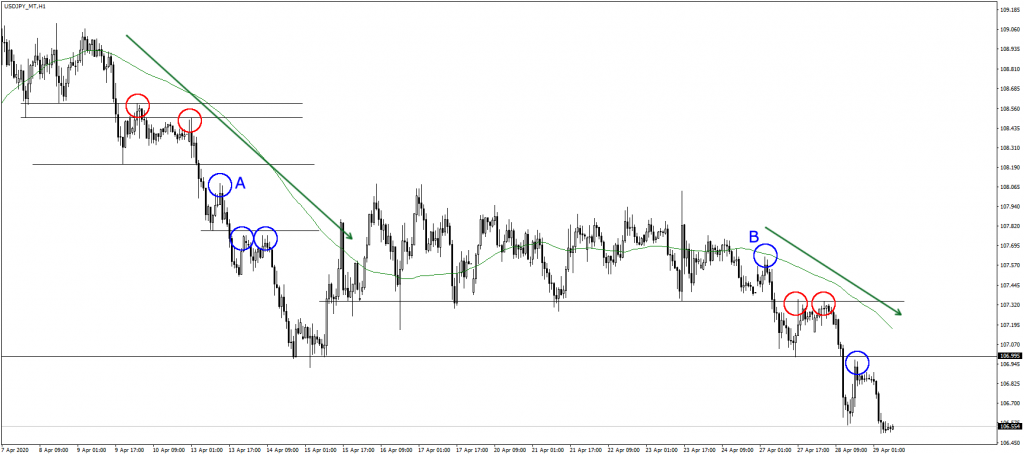

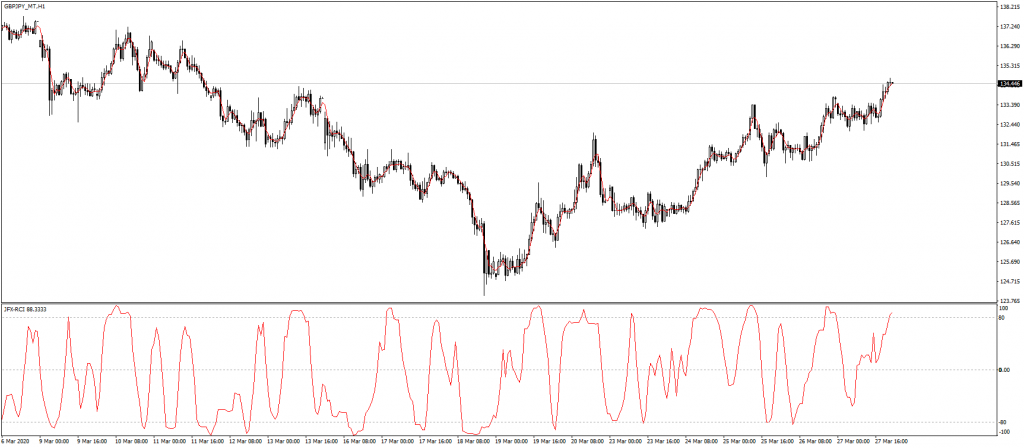

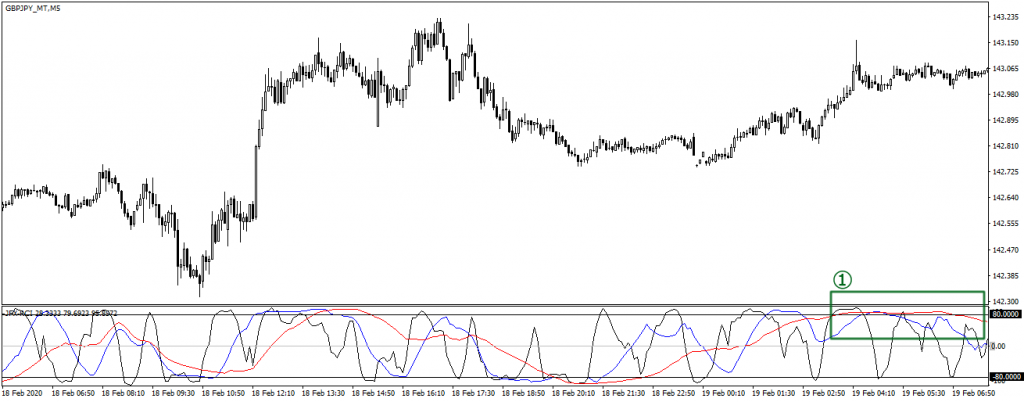

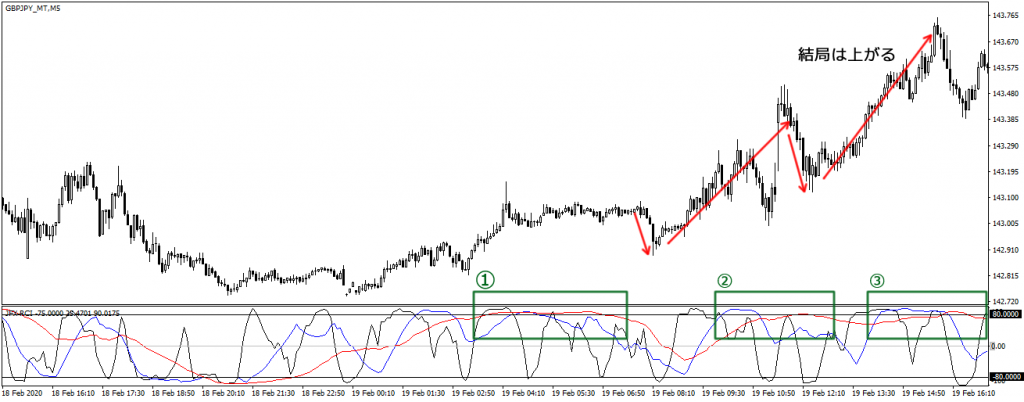

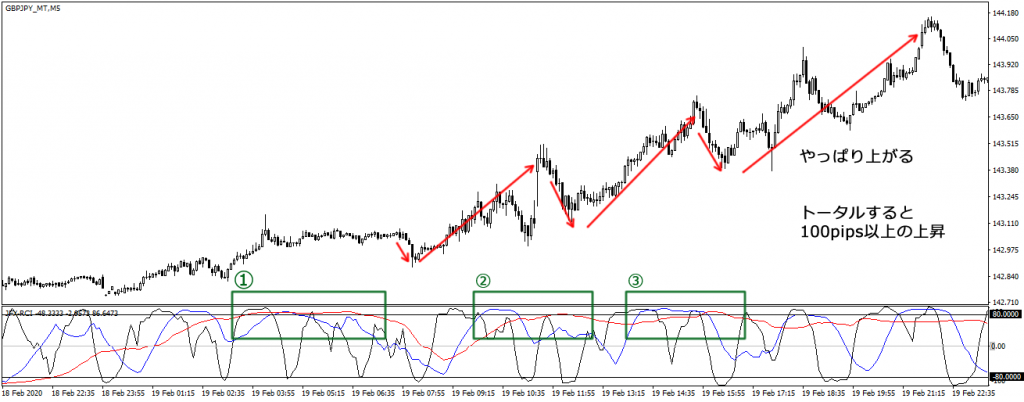

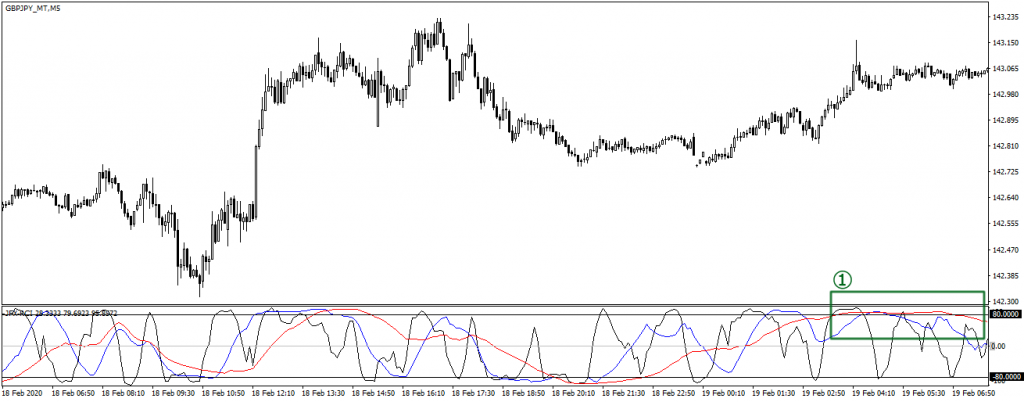

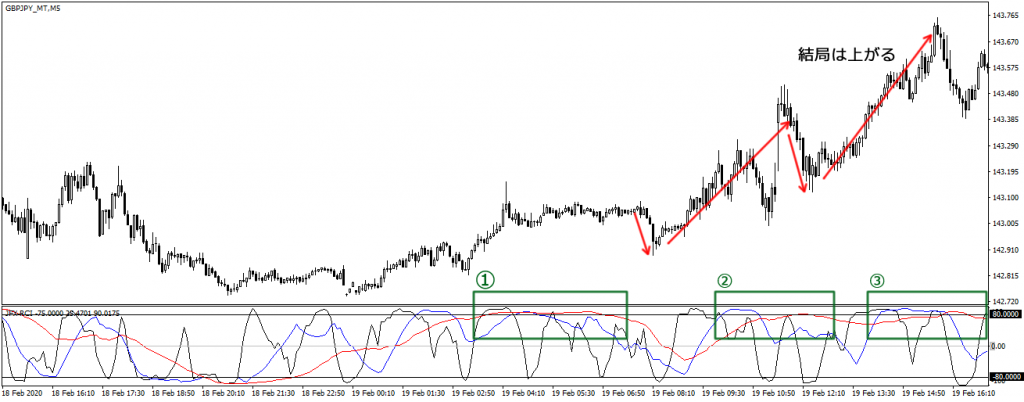

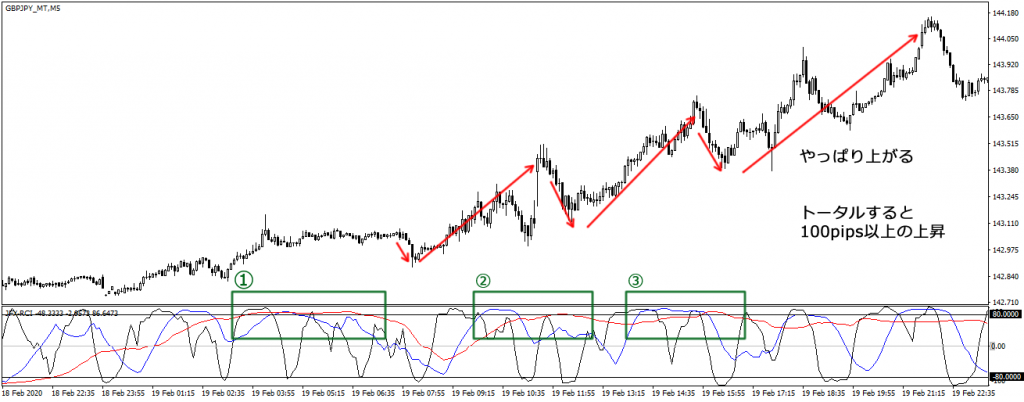

下のチャートの右下部分を見てください。

RCIを見ていると、この緑色の四角で囲った①の辺りで、売りを意識し始めます。

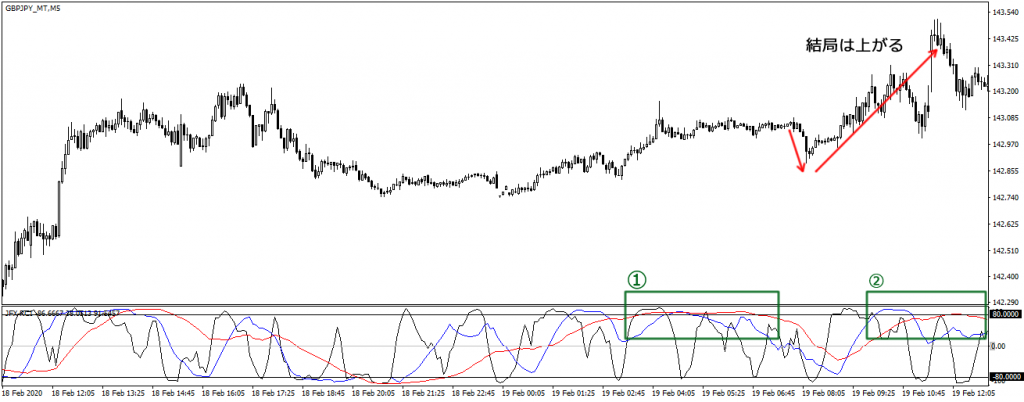

で、その後の経過を見ると・・・

RCIは短期的視点で見ているので、もちろん少しは下げてみせます。

しかし、そんなニヤケ顔も束の間で、

結局は上げてしまいます。

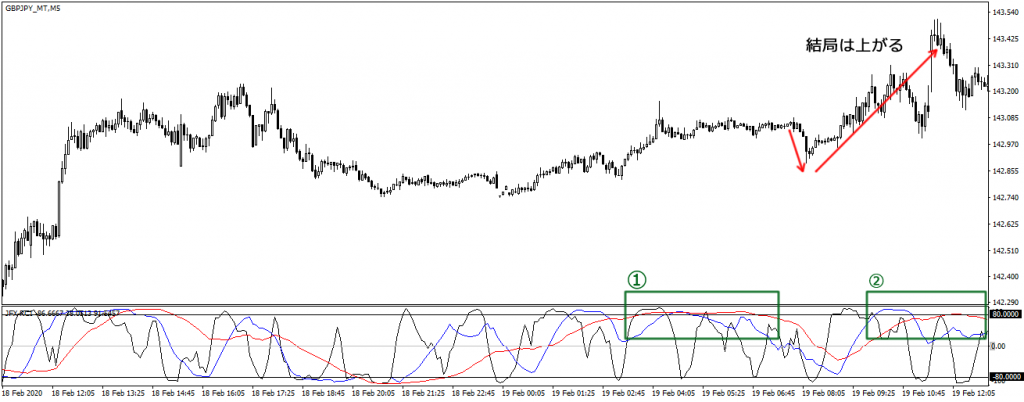

しかし、今度は緑色四角②でのRCIの振る舞いを見て、また売りを意識し始めることになります。

で、やはり短期的には下がるわけですが・・・

やっぱり上がってしまいます。

そして、再度③の辺りで、売り時を意識し始めるわけです。

で、結果は・・・

やっぱり、一旦下げた後に大きく上昇してしまいます。

まぁ、スキャルっぽく小さく獲りたいだけなら、それはそれでOKなんでしょう。

しかし、この上昇は見ての通り、100pips以上になります。

100pips以上も上昇し続けている間、ずっと売り時を考えているのって、完全に視点が間違っています。むしろこの局面というのは、積極的に買い時を探す場面のはずですよね。

RCIがオシレーターであるという、本質的な部分を理解していないと、こういったことは陥りやすい点ですから、注意が必要です。

ただまぁ、RCIを使っていると、相場の天底を捉えたりすることもありますから、上手くいった人は、そのイメージが強烈になるんでしょうね。より逆張り指向が強くなってしまいます。

でも、反転を捉えるのは、何もRCIに限った話じゃありません。ほとんどのオシレーターが反転を捉えるために開発されており、RCIはその中の1つに過ぎません。

RCIを等身大に捉え、謙虚な気持ちで用いることが大切です。

RCIから見える景色を広げるために

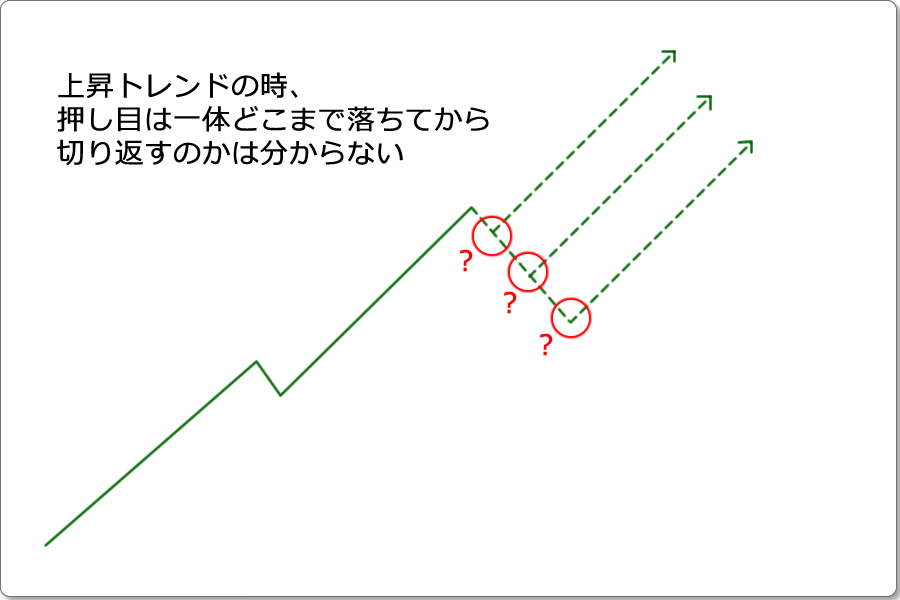

先ほど、RCIを用いる際の傾向として「短期的視点でしかチャートを見ていない」ということをお話しました。

で、もともと短期的視野の範囲内でトレードする気でRCIを用いているのであれば問題はないんですが、そうでなければ、これはRCIの弱点ともなるわけですね。

ということで、この弱点を補うために考えられるのは

- MTF(マルチ・タイム・フレーム)を駆使する

- RCIにもっと長期の期間設定をする

ということが、考えられます。

MTFを駆使する場合

RCIを主軸に使う人は、他のテクニカルを使う人以上に、「フラクタル構造」や「MTF」に気を使っている感じがしていたのは、僕だけじゃないと思いますが、そこには上述の様な理由が根本にあると思います。

要するに、1つの時間軸で見る視点が短期的なので、相場全体の動向を把握するには、さらに上の時間軸を見て判断する度合いが大きくなるということです。

ただ、RCIを主体としてMTFを駆使するって、結構大変なんですよ。

だってね、普通に考えれば分かると思いますが、例えば

- 「4時間足の長期視点」+「1時間足の長期視点」+「5分足の長期視点」

- 「4時間足の短期視点」+「1時間足の短期視点」+「5分足の短期視点」

のどちらの方が連携とってトレードするのが難しいと思いますか?

いわずもがな、後者の方が難しくなるんですよ。

4時間足は1時間足の4倍なので、短期視点同士でもまだ連携とりやすいとは思いますけど、

1時間足は5分足からすると12倍(60分÷5分=12)という大きな比率です。間に15分足を挟まないと、落差が大き過ぎますよね。

ですから、RCIを主体でMTFって、実は他のテクニカルを用いる時よりも、簡単ではない、というか忙(せわ)しなくなるんですよ。

で、こういった風に時間軸との間の落差が大きい場合、

- 何となくその落差を感覚で埋められる人

- 落差を感覚で埋められない人

が、出てきます。

これが、同じ設定値、同じ手法でやっても勝てる人と勝てない人が出てくる理由の1つです。

なので、1の人は放っておいても成果が出しやすいですが、2の人は頑張っても成果が出ないし、その理由が分からない。

だから、その暗黙知(言語化できない感覚的なもの)を形式知(言語化・数値化・図式化することが出来るもの)として、明確に意識してトレードに臨む必要が出てきます。

単純に「慣れ」として片づけられない側面って、あるんですよ。

また、人によってはMTFを駆使する環境が整っていない人もいますし、チャートアプリの操作が苦手で色んな時間軸を渡り歩くのが下手な人もいると思うんですよね。

それ以外にも、他の通貨・証券・金利等の相関を見ながらトレードする人は、MTFを必要以上に駆使するというのは、負担が大きくなりやすいわけで。

となれば、MTFでトレードするにしても、出来ればもう少しゆったりとやりたい人って、結構多いと思うんですよね。

であれば、考えられるのは・・・

RCIに長期視点の期間設定を用いる

MTFの忙しなさを回避するには、RCIの期間を長くしたものを用いることが1つの案となります。例えば、前回僕がやった様に75SMAに同期させたRCI(195)を用いるとかね。

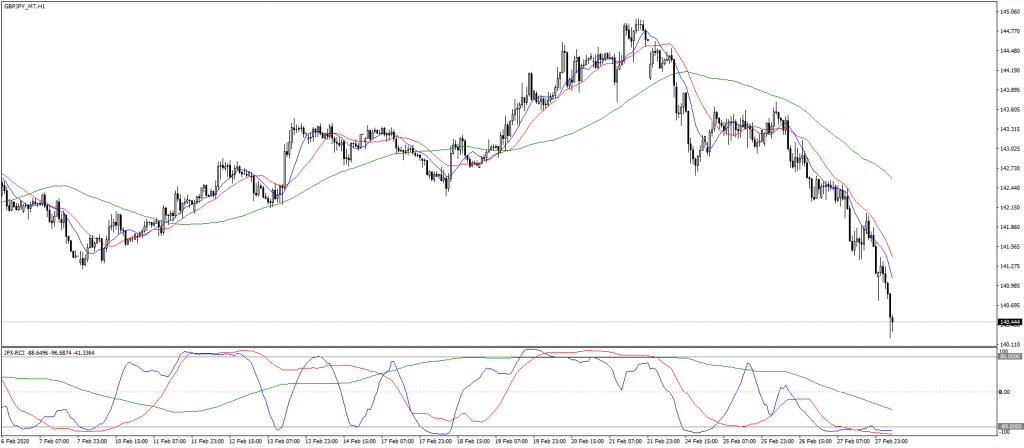

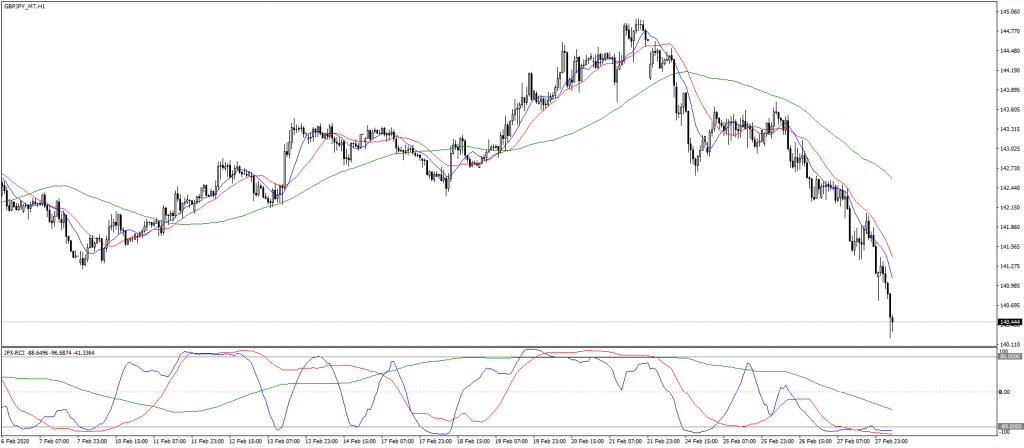

上図は、僕が前回やった設定と同じで、RCI(26-52-195)とそれと同期するSMA(10-20-75)です。

長期線をより長い期間にすることで、相場全体の大きな流れが把握しやすくなると思います。RCIの長期線(緑:195)も、見事に大きな波の過熱感を表現してくれているのが分かると思います。

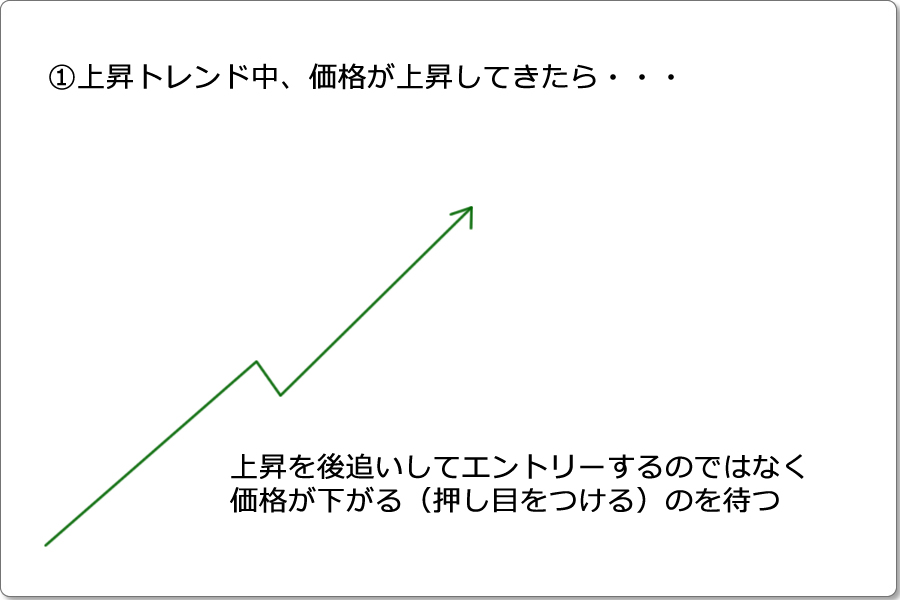

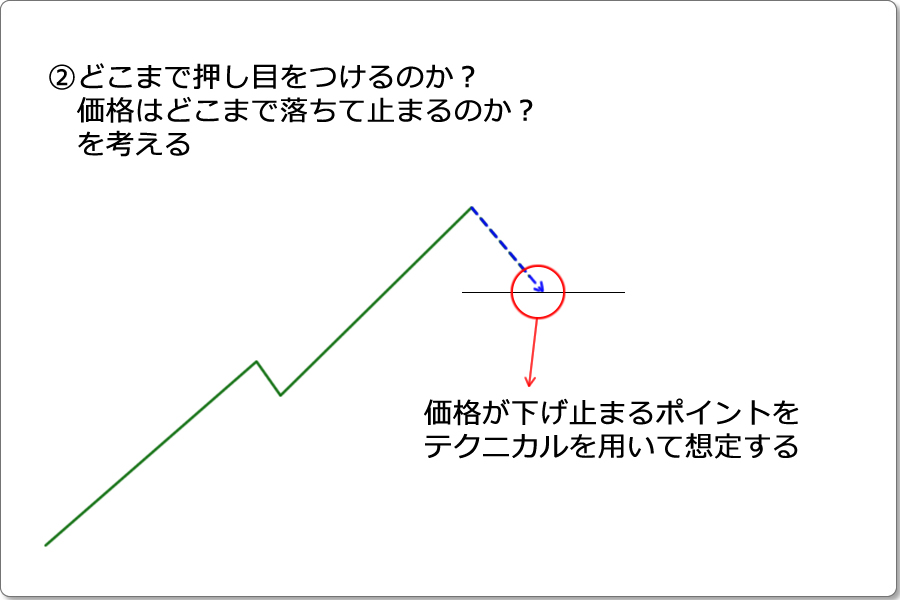

トレンドの出ている時の使い方は、至って簡単です。

75SMAの方向を確認して、上に向かっていたら、次にそれと同期をとったRCI(195)を確認。RCI(195)が上昇もしくは上限に張り付いている間は、「上昇トレンド」として判断。

後は、同期をとったMAの反応を見ながら、短期線や中期線が下降した後に反転したポイント(つまり、押し目を付けたポイント)を拾っていけば良いだけです。

下降トレンドの時は逆ですね。

まぁ、このやり方は、前回もお話したと思いますけど。

ちなみにですが、1時間足75SMAは4時間足20SMAの近似値となります。なので、1時間足RCI(195)を表示するということは、4時間足RCI(52)を1時間足チャートで見ていることと同じになるわけです。

(詳しくは、「時間軸に関係なく流れの目線を固定しよう」をご覧ください)

ただねぇ・・・

僕がそうやって説明しているくせに言うのもなんですが、RCI長期線にこのレベルの長い期間を設定すると、

チャートソフトが重くなる!

んですよ。各時間軸を切り替えながら見る人からすれば、ちょっとイラッと来る時もあるかもしれません。

また、デフォルトである「9-26-52」を、単純に長い方向に「26-52-195」などの様にずらしてしまうと、今度は実際のエントリーでタイミングを計る時に、反応が遅くなってしまうんですね。

タイミングをとるには、やはりもっと短い期間も併せていかないと。

なので、チャートの切り替えが重くなるのが気にならなければ、RCIの本数を増やすということも考えられます。設定期間を「9-26-52-195」にするとかね。

ただ、RCIを4本、5本と増やすと、判断に迷いやすいですよ。

先ほどお話した様に、オシレーターは価格の推移に沿っては動きません。なので、複雑に動く線を増やせば増やすほど、迷いが生じやすくなります。

ということで、RCIにこれから取り組みたいという人に向けて、僕から提案するとすれば・・・

RCIの役割を明確にする

RCIで全てを把握しようなんて思わずに、RCIには主としてオシレーターらしい役割を与えた方が良いと思うんですよね。

何だかんだ言っても、RCIは所詮オシレーターなんですから。

オシレーターというのは、既に説明した通り、

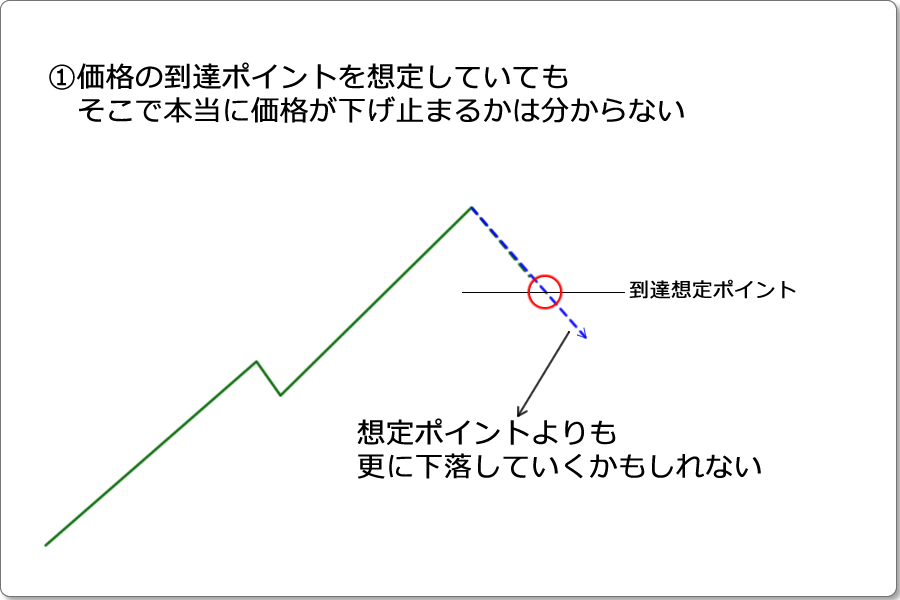

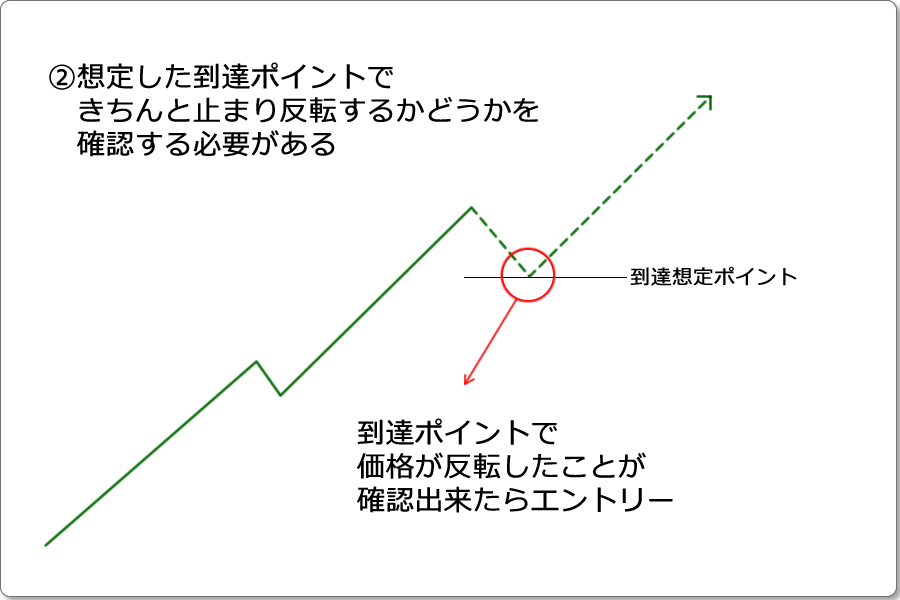

です。

言ってしまえば、エントリーやエグジットのタイミングを計るためにあるものなんですよ。

ですから、相場全体の観測はメインチャートに任せてしまうことが大切です。そこに表示させたロウソク足やライン、MA等のトレンド系インジケーターで判断する。

で、RCIは実際のエントリーやエグジットのタイミングを計るために、つまりトリガーとして用いる。

そういった役割分担を担わせた方が、特にまだRCIの扱いに慣れていない人には効果的かな、と。

例えば、

この様に、RCIにはデフォルト値を用いて、そこに同期したSMAを表示。さらに、より長期のMA(上図では75SMAと200SMA)を表示しておいて、

- 相場の状況を把握するのはMAを含めたメインチャートを主軸に(セットアップ)

- 売買のタイミングを考える場合はRCIをメインに(トリガー)

といった使い方で、まずは慣れていくのが一番の近道かもしれません。

つか、オシレーターを用いる際、本来はこの使い方が基本中の基本のはずだと思います。基本を踏まえないトレードに、成長はありません。

で、徐々に慣れてくると、もう少しRCIの利点を生かした使い方が出来てくるので、

- 相場状況の把握をメインチャートで確認して

- その根拠づけの強化にRCIを参考にする(ここまでがセットアップ)

- RCI及びそれと同期をとったMAでタイミングを計る(トリガー)

といった感じで活用できると思います。

RCIに相場の多くを把握させようなんてのは、ちょっとRCIを過剰評価し過ぎかと。

「たかがRCI」

なんですよ。

でも、それが分かって初めて

「されどRCI」

という、効果的な使い方が見えてくるはずです。

RCI各線同士の関係性について

RCIの落とし穴

RCIの使い方で良く見かけるのが、

「RCIの2つの線のクロスをシグナルとする」

というものです。短期線と中期線のゴールデン・クロスで買い、デット・クロスで売るというやつですね。

で、僕も最初はこういった解説を鵜呑みにしていました。

だって、RCIはMAと同期させることができるわけですし、そのMAで代表的なシグナルが「ゴールデン・クロス」と「デット・クロス」です。(まぁ、賛否はありますが)

ですから、RCIも当然クロスがシグナルになるんだと、思ってしまいます。

ただ、僕はそう鵜呑みにしつつも、ずっとこれに対して疑問だったんですね。

RCIのクロスが上手く機能していない局面の方がむしろ多いし、そもそもクロスを解説してるやつ読んでも、それがレンジの時の話なのかトレンド時の話なのかも曖昧で、

比較的親切な解説でもせいぜい

「単純なクロスはダマシが多いので、高値圏付近でのデッドクロスが売りシグナルで、低値圏付近でのゴールデンクロスが買いシグナル」

程度しか書いてないわけで。

というわけで、先入観に縛られたまま、

「どの様なパターンでクロスすると優位性が高いのか?」

「他の線にぶつかって折れる様に線が反転した場合は?」

などと、僕は3本で表示されるRCIの関係性をしばらく探ってたんですが・・・

結局は無駄骨でした。

そもそも、RCIのクロスが機能するという前提条件が間違ってたんですよ。

3本の線で表現するRCIは、その3本の関係性を表すものではなく、実は1本1本が独立したものだったんです。

根本を振り返れば

そもそも、計算式を振り返ってみれば、早々と気が付くはずのことでした。

2本線のクロスでシグナルを発するオシレーター、例えばMACDやストキャスティクスというのは、クロスによって売買ポイントを見分けるための工夫が計算式に組み込まれています。

しかし、RCIは本来1本で表示されるオシレーターです。1本で相場の過熱感を表現するために計算されています。3本の線の関係性によって相場を推し量るために開発されたオシレーターではないんですよ。

つまり、3本RCIというのは、1本1本が独立して計算されてた線を、単に3本同時にグラフ上に並べただけということです。

なので、各線がクロスするとか、他の線にぶつかって折れ曲がったとか、あんまり意味はないんですよ。クロスが有効になる時というのは、偶然に近い代物です。

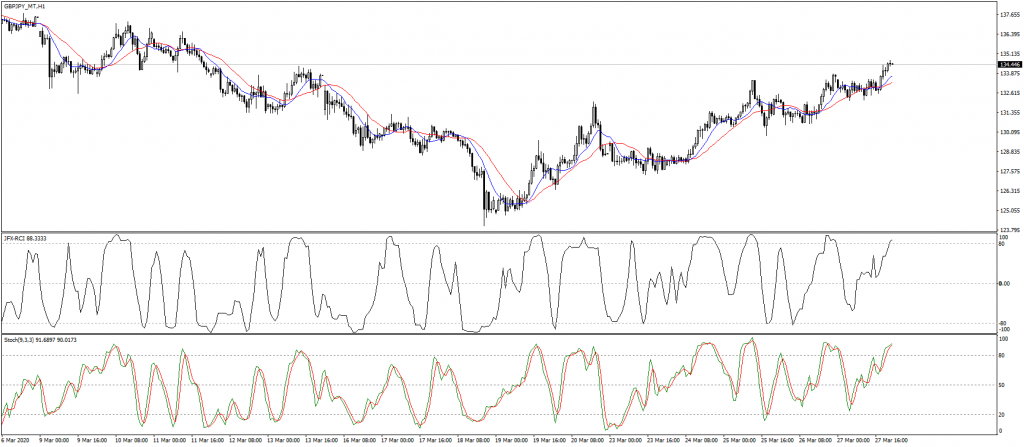

ですから、本来的には以下の様な感じで表示してしまった方が、見やすくなるかもしれません。

上図は、RCIの短期線・中期線・長期線を別々に表示したものです。

クロスなどを気にすることなく、こうやって独立してRCIを観察した方が、本質的な使い方になるんですよ。

むしろこっちの方が、同期をとったRCIとMA同士を整理して観察することが出来ますよね。1つ1つの波の動きを適切に把握でるわけで。

慣れないうちは、RCIを別々に表示しておくのも1つの手かもしれません。

ただ、これだとメインチャート部分が狭くなってしまう欠点もあります。RCIの各線を個別に見れるのであれば、1つのサブウィンドウで3本同時に表示した方が良いですね。

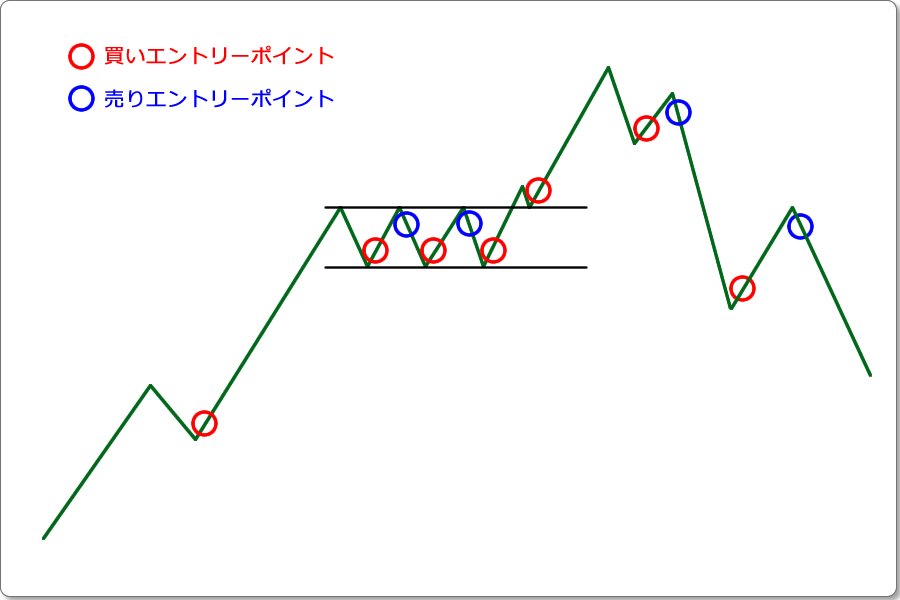

実際のチャートで確認

では、実際のチャート図で確認してみましょうか。とりあえず、トレンドの時とレンジの時に分けて見ていきましょう。

トレンドの場合

まずはトレンドの時から。

これ、前回も使ったチャートですが、ここに短期線と中期線が高値圏と低値圏付近でクロスしたところを赤い丸で囲ってます。

上昇トレンド中なので、ゴールデンクロスで買いエントリーし、デットクロスで売り決済すると考えると、最初の赤丸はダマシになりますが、それ以外ではまぁ機能している様に感じます。

しかし、実際にはこの売買ポイントをクロスで判断する必要は全くないんですよ。

次のチャートは、上のチャートからRCI中期線の表示を消しただけものです。先の赤い丸のポイントは、そのままにしてあります。

これ見ると分かりますが、別にクロスとして判断しなくとも、単に短期線1本で判断できる箇所ですよね。

であれば、オシレーター定番の

- 高値圏・低値圏から反転したところ

- 高値圏・低値圏を抜けたところ

というシグナルを使って、短期線1本でやれば十分じゃないですか。

それどころか、もっとよく見ると、クロスを待たずに短期線1本で判断した方が、やや早く有利な位置で売買できていたはずだというのが、分かると思います。

では次に、短期線が反転上昇したポイントだけを全て拾ってみることにします。高値圏・低値圏になくとも、RCI短期線が反転したら、そこをエントリーポイントとします。

すると、こんな感じですかね。(中期線とクロスした先のポイントは省いてます)

上昇トレンドなんで、基本どこで買っても利益は出せます(詳しくは「トレンドの正体」をご覧ください)から、エントリーポイントとしての効率面で考えてみると・・・

- 赤で示したポイントは、効率的なエントリー

- 緑で示したポイントは、やや効率の悪いエントリー

- 青で示したポイントは、効率の悪いエントリー

になります。

エントリー回数は13回。その内、効率的なポイントでエントリーできたのが9回、やや効率の悪いポイントだったのが2回、効率の悪いポイントが2回です。

トータルで考えると、単純に短期線が反転上昇したポイントで拾った方が、クロスでエントリーするよりも、効果的なエントリーチャンスを増やしている結果になります。

だったら、クロスを売買ポイントにするって、意味ないじゃん!

ってことですよね。

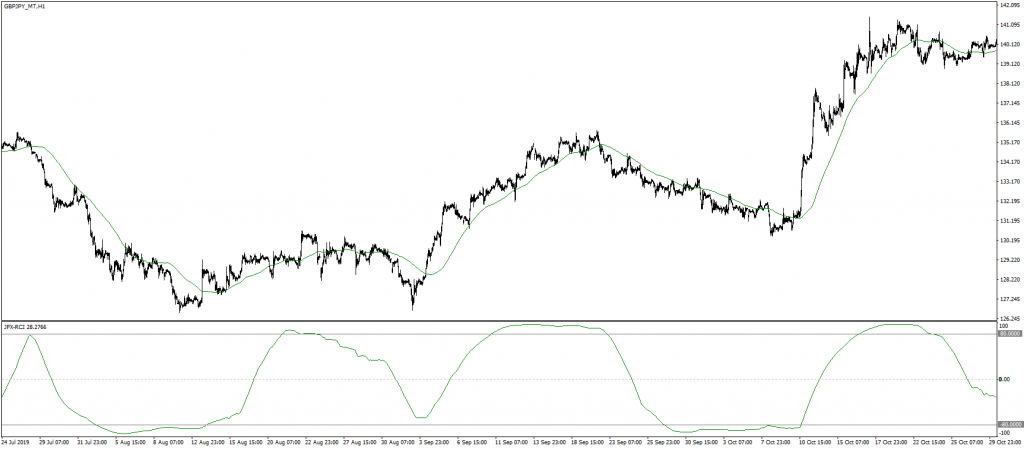

しかも、上図よりトレンドが強い場合は、クロスが売買ポイントにならないことが、もっと露骨に分かります。

これ、ここ最近のポンド円の下落局面を1時間足チャートで示したものですが、

下降トレンドが始まってから、高値圏で短期線と中期線がクロスして売りポイントを示した時は、

一度もない!

ということがわかりますよね。

高値圏じゃなくともクロスした部分は、トレンド開始してからの比較的緩やかな場面だけで、中盤からトレンドが加速すると中期線は下部に張り付いてしまって、マトモに短期線とはクロスしてくれません。

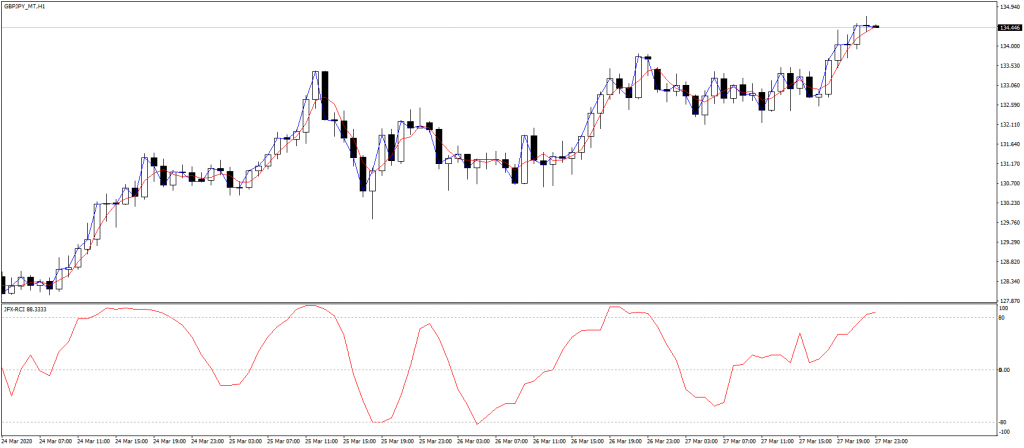

でも、MTFを使って、より小さな時間軸ならトレードできそうですが・・・

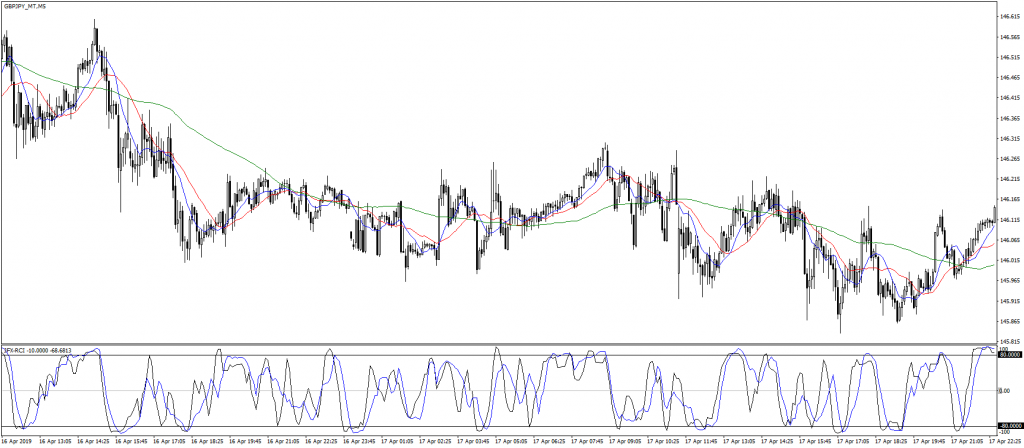

じゃあ、次に5分足ね。

このチャート図で見える範囲で言っても、高値圏でクロスしたのは最初の1回だけ。つまり、トレンドが一時的に弱まっている時だけです。

しかも、高値圏でないクロスのポイントと単純に短期線が反転下落したポイントを比較してみると分かりますが、

やっぱり、エントリーチャンスの質も数も、単純に短期線の反転下落を拾っただけの方が圧倒的に有利になります。

要するに、トレンド時において売買ポイントをクロスに求めるのは、間違いだったということですね。

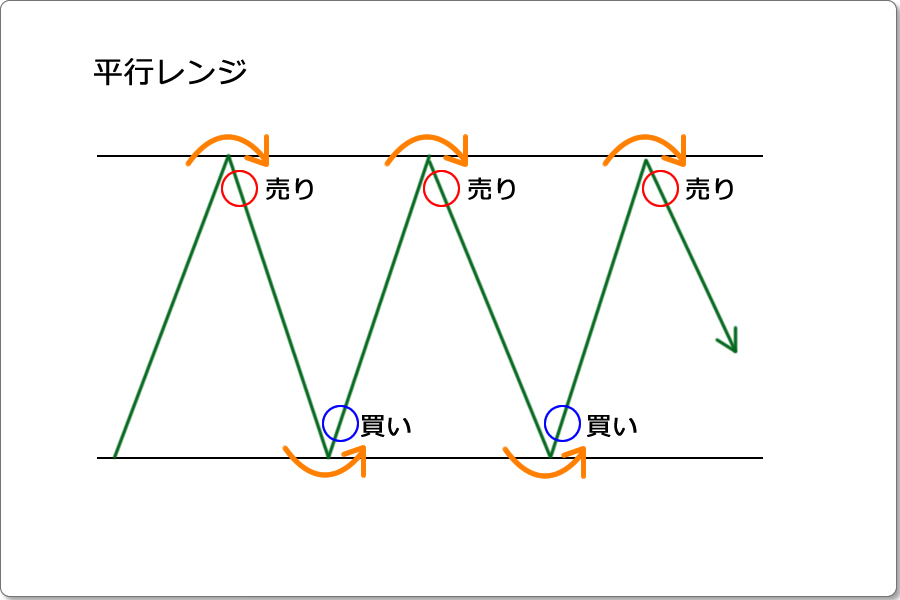

レンジの場合

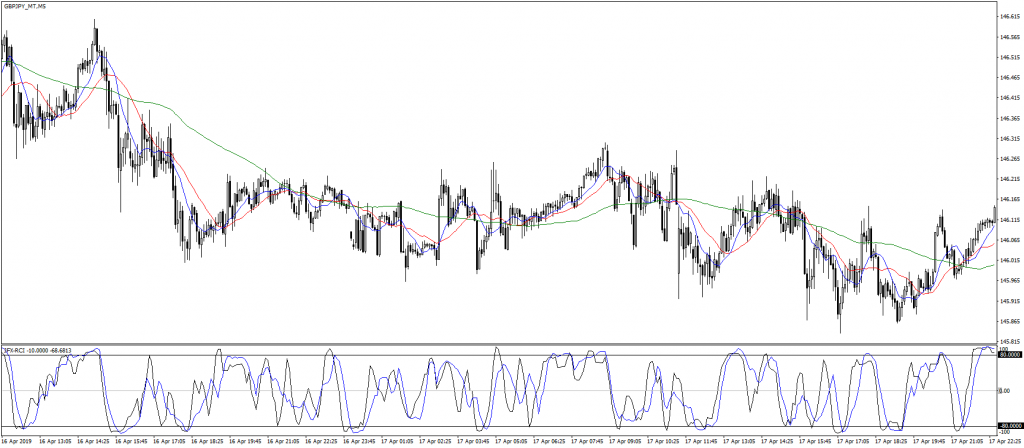

それじゃあ次に、トレンドレス、つまりレンジの場合を見てみますか。

短期線と中期線のクロスに丸印をつけました。青丸は高値圏付近と低値圏付近でのクロス。そうでないところでのクロスが赤丸です。

まぁ、ぱっと見だけでも、非常に煩雑ですよね。

で、この図をよく見てもらうと分かると思いますが、

高値圏付近のクロスで売り、低値圏付近のクロスで買うという売買戦略は、効率的とは言えません。

- 売った後に相当な含み損とその期間に耐えた後にようやく利確できたり

- 低値圏付近で買っても次の上昇では高値圏付近でクロスできず、次も低値圏でのクロスだったり

- 低値圏付近でゴールデンクロスした後に低値圏付近でデットクロスしたり

実際のトレードでは振り回される局面が頻発します。

ということで、高値圏・低値圏関係なくクロスで対応しようと考えますが、これまた見ての通り煩雑なだけで、きちんとしたトレードは難しくなります。

要するに、レンジにおいても、短期線と中期線のクロスは有効であるとは言えないんですよ。

以上、短期線と中期線のクロスによる売買には、優位性がないことが理解できたと思います。

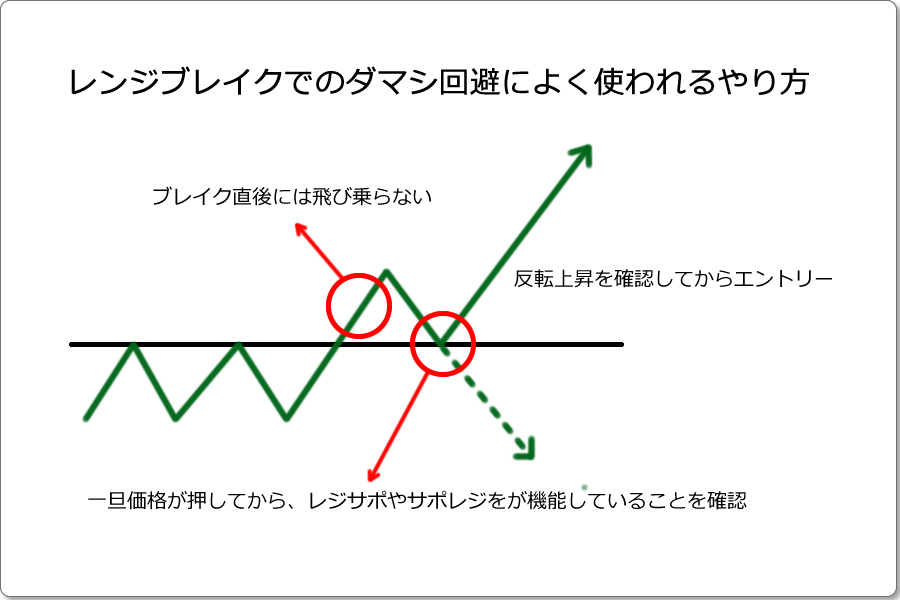

クロスに有効性が生まれるケース

RCIの各線のクロス等には関係性は乏しいので、クロスなんて見ずに、それぞれが独立したものとして扱うべきなのですが、

クロスによる売買が有効となるケースが、今のところ2つだけ分かっています。

- 各線の波長が偶然に合った時

- RCI2つの期間の間隔が狭い時

ちょっとお話しますね。

各線の波長が偶然に合った時

価格推移というのは、相場つきによって様々です。同じ上昇トレンドでもその強さや波の描き方は違ってきます。レンジの場合も同じです。

で、そんな価格推移とRCIの各線の波長が、偶然にも上手く合う時があるんですね。

そういった場合は、短期線と中期線、または中期線と長期線のクロスが比較的有効になります。

で、その際の見分け方等もあるっちゃあるんですが、正直これに関しては、僕自身がまだ検証段階の域を脱しておらず、人様にお話できるレベルではないです。なので、ひょっとしたら僕の勘違いで終わってしまうかもしれません。

ただ、偶然の一致をどう見つけるか?ということに、それほど意味はないと思います。

そんな偶然の一致を見つけなくとも、つまり、線のクロスなどに頼らなくとも、十分にRCIは活用できるんで。

まぁ、各自がRCIを使いこなせる様になってから、気が向いたらちょっと検証してみる程度で良いんじゃないかと。

RCI2つの期間の間隔が狭い時

RCI2つの線において、設定した期間の間隔がある程度離れている場合、その2つの線のクロスには優位性はほとんどないんですが・・・

2つの線の期間の間隔を近づけていくと、優位性が生まれてきます。

例えば、2つのRCIの線の期間が「9-26」の様に17期間ほどの間隔があると、その優位性は乏しいんですが、この期間の間隔を「9-13」の様に感覚を狭めると、シグナルとしては有効となるケースが増えます。

インジケーターの特徴として、

- 短期であればあるほど、タイミングを捉えるのが早くなるが、ダマシが増える

- 長期であればあるほど、タイミングを捉えるのが遅くなるが、ダマシが減る

ということがあります。

で、その特徴を活かして、短い線よりも少し期間を長くした線を用いることで、ダマシ回避のフィルターをかけようとするのが、この考え方です。

ただし、これはRCIを2本使う人が以前からやっていた方法で、別に珍しくもなんともないやり方です。

先述の通り、RCIは本来1本の短期線(主に、期間6や7)で表現するものです。

ただ、この期間6などの短い設定値は、システマティックに取引をすれば有効なんですが、シグナルが多くて煩雑になるだけでなく、ダマシが非常に多くなるんですよ。

そうなると、躊躇して行動が遅れたり実行できなかったりしてしまいます。また、操作の煩雑さで正確に対応できなかったりもするわけで。

裁量トレーダーの場合、EAなどで自動売買する様な機械的な取引は難しいんですね。結果が安定しない以上に、上手く結果が出せない。

(こういった経緯を考えると、RCI開発者はシステム系のトレーダー、もしくは日足などの大きな時間軸をメインで取引するトレーダーだったのかなぁ?と推察してしまいます)

なので、こういった煩雑さとダマシの多さを回避させるために、やや長めの期間のRCIをもう1本用意してフィルターとして活用するわけです。

逆に言えば、やや長めの期間は、タイミングを捉えるのがやや遅くなりますから、その遅さを短い期間の線とのクロスによって回避するということになります。

じゃあ、具体的にどの程度の間隔幅なら有効になるのか?

と言われると、それを規定するのは難しいです。各トレーダーの性格や能力等による部分が大きいので。

間隔を短くすればするほど、クロスは煩雑になりますし、ダマシも多くなります。逆に間隔を長くすれば、その弱点は回避できますが、クロスするタイミングは遅くなりその回数も減っていき、次第に優位性は失われていきます。

トレードの典型的なジレンマは、RCIにおいても同じなんですよ。裁量トレーダーの各自が、最も自分に合った数値設定を見つけなくちゃいけません。

ただし・・・

僕から言わせると、期間を短くとったRCIのクロスも必要はないかな、というのが正直な感想です。

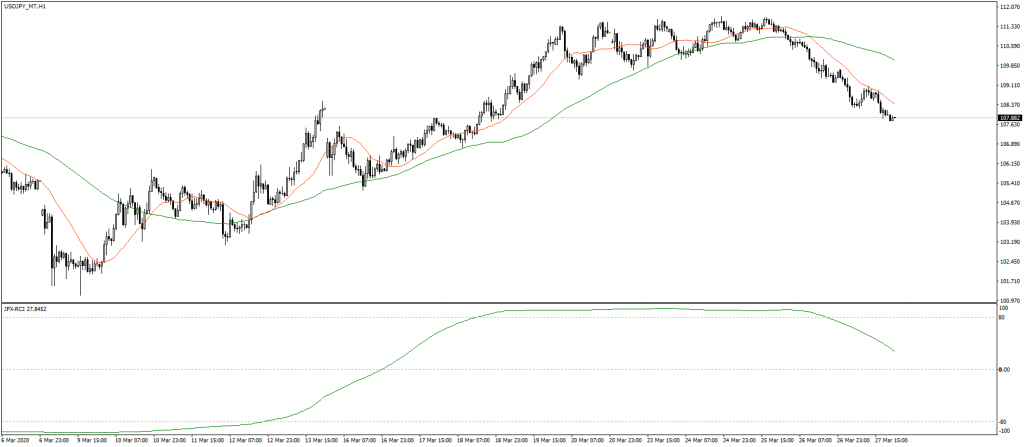

ちょっと見てみましょうか。

上図は、RCI(9)とRCI(13)を用いています。

この手の相場つきだと、見ての通り、結構ゴチャゴチャとクロスしてしまい、煩雑です。

もちろん、これに関しては人それぞれなので、一概には否定しません。これでOKという人は、積極的に用いてもらって構わないと思います。

ただ、僕からすれば、このレベルの煩雑さやダマシの多さは、まだまだ煩わしいんですよ。

先にお話した通り、メインチャートできちんと相場状況を判断したうえで、タイミングを計るなら、RCI(9)が1本あれば十分かな、と。

ちなみにですが、短期とそれに準じる短期のクロスによってタイミングを計るやり方は、小さな時間軸の場合はノイズを多く含むため、日足などの大きな時間軸で用いた方が、取引はしやすくなります。

さて、今回も案の定、お話が長くなり過ぎてしまった様です。

ということで、次回もRCIについてのお話をします。内容は、短期線についての考察と、RCIの実質的な取り組み方について、お話しできればなぁ、と。

それじゃあ、また。