前略、200SMAの上から

今日はちょっと200SMA(200期間単純移動平均線)のお話をします。

本当は、移動平均線だけじゃなく色んなインジケーターの総括的な話を先にした方が、テクニカルを勘違いして用いることを避ける近道とは思うんですが、何分お話するには膨大な時間が。

ということで、すっ飛ばして移動平均線の、しかも200SMAのお話をします。

ただ前置きとして知っておいてほしいのは、

インジケーター(オシレーターを含む)とは実際の値動きの過去データを加工したものに過ぎず、決してそれだけでエントリーのタイミングなどのシグナルを発する道具ではないということです。

これ、勘違いしてる人、結構多いと思うので。

ただまぁ、僕自身「20MAで反発したら・・・」という言い方をしてしまうので混乱しやすいんでしょうけど、

別に移動平均線は価格を反発させる力を持っているわけでもないし、抜けたら抜けた方向へ価格を加速させる力を持っているわけでもありません。

結果的にそういった風に見える事象を「反発」とか「支える」とかいう言葉で端的に表しているだけなんですね。

ただ、「過去の値動きを加工している」ということには意味があって、それは

値動きをデフォルメすることで、値動きの特徴を炙り出そうとする行為

だと僕は捉えています。各インジケーターが持つ考え方によって、値動きの特徴が端的に視覚化されるわけです。

それと同時に、もちろん見えるはずのものも見えなくなってしまうという弱点もあるわけですが。

とまぁ、そんな感じの前置きはこの位にしておいて、それでは本題へと進みたいと思います。

200SMAに対する考え方

200SMAについて

移動平均線の中で、最も多くの市場参加者に見られていると言われているのが、200期間単純移動平均線です。

ただ、「最も多くの市場参加者」といった場合、僕は単にそれが頭数の問題とは捉えていません。

なぜなら、僕ら雑魚クラスが何匹集まったところで、鯱や鯨に簡単に蹴散らされてしまうからです。

なので、多くの市場参加者というのは、多くの資金量を動かす市場参加者もしくは多くの資金量そのものと捉えた方が的確です。

で、そんな市場参加者たちが注目していると言われているのが、200SMA。

ですが、それって本当なんでしょうか?本当に市場参加者たちが注目しているのでしょうか?

きっと、それは誰にも分かりません。だって、統計とった人いないでしょうし、調べた人だっていないんじゃないかと。

つまり、俗説なんじゃないですかねぇ。

でも、僕らにとってはそれが俗説であるかどうかというよりも、その俗説は当たっているのか?当たっていないのか?が問題です。

では、それを考える前にもう一度、移動平均線について考えてみましょう。

再び移動平均線について

冒頭でお話しましたが、移動平均線そのものに価格を支持したり反発させたりする不思議な能力はありません。

ただ、売買が行われた結果として、視覚的にそう見えるだけです。またそう言葉で表現した方が説明しやすいからです。

では、移動平均線に注目している市場参加者が多数いるとするならば、もちろんそこで売買が行われるはずです。

つまり、価格が動くと。

しかし、その価格が動くというのが曲者です。どの様に動くんでしょうか?

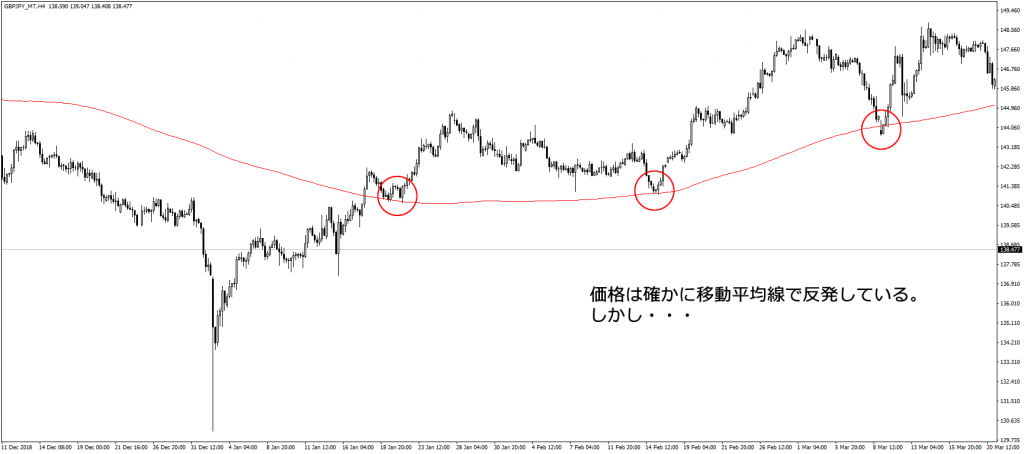

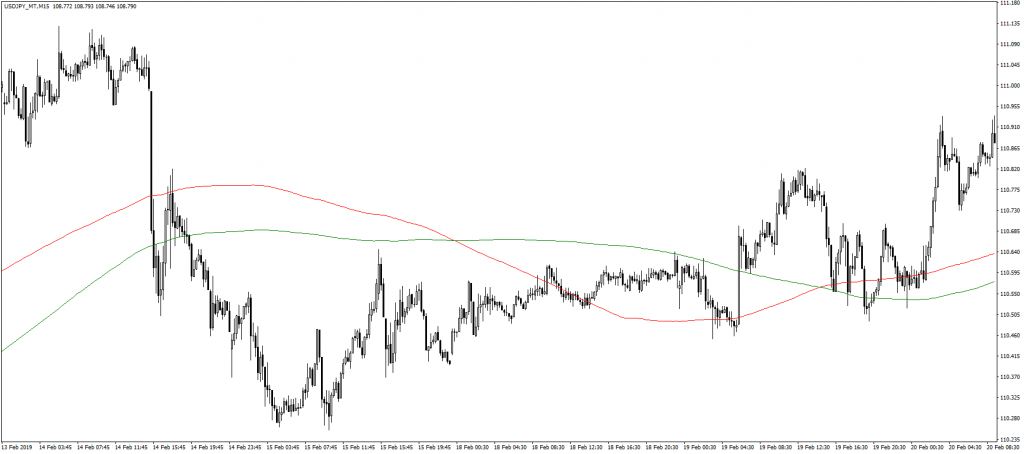

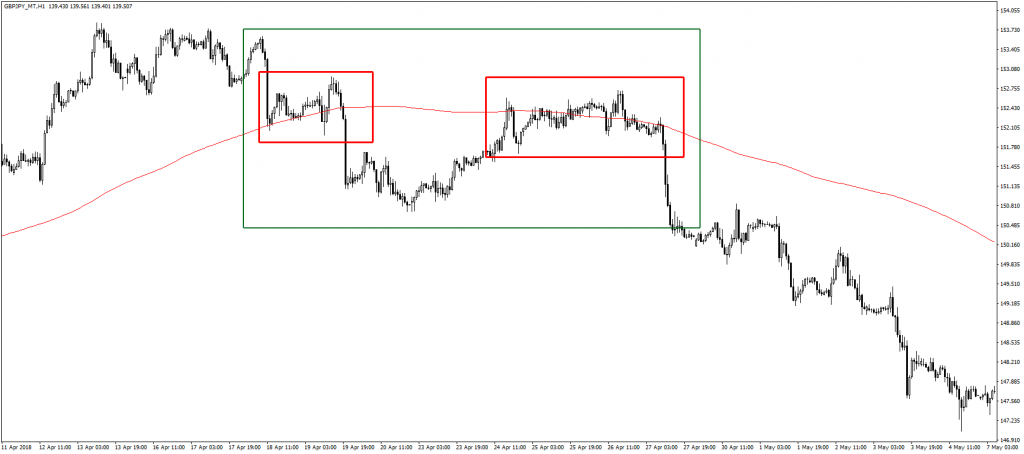

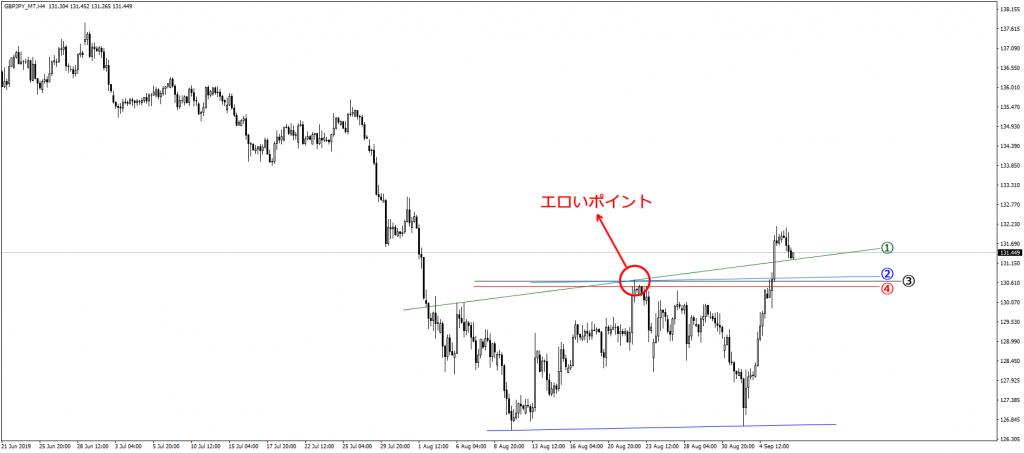

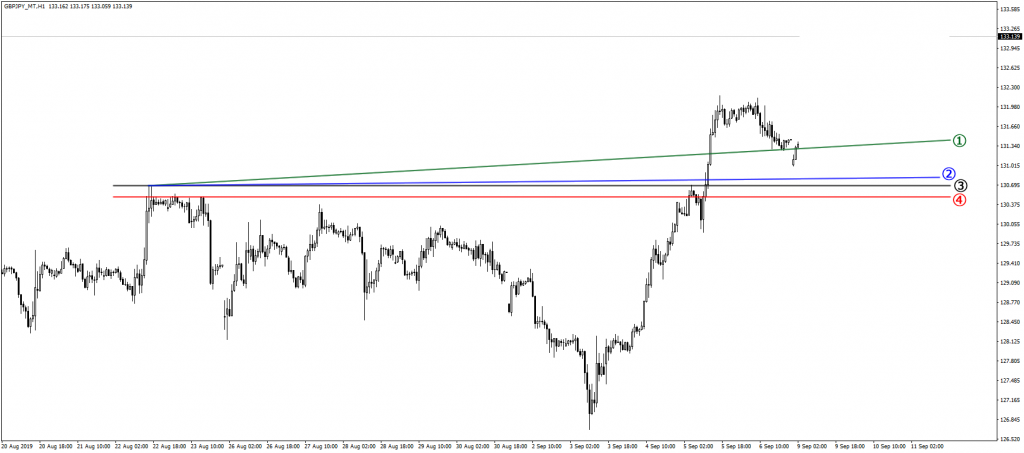

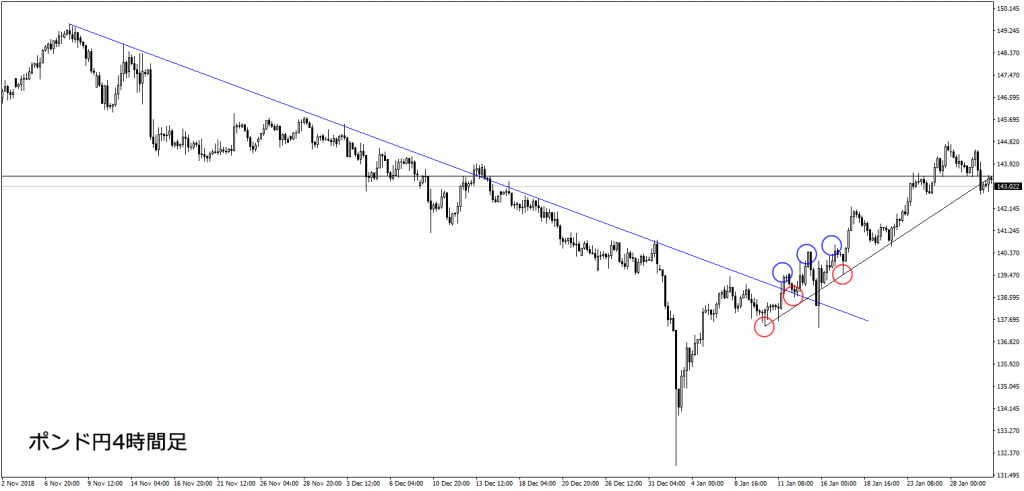

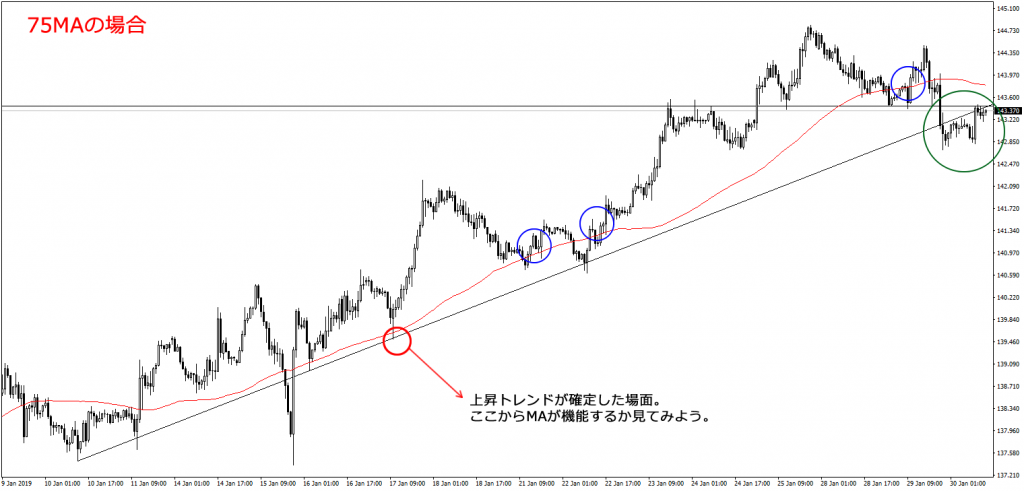

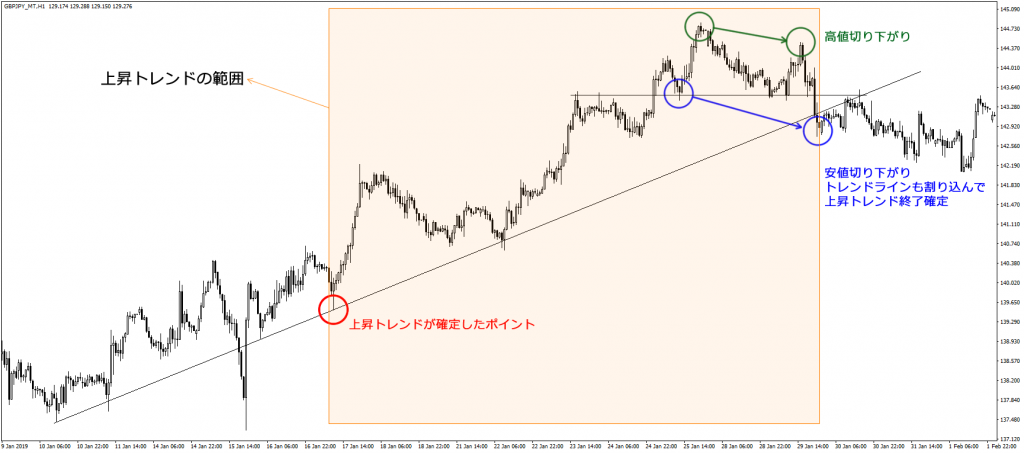

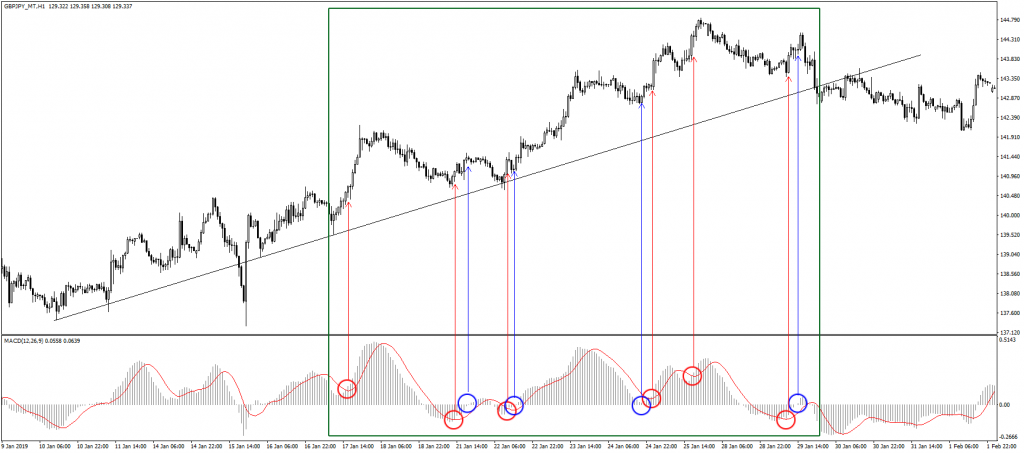

上図はポンド円4時間足に200SMAを引いたものですが、確かに200SMAで反発しています。

しかし、ちょっと待ってください。

市場参加者がこの200SMAに注目して売買を行なっているといっても、このポイントで反発するということは、買い方ばかりが優勢ということになります。売り方は鳴りを潜めている。

つまり、この200SMAで価格が反発上昇している場合は、市場の大半の意見が「買い」で一致しているということです。「上がりますよ~」と市場参加者の多くが思っているということですね。

つまり、上昇トレンド。

要するに価格が移動平均線に到達して反発上昇するというのは、市場が上昇に同意している証、上昇トレンドだからなんですね。

ですから、この上昇トレンドが怪しくなっていくと、移動平均線で価格は反発しなくなってしまいます。

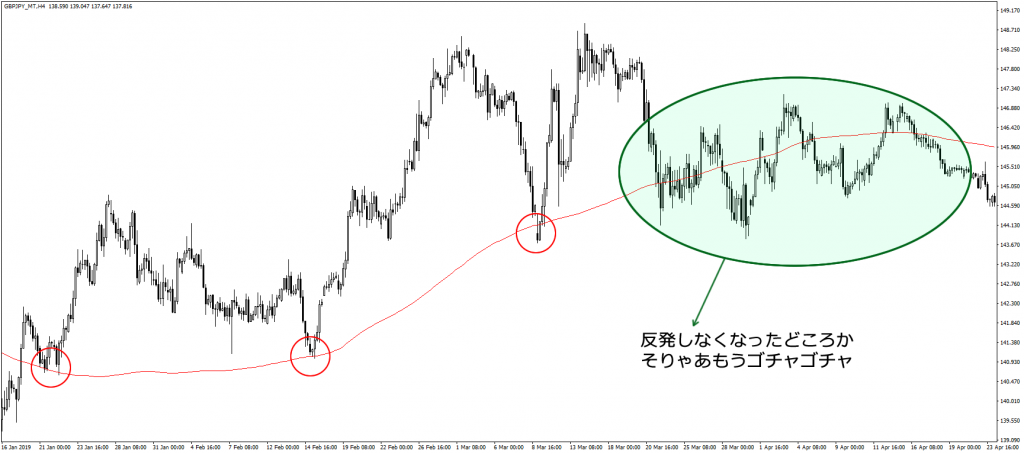

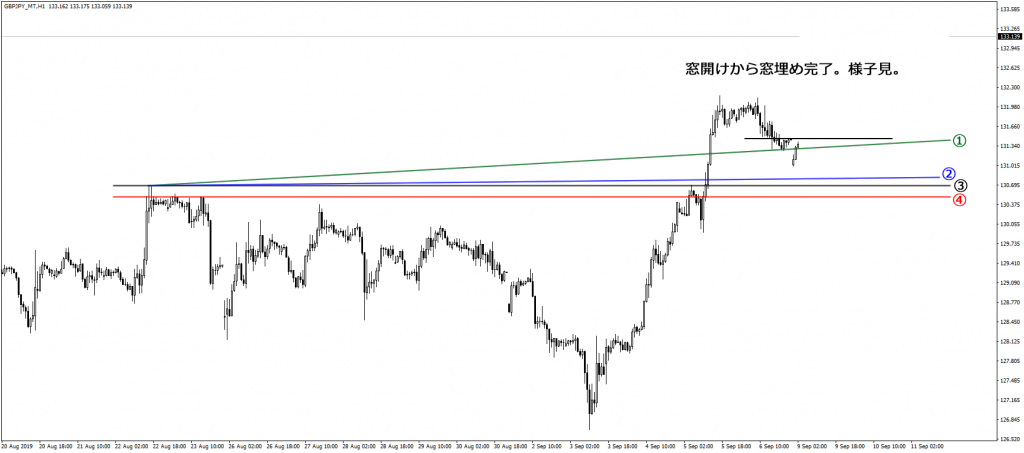

上図の続きを見てみましょうか。

きちんと反発していた価格は、その上昇トレンドが怪しくなってくると、全く反発しなくなりました。

つか、ゴチャゴチャし過ぎじゃね?

全く機能してなくね?

と思っちゃいますよねぇ。

でもね、

それが違うんですよ。むしろ、機能し過ぎなくらいです。

「え?マジっすか?」

マジっすよ。これこそが200SMAの真骨頂なんです。

200SMAの真骨頂

多くの市場参加者が注目していれば、そこで売買が盛んに行われます。

で、先に説明した通り、トレンドが出ている場合は、市場参加者の多数の見解が一定方向に傾いた状態ですから、移動平均線の付近ではトレンド方向に反発します。

しかし、トレンドが出ていない、もしくはそのトレンドが怪しくなってきたとしたら?

もちろん、市場参加者の意見は売り方と買い方に分かれ、激しい綱引きが行われることになります。売り買いが交錯するわけです。

じゃあ、売り買いが交錯する場面って、実際どんな値動きをすると思いますか?

そう、売り買いが交錯する時の値動きというのは

モミモミ♪

上下に揉み合う形で揺れ動きます。

ですから、200SMAの付近では多くの市場参加者が注目しているが故に、その周辺で売買が交錯し上下に激しく揺れ動くんですよ。

つまり、レンジを形成する。

そして、それが200SMAの真骨頂です。

念を押して言いますよ。

200SMAの真骨頂とは、誰もがトレンドを確信している際はトレンド方向で反発し、そうではない多くの場合では売り買いが激しく交錯してレンジを形成する

これ、大切なポイントです。

また、付け加えるならば、

200SMAでキレイに反発している様に見えても、実際のその内側では激しい売買の攻防が繰り返されている

とも言えるでしょう。

先ほどのポンド円4時間足のチャート。

ぱっと見、一番左側の赤丸ポイントは2回ほど200SMAを試していますが、それ以外の2箇所は比較的キレイに反発している様に見えます。

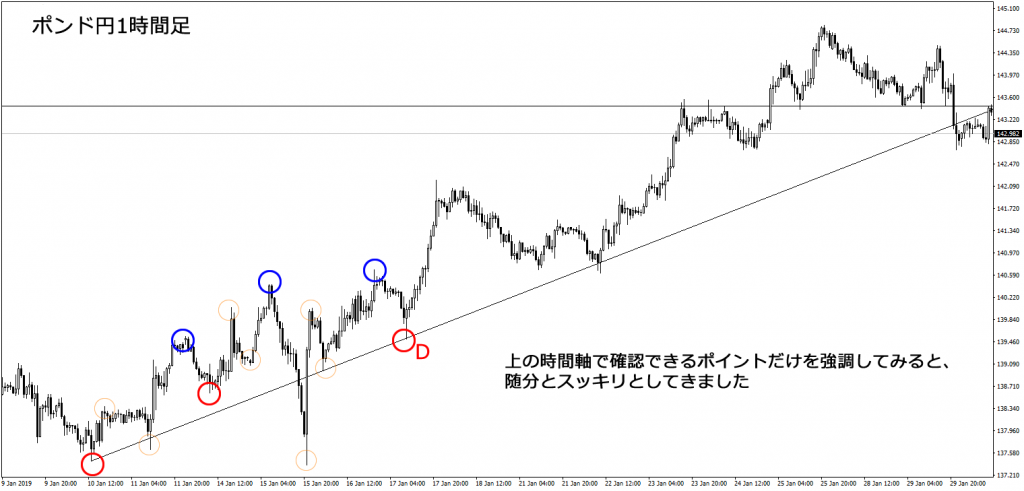

でも、これ4時間足なわけです。下の時間軸で見ると、実際は何度も何度も下値を試していることが分かります。下図は上図の真ん中の赤丸ポイントを5分足で見たところです。

緑の四角で囲った部分が、4時間足200SMAで反発したところですが、5分足で見る限り、何度も下値を試しています。

上図は既に出来上がったチャートなので、これだけ見たら上手く反転上昇を捉えられる様な気もしてきますが、実際は高値安値共に不安定ですし、緑の四角で囲った部分の外側でも、繰り返し下値を試しにいっています(青丸の部分)。

こういった場合、リアルでチャートを眺めていると振り回されちゃいやすいんですよね。下がると思って売ると上がり、上がると思って買うと下がりますからねぇ。経験のある方は沢山いると思います。

ですから、大きな時間軸では一見キレイに反発しているかに見えても、実際のその内側では、売買の攻防が激しく繰り返されているんですね。

ということは、端的に言ってしまえば、トレンドが出ていようがなかろうが、

200SMA付近では、売買の攻防が激化して価格は荒ぶる

と予め想定しておくことが出来ると思います。

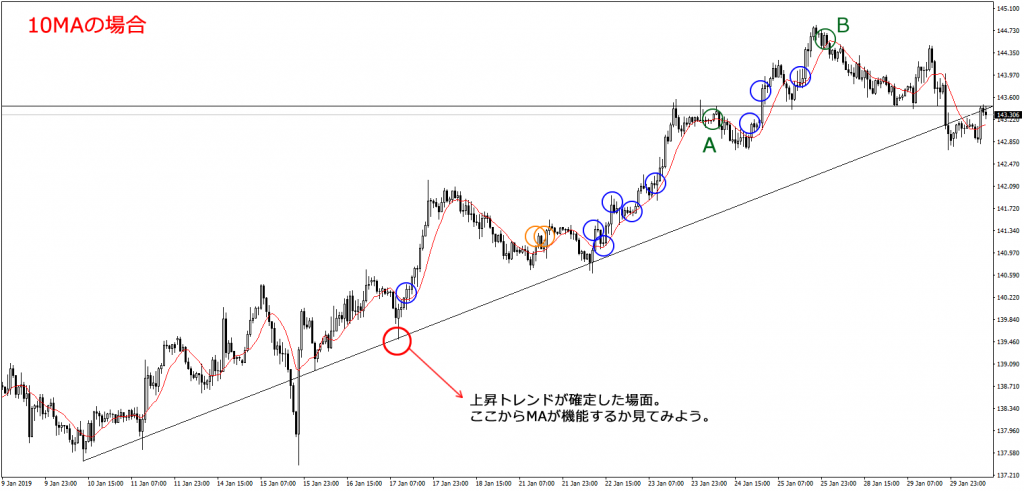

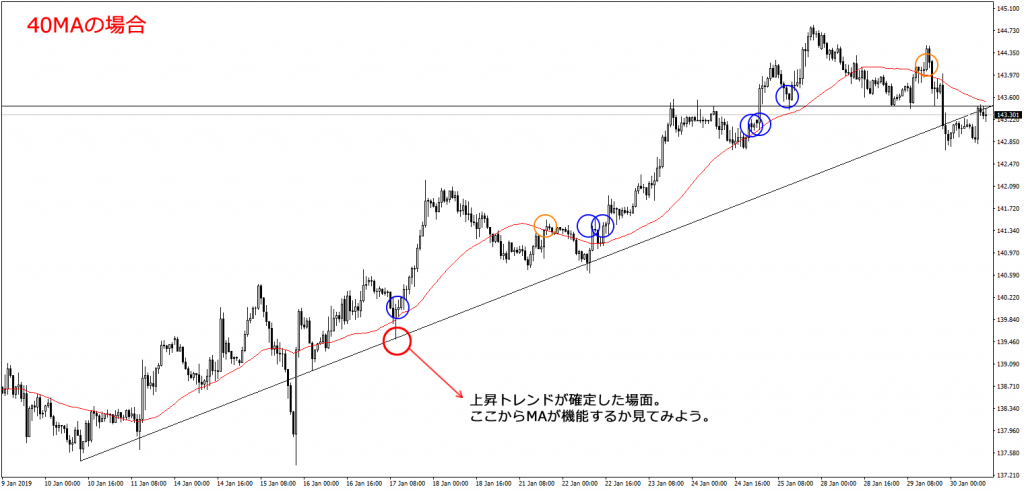

200SMAでの値動きを考える

200SMA付近では売買が激しく交錯する。それは分かりました。

では、もう少し具体的に200SMA付近での値動きを確認していきましょうか。

機能する時間軸は?

その前に、時間軸。一口に200期間と言っても、それはどの時間軸に対応しているのでしょうか?日足?1時間足?分足はどう?

で、端的に言ってしまえば、200SMAはどの時間軸でも機能します。

ただし、僕は日中足に関して言えば4時間、1時間、15分、5分足以外のチャートは基本的に見ないので、例えば3分足チャートで機能するかどうかは知りません。

なので、MT4で用意されている最もメジャーと思われる時間軸では機能すると思っておいてください。

ただし、それ以外にも、ちょっと留意しておく点が。

時間軸の大きさについて

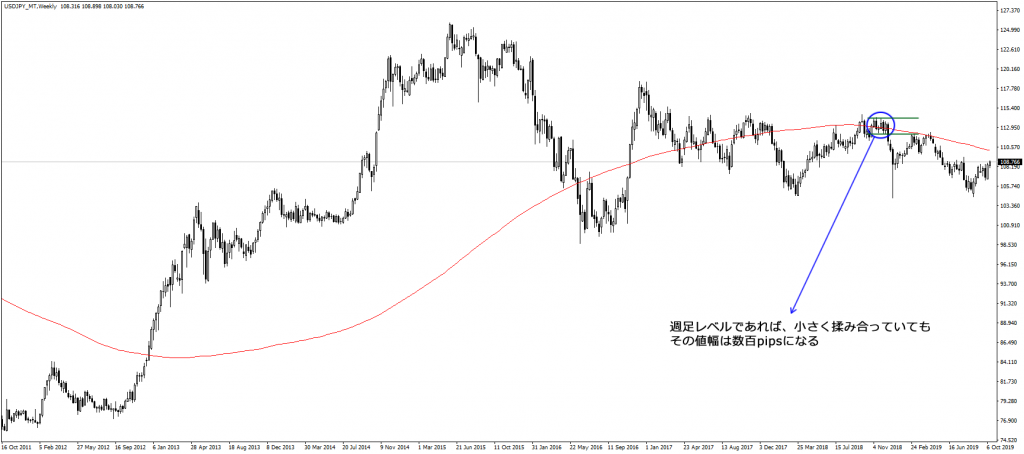

単純に時間軸が大きくなると動く資金も大きくなります。

なので、時間軸が大きくなればなる程、200SMA付近でモミモミした際のその値動きの大きさは膨大です。

小さく揉み合っている様に見えても、週足であればその値幅は数百pipsに及びます。

上の図はドル円の週足チャートですが、青丸で囲った部分を見てください。200SMAをまたいで小さく揉み合っているだけですが、その値幅は約200pipsです。

まぁ、こういったことは言わずもがな、なんでしょうけど、一応念のために。

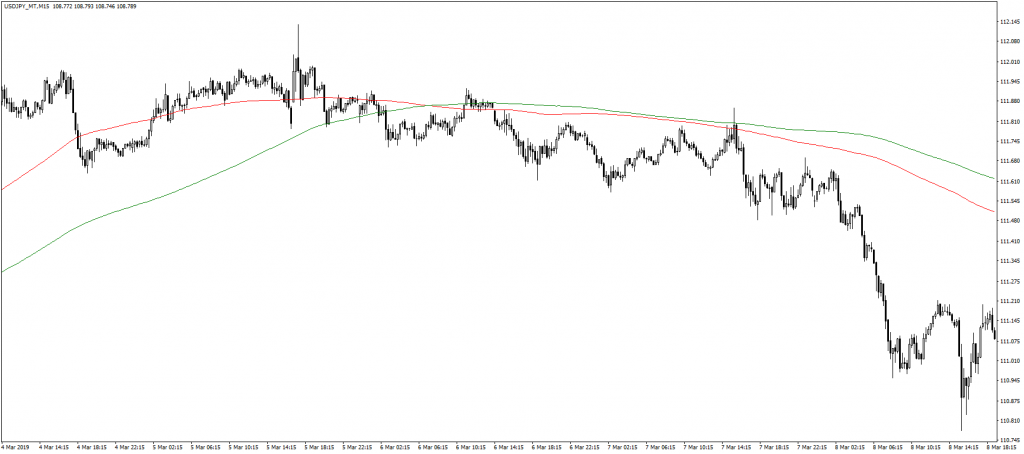

15分足について

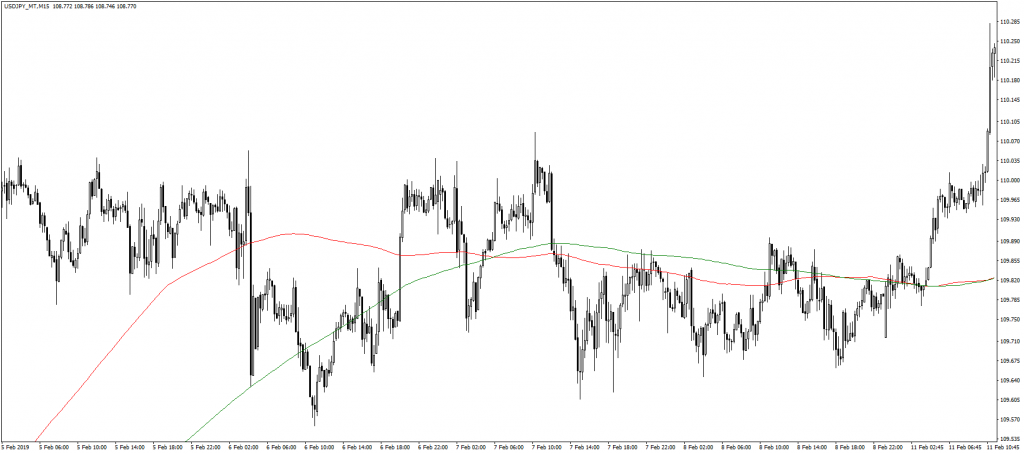

他の足同様、15分足においても200SMAは活躍するんですが、少し勝手が違うところがあります。

それは、15分足300SMA。

日足分析5SMAシリーズをご覧の方はピンとくると思いますが、15分足300SMAとは日足5SMAの近似値になります。

なので、200SMAと300SMAが接近している状況では、両者が意識されたような値動きになったりします。

以下にその例をいくつか挙げておきますね。赤い線が200SMAで緑の線が300SMAです。

まぁ、個人的にはあまり重要視はしてませんが、留意しておいた方が良いかなという点ではあります。時間のある方は、こういった状況下を研究するのも面白いかもしれません。

5分足について

AIのことは知りませんが、ビックな連中が見るのはせいぜい1時間足までで、分足は見ない、と言われてます。

が、5分足の200SMAも機能します。

なぜか?

実は、5分足の200SMAは1時間足20SMAの近似値だからです。両方とも非常に似た様な動きをするため、ポイントとなる箇所もほぼ一致しています。

つまり、1時間足20SMAを見ている、または見ていなくともその流れでトレードしている人は、自動的に5分足200SMAを見ていること近い状態になるわけです。

これが5分足200SMAが機能する原因じゃないかと、僕は考えています。

ただ、この5分足200SMAは1時間足20SMAの代用効果であるためか、他の時間足とは少し違った動きをすることがあります。

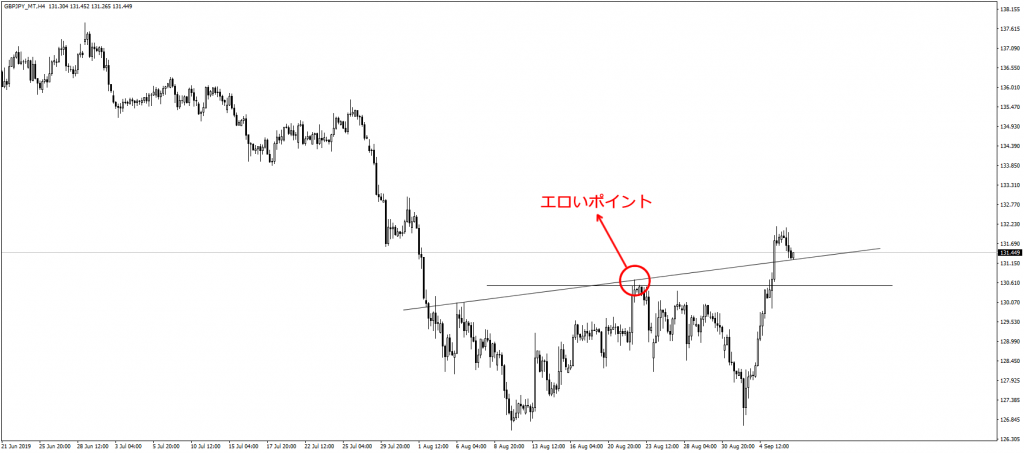

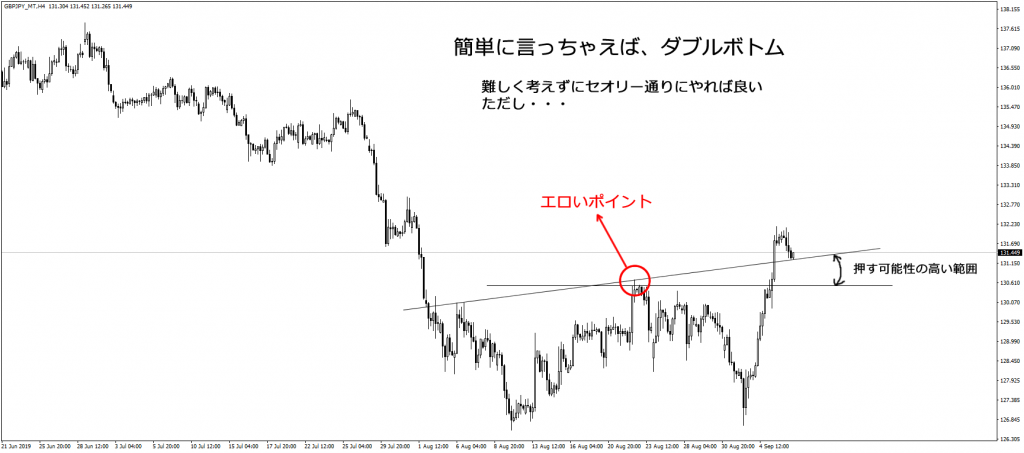

例えば、以下の様なケースです。

これは、200SMAに到達するまで静かだったのが、到達した辺りから急に大きく上に動き出すパターンです。

このケースは、ニューヨーク時間のクローズ前から東京時間にかけて値動きを小さくして揉み合いながら200SMAに近づき、欧州時間が始まった辺りで一気に価格が走り出すというものです。

5分足では大きな時間軸と比べて、乱高下しないパターンも割と多いので、留意しておく必要があります。

1分足について

正直なところ、僕は1分足を使ってトレードすることがほとんどありません。たまに値動きのスピードが激しくて5分足の判断じゃ間に合わないなと思う時に1分足を見るくらいです。

なので、1分足200SMAがきちんと機能するのかは、自信をもって言えません。チャートをざっと見たところ、「どうやら意識されているかの様な動きをしている」くらいのレベルです。

ということで、1分足200SMAに関しては、その時間軸を用いる方の検証結果に委ねることとします。

実際の値動きを見てみよう

では、実際に200SMA辺りで攻防が繰り返されているという値動きを、ちょっと観てみましょうか。

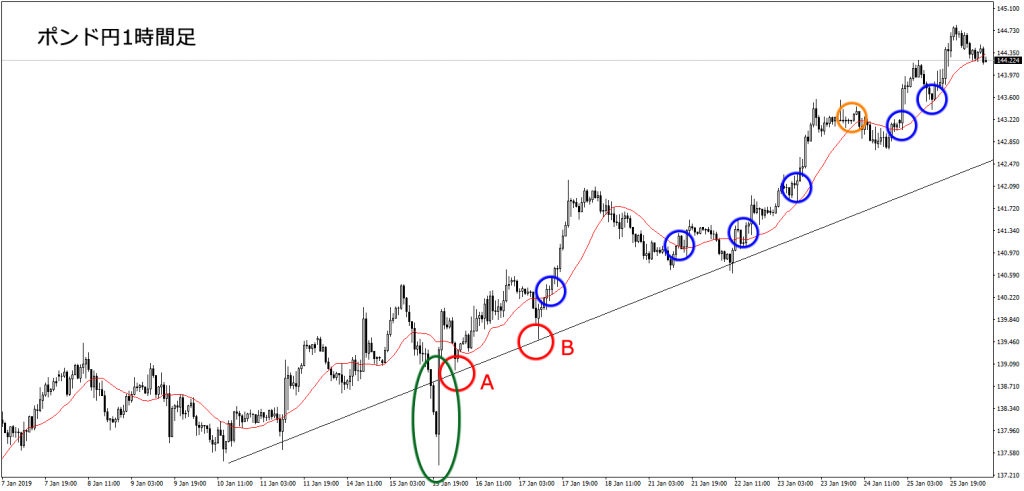

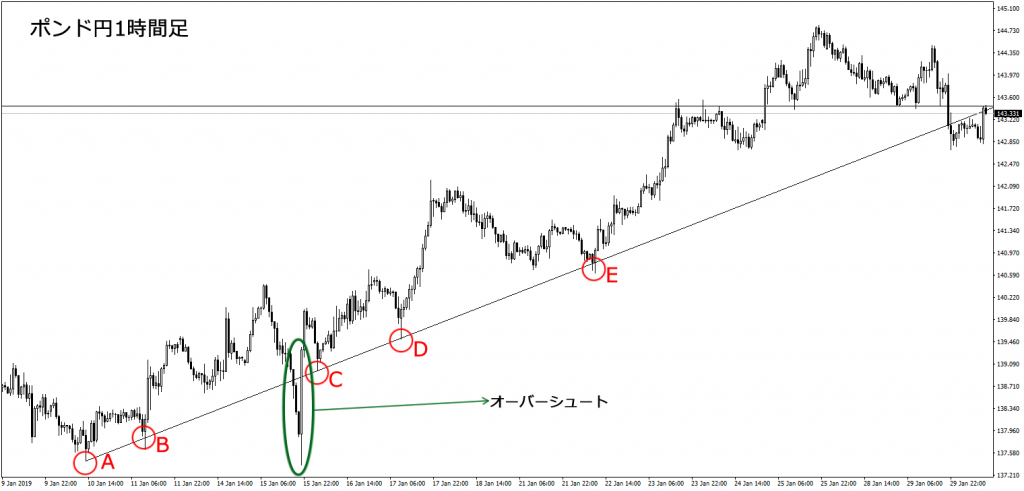

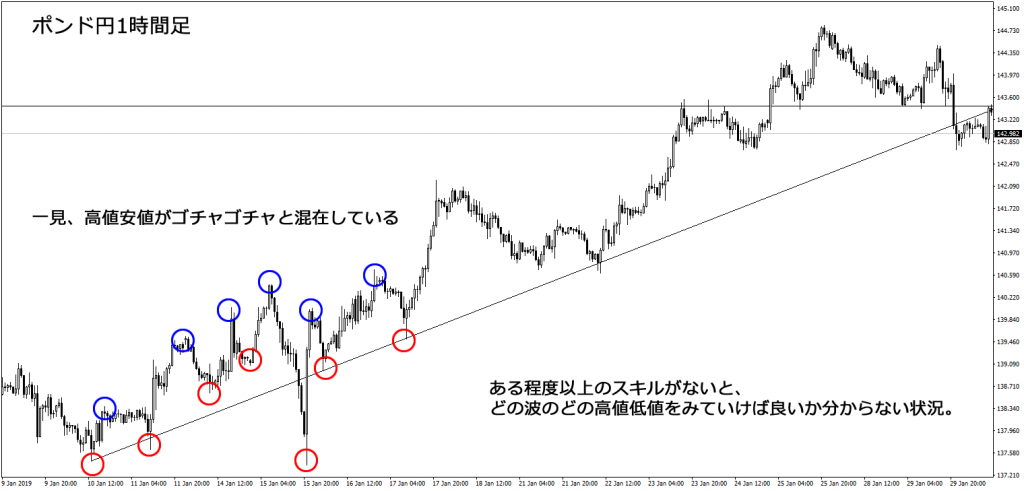

以下は全て、ポンド円の1時間足です。

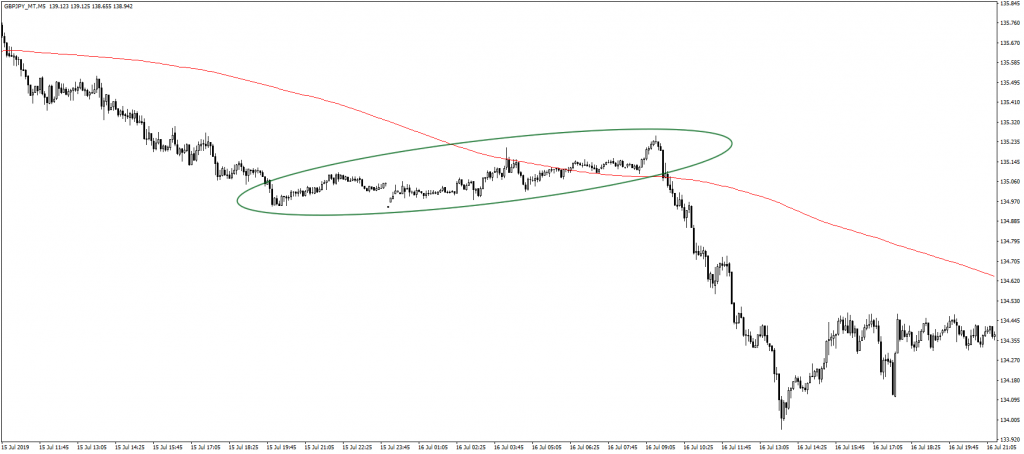

200SMAをまたぐパターン

見ての通り、200SMAをまたぐ形で激しく乱高下しています。大体250pips程度の値幅になります。

ポンド円が1時間足200SMAをまたいで攻防が繰り返される場合、200~300pips程度の値幅を付けながらの攻防が多い傾向にあります。

もちろん、通貨ペアや時間軸で変わってきますので、あしからず。

200SMAを小さくまたぐパターン

赤く囲った部分を見てください。200SMAを跨ぎながら小さく揉み合ってます。

右側の赤い枠でのレンジは、メインとなって揉み合う値幅が約50pips、最大値幅は約100pipsです。

これ、ポンド円1時間足にしては比較的小さな揉み合いの方です。しかし、デイトレで言えばボラティリティは十分にあるレベルです。

また、緑で囲った辺りまで俯瞰して見ると、このレベルでも200SMAで揉み合っていると判断できます。

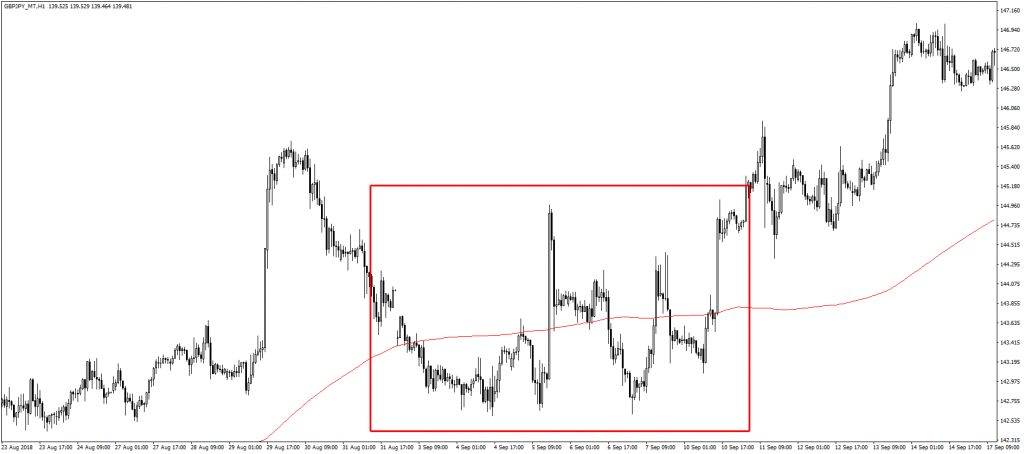

200SMAを大きくまたぐパターン

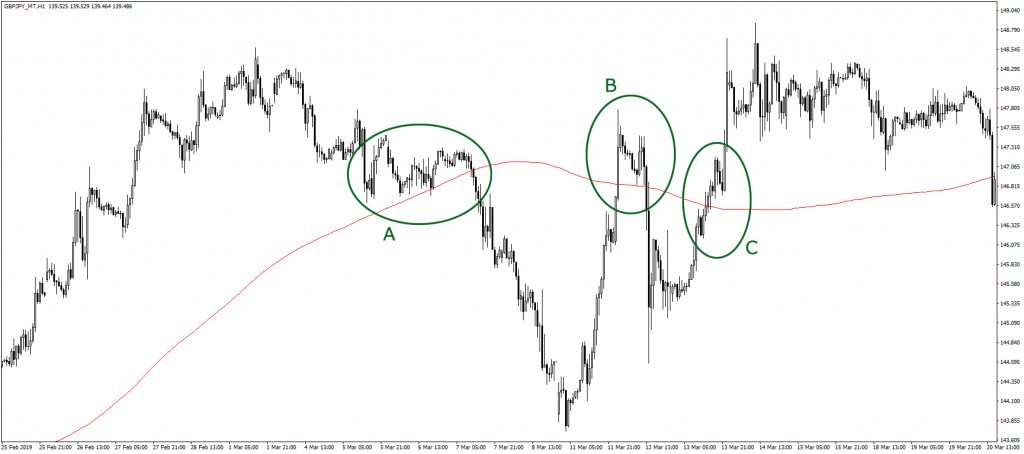

先ほどの図では、複数の小さな揉み合いを複合的・俯瞰的に見ると大きな揉み合いにも捉えられることが分かりましたが、下図はその典型的なパターンです。

緑色の丸で囲った部分が小さく揉み合った場面ですが、それが何度も繰り返されています。

そして赤い四角で囲った部分の様に俯瞰して見ると、200SMAを大きくまたぎながら長期間乱高下を繰り返していると捉えることができると思います。

近視眼的に200SMAからの揉み合い(緑色の丸部分)に気を取られて「抜けた!」と安心していると、次の波に巻き込まれ、さらにはそれらを包括する大きな波(赤い四角部分)に飲み込まれてしまうので、注意が必要です。

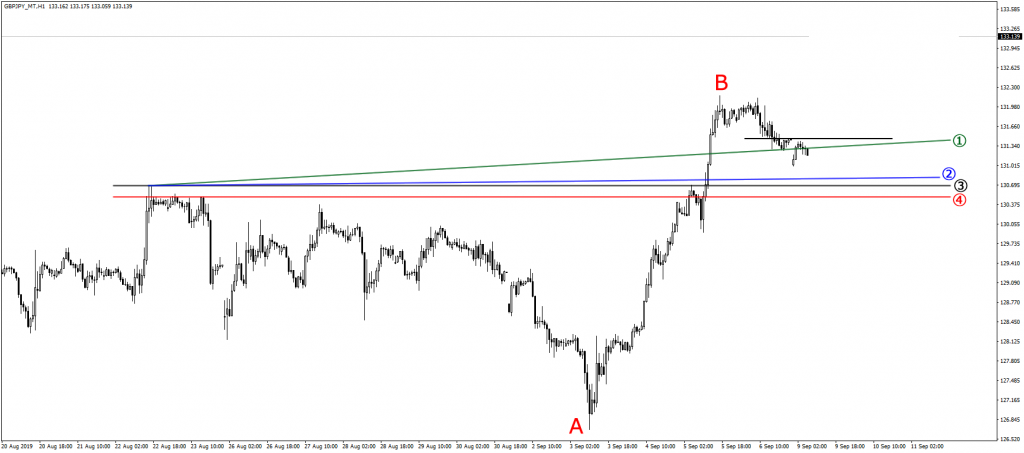

200SMAを高値低値にするパターン

ライントレードの攻防でもそうですが、常にチャートポイントをまたぐ形で攻防が行われるわけではありません。

チャートポイントの直下や真上で攻防が行われることも多々あります。下の図を見てみましょう。

緑丸Aは、200SMAまで価格が下りてきたところで攻防が繰り返されています。200SMAに近づくとそこで阻止され買い上がりますが、そこから離れると売り込まれていきます。

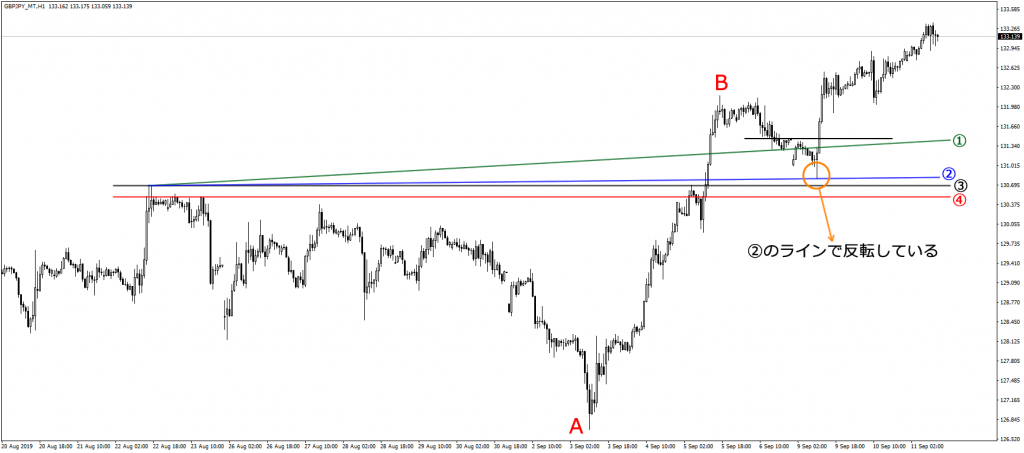

Bでは、一旦すんなりと上に抜けたと思いきや、高値から大きく売り込まれ200SMAに接近。しかし、200SMAを下値にして再び買い上がります。そしてまた高いところで売り込まれ、結果的には下に抜けていきました。

Cは比較的小さな攻防に見えますが、分足レベルでは比較的上下に大きく触れながら上昇している場面です。200SMAに下から近づくと一旦押し込まれますが、再度上昇。値動きを上下に細かく(分足レベルでは大きく)繰り返しながら200SMAを抜け、更にもう一度200SMAに向けて押してくるという攻防が繰り返されています。

下図は、200SMAを下値にして攻防が繰り返されているのが分かりやすい場面です。

こういった典型的な200SMA付近での攻防戦を見ていくと、

少なくとも200SMAに関しては、「抜けた」「反発した」で単純にチャートを見てはいけない

ということが分かると思います。

200SMA付近での値動きのまとめ

以上のことから、200SMAに価格が接近してきた際に考慮しなければいけないことをまとめると

- 価格は200SMAの上下または200SMAをまたぐ形で売買の攻防が激しく行われる

- 200SMA付近での売買の攻防は値幅が大きいことが多いが、小さな値幅で揉み合うこともある

- 200SMA付近での攻防が終わったと思いきや、再び攻防が始まることも多い

- 200SMAを価格が「抜けたから」とか「反発したから」などと単純に捉えてはいけない

という感じになりますかね。

では、以上を踏まえて実際のトレードではこれらの事象をどう活用すべきか見ていきましょう。

200SMAを用いたトレード戦略

200SMA付近では売買の攻防が激しく交錯する。

実は、これさえ知っていれば、トレードの全体的な方針は立てやすく、乱高下する相場に振り回されることも少なくなります。

ですから、200SMAに価格が近づいてきたら、僕らトレーダーは恋する乙女の様に、

ドキドキッ!

として、その感動の出会いを待ち構える必要があるわけです。

では、200SMAを利用したトレードの方法、ちょっと具体的に説明していきますね。

200SMAはレンジ戦略のターゲット

今までの解説をトレードする側の立場でもっと端的に説明するならば、要するに

200SMA付近において値動きはレンジを形成する

ということになります。値幅が大きかろうが小さかろうが、レンジを形成しやすいのが200SMA付近で起こる特徴です。

また、トレンドをキープしていても、価格は上下に激しく動くことも多くなります。

つまり、200SMAによって価格は荒ぶる。

であれば、200SMAを参考にしたトレードの方針は至ってシンプルです。

「レンジ戦略」

順を追って具体的に説明するならば、

- 200SMAが近づいてきたら値動きが荒ぶる可能性を考慮。もちろん、200SMAを価格が一気に抜けたり大きく弾かれても、安心はしない。

- ポジションを保有しているのであれば、いつでも解消できる準備を。

- 価格が上下に振れ出したら、レンジを形成することを想定する。

- 価格の高値低値に規則性が生まれたら、それは取引可能なレンジが形成されたことになる。

- レンジ値幅が大きくトレードに十分なボラティリティなのであれば、レンジ内取引(レンジ上限で売ってレンジ下限で買う)。

- またレンジ・ブレイクしたらその流れに乗る用意も。ただし、乱高下は常に考慮。ブレイクして大きく値を伸ばしても再び価格が戻ってきたり、再度レンジを形成し始める可能性もあるので、安心はしない。

という方針でトレードに臨むことになります。

仮に乱高下の中で価格がトレンドをキープすることがあっても、レンジ取引の要領で、十分に上下に引き付けてのエントリーを心がけておけば、無駄に損切りに会うことも少なくなるわけです。

ただまぁ、言葉だけで説明しても今一つピンと来ないでしょうし、僕の説明が上手くないことも相まって、

「何でもかんでもレンジだ~ぁ!!」

みたいなノリでいられても困るので、ちょっと200SMAを利用したトレードの具体例でも挙げてみようかなと思います。

だってね、

気付いている人も多いでしょうけど、なぜ僕が今200SMAの話をしようかと思ったかというと、

リアルタイムでちょうどポンド円が日足200SMAを上抜いたところから荒ぶっているからです。

だから参考になればな、と。

が、

そう思ってトレード例を作成し出したんですが、どうやら膨大になりそうなので、今回はこの辺で一旦切り上げるとします。

次回では、実際のトレード例を挙げて説明していきますので、お楽しみに~!

それじゃあ、また。