※この記事は、2019年1月31日に特定の人向けに公開したものを再編集して公開しています。

まずは、お題を

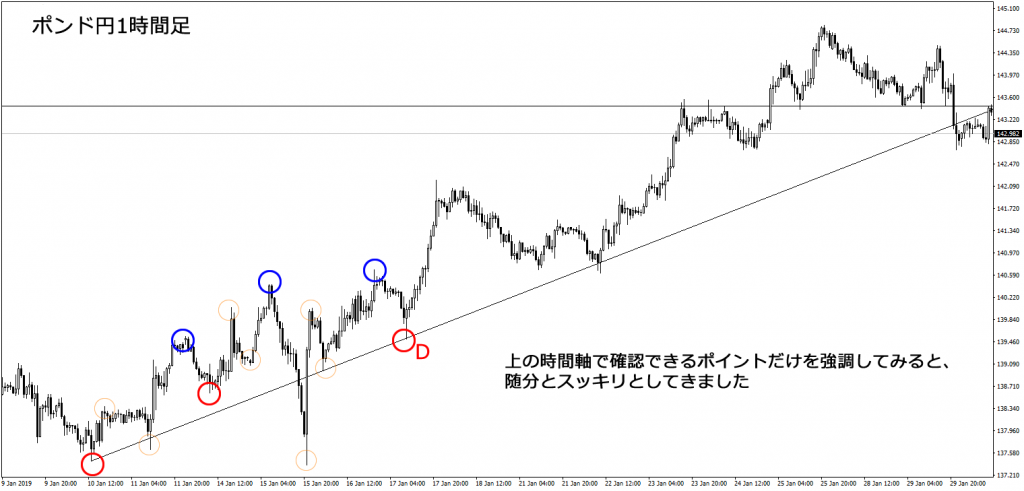

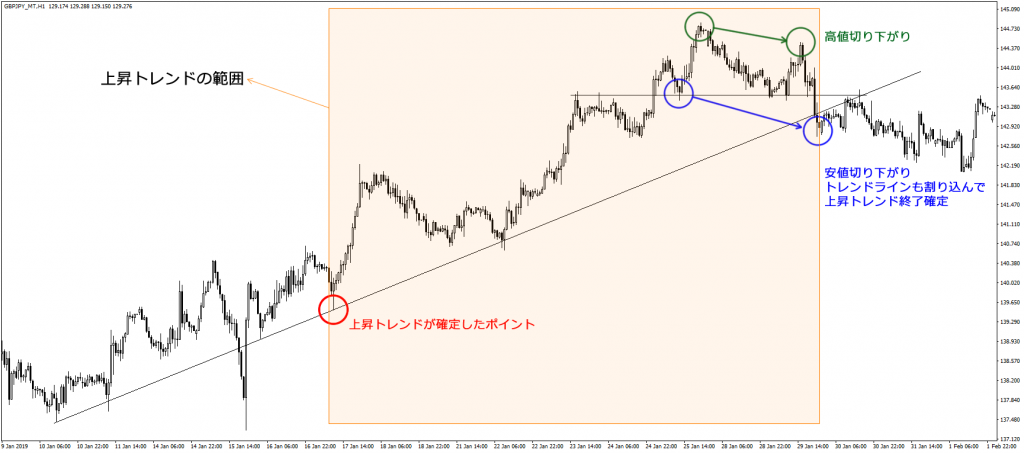

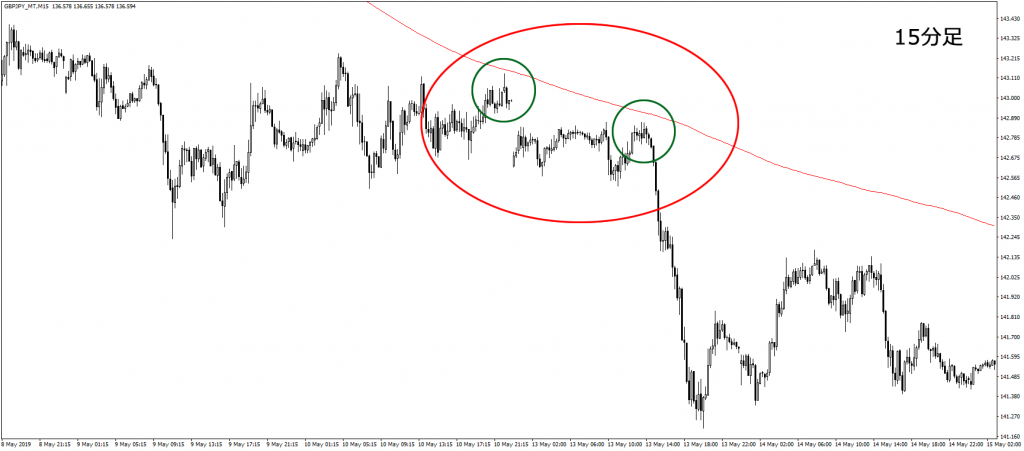

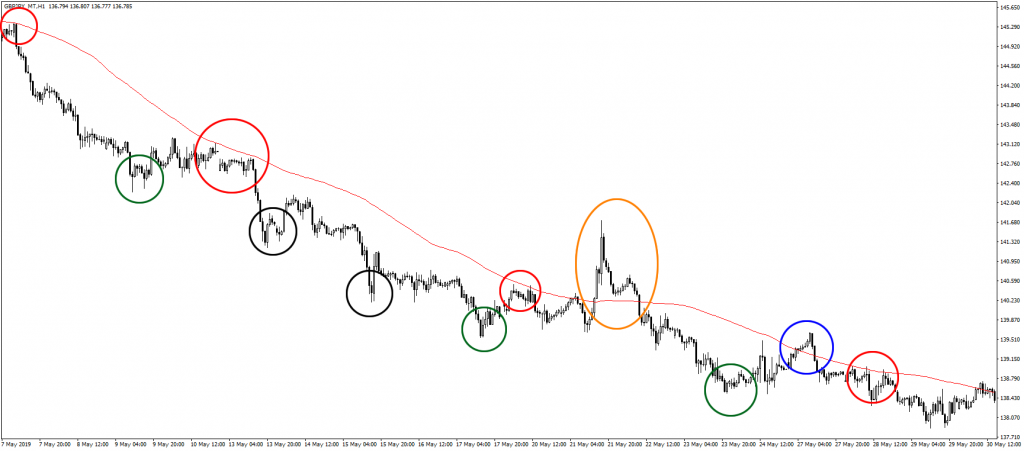

突然ですが、ちょっと下のチャート図を見て下さい。

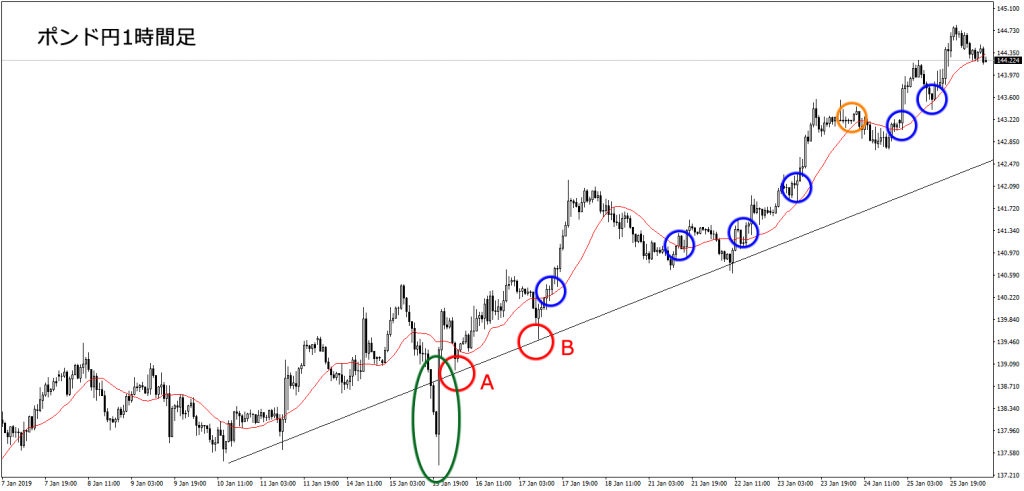

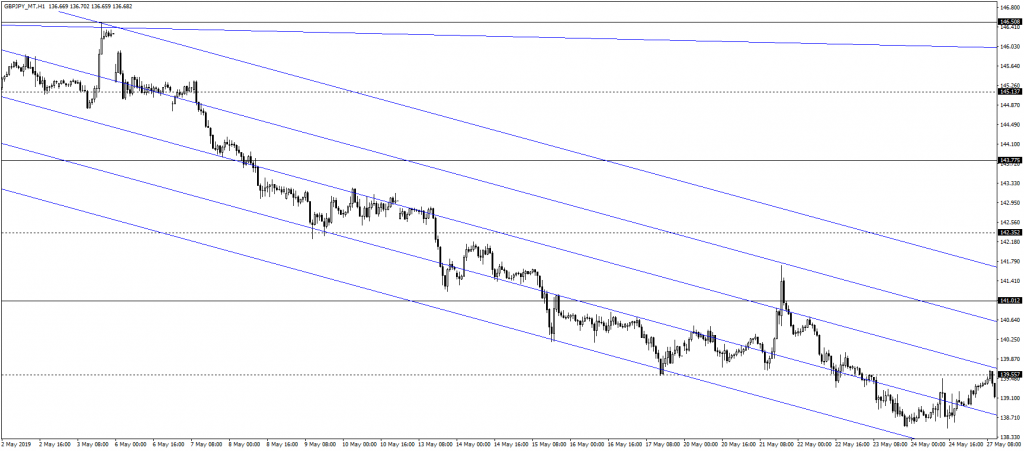

これ、ポンド円の1時間足チャートに20期間移動平均線を表示したものです。以前、「エントリーのタイミングをどう考えるか?トレンドフォロー編」の記事の中で解説に用いた画像なんですが・・・覚えてますかね?

赤丸Bで上昇トレンドが確定したとすると、それ以降に20SMAを表示して

- 価格が20SMAを上抜いたところで買う

- 価格が20SMAで反発したところで買う

- 価格が20SMAを完全に下抜いたら決済

という極めてシンプルなルールでトレードを試みました。

すると、裁量なので個人差が生まれますが、大体6、7回トレードして5回ほどの勝利になります。この程度の回数じゃ正確な勝率は導き出せませんが、この場面だけで言うと勝率70%以上ということになりますね。

トレードは、特に凝ったことをやらなくとも、シンプルに対応することで、十分通用するということを説明したんですが・・・

ただ、この移動平均線を使ったトレード、実は王道の20SMAを使っているから機能しているというわけではありません。

実は、期間をいくつに設定しても勝てるんですよ。

なぜでしょう?

シンキング・タ~イム!!

・・・

・・・

・・・

さて、分かりましたか?

まぁ、正解するかしないかよりも、考えることの方が重要です。

考えましたか?

では、今回の記事はこのチャート図を題材にして、トレードに対する本質的な部分に少し迫ってみようかと思います。

皆さん、自分なりの考えを持ちながら、読み進めていってください。

まずは相場環境を確認

どの様な期間の移動平均線を用いても機能するかどうかを確認する前に、まずはこのチャート図の相場環境を確認しておきましょう。

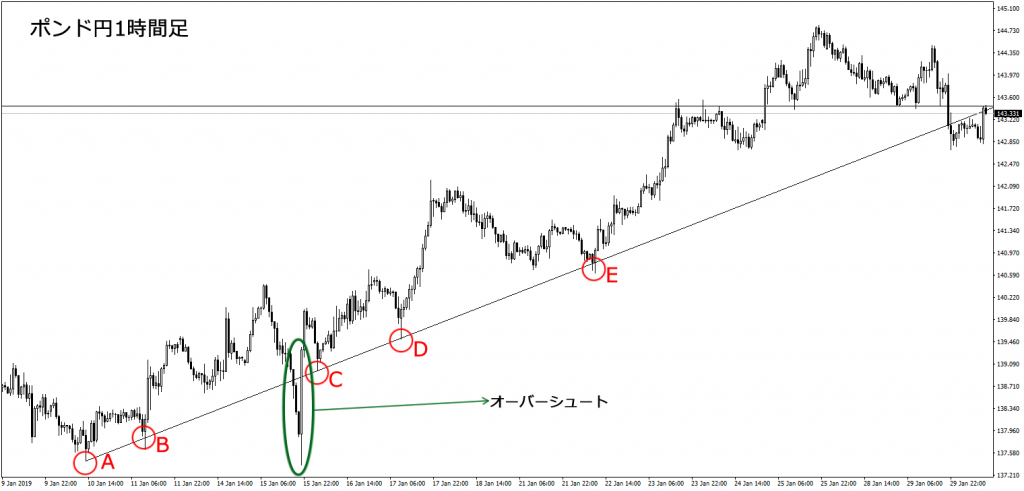

先ほどのポンド円1時間足の素のチャートが、下図になります。

ぱっと見て、上昇トレンドです。

では、まずはこのチャートに「トレンドは上ですよ」ということを意識するために、トレンドラインを引いてみましょうか。

すると、こんな感じになります。(チャート画像を保存した日が異なるので、下図は上図よりもやや時間が経過しています)

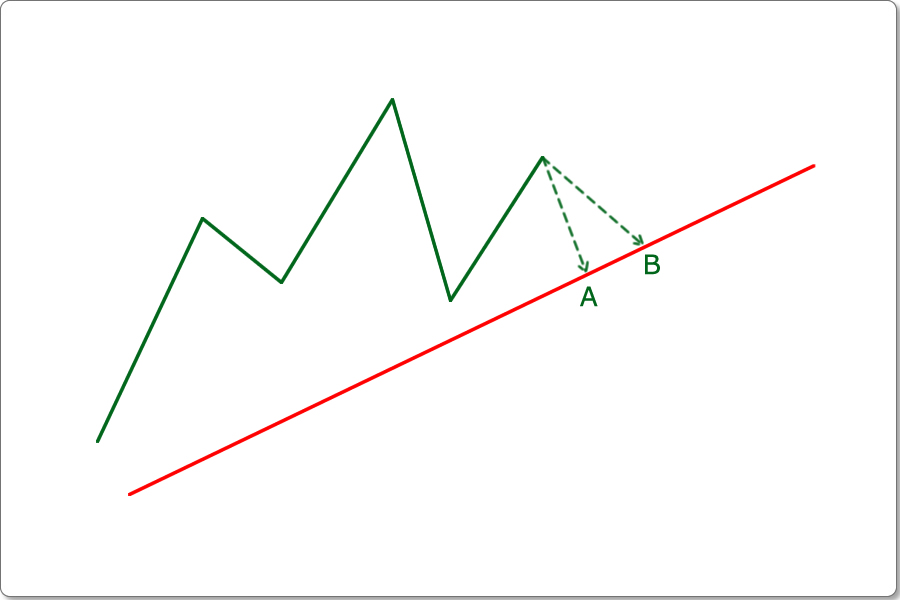

Aを起点にトレンドラインが引けます。既に出来上がったチャートのなので上手く引けてますが、リアルタイムでこのラインが引ける様になるのは、早い人でC、確実なところで言えばDの部分だと思います。

緑色で囲った部分がトレンドラインから突き抜けていますが、ご存知の通りBOZ流のライン引きでは、これをオーバーシュートとして片づけ、これを横切ってもOKということになっています。

これにより、遅くともDのポイントで、トレンドラインが引けることになり、上昇トレンドの根拠が1つ完成です。

さらにこの上昇トレンドを根拠づけるのが、先ほどの緑色で囲ったオーバーシュートの部分です。

オーバーシュートとは「行き過ぎ」のことです。相場というものは常に過熱を帯びると行き過ぎるもので、行き過ぎた後は、一気に戻ってしまいます。

このオーバーシュート、1時間足では数本のロウソク足で形成されてますが、4時間足では2本の包み足であり、陰線を付けた後に長い下ひげを伴った大陽線で形成されています。これ、上昇示唆の形ですね。

さらに、この2本を1本にまとめるとプライスアクションで言うところのピンバーになります。しかも長ヒゲだけでなく陽線も大きめです。完全な上昇示唆ですよね。

しかし、なぜこの大きなオーバーシュートが上に向かう根拠となるかというと・・・

下に大きく下げた時に売りを建てた人たちが多数いるはずですが、その中には、一気にせり上がった時に捕まったまま逃げきれずに、まだ売りポジションを持ったままの人たちが数多くいるからです。

つまり、含み損を持った損切り予備軍がたくさんいるってこと。売り方の損切りは、買い決済です。しかも投げ売りならぬ投げ買いですから、上昇力が強い。(今回は下につけたオーバーシュートですが、もちろん上につけたオーバーシュートの場合はこの反対となります)

ですから、オーバーシュートは大きければ大きいほど上昇示唆(反対の場合は下降示唆)になるわけですね。

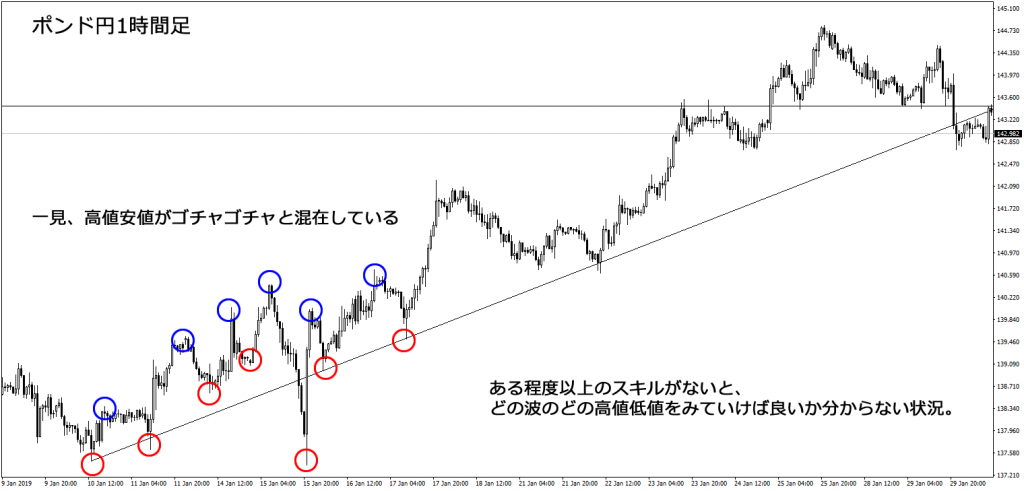

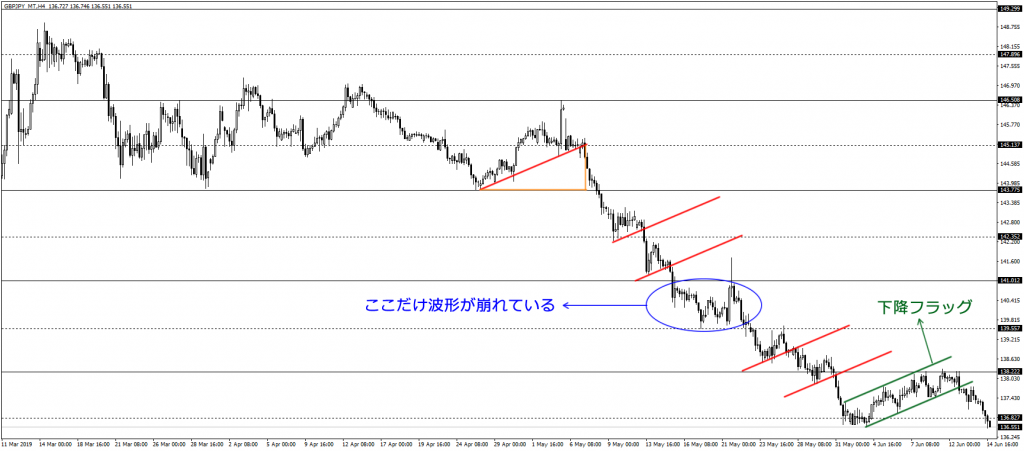

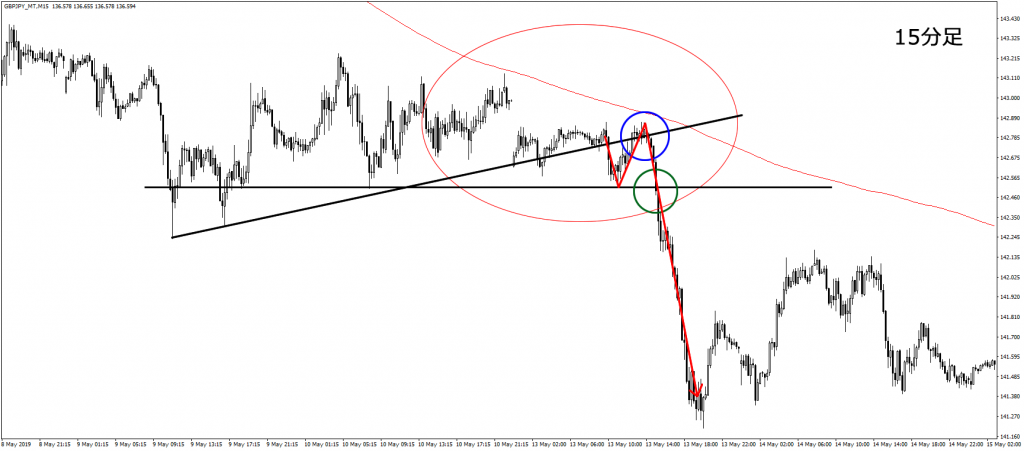

さて、次に最も大切なダウ理論。ダウ理論を活用するために、高値安値に注目する必要があるんですが、下の図をご覧ください。

一見すると、高値安値が規則正しく切り上げているわけではなく、ゴチャゴチャしていて、何が何だかわかりません。

こういった場合、スイングラインを引く一定のスキルがないと難しく、おまけにそのスイングラインの引き方すら、いくつかの見解があり、人によって引き方が違ってきます。

じゃあ、どうしたらいいの?

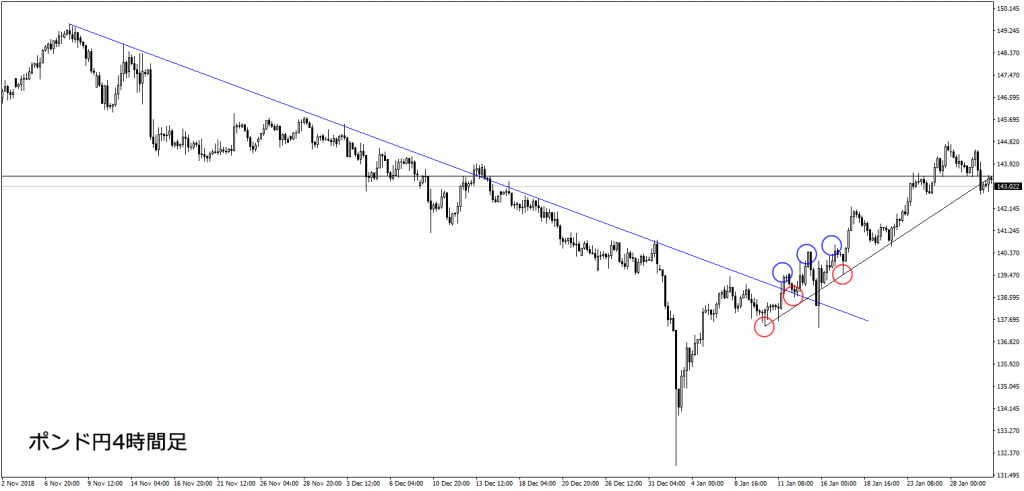

ということですが、よくわからない場合は、俯瞰して見ます。ロウソク足の表示を小さくして全体をより広く見る様にするか、1つ上の時間軸を見ると良いです。

俯瞰することで、余計な波は見えなくなり、大切なポイントとなる波と高値安値が浮き彫りになりやすくなるんですよ。下は、時間軸を上げた4時間足チャートです。

赤丸が低値で青丸が高値ですが、随分とスッキリとしましたね。オーバーシュート部分を無視すれば、高値安値も順調に切り上げているのが分かると思います。

ちなみに、この4時間足のチャートからの判断は、1時間足よりもっとシンプルですね。

下降トレンドを上抜けた後、再度下落を2回ほど試しますが(2回目はオーバーシュートの部分)、いずれも下降トレンドラインがサポートとなって跳ね返されています。つまり、オーバーシュートが終わったことで、やはり上昇する根拠が強くなっています。

では、1時間足に戻ってみましょう。

4時間足で確認した高値安値を1時間足で強調し、それ以外の高値安値は薄くしてみました。こうしてみるとトレンドラインが確定したDのポイントよりも、早く上昇トレンドが発生していることが掴めると思います。

が、

最も大切なのは、誰の目から見てもわかるトレンドです。高いスキルを持った一部の人にしか分からないものは、相場参加者の多くが分からないわけですから。

なので、スイングラインのスキルがあまりない人でも、

「これ、上昇トレンドじゃね?」

と分かるようなポイントを考えることも大切です。

となると、やはりトレンドラインが遅くとも引けた赤丸Dのポイントまで待って上昇トレンド確定と思った方が、確実ですね。

ということで、Dの時点までくると上昇トレンドを裏付ける

- ダウ理論

- トレンドライン

- オーバーシュート

という3つの強力な根拠が揃ったことになります。

移動平均線の期間を変更してみよう

では次に、移動平均線の期間をどの様に設定しても、本当に勝てるのかを考えましょう。

いくつかの期間に変更して、見ていきます。エントリーのルールは、先ほどの20SMAの時と同じで、移動平均線を上抜くか反発で買うこととします。エグジット(利確・損切り)も先ほどと同じで、移動平均線の下抜け確定としましょうか。

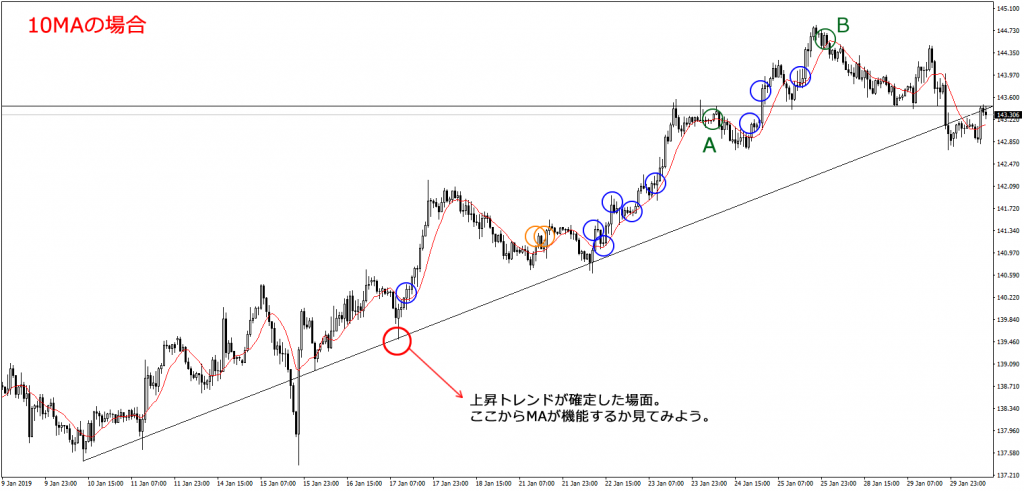

では、まずは10MAから行きますか。

やはり裁量で判断するので、エントリーの回数やポイントは人によってやや異なるとは思いますが、基本的に青色とオレンジ色の丸の部分でエントリーすることになると思います。

青色はほとんどの人が利確できるエントリーポイントで、オレンジ色がほとんどの人が損切りか良くてチャラで終わったエントリーポイントです。

ちなみに、チャート画像に印をつける際、最後の方でエントリーできるポイント2箇所つけ忘れてました。1つは青丸になり、もう1つはオレンジ色になります。見れば分かりますよね。

で、緑色の丸なんですが・・・

緑丸Aは、通常ここを反発したと捉えますが、その前に3回ほど上昇を止められています。正直手を出しづらいところなので、このラインを越えられないなら見送る場面です。

また、緑丸Bのところは、人によって判断が違うでしょうが、僕なら反発したと捉えない箇所です。

以上の様に見ていくと、10MAを用いてエントリーした場合、計13トレード、10勝3敗です。おまけにその3敗もほぼ建値かその付近で損切りできますから、利大損小という理想的な展開です。

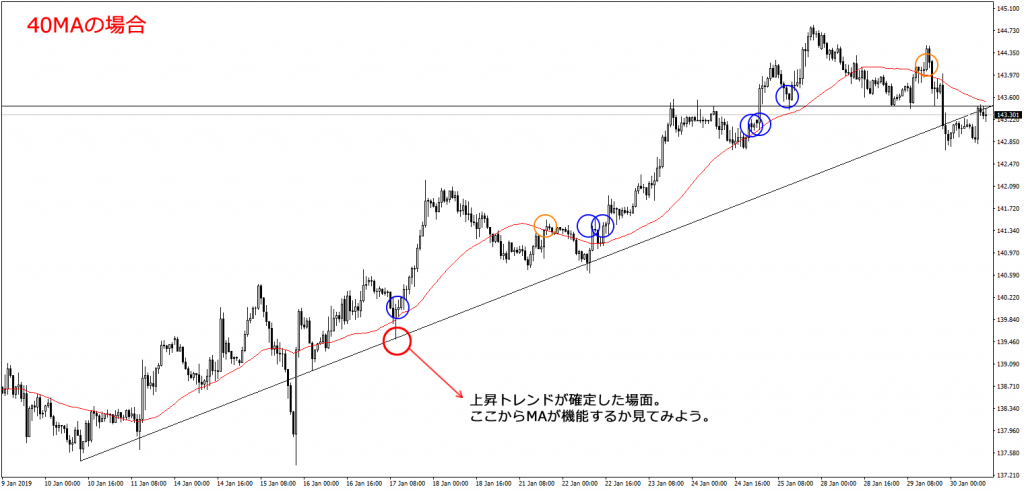

では次に、40MAを見ていきましょう。

同様に、青色の丸は利確できるエントリーポイントで、オレンジ色の丸は損切りで終わるエントリーポイントです。

計8トレード、6勝2敗です。

当然ですが、期間を増やすほどトレードチャンスは少なくなります。

また、「移動平均線の角度は無視で」というルールにしてましたが、移動平均線の期間をこの程度の期間まで大きくしていくと、角度も重要になってきているのが分かると思います。

MAが下向きの時は反発・上抜けをスルーというルールにすると、オレンジ色の丸は2つともスルー。また、最初のオレンジ色の丸の次の青丸もスルーになります。

そうすると、結果は5戦5勝0敗になりますね。

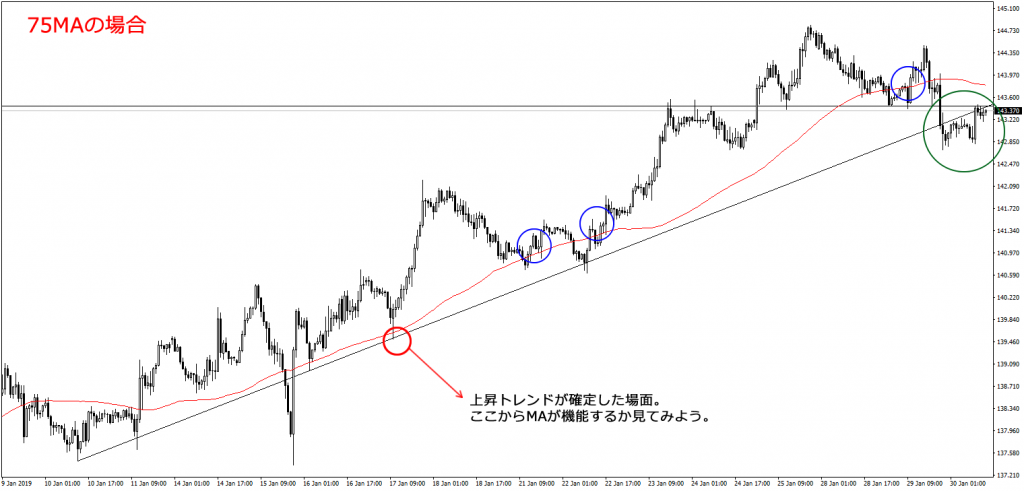

次に75MA。

エントリーポイントはザックリと青丸で囲っただけにしてます。もう、解説しなくともお分かりですね。

この様に見ていくと分かる通り、移動平均線の期間を変更してみても、結果的に勝ててしまうわけです。

他の期間のMAに関しては、ご自分で試してみてください。結果的にどの期間に設定しても勝てることになりますから。言わずもがな、期間が大きすぎるとトレードがほとんど出来ない状態になりますが・・・

また、単純移動平均線(SMA)だけでなく、指数(平滑)移動平均線(EMA)や加重移動平均線(WMA)などを用いて調べてみるのも面白いかもしれません。いずれにしても、結果勝てることになりますから。

なお、上記は解説のため、ほんの数回の結果で勝率を出していますが、実際に検証する際は、ほんの数回・数十回程度のトレード回数では統計上意味をなさないです。予め、考慮しておいてください。

なぜ、期間を変更しても機能するのか?

さて、上図の様な上昇トレンドで移動平均線を用いた場合、どの様な期間に設定したとしても、結果的に勝つことが出来るということが分かったと思います。

では、期間をどの様に設定しても結果的に勝てるのはなぜでしょう?

以前、この質問をTwitterで僕が出した際、この質問に対する皆さんの考えはほとんど、

移動平均線の性質に意識が行き過ぎ

ていました。

このブログ記事を読んで考えた人も、恐らくほとんどの人が、移動平均線が機能する理由を、移動平均線の性質に理由を求めたんじゃないでしょうか?

皆さん、移動平均線の方に意識が行き過ぎなんですね。

もっと言いましょうか。

皆さんは、トリガーばかりに意識が行き過ぎです。

そして、トレードの本質はそこにはありません。

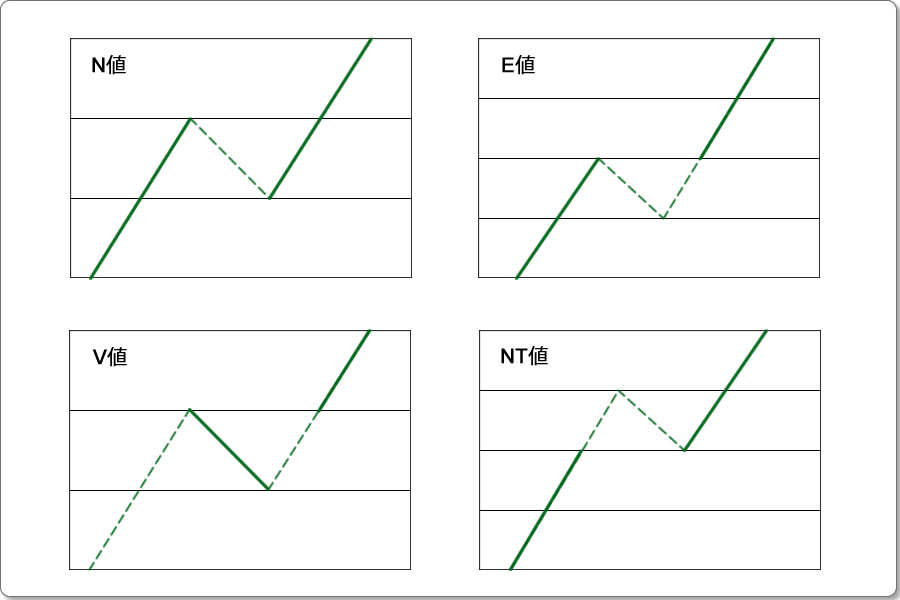

僕は「これがBOZ流!ライントレードの基礎(6)」の中で、

手法には、セットアップとトリガーが存在する

とお話しています。(読んでない人は、読んで!必ず)

トリガーとは、実際にエントリーする時の具体的な合図のことでしたよね。エントリーのタイミングを計る時のものです。ほとんどの人は、このトリガーが手法そのものであると誤解しています。

しかしこのトリガーは、前提条件があって初めて有効です。そして、その前提条件が「セットアップ」というわけです。

実はトリガーというのは別の言い方をすると、「買いなら買い」「売りなら売り」と予め決まっている前提条件の中で、損失や利益、精度を最も効率的に行えるポイントを知らせる合図のことです。

つまり、

買う(売る)という方針が既に前提条件によって整っている中で、効率的な売買が行えるポイントを見つけるために用いるのがトリガー。

ということです。

じゃあ、その前提条件が整うって?

はい、それが「セットアップ」でしたね。

セットアップとは、トリガーを発動させるための前提条件のことです。このセットアップが完了することなく、トリガーを発動させることはありません。というより、セットアップを無視してトリガーを発動させることは、無意味以上に危険です。

じゃあ、今回の解説、トリガーは何でしたっけ?

移動平均線ですね。

じゃあ、セットアップは?

・・・

・・・(考えてください)

・・・

・・・

・・・(考えましたか?)

・・・

・・・

ヒント:トリガーは価格が移動平均線を上回るか反発するかでしたね。では移動平均線を表示させる前に何を解説してましたっけ?

・・・

・・・(もうお分かりですよね?)

・・・

そうです。

セットアップが完了したのは、「上昇トレンドが確定した」というところです。もう一度、その時のチャート画面を見てください。

上昇トレンドが確定したのは、Dの場面でしたね。

その根拠は、

- ダウ理論上、上昇トレンドは継続している

- 遅くともDの場面でトレンドラインが引ける

- 大きなオーバーシュートがある

かなり強い根拠です。もう上がるしかない。

もっと言ってしまえば、下降トレンドやレンジが発生する根拠が見当たらない。

つまり、「上昇トレンド確定」というセットアップが完了した以上、「買う」という行為は確定。あとは、「いかに効率的に買うか?」という視点で、トリガーを待つだけなんですよ。

僕は、

「セットアップが重要。極端に言えばトリガーなんてどうでも良い」

という話をしているはずです。

もし「買う」ためのセットアップが完了していたら、その前提条件がなくなるまでは、基本的に何をやっても(トレンドの最高値未満で買えば)ほぼ勝てるんですよ。

どの様に移動平均線を用いたとしても。また、それ以外のインジケーターを用いたとしてもです。

結果的に、何をやっても勝てるんですよ。

証明してみせましょうか?

トレンドの正体

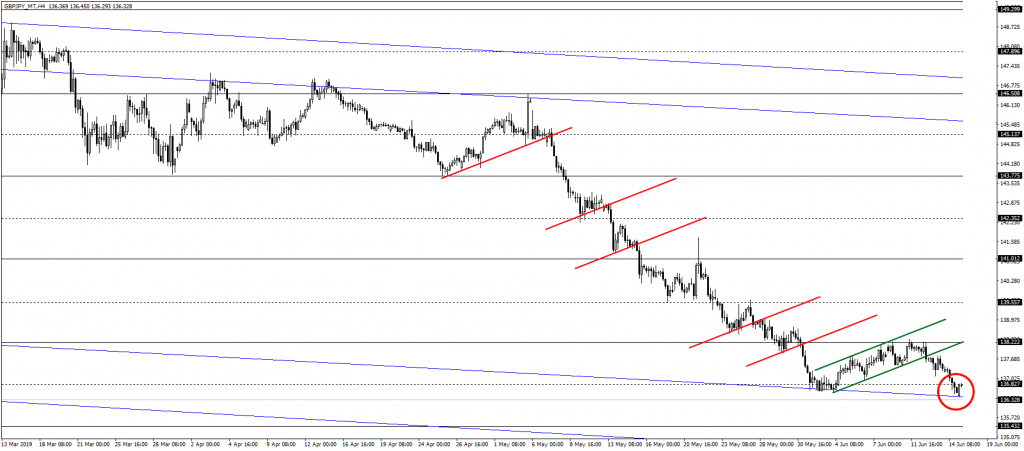

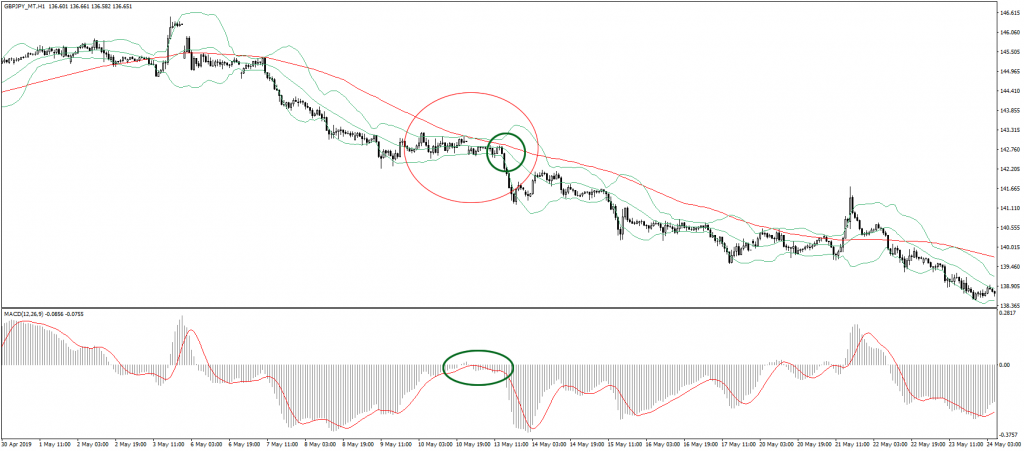

まずは、今まで解説に用いてたチャートの状況をもっと明確にするために、上図の期間よりも先に進んだチャート画像を新たに取得しました。それが、下の図です。

トレードはダウ理論を核にして行います。ダウ理論における上昇トレンドは、

- 高値を切り上げ続けている

- 低値を切り上げ続けている

ことで成立するんでしたよね。

ですから、高値が切り下がり低値が切り下がった時点で、上昇トレンドは終了と判定することになります。

で、ここで上昇トレンドが確定した時点から、トレンドが終了した時点までを確定させて、上昇トレンドの範囲を明確化します。それが、以下の図です。

赤い丸が先ほどまで解説してきて上昇トレンドが確定してセットアップが完了した場面。

その後、高値が切り下がり(緑丸)低値も切り下がってトレンドラインを割り込みました(青丸)。ここで、トレンドの終了が確認できるわけです。

では、ここに20MAを表示してみましょうか。

見やすい様に色を変えてみました。緑色の枠で囲った部分が上昇トレンドが確定している範囲で、青丸で囲った部分が20SMAを下回った部分です。

では、ルールを決めましょうか。

損切りは、ダウ理論を利用して、直近低値を下回ったところ。利確はとりあえずエントリー値よりも価格が上昇していることが分れば良いので、直近高値を更新したらどのタイミングでも良しとしますか。

では、先の解説とは逆に、20MAを下回ったところで、買ってみてください。

「え!?下回ったところで買うの?」

はいそうです。

「でも、ちょっとそれは・・・」

つべこべ言わずにやってみてください。

で、負けましたか?

負けるどころか、勝ちましたよね?

20MAを下回ったところで買っても、価格は直近下値を下回る前にエントリーポイントを越えて上昇しています。

これを見れば分かる通り、移動平均線を上抜けようが下抜けようが、結局はどこで買っても基本的には勝つんですよ。

いや、移動平均線だけでなく、どの様なインジケーターを用いたとしても、ほぼ勝つことが出来ます。

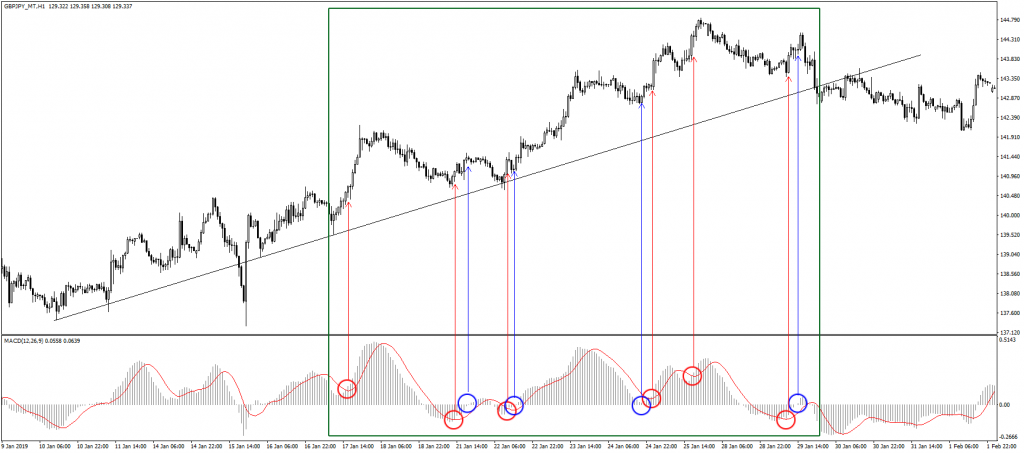

例えばこれ、MACD。

俗にエントリーポイントと言われているところを、ザックリと印つけてみました。

先ほどと同じルールでやってみると、最後の青丸部分は逃げきれない人多そうですが、それ以外はほぼ利確できます。

じゃあ、次はストキャスティクス。パラメータは弄るの面倒なので、見やすい様にラインの色を変える以外はデフォルトのままでやってみます。

ストキャスティクスは、パラメーターを「5-3-3」でやってしまうとダマシを連発するので有名ですが、それでも圧勝です。

最後の4回は損切りする可能性が高いですが、それでも微益決済か建値決済で逃げる余地はありますよね。

まぁ、他のインジケーターでも試しにやってみて下さい。

何をやっても勝てますから。

もちろん、目をつぶっていても、です。

目をつぶって、チャートを見ずに自分勝手なタイミングで適当に買って見ても、勝てちゃいますよ。

流石にそれは言い過ぎだと思います?

じゃあ、やってみますか。

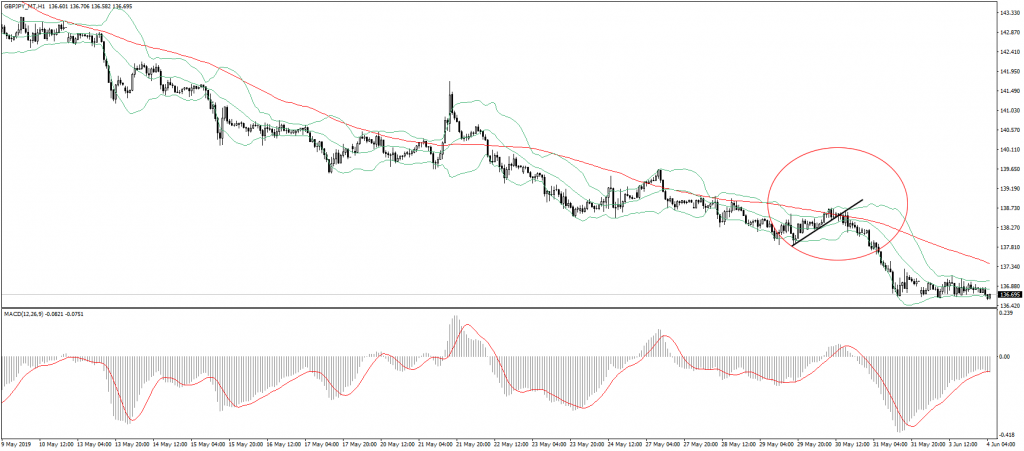

緑色の四角で囲った部分が、上昇トレンドの部分でした。

では、この四角い部分を、目をつぶって適当に指差ししてみて、そこをエントリーポイントとしてみて下さい。

そして、直近低値を下回る(損切りする)前に、そのポイントよりも価格は上昇しているかどうかを確認してみましょう。

何度も何度も試してみてください。

で、負けましたか?

恐ろしいほどの高確率で勝ちましたよね?

勝てる可能性が低くなるのは、下図の通りトレンド終了の直前のM字の波動(青と赤で示したライン)だけのはずです。

しかも、このM波動で買ったとしても、損切りせずに建値決済や微益決済で済むことが多いです。

高確率で損切りとなるのは赤丸で囲った最高値圏か、最後の調整波(赤色のライン)だけです。

それ以外は、どこでエントリーしようとも、直近低値を下回る前に確実にエントリーポイントよりも上昇して利益になるんですよ。

で、これがトレンドの正体です。これがトレンドの本質なんです。

上昇トレンドというのは、高値低値を切り上げていく構造であるため、トレンド終焉の場面、つまり最高値圏かトレンド最後の調整波で買わない限りは、エントリーポイントよりも確実に価格は上昇するんです。

端的に言ってしまえば、

上昇トレンド中は、インジケーターに関係なく、買って買って利確しまくって、最後の1回だけ利確できずに直近低値を下回って損切りになる。損切りになったらトレンド終了だと思って買いを控えれば良い。

ただ、それだけなんですよ。

「セットアップが重要、トリガーは極端に言えばどうでもいい。」

という意味が、分かったでしょうか?

「上昇トレンド確定」というセットアップが完了していたら、後はどこで買っても高確率で勝てる。目をつぶって買っても勝てるんです。

トレンドとは構造上、そういった本質を持っているんですよ。

ところが、

多くのトレーダーの視点はトリガー、つまりインジケーターの動きばかりに集中し、見当外れのトレードをしてしまっているんですね。本質から全く離れたところで、トレードしているんです。

セットアップが重要。トリガーはセットアップが大前提でしか意味をなさず、単に売買を効率化するためのもの

このことを、繰り返し繰り返し、頭の中に叩きこんでください。

ということで、僕が出した質問の答えは、

「移動平均線の期間どころか、それを上抜けしようが下抜けしようが、上昇トレンドというセットアップが完了していれば、どこで買っても、高確率で勝てるから」

ということになります。

億トレーダーが生まれる日

億を稼いだトレーダーというと、何やら有能な技法や能力を持っている様に思いがちですが、実はそうでもなかったりします。

先に示したポンド円のチャート図はわずか数十日間のトレンドですが、株式市場なんかはトレンドが数年に渡ることは当たり前の様にあります。

「永遠のレンジ相場」と呼ばれるFX市場でさえ、数か月に及ぶトレンドもありますし、トレンドが長続きしない代わりにレバレッジを株式よりも大きくかけることができます。

そんな金融市場で、上昇トレンドが発生している最中にトレードを始め、直近低値を下回らない限り損切りせずに買って買って買いまくり、利確しまくっていたら、倍々ゲームで資産がみるみる増えてしまうんですよ。

下手に勉強して知識を蓄えてしまい、トレードして上手くいかない恐怖を知ってしまう前の「無知」な状態が、むしろ億トレーダーを生む重要な要素になっていたりします。

だから、億を稼いだトレーダーは次から次へと消えていくんですよ。

自分は巧みな手法と巧みな判断力を用いてトレードして稼いでいるつもりでいても、実は単に「上昇相場」という環境の中で泳がされていただけ。まるで、お釈迦様の掌で暴れてただけの孫悟空かのように。

そして、そんな上昇相場が終わってしまえば、今までのその手法とやらは通用せずに、億を稼いだ期間よりも遥かに早い勢いで資産を溶かしていくわけです。

トリガーの意味

じゃあ、トレンド中はどこで買っても勝てるなら、適当に買ったらいいじゃん!

ということに、最終的にはなりますよね。

ただ、それではあまりにも効率が悪すぎる。含み損を長く持ちすぎたり、リスク・リワード比が悪すぎたり。

また、トレンドが発生したと思っていても、直ぐに終わってしまうかもしれません。もっと大きな時間枠で見たら、そのトレンドは単なる調整波でしかないことも当たり前のようにありますから。

だから、僕らトレーダーはトレンドが発生しているからといっても、単にどこでも買って良いという言葉で済ますわけにはいかないんですよ。

- 含み損が発生しても、出来るだけ小さく短いポイントで

- リスク・リワード比が良いポイントで

- 実際の損切りも、打撃が大きくなり過ぎないポイントで

そんな風に効率化を図るために、出来るだけ効率的なトリガーを設定する必要があるんですよ。

逆に行ってしまえば、トリガーとは、トレードの効率化を図る単にそれだけのことなんです。

自分の性格や資金状況、ライフスタイルなどにあったトリガーを探す。

そんな意味合いで、インジケーターを用い出すと、今まで見えていたチャートの景色は、少し違って見えてくるようになるのかもしれませんね。

さて、今回はこれにてお終い。皆さんの目から鱗が落ちてくれたら、幸いです。

それじゃあ、また。