前回からディテールの解説に入ってますが、案の定長くなり過ぎて、考え方の説明だけで終わってしまった感があります。

ということで、今回はディテール作成に用いるテクニカルについてのポイントを具体例を挙げながら、お話していくことにします。

それでは、始まり始まり~!!

ディテールを設定しよう(1)

まずはポイントを再確認

今回設定するディテールですが、ガイドラインはここまでお話した流れを踏まえて、

1時間足チャートに日足5SMA分析

を初心者レベルの解釈で用いることを前提にお話を進めていくことにします。

すると、こんな感じでしたね。

で、分からない局面では、トレードはしない方針でしたので、ここにディテールを設定することはありません。

不確定要素(リスク)の大きい場面を対処できな場合は、容赦なく切り捨てるんでしたね。

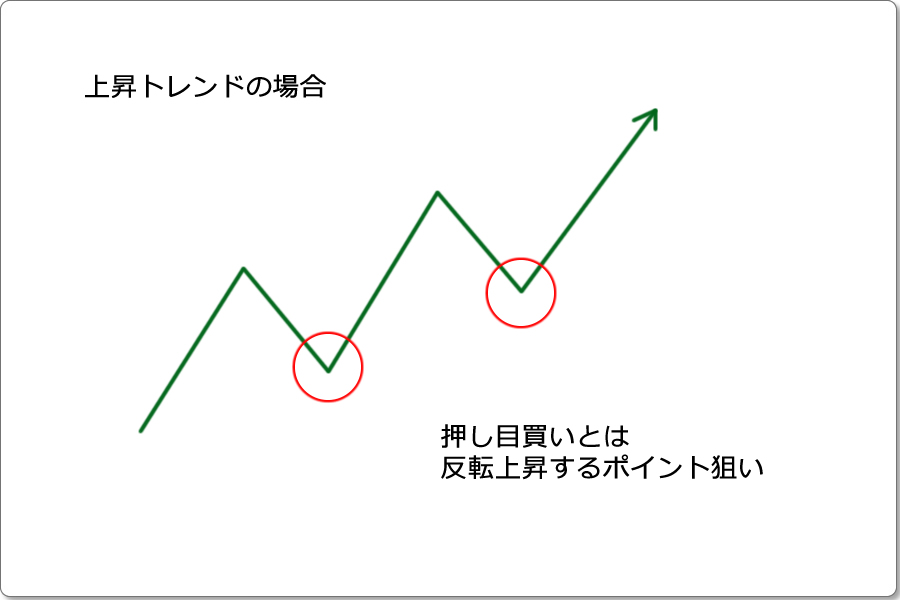

ですから、ディテールを設定する際は、上図の「戻り売りゾーン」と「押し目買いゾーン」だけで考え、検証することになります。

で、ディテールを設定する際に必要な視点は

- 押し戻しの到達点を探るためのテクニカル

- 反転確認をするためのテクニカル

の2つでした。考えるべきポイントは、至ってシンプルです。

では、これからディテール作成に用いるテクニカルについて、もうちょっと具体的に解説していくとしましょう。まずは、到達ポイントを探るテクニカルから。

到達ポイントを探るテクニカルについて

到達点を探るテクニカルとは

押しや戻しがどの程度まで進行するのか、その到達ポイントを見当つけるためのテクニカルの主なものとして

- ライン

- フィボナッチ

- 移動平均線

があると、前回お話しました。

ラインやフィボナッチは、チャートポイントを探るためのテクニカルです。

押しや戻しは、チャートポイントを少なくとも一旦は目指す(試す)という「相場の原理」みたいな考え方を利用して、到達ポイントを探ります。

また、移動平均線も、同様に到達ポイントを探るツールとして使えます。

え?そうなの?

と思う人も多いですが、確かにその通りなんです。

要は、「グランビルの法則」で考えるんですよ。全部説明するには、かなりの内容になりますので、要点だけ述べると、

「移動平均線から離れた価格は、やがて移動平均線に近づき、そして再び離れていく」

というものです。

これを今回のお話に準(なぞら)えると、

「トレンドを形成しながら移動平均線から離れた価格は、やがて調整局面(押しや戻し)によって移動平均線に近づき(到達ポイント)、そして再び離れて(反転して)いく」

ということになります。

ですから、移動平均線を用いた場合、価格の到達ポイントを探るためのテクニカルになり得るわけです。

また、これは至って不思議な現象ですが、代表的な期間の移動平均線に価格が到達する場合は、なぜかライン等で見当をつけたポイントと合致することが多いです。

これ、不思議なんですよねぇ。偶然の一致なんでしょうが、偶然にしては多い様な気がします。

いずれにせよ、これらのテクニカルを1つないし複数用いて、押しや戻しの到達点を探ることになります。

もちろん、1つよりも複数のテクニカルが重なったポイントは、より根拠が強くなりますよ。

ラインを用いた具体例

ちょうど前回のブログを書いている最中に、お手本の様な展開があったので、それを用いながら解説するとしますね。

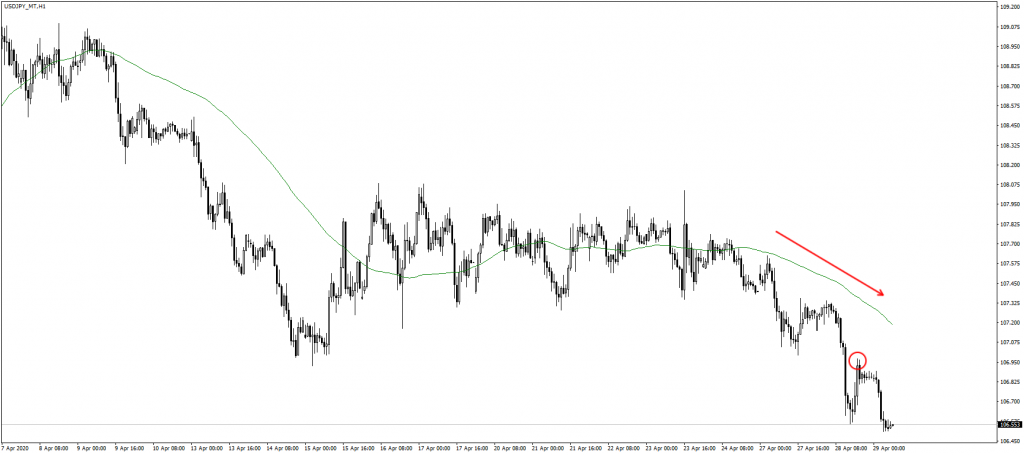

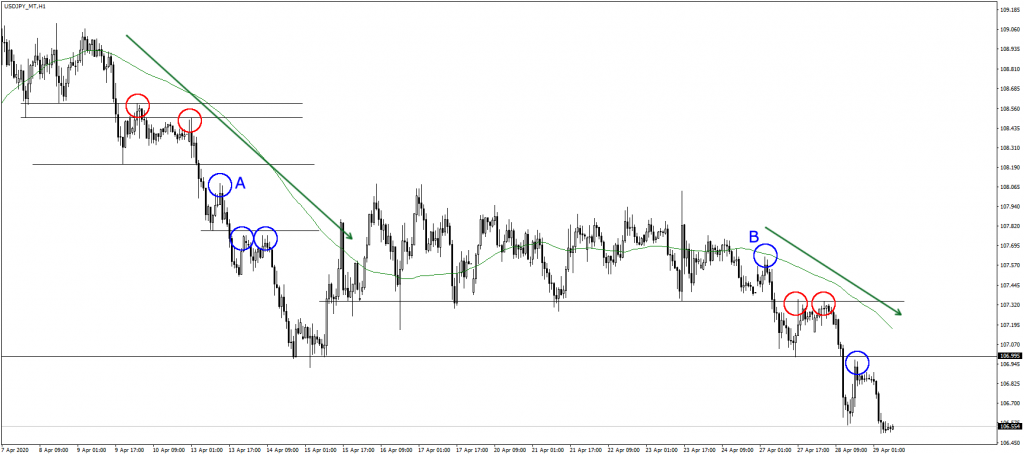

これ、ドル円1時間足です。赤い矢印で示した通り、ガイドラインでは戻り売り狙いのゾーンに入ってます。

このゾーンに入ってから見る限り、少なくとも3回は戻り売りを狙えるポイントがあったのが、チャートを見ると分かると思います。

で、僕は昨日、鼻くそをほじりながら前回のブログ記事を一生懸命書きながら、上図赤い丸のポイントに価格が到達したところで、売りエントリーをしたんですね。

では、僕は何を根拠に、このポイントでエントリーしたでしょうか?

まぁ、ライン引きを練習している人にとっては簡単ですね。

ここにレジサポになり得るラインが引けるからです。

ただ、アップして良く見てもらえれば分かると思いますが、正確にはこのラインに到達はしていません。

まぁ、僕のブログをご覧の方は、

「ラインとは、価格がピタリとタッチしするとは限らないし、それを期待するためのモノでもない」

というのは、ご存知のはずです。

ラインとは、その周辺で売買の攻防が行われることを視覚的に表す方法でした。

ラインの上や下、あるいはラインをまたぎながら攻防が繰り返されるわけで、「ラインにピタリと止められて反転する」というのは、その攻防の1形態でしかないんですね。

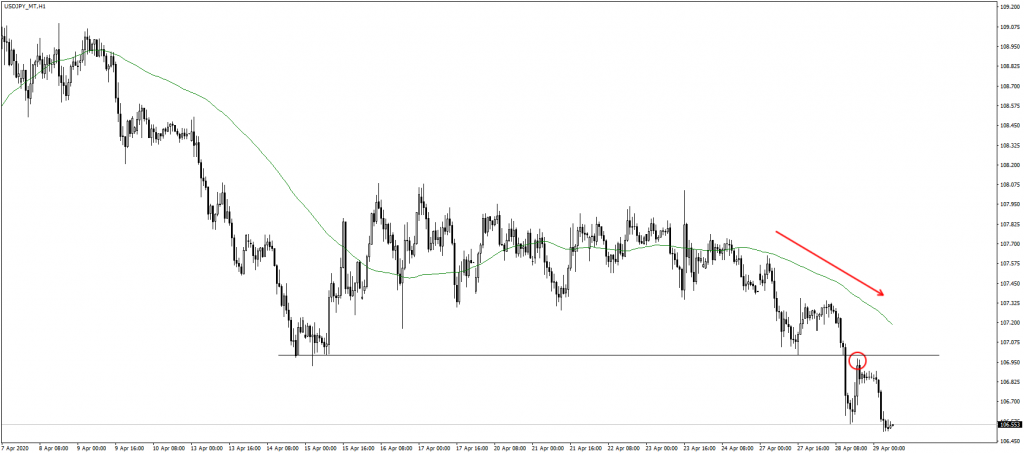

ということで、次にこの戦いが繰り広げられるであろう域帯(ゾーン)を見当つけてみると、以下の様な感じになります。

中核となるラインの上下に、点線でラインを引いてみました。この上下の点線に囲まれたゾーンが主戦場になるんじゃないかと、見当をつけます。

で、このゾーンは結構強力です。

上図は4時間足ですが、先ほど引いた水平線は、4時間足もから引けるレベルであることがわかります。しかもこの水平線は、日足でも確認できるレベルです。

だから強力なんですよ、このチャートポイントは。

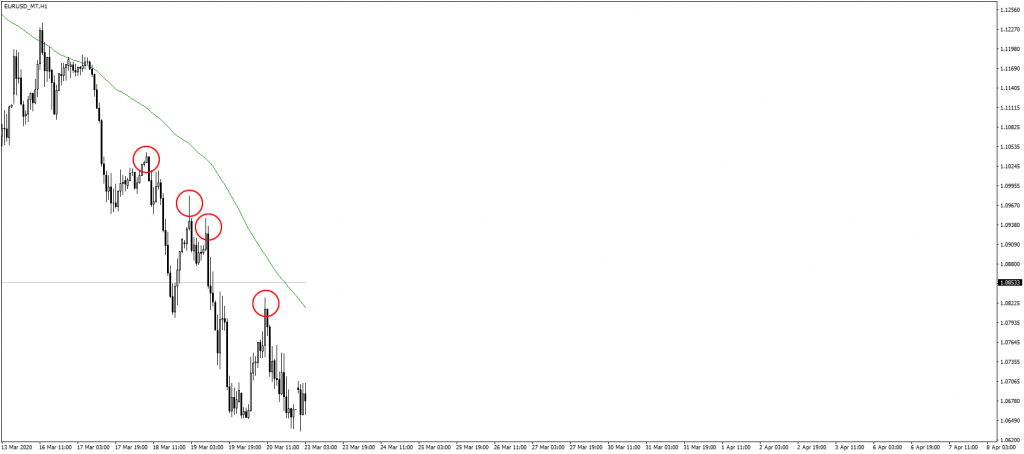

でね、ガイドラインによってこの局面は「下降トレンド」、つまり売り勢力が圧勝している場面だということを、僕らは把握しています。

ですから、仮に買い方が巻き戻しを図って上昇してきても、売り方はこの主戦場に圧倒的な主力部隊を待機させて待ち構えている可能性が高いわけです。

つまり、「返り討ち」ポイント。

これが、押し戻しの到達点になる可能性が高いわけです。

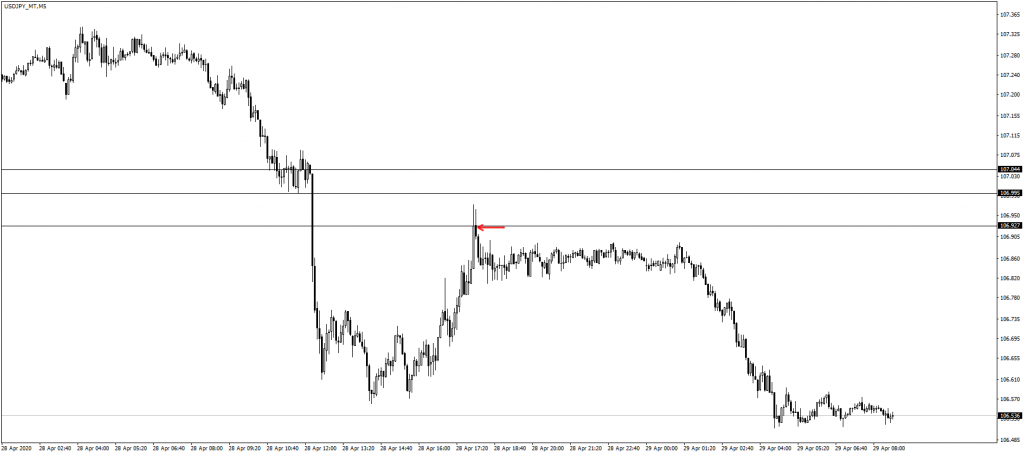

で、僕はこのライン付近に価格が近づいた時点で、5分足に切り替えて、その価格の振る舞いを観察します。

上図5分足チャートにおいて、最初に価格がこのチャートポイントに侵入した陽線のロウソク足を見てください。

一旦ゾーンに入り込みますが、ゾーンの外側に押し出されてこのロウソク足は終わっています。

で、このロウソク足が終値を付けた時は、1時間足のロウソク足も終値をつけたタイミングでした。

なので、次の足の振る舞いを見て判断します。隣の陰線ロウソク足ですね。

これを見ると分かる通り、価格はもう1度上値を試しますが、先ほどの高値にも届かずに再びゾーンの外側へと追いやられてしまいます。

で、僕はそれを見た時点で売りエントリーをしました。上図の赤い矢印の辺りですね。

通常は、ロウソク足が確定した時点で判断しますが、この場合はチャートポイントが強力であるのと、下降トレンドとしての方向感がシッカリしていた(売り勢力の強い)ので、それを待たずにエントリーしたわけです。

さて、何となくでしょうが、押しや戻しの到達点を探ることの大切さ、分かってもらえたでしょうか?

こういった到達ポイント探しは、常に意識する必要があります。

ライン引きを始めたばかりの人でも引ける様なラインを引いてみました。

これを見ても、戻り売りのポイントを、ラインは上手く捉えているのが分かると思います。

上図、赤い丸は、価格がラインに綺麗に到達した後に反転下落したポイントです。

もしそこが強力なチャートポイントであれば、ヒゲ先で入るのが、ある意味ライントレーダーの真骨頂とも言えます。ただし、強弱が見極められなきゃNGですけどね。

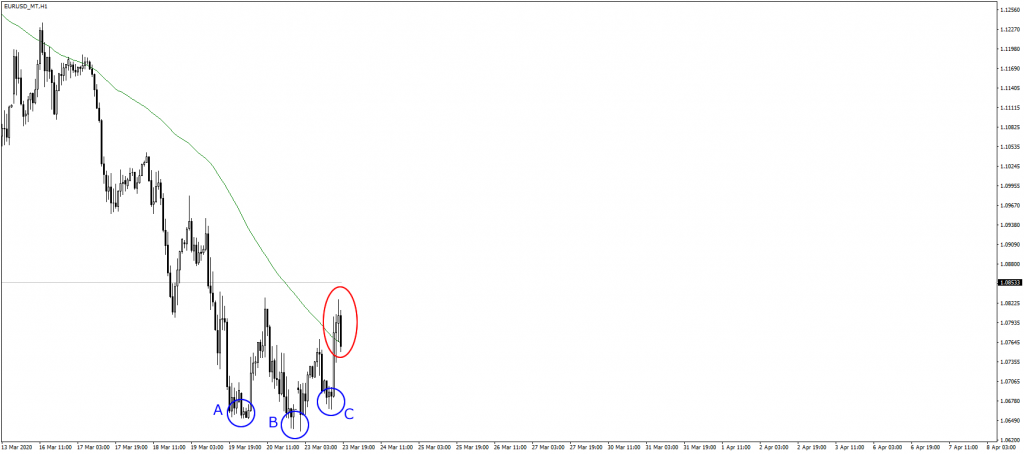

で、次に青い丸をご覧ください。これらは、ラインに到達せずに反転下落したポイントです。

しかしこの、「ラインに到達せずに反転下落した」という事実も大切です。

「売り圧力が強いので、ラインに到達できなかった」

と判断できるからです。(ラインでピタリと止まるとは限らないという考え方でしたよね)

ただし、その辺の細かい判断は、経験値や技術的に個人差がありますけどね。このブログの読者さんなら、言わずもがなでしょう。

ただ、上図の場合で言えば1点。Aのポイントはラインから離れすぎているため、実際にこれだけでエントリーするのは、経験上難しいかなぁー、と思いますけどね。

また、Bはラインではなくガイドラインとして用いている75SMAです。この75SMAはディテールとしても活用できるため、このポイントでエントリーを意識するのは十分可能ですね。

移動平均線を用いた具体例

次に、移動平均線を到達ポイントを探るテクニカルに用いる場合なんですが・・・

とりあえず長所と短所を挙げておきますね。

- 長所・・・到達ポイントを探ると同時に反転確認もできる

- 短所・・・ラインより、やや判断が遅れることがしばしば

まぁ、短所は短所とも言えないレベルです。

例えば、レジサポを探しても上手く探せずにラインを引けない時って、特に初心者ではあるんですよ。

でも、そんな時に移動平均線は、まるで正義の味方の様に颯爽と登場し、押しや戻しの到達点を示してくれることがあるんです。

なので、むしろ長所の方を評価した方が良いのかなぁ、というのが僕の印象です。

で、移動平均線を到達ポイントを探るテクニカルとして用いる場合ですが、ラインと同様に、「ピタリと止められるか」などとは考えなくても良いです。

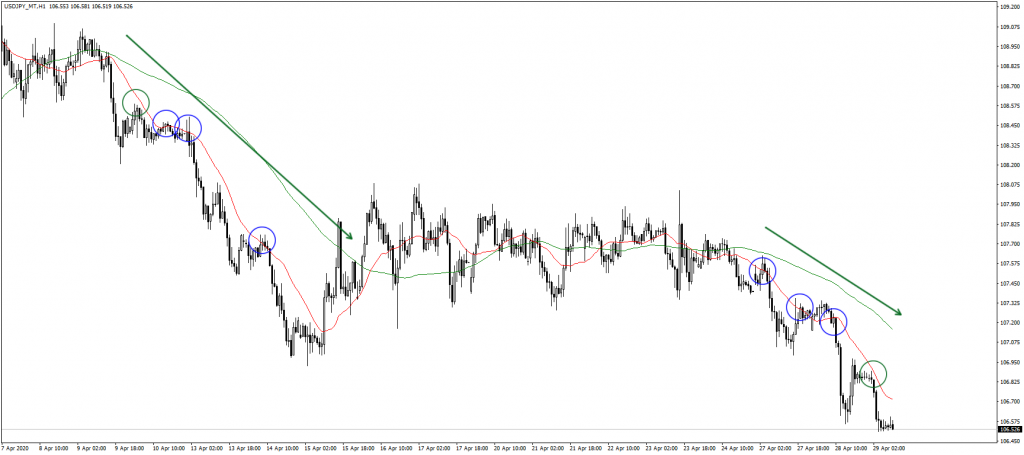

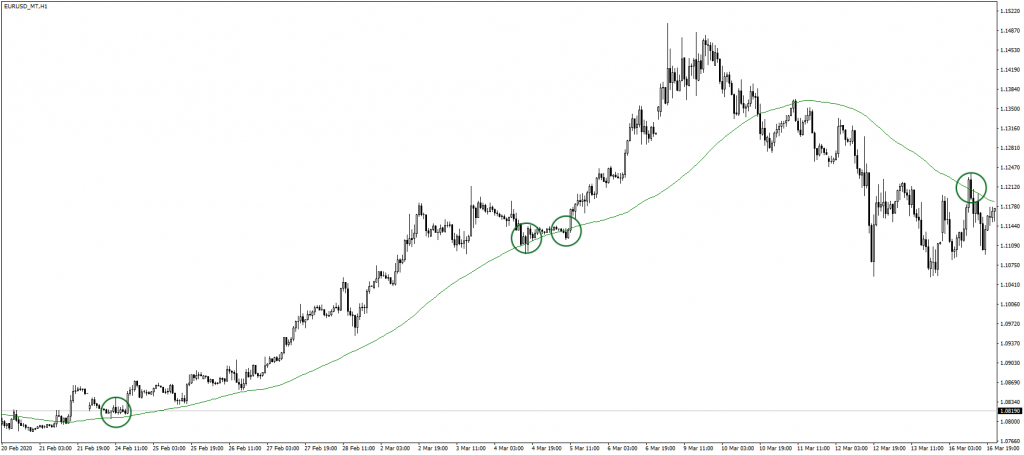

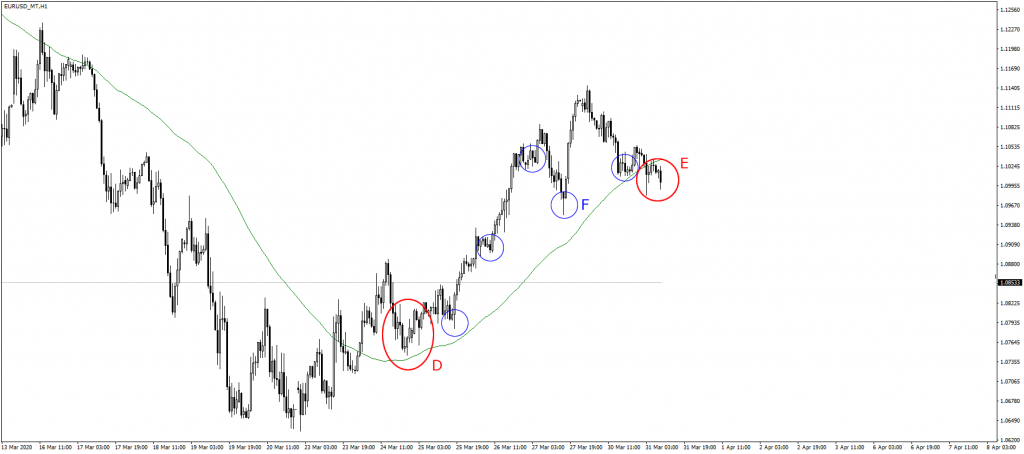

緑色の丸のポイントは、教科書的にピタリと止められた箇所です。

まぁ、こういったのはパラメーターの調節によって作為的に表示できるので、むしろ「ピタリ」は偶然の一致と思っておいた方が良いくらいかも。

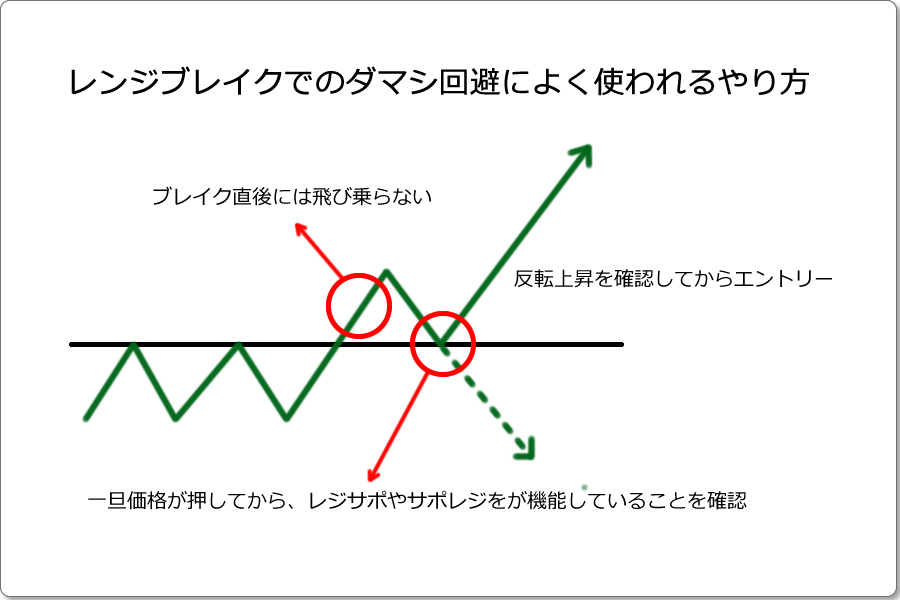

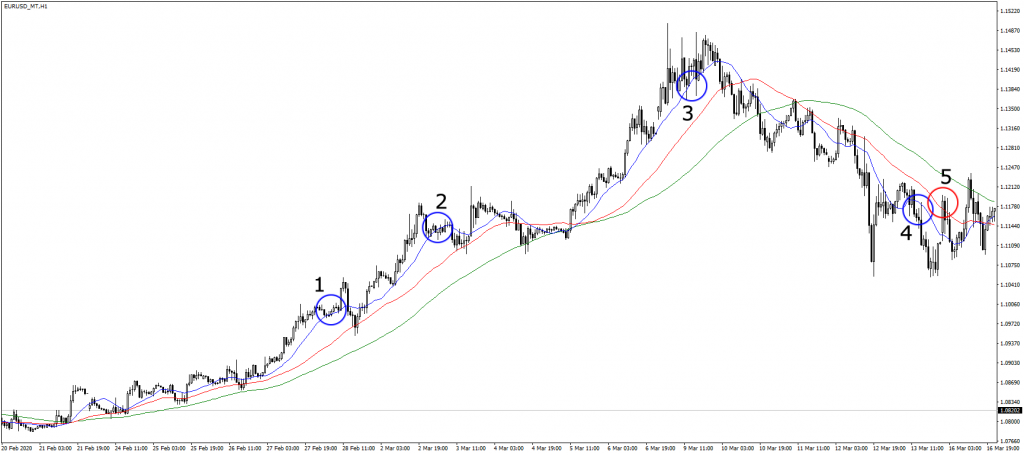

上図の青い丸のポイントの様に、一旦抜けた後に押し戻される方が、珍しくありません。

これ、ガイドラインの設定の時にもお話したと思いますが、一旦越えても直ぐに引き戻されたり、直ぐに引き戻されなくともライン際でくすぶってる状態であれば、

「止められて、弾かれた」

と判断します。トランポリンで跳ね返されるイメージで良いかと思います。

ただ、これもガイドラインの設定時にお話しましたが、キッチリ抜けた後に直ぐに戻らない場合(上図、赤い丸のポイント)は、注意が必要です。

一旦引き戻されても、再びMAを抜いてくる可能性も高くなります。

戻ってきた時に、MAの傾斜がきちんとついているかどうかも、大切なポイントになってきますから、注意して観察する必要があります。

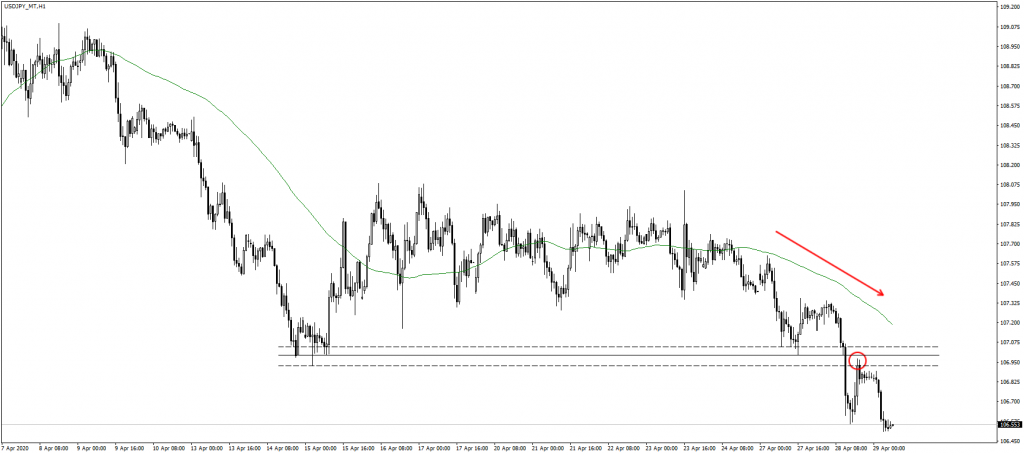

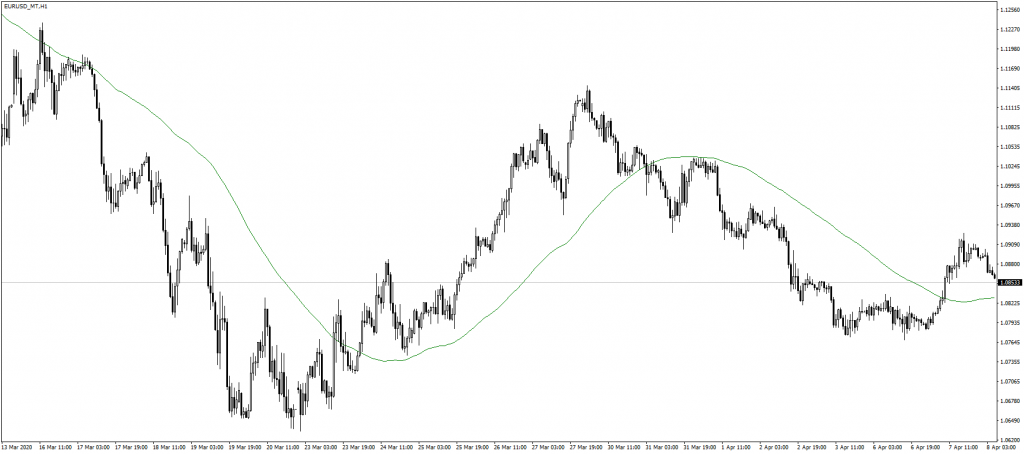

では、先ほどライン引きで用いた時のチャートに、今度はディテールとして移動平均線を表示して見ましょうか。

とりあえず、そうですねぇ・・・僕が好んで使う20SMAを1本だけ表示してみますね。

上手く戻したポイントを捉えてくれていますね。

で、もちろんですが、移動平均線と共にラインを用いるなど、複数の根拠をもとにトレードした方が、エントリーには信頼が持てる様になります。

見ての通り、2つのテクニカルを用いて判断した方が、より強い根拠づけとなります。やや曖昧な部分でも、2つのテクニカルによってエントリーの根拠が強くなっているのが分かると思います。

さて、到達点を探るテクニカルの例は、これくらいにしておきましょう。

次に、反転を探るためのテクニカルの例を解説していきます。

反転を探るためのテクニカルについて

前回、反転を探るためのテクニカルとして

- ロウソク足

- オシレーター

- 移動平均線

の3つを挙げてみました。

ちょっと、これらについて説明していきましょう。

ロウソク足について

ロウソク足で判断するというのは、例えばプライス・アクションだとか酒田五法だとかですね。

ありがちなのは「ピンバー(長ヒゲ)」ですかね。

またロウソク足レベルでダウ理論を用いることもあります。

ちょっと図が適当で申し訳ないんですが・・・

例えば、ロウソク足の高値と低値を結んで、それを波として見るんですね。で、この高値と低値を見ながら、ダウ理論を適用すると・・・

頂点となるロウソク足の次の足で、上昇トレンドが崩れたことになり、更にその次の足で下降トレンドが発生したことになります。(もちろん、ロウソク足レベルでの話ですよ)

また、この波を良く見ると三尊(トップ&ショルダー)であることも分かると思います。反転示唆のパターンですね。

こういった感じで、ロウソク足レベルで反転を確認することが可能です。

よく値動き主体のトレーダーが、

「インジは遅い。値動きが最速」

と言いますが、理由はこういった風にロウソク足単位で値動きを判断しているからです。インジは過去の値動きを計算して表示しますから、その意味では値動きが最速です。

ただし、これには注意が必要です。そこには真実と嘘が入り混じってますから。

これについては、後ほど軽く触れておくつもりです。

オシレーターについて

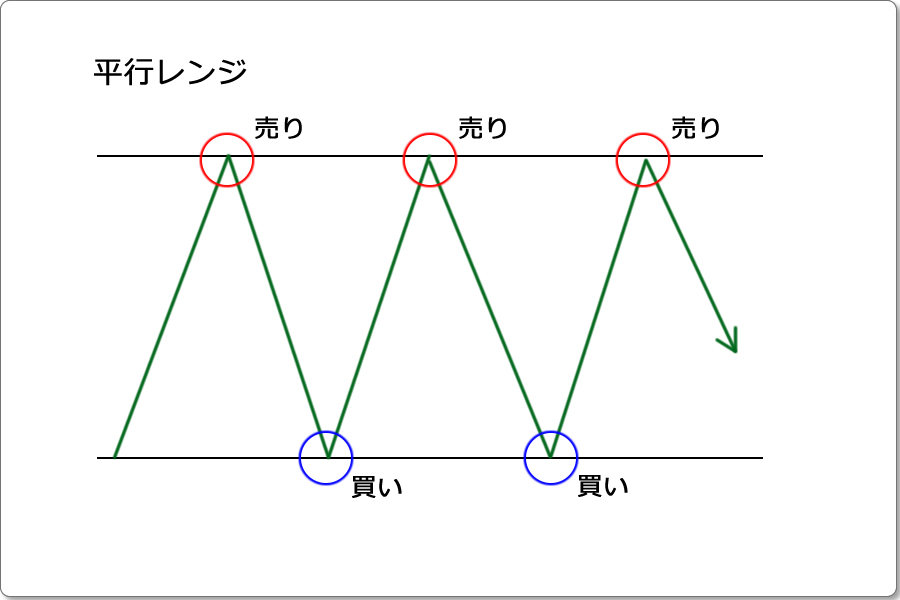

オシレーターは、主にレンジの高値や低値からの反転を捉えることに使われるテクニカルです。

しかし、トレンド中の押し戻しの反転を捉えることも、可能なんですね。

例えば、ストキャスティクスを使った場合は、こんな感じです。

見ての通り、移動平均線で頭を抑えられた後の反転下落を、ストキャスティクスは上手く捉えています。

もちろん、オシレーターは、レンジに強くトレンドに弱いのが特徴ですが、使い様によっては十分に役に立つテクニカルとなります。

詳しくは、「オシレーター概要」をご覧ください。

移動平均線について

移動平均線については、既にお話している通り、押し戻しの到達点を探ると同時に反転を判断するのにも用いることが可能な、お得感丸出しのテクニカルです。

到達ポイントを探る際に用いた画像は、これですね。

イメージとしては、移動平均線をトランポリンの様にして見ると、お話しましたよね。

ピタリと止められようが、一旦抜けようが、そこから押し戻された場合、

「移動平均線で、価格は反発した」

と見ます。

で、この反発を既に「反転した」と判断することもできます。

もちろん、これは移動平均線の傾きがシッカリしている場合に限るとか、各トレーダーによって判断は違ってきますが。

また、単に反発をしただけでは反転下落(反転上昇)とは見なさずに、そのまま反発した方向に価格が進行するのを確認してから、「反転した」と判断する人もいるでしょう。

例えばですねぇ・・・

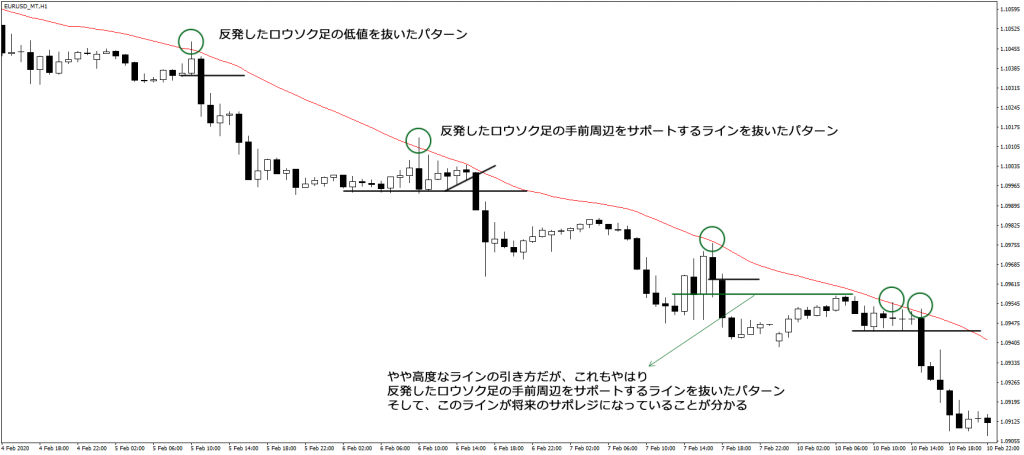

ロウソク足単位でラインを意識するという方法もあります。

反発したロウソク足の低値や終値を次の足が抜いたら、反発から反転下落へと格上げして判断するとか、

反発したロウソク足の手前周辺のロウソク足群から抵抗帯を割り出し、そこを価格がブレイクしたら、反転下落したと判断するとか、

要は、ロウソク足1本ではなく、複数のロウソク足の値動きを見て反転を判断するという方法ですね。

こちらの方が、ロウソク足1本で判断するよりは、保守的ですが高確率となります。

また、より反転確認に信ぴょう性を持たせようとする場合に用いられるものに

2つの移動平均線のクロス

があります。ゴールデン・クロスとデット・クロスですね。

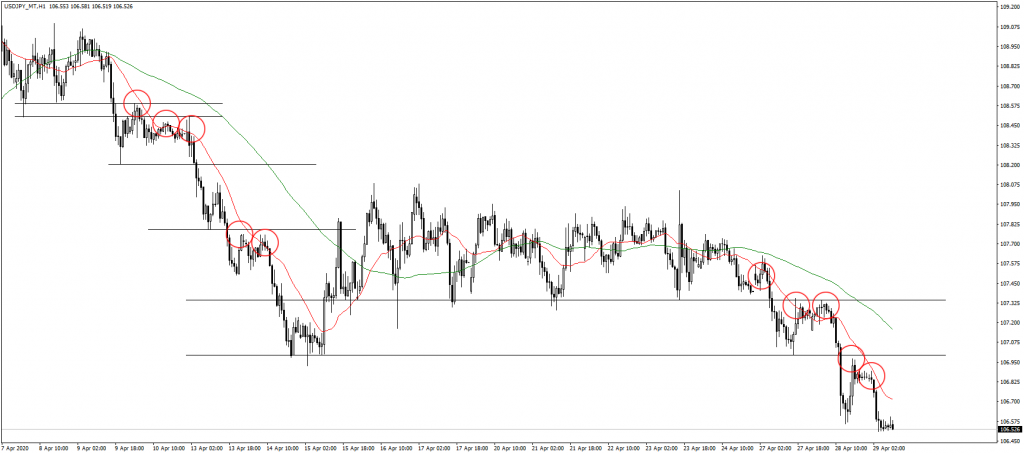

上図は、8SMAと13SMAを用いた例です。赤い丸で示したところが、クロスをしている箇所で、上手く機能していると思います。

ただ、クロスを用いると反転確認に信ぴょう性は増しますが、その分タイミングは遅くなります。

上図では、クロスしたポイントに赤い丸をつけてますが、その赤丸の価格でエントリーしているわけではありません。実際にエントリーする箇所は、そのクロスしたポイントにあるロウソク足です。

実際のエントリーは、価格が比較的進行した後になります。

なので、出来るだけ反応を早くするために、期間も出来るだけ短いものを用いたくなるんですが、2つの期間が短ければ短いほど、無駄なクロス(ダマシ)も増えていきます。

逆に、2つの移動平均線の期間が大きいと、押しや戻しを上手く拾えなかったりします。

まぁ、どの方法、どの期間を用いるかは、人それぞれの判断です。

ミスは多くとも判断が早い方を好む人もいれば、判断が遅くなっても確実性を望む人もいますから。むしろ、一挙両得を望むと毎回の取引がちぐはぐになって、パフォーマンスは低下します。

いずれにせよ、各自が検証と練習を重ねた結果、自分が最も適していると思う基準で、「反転確認」をディテールの設定に加えるべきですね。

この辺りに、トレーダーの「個性」が出てくるんじゃないかと。

反転確認のみの危うさ

押しや戻しを捉えるには、到達ポイントを探るテクニカルと反転確認を行なうテクニカルを併用することで、高い信ぴょう性を確保できます。

が、状況によっては、両方の条件が揃わなくとも、どちらか一方で判断する場合もあると思います。

ただ、僕の経験則から言わせてもらえば・・・

到達ポイントの視点のみでエントリーするよりも、反転確認の視点のみでエントリーすることの方が、失敗するケースが圧倒的に多いです。

例えば、先ほどから利用しているドル円チャートの5分足ですが、

この赤い矢印でのエントリーは、「反転」とまでは言い切れない段階でのエントリーです。

しかし、なぜここでエントリーが可能だったかと言えば、先ほど言った通り、チャートに引いたこの抵抗帯のゾーンが強力だからです。

戻しの到達ポイントとして、このゾーンは強力だと判断していたからですね。

しかし、到達ポイントを無視して、反転を探るためのテクニカルだけで戻り売りをしていたら、どうなっていたでしょうか?

下の図を見てください。

先ほどのドル円5分足で、戻しを形成している途中の場面です。

赤い丸のポイントで、ロウソク足はピンバーを作ってます。上ヒゲの長さは全体の長さの8割弱(78.6%)、おまけに陰線で終わっています。

俗説的テクニカル解説に従えば、「ここで売らなくちゃ!」レベルの反転示唆です。その後のロウソク足も下落に従っていますし。

しかし、ふたを開けてみれば・・・

教科書の様なダブル・ボトムからのロール・リバーサルで上昇しています。

つまり、このピンバーを戻り売りの根拠としてエントリーしてしまったら、見事に失敗。無傷で逃げるの難しい場面ですよねぇ。

まぁ、これはほんの一例でしかありませんが、

「ロウソク足1本で判断するテクニカルは、当てにならない」

というのが、実際のところです。

世間では、当たり前の様に「ピンバー!ピンバー!」って、横文字使って言ってますけど、僕からすると

え?マジで言ってんの?

レベルです。

もうちょっと正確に説明しましょうか。

ロウソク足1本~3本レベルで判断するテクニカルは、的確なチャートポイントで用いる場合はかなり有効ですが、単独ではちょっと怪しい

という代物です。

もちろん、大きな時間軸になるほど、信ぴょう性は増してきますが。

上図は5分足チャートですが、1時間足レベルであっても、チャートポイントではないところで出現するピンバーは、ダマシになるケースが数多く見受けられるんですよ。

試しに、1時間足チャートをつらつら~っと眺めてみて下さい。効かないピンバーは続々と出てきます。そして、反転をきちんと示唆したピンバーは、チャートポイントで出現していることがほとんどなんです。

つか、単独のピンバーよりも、チャートポイントで見せるたいして大きくもないヒゲの方が、むしろ信ぴょう性が高かったりします。

ただ、このことは何もロウソク足に限ったことじゃないんですよ。

反転確認に用いるテクニカルって、きちんとしたチャートポイントでは割と機能するんですが、そうでない場所ではダマシが結構多いんです。

なので、僕は反転確認のみを根拠にエントリーすることは、あまりお勧めしません。

- チャートポイント付近で反転示唆をしているのか?

- 複数のテクニカルが反転確認を示唆しているのか?

- チャートパターンなどの複数のテクニカルの中で、その反転示唆を示すテクニカルはきちんと意味を持っているのか?

といった感じで、複合的に見ることで反転確認の信ぴょう性は増すということを、頭の片隅にでも置いておいてください。

余談ですが、先ほどのチャートをもう一度確認してみて下さい。

実はこのピンバーのヒゲ先、5分足レベルですが価格が一旦止められている形成があるの、分かります?破線で示してあるのが、それです。

もちろん、5分足レベルの抵抗線なので、チャートポイントとしてはとっても弱いわけですが、スキャルピングであれば、ヒゲ先で入って、ダブル・ボトムのネックライン付近で利確するといったことが可能なんですね。

また、ダブルボトムをブレイクした後のロールリバーサルから、下降トレンド中の戻しの1波を次のチャートポイントまで買いで獲ることも可能ですね。

でもまぁ、最初はこういった細かいことは考えなくても良いです。これは、トレードが上達してからチャレンジしてみたら?という余談だと思っておいてください。

まずは、きちんとした局面できちんとしたトレードが出来るようになることが先決です。

さて、ディテール作成に用いるテクニカルについてのポイントを、サラッと解説してみました。まぁサラッと言っても十分長すぎますが。

ということで、今回はここまで。

次回は・・・というか次回こそは、実際にテクニカルをチャートに当てはめてみながら、ディテールを仕上げていく例というかアイデアを紹介していこうと思います。お楽しみに。

それじゃあ、また。