お久しぶりです。ホント読者の皆さんからは忘れ去られてしまうレベルで、随分とブログを更新してませんでした。

仕事が忙しいのに加え、今まで使ってた画像編集ソフトが新しいPCでは使えないという状況となり、新たに記事を更新する気が全く失せてまして・・・

ただ、今日は仕事がお休み。なので、さっき見つけたフリーの画像編集ソフトの練習がてら、先日やったトレードの解説でもしてみようかと思ってます。

今までこのブログでは、環境認識からエントリーの考え方など、トレードをやるうえでの方法論は、随分とお話ししてきたと思います。

なので今日は、それを踏まえたうえで、実際のトレードにおける実例解説みたいなのにしていこうかな、と。

このブログの常連読者さん達にとっては、今まで学習したことの総合復習だと思って読み進めてもらえたらと思います。

ということで、早速ですが本題に入っていきましょう。

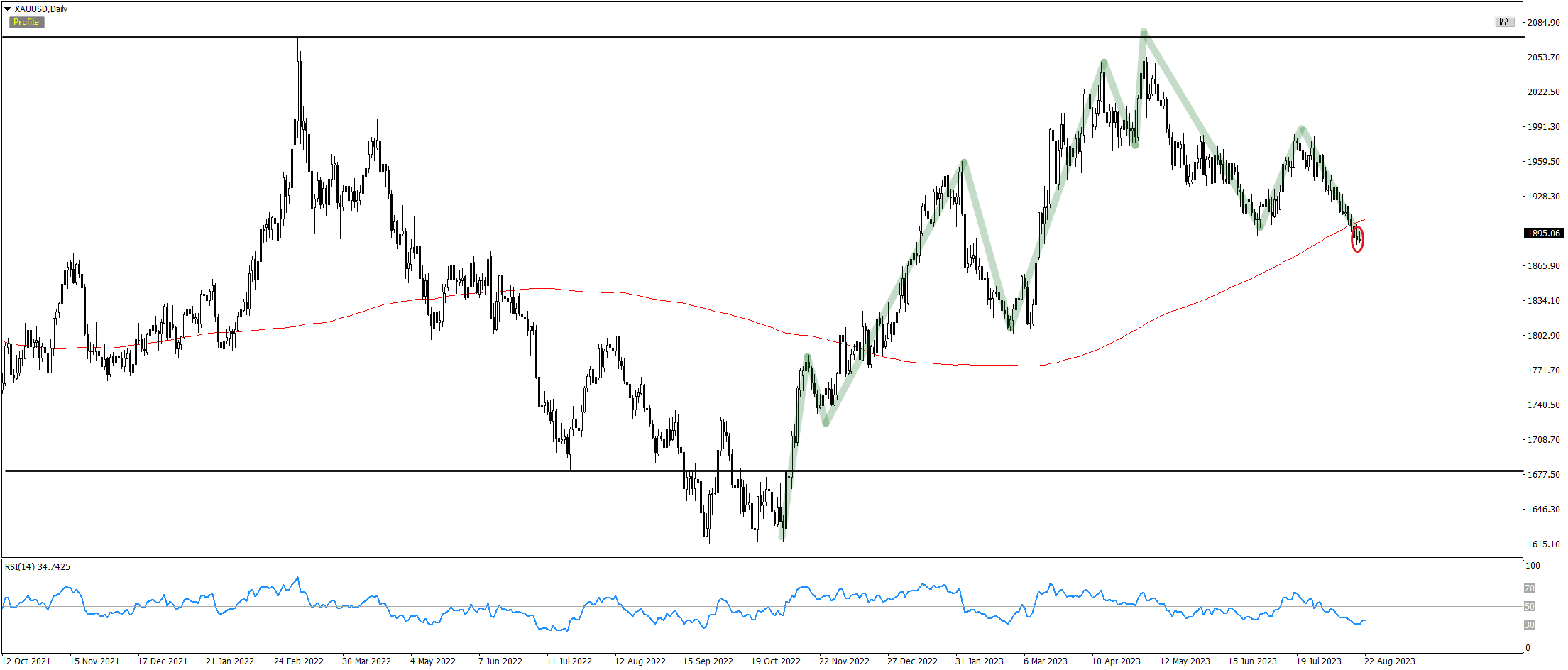

解説するのは、2023年8月21日のゴールド(XAU/USD)です。

それでは、始まり始まり~!!

環境認識から現状認識へ

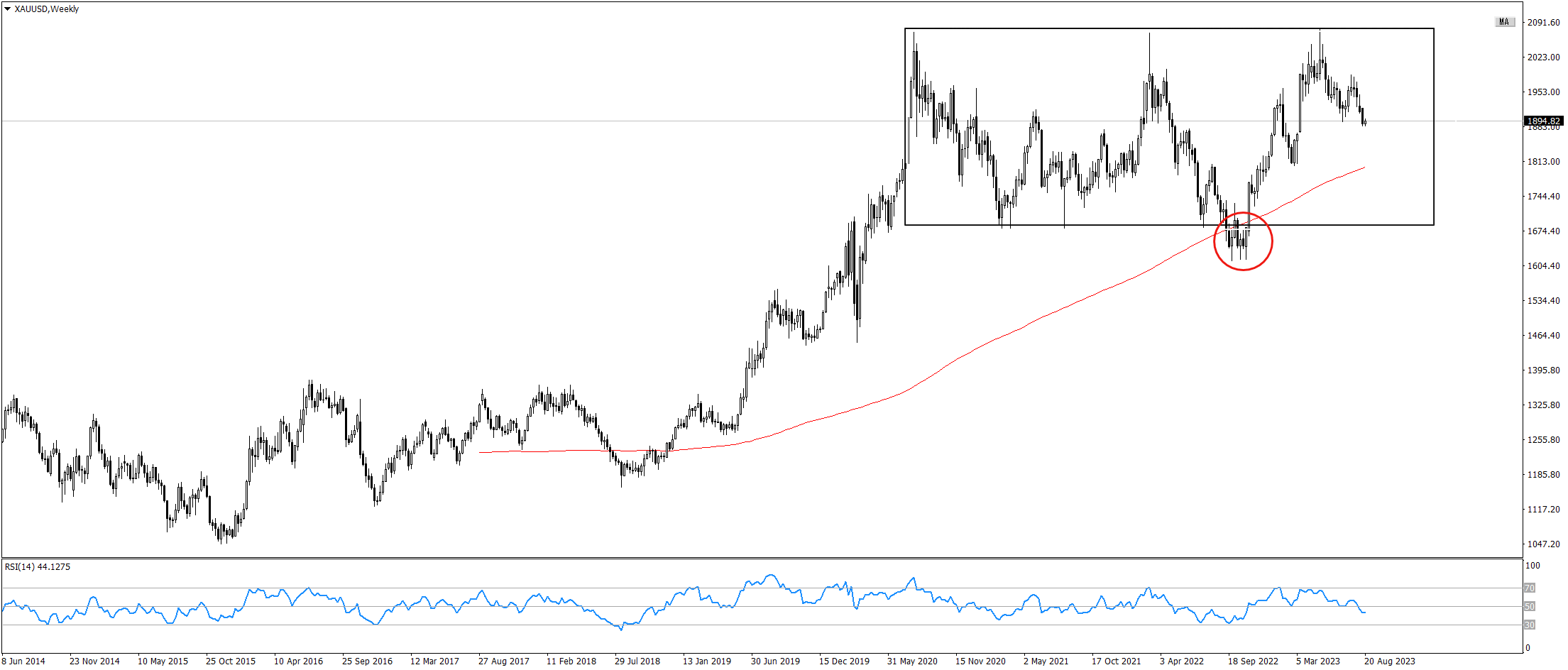

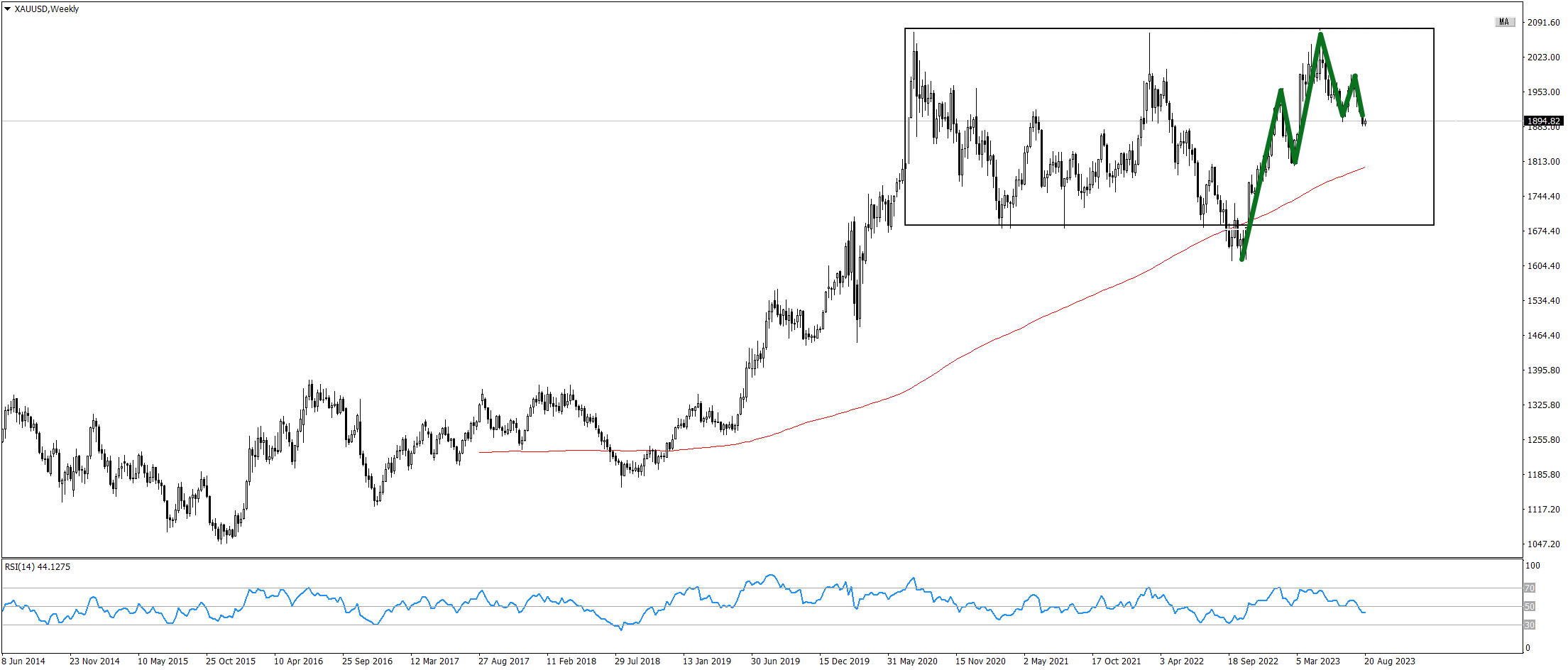

まずは、週足の環境認識から

このブログでは、「環境認識から現状認識へ」ということを、事あるごとにお話ししています。

そこに例外はありません。

ということで、まずはゴールドの週足から環境認識していきましょう。

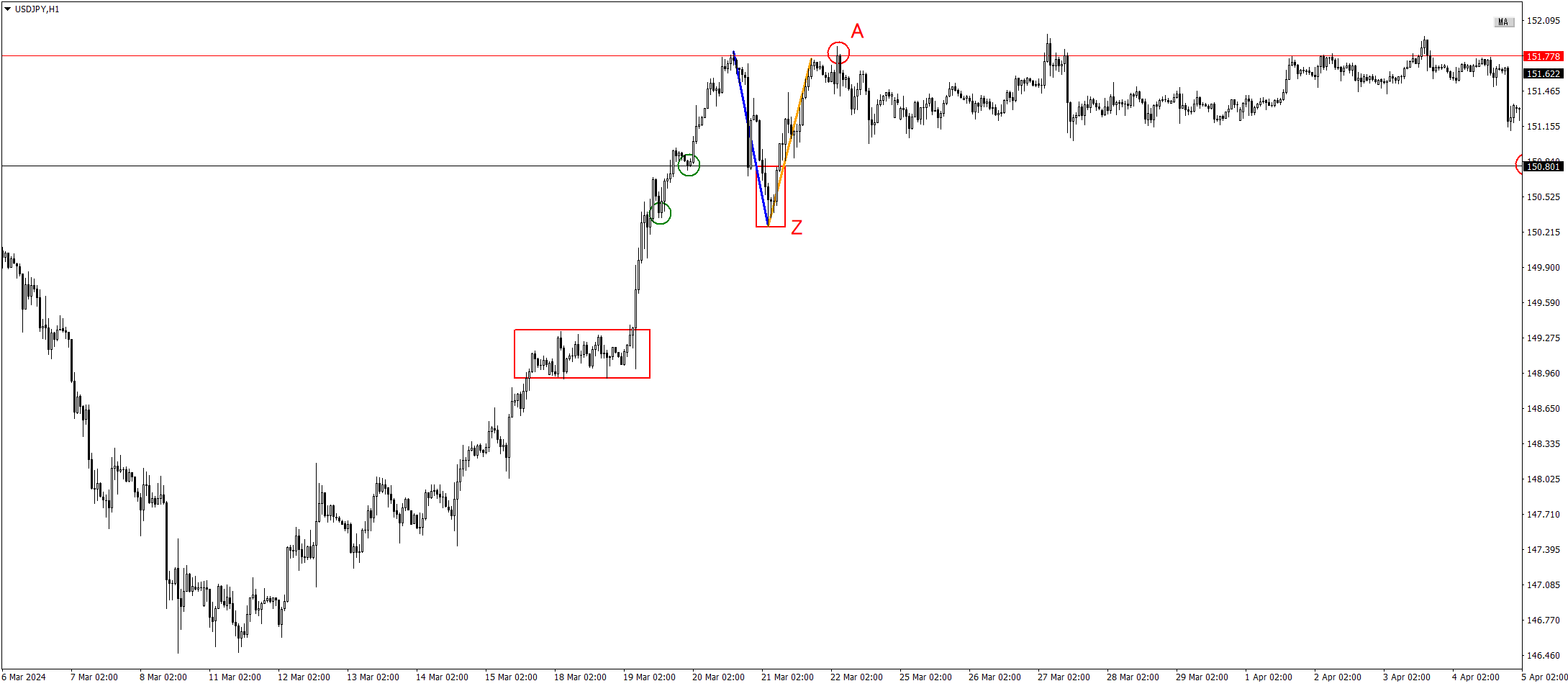

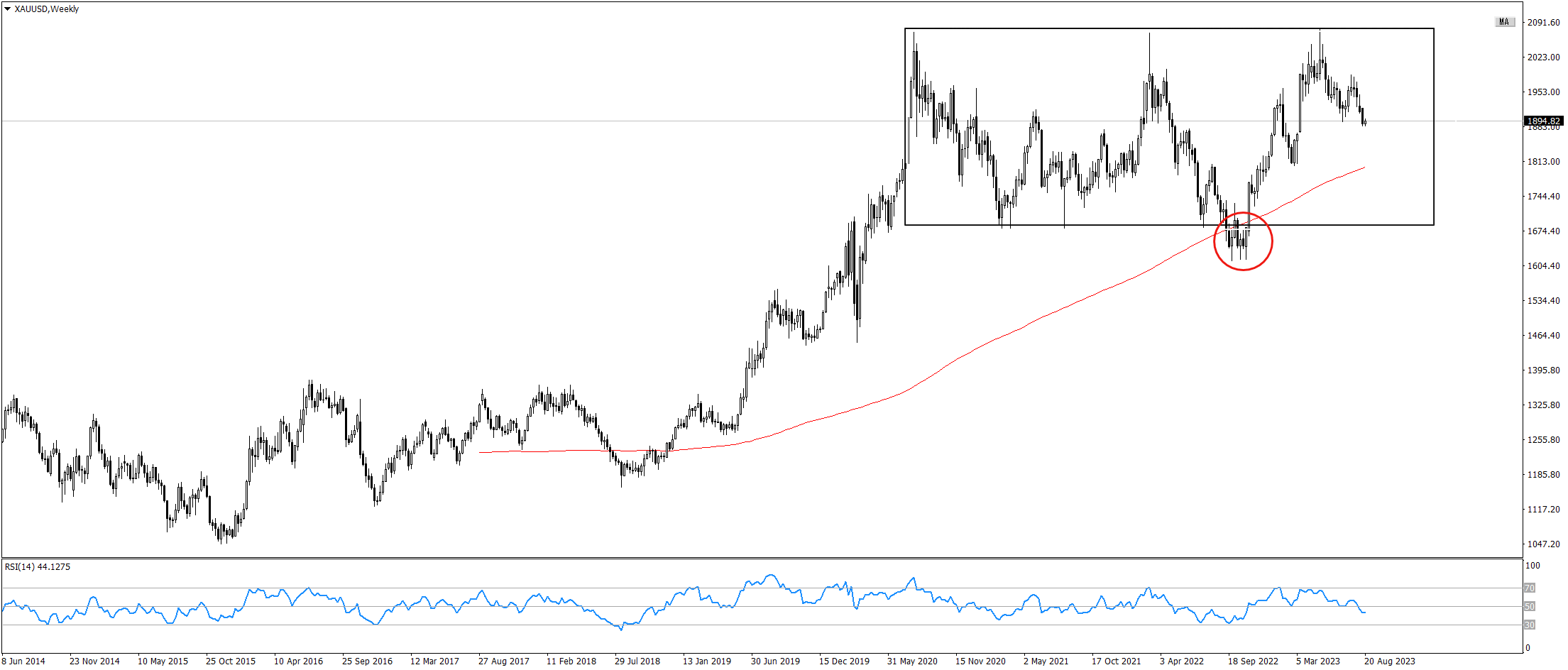

もうパッと見でレンジですね。並行レンジです。

まぁ、上図赤丸の部分でオーバーシュートしてますから、ここで振り回された人は結構いるんじゃないかなー、というのが印象的です。

で、今はどんな状況かというと、

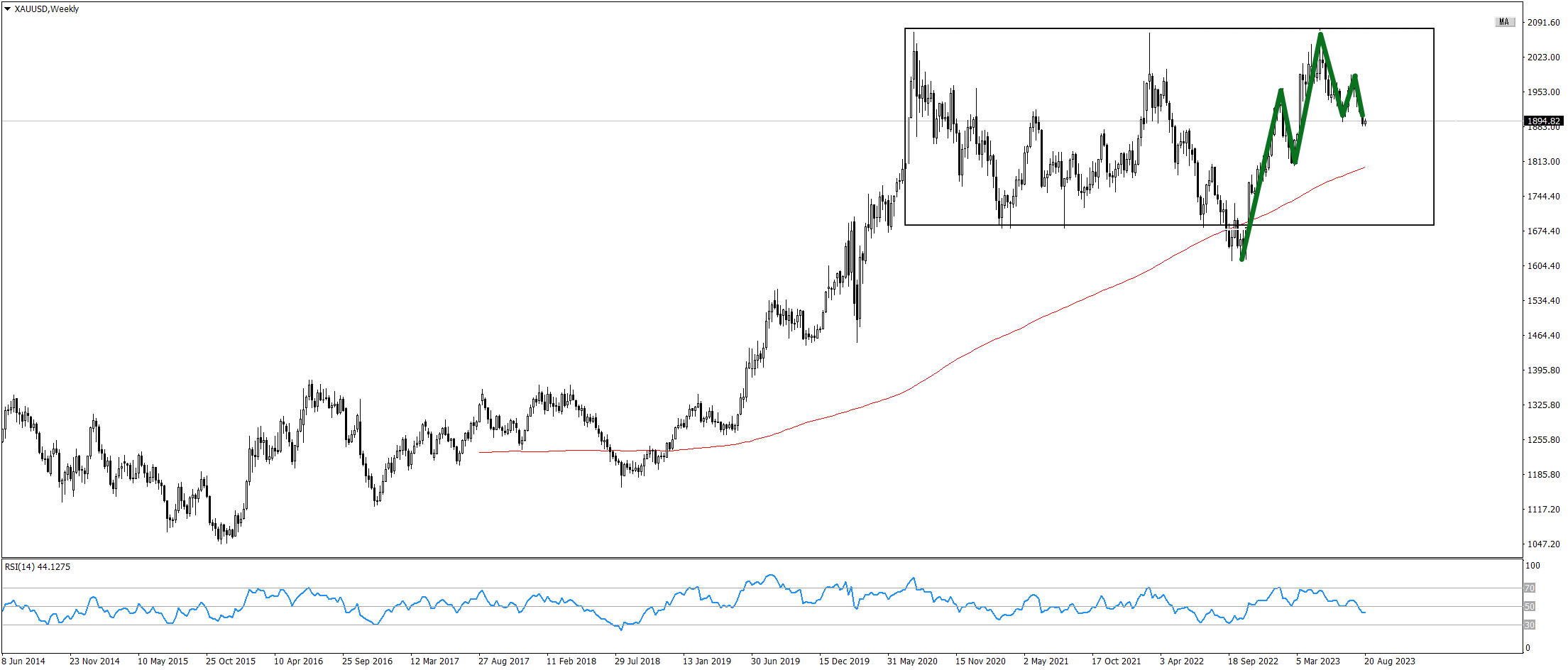

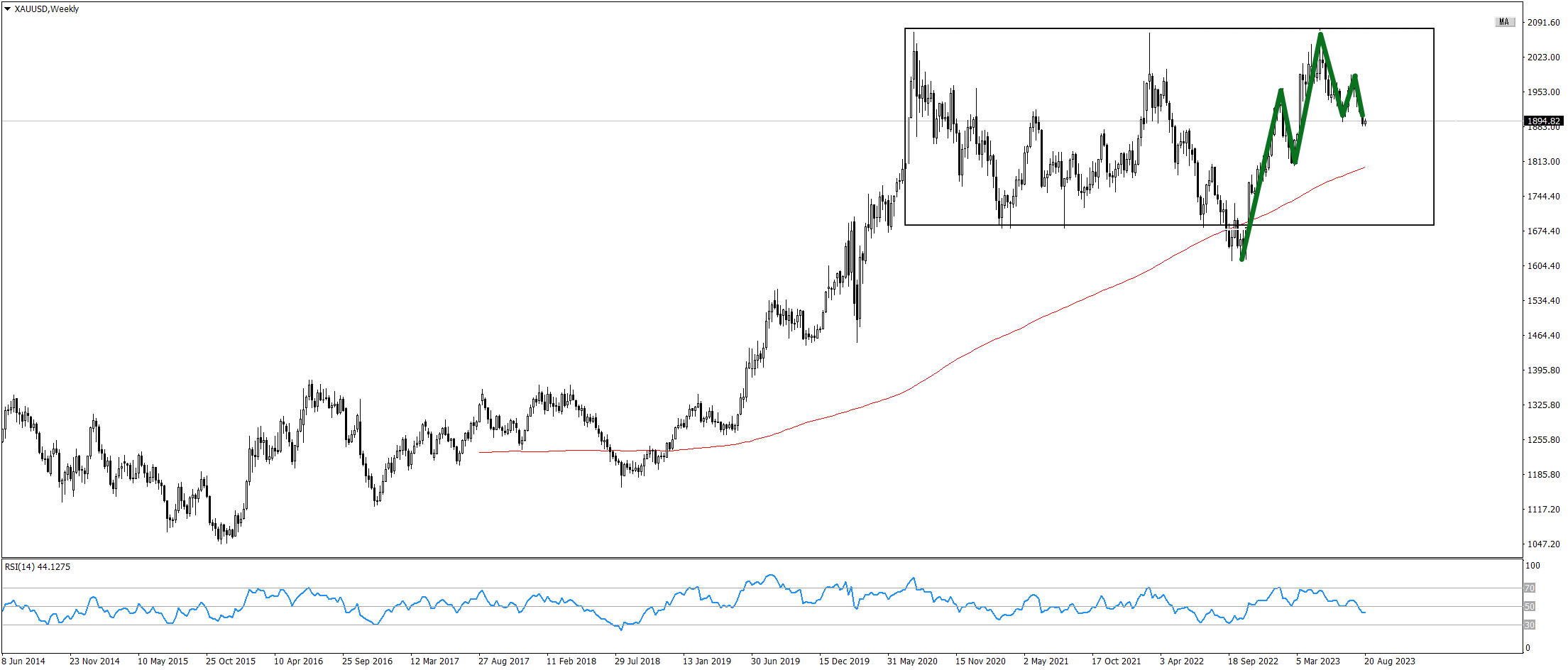

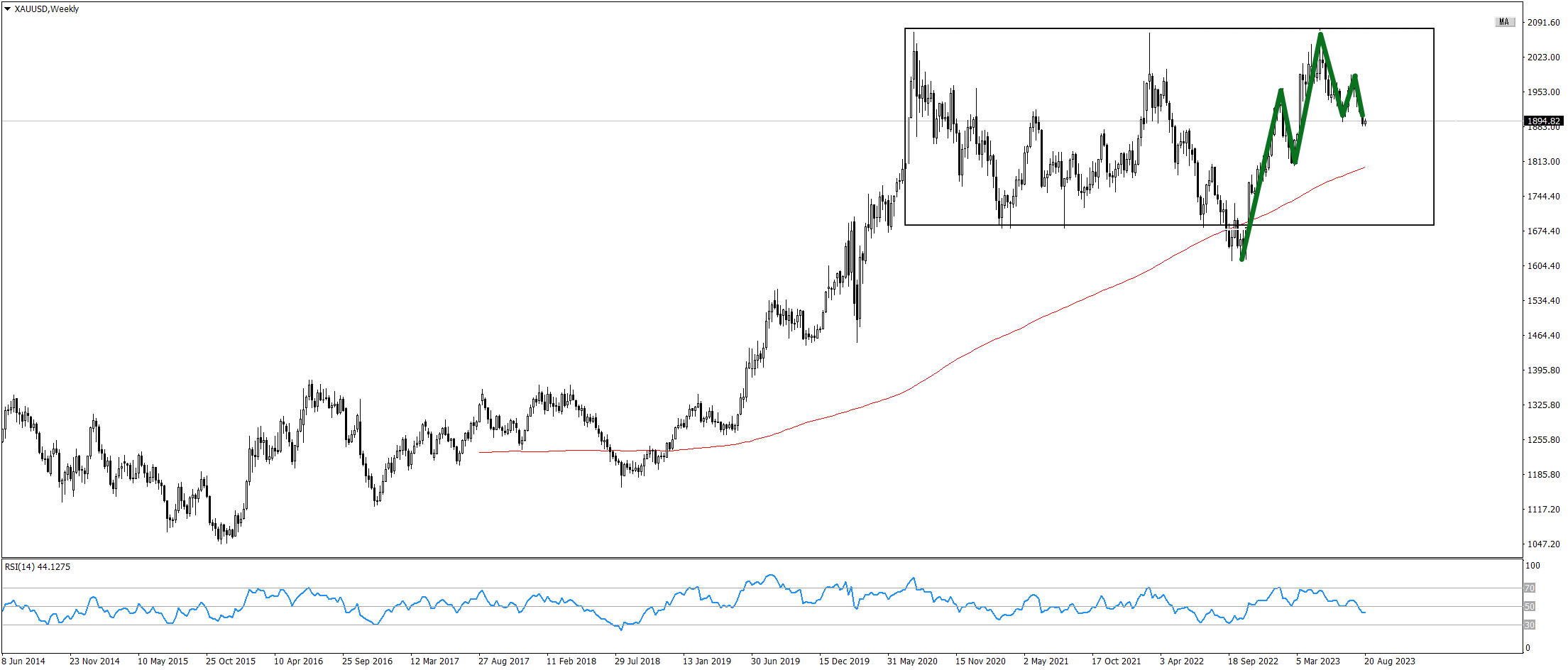

並行レンジを下にオーバーシュートしてから再びレンジ内に値を戻した後は、ジグザグと波を描きながらも勢い良く上昇を続け、レンジ上限に到達。そして今度は、再び下降を始めたかに見える状況ですね。(緑色で描いた波を参考に)

では、この後の展開は?

レンジだから、波を描きながら素直にレンジ下限に向かって下降していく・・・

とは限らないんでしたよね。

覚えてますか?( ̄ー ̄)ニヤリ

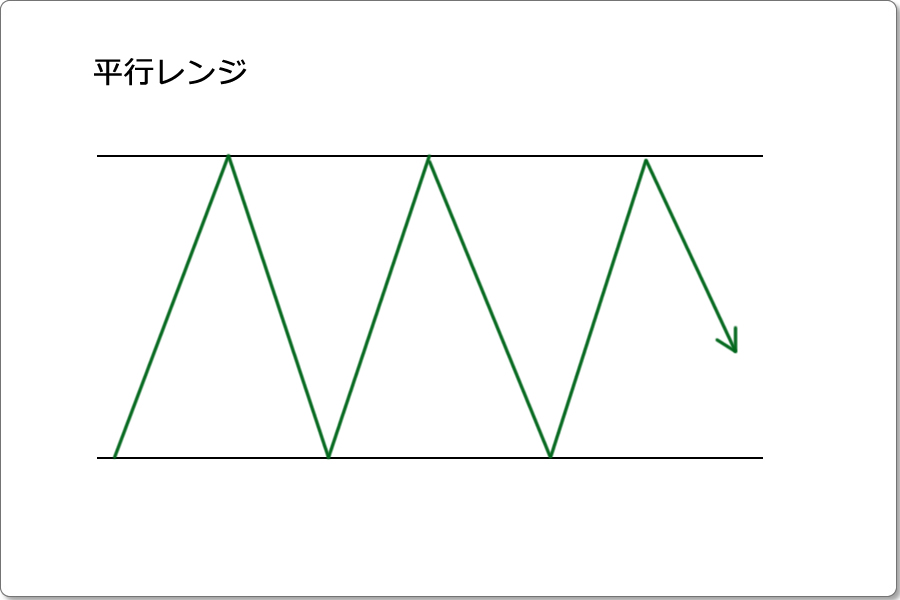

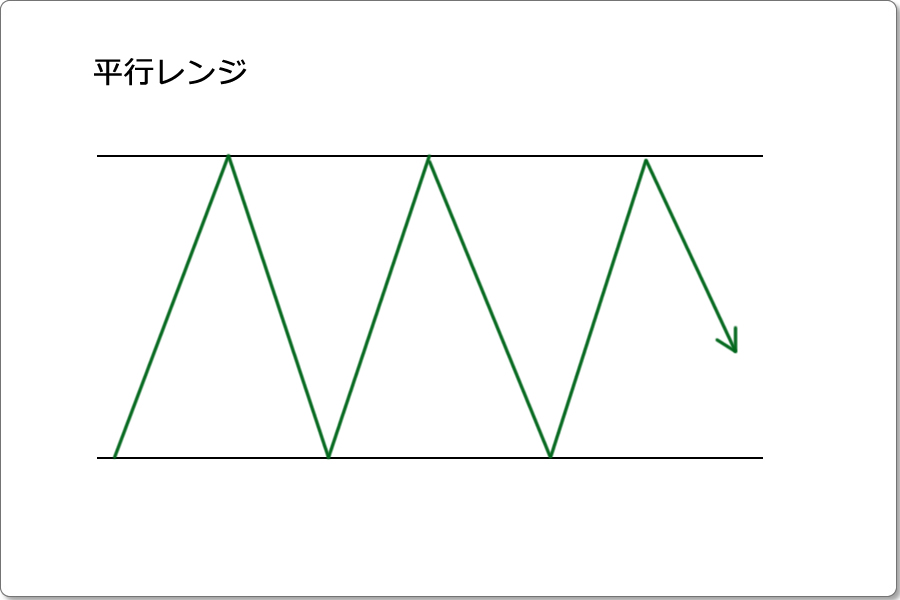

このブログでは何度か説明していますが、平行レンジというものを教科書的な図で解説すると、

上図の様に描かれることがほとんどです。

が、現実の相場はこんな風に規則正しく、「レンジ上限に当たったら素直に下へ向かい、レンジ下限に当たったら再びレンジ上限に向かって素直に上へと進む・・・」なんてことは、滅多にありません。

レンジの内部では、不規則な値動きになりやすいんですよ。

レンジ上限に到達して反転しても、素直に下に向かわずにグジャグジャな値動きになったり、ようやくレンジ下限に到達して反転上昇し始めたと思ったら再度レンジ下限を試してみたり、レンジを抜けたと思ったら再びレンジ内に戻ってみたり(オーバーシュート)・・・

ゴールドの週足をもう一度見てみましょうか。

並行レンジの最初の部分を見てください。

レンジ上限に到達した後は、ジグザグと波を描いてレンジ下限まで下降していますが、その後は素直にレンジ上限に向かってませんよね。レンジ半ばまで行った後は再び下を目指して下降し、再度レンジ下限で下値を試した後は素直に上に向かわず、グチャグチャとした値動きを続けているのが、見て取れると思います。

なので、緑色で描いた波が、レンジ上限に到達した後は素直に下に向かってくるとは断定できないんですよ。

レンジとは、そういうものです。

では、このレンジの特徴を頭の片隅の置いたまま、次に緑色で描いた波を日足チャートに落とし込んで見ていくことにしましょう。

日足を見てみよう

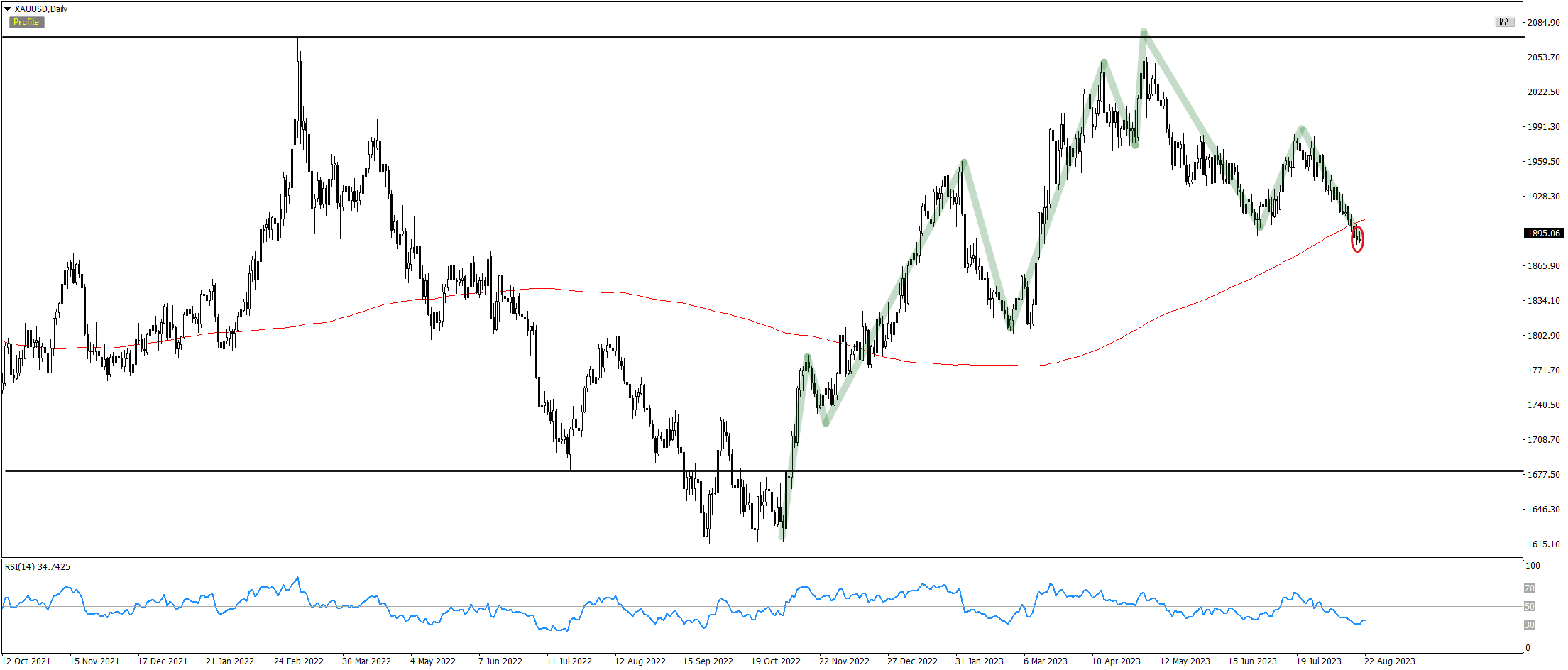

日足チャートを覗いてみると、週足で描いた波の様子は、下の図の様になってました。

レンジ下限を一旦オーバーシュートした価格は、上昇トレンドを形成してレンジ上限に到達。その後は反転して下降トレンドを形成し出しているのが分かると思います。

じゃあ、このまま日足レベルでの下降トレンドは続くのか?

それは、分かりません。

確かに日足レベルで見た場合、上昇トレンド最後の押し目(直近低値)を価格は下抜いています。なので、ダウ理論においては上昇トレンドは終了し、下降トレンドが始まったと判断できます。

ですが、そもそも週足では並行レンジ。つまり、値動きは不規則だったんですよね。

しかも、週足レベルで波を見ると、日足で見た上昇トレンド最後の押し目は消えてしまっているんですよ。もう一回週足を見て、確認してみてください。

上昇波動の押し目安値を価格はまだ下抜いていないのが分かりますよね。

であれば、

- 週足は、並行レンジで値動きは不規則な状況

- 日足は、下降トレンド開始?

ということになり、数日以上のスパンで見た場合、今のこの価格の下落傾向の継続性は決して高いと言えません。

とてもじゃないけど、数日間ポジションを保有するスイング・トレードを売りで攻める気にはなれません。

もっと短い時間軸、つまりデイトレード以下の短時間トレードじゃないと怖いよなぁ・・・

((( ;゚Д゚)))ガクガクブルブル

ということで、長く保有するにしても数時間程度のトレードをすることだけを考えて、チャートを分析していくことにします。

では、直近の状況を探るために、もう1度日足チャートを覗いてみましょう。

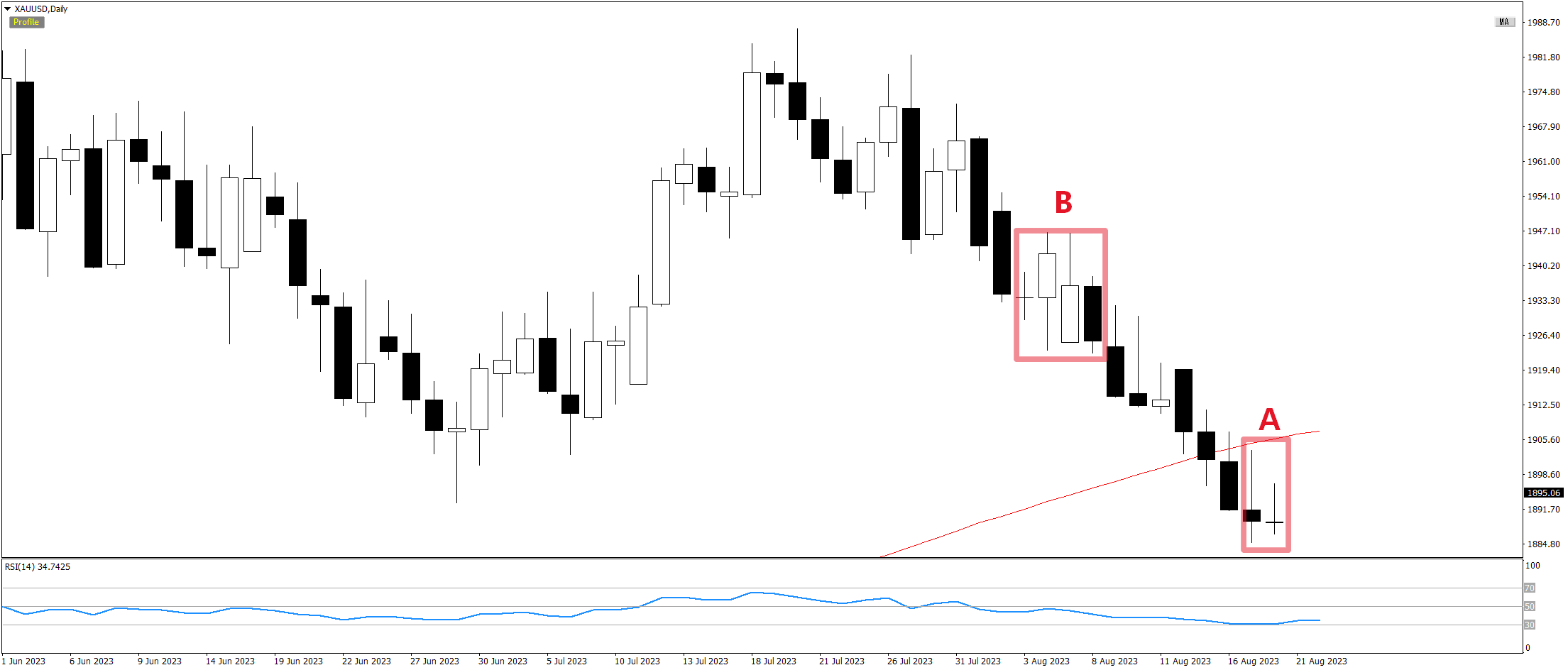

今度は、日足の大きな流れを見る必要はありません。直近の波とロウソク足を見ていきます。観察しやすいようにロウソク足を大きくして表示してみました。

まずは、四角Bと四角Aの間に並んでいるロウソク足1本1本に注目してみてください。いずれのロウソク足も、前日の高値低値を切り下げ続けているのが分かると思います。

つまり、この期間の相場を日中足(4時間足や1時間足)で見た場合、比較的綺麗な下降トレンドを描いているであろうことが、容易に想像できるわけです。

ところが、直近の2日間、つまり四角Aで囲った2本のロウソク足を見てください。最後のロウソク足は安値を更新できず、むしろ切り上げて終わっています(いわゆるハラミ足)。最終日には買い勢力がやや力を増してきたような気配を感じさせます。

さらにこのAで囲った2本のロウソク足。1本目は、実体は陰線ですが小さいコマ足。そして2本目は実体がほとんどなく、下降傾向にあるくせに下ヒゲの小さな十字線になってます。

これは「迷い十字」。上に行こうか下に行こうか迷っている状態を示しています。

要するにこの2本のロウソク足からは、直近2日間では売り勢力と買い勢力が拮抗してきているのが、見て取れるわけです。

つまり、ここ2日間の日中足は、レンジだったということ。

であれば、

「今日もレンジかな?それともこのレンジを破ってくるかな?」

と考えるのが妥当な判断でしょう。

お~、なんだか見えてきましたねぇ・・・

ということで、さらに小さな時間軸を見ていきながら、現状認識を続けていくことにしましょう。

(いつもの通り、先の状態が見えない様に解説時点より後のロウソク足は画像処理で消してます。が、今気が付いたんですが、RSIの方は処理し忘れてました。これ以降の画像は全てRSIだけ先の部分が見えてしまってますが、予めご了承ください)

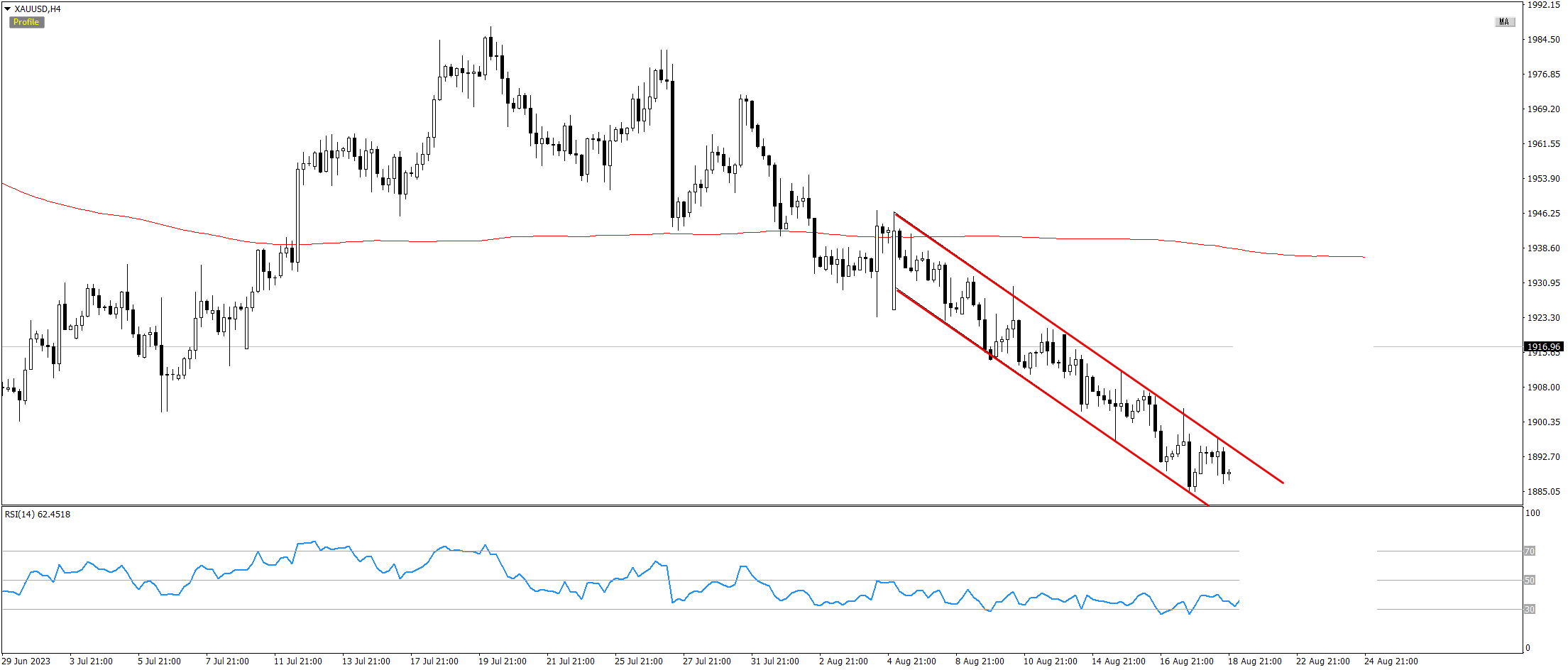

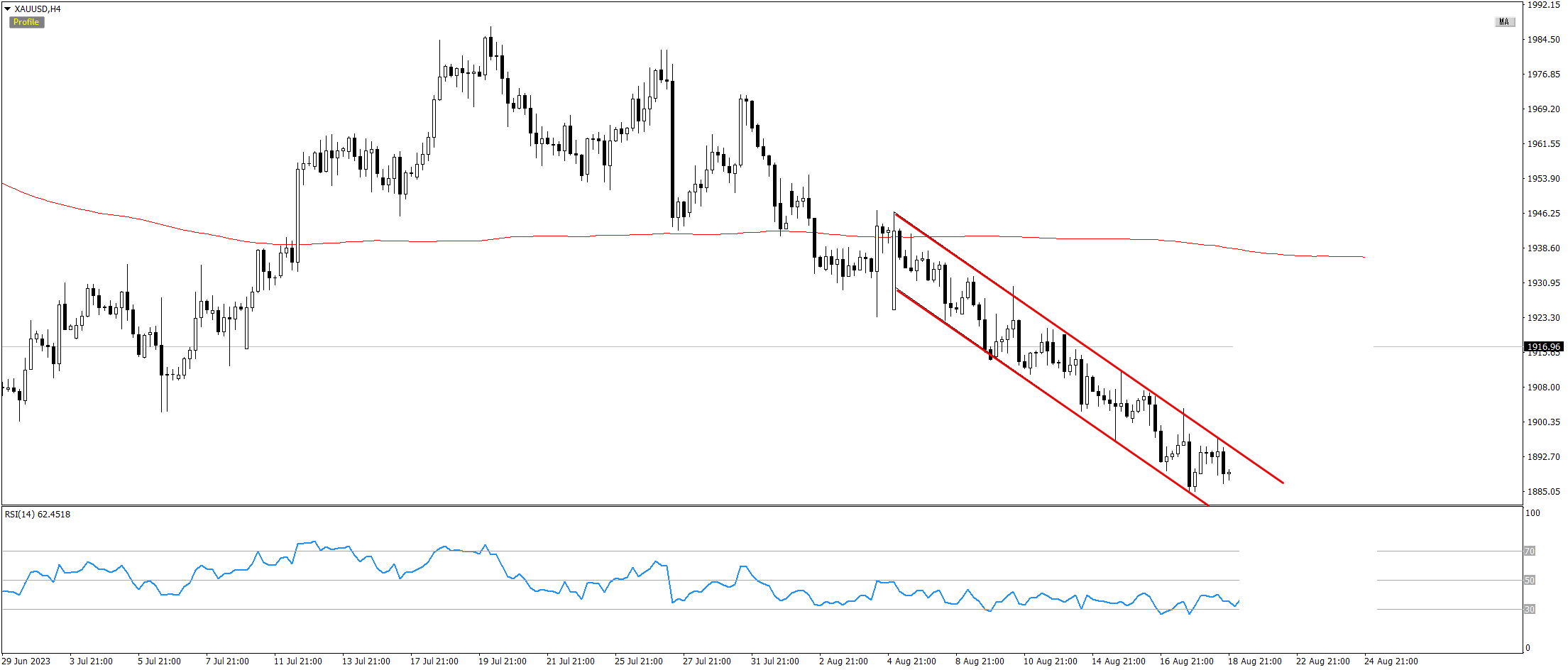

4時間足は、どんな感じ?

では、時間軸を日足から日中足へと移します。まずは4時間足を見てみましょう。

下降チャネルを描いて、綺麗に下落を続けてるのが分かりますね。日足チャートで考えた通りです。

ただ、ちょっとこのチャネルラインについて、ここで補足しておきますね。

僕はブログやX(旧Twitter)において、

「斜めラインは面倒くさいよ」

と、事あるごとに言ってると思います。

斜めに引くラインというのは、同じ局面であっても、それぞれの解釈で如何様にも引くことができます。そして、引き方によって様々に違った印象を持ってしまうんですよ。

でもそれって、実際のトレードでは大きな弊害を招いてしまうわけで。

これについて話し出すと、完全に話がそれるんで割愛しますが、今回のケースでいうと、例えば先のチャネルラインを以下のような感じで引いてしまうと・・・

恐らく多くの人が、

「チャネル上限に当たってはじき返されてるから、このまま下落だね。」

っていう風に見えてしまいがちになるんですね。

チャートを分析する上での認識の甘さやスキル不足というのは、勝てない人を更に負けに追い込むことになります。

で、斜めライン(特にトレンドライン)というのは、それを加速させる大きな要因の1つです。

なので、斜めラインを引いてトレードをしようとする際は、十分に注意が必要です。

もちろん、今回のトレードではチャネルを用いてトレードするわけではないので、チャネル・ラインについては厳密に考えなくても良いです。

では、話を戻しましょう。

トレード方針を決める

では、この辺りでこの日のトレード方針を大雑把にでも決めておくとしましょうか。

もう1度、4時間足チャートを見ておきましょう。

見ての通り、価格はチャネルを形成しながら下落しているわけですが、直近数十時間の値動きを見ると、日足チャートで見た様に、高値も低値も越えられずに保ち合い状態にあるわけです。

では、ここから今日一日は、どんな相場つきになるでしょうか?

まぁね、色々考えられますよ。

- このままレンジが続いて横滑りでチャネルから外れていく

- レンジを下抜けて再度下落がはじまり、下降トレンドが継続する

- これは下降トレンド終了の兆しで、レンジを上抜けて上昇トレンドがはじまる

もちろん、レンジがどの程度の期間続くのかも分かりません。この日のうちにレンジは破られるかもしれませんし、何日もレンジが続くかもしれません。

買い勢力や売り勢力が、どの程度の勢いに変化するのなかんて、それこそ知る由もありません。

でもまぁ、別に未来のことなんて分かる必要なんてないんですけどね。事実についていけば良いだけですから。

そう、それがトレードというもの。

繰り返し言いますが、勝てない人にありがちなのは、「予想」や「予測」をして相場の方向性を当てようとすることです。

そうではなく、大切なのは、事実に従ってついていくこと。そして、その事実に従って行動できるために、予想や予測をするのではなく、あらゆる事態に対応できるように「想定」をしておくこと。

これがトレーダーの仕事です。

では、現在の事実とは何でしょう?

ここ2日間は保ち合い状態にあるわけですから、現在の事実は「レンジ」です。

ということは、この日に想定できる値動きとしは、

- 上値下値を試しながら、ずっとレンジ内を動き回る

- レンジを上にブレイクする

- レンジを下にブレイクする

の3つです。お馴染みですね。

レンジに対するトレード方針は、もうご存じの通り3パターン。

- レンジ内取引(レンジ上限で反転したら売り、レンジ下限で反転したら買い)

- レンジ上限を上にブレイクしたら、買い

- レンジ下限を下にブレイクしたら、売り

このブログの常連読者の方はもう、耳タコ状態ですね。

では、ここからは実際のトレードをより現実的にするために、1時間足に時間を落として観察することにします。

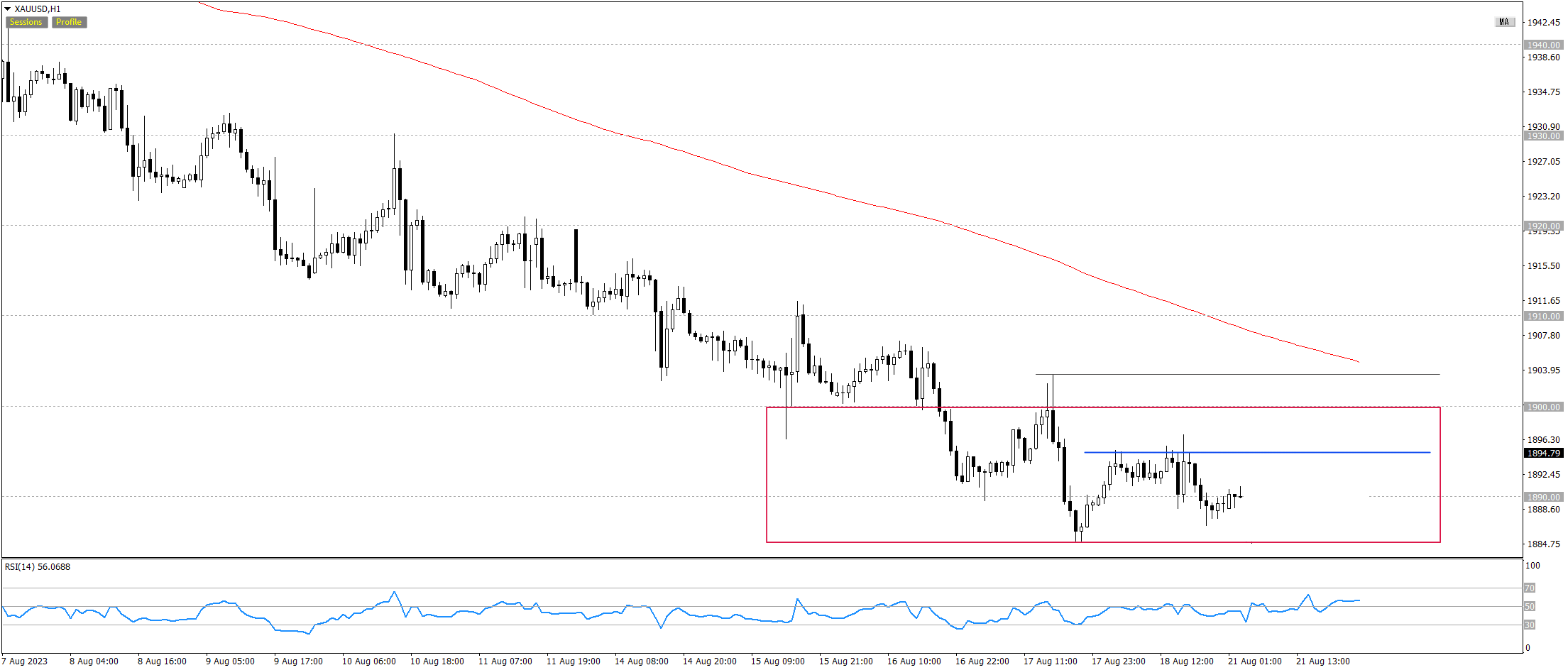

レンジの上限下限を具体化する

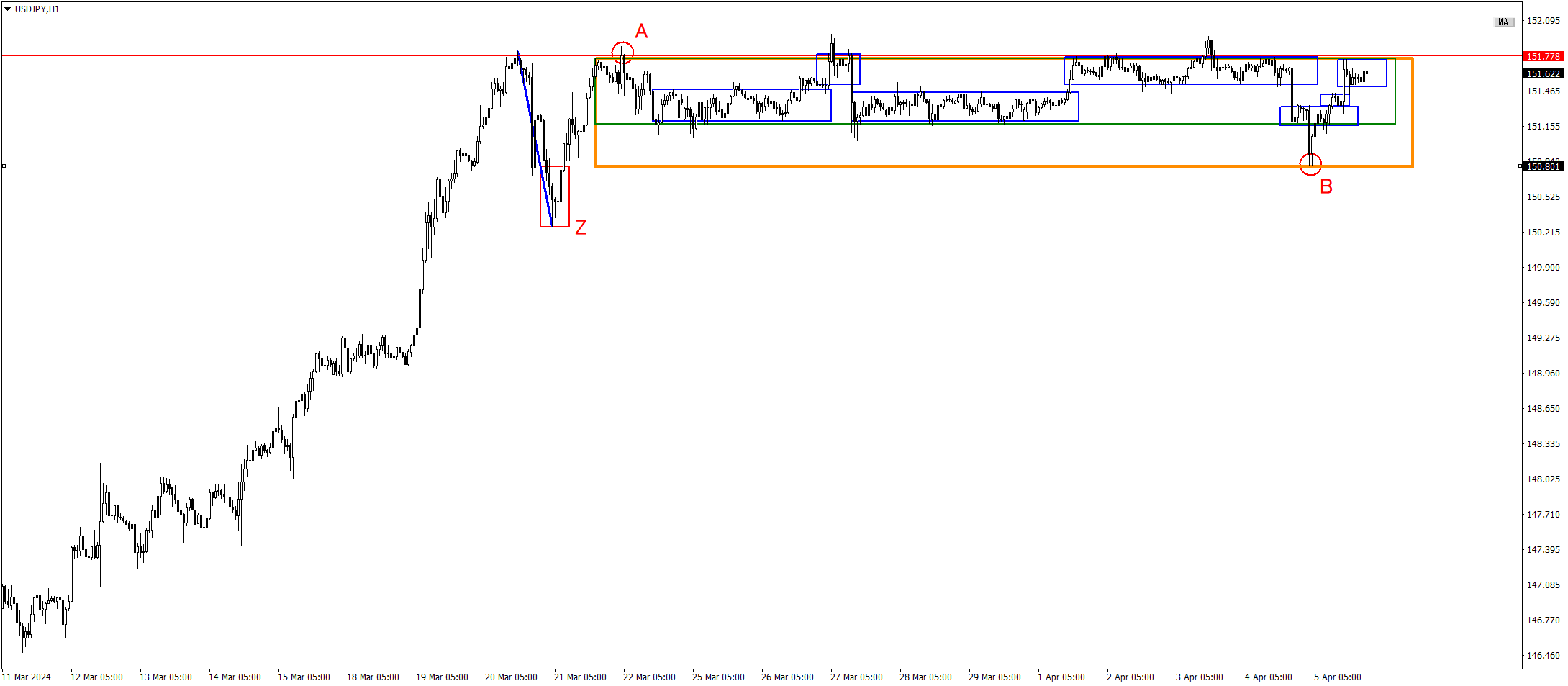

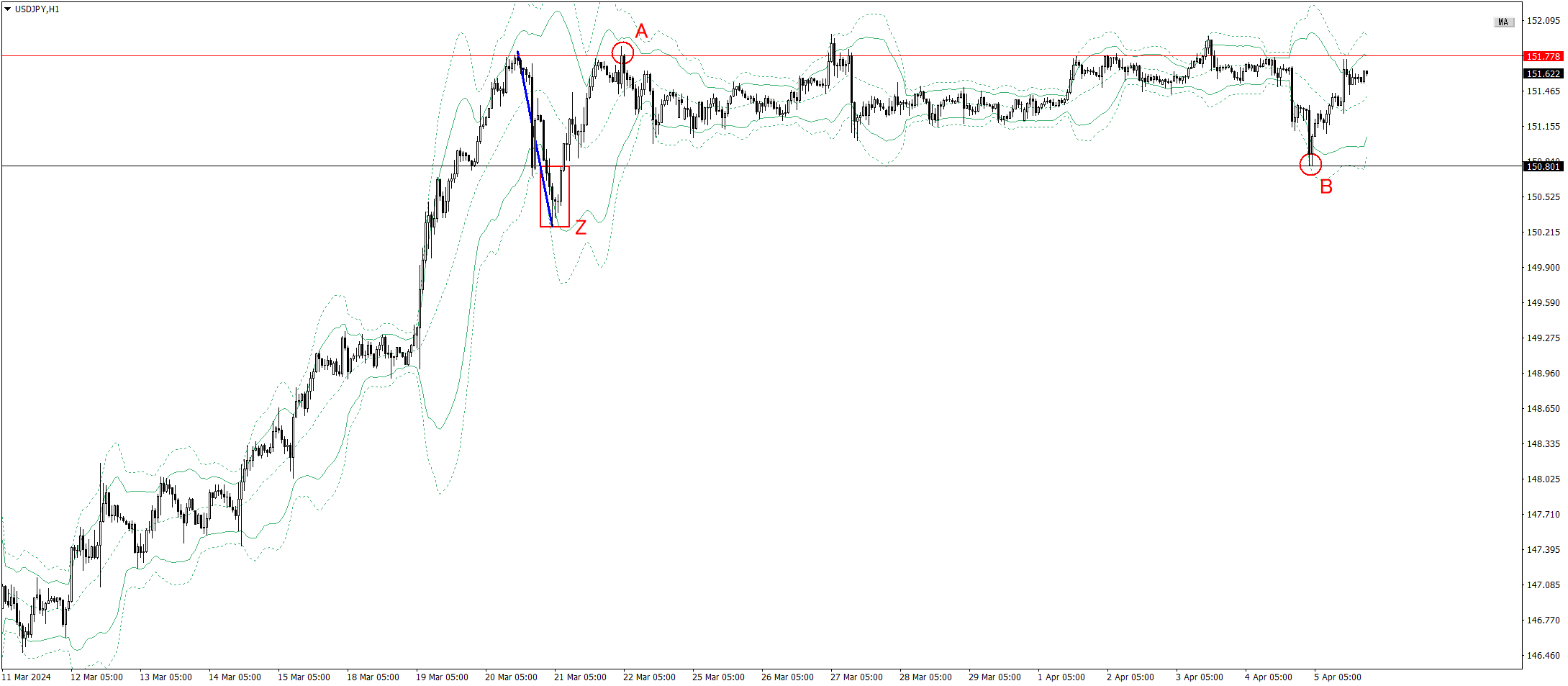

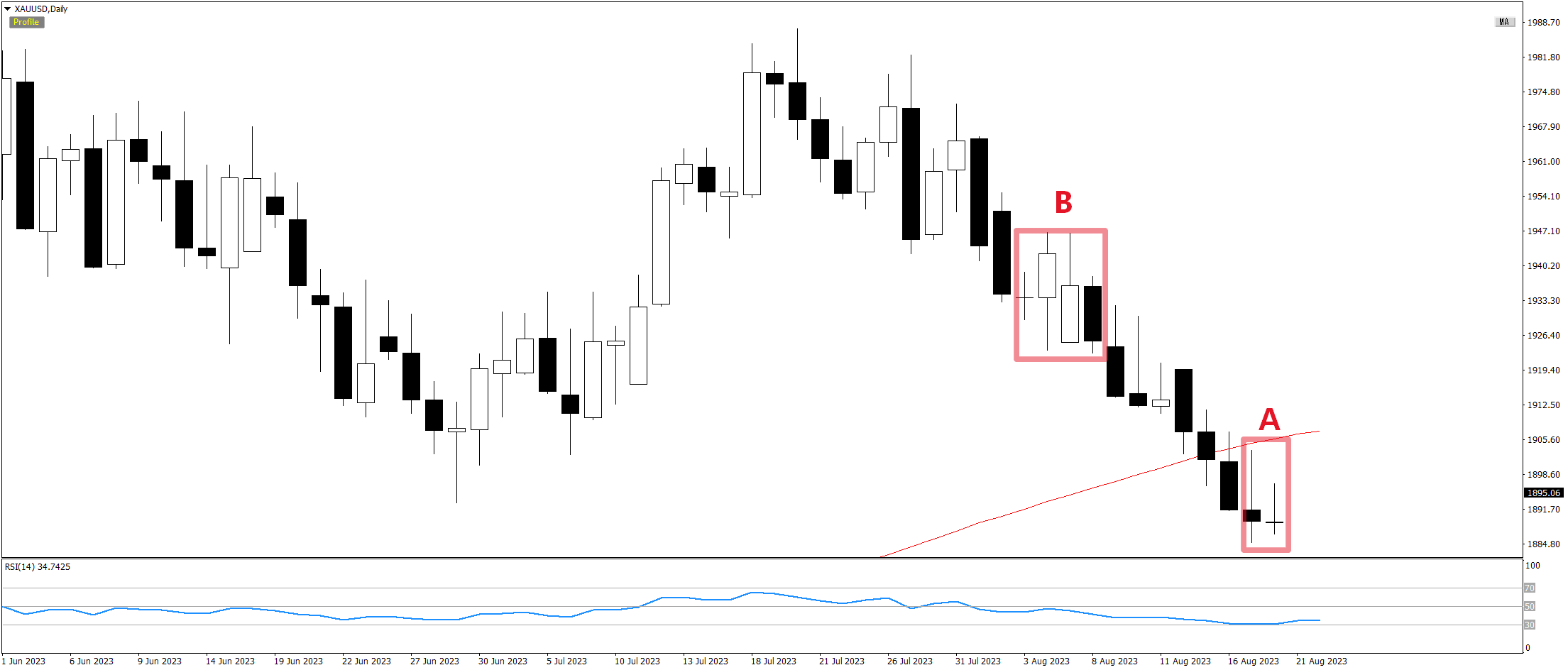

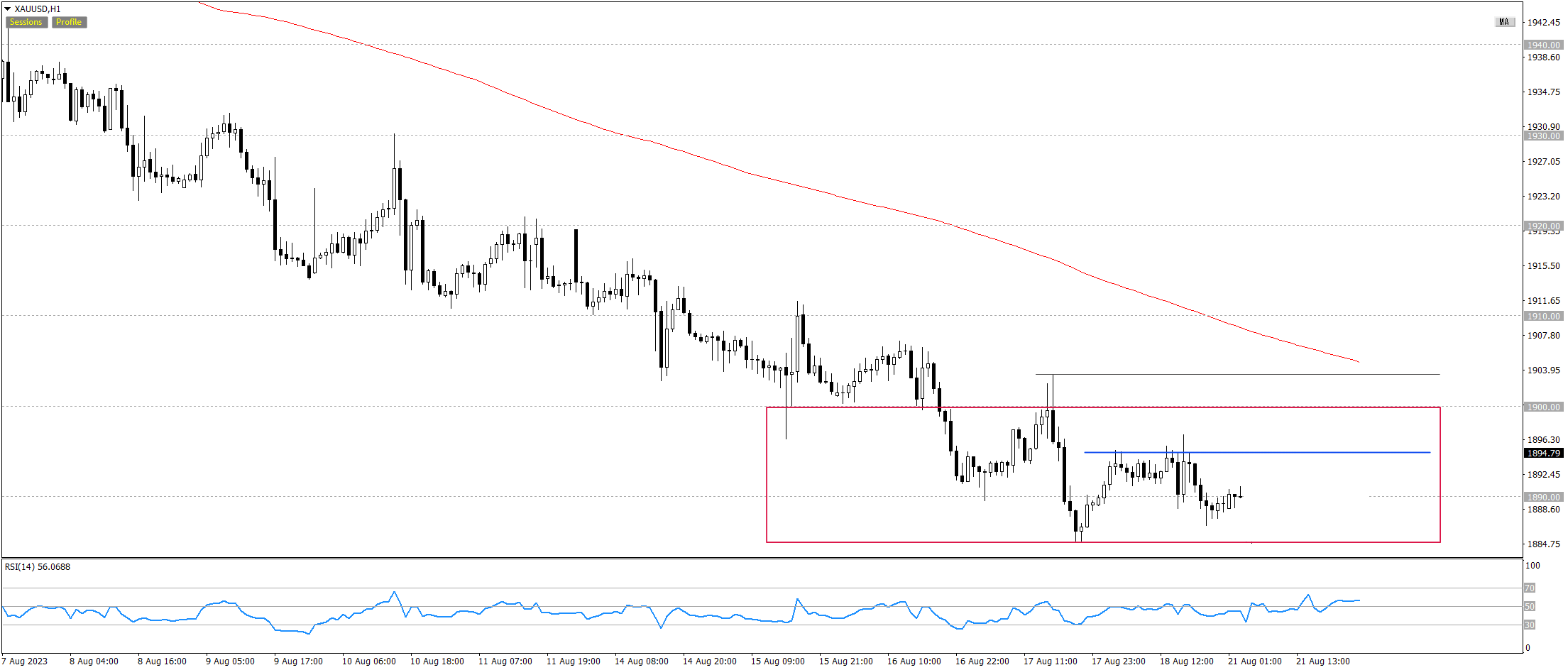

以下の図が1時間足です。

下降チャネルの中を綺麗に下降していってますが、直近の2日間(ざっくりとですが、前日分が緑の四角で囲った範囲、前々日分が水色の四角で囲った範囲)を見ると、やっぱり高値も低値も越えられない保ち合い状態が続いているのが分かります。

で、今日はその保ち合いを想定したトレードをするわけですが、実際にトレードするためには、そのレンジの上限と下限を具体的にしておかなくちゃいけません。

ということで、1時間足をもう一度じっくり見てください。

目先、赤い水平線で囲った範囲がレンジの上限下限と想定できますね。

また、このレンジ初日には赤い水平線をオーバーシュートしてますから、念のためにその価格(緑色の細い水平線)を超えるまではまだレンジの可能性があることも想定しておきます。

もちろん、他にも想定できますよ。

2つの赤丸で囲った高値と2つの紫丸で囲った低値を結んだ三角保ち合いとか。

ただ、細かい解説は省略しますが、この場合の局面だと三角保ち合いを想定しても、値動きの激しさからオーバーシュートを繰り返してしまい、結果として三角保ち合いの体をなさないことが多くなるんですね。

だから三角保ち合いのつもりでトレードすると、損切を連発しやすくなります。この相場つきにおいては、三角保ち合いの想定は実際のトレードには向いてないんですね。

なので、三角持ち合いのパターンは想定から外してトレードすることにします。

1時間足を分析

さぁ、これから相場はどんな値動きをしていくのか、1時間足を観察してきましょう。

下の図は1時間足チャートを見やすいように、ロウソク足を拡大して表示したものです。

既にお話しした通り、赤く囲った範囲内がレンジであると想定。ただしオーバーシュートした形跡があるので黒い水平線までは警戒領域としています。

またレンジ内でも青い水平線が上値抵抗線になるのかな、ということも忘れずに想定しておきましょう。

なぜこの想定が必要かというと、売り方目線でいえば、まだ下降トレンドは継続中だからです。

僕が「レンジだ」と思っていても、それはあくまで僕の見方でしかなく、4時間足や1時間足を見ている売り方からしてみれば、今の状況はまだ「下降トレンド継続中」なんですよ。

なので、下降トレンドの戻り高値であるこの青い水平線の価格付近まできたら、強い売りが発生する可能性は、容易に想定できますよね。

ということで、僕が想定したレンジ範囲内においても、この青色の水平線は結構重要な上値抵抗線となり得ます。

さて、以上で具体的なレンジの上限下限は定まりました。

ここからは、トレードチャンスを待ち構えます。

エントリーのタイミングを狙おう

1時間足を監視

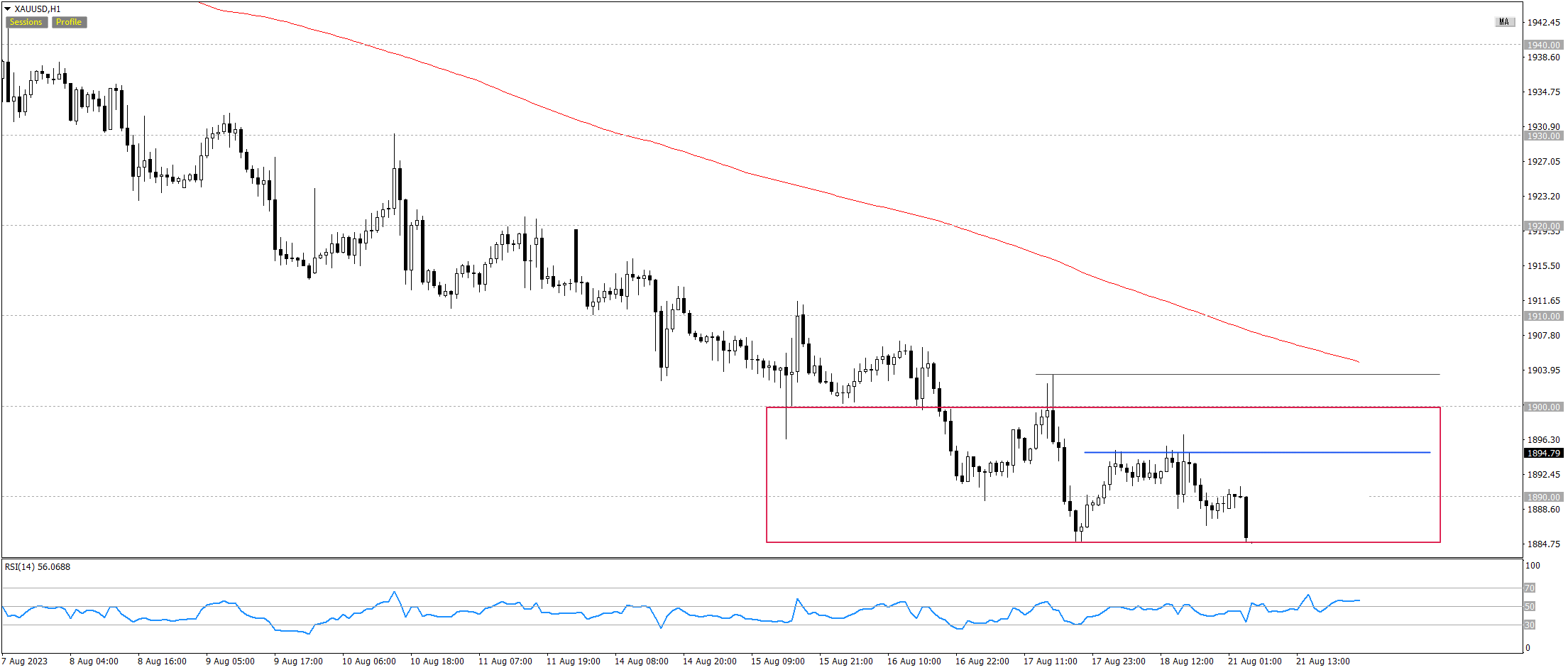

で、1時間足を監視していると、早々に強めの陰線が発生しました。

ただこれ、見ての通り、レンジ下限で止められてるんですよね。

ということで、トレード・チャンスが到来!

既に方針を固めていた通り、

- レンジ下限から反転したら買い

- レンジを明確にブレイクしたら売り

を狙っていくことにします。

では、反転確認もしくはブレイク確認をとるために、ここからは5分足チャートを観察して、エントリーのタイミングを計っていくことにします。

5分足でトリガーを引く

さて、ここまで記事を書いておいて言うのもなんですが、正直なところ、画像処理で何度も先の値動きを隠していくことが面倒になってしまいました。

ということで、ここからのチャート画像では、一気にこの後の展開をお見せすることにします。

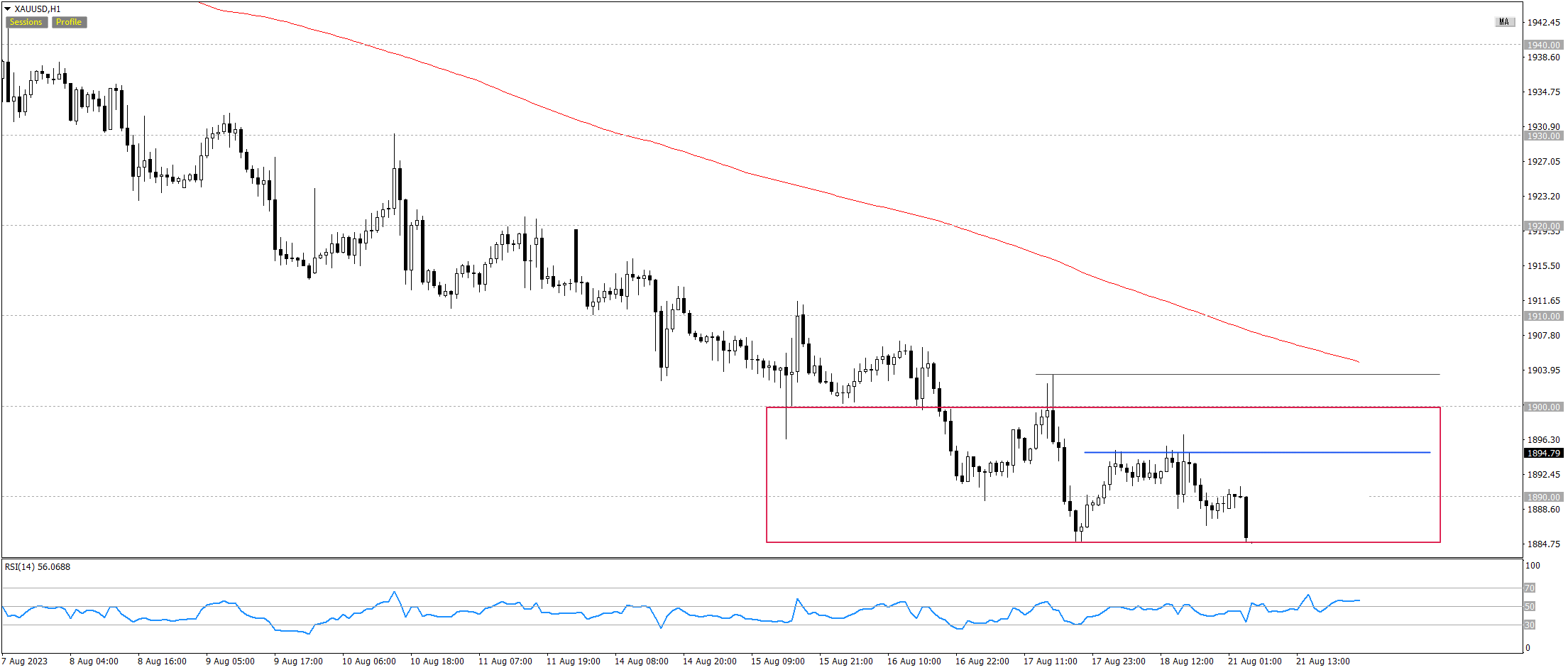

ただ、いきなり5分足チャートに切り替えると、何が何だか分からなくなるので、とりあえず1時間足チャートでその後の展開を確認しておきましょう。

まずは、先ほどのレンジ下限に到達した際の1時間足チャートをもう1度。

で、その後の1時間足チャートでの展開が下の図です。

結局のところ、想定したレンジ内を動き回ってただけでしたね。

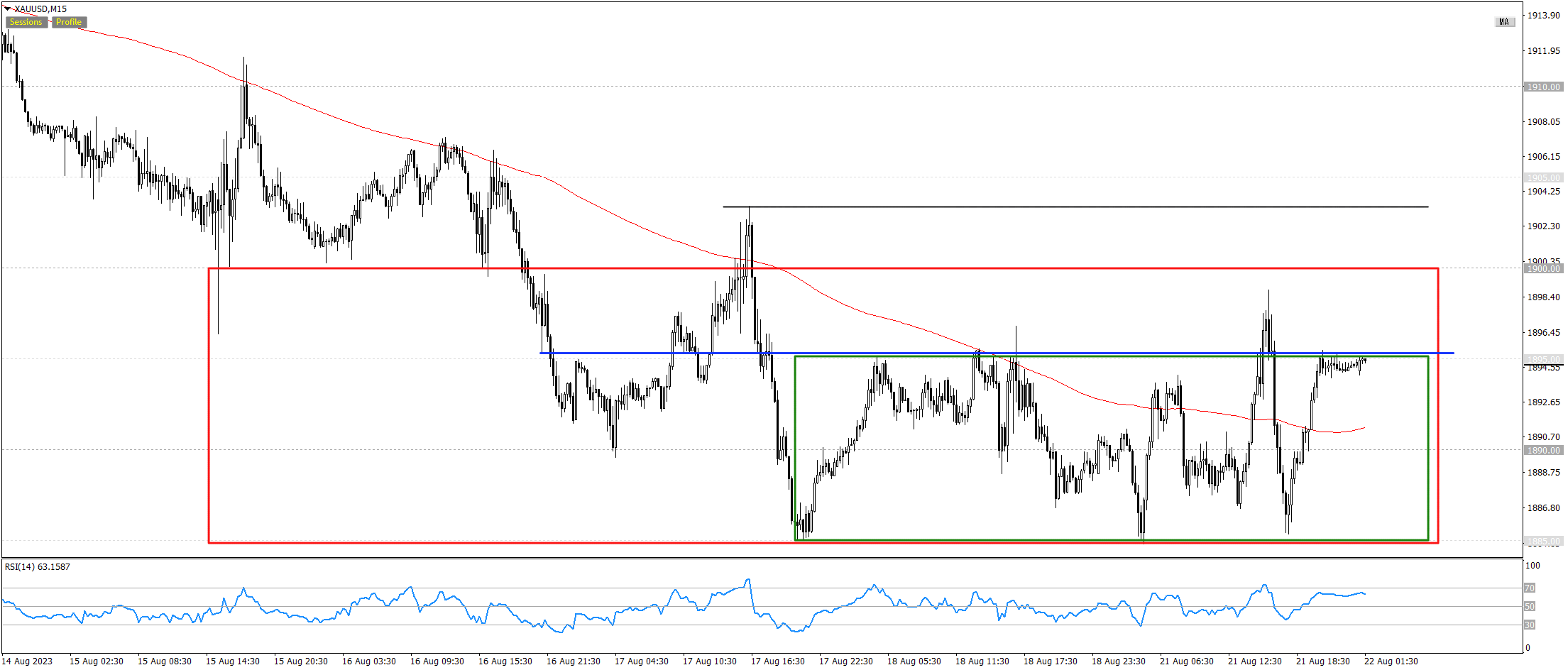

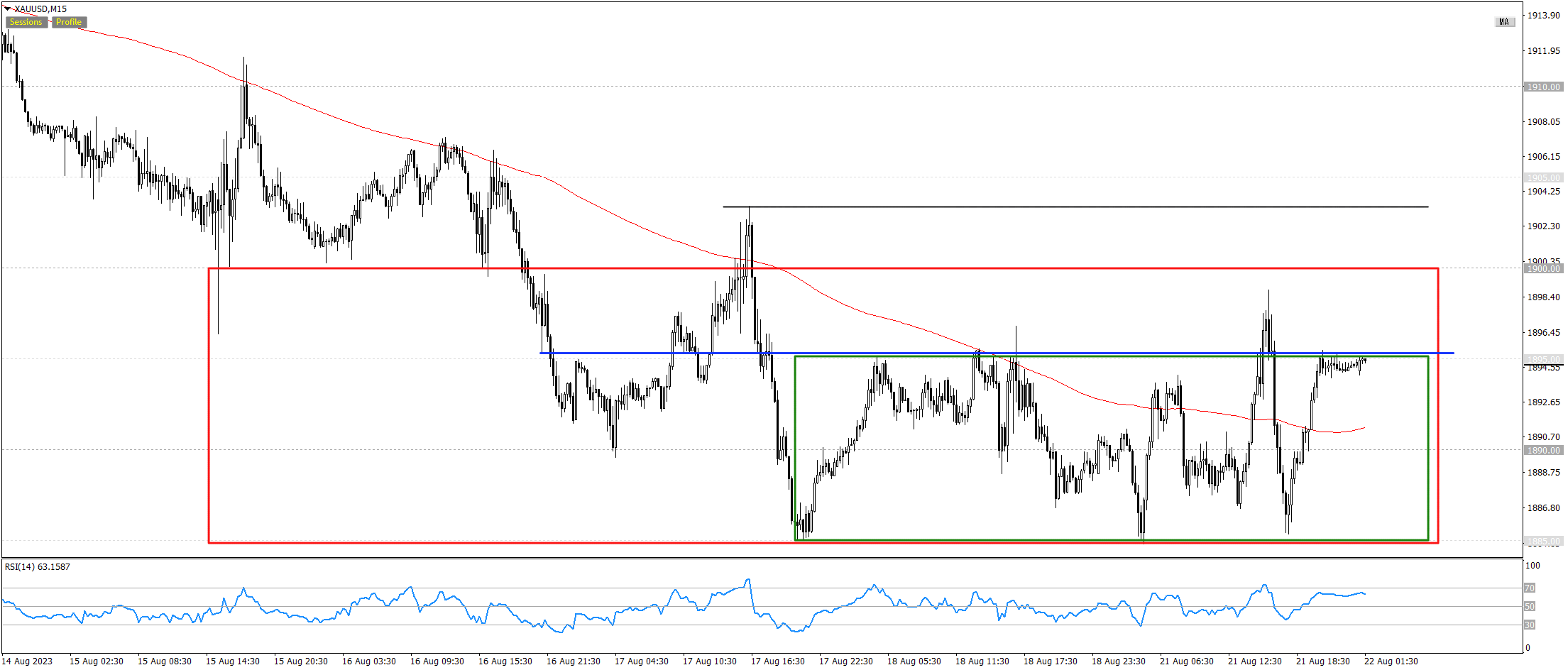

で、この後は再び上昇して再度青色の水平線のところまで到達するんですが、そこまでを15分足で見ると、以下の様になります。

結果としてこの日1日は、想定した赤い枠のレンジよりも狭い範囲での値動きを繰り返しています。図で表すと、上限を青色の水平線とした緑色の枠で囲ったレンジですね。

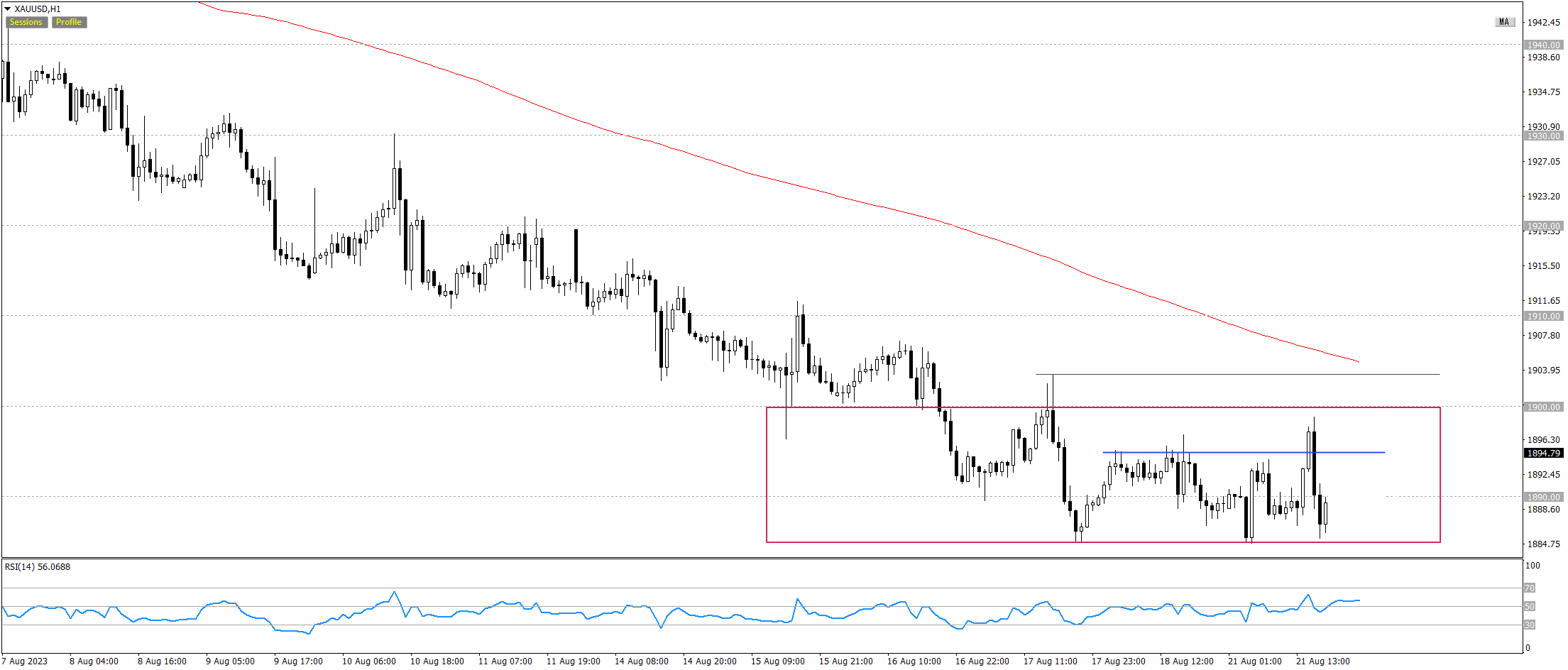

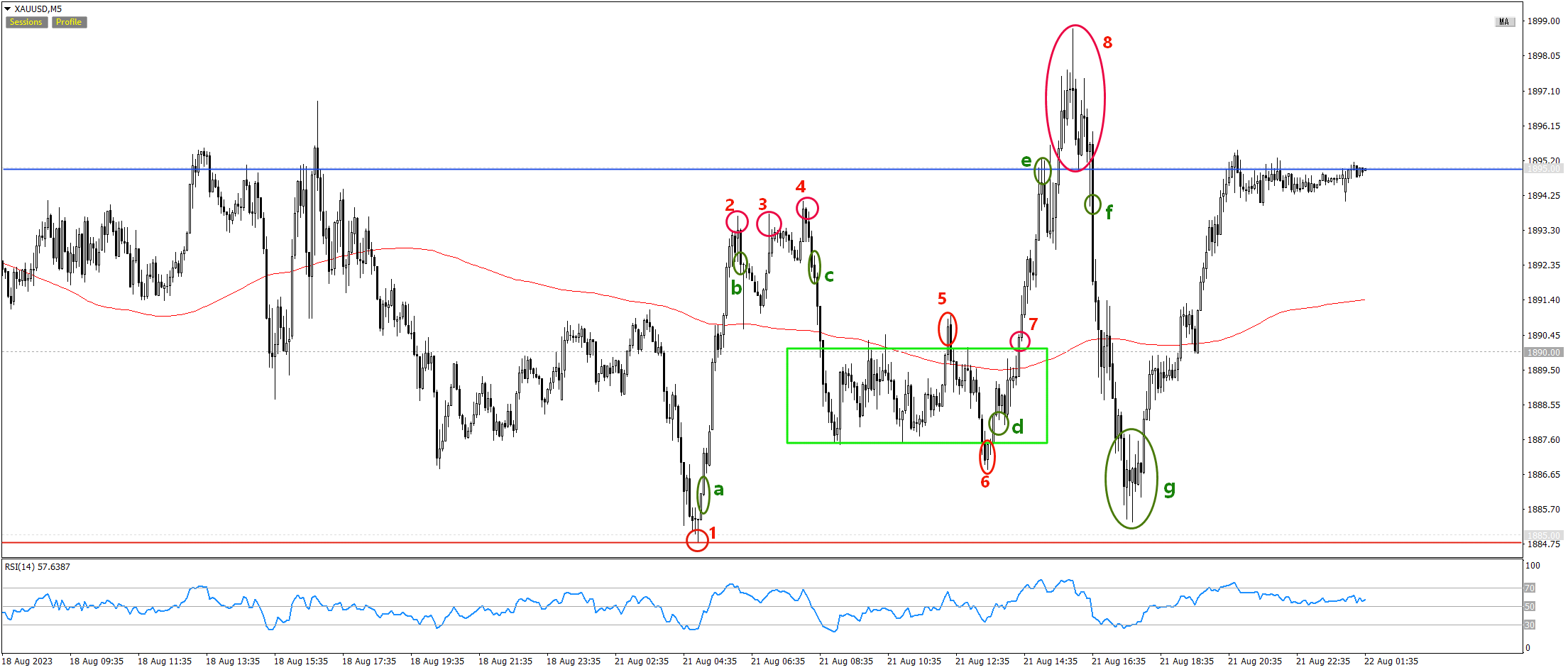

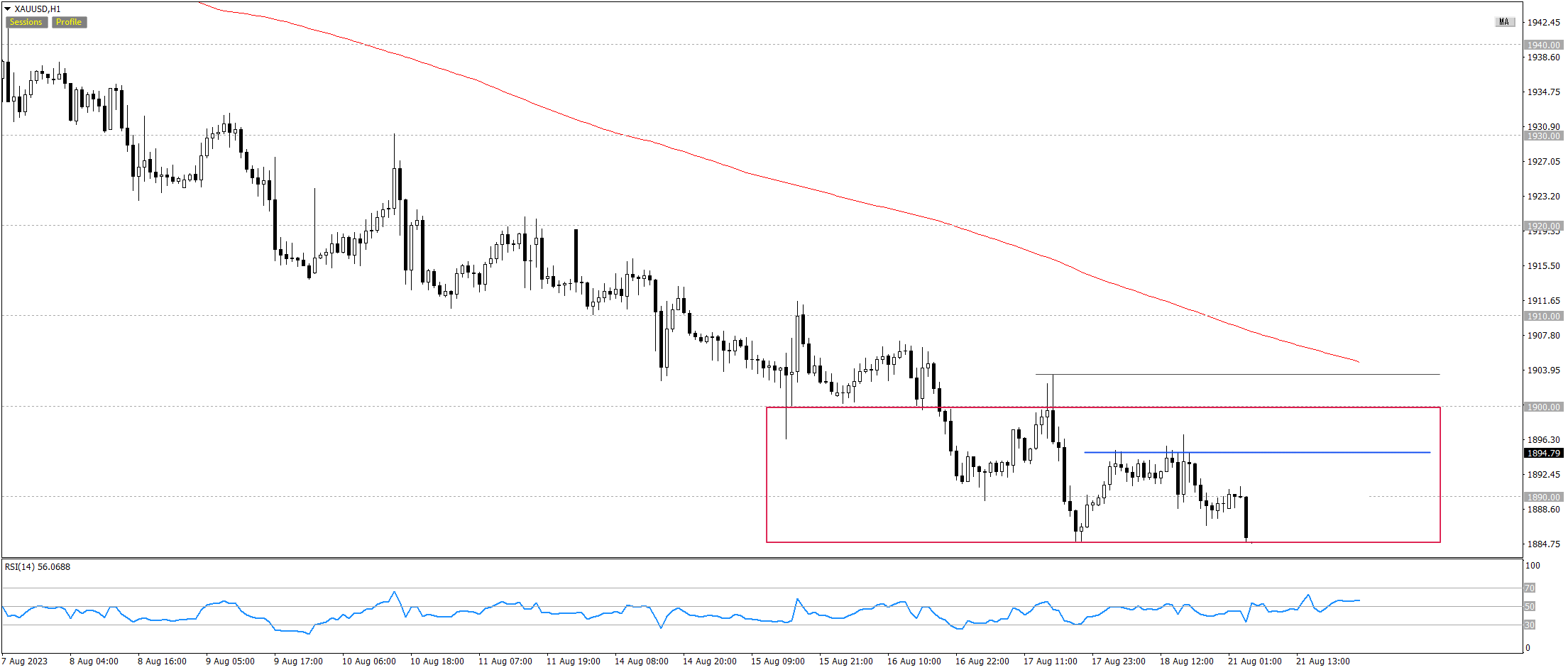

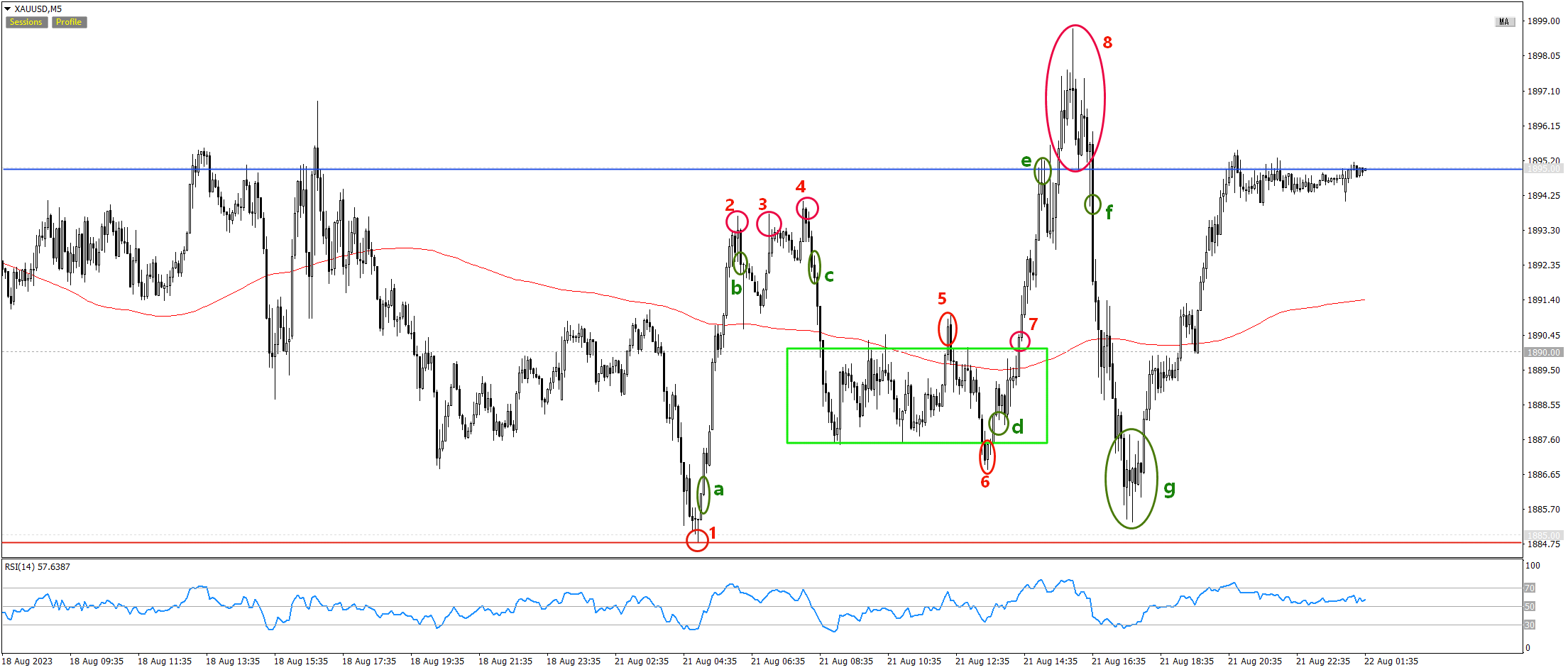

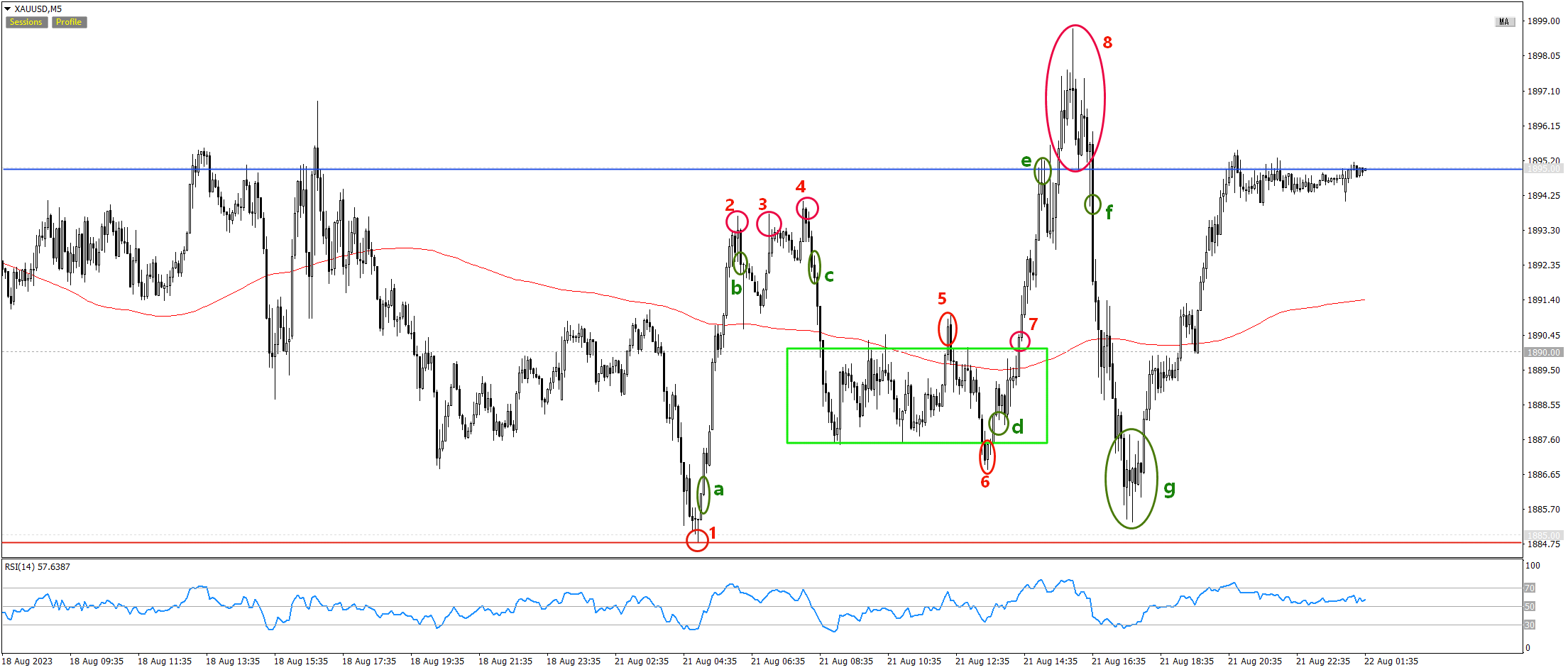

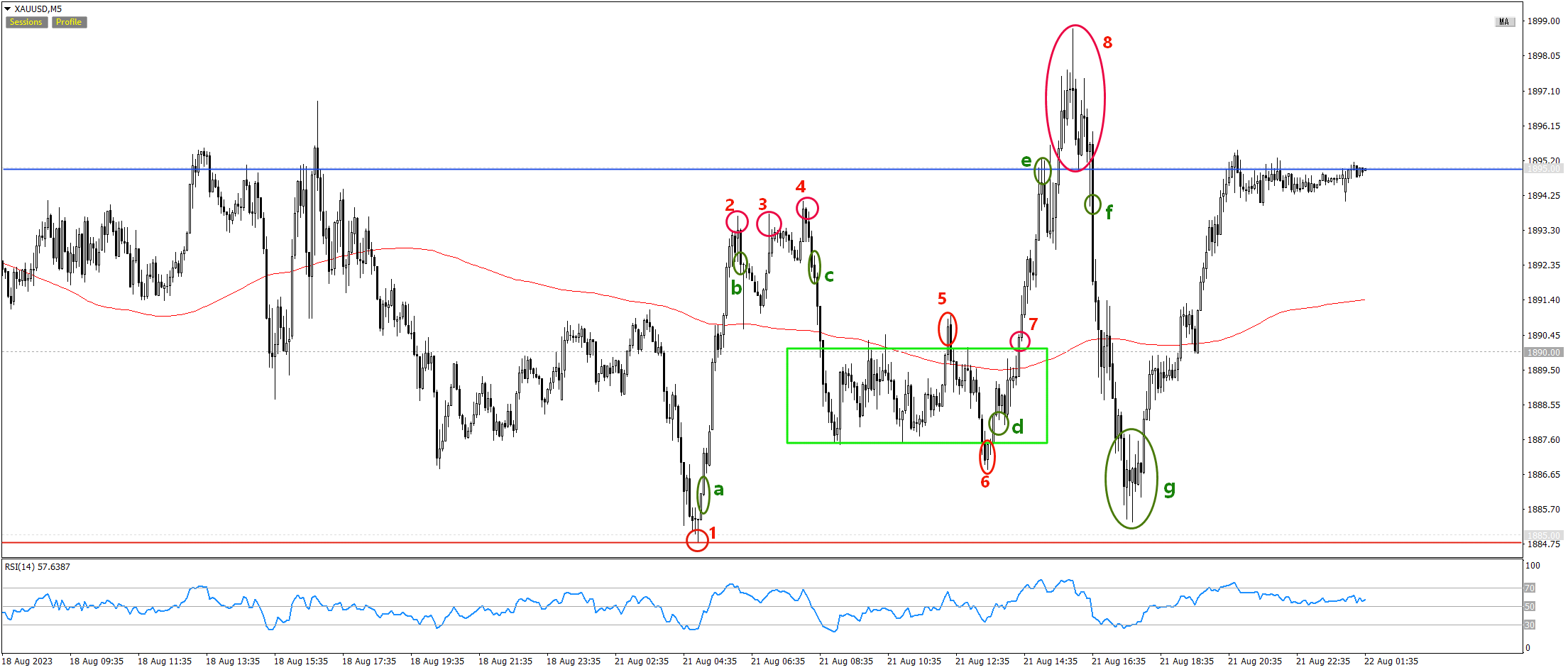

で、この局面を5分足チャートにしたのが、次に示す画像になります。

では、この5分足チャートを使って、実際のエントリーとエグジットの解説をしていきたいと思います。

まず、1時間足で見た赤線のレンジ下限に到達した場面が、赤丸1の箇所です。

ここから、レンジを下にブレイクするのか反転上昇していくのかを、5分足で観察していくわけですが・・・

レンジ下限に到達して下ヒゲをつけているロウソク足が確認できますよね。レンジ下限で価格は止められ、反発しています。

しかし、ここでの買いエントリーはダメです。「反発した」という証拠はあっても、「反転した」という証拠にはなっていません。(もちろん、超短時間のスキャルピングなら買いエントリーは可)

反転確認をとる必要があります。

で、この反転確認は過去に何度も解説している通り、各自が何度も検証と練習を重ねて熟達したテクニカルを用いる必要があるので、誰もがピンポイントで同じとなるわけではありません。

ただ、大体のテクニカルにおいては、緑丸aの中のどこかで反転確認がとれていると思います。このチャート図だけで判断しても、プライス・アクション及びRSIによって、緑丸aの内(赤丸1で下ヒゲをつけた次の陽線ロウソク足が確定したポイント)で反転確認がとれ、このタイミングで買いエントリーすることになります。

では、次にどこでエグジットするか?

ストップ(損切の位置)は、当然のごとくレンジ下限の少し下に置くとしても、利益を出してエグジットする場合は、どのポイントでポジションを手放したら良いのでしょうか?

忘れていけないのは、4時間足や1時間足で見た場合、まだ下降トレンドは継続中だということです。ですから、青色の水平線の辺りでは強めの売りが発生しやすいわけです。

なので、長々とポジションを握ったままというのは、危険行為です。

机上の空論で言えば、緑丸cでエグジットするのが理想なんですが、売りの入りやすい環境であることを知っていれば、最初に青色の水平線近くまで上昇した直後に強めの売りが入ったと確認できる陰線の終値(緑丸b)でのエグジットが精一杯なところかな、と思います。それ以上握っておくのは、メンタルが持たないかと。

で、実際の僕は、画像に印つけるの忘れてたんですが、赤丸2に至る前で逃げてます。上図にある200SMA(赤色の移動平均線)に到達して2回上値を試したところで、エグジットしてます。

でもまぁ、これでもRR比(リスク・リワード比)は、1:3なので上出来ですよ。(強がり)

いや、この時はYouTubeで動画観ながらSNS覗いたりと色々と忙しくて、チャートをガン見してるしてる暇なんてなかったから、この辺でサクッと利益を頂いて、ネットに集中たかっただけです。(さらに強がり)

べっ、別に握力強けりゃトレード上手いってわけじゃねーんだよ!(真実だけど、強がり)

ということで、先に進みましょう。

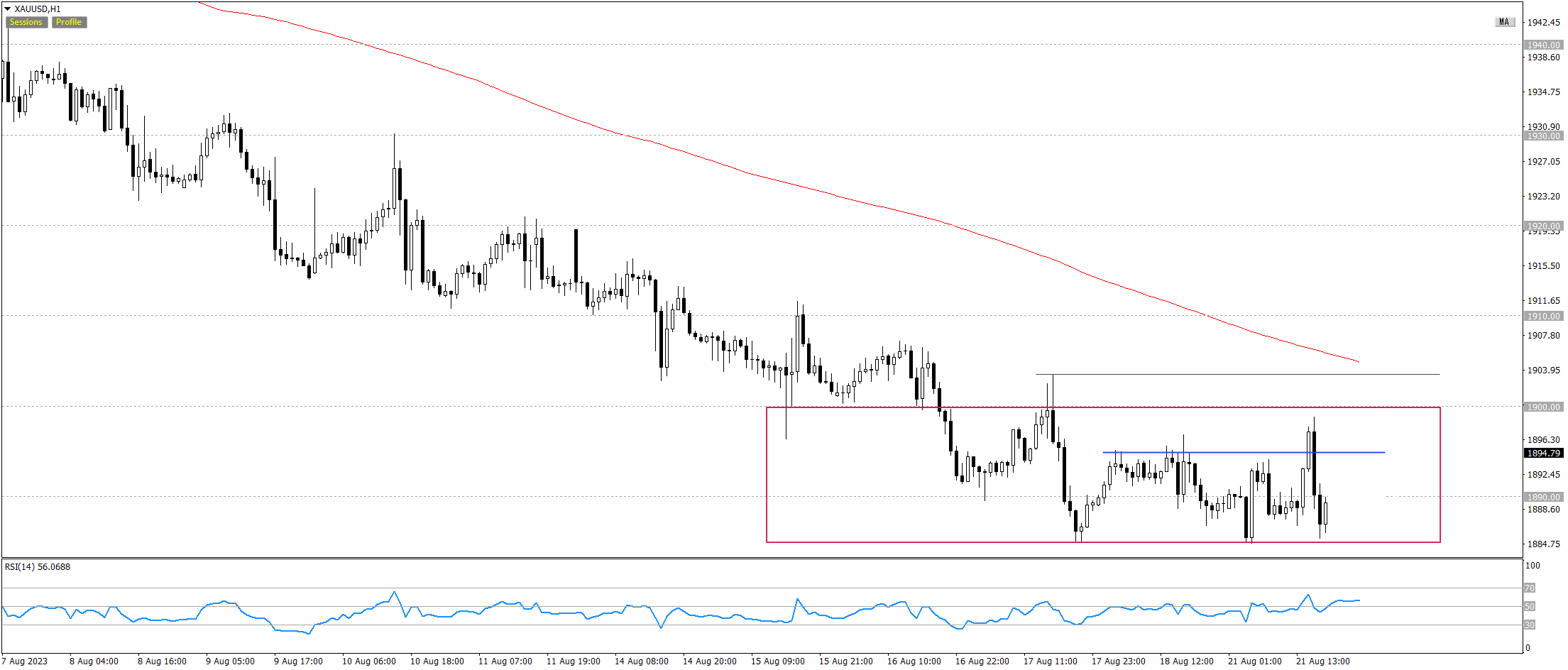

で、次のエントリーですが・・・

買いポジションを決済する理想のポイントというのは、逆に言えば売りエントリーするための理想的なポジションであるとも言えます。

ということで、緑丸cが次の売りポイントになります。

赤丸2、3、4を見てください。青色のレジスタンスまで到達せずに押し戻されています。高値を更新してもそれは極わずかですよね。これはこの価格帯で繰り返し売りが入っているという証です。

であれば、ここから下落へと反転確認のとれる緑丸cが売りエントリーのポイントになるのは、セオリー通りです。ロウソク足が強めの陰線をつけ、RSIでも反転確認できているのが分かると思います。(繰り返し言いますが、反転確認は各自が熟達したテクニカルを用いてください)

ただ、ここで1つ問題が・・・

STOPの位置は、上値抵抗線となる青色の水平線より上に置かなくちゃいけません。正確に言えば、前日にこの青色レジスタンスをオーバーシュートしているロウソク足(上図左側)の高値より少し上に置くことになります。

ってことは、損失想定幅はそれほど小さくはないわけで。

でも、赤丸1から2までの強い上昇波動を見る限り、下の方では強い買いが入ってきそうで、やっぱり長くポジション握ってるのは危険なんですよね。

つまり、トレードするにしてもRR比が、あまりよろしくないわけで・・・

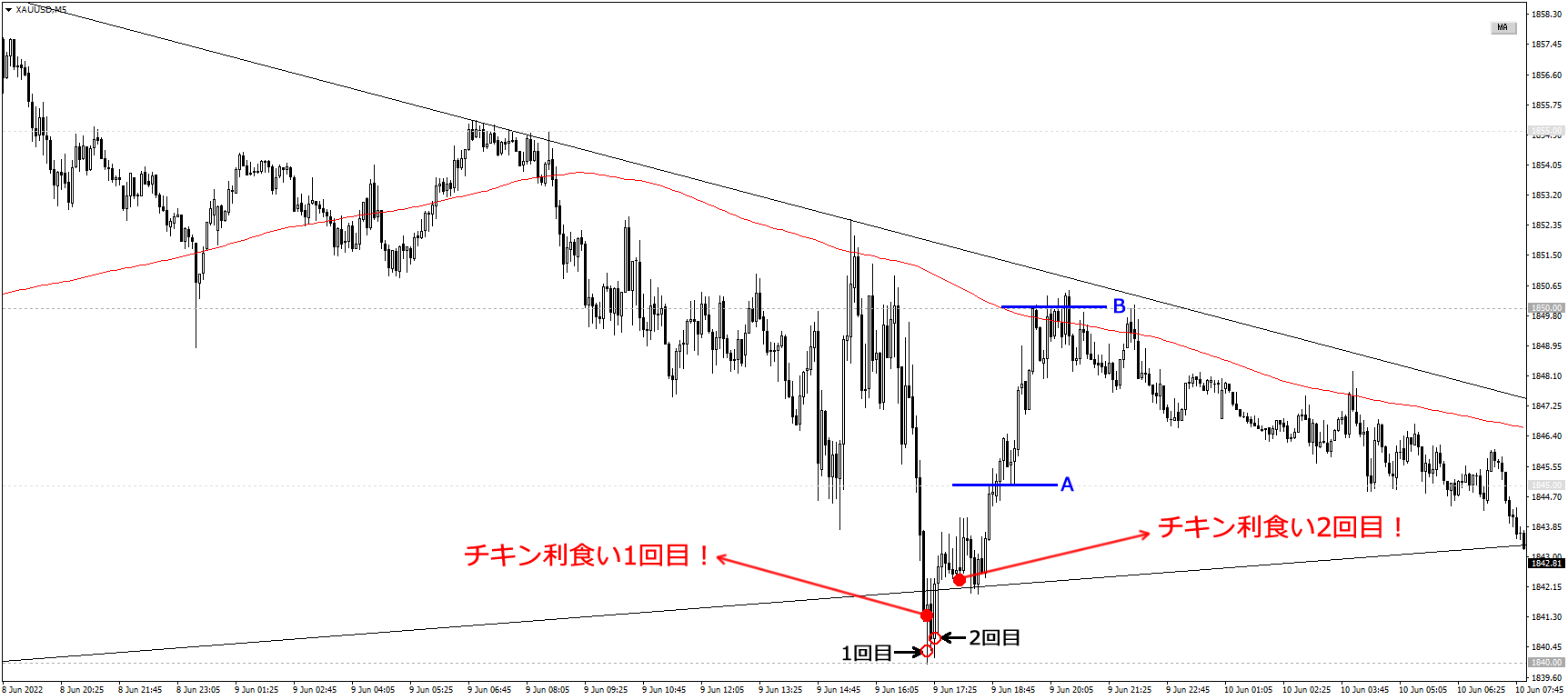

ということで僕は、ここはより短いスキャルピングでトレードすることにしました。緑丸Cまで待たずに、それより2本手前のロウソク足の安値を下抜いた瞬間にエントリー。STOPは一応赤丸4のすぐ上に置きましたが、実際の損切はもっと早めにやる予定。

で、結果としては、エントリー直後に強めの陰線をつけてダダ下がりしてくれたので、幸運な展開となりました。そして、緑丸Cから3本目の陰線の終値で速攻エグジットして利食うことができました。(RSIもちょうど30%ラインにタッチしたところだったので)

ラッキー!

( ̄∇+ ̄)vキラーン

やっぱ、日頃の行いが善いと、幸運の女神は微笑んでくれるんですね。

さて、僕がエグジットした後も価格は少し下落をしていますが、その後からは比較的小さな揉み合いが続いています。緑色の四角で囲った部分がそれです。

やや形が煩雑ですが、基本的にはレクタングル・フォーメーション(並行レンジ)です。赤丸5と赤丸6の部分で、上下にオーバーシュートをしていますので、フォーメーションの区別は慣れないと難しいかもしれませんね。

で、実際の僕はこの揉み合いが始まったあたりから、チャートから離れてトレードを一旦休止しています。いつまでもトレードするためにチャートを見続けるって、非効率ですから。

(もちろん、学習のためにチャートを見続けるのはOKですよ)

再びチャートを見始めたのは、赤丸7でレンジ・ブレイクする10分ほど前になります。

やっぱり僕は運が良い。ブレイク直前でチャートを見始めることが出来たので、赤丸7のポイントで、すかさず買いエントリー!!

というのは、嘘です。

( ̄ー ̄)ニヤリ

確かに、ブレイク直前でチャートを見始めたのは事実ですが、僕はここで買いエントリーしていません。見送っています。

なぜ?

このブログの常連さんなら、きっと分かるはず。

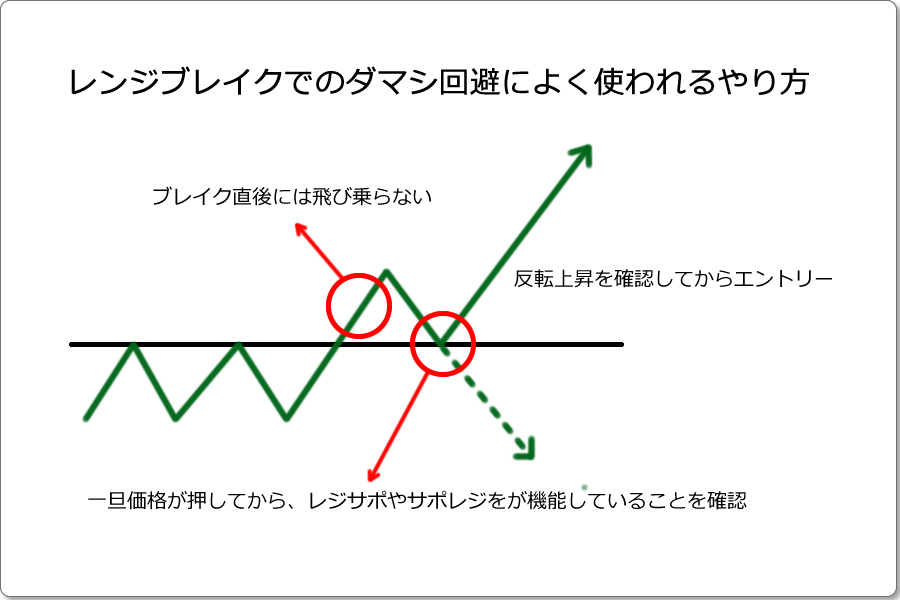

そう、赤丸7でレンジ上限を価格が越えたとはいえ、これが本当のブレイクなのかオーバーシュートなのかは、この時点で判断できなかったからです。

赤丸5でオーバーシュートしてるだけじゃなく、その前にも2回ほどヒゲをつけて一瞬レンジ上限を抜けてますよね?

つまり、赤丸7でレンジを上抜けたからと言っても、オーバーシュートで再びレンジ内に戻ってしまう可能性は捨てきれないわけで。

そこで、「完全にブレイクしたぞ」という証を、テクニカルによって確認する必要が出てくるわけです。

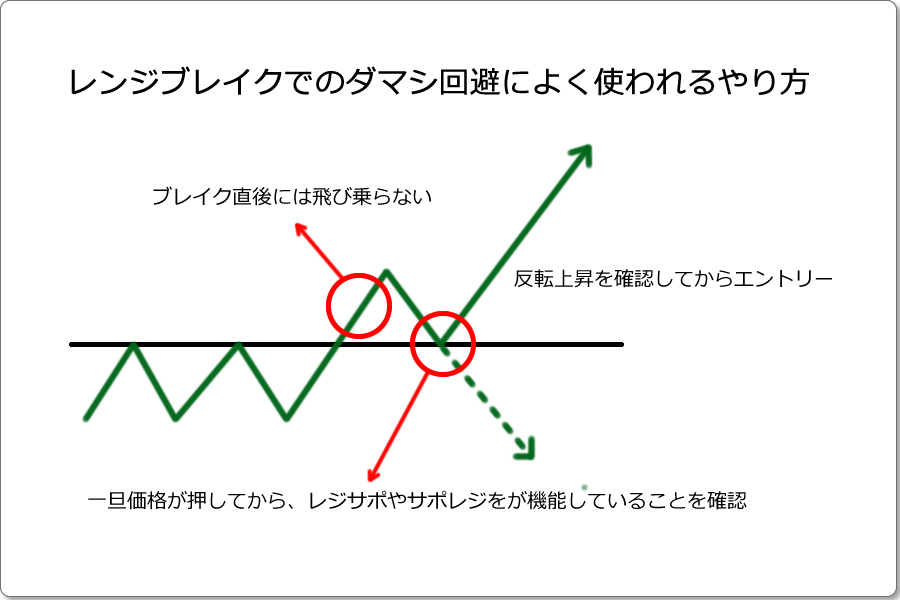

ブレイク確認をするための代表格は、「ロールリバーサル」です。ロールリバーサルの解説を図にしたものが、これです。

しかし、ブレイク後にチャートを見守っていても、結果的にはロールリバーサルせずに、そのまま勢いよくっ直線に上昇してしまったんですよ。

だから、エントリーは見送りです。(RR比も考慮に入れての判断です)

もちろん、チャート見始めて10分程度でブレイクしたわけですから、事前に次のブレイクが本物になるかどうかを他の方法で分析する余裕は、ありませんでした。

が、そうであってもなくても、このブレイクが本物かどうかの事実確認がとれない以上、エントリーはするべきではないんですよ。

どんなに価格が伸びようとも、ここは見送って正解の場面なんです。

これまた繰り返し言いますが、トレードで負け続ける人というのは、エントリー出来なかった局面から価格がグングンと上昇するのを見て、

「あ~~!エントリーできなかったよ~~!勿体ない~~!!」

と欲望で歪み切った感情を丸出しにして、嘆き悲しみます。

インジケーターを張り巡らし、テクニカル・トレーダーを気取っているくせに、テクニカルとは無縁なところ、つまりスケベ根性と勿体ないお化けだけと向き合って、一喜一憂してるんです。

バカなの?

あ・・・今、心の声がちょっと漏れてしまいました。

でもまぁ、これって本当のことですからね。僕も負け続けていた10年間、ずっとそんなトレーダーだったわけですし。(黒歴史)

勝てるようになるためには、そんなおバカな自分とは、決別する必要があるんです。

さて、お話が長くなり過ぎました。

この続きは、次回に持ち越しということで、今日はこの辺でお終いにしておきましょう。

久しぶりのブログ更新でしたが、このブログを良く知っている人にとっては、今までこのブログでお話ししていたことの総合的な復習といった内容になったと思います。

皆さんのトレード上達の一助となれば、幸いです。

それじゃあ、また。