環境認識は大切。

そんなことは頭で分かっていても、実際は目先の動きが気になってしまい、不安と欲望の狭間で、5分足や1分足なんて小さな足ばかりをガン見し続けている人って、多いと思うんですよね。

で、結局は目先の値動き(ノイズ)に振り回されて損切りを量産し続けるという、負のスパイラルに陥るわけで。

実は僕自身、勝てなかった頃というのは、完全にそんな人でした。もちろん、紆余曲折を経て、今ではそんな自分からは抜け出せているわけですが・・・

ただ、近頃は別の問題が出てきたんですね。

それは、歳をとって記憶力が衰えてきたということ。今までは何も問題のなかったチャート表示の仕方だったのに、何かと不都合が生まれる様になってきたんです。

ということで、ここしばらくの僕は、

「初心者にも、僕の様に記憶力が衰えた人でも、上手く活用できるチャート表示のあり方って、どうすれば良いだろうか?」

ということについて、色々と検討を続けてました。

で、今日はそんなチャート表示を組み立てるうえでの考え方と、一応今の時点で僕自身が

「これって、使えるんじゃね?」

と思えるチャート表示のモデルを紹介していこうかと思います。

それでは、始まり始まり~!!

チャート表示の2つのタイプ

MTFタイプと単一表示タイプ

トレードする際のチャートの表示の仕方というのは、トレーダーによってそれぞれだと思いますが、大まかに言えば

- MTF(マルチタイムフレーム)を用いてトレードするタイプ

- 単一表示(1つの時間軸だけ表示)でトレードするタイプ

の2つに分かれるんじゃないかと。

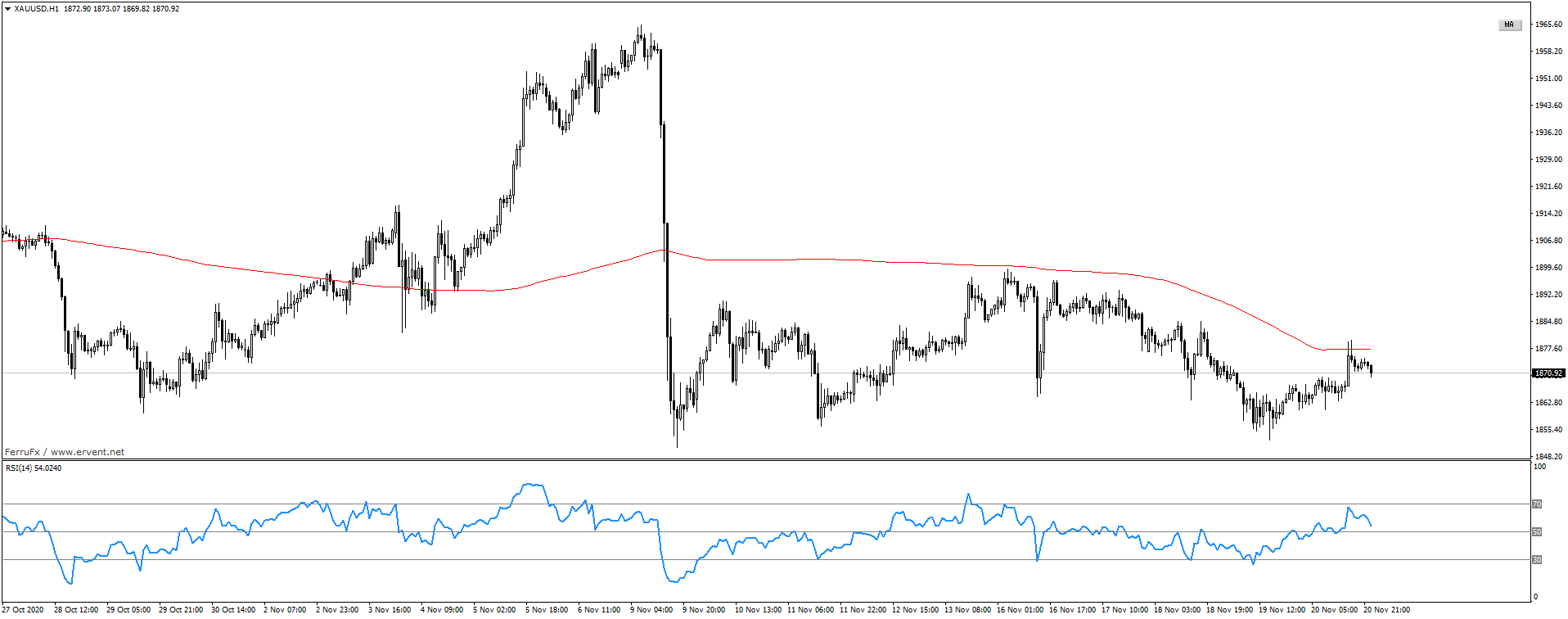

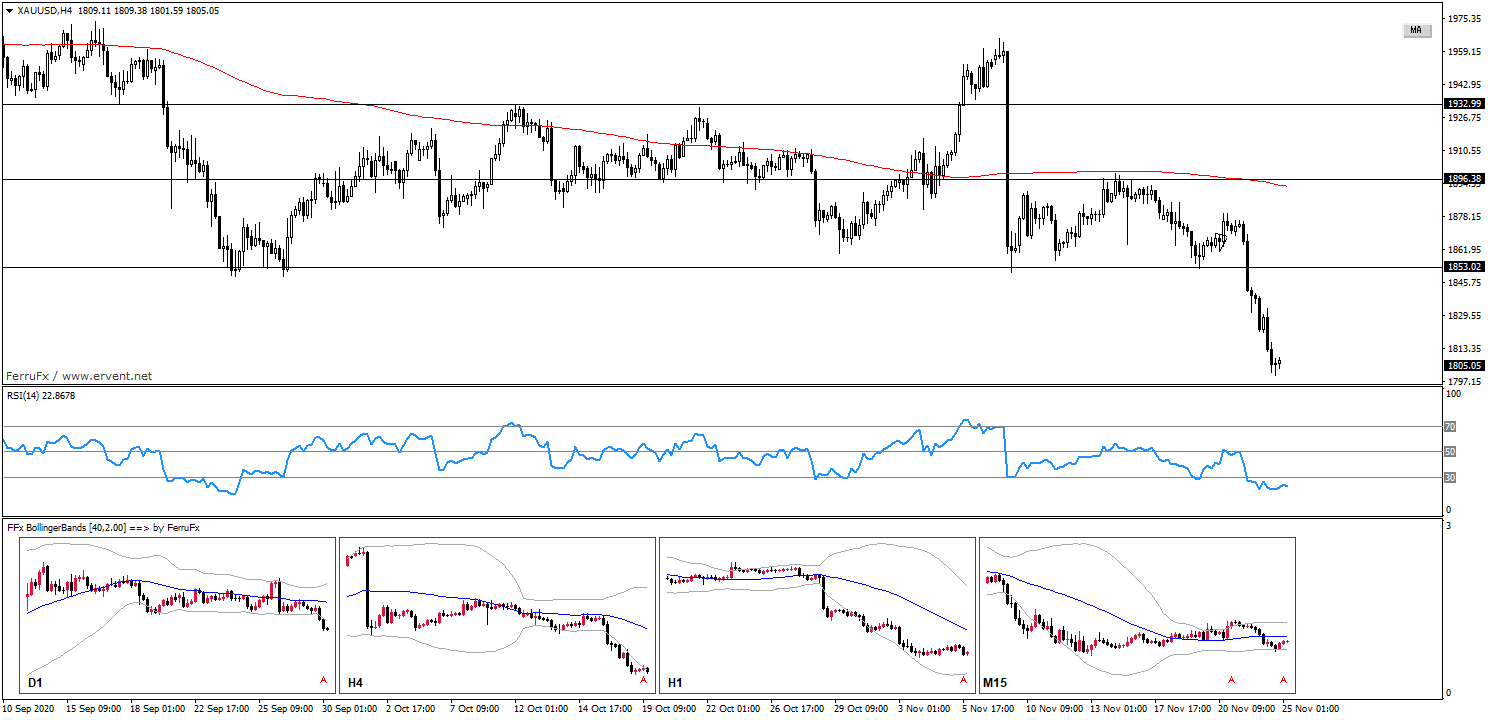

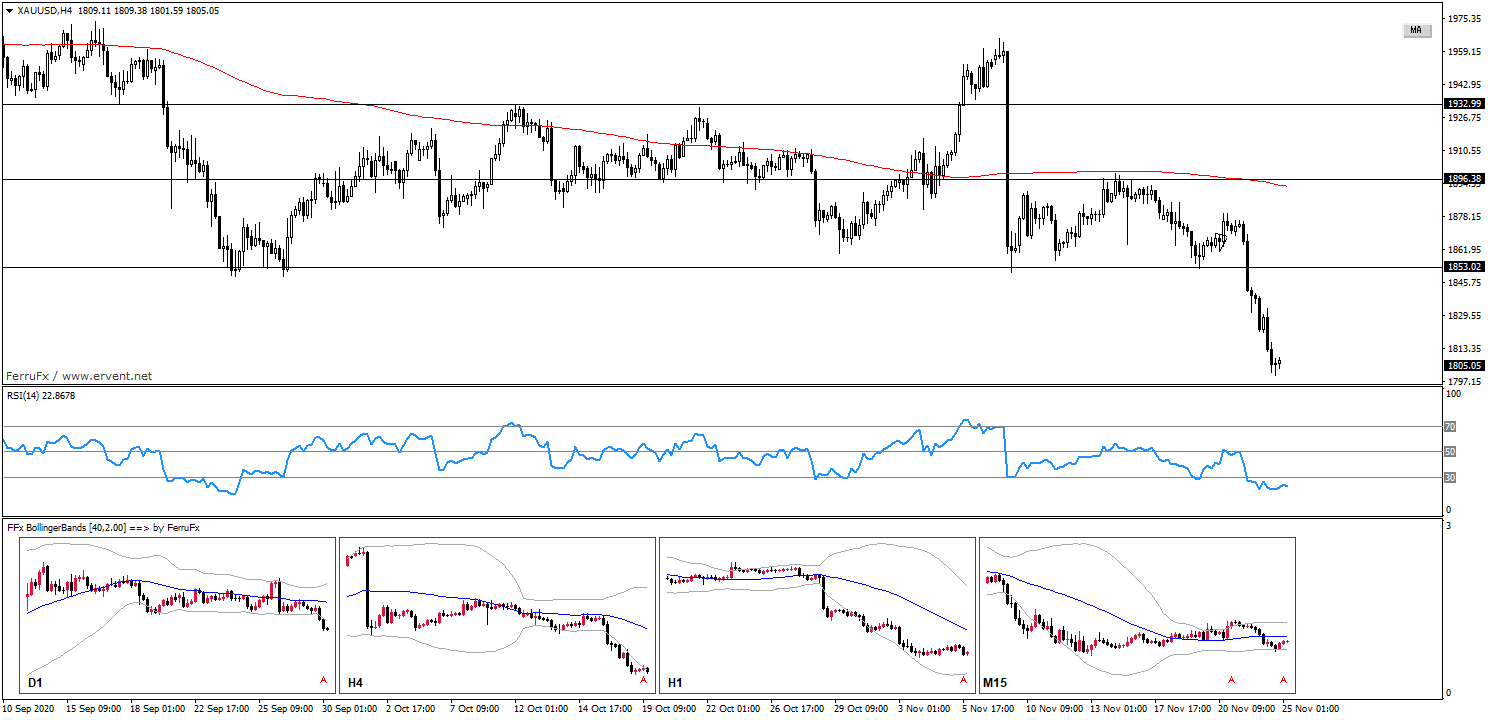

MTFとは、同じ通貨ペアで複数の時間軸を同時に表示してトレードするやり方です。例えば下の図の様な感じ。

まぁ、この例は単なる一例でしかなく、人によって表示するチャートの数も、時間足の組み合わせも変わってきます。

それに対して、単一表示タイプのトレーダーは、複数の時間軸のチャートを同時に表示しません。1つの時間軸を画面いっぱいに表示するだけです。

このタイプのトレーダーは、1つのチャートを適宜に時間軸を切り替えてトレードします。

例えば、分析する際は日足→4時間足→1時間足と画面を切り替えながら分析していって、1時間足でチャートを監視し、エントリーする際は、分足に切り替えてタイミングをとるというやり方です。

で、僕の場合は、この単一表示タイプのトレーダーだったんですね。

ところがここ最近、記憶力が衰えてきたため、例えば1時間足を見ていても、その上位足の状態を覚えてないことが多くなってきたんですよ。覚えてないだけならまだしも、違う通貨ペアの状態と記憶がすり替わっていたり、15分足を見てるつもりで実は4時間足だったり。

僕がチャート表示を新たに考え直すきっかけが、まぁそんな感じだったわけです。

それぞれの長所と短所

では、この2つのタイプ、どちらが良いのでしょうか?

正直なところ、両者とも一長一短な部分があるので、一概には判断できません。

まず、MTFは複数の時間軸を同時に表示しているため、一覧性に優れています。

それに対して単一時間軸表示は、一覧性において劣ります。時間軸をその都度切り替えるため、作業が煩雑になりますし、時間軸を切り替えた後でもその値動きの状態は、ある程度記憶しておく必要があります。

ただ、一覧性の優劣は、そのままトレードの優劣に繋がるわけではありません。

MTFの場合、一覧性に優れている分、色んな時間足に目移りしてしまい、トレードの軸がブレてしまう可能性があります。

例えば、1時間足の波に乗るつもりでエントリーしたのに、思惑通りに値動きが進まないと、トレードの根拠であるはずであった1時間足を無意識に軽視して、他の時間足に自己強化の情報を求めだしたりするんですね。結果、傷口を広げるだけなんですが。

その点、単一表示は一旦方針が決まったら、その時間軸に固定されますから、ブレまくるということはありません。

しかし、そうであっても下手なトレーダーは、MTFの時と同様に、自己都合を強化してくれる情報を求めだし、ロジックとは関係なく別な時間足を表示して、それをずっとガン見し続けたりします。

やってることは、MTFであっても単一表示であっても、一緒だったりするんですよね。

また、それ以外にも両者には長所短所はいくつもあります。

MTFはモニター内でチャートを何分割化するため、単一表示に比べ、表示される期間(ロウソク足の数)が少なくなります。

そのため、両者では同じ時間軸であっても、チャートから見える景色が違ってくるんですね。

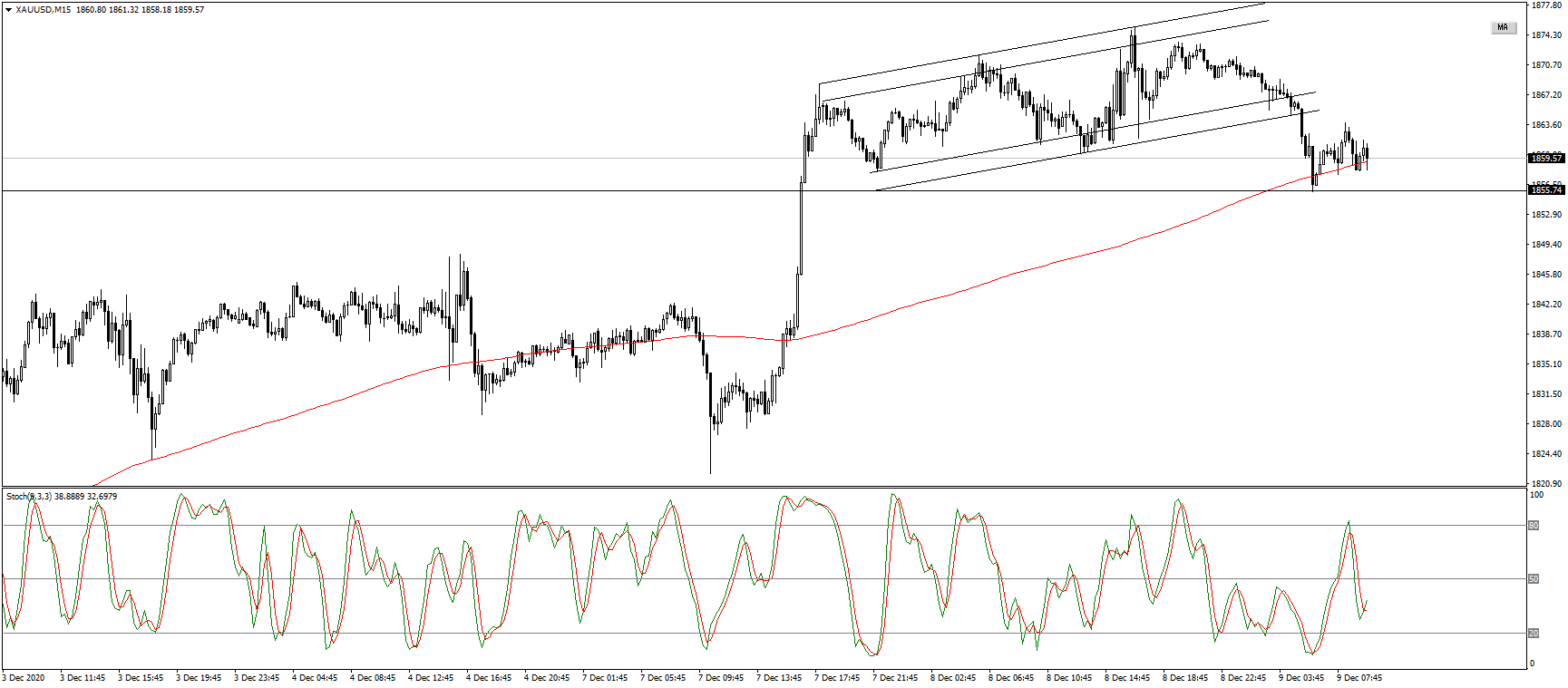

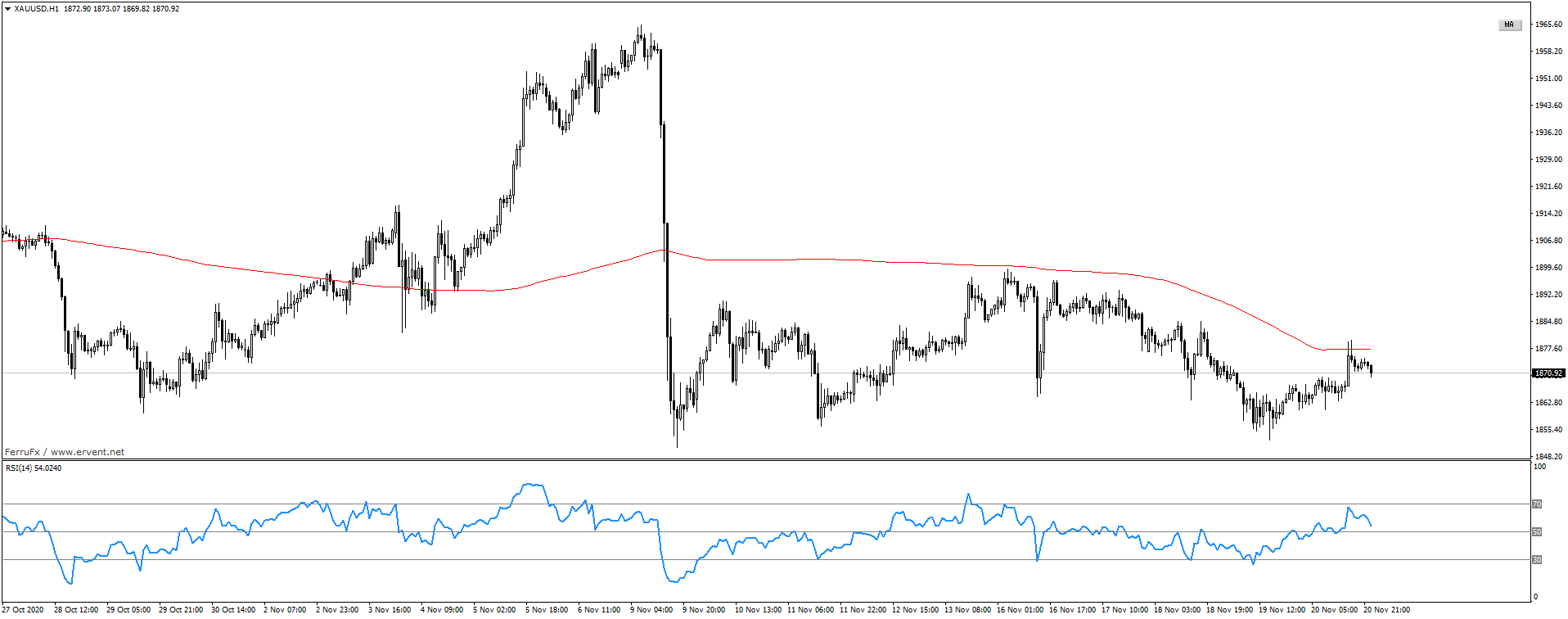

下の図は、MTFで4分割した際の1時間足です。

しかしこれを、分割せずに表示したものと比べてみると・・・

横の表示範囲が広くなっただけで、印象が全く変わってしまっているのが分かると思います。

まぁ、印象が違うだけで、値動きそのものは同じですから問題はないんですが、ロウソク足の表示本数が多い方が、全体像は浮き彫りになりやすくなりますから、分析はしやすくなります。

また、MTFでラインを引く場合、分割されたチャートそれぞれに繰り返し引いていかないといけません。

4時間足チャートにラインを引いたら、次に1時間足チャート、そしてその次に15分足チャート・・・といった具合に、チャートの数だけ手間がかかります。

もちろん、この手間を解消するため、1つのチャートにラインを引くと他のチャートにもそのラインが自動的に引かれるというインジケーターを利用するという手もあります。

ただ、僕の経験から言うと、ラインをシンクロさせるインジは、他のインジと相性が悪いことが多く、不具合が起こるケースが出てきやすいんですね。

以上の様に、MTFにしろ単一時間表示にしろ、長所と短所があるため、一概にこちらが良いとは言えないということが分かると思います。

短い時間足ガン見問題

冒頭でお話した様に、トレードで勝てない人の特徴の1つに、5分足や1分足ばかりをガン見してしまうという問題があります。

身に覚えのある人、多いと思います。

なぜ、そんなことになってしまうかというと、

「ちょっとした値動きも見逃したくない」

「初動をいち早く捉えたい」

という欲望と不安に振り回されているからです。

その結果、確かに

ちょっとした値動き(ノイズ)を見逃さず

そのノイズの初動をいち早く捉えてエントリーしているわけですから

買えば下がるわ、売れば上がるわ、お陰様で損切り連発するわで、見事に行動と結果が伴っているわけす。

щ( ̄∀ ̄)ш ヶヶヶ

間違った行動は、その通りの結果しか生まないんですよ。

で、目先の値動きに振り回される自分を反省して、

「1分足は見ない」ルールとか

「5分足を見てばかりはダメ」ルールとか

紙に書いて貼ったりして、自分に言い聞かせたりするんですが、

やっぱり不安になって、5分足や1分足を見出し、そのままずっと小さな時間足に釘付けになったりするんですよねぇ。

しかし先にも話した通り、この手のケースはチャート表示をMTFにしようが単一表示にしようが、改善されないんですよ。

標語みたいなルール作って、紙に書いて見えるところに貼り付けたくらいで、行動が改善さるんだったら、巷は成功者で溢れかえってますし、犯罪もこの世からなくなってますって。

ですから、僕らトレーダーはトレードのロジック、そしてトレードにおける作業の流れを、自然と繰り返し実行できる様に、頭と身体に叩き込まなくちゃならなんですね。

トレードという作業の手順を明確化・形式化して、その作業工程をきちんと踏んで行動できる様にする必要があるんです。

ルール作りというのは、自分で感じた心得的なものを自分に心がけさせるものではなく、仕事を作業として工程通りに進ませるための具体的手順なんですよ。

仕事だって料理だって、スポーツだって何だって、作業手順をきちんと踏まえなくちゃマトモなものは出来上がらないじゃないですか。それと一緒なんですよ。

で、トレードするうえで大切な作業工程を身に着けるために必要なものの1つに、「エントリー作業工程表」を利用するということがあります。(これについては、「ルールを守れないという人へ」を参照してください。工程表の見本もダウンロードできるようにしてあります)

そして最近思うのは、チャート表示の視認性を工夫すること、チャート表示の見方の手順を確立すること、これらも間違った行動を改善する手助けになるんじゃないだろうか、ってことなんですね。

ということで、この辺りの問題点も出来るだけ解消できるチャート表示のあり方、使い方をこれからお話していこうと思います。

チャート表示における1つの提案

さて、以上の様なことから、ここしばらくの間、僕は初心者や僕の様に記憶力が落ちてきた人にも適したチャート表示の仕方を考えてきたわけですが、

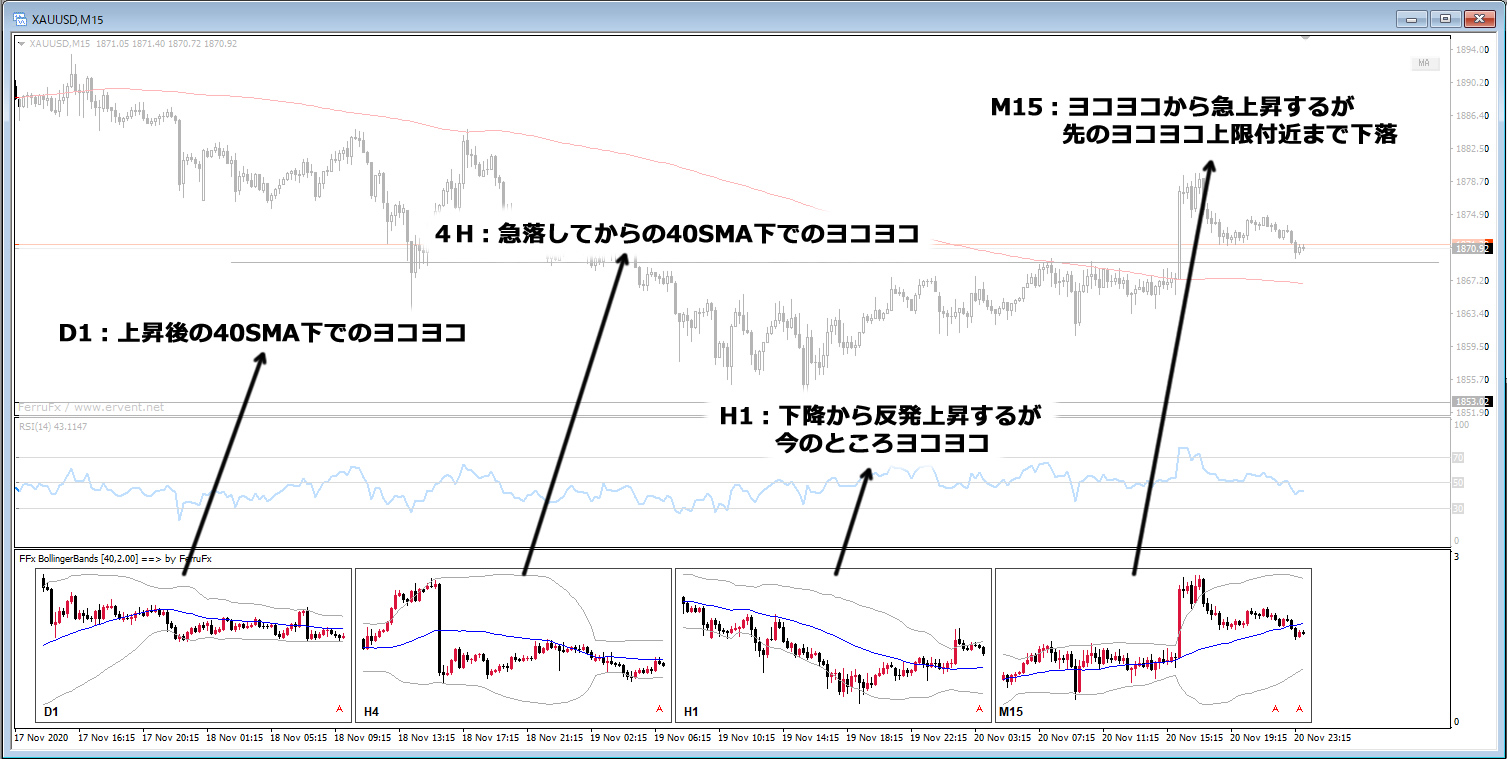

今の段階では、こんな感じに仕上がってます。

まぁ、見ただけじゃ分からないと思うので、このチャート組表示の考え方や使い方なんかを、これから解説していこうと思います。

セットアップ用チャートとトリガー用チャート

既に何度もお話していますが、トレードにおいてはセットアップとトリガーがあります。(詳しくは「エントリーの背景(1)」を参照してください)

で、トレードを実行するうえで、このセットアップとトリガーという手順は省くことが出来ません。トレードの上手い人は、意識せずとも気が付けばこの手順を踏んでいることが多いです。

しかし、トレードで上手く勝てない人っていうのは、こういった手順自体が曖昧なんですよねぇ。

ということで、チャート表示に

- セットアップ用チャート画面

- トリガー用チャート画面

の2つを用意します。図で説明すると、以下の様になります。

セットアップ用画面が大きく、トリガー用画面が極端に小さくなっているのが分かると思います。

これは先ほどお話した様に、小さな分足ばかりをガン見してしまう行為を防ぐ(し辛くする)ための表示の仕方です。

5分足や1分足ばかりを見てしまうのは、要するにセットアップを無視してトリガーばかりが気になっているだけに過ぎません。

しかし、本来で言えば、セットアップのないトリガーは存在しません。

にもかかわらず、トリガーばかりを気にしているのは、単に感情や欲望に振り回されているだけであって、ロジックでトレードをしていないからなんですよ。

なので、前提となるセットアップがメイン・チャートとして、自然と目が行きやすい様に、大きく表示してあります。セットアップ用と言っても、これだけでタイミングを計れるなら、この画面だけでトレードすれば良いわけですし。

逆に、トリガーとなる小さな時間足チャートは、小さく表示します。小さな時間足ばかり見てしまう行為を防ぐために、トリガー用の画面は、あえて見づらくなるようにしてるんですね。

トリガーとなる分足チャートは、チャートポイント付近に価格が近づいた段階で見るだけですし、トリガーはあくまでエントリーのタイミングを計るためのものなので、それほど広い範囲でチャートを表示しておく必要性もありません。

作業工程別にチャートを表示し、その視認性を調整することで、ロジックに沿ってトレードを実行しやすくなる様な画面分割のやり方を考えると、上図の様な分割の仕方に落ち着くと思います。

セットアップ用とトリガー用の時間足は?

恐らく多くのトレーダーが気になっているものの1つに、

「セットアップ用チャートとトリガー用チャートには、どの時間足を用いるべきか?」

があると思います。

これに関しては、基本的にボラティリティー(値動きの速さを含む)とポジションの保有時間によって変わってきます。

通常、FXの通貨ペアでデイトレードする場合は、

- セットアップは、4時間足か1時間足

- トリガーは、15分足か5分足

を基本にすると思っていた方が良いかと思います。

例えば、ユーロドル(EUR/USD)でデイトレードする場合、4時間足か1時間足を用いてどの局面でトレードするかを判断します(セットアップ)。そして、ボラの小さな局面では15分足をトリガーに用いてタイミングを計り、ボラの大きな局面では15分足だと追いつけないことが多くなるので、5分足を見てエントリーのタイミングを計ったりすれば良いわけです。

ただし、セットアップとトリガーの時間軸の関係性として

- セットアップ4時間足+トリガー15分足

- セットアップ1時間足+トリガー5分足

という組み合わせは、比較的相性が良くなります。

というのも、同じ通貨ペアでも4時間足と1時間足では、トレードで乗ろうとする波の大きさが違います。もちろん4時間足の方が1時間足よりも大きな波になりますよね。

それに対してトリガーとする時間軸が小さすぎると、ちょっとした値動きはノイズになりやすくなるんですよ。4時間足に対して5分足は48:1の比率で違い過ぎるわけですから、5分足のちょっとした値動きは4時間足の大きな波に対して、ノイズにしかならないことが多くなるわけです。

それに対してセットアップ1時間足とトリガー15分足では、その比率は4:1にしかなりません。波の大きさの違いがそれほど大きくないため、わざわざ15分足をトリガーにしなくとも、1時間足だけ見てトレードしても良いことも多くなります。

しかしその点、

- 4時間足:15分足 = 16:1

- 1時間足:5分足 = 12:1

となり、時間軸の差が大き過ぎたり小さすぎるということもありません。

こういったことは、前提として覚えておくと良いかもしれませんね。

また、セットアップとトリガーは、保有時間の長短によって、時間軸の範囲を変えてみることも大切です。

スキャルピングの場合は

- セットアップが1時間足か15分足

- トリガーが5分足か1分足

スイングトレードの場合は

- セットアップが日足か4時間足

- トリガーは1時間足か15分足

なんて感じで。

ただし、小さな時間足の値動きに振り回されてしまう人は、例えスキャルピングであっても、1分足は厳禁です。(つか、小さな値動きに振り回される人は、スキャルピングそのものが厳禁ですが)

また、最近人気のゴールド(XAU/USD)など、普段からボラティリティーの高いものの場合は、単位時間で動く値幅が通常の通貨ペアとは大きく違うので、普段から時間足を一段下げておいた方が良く、

- セットアップは、1時間~15分足(4時間足も使いますが、その際はポジション保有時間がスイング寄りになります)

- トリガーは、5分足か1分足

という感じの方が何かと都合良いです。

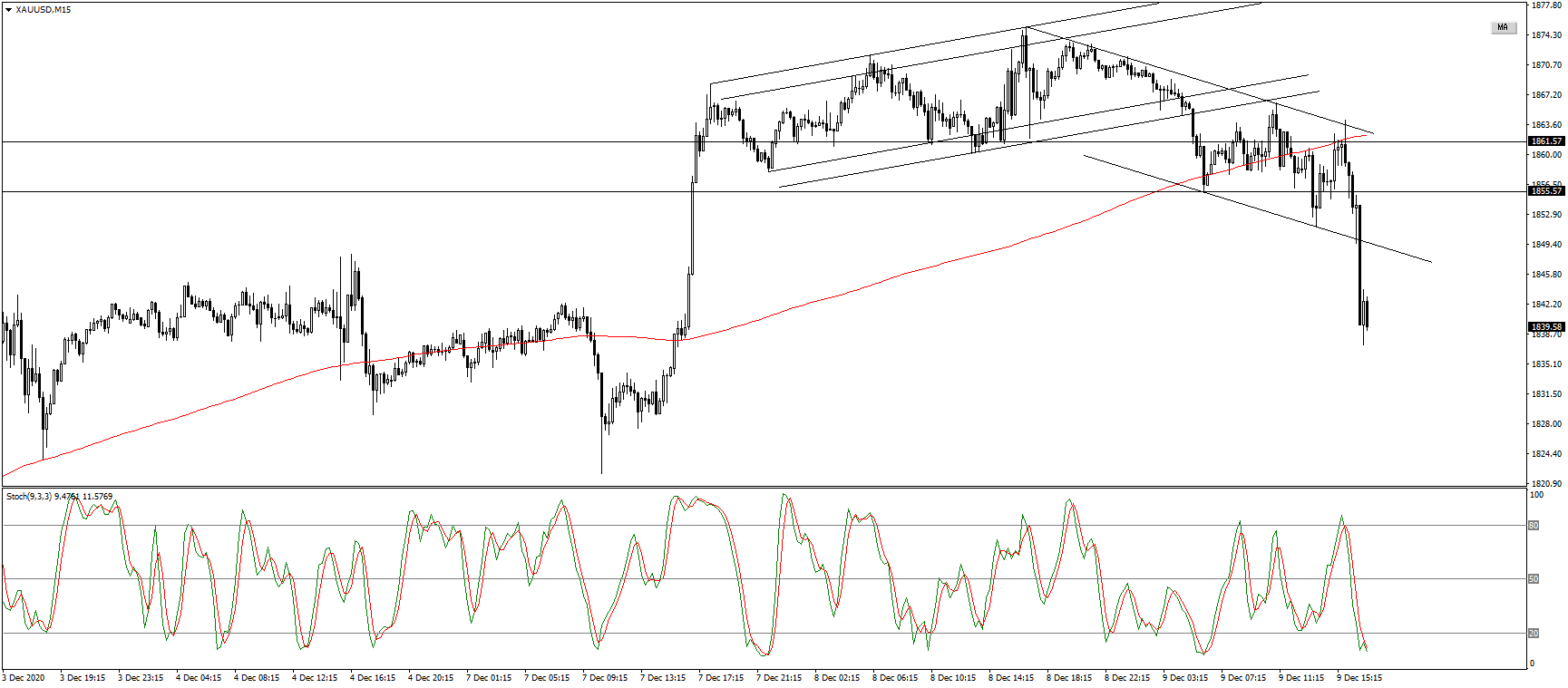

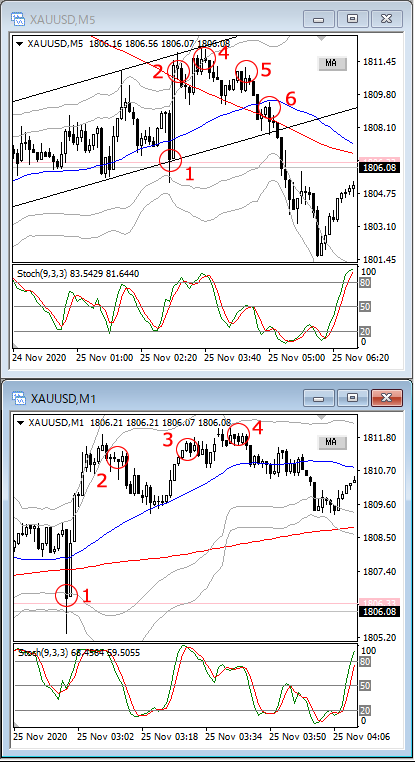

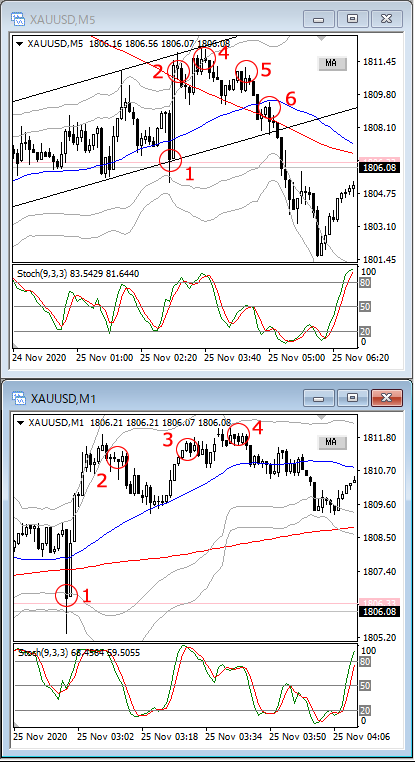

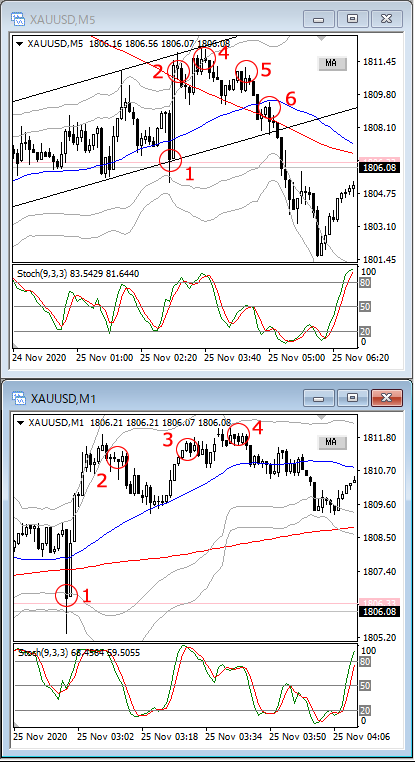

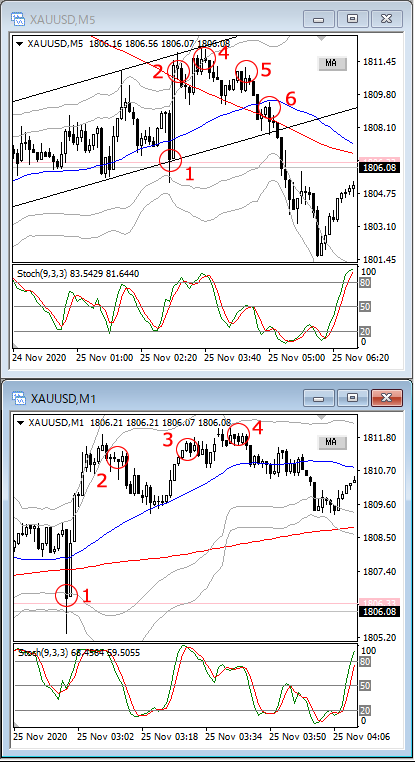

(今回アップしているチャート表示画像は、ゴールドなのでセットアップは15分足以上、トリガーは5分足と1分足です。これ以降の解説は、ゴールドでトレードすることを前提にお話していきます)

ちなみに、トレーダー同士の会話で、「1時間足で見て、5分足で入った」というのは、「セットアップに用いた時間軸が1時間足で、トリガーには5分足チャートを用いた」という意味になります。

次に、セットアップ用画面について、もう少し詳しくお話します。

セットアップ用画面について

セットアップ用画面は、トレードする上でのメインのチャートになります。このセットアップ用画面だけを抜き出して見ると、下図の様になります。

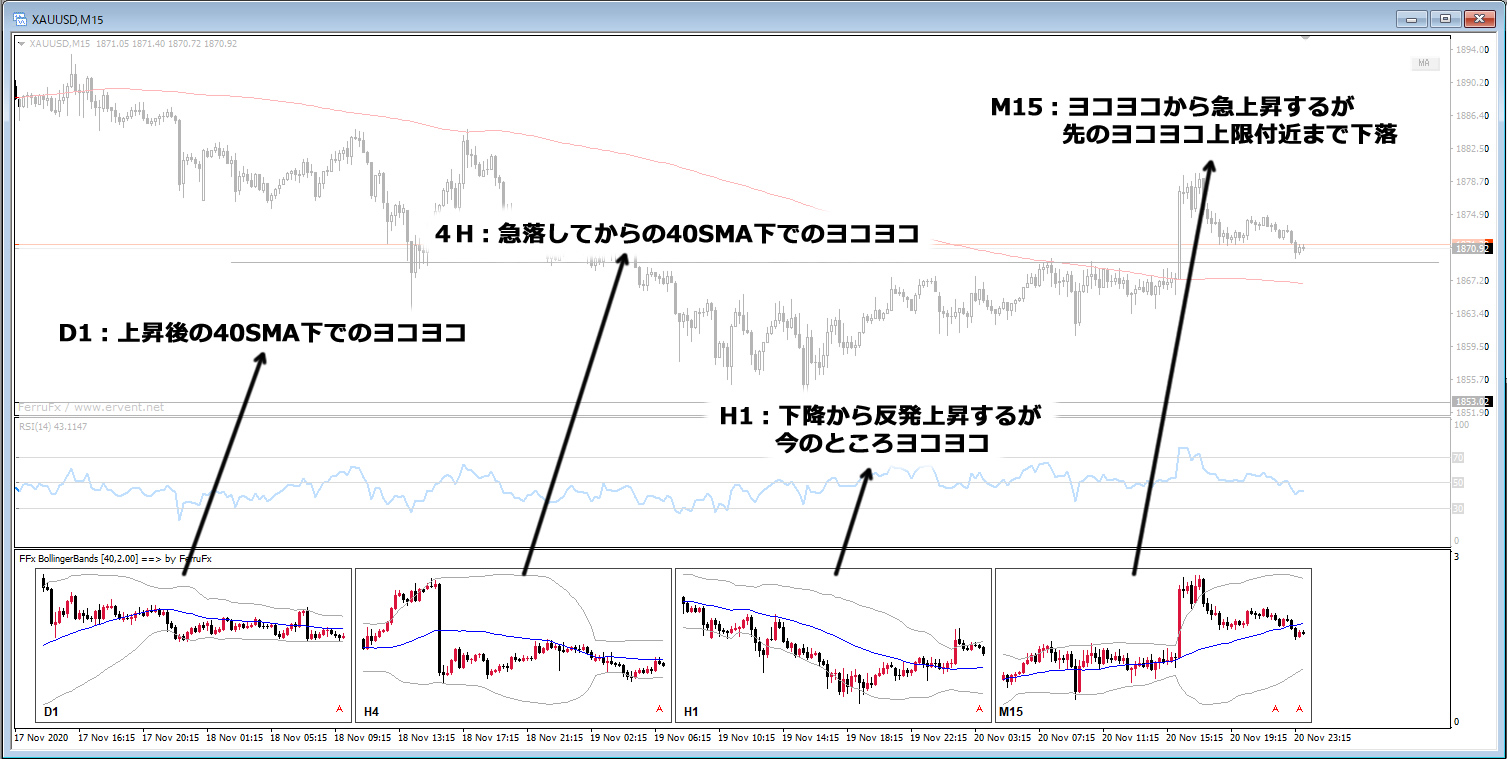

セットアップ用画面には、分析用チャートと各時間軸を一覧できるミニチャート(オシレーターと同様にサブウィンドウに表示されます)を用意しました。

これについて、もう少し詳しくお話しますね。

分析用チャート

分析用チャートはメイン中のメイン・チャートになります。相場分析は、この分析チャートを用いて分析します。

使い方は、単一表示のやり方と同じです。

大きな時間足から徐々に小さな時間足へと(週足→日足→4時間足→1時間足→15分足)切り替えながら分析していきます。

分析後は、セットアップに用いる時間足(例えば上図で言えば15分足)を表示して、トレードがブレない様に固定します。

この分析用チャートだけでトレードが可能であれば、これだけでトレードしてしまえば良いです。それくらい、メイン中のメインのチャートだと思ってください。

なお、上図の分析用チャートに表示しているテクニカルは、ラインと200SMA、RSIですが、これは単なる一例です。

このブログの読者の方にとっては言わずもがなですが、使うテクニカルは各自使いこなせているものを自由に使えば良いです。

各時間軸一覧ミニチャート

もう一度、先の図を見てみましょうか。

各時間軸一覧ミニチャートは、別ウィンドウを用いているわけではなく、オシレーターと同様にサブウィンドウに表示できる「FFx BollingerBands」というインジを用いています。

環境認識から現状認識へと分析していく際に用いる、日足・4時間足・1時間足・15分足のミニチャートを並べています。

このミニチャート、なぜ表示させているのかというと、MTFと単一表示の長所を活用し短所を補うためです。

単一表示にしていると、例えば上図の様に15分足を見ている場合は、上位足の状況もある程度は覚えておく必要があります。

しかし、既にお話した様に、僕の様に記憶力が衰えてきた者からすると、ホント忘れてしまうんですよ、さっきまで見ていたはずの上位足の状況を。

なので、このミニチャート一覧は僕のためにある様なもので、記憶力が確かな人には必要ないかもしれませんね。

しかし、これを表示しておくことで、MTFとしての一覧性を確保しつつも、ミニチャートであるがゆえに、トレードする時間軸がブレてしまうことをガッツリ防いでくれるんですよ。

さらに、このミニチャート一覧には、非常に有用な工夫がしてあります。

それは、ぱっと見で各時間軸の局面がトレンドにあるのかレンジにあるのかが分かる様にテクニカル設定をしてあるからです。

工夫その1

この「FFx BollingerBands」というインジは、ミニチャートにボリンジャーバンドを同時に表示することが可能になってます。(別シリーズでは移動平均線や一目均衡表を表示できるものもあります)

で、ボリンジャーバンドとは、

- ボラティリティが高まっている局面なのか縮小している局面かを一目で判断できる

- 価格が進む方向性とその強弱を、ぱっと見で判断できる

- 値動きのおおよその移動範囲を、ぱっと見で教えてくれる

という特徴があります。(詳しくは、「ボリンジャーバンドの使い方」シリーズをご覧ください)

ボリンジャーバンドを用いてトレードしようとすると、もちろん他のテクニカル同様に熟達した腕が必要になりますが、

「今の局面はどんな状況なのか」

という状況判断をぱっと見で判断するだけなら、少しボリンジャーバンドを勉強しただけでも掴むことが可能です。

仕掛けその2

ボリンジャーバンドはミドルバンド(移動平均線)に20期間や21期間を使うことが一般的ですが、利用者によっては13や55、200期間など様々だったりします。

また、標準偏差の設定も基本は±2σを使いますが、そのほかに±1σや±3σなども同時に表示している人も多く、使い方は様々です。

しかし、今回のこのミニチャートでは

- ミドルバンド40期間(つまり40SMA)

- 標準偏差±2σ

という設定を意図的に使っています。

40SMAというのは、このブログでもそれほど紹介してないと思うんですが、実はその時間軸でレンジに入ったことを示唆しやすい特徴があります。

レンジに入っても、20MAなどの短期移動平均線は、蛇行しがちです。逆に、75MAなどはレンジに入っていても、角度は緩やかになってはきますが、直ぐには横を向いてはくれません。

しかし、40~55期間あたりのSMAはレンジに入ると横を向いたまま進んでくれることが多いんですよ。(もちろん、レンジ幅等にもよるので、絶対ではありませんが)

で、僕の場合は、50期間台は横を向き出すのが遅くなるため、こういったレンジ突入の可能性判断は、40期間を意識することが多いんですね。

細かい数値は各自の好みで良いと思いますが、この辺りの数値を使うことで、トレンドなのかレンジなのかがぱっと見で判断しやすくなるわけです。

また、標準偏差に±2σを用いているのにも理由があります(このFFx BollingerBandsは、標準偏差を1つしか表示できないということもありますが)。

理論上、値動きがボリンジャーの上下バンド内に収まる確率は

- ±1σ ・・・約68.3%

- ±2σ ・・・約95.5%

- ±3σ ・・・約99.7%

ですが、実際のトレードで用いる場合、単純にこの数値で理解しているのは実用的ではありません。ミドルバンドに40SMAを利用している場合、

ヨコヨコのレンジで価格が進んでいる局面では

- ±1σ・・・価格はバンドを越えることが多い

- ±2σ・・・価格は高い確率でバンド内に収まる

- ±3σ・・・価格はバンドまで届かないことがほとんど

になります。

しかし、上か下に強い方向性が出ている(トレンド発生時など)局面では

- ±1σ・・・価格はほぼ常にバンドを越える

- ±2σ・・・価格は高い確率でバンドを越える

- ±3σ・・・価格は高い確率でバンド内に収まる

ということになるんですね。

また、強い方向性はないがトレンドが出ている場合は、±2σが上限下限となって収まることが多くなります。

以上のことを総合的に考えると、±2σを用いるとぱっと見で

- 価格推移はヨコヨコなのか方向性が出ているのかが分かる

- 方向性が出ていて、その値動きが強ければ±2σを越えて推移

- 方向性が出ているが、その値動きが強くなければ±2σにタッチしながら推移

ということが分かるわけです。

ちょっと見てみましょうか。

ミニチャートは左足から順に日足(D1)、4時間足(4H)、1時間足(1H)、15分足(M15)が並んでいます。

D1では、40SMAが上昇から緩やかに下降しているのが分かりますが、基本40SMAの下を中心にヨコヨコで推移しています。

4Hでは、急落してからは40SMAの下でヨコヨコです。

1Hでは、下降から上昇しているのが見て取れますが、今はヨコヨコの状態です。

M15では、ヨコヨコから急上昇してますが、結局先のヨコヨコ上限まで戻ってきています。

とまぁ、ぱっと見で各時間足の状況が把握できます。

注意してもらいたいのは、このミニチャートでは詳しく分析する必要はないということです。なので、ここには、エントリーポイントを掴むためのテクニカルを用いる必要はありません。

繰り返し「ぱっと見」と言っている通り、一見して大まかに各時間軸の状況を把握できることが重要なんですよ。そのための、テクニカル設定を施してるわけです。

詳しい分析は、あくまでメインである分析用チャートで把握するわけですからね。

このメインの分析用チャートと各時間軸一覧ミニチャートを見ることで、「木を見て森を見ず」状態にならずに、常に相場の全体像を眺めながらトレードできる環境を整えます。

また面白いことに、分析用チャートで表示した時間足の全体像は、ミニチャートにおいては1つ上の時間軸が体現しているんですよ。

上図を見ての通り、分析チャートの時間足は15分ですが、ミニチャートでこの価格推移の全体像を上手く表現しているのは、同じ15分足ではなく1時間足です。

他の時間軸も同様です。

- 分析用チャート4時間足 ≒ ミニチャート日足

- 分析用チャート1時間足 ≒ ミニチャート4時間足

- 分析用チャート15分足 ≒ ミニチャート1時間足

逆に言えば、ミニチャートで見る1時間足をより細かく見ているのが分析足チャート15分足ということにもなりますよね。

この様に、各時間軸同士の相関性を感じながらチャートを見ることで、より相場全体像を眺める感覚を掴むことができ、木を見て森を見ず状態からはサヨナラしやすい環境に持っていくことが出来るんじゃないかというのが、僕の現時点での見解です。

FFx BollingerBandsについて

このミニチャートを表示するインジケーター「FFX BollingerBands」(無料)は、MT4の下部に表示される「ターミナル」から「マーケット」タブをクリックし、そこから検索してダウンロードすることが出来ます。

MT4から直接ダウンロードしたインジは、自動的にインストールされるのでMT4を再起動せずにそのまま利用することが出来ます。

設定ですが、一般的なディスプレイの解像度(1920×1080)であることを前提にすると、パラメーターは

- Timeframes(表示する時間軸)は、「M15,H1,H4,D1」

- Candles_per_TF(表示するロウソク足の数)は、「75」

- ボリンジャーバンドの設定は、Period_(ミドルバンドの期間)が「40」、Deviations(標準偏差)は「2.0」

にします。色は各自の好みで変更してください。

これによって、トリガー用のチャートもロウソク足の表示本数を同じく75本程度になる様に調整すると、綺麗に全てのチャートが納まるようになります。

では次に、トリガー用の画面の解説に移ってきましょう。

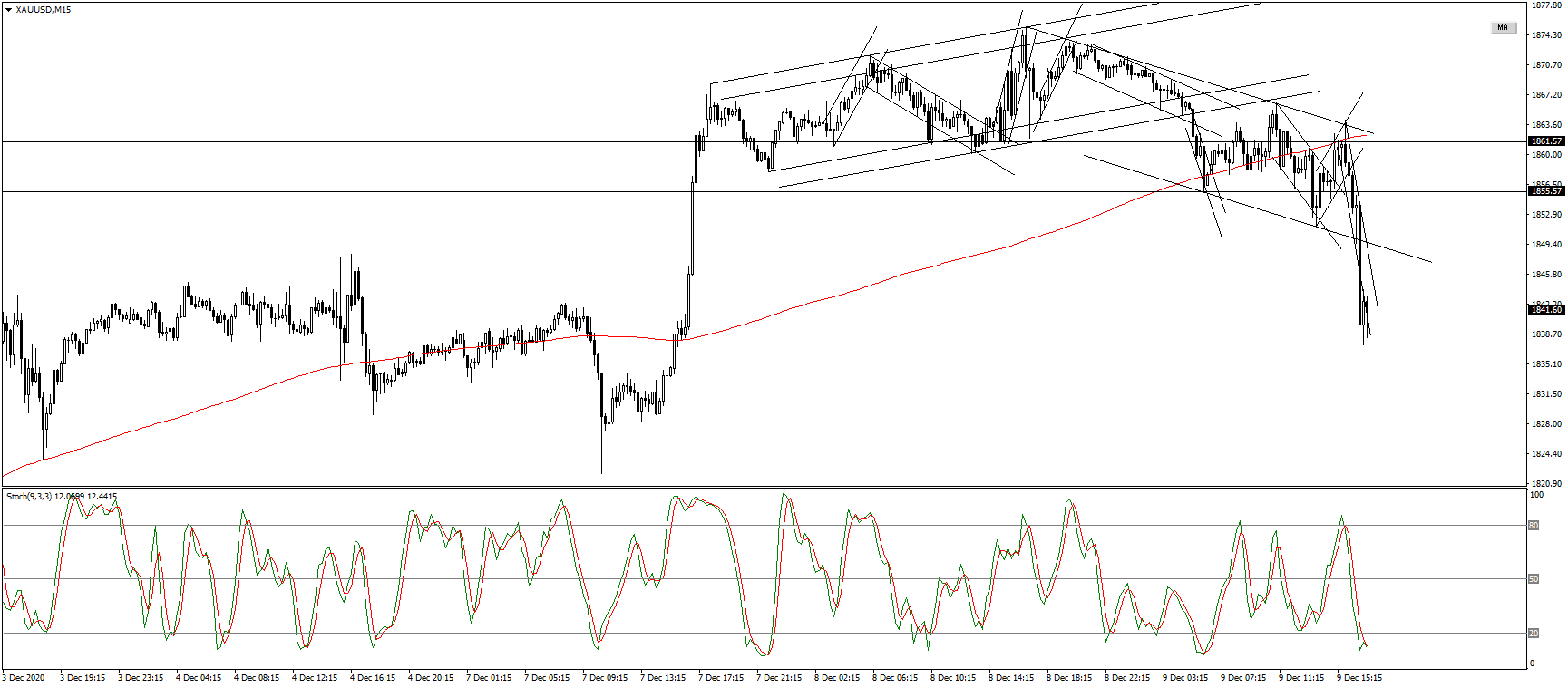

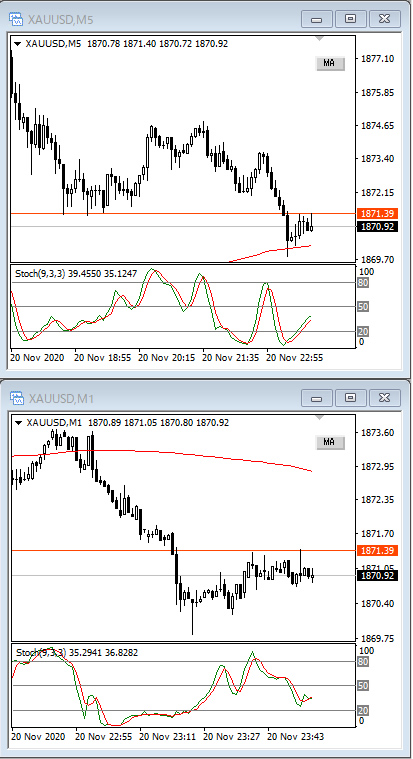

トリガー用画面について

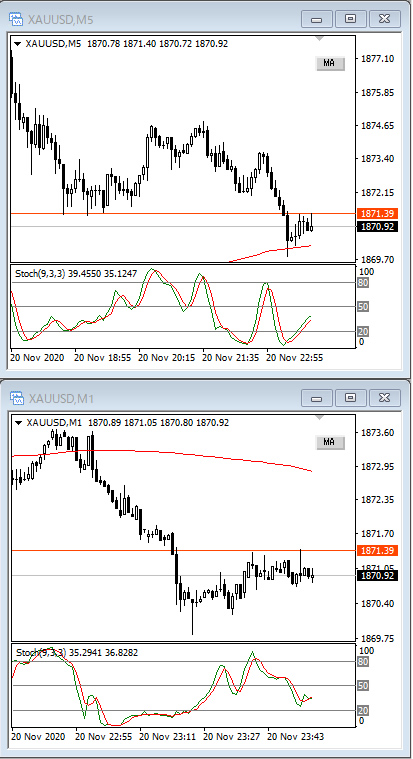

既に説明した通り、トリガー用画面は小さな時間足ばかりをガン見することを避けるため、セットアップ用画面に比べ、大幅に小さく表示します。

下の図を見ての通り、トリガー用チャートは2つ用意してあります。下の図は、ゴールドなので上が5分足、下が1分足になっています。

なぜ2つ用意してあるかと言えば、ボラティリティーによってタイミングをとる時間足を変えた方が良いからです。

例えば、ゴールドであってもボラがおとなしい時間帯や方向性がハッキリしない局面では、1分足でを見ていると振り回されてしまったりします。

逆にボラが大きくなって、方向性が出ていたり値動きが激しくなってくると、5分足だと追いつけないことが多くなり、1分足を使うことが多くなります。

ただ、使い分けが上手くできないのであれば、大きい時間軸の方(この場合は5分足)だけを表示して、トリガーも固定した方が良いです。

その場合、小さい時間足は表示しない方が良いですね。その場所には相関性のある別の通貨ペアを表示しておくとか、発注用のダイアログやウィンドウを表示させておいた方が良いです。

また、表示範囲ですが、ロウソク足は75本程度表示出来ればOKです。先のミニチャートも75本表示設定にすれば、一般的に現在普及しているモニター画面で丁度良く収まるはずです。

なお、上図では、200SMAとストキャスティクスを表示していますが、これもあくまで一例でしかありません。トリガーに用いるテクニカルも、各自が使い慣れて得意とする物を自由に用いれば良いです。

ただ、値動きに振り回されやすい人は、オシレーターを表示しておくことをお勧めします。高値低値まで引き付けて反転を狙う場合、オシレーターはその補助として心強いはずです。

使うオシレーターは、やはり自分が使い慣れたものなら何でも良いですが、初心者の方にはスロー・ストキャスティクスが扱いやすいんじゃないかと思います。

また、トリガーとして5分足と1分足(15分足と5分足)のどちらを用いるか迷った場合に、実際の値動きの山と谷がオシレーターの山と谷ときちんと合致している方を選択するなどの使い方も出来ます。

で、トリガー用チャートの利用手順ですが・・・

もちろん、セットアップ用チャートで、セットアップに入る、もしくはチャートポイント付近に価格がこなければ、トリガー用チャートは見ません。見る必要がないんで。

で、セットアップ用チャートにてセットアップに入る、もしくはチャートポイントに近づいてきた場合に、虫眼鏡でその部分を覗く感じでトリガー用チャートを見ることになります。

この様にして細部を覗くことで、効率的なエントリーポイントを探します。

エントリー後の振る舞いについて

エントリーした後は、そのままトリガー画面を注視している人が多いと思います。

でもそれって、チキン利食いの大きな原因の1つです。

エントリー時に小さな値動きに振り回されるのと同様、エグジットも小さな値動きに振り回されてしまうんですよ。

なので、原則として、ポジションを持ったら見る画面はセットアップ用チャートです。

15分足の波に乗るつもりでセットアップに入ったのであれば、15分足を見てエグジットを判断するのが、当然の道理です。

で、エントリーする際と同様に、セットアップ用画面にて、抵抗されるポイントや目標ポイントに近づいたら、再びトリガー用チャートを見て、タイミングを計ってエグジットします。

トレードは入る時も出る時も、その手順は一緒です。

ただ、セットアップは15分足で入っても、1分足で伸ばせそうな1波だけを切り取ろうとする非常に短期のレベルでスキャルピングをする場合は、エントリー直後もトリガー用画面を見ていてもOKですが、まぁこれは一般的ではないので、参考程度に。

また、損切りについてですが、STOPを置く位置もセットアップ用画面で決めます。

買い方針、売り方針は、セットアップで決まるわけで、損切りはその根拠が失われた時に行います。であれば、その根拠はセットアップ用チャートで判断したわけすから、セットアップ用チャートでストップを決めなければいけません。

出来るだけ小さな損切りで済まそうと、ビビりながらトリガー用画面でSTOPを決めてしまうと、損切り貧乏の原因になりますよ。

もちろん、腕が上がれば、トリガー用画面でSTOPを設定してもOKでしょうし、スキャルピングの場合はトリガー用画面でSTOPを設定した方が良いケースも多々ありますからね。

しかし、基本が出来てない人は、その様に器用に振る舞おうとしても、実際は損失を膨らませるだけです。

まずは基本に忠実に実行することを心がけてください。そのための、チャート表示設定なんですから。

トレード実例

さて、チャート表示のやり方と見方の手順の解説は終わったので、ここからは、実際にこのチャートを使ってトレードする実例を紹介しようかと。そっちの方が、ピンとくるでしょ。

ということで、今日の午前中に僕が実際にゴールドをトレードしたものを紹介します。

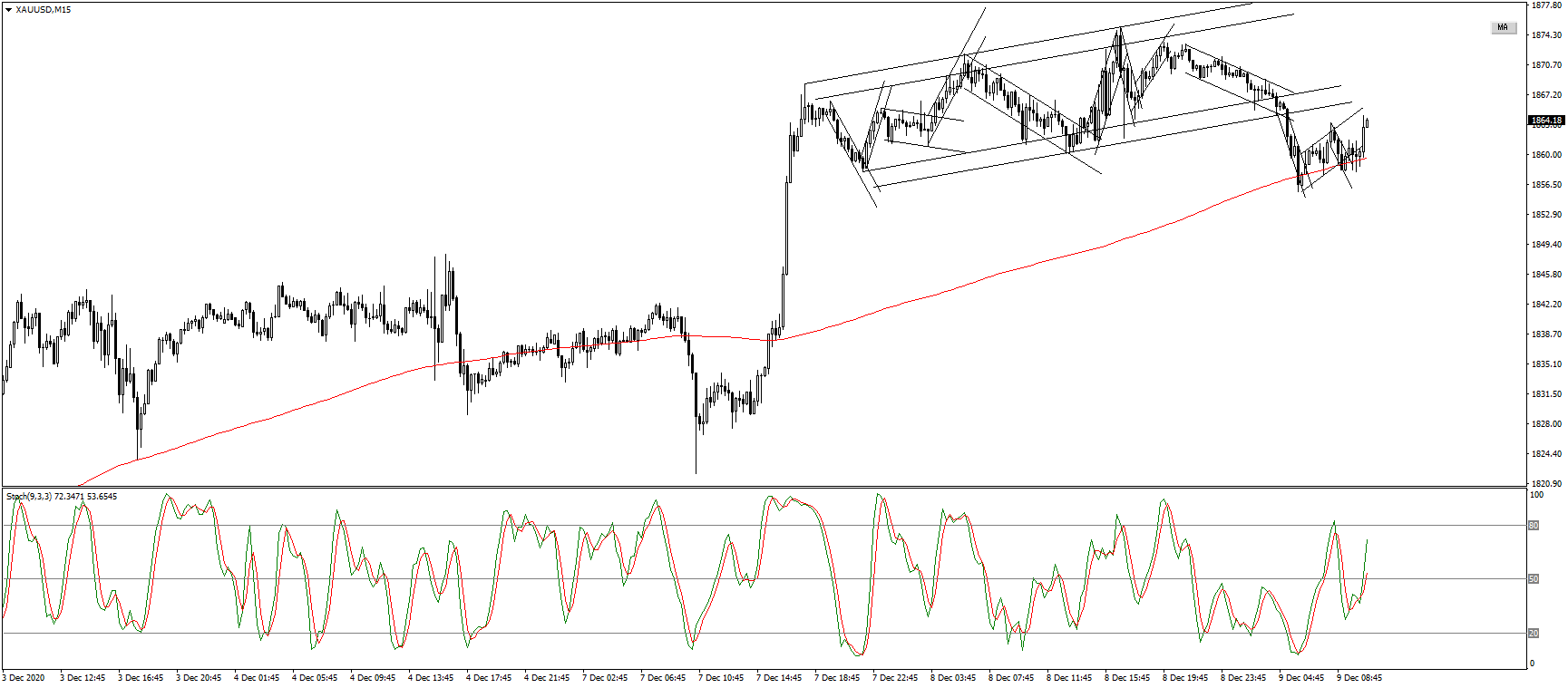

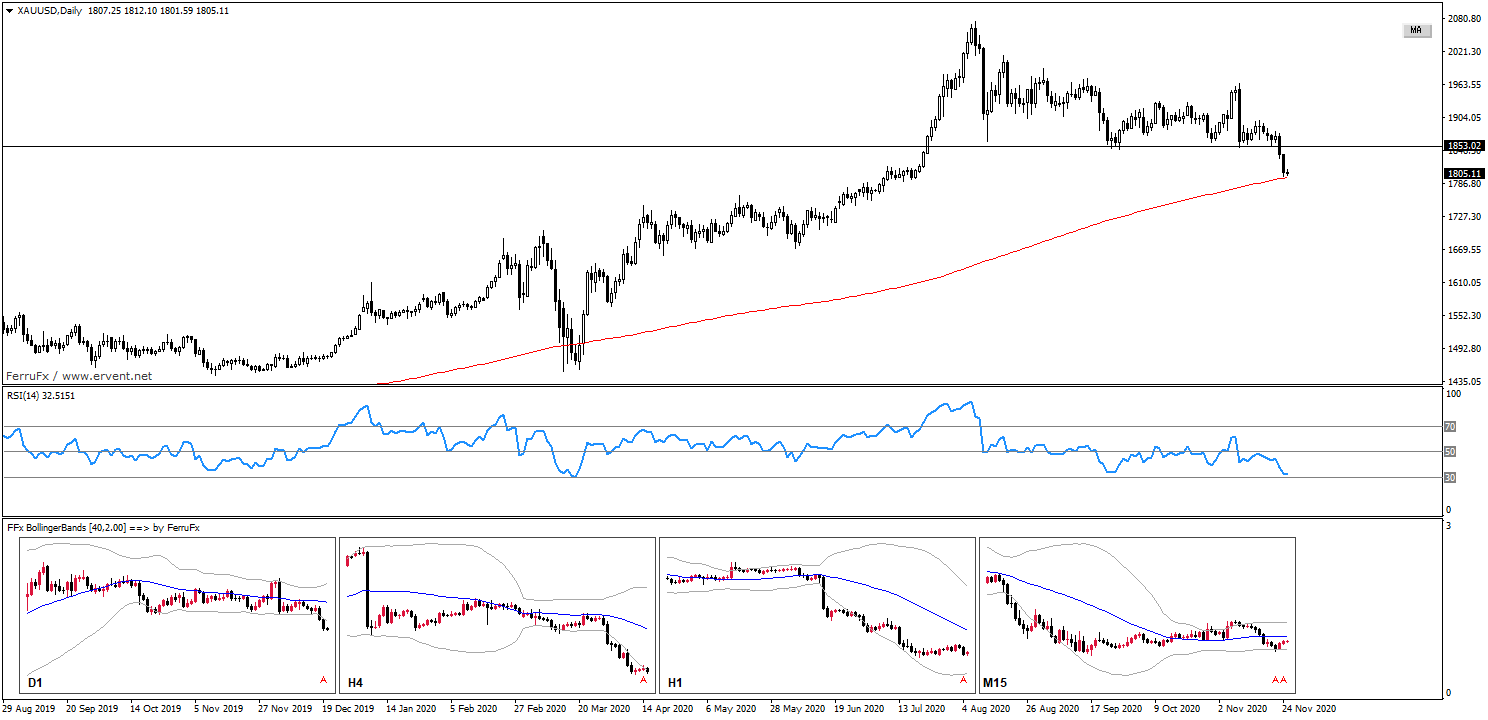

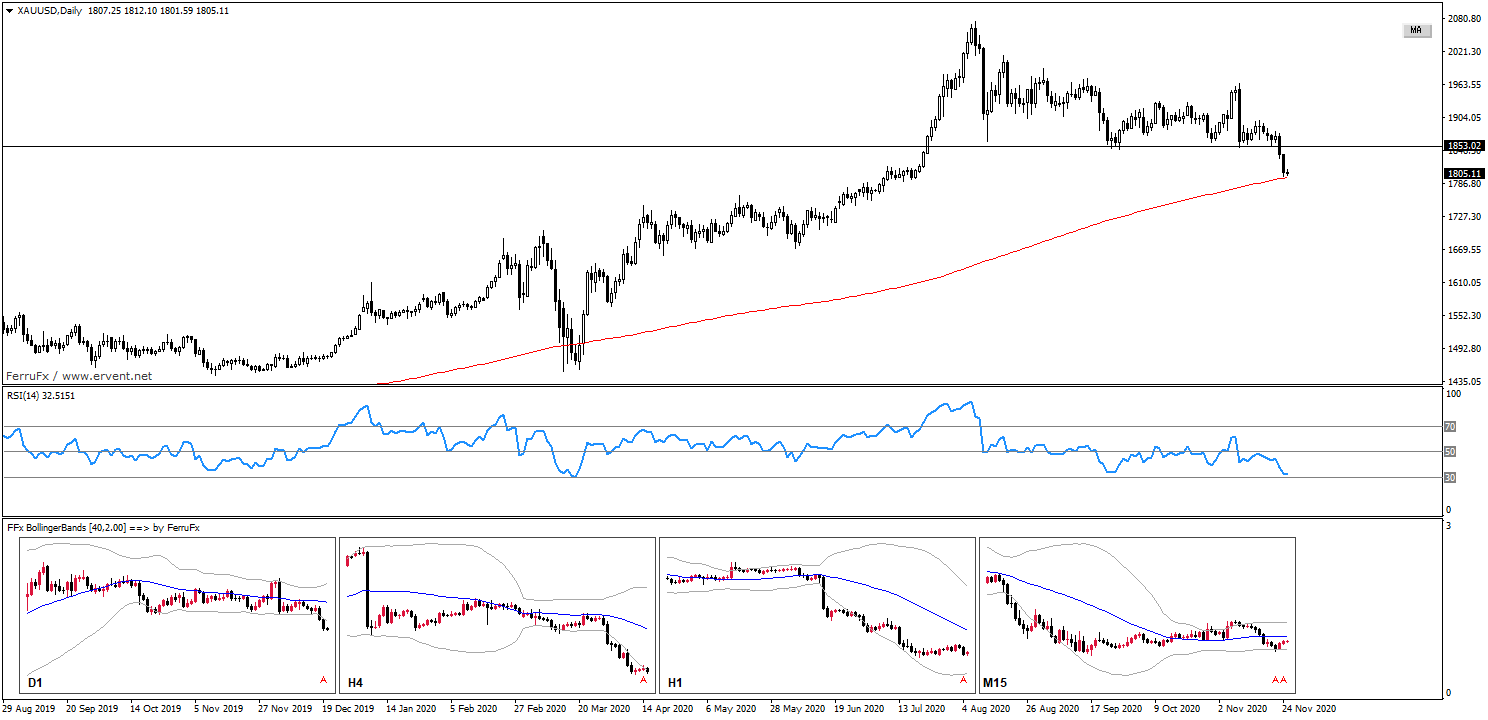

まずは、メインチャートにて、環境認識からの現状認識を行ないます。

(例のごとく、実際のトレード時以降の値動きは隠しますが、ミニチャート部分まで隠しておくのは面倒なので、放置します。その辺は大目に見てください)

まずは日足。

ずっと続いていた上昇トレンドは高値を付けた後に、調整局面(高値はやや不安定の右肩下がり、低値は一定の価格帯で止められている)がずっと続いていましたが、今週の月曜日にネックラインを下にブレイクしました。

現在は、200SMAに止められている状況ですね。まだ下げる余地は十分に考えられますが、一応200SMAタッチということで、警戒した方が良い局面です。

次は4時間足。

ヨコヨコのレンジがずっと続いてましたが、レンジ下限をブレイクしているのが、分かります。レンジをブレイクした後は、ほぼ一方的にさがり続けている状態です。

じゃあ、この時点で仕掛けることは出来るか?

まず、今は下落局面ですから、売りを考えることがセオリーです。しかし、そのためには根拠が薄すます。狙うなら、一旦大きく戻してからが適切ですし、仮に今売りを仕掛けたとしたら、STOPを置くことになる直近高値までは、背筋が凍り付くほどの値幅があり過ぎです。

また、今はロウソク足を見てもRSIを見ても、下落が一旦止められているのが分かります。

とてもじゃないですが、売る気にはならないですねぇ。売る条件が整うには、しばらく時間がかかりそうです。

じゃあ、買いは?ロウソク足からもRSIからも、下落が一旦止められていたんですよね。しかも、確か日足レベルでも200SMAで止められていたはずです。だったら、買い方針の方に妙があるんじゃ?

しかし、この4時間足だけの「止められた」という事実だけで買い判断し、反転上昇を狙って買うのは、ちょっと勇気が必要です。

なので、この時点で4時間足の波でトレードすることは考えられません。

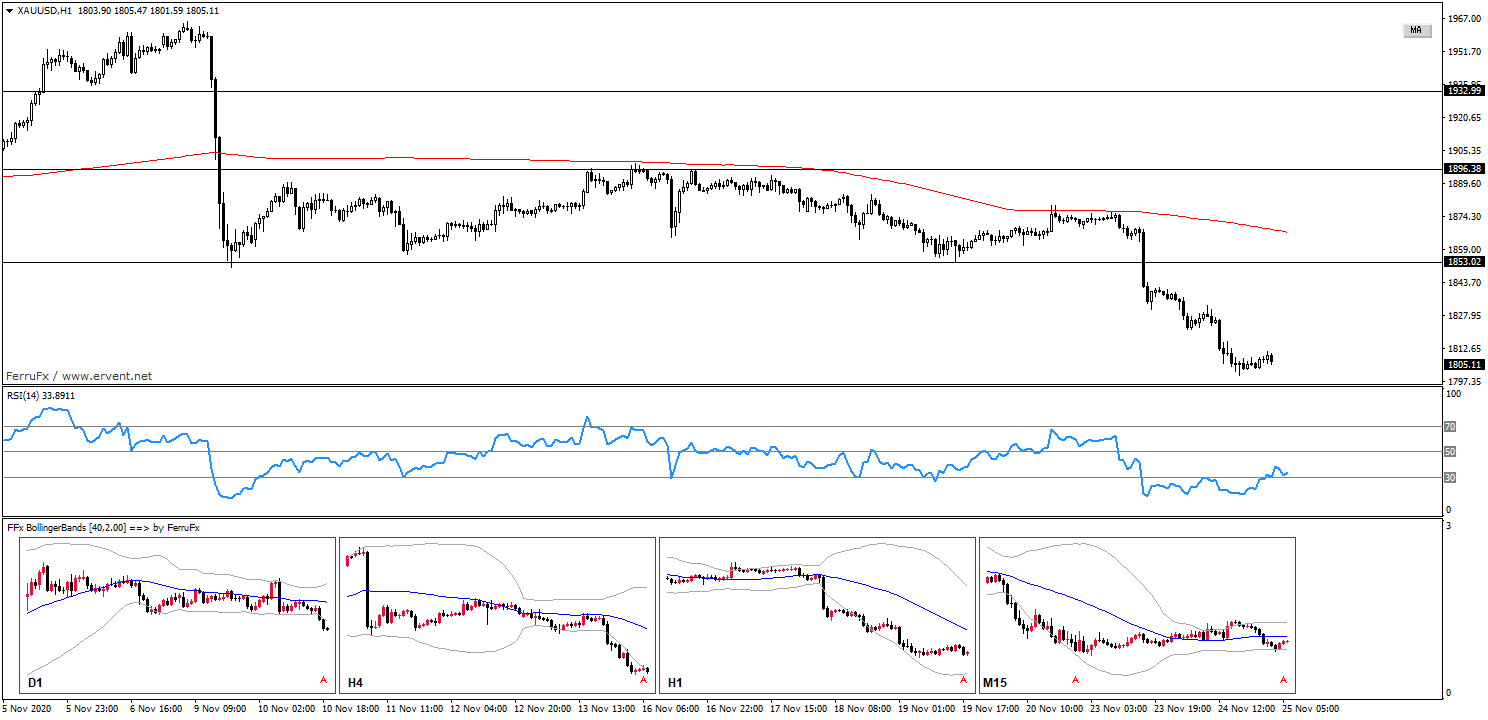

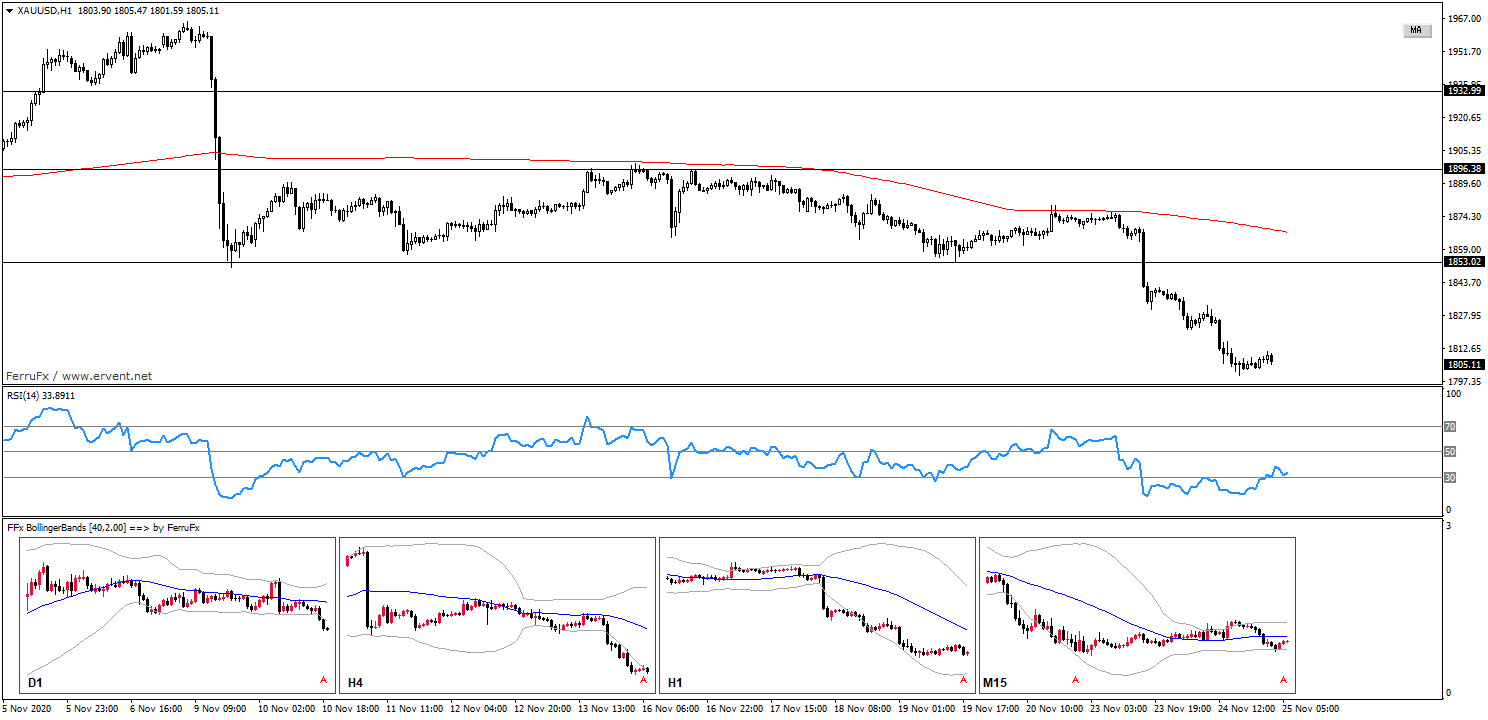

次に行きましょう。1時間足です。

200SMAに頭を抑えられながら続いていた平行レンジを下限ブレイクした後は、綺麗な下降トレンドを描いて、一旦止められていますね。

ここでは表示していませんが、止められているのはブレイク前の平行レンジとちょうど同じ値幅を少し超えたところです。

RSIを見ると、低値を更新できずに低値圏を上に脱しています。

う~ん・・・

これがもう少し早く、昨晩遅くだったら買いで仕掛けられたかもしれませんが、今から買いに行くのはちょっと遅すぎ感満載です。STOP置くのも直近低値からは60pips以上あるみたいですし。

じゃあ、売りは?

下降トレンドの最中ですから、売りで攻めるのセオリーです。戻しをつけている様にも見えます。

ここで、実際に戻しの到達点を確認して見ました。チャートには表示してませんが、今現在の価格の戻しは、先の平行レンジの値幅のちょうど2倍の位置で頭を抑えられた後に陰線をつけ始めたところです。

売るにはギリギリ間に合うかなー、というところでしょうか。

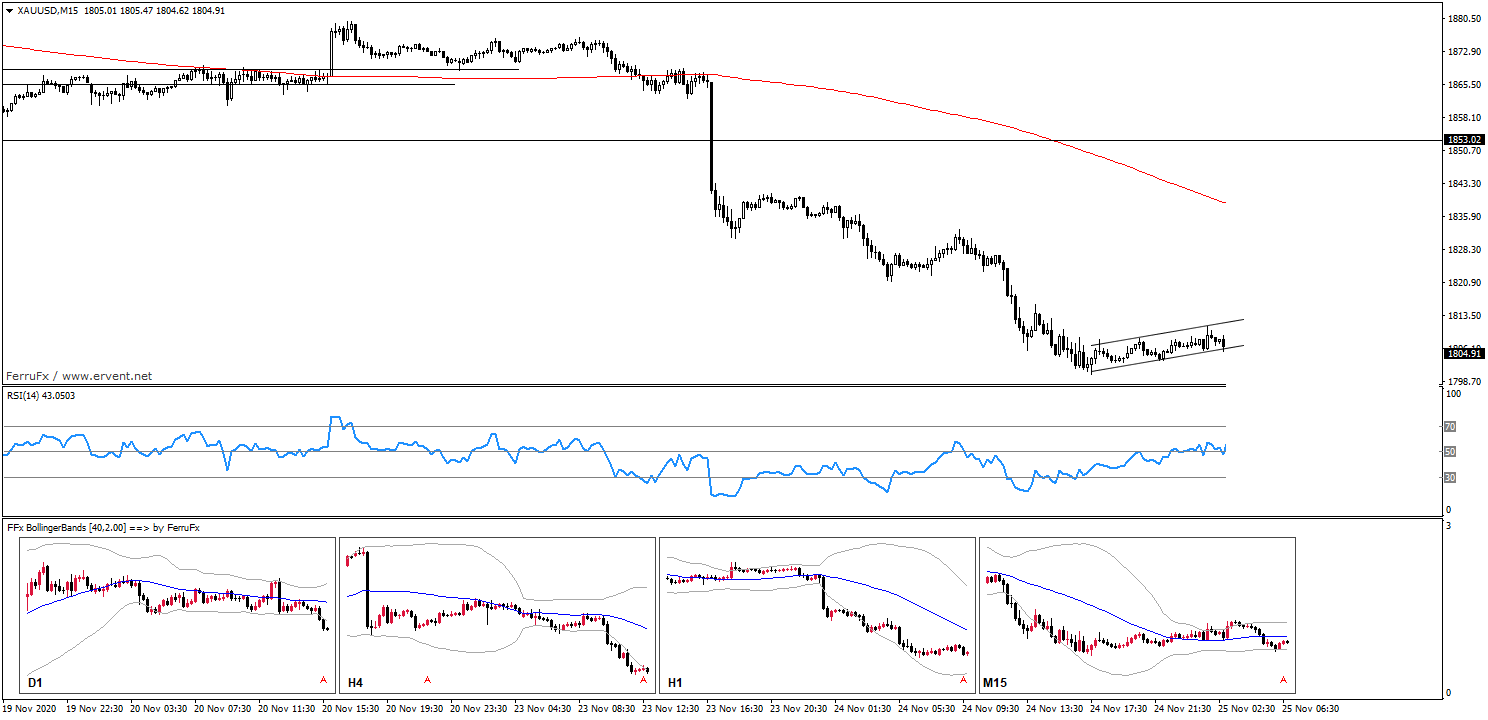

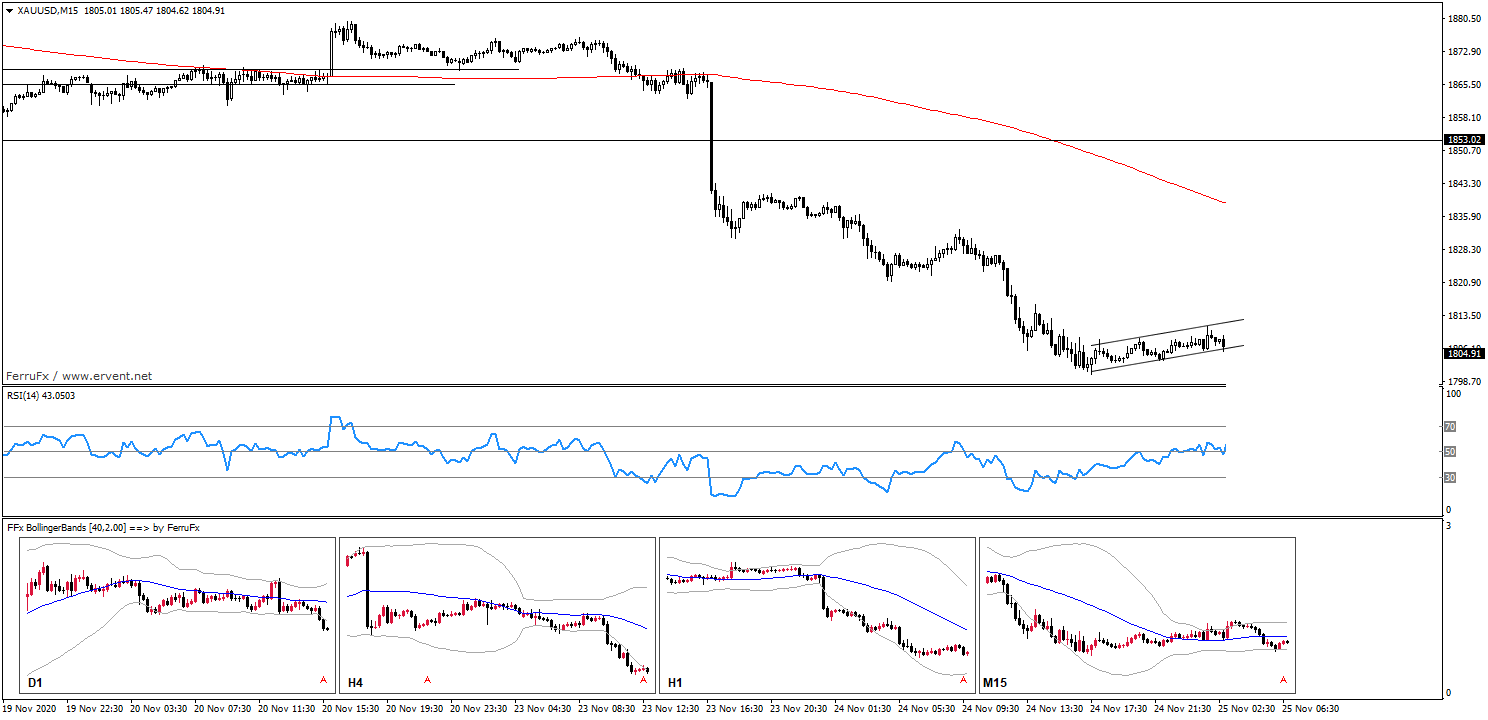

ただ、もうちょっとチャートの詳細を見たいので、15分足に切り替えます。

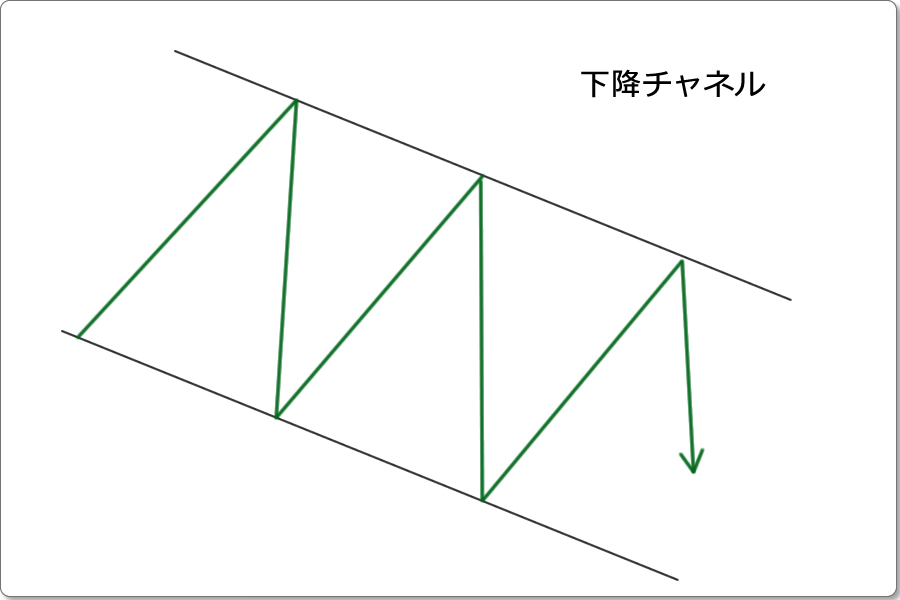

下降トレンドの中、戻している局面はチャネルを形成していることがハッキリしてきました。

これって、下落を示唆する下降フラッグじゃん!

で、実際に僕がこのラインを引いたタイミングで、価格は下降フラッグチャネルにタッチするかしないかまでに迫ってきたんですね。

ブレイクするなら売りのセットアップ、ブレイクせずに反転上昇するなら買いのセットアップです。

チャートポイント付近に価格が近づいてきたので、ここで初めてトリガー画面を見ることになります。トリガー画面を見ながら、下降フラッグを価格がブレイクするか反転するのかを見ることにします。

ただ、ここでちょっと寄り道。

ミニチャートにボリンジャーバンド(40)を使ったので、トリガー用画面のテクニカルにもボリンジャーバンドを用いてみようかと思います。

ボリンジャーバンドの設定は、ミニチャートと同様にミドルバンドには40期間を使ってみますか。5分足40SMAって、1分足200SMAの近似値なんですよねぇ。ゴールドでは1分足200SMAも割と機能するので、使う価値はあると思います。

また、標準偏差は±2σと±3σを表示します。

個人的には2σで十分なんですが、既に説明した通り、レンジの時は±2σに収まることが圧倒的ですが、トレンド時は3σまで伸びることの方が多いので、まぁスキャルでのエントリーやエグジットに使えるかなということで、表示することにしてみますね。

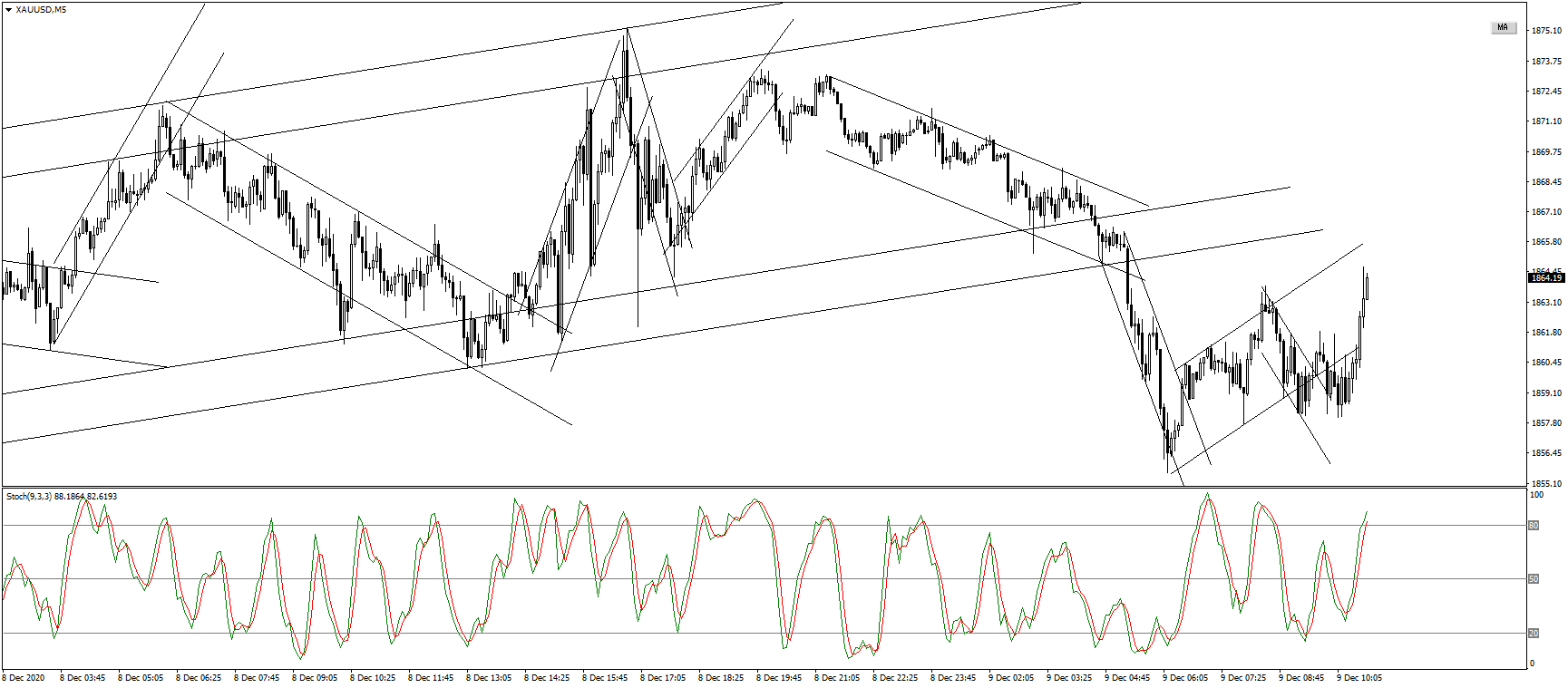

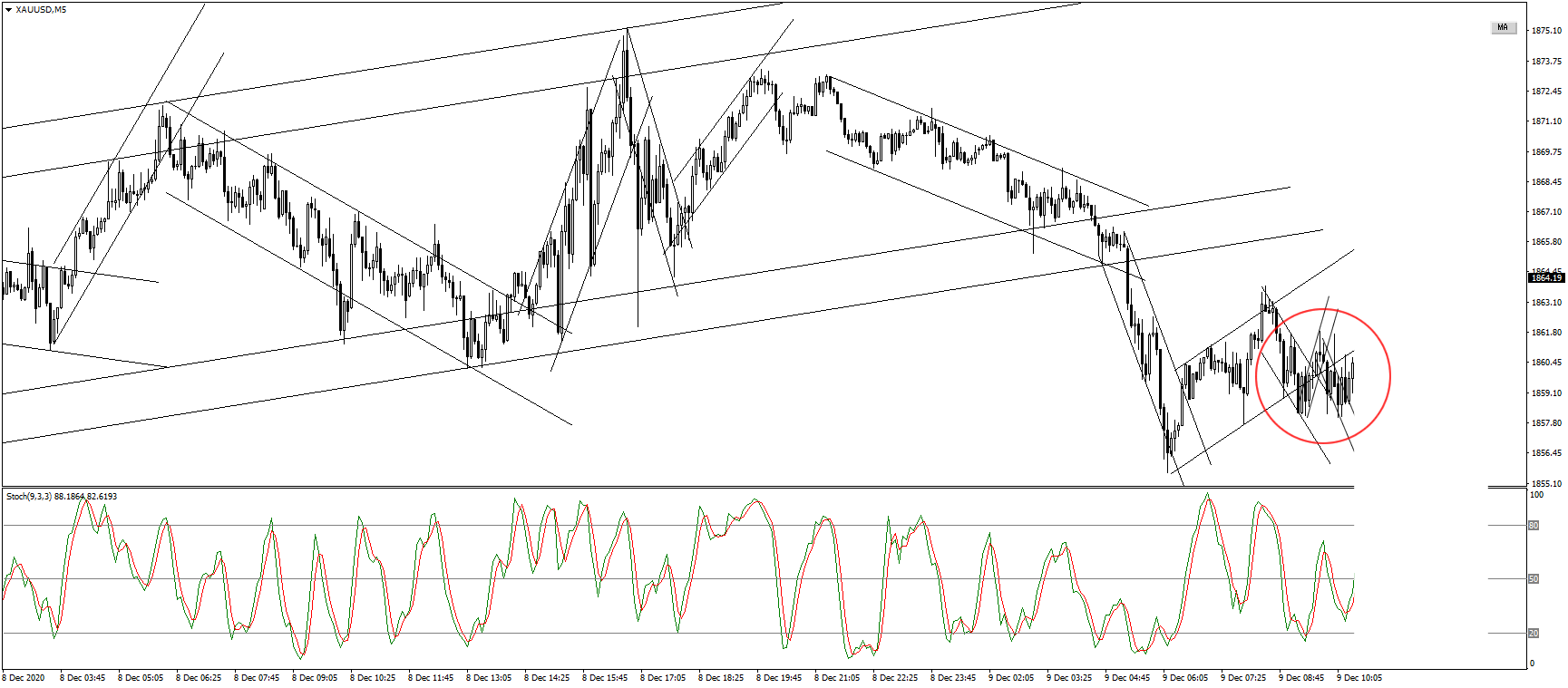

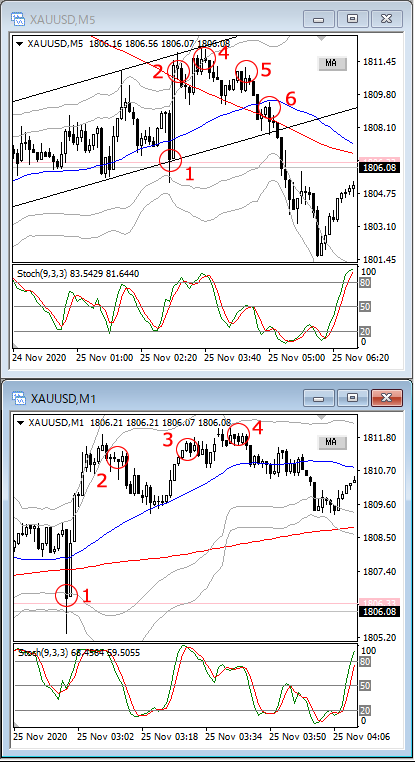

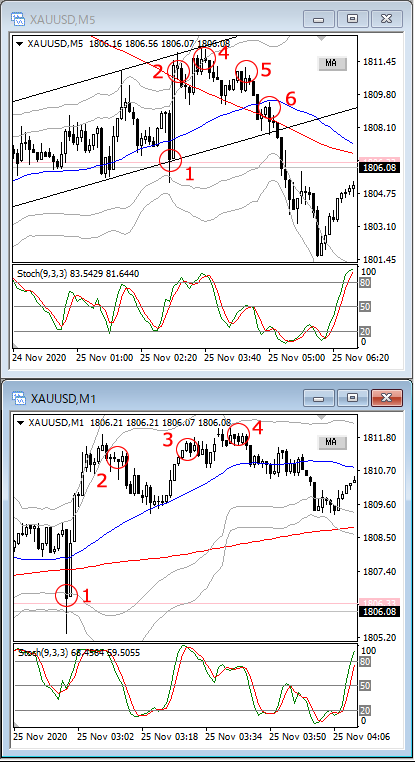

以下がトリガー画面です。(トレード時より先を隠すのは面倒なので、手を加えずに説明しますね)

5分足の方は、一旦画面を最大化して下降フラッグのラインを引いた後に、元のサイズに戻してあります。(ちなみに、僕はこの時、セットアップ画面とトリガー画面の両方を見ながら観察してたので、ラインは引いてません。引いた方がトレードしやすいなら、引いた方が良いです)

番号を振ってますが、5分足と1分足で同じ番号の場合は、同じ場面だったということです。

で、まず1を見てください。下降フラッグのラインは一旦抜けたかに見えて単なるオーバーシュート(行き過ぎ)だったことがわかります。

5分足も1分足も共に̠̠-2σに支えられてチャネル内に戻ってきました。1分足のストキャスは上手く反転を捉えてます。

ということで、次は下降フラッグの上限に向けて上を目指すので、セットアップ完了と同時に買いのトリガーを引くことになります。

簡単ですね。

と言いたいところなんですが、こういった判断はセットアップに入りそうな局面で既に方針を持っておくなどして、瞬時に判断し行動に移さないと、見ての通り、一気に駆け上がってしまいエントリーのタイミングを逃してしまいます。

そう、分かりやすい局面というのは、誰もが反応するんで、躊躇していたら他者に先んじられてしまうんですよ。トレードというのは、奪い合いなんです。

で、偉そうに言っている僕も実はこの時、別なことをしながらチャート見てたんで、出遅れてしまい、見送る羽目になってしまいました。

(* ̄∇ ̄*)ゞ テヘッ♪

ということで、気を取り直して、次は下降フラッグ上限での値動きの振る舞いを見ることにします。

一気に上昇した価格は、直ぐに下降フラッグ上限に達しました。

で、2の部分を見てもらいたいんですが、5分足では+3σに頭を抑えられ、1分足では+2σの内側まで戻ってきました。ストキャスも反転し出したので、ここで売りエントリーです。

と言いたいところなんですが、値動きの最先端だけじゃなく、もうちょっと広い範囲でトリガーも見てほしいんですよね。

5分足も1分足も2の時点では、値動きの上昇が衰えているとは言い切れませんよね。ボリンジャーバンドは上向いたままで、上昇の勢いが衰えていないことを表しています。

つまり、「反転」ではなく、単に「反発」しただけの可能性が高いわけで。

1の時は上昇過程の中での下落からの反発上昇なので、価格は一気に反転したわけですが、2の時は逆張り。上昇力が弱まっているわけではないので、簡単に反転してくれるとは限らないんですよ。

しかも5分足200SMAを越えてきてるので、一旦下に押し戻されても、再度上に反発してくる可能性は高いわけです。実際に、そうでしたしね。

なので、こういった時は慌てず様子を見た方が賢明です。

ただ、僕は先ほども言いましたがこの時は他のこともしながらだったので、再びチャンスを逃すのが嫌でした。STOP位置もそれほど大きくならないでしょうから、僕はこのポイントで売りエントリーしています。

では、次の展開を見ていきましょう。

案の定、2で反発下落はしたものの、5分足では200SMAが抵抗となり、1分足ではミドルバンドに支えられる形で、再び上に向かい出してます。

で、注意点ですが・・・

ここで1分足ばかり見ていると、3で入りやすいんですよねぇ。前回の高値を越えてないところで、一度陰線が出てますし、ストキャスも反転し出してますし。

しかし、やっぱりその直後に上昇を再度始めます。3でインした人は、ビビッて直近高値を越えた直後に損切りしちゃったりするんじゃないかと。で、嫌味の様にそこが最高値になるわけですが。

覚えておいてもらいたいんですが、トリガーは値動きが強い局面じゃないと、5分足よりも1分足の方がノイズが多く、テクニカルでもダマシを連発しがちです。

ゴールドの様なボラの高いものであっても、今は下降トレンド中の緩やかな調整局面でしかありません。モミモミすることを繰り返しながら緩やかに上昇しているだけなんですよ。

こういった局面の中で、小さい方のトリガー画面ばかりを見てると、いくらセットアップからのトリガーという正しい手順を踏んでいても、値動きに振り回されちゃいがちになります。

逆に、強い方向性が出ているなどモミモミがほとんどない局面では、大きな時間軸のトリガーを見ていても、入りどころがなかなか掴めません。むしろ小さい時間軸のトリガーを使ってタイミングを計るべきです。

大切なことなんで、もう一度言いますよ。

トリガーは、方向性のシッカリした値動きの強い局面以外は、大きい時間軸の方でタイミングをとらないと、ノイズに振り回されやすくなります。大小両方を見るクセをつけるか、それほど器用に振る舞えないのであれば、方向性が強くモミモミが少ない時以外は、大きい時間軸を見てタイミングをとる要領を掴みましょう。

話を元に戻します。

再び上昇してきた価格は、やはり下降フラッグ上限のラインにタッチして止められます。

5分足の4を見てもらうと、小さな上ひげを2回つけた後、価格は+2σの内側に押し戻されました。このタイミングでストキャスも高値圏から反転を始めます。

先ほど、1分足ばかり見ていると・・・という話をしましたが、そのくせ反転というのはその兆候が小さな時間軸から徐々に大きな時間軸へと受け継がれていきます。

この場合もそうで、1分足の4では、ボリンジャーバンドは上昇を止めて横を向き出してますよね。5分足よりも先に反転の入り口が示されています。

で、僕はちょうどこのタイミングでチャートを見ていたので、すかさず玉増しの売りエントリーをしています。結果的にナンピンですが、これは正しいナンピンのやり方です。(詳しくは、「建玉操作としてのナンピンについて」をご覧ください)

また5分足5を見ると、ここが三尊の右肩となっておりストキャスも反転を示唆しているため、保守的にここで入ることもお勧めです。僕は見てなくて入ってないですけど。

さて、利確のタイミングですが・・・

本来はこれ、下落継続の可能性が高い下降フラッグですから、フラッグ下限でブレイクするかしないかの挙動を見るわけです。ブレイクするならそのまま持っていれば良いですし、反転するなら利確です。

ただ今回は、スキャルピング寄りのそれほど値幅の広くない下降フラッグ内でのトレードなので、下限ラインにタッチで一旦利確し、その後に反転するかブレイクするかを見て再びエントリーをした方が、1度のトレードできちんと値幅が獲れます。

僕は今回、ちょっとこの後はチャートを落ち着いて見れくなりそうだったので、6の陰線の2つ前にある陽線のヒゲの辺りで利確して相場を抜けました。

ところで、6の部分をもう一度見てください。下降フラッグの下限ラインに価格がタッチした後に、上昇を始めますが、今度はミドルバンド(40SMA)がレジサポとなって頭を抑えられています。

で、この部分、よく見ると三尊のネックラインと同じ場所です。

そう、つまりSMAから見ても三尊から見ても、ロールリバーサル!

ということで、ライン際の近くでこれが起こった場合は、ラインをブレイクしやすいんですね。確かに見ての通り、その直後に綺麗にブレイクしています。

なので、ブレイク前にここで売りエントリーをするということも可能ですし、これを見てラインブレイク直後にエントリーしても、ダマシに引っ掛かる可能性は少なくなります。

で、ブレイク後の利確ポイントですが・・・

日足を見た時に、下から上昇してくる200SMAで止められていたのを覚えてますか?

日足200SMAは強力で一筋縄ではいかないので、僕だったら直近低値手前を利確目標にします。今チャート見ましたが、やはり直近低値に届かず反転上昇してますしね。

先にも述べましたが、余程のスキャルでもない限り、ポジション保有後は、トリガー画面を注視するのは止めて、セットアップ画面で俯瞰して見ます。

その方が、小さな値動きに振り回されてチキン利食いをしてしまうのを防ぎやすくなります。セットアップに固定した時間軸の波が、自分の乗りたい波になるわけですから、その中にあるもっと小さな小さな波に振り回される必要はないんですよ。

さて、ここまで、僕の考えたチャートの表示の仕方とその使い方をお話してきました。今回はこの辺でお開きとしましょうか。

ただ、注意してもらいたいのは、いくら表示の仕方を変え、トレードの手順を整え、トリガー画面を小さくしてみたとしても、1分足をガン見し続けることは可能です。

トレード履歴が浅く悪い癖がつき切ってない人は、割と改善しやすいと思いますが、下手にトレード履歴が長くなると、長く身についてしまった悪い習慣から抜け出すのは、一苦労も二苦労もあります。

僕がその悪い例ですから。(* ̄∇ ̄*)ゞ テヘッ♪

なので、手順を意識しつつ、小さな足ばかりをガン見しない様、トレードを仕事として捉え、作業工程を遵守できる様に常に心掛けながら、トレードに励んでください。

それじゃあ、また。