さて、今回は前回「とある日のトレード解説(1)」の続きです。

が、

タイトルが、全然違ってますね。

う~んと、実質的には前回の話の続きなんですが、ちょっとテーマを変えてお話するつもりなんです。

というのも、実は前回、記事を書いている途中で大きく割愛した解説がいくつかあったんですが、その中でも

「これに関しては、1つのテーマにして記事にしておきたいな」

ということろがあったんですね。

それが、「クラスター」です。

なので今回の記事は、結果的には前回の記事の続きにつながっていくんですが、タイトルは続編ではなく、テーマに沿ったものに変更することにしました。

それじゃあ、早速ですが、始まり始まり~!

クラスターについて

クラスターとは

このブログにおいて「クラスター」についてお話したのは、ほんの2、3回程度じゃないかな?しかも、別のテーマの中で軽く触れた程度のことだったと思います。

この「クラスター」という言葉の意味そのものは、皮肉にもコロナ過で多くを耳にしたと思うので、分かっている人も多いと思いますが、単純に

「塊」「房」

と表すことが出来る様に、密集した状態のことを言います。

で、トレードにおける「クラスター」とは、一定の価格帯で売買が繰り返されることによって起こるもののことで、端的に言ってしまえば、

「ロウソク足が一定の価格帯で密集して塊の様になったもの」

であると理解してもらってOKです。

で、チャート上では至るところで、このクラスターが発生しています。

クラスターの解釈は、見方によって色々とできます。

例えば、上図の青丸の部分を見てください。青丸の中に、3つの赤丸で囲ったクラスターがあると思いますが、この3つを個別のクラスターと捉えることもできますし、この小さな赤丸のクラスターがさらにクラスター(塊に)なったものが青丸のクラスターと考えることもできるますね。

とりあえずここでは、ロウソク足が密集して塊のようになったものを「クラスター」と呼ぶと覚えておいてください。

ボブ・ボルマンによるビルドアップ

このクラスターを利用したトレードで有名なのが、ボブ・ボルマン氏です。

彼は、クラスターが積みあがってく様子を「ビルドアップ」とし、それを用いてトレードする方法を、彼の著書「5分足スキャルピング」にて、具体的に解説しています。

とても実践的な方法なんですが、これについてお話していくと、膨大な量になってしまいます。

これに関しては以前、「エントリーポイントの狙い方(3)」の最後の章「4.ビルドアップ」にて軽くお話していますので、詳しくはこちらを参照してください。

また、さらに興味があるようであれば、彼の書籍に目を通してもらえたらと思います。

マーケットプロファイルについて

実は、このクラスターとは全く別のアプローチから入ったにもかかわらず、結局その意味はクラスターと同じ、というテクニカルがあります。

それが「マーケットプロファイル」です。

マーケットプロファイルとは、1981年にピーター・スタイドルマイヤー氏が考案したマーケット分析手法の一つです。30分ごとに市場価格を記録していくことで、どの価格帯ではどの程度価格が滞在しているかを分析するものなんですが・・・

まぁ一般的に言えば、マーケットプロファイルとは、

売買が行われるごとにその価格にポイント加算していき、それぞれの価格帯での売買した量の多さを視覚的に分かるようグラフ化したもの

と思ってもらって大丈夫かと。(割と語弊は生じるかもですが)

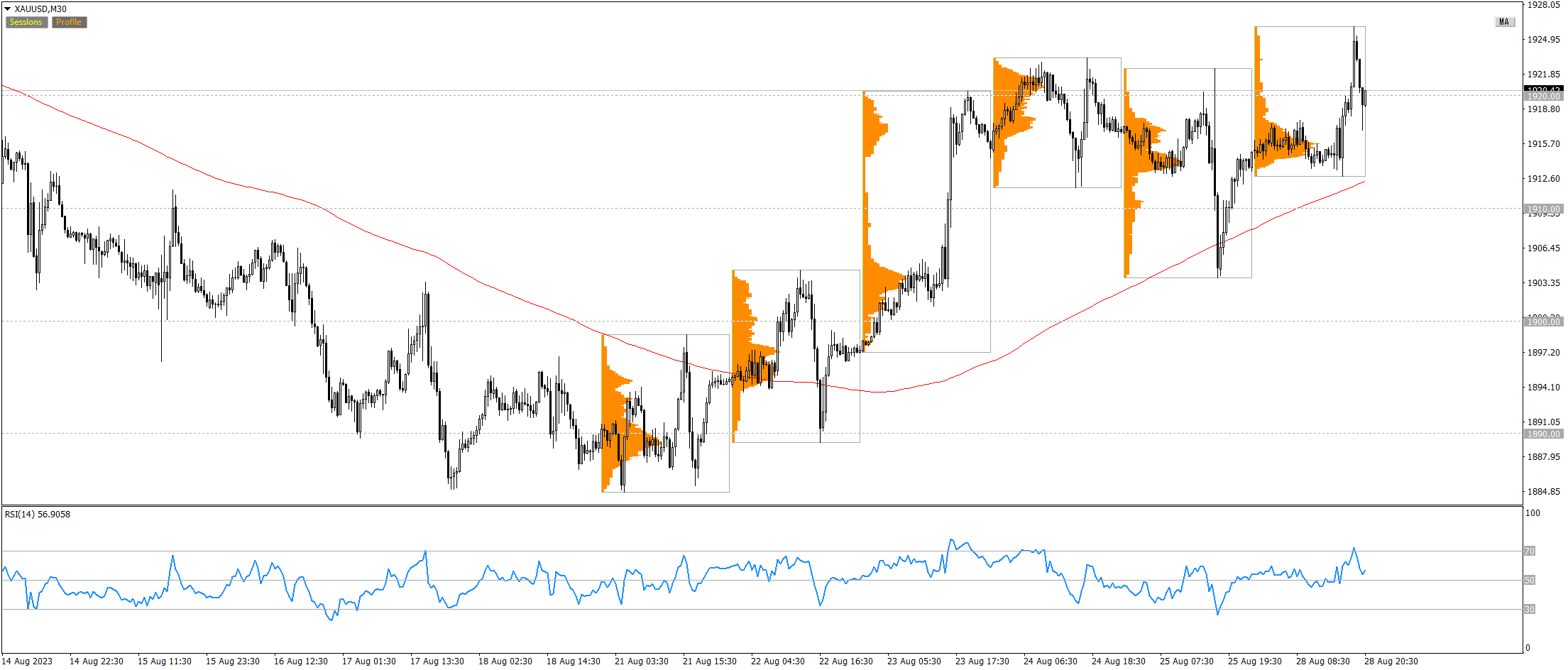

で、実際にマーケットプロファイルを表示したチャート例が、以下のものです。

上図チャートは30分足で、1日ごとのマーケットプロファイルを表示したものです。

オレンジ色のグラフが縦になったものが、マーケットプロファイルで、売買量が多ければ多いほど、このグラフの山が高くなっていきます。

マーケットプロファイルは、様々な時間軸で様々な期間を用いて表示し分析することが可能です。

先の図は、30分足を使って1日ごとのマーケットプロファイルを表示しましたが、例えば1時間足を使って1週間のマーケットプロファイルを見ると、以下の様になります。

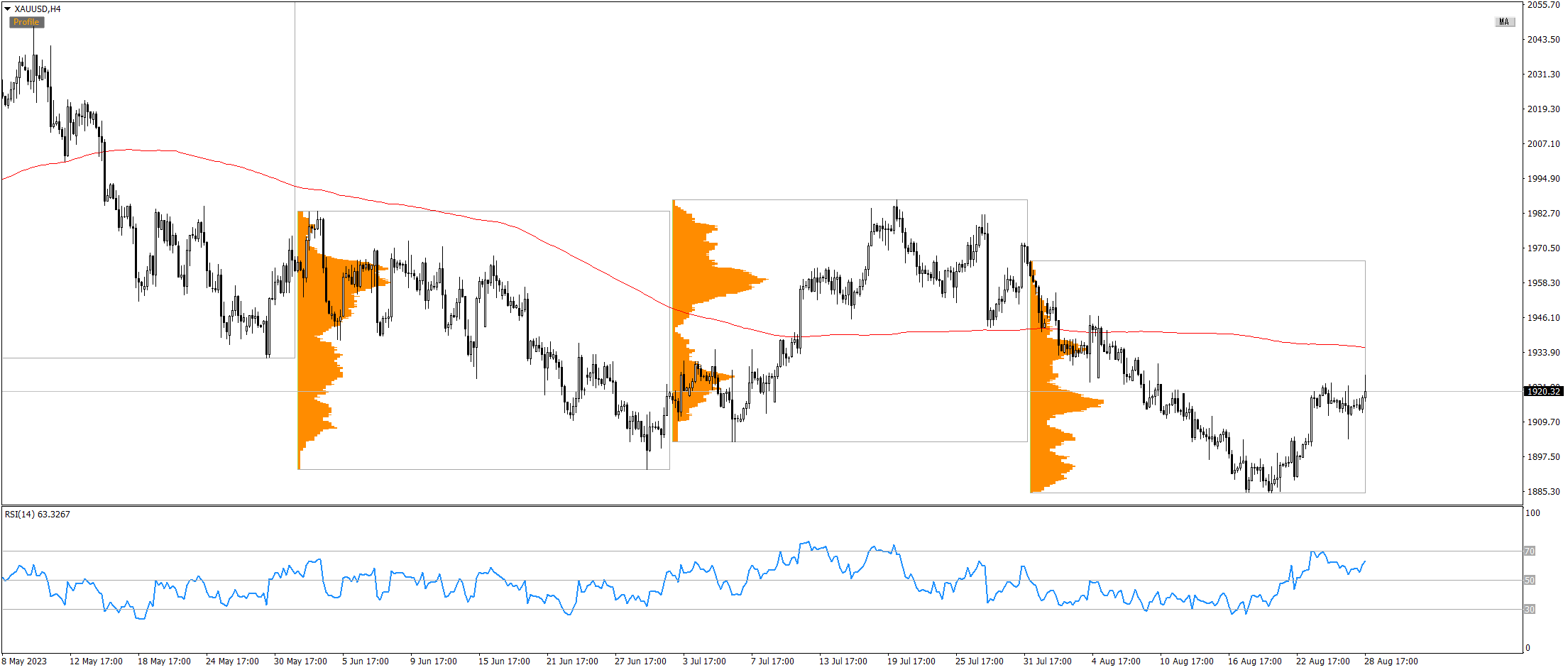

4時間足を使って1ヶ月のマーケットプロファイルを表示したものが、以下の図です。

色々な時間軸、色々な期間の売買ボリュームを分析してみるというのも、分析力を鍛えるためには一考かもしれませんね。

(ちなみに、ここで使っているマーケットプロファイルのインジケーターは、「Sessions EX」というものです)

ところで、マーケットプロファイルには注意点が1つあります。

それは、マーケットプロファイルで表示される売買ボリュームは、売買の回数であって、決して売買された金額量ではないということです。

100万円であろうが1兆円であろうが、1度の売買で1ポイントです。例えば、同価格帯で100万円の売買が5回繰り返されるのと1億円の売買が1度だけの場合だと、マーケットプロファイル上では、100万円5回繰り返された方がグラフのボリュームは大きくなるということです。

株式市場における「出来高」とは、意味合いが違っているので、この点に注意してくださいね。

マーケットプロファイル不要論

さて、このマーケットプロファイル、腰を落ち着かせて週末なんかに色々と分析しながら考えを巡らすのも、結構楽しいものです。

しかし、極めて僕個人の見解を言わせてもらうと、

「慣れてしまったら、マーケットプロファイルはいらねーな」

って思うんですよ。

ちょっと、これ見てください。

マーケットプロファイルで、ボリュームの大きいところ、つまりグラフで山となっている部分って、クラスターのある部分と重なってるのが分かりませんか?

このチャート図で、クラスターの部分を青丸で囲ってみると、以下の様な感じになります。

クラスターの長さや数の多い価格帯で、マーケットプロファイルのグラフの山が大きくなっているのが、分かると思います。

要するに、アプローチの仕方は違っていても、両者とも意味するところは同じ。

なので、クラスターを見つけることに慣れてしまえば、わざわざマーケットプロファイルを表示しなくとも、売買ボリューム(回数)の多い価格帯は一目瞭然ということになるわけです。

このことからも分かる通り、

- クラスターの発生した価格帯=売買ボリューム(回数)の多い価格帯

- クラスターの長さや数が増えれば増えるほど、売買ボリュームも増える

ということを、頭の中にシッカリと叩き込んでおいてください。

レンジについて

さて、実はクラスターについては、まだまだ理解してほしいことがあります。

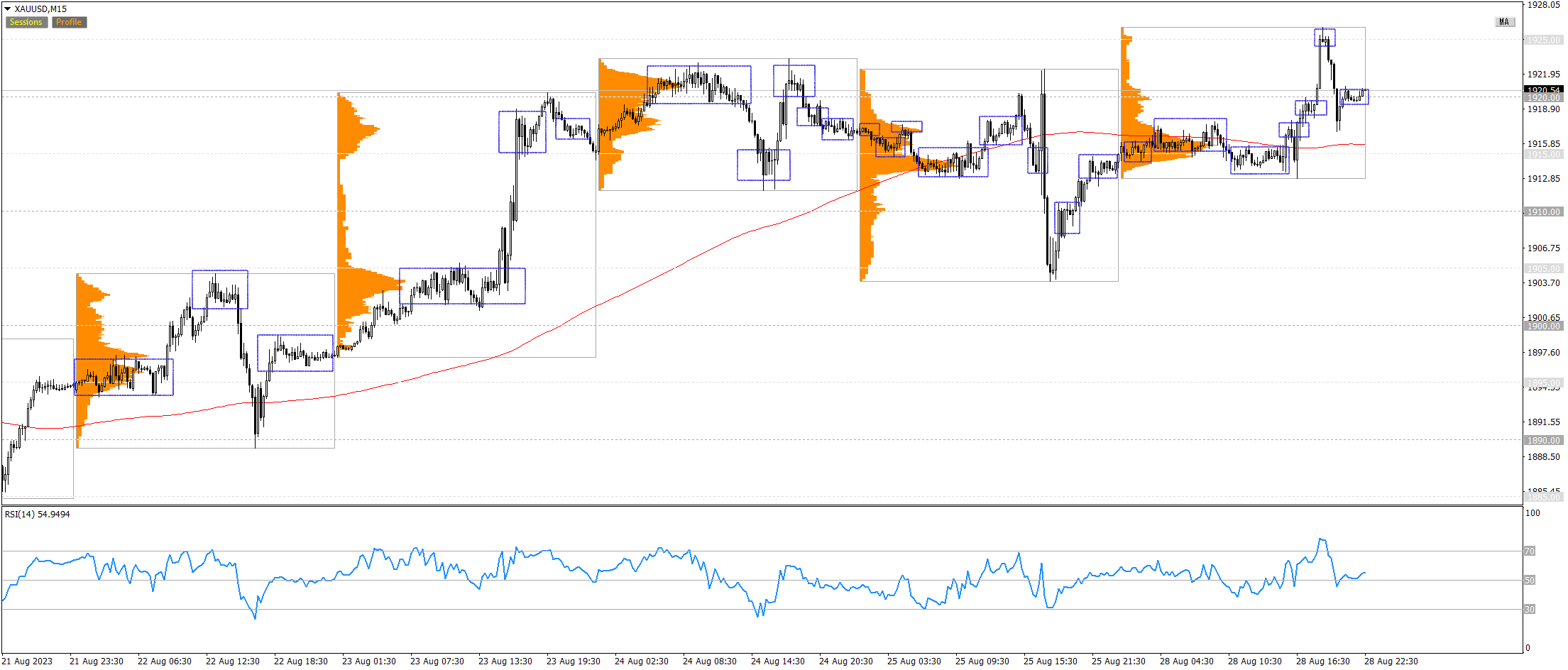

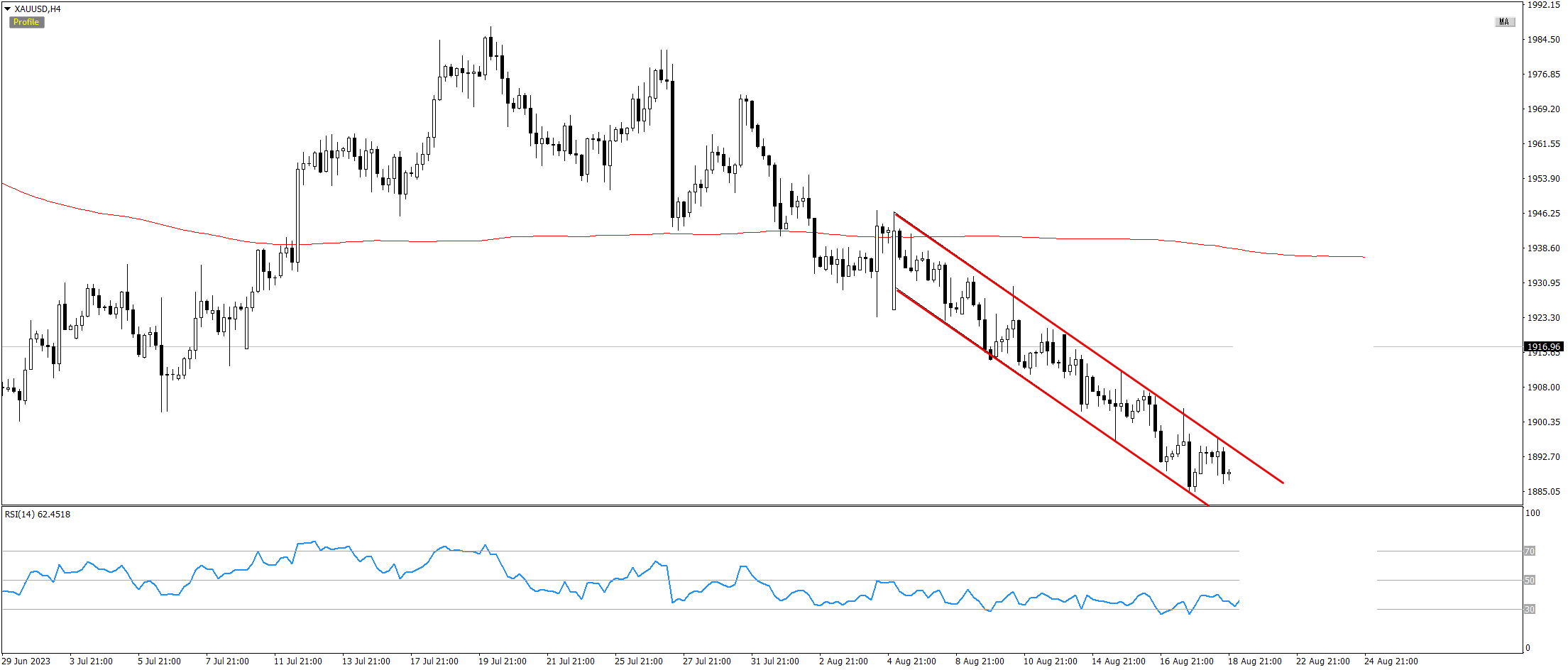

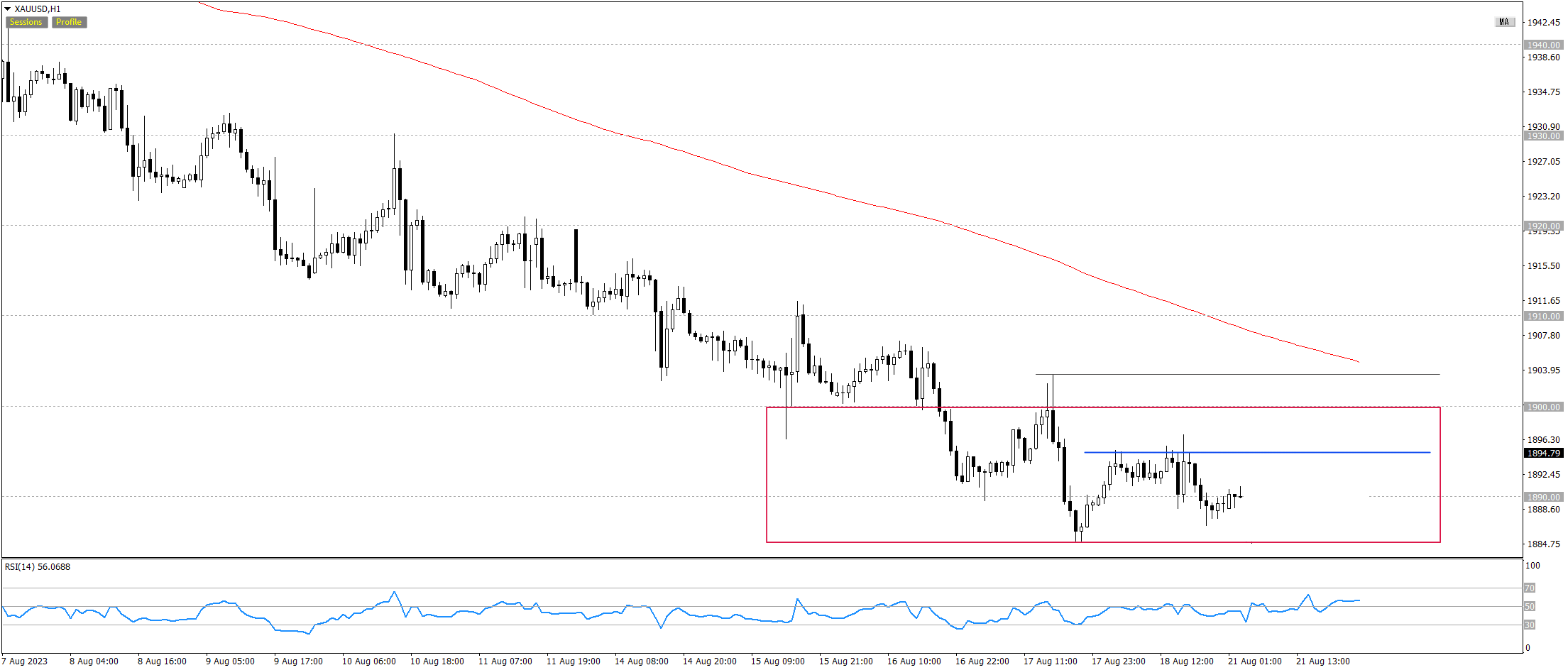

まずは、下の4時間足チャートをご覧ください。

赤い丸で囲ったのが小さな(短い)クラスターで、青い四角で囲ったのが、大きな(長い)クラスターです。

で、このクラスターを、別の言葉で言い換えてしまえば、

「揉み合い」「保ち合い」

ってことになりますよね。長いクラスターは長い期間の揉み合いで、小さな(短い)クラスターは短い期間の揉み合いなんですね。

であれば、このクラスターを更に下の時間軸で見ると、どうなるでしょう?

そう、「レンジ」です。レンジになるんですよ。(もちろん、このレンジには「フォーメーション」も含まれます)

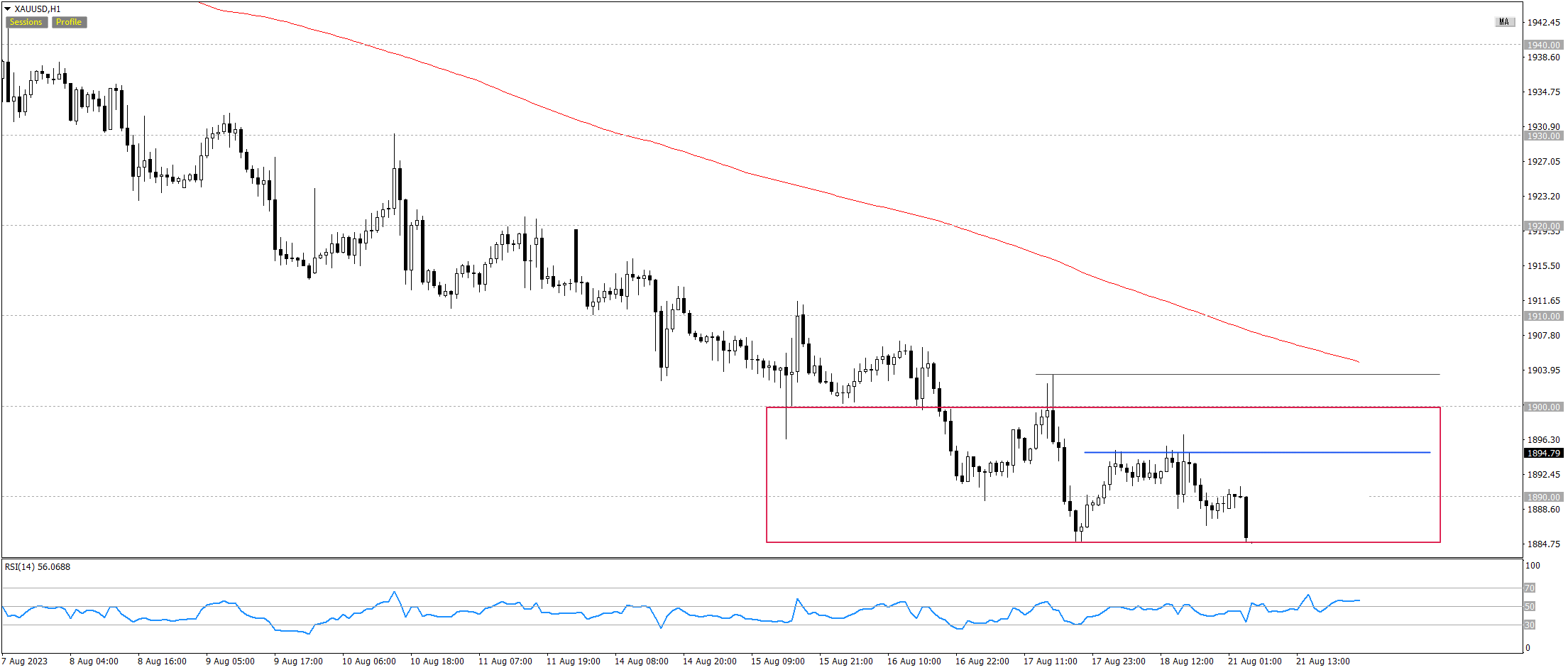

では、先の4時間足の一番右側の四角で囲ったクラスターを、15分足で覗いてみましょうか。すると、こんな感じ。

ほら、見ての通り「レンジ」でしかありませんよね。

この様に、クラスターというのは、下の時間軸で見たらレンジでしかないんですよ。

で、このレンジの中にもクラスターが存在します。

「相場はフラクタル構造」というのは、ただ推進派などの波の話に留まっているわけじゃありません。

レンジやクラスターも、フラクタル構造なんですよ。

クラスターの性質とは

さて、以上のことから、

- クラスターはより小さな時間軸で見るとレンジ

- レンジはより大きな時間軸で見るとクラスター

ということが、理解できたと思います。

「クラスター=レンジ」ね。

であれば、クラスターというものは、レンジと同じ性質を持つことになるわけです。

では、レンジの性質とは一体でどのようなものだったでしょうか?

レンジの上限下限は、レジサポになるのがその特徴です。ということは、

- レンジの中にある価格は、レンジの中をウロウロする

- レンジを抜けると、抜けた方に価格は走る

- レンジの期間が長くなればなるほど、レンジ上限下限のレジサポ機能は強くなる

ということですよね。

で、これはクラスターの性質としても、同様です。だって、「クラスター=レンジ」なんですから。

ということで、クラスターの上限下限にもレジサポが機能するわけですから、

- クラスターの中にある価格は、クラスターの中をウロウロする

- クラスターを抜けると、抜けた方に価格は走る

- クラスターの期間が長くなればなるほど、クラスター上限下限のレジサポ機能は強くなる

となるわけです。

これらのことについても、しっかりと頭の中に叩き込んでおいてください。

クラスターでトレードするということ

さて、ここまでお話したことをまとめると、以下のようになります。

- クラスターとは、レンジをより大きな時間軸でみたもの(レンジ=クラスター)

- クラスターは、フラクタル構造

- クラスターの長さや数は、その価格帯の売買ボリューム(回数)の大きさに比例する

- クラスターの期間が長くなればなるほど、クラスターのレジサポ機能も大きくなる

- クラスターの中に入った価格は、クラスターの中をウロウロしやすい

- クラスターを抜けた価格は、抜けた方向に走りやすい

で、この性質を知っていると知らないとでは大違い。

このクラスターの性質を、トレードに応用することが可能になります。

ちょっと、例を挙げてみますか。

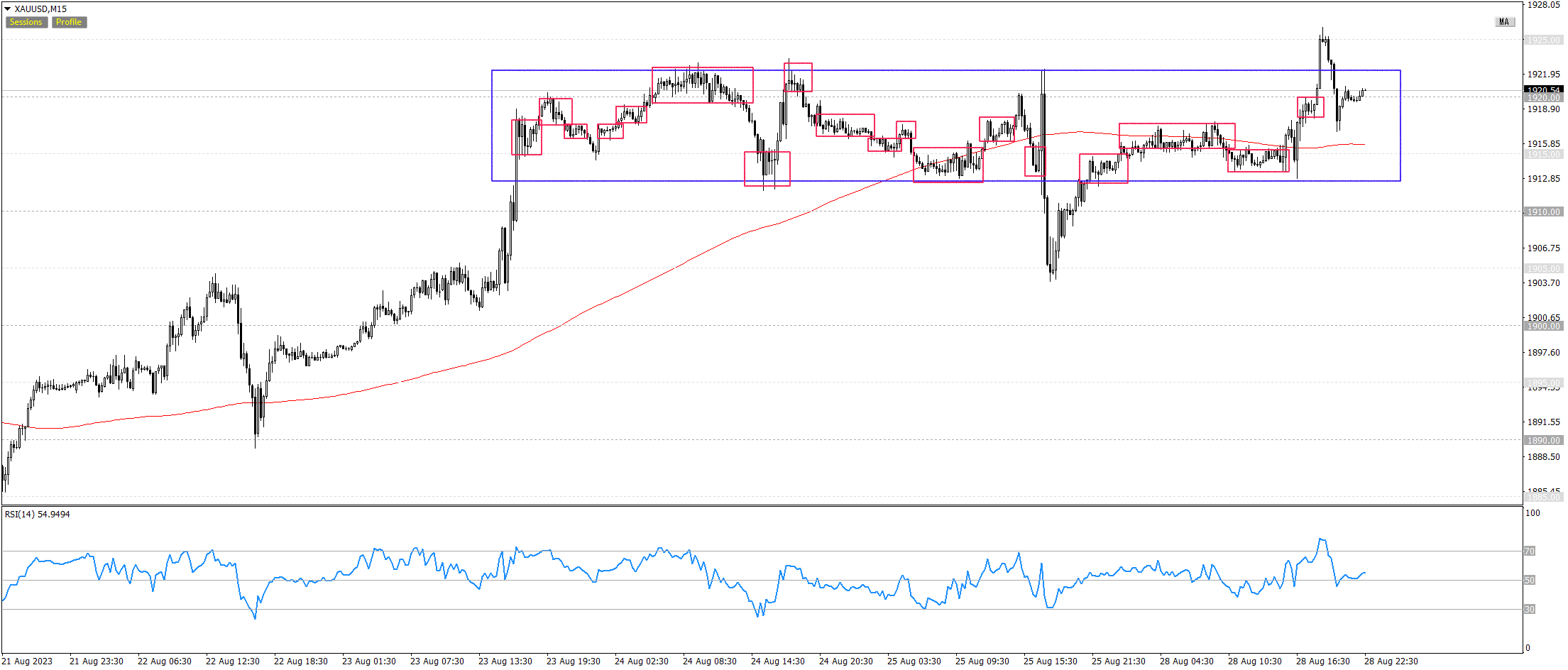

これは、先ほどの15分足とチャートですが、レンジ内のクラスターをパッと見でザックリと赤い四角で囲ってみたものです。

クラスター内部をウロウロした価格は、そこを抜けると次のステージへと向かいます。

レンジ内での値動きなので、クラスターを抜けると直ぐに別のクラスターを形成することが多くなります。

値動きが強い場合は、クラスターを抜けると価格が走ります。トレンドが発生している場合は、そんな感じになりやくなります。また、レンジの中にあっても、長いクラスターを抜けたり、ボラの高まる時間帯では、クラスター抜けの後は価格が走るのが、上図を見れば分かると思います。

また、過去に発生したクラスターは、その後にも影響力を行使し(以前のクラスターのレジサポが機能し出し)、同じ価格帯に新たなクラスターを発生させていったりします。

つまり価格は、過去のクラスターに影響を受けるんですね。

であれば、クラスターを下抜けたとしても、過去にそのすぐ下の価格帯でクラスターを形成していたのであれば、それに影響を受けて、一旦止められたり、再びクラスターを形成したりすることになります。

こういったゾーンの性質を知っていれば、十分トレードに応用していくことは可能になります。

このクラスターを抜けると次のクラスターに移動したりする値動きの仕組みに関しては、随分と前に他の記事で解説していますので、以下の記事でも参考にしてみてください。(当時は、クラスターと呼ばずに、全て「ゾーン」として呼んだりしていました。懐かしい~!)

前回の解説の続きをしていこうか

前回の嘘

さて、クラスターに関する概要は以上になります。

しかし、僕はこの記事の冒頭で、今回の記事の内容は前回の続きだと言っていました。前回解説しようとしたけど割愛した、って。

では、それは一体どの部分だったんでしょうか?

実は前回の記事の中で、僕は1つだけ噓をついていたところがあります。

それは、前回のトレード解説において、最初にトレードした際のチキン利食いの件(くだり)です。以下の部分が、それです。

青色の下線部は、本当にエグジットしたポイントです。

が、嘘をついているのは、それについて強がって見せている赤色の下線部分のところです。

実は僕、200SMAに到達したという根拠だけでチキン利食いしたわけじゃないんです。

きちんとした根拠が、他にもあったんですよ。

それが、クラスター。

( ̄∇+ ̄)vキラーン

で、それについての解説を前回書き出したんですが、それだけで結構な長文になり過ぎたので、泣く泣く割愛したんです。

しかし、青色の下線部分の説明だけだと収まりが悪いので、チキン利食いしたのを強がって見せてる文章を加えることで、この話を終わらせたわけなんですよ。

ということで、ここからはこの時のトレードにどうクラスターを活用していたのかを解説していこうと思います。

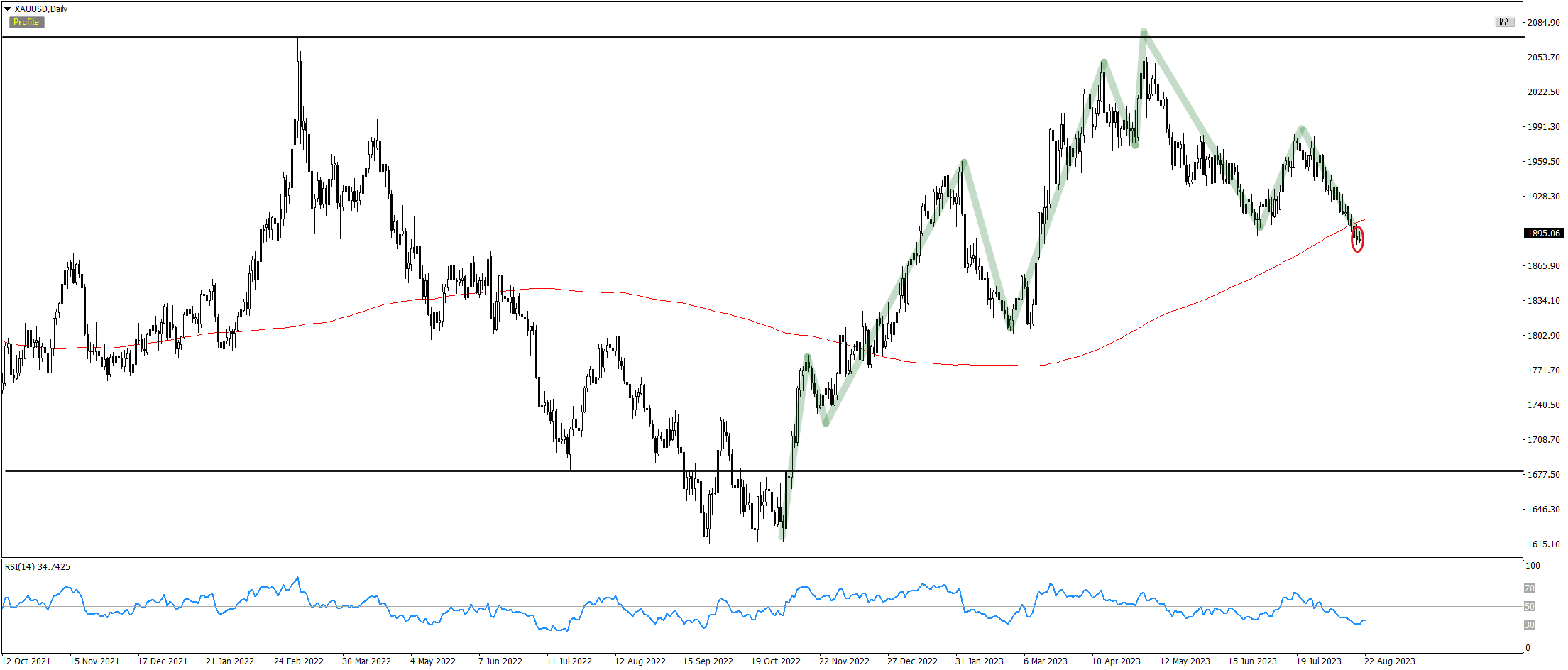

クラスターを見ていこう

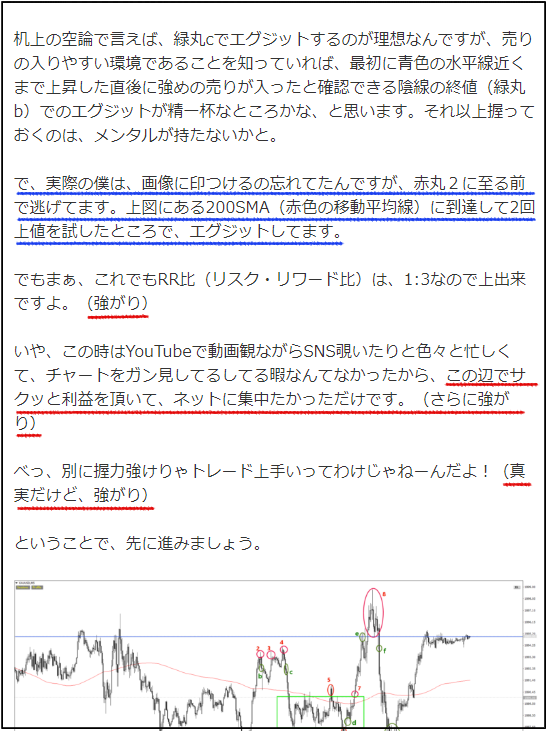

では、前回お話していた際の5分足チャートをもう1度見てみましょうか。

僕は緑丸aのところで買ったんでしたね。

で、理想的かつ現実的な利確ポイントは、緑丸bのポイントだと解説しつつ、実際の僕が利確したのはそれより手前、200SMAを2回試したポイントだったというお話でした。

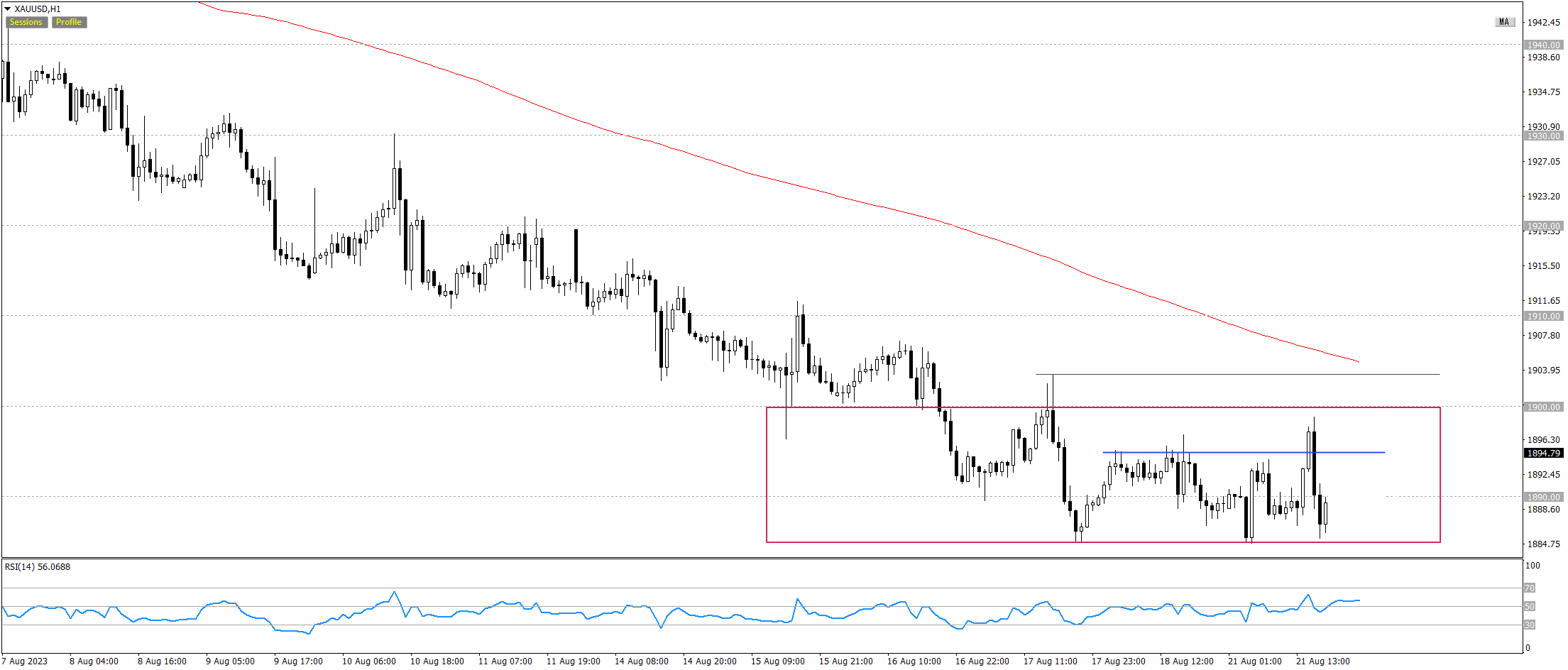

では、このチャートのクラスターに注目して見ていこうと思います。クラスターに着目した際の画像が、以下になります。

クラスターをザックリと囲ってみたのが、オレンジ色のA、B、Cです。これらのクラスターが、その後の相場の動きに影響を与えていること、見て分かるでしょうか?

では、解説していきましょう。

まず、オレンジ色Cのクラスターに着目してください。青色の四角い小さなクラスタが密集して、さらに大きなクラスターCを形成しているのが分かると思います。

で、緑色aのポイントで僕がエントリーした直後、クラスターCの価格帯に価格は突入するわけです。

となると、クラスターの性質上、まずはクラスターCの価格帯の中で揉み合う可能性があるわけです。

で、実際にこのクラスターCの高値まで、価格は一気に進みますが、このクラスターの高値付近まで到達すると、一旦ここで止められてしまいます。

そして、ここがちょうど200SMAのところになったわけで。

つまりこのポイントは、クラスターのレジスタンス(上値抵抗線)付近に到達したという根拠と、200SMAに到達したという、2つの根拠が揃ったことになります。

そして案の定、価格はまずこのポイントで一度止められます。そして次の足で再度上値を試しますが、やっぱり止められてしまって陰線をつけて終わるわけです。

「上値抜けられないかも・・・」

この時点では、その可能性がでてきますよね。

ただ、この陰線の下値は、クラスターCの中にある上部2つの小さなクラスター内で収まってます。

つまり、次の足からは、このエリアを上抜けるか下抜けるかの揉み合い(小さなクラスター)ができる可能性があるわけで。

では、ここで様子を見るべきか?

これについては、各トレーダーの判断によるところが大きいと思いますので、どれが正しいかとはないんじゃないかと思います。

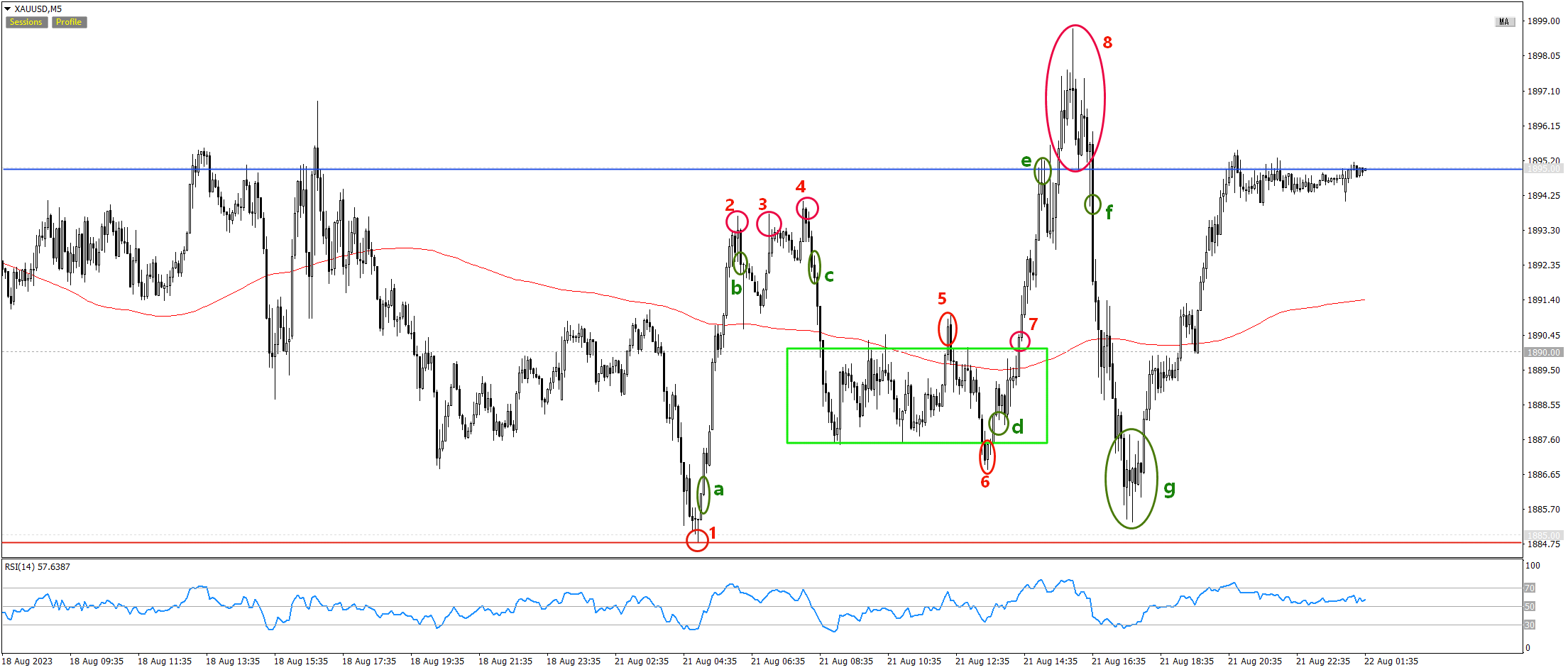

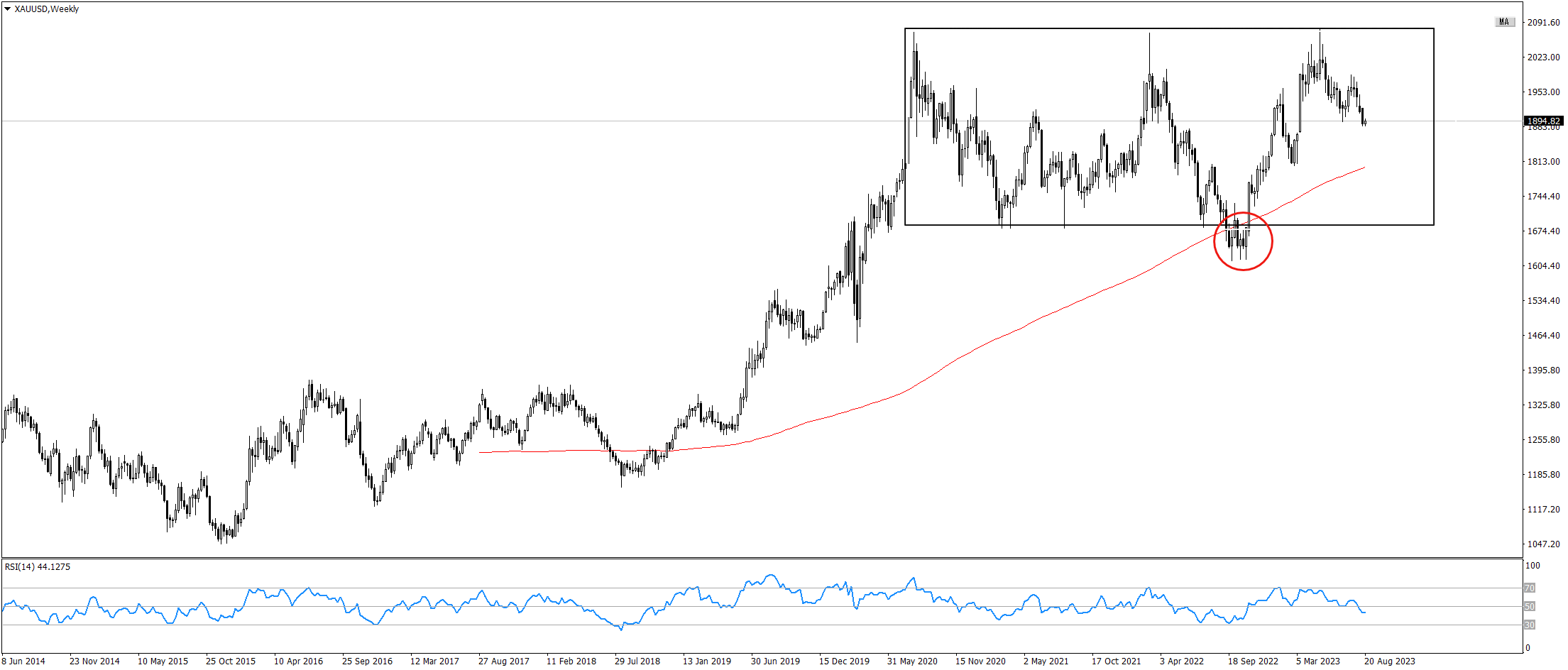

ただ、僕の場合、

- 週足はレンジなので値動きは不安定

- 日足は下降トレンドと言い切るにはやや「?」がつく感じ

- 4時間足と1時間足は下降トレンドだが、ここ2日間は買い勢力が強まっていてレンジ状態

- 5分足はレンジ

という感じで、方向性がそれぞれの時間軸によってバラバラな印象です。

であれば、売り買いが交錯しやすいのが今の環境ですから、

「あんまり長く持っていたくはない。できるだけ早く逃げよう」

というのが、今回のトレード方針の根底にあります。

なので、揉み合うならサクッと利食って逃げるのが、常套手段。利幅を減らすリスク回避になり、精神衛生上にも最適な選択です。RR比だって1:3あるわけですしね。

ということで、僕は下図の赤丸で示したポイントで、早々に利確したわけなんです。

で、僕がエグジットした後ですが、結果的には対して揉み合うことなく、さらに値を伸ばしていきます。

ただし、ここで

「あ~、やっぱり持っておけば良かった~!ちくしょ~!!」

と嘆き悲しむのは、お門違いもいいとこです。

だって、もし仮にここで利確せずに持っていて、その後一気にダダ下がりしたとしたら、どうするんですか?

「あ~、やっぱりエグジットしておけば良かった~!ちくしょ~!!」

とか嘆き悲しむんでしょ?

どちらの方向に向かうにしろ、結果的に自分の思惑通りにいけばドヤ顔して、思惑が外れたら運の悪さを嘆き悲しむって・・・

それって一体どんなテクニカルを使うと、そういう発想になるんですか?

テクカルを表示しておいて、テクニカルとは関係ないところで、あーだこーだ言ってますよね?

ひょっして、バカなんですか?

ねぇ、バカなの?

あ・・・またしても、心の声が漏れてしまいました。

ですが、本当のことです。先のことは誰にも分からないわけですし、根拠あるエグジットが出来たなら、むしろ自分で自分を褒めてあげた方が良いんですよ。

僕みたいに10年もの長い間、そんなどうでも良いところで嘆き悲しむ必要なんて、全くありません。

さて、その次の解説へと移りましょう。

僕が利確した後も、さらに値を伸ばしていくわけですが、結果的に赤丸2、3、4と3回ほど上昇を止められています。

これ、チャートの左側(過去)を見てもらえば分かる通り、オレンジ色のクラスターAとBの価格帯上値で止められてます。

クラスターAが発生した影響で、同じ価格帯にクラスターBは発生し、今度は赤丸2~4を高値とするクラスターを再度発生させています。

で、このクラスターの価格帯を下抜けると、一気に価格は下へと走り出すわけです。

僕は前回お話した通り、2回目のトレードはよりスキャルピング狙いで、緑丸cのポイントよりも早いタイミングで売りエントリーしています。

で、利確したのは、緑丸cから3本目の陰線の終値のところです。

僕が早々に利食ったのは、もちろんオレンジ色クラスターCの価格帯に突入したからです。

このクラスターCの中には、小さなクラスターが散在していますから、どの辺りから揉み合うのかは、ちょっと見当がつかない。

前回お話した通り、RR比が悪くなる可能性の高いトレードですから、僕はよりスキャル寄りの方針でのエントリーです。

だから、利を必要以上に伸ばす必要もないし、悩む必要もありません。

揉み合う前に逃げるべし!

相場格言にもあるじゃないですか。「頭と尻尾はくれてやれ」ってね。

で、利確後もやや下落を続けますが、直ぐにレンジを形成します。

レンジの範囲を緑色の四角で囲ってありますが、その範囲はやっぱりクラスターCの価格帯です。オーバーシュートした高値(赤丸5)と低値(赤丸6)は、クラスターCの高値と低値に見事一致しています。

だからね、

チャートはチャートの右側つまり最新のロウソク足をガン見するんじゃなく、チャートの左側に注目するんですよ。

僕らが大切にしなくちゃいけないのは、目先の値動きじゃなくて、過去にどの様に価格が動いてきたのかを知ることです。僕らトレーダーの道標は、価格が今までに歩んできたその道程です。

では、次のトレード解説へといきましょう。

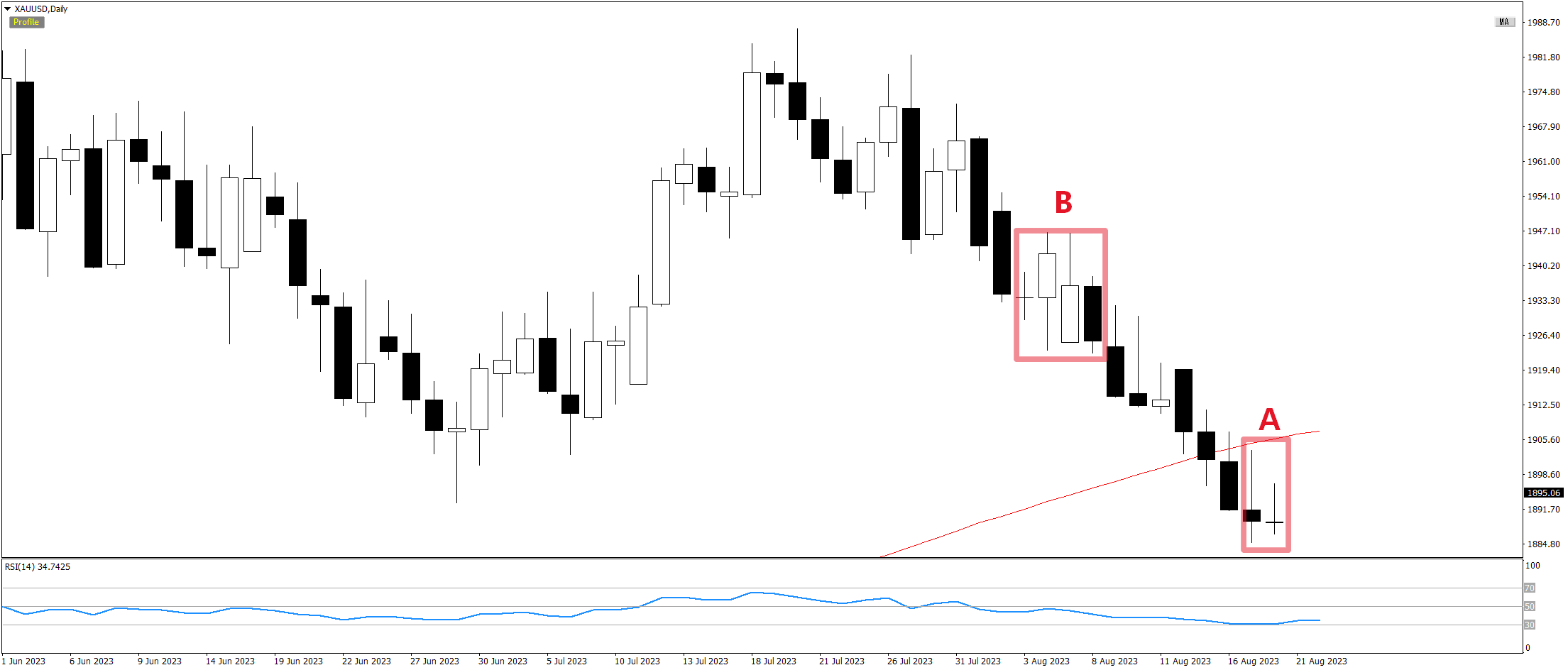

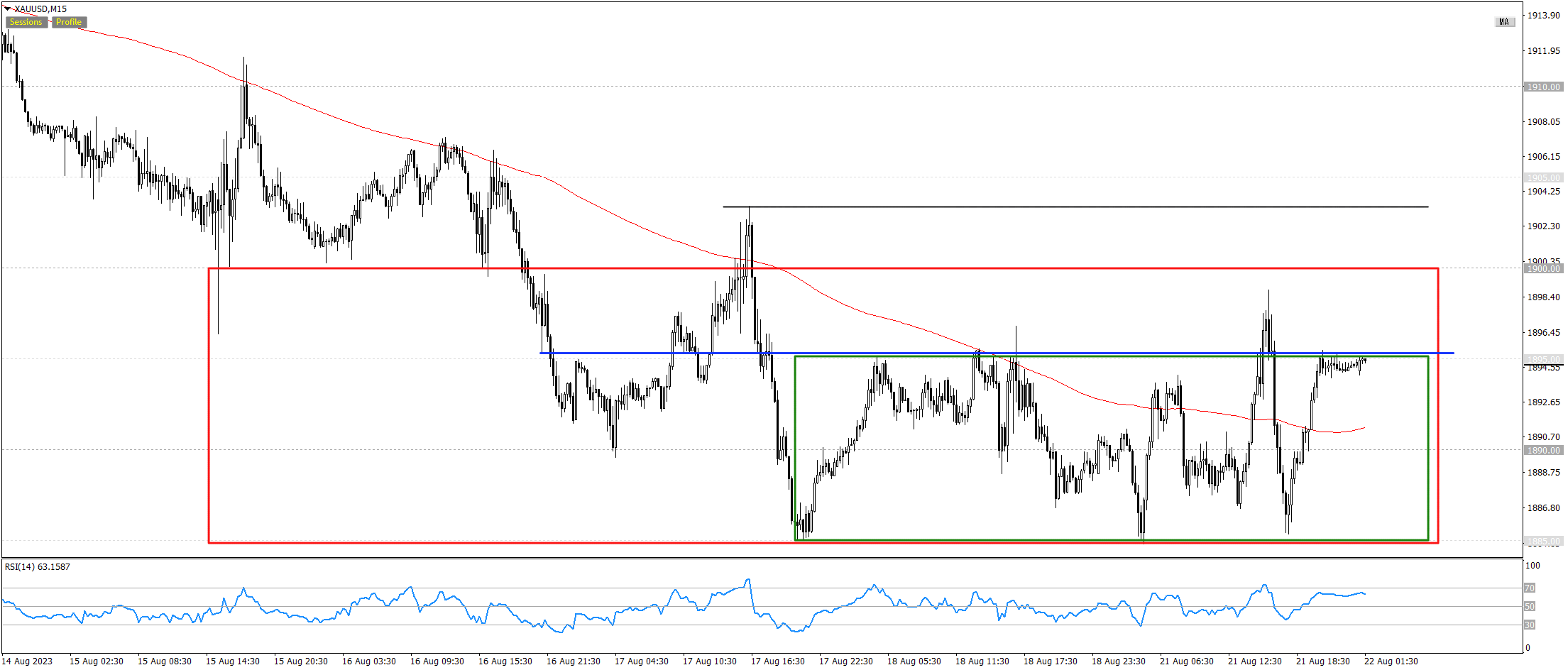

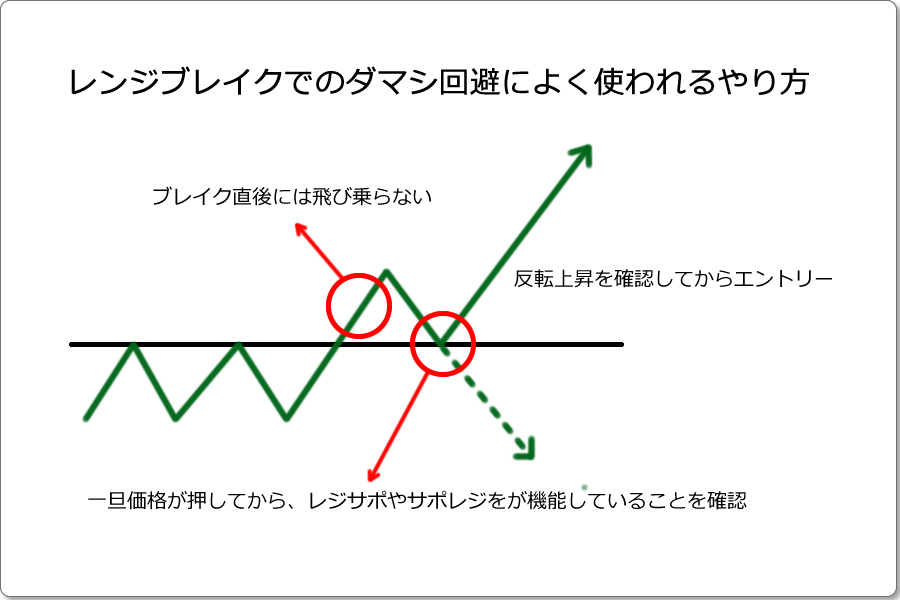

前回、赤丸7のブレイクポイントは見送って正解、というお話をしました。テクニカル上、レンジを完全にブレイクしたという証がとれないのであれば、見送るのがテクニカル・トレーダーとしての正解です。

もちろん、根拠が確認できるのであれば、エントリーしてOKですが、それが出来ないのに飛び乗ってしまうのは、間違いです。仮に飛び乗って利益が出たとしても、それは間違った勝ち方なんですよ。

むしろ、飛び乗って利益を出してしまう方が、悪い成功体験になってしまい、常に欲望でトレードしてしまう癖がついてしまいます。正しい勝ち方ではないんですよ。

じゃあ、どのポイントでエントリーすれば良かったのでしょうか?

僕が再度チャートを覗いたのは赤丸7よりも10分ほど前でしたので、これは僕の実例ではなく、僕だったらどうしたか?の話になってしまうんですが・・・

僕なら恐らく、緑丸dのポイントで買いエントリーしてます。で、それ以外のところでは手を出してなかったと思います。

なぜか、分かりますかね?

緑色の四角で囲った通り、この局面はレンジです。小さなレンジ。

だから、ここではレンジ内取引での方針になります。

で、赤丸6でオーバーシュートした後、再びレンジ内に戻ってきたポイント(緑丸d)は、絶好の買いポイントになるわけです。

後は早々に逃げるのか?それともレンジ上限に到達するのを待って、ブレイクするか反転するかを見極めて逃げるべきか保有すべきか?を判断するかのどちらかです。

で、この日の僕は、「即逃げ」が基本方針でしたが、ひょっとすると緑丸dでエントリーしていたら、ちょっとレンジ上値まで持っていたかもしれません。

理由としては、

- オーバーシュートした後は、値が大きく動きやすい

- まもなく日本時間で20時を迎える時間で、20時台は値が大きく動くことが多い

- 既に2回買っており、この回は薄利で終わってもOKということで、値を伸ばすチャンスを狙いに行きやすい心理的環境

って感じですかね。実際はトレードしてないので、あくまで僕の妄想の範囲は越えていませんが。

で、もしそのままレンジ上限際まで持っていたなら、ブレイクするかどうかを見定め、青ラインに到達した緑丸eの辺りで利確ですかね。繰り返し言いますが、もちろんこれも僕の妄想です。

正しい負け方

さて、ではその後の展開です。赤丸8に注目してください。大きくオーバーシュートしてますね。

ここ、振り回された人、多いんじゃないかなぁ?

このポイント良く見ると、価格が青ラインを抜けた後、一旦価格が青ラインまで戻ってきてます。で、そこで止められて再度上に跳ね返されてますよね。

ここ、多分リアルタイムでチャート見ていたとしたら・・・・

最初のブレイクで乗らずに慎重に見てた人の中には、

「おっ!ロールリバーサルじゃん!エントリー!!」

なんて具合に買いエントリーしてやられた人もいるんじゃないかと。

で、もし仮にこの局面をロールリバーサルと判断して買いエントリーし、しかし結果オーバーシュートとなって、レンジ内に戻ってきたところで、きちんと損切できたとしたなら、それはそれで、

トレードとしては正しい負け

だと思いますよ。(もちろん、ロールリバーサルをどう判断するか?っていうスキルによって変わってきますが)

テクニカルとして、(今現在の実力のもとで)正しく判断して、正しく損切りできたのであれば、それは正しい負けなんです。

次の利益につながる、大切な大切な負け方です。

利益ベースでは負けであっても、これもやっぱり自分で自分を褒めてあげて良いケースのはずです。

リスク管理は、きちんと出来ているのか?

さて、赤丸8でオーバーシュートした後は、再びレンジ内に戻ってきています。

各自がどんなテクニカルを用いているかにもよりますが、ここで売りエントリーするのであれば、遅くとも緑丸fの辺りではエントリーしておかなくちゃいけません。

なぜなら、この局面では注意が必要だからです。

欧州と米国の市場が重なってくる時間帯なので、値動きが活発になっているのは、見ての通りですが・・・

先ほどの赤丸8でのオーバーシュートの値幅が、結構デカい。

仮に緑fで売りエントリーしたとしても、STOPの位置は赤丸8の高値よりも少し上に置くことになります。

であれば、損失する可能性幅(リスク幅)も、結構デカくなるわけで。

200SMAを越えたところまで引っ張っても、RR比はせいぜい1:1。損失可能幅に対する利益獲得可能幅は、決して良いとは言えないんですね。

端的に言ってしまえば、このままではリスクが高い、ってわけ。

じゃあ、こういった場合はどうするか?

答えは2つです。

- エントリーを見送るか

- 建玉を減らしてエントリーするか

のどちらかです。そして、上のどちらかを選択するなら、どちらをとっても正解です。

少ない証拠金をハイレバでやってる人なら、見送った方が良いかもしれませんね。

しかし、ある程度証拠金に余裕がある人なら、普段の枚数よりも建玉を減らすことで、損失した際のリスクを減らすことが可能です。

もちろん得る利益も減りますよ。

でも、それを嫌がるのは、爆益ばかりを夢見る勝てないトレーダーの典型的反応です。

うゎ、ダッさ!

マジ、ダサすぎ!

щ( ̄∀ ̄)ш ヶヶヶ

僕らトレーダーは、リスク・テイカーでなければいけません。

リスク・テイカーというのは、積極的にリスクを獲りに行く人のことを言いますが、しかしそれはリスクを顧みない人のことを言うわけじゃありません。

きちんとリスク管理をし、自分がとれるリスク範囲をきちんと把握したうえで、果敢に攻めるトレーダーのことを、リスク・テイカーと言います。

リスク・テイカーである登山家は、きとんとリスクを管理して登山をします。しかし、大した準備も訓練もなく、Tシャツ短パンにサンダルで高い山に登ろうとするのは、リスク・テイカーでもなければ冒険家でもありません。

単なる素人。いや、己が無知で無能であることも心得ず、楽して夢を手に入れようとする哀れな笑われ者でしかありません。

それで、良いんですか?

本当に、それで良いんですかね、アナタの人生。

何度も言っていますが、トレードというのは決して大袈裟ではなく、僕たちトレーダー1人ひとりの生き様なんですよ。

アナタのエントリーの仕方、エグジットの仕方、そしてトレードに対する取り組み方は、アナタの生き方そのものなんです。

欲にまみれたトレードしかできないのは、欲に目のくらんだ人生を送っているからです。

自分の人生の不甲斐なさを取り返すためにトレードを始めたとしても、そのトレードの内容は、その不甲斐ない人生の生き写しでしかありません。

本気でトレードで勝ちたいのであれば、本気でトレーダーとして一人前になりたいのであれば、ここらで一度立ち止まって、自分自身の生き方を振り返ってみるのも良いのかもしれません。

四半世紀・・・25年という長い歳月を、この相場という世界で生きてきて、しかしその前半の10年は負け続けた僕から言えるのは、結局のことろ、そんなことくらいなのかもしれません。

話が長くなりました。

それじゃあ、また。