ここ数回に渡り、チャート・デザインという視点に立って、テクニカル適用のやり方ををお話してきました。

で、今回はその第6話。いよいよ、ガイドラインに沿ってディテールを作成していく事例をご紹介します。

出来上がるまでの手順を示しながら作り上げるレシピ集という感じですかね。

それでは、始めていきましょう。

ディテールを設定しよう(2)

まずは、1つだけ

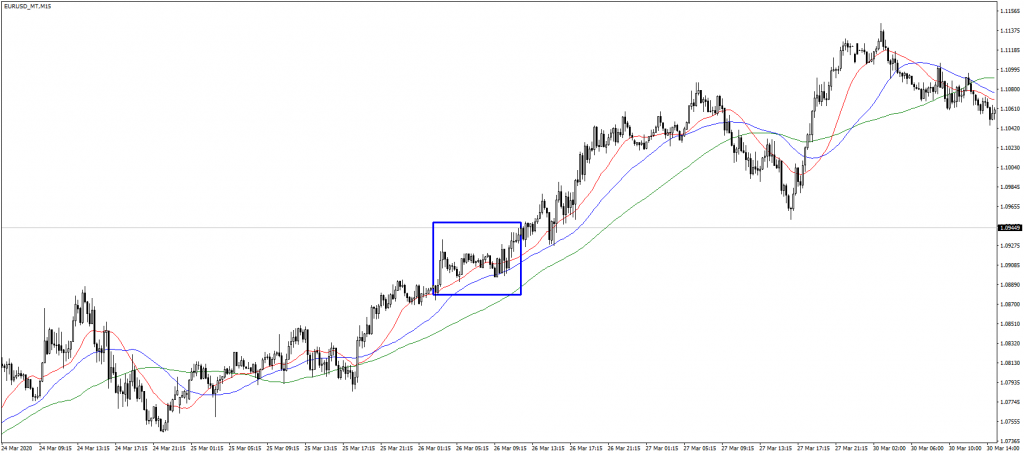

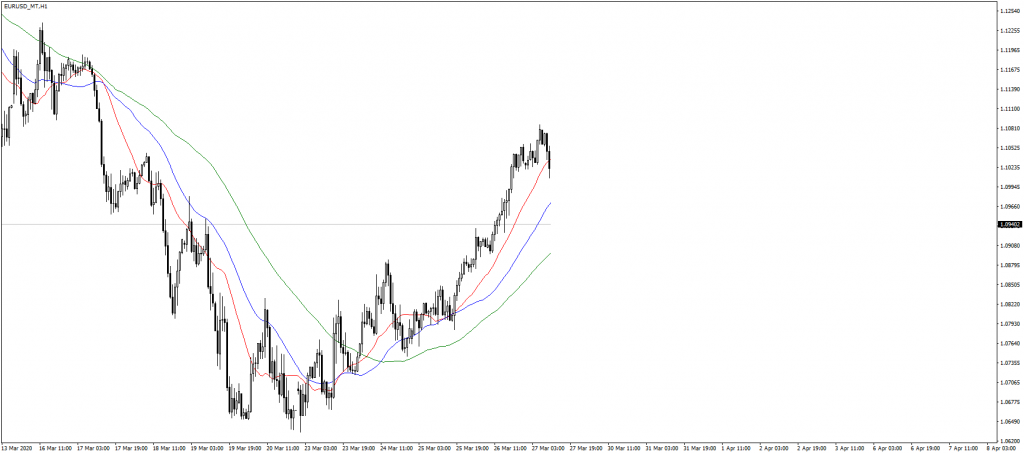

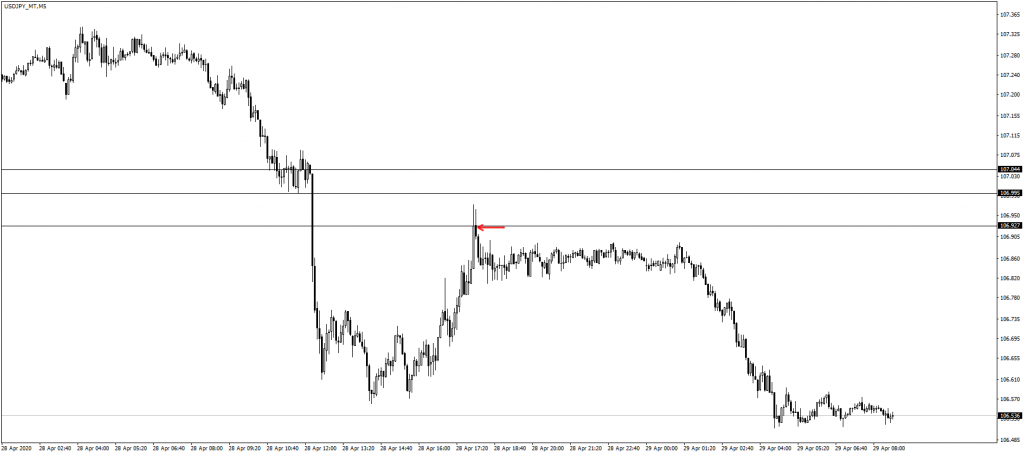

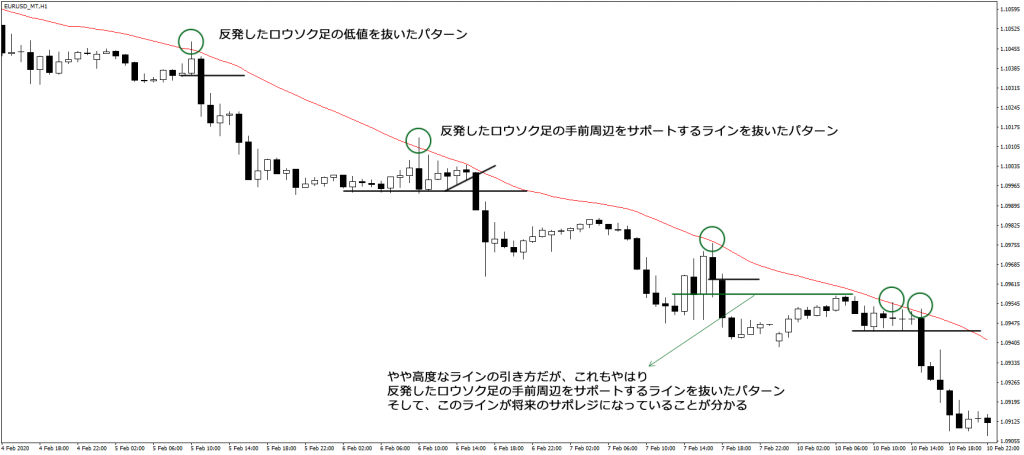

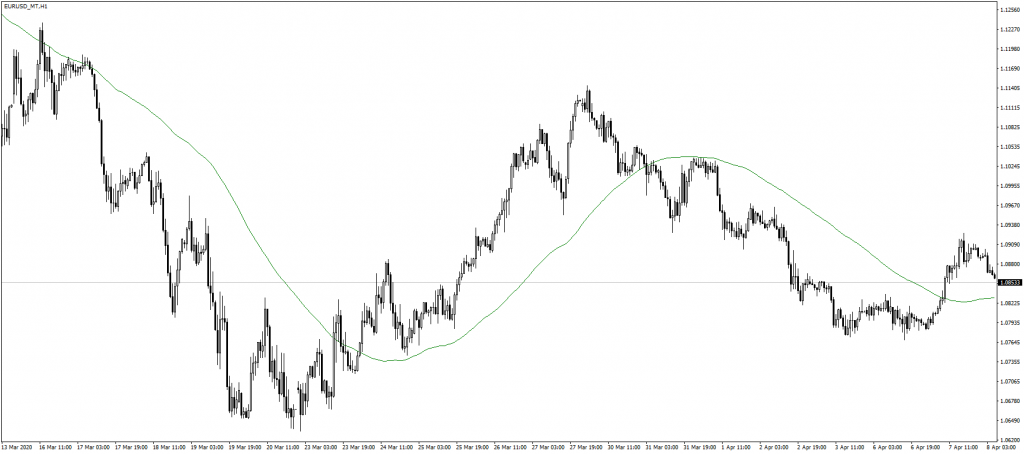

ガイドラインは、これまで通り75SMA1本だけ。局面認識は以下の通りです。

ここからディテールを作成していくわけですが、

まず最初に、トリガーとしてのテクニカルを1つだけ用意します。そう、1つだけです。

今回の解説では、やはりガイドラインと同じく移動平均線にすることにしましょう。期間は20SMA(下図、赤色の線)です。

まずは、この状態でトレードするを考えます。

「自分の今の技術だけで、本当にこれだけでトレードできるのか?」

とうことを、頭に汗をかきながら、手を動かしながら考えます。

- 今、自分に見えて、自分に見えないモノって何だろう?

- 見えていると思っているモノだけで、本当にトレードできるんだろうか?

- 自分が見えないモノって、具体的には何だろう?

- 見えないモノの中で、まず知らなくちゃいけないコトって何だろう?

- それを知るためには、どんなツールが必要だろう?

それでは、実際のディテール設定の考え方を、いくつか例を出しながら解説していきますね。

レシピその1(深い押しや戻しを捉えたい)

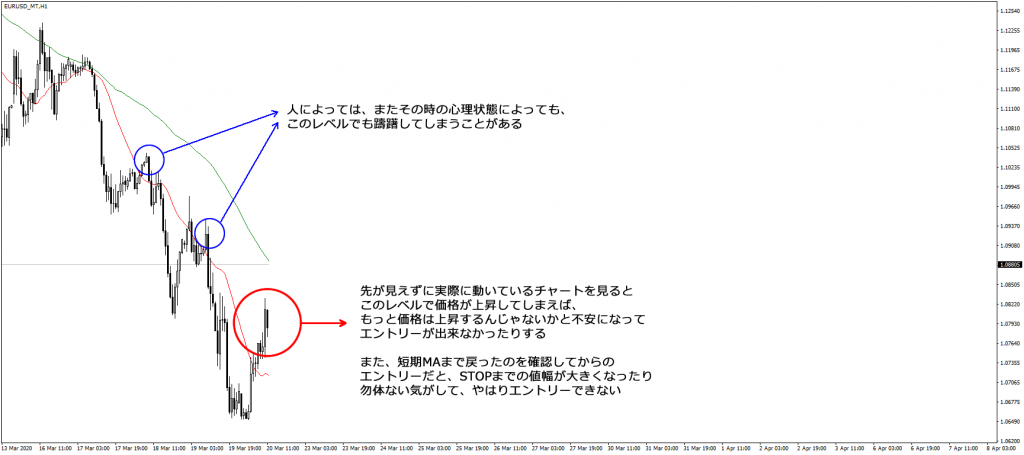

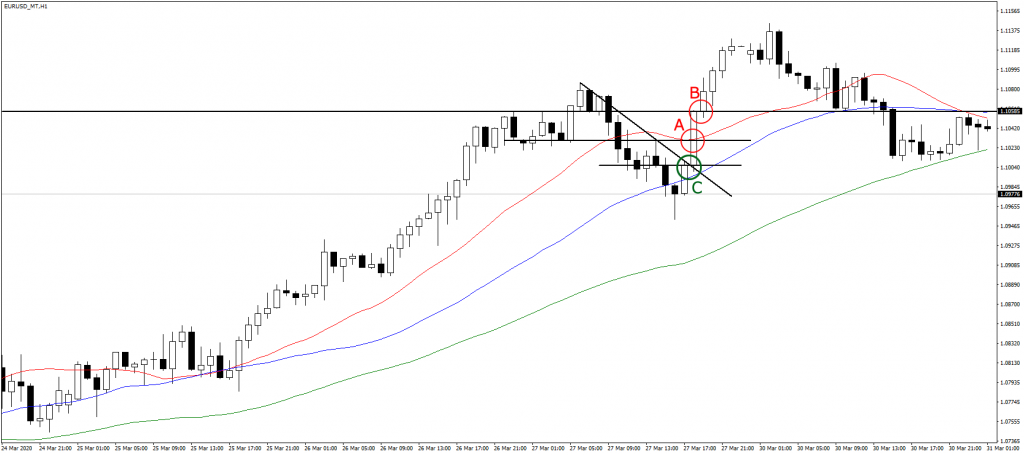

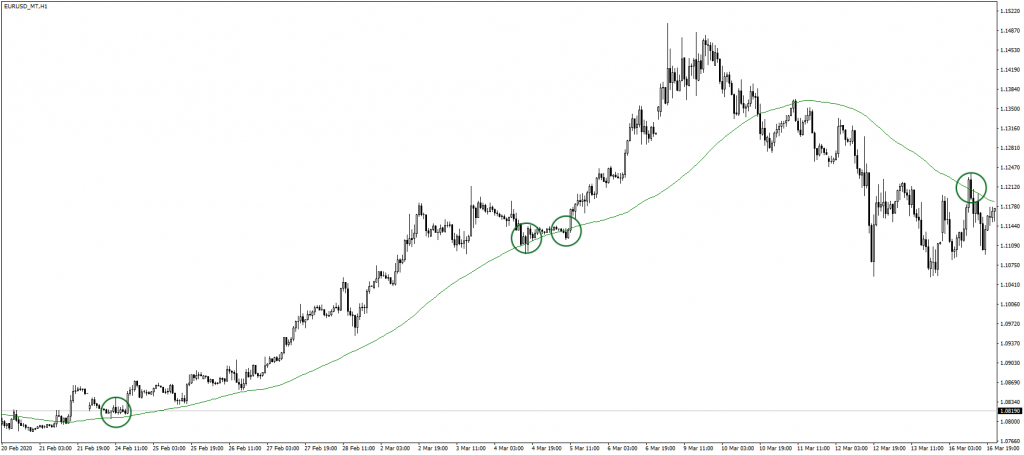

ディテールとして20SMAを1本加えてみたチャートは、以下のチャート図でした。

念のために、別な通貨ペアも。

さて、この状態から

- 何が見えて何が見えないのか?

- 何を他に知りたいのか?

ということを考えるんでしたね。

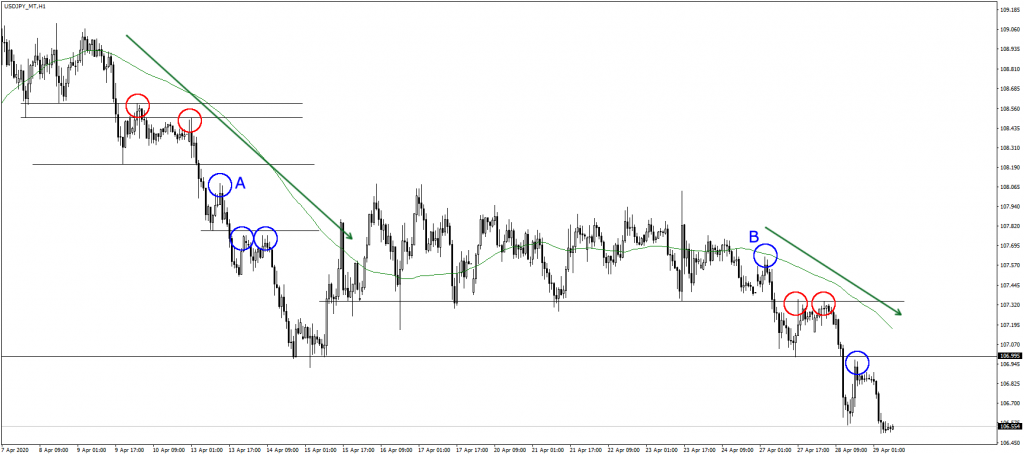

で、まず最初に

「20SMAをガッツリと越えている深い押しや戻り。僕は20SMAだけじゃ、これを捉えること出来ない。さてどうしよう?」

と考える人は、多いと思います。

前回解説した様に、ラインを引いてあげれば20SMA1本でも十分だと思う人も多いでしょうが、ライン引きに自信がない人もいますからね。

また、後付けで出来上がったチャートでは「余裕」と思えることでも、実際のトレードでは「何もできなかった・・・」って人、結構多いでしょ。

例えば、

上図の赤い丸の様に、価格が大きく上昇しているのを見ると、

「もっと価格は上昇するんじゃないか?」

と不安になって、エントリーできなくなったりするんですよ。

そして、その不安が解消されるころには、随分と価格が下落した後になるんで、

「今売ってもSTOPが大き過ぎるし、なんか勿体ない気がする」

ということで、やっぱりエントリーを見送ったりします。

また、連敗が続いているなど、その時の心理状況によっては、上図の青い丸程度のオーバーシュート(行き過ぎ)ですら、躊躇してしまいます。

なので、仮に戻り到達点にラインを引いていたとしても、視覚的に

「止められてる感」

をさらに演出してあげる工夫が必要な人もいるわけですよ。

こういった人は、まず20SMAよりも大きい期間の移動平均線を用意することで、問題を解決する必要があります。

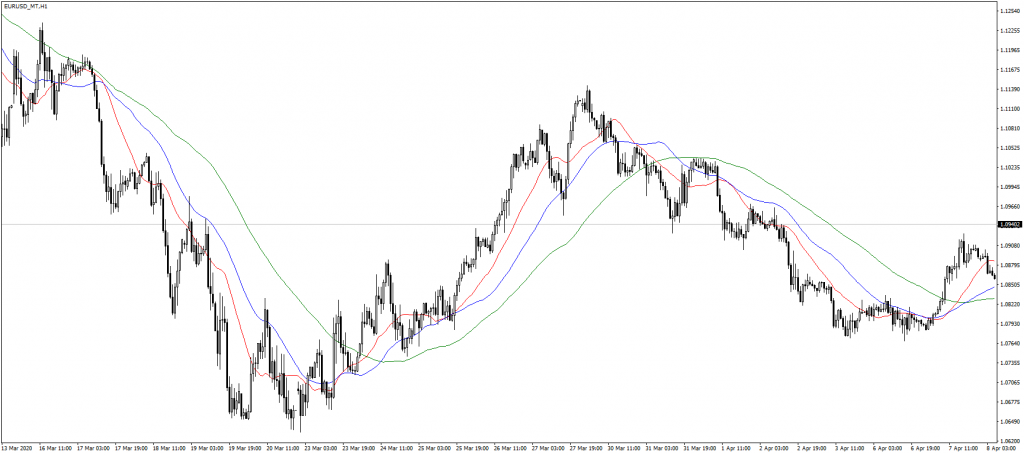

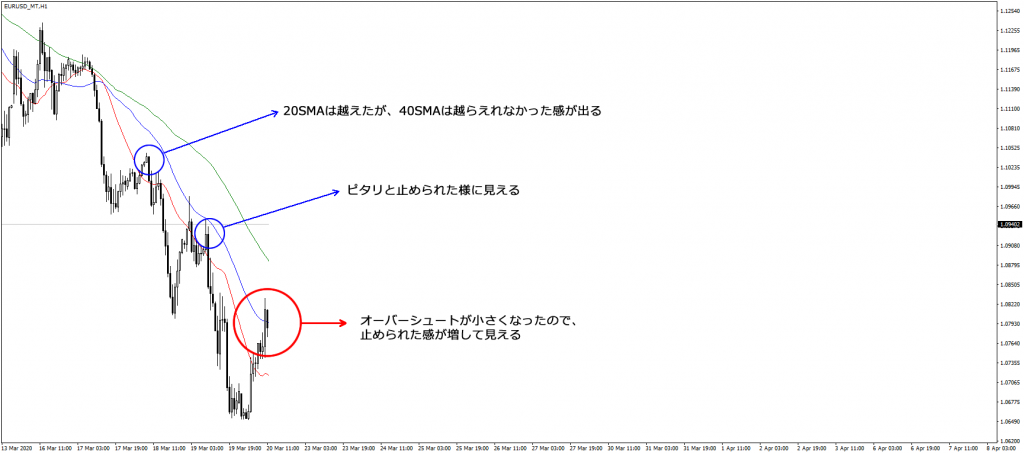

75SMAと20SMAの中間付近でキリの良い数字をとって、40SMAを表示して見ました。

この1本を追加することで、

グングンと上昇してしまうイメージから、

「届かない感」

「止められた感」

「抜けきれなかった感」

へと、視覚的に受ける印象が全く違ってきます。

こうしておけば、MAだけで深い押しや戻しも捉えることが出来る環境が整うわけですから、仮にライン引きも併用していれば、根拠は更に深まり、自信を持ってトレードすることが可能になります。

システム・トレーダーは、厳密な売買の検証結果によって、使うテクニカルやらパラメーター等を検討しますが、

裁量トレーダーは、売買の検証結果が向上する様に、テクニカルという視覚情報を自分の個性に合わせてデザインしていくんですよ。

裁量トレーダーは、システムの様にして精密な売買は出来ない反面、システムでは表現しづらい暗黙知な部分を活用してトレードするんですから。

心理的な負担は、技術だけでなく、視覚情報を工夫することでも、十分軽減できるんです。

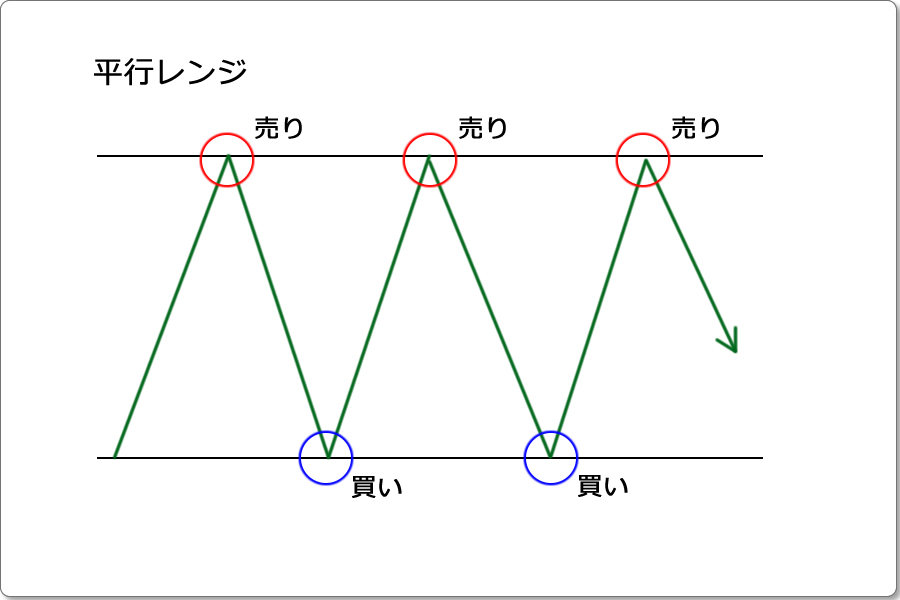

レシピその2(浅い押し戻しも狙いたい)

今回、メイン時間軸に使用しているのは1時間足なので、実際にトレードしようとする場合は、

押しや戻しを待ってる時間が長過ぎる

という問題が出てきます。

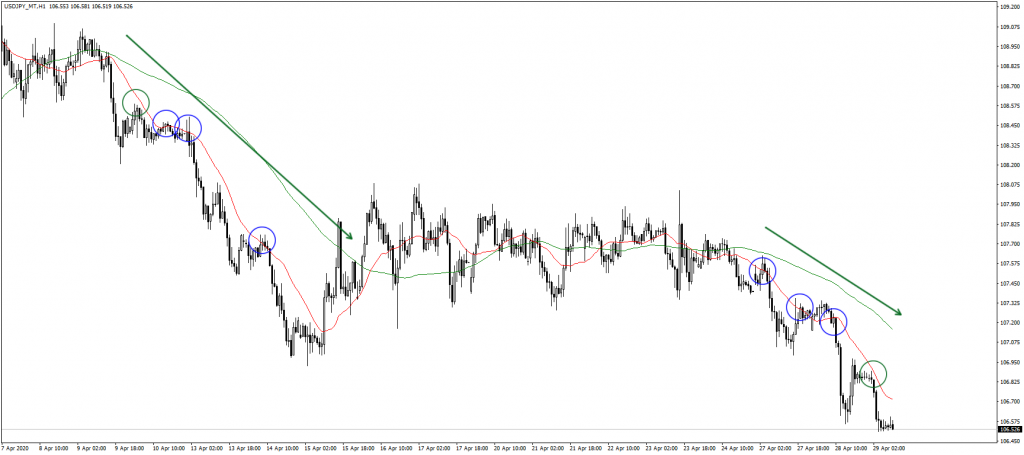

なので、出来れば20SMAでは捉えきれない様な、浅い押しや戻しも狙いたいと思うのは、ごく普通の感覚です。

で、これを解決するには、20SMAよりも更に短い期間の移動平均線を表示すれば良いんでしたね。

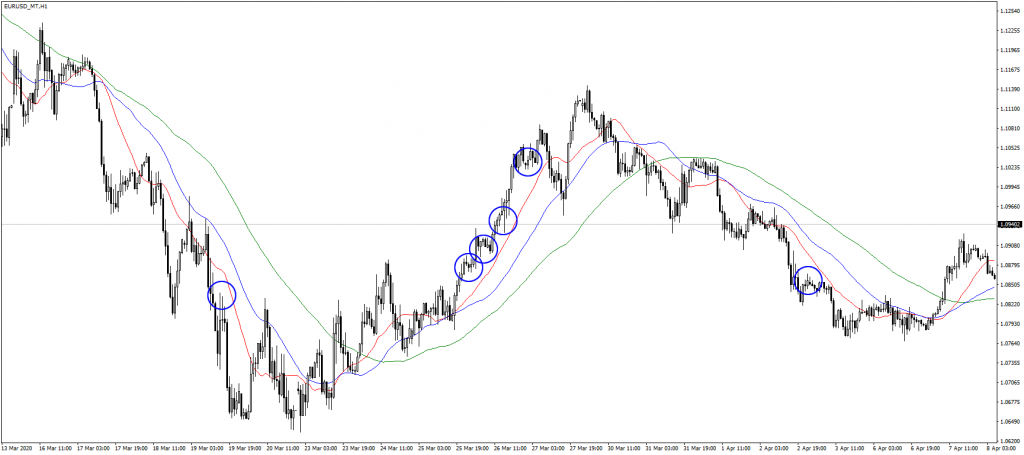

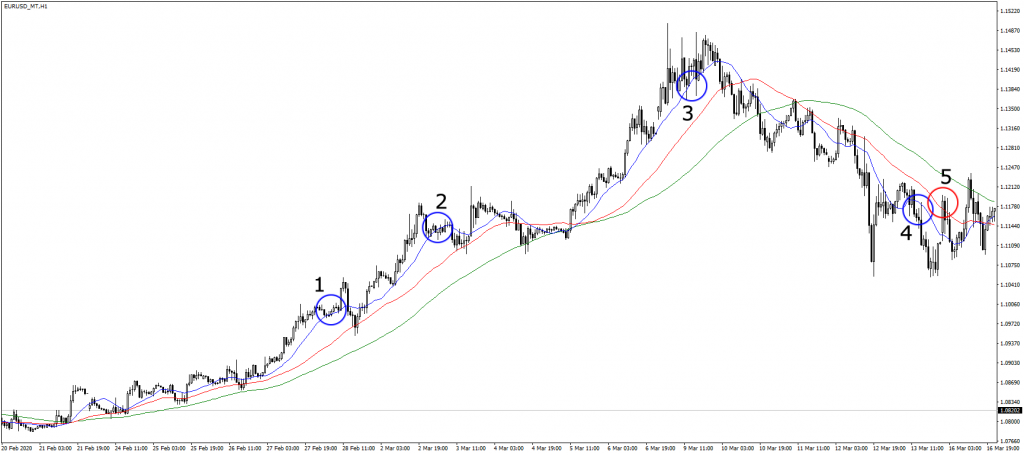

以下は、10SMAを表示したものです。移動平均線の数を増やすとチャートが見づらくなるので、先ほどの40SMAは外し、10SMAを青色の線で表示しました。

より期間の短い移動平均線を表示したことで、20SMAでは捉えきれなかった浅い押しや戻しを捉えることが出来ていますよね。

ただ、既にお話している様に、浅い押しや戻しを狙うほど、ダマシが増えます。

反転したと思って売った直後に踏み上げられて損切りし、損切りした後に再度下落・・・みたいなことは、初心者の方は嫌というほど味わってるんじゃないかと。

なので、浅い押しや戻しも狙おうとする場合は、それに対処するための方策(損切りも含めて)を同時に用意しておかなくちゃいけません。

対処できないら、容赦なく切り捨てるんでしたよね。

より短いMAは使わないし、浅い押しや戻しも狙わないんです。不確定要素が大き過ぎるものに関しては、多い切って切り捨てます。

ただ、別に短いMAを用いなくとも、浅い押しや戻しを捉えることは、十分できるんですよ。それは、

短い時間軸のチャートに切り替える

ということです。例えばですねぇ・・・

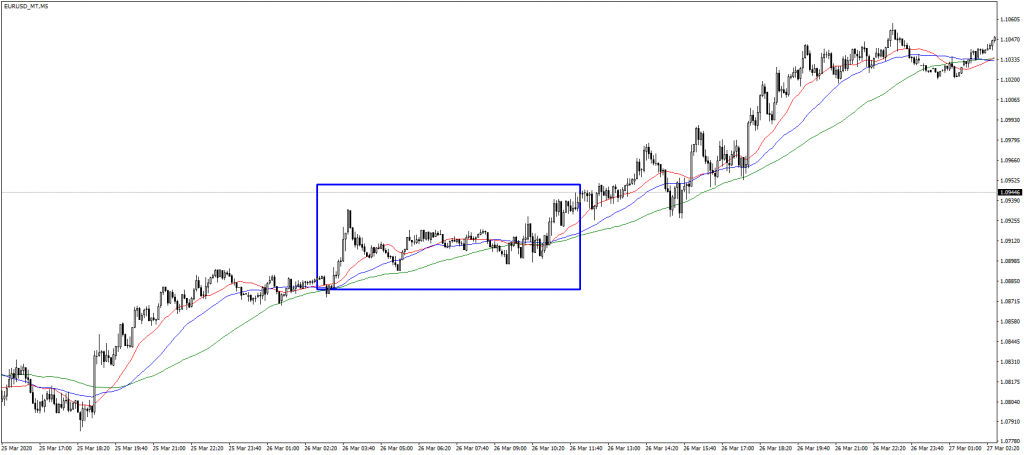

ディテールに20SMA(赤)と40SMA(青)を表示しただけのチャート図を、もう1度見てみましょうか。

この図の真ん中辺りにある青い丸の部分を見てください。20SMAに届かずに押し目をつけてますよね。

ここを捉えるために、試しにテクニカルの設定はそのままで、15分足に切り替えてみます。すると・・・

これを見れば分かる通り、15分足の20SMAと40SMAで十分に押し目を捉えていますよね(青色の四角で囲った部分)。

浅い押しや戻しを捉えるために、移動平均線を無闇に増やす必要は、取り立ててないんですよ。

チャートを視覚情報として有効利用するためには、こういった考え方も必要です。

レシピその3(5分足の情報を整理する)

先ほどは、1時間足の浅い押し目を15分足にて捉えました。

でも、中には5足を使いたいって人も、いるんじゃないでしょうか?

ただ、1時間足と5分足では、その倍率は12倍と差があり過ぎるので、チャートの見え方がかなり異なって見えます。

それが、支離滅裂なトレードを繰り返す原因にもなりやすいんですね。

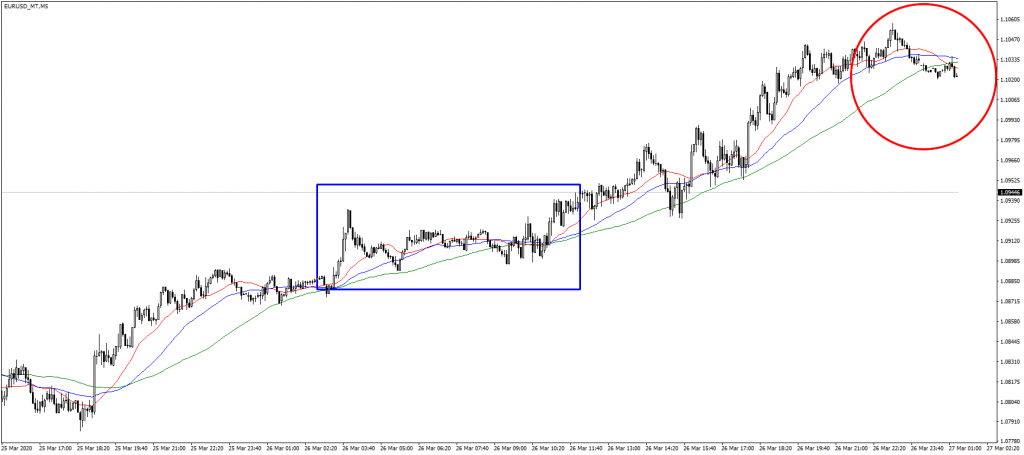

先ほどの15分足で見たポイントを、5分足で見てみましょうか。

平坦なレンジを形成してますね。

ライン・トレーダーならお手の物ですが、この局面を移動平均線で獲ろうとすると、どうでしょうかねぇ・・・

これ、先が見えてるので簡単な様に見えますが、実際にリアルに直面すると、MA同士が入り組みだして、ちょっとした挙動で買ってみたり、逆に下げ出した様に見えて売ってしまう人も出たりするんですよ。

ただ、上図のケースは、まだ良い方です。

今度は、右上の赤い丸の局面を見てください。

75SMAは横を向き、20SMAと40SMAは下を向きながらデットクロス。まもなくパーフェクトオーダーが完成しそうな局面ですよね。

これ、メイン時間軸となる1時間足の状態をシッカリと把握しながら見ておかないと、ウッカリと売りを仕掛けてしまいそうな局面です。

しかし、この局面を1時間足で見ると、

上図の赤い丸の部分です。押し目買いの局面であって、決して売ってはいけない局面なわけですよ。

つまり、1時間足と5分足では、売買の判断が真逆に見えてしまうことが、非常に多いんですよ。

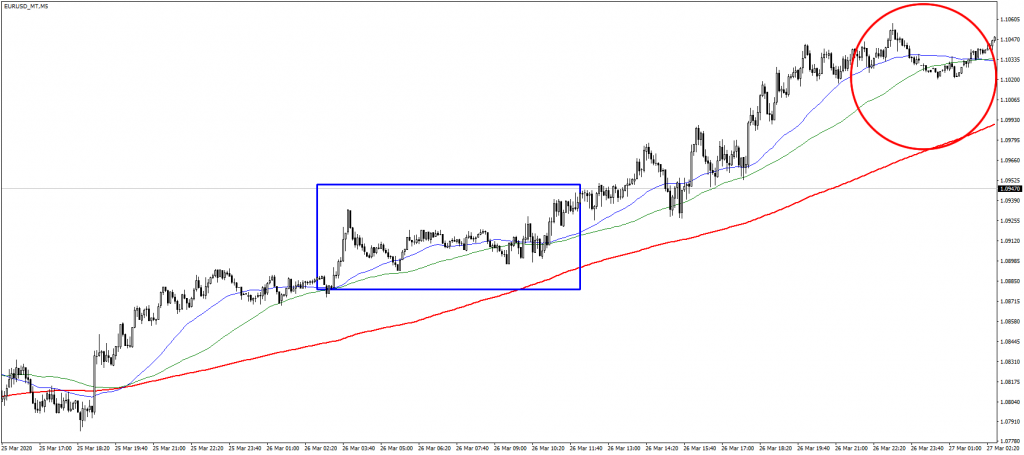

なので、こういったことに惑わされやすいタイプの人であれば、メインとする1時間足に準じて5分足も見える様に、チャートの視覚情報を変えておく必要があります。

例えば、こんな感じに。

こちらの方が、騙されそうになったポイントも、上昇中の押し目感が出ています。

これ、どういう風にデザインしたかというと・・・

赤く太い移動平均線は、200SMAです。5分足における200SMAは、1時間足の20SMAに(近似値までとは言いませんが)比較的近い動きをします。

5分足200SMA ≒ 1時間足20SMA

なので、5分足に200SMAを表示させることで、1時間足20SMAを見ていた視点を5分足にも固定させるわけです。

そうやって、5分足を見ながら、1時間足20SMAより浅い押し目を拾おうとしている感を演出しています。

また、上図の例では、5分足の20SMAを省いてみました。

5分足の小さな挙動に振る舞わされないようにすることで、1時間足に準じる見方を極力固定しようという考え方です。

そうやって、自分の目的や性格に合わせて、視覚情報をデザインし直していけば良いんですよ。

MT4で用いるインジケーターは、時間軸別に表示・非表示を設定することが出来ますし、MTFに対応したインジケーターもあり、1時間足20SMAと同じ軌道のものを5分足に表示出来たりもします。

こういったものを利用することで、効率的にチャートをデザインしていけば良いわけです。

なお、その様な細かい設定が出来ないチャートソフトを用いている方は、各期間に使う色を固定させておき、色別でどのパラメーターの線を見ているのかを一目瞭然にしすることで、極力混乱を防ぐような工夫をしてください。

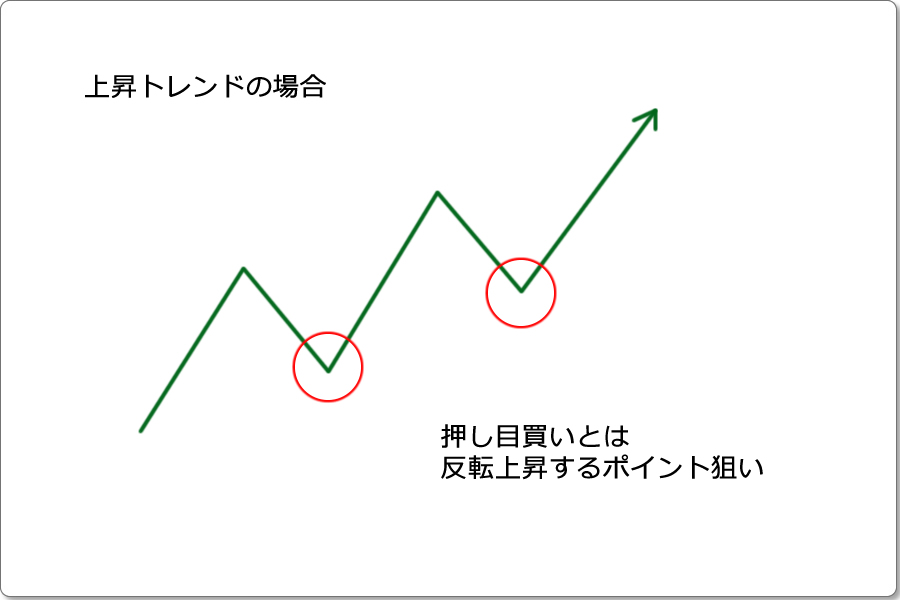

レシピその4(「順張り」と心に刻む)

浅い押しや戻りを、分足で捉えるディテールが整ってくると、

「深めの押しや戻しも、5分足や15分足を見ることでタイミングを計りたい」

と考える人も多いはずです。出来るだけ早いタイミングで入りたいですもんね。

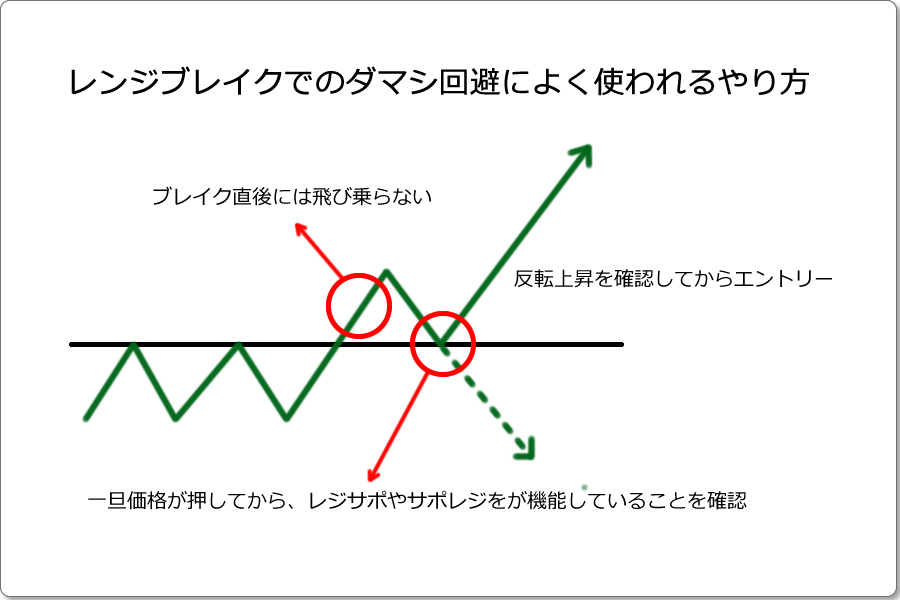

でも、それを安易にやってしまうと、痛い目に合うんですよ。

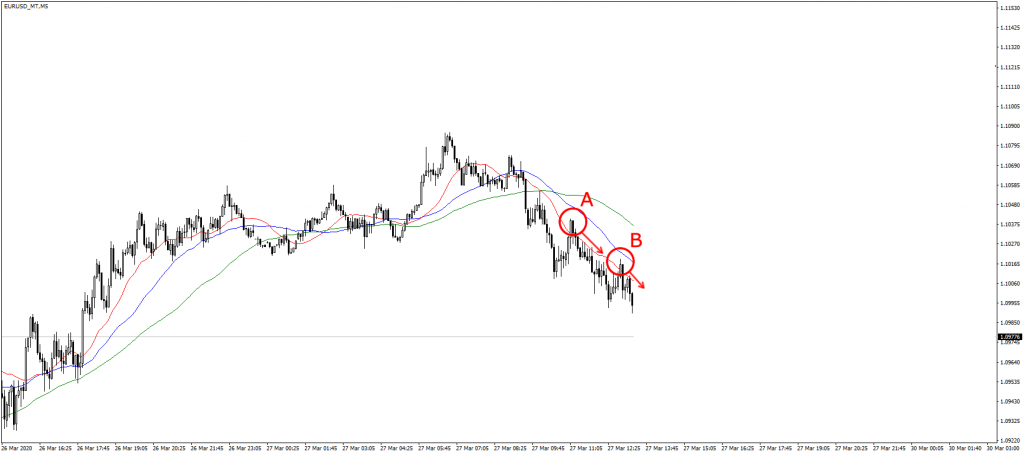

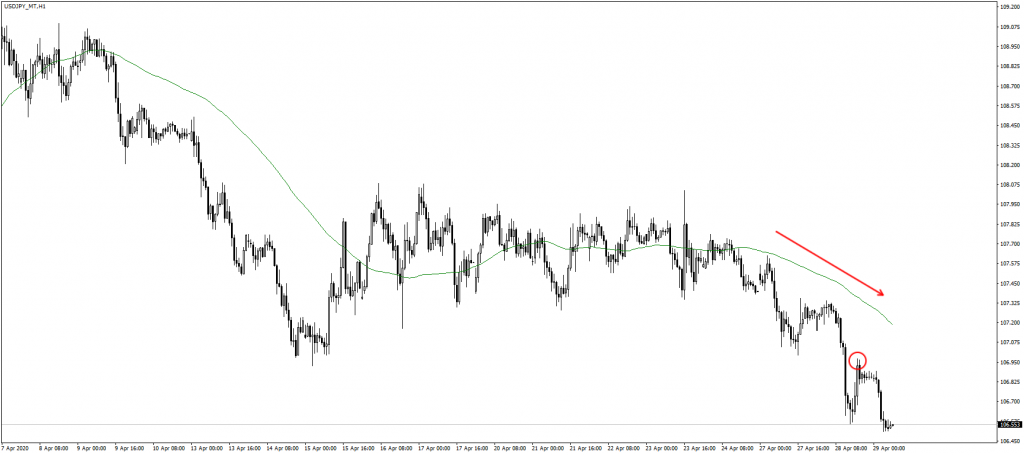

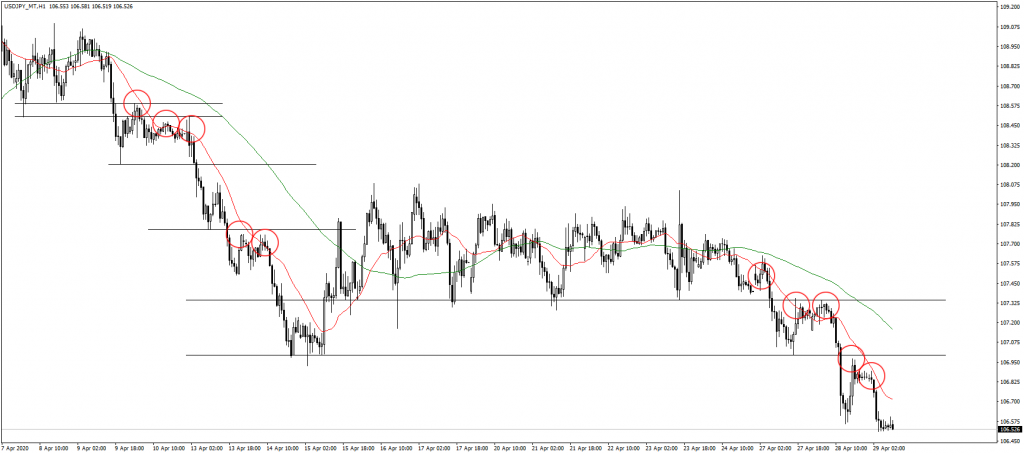

メインチャートを見ていたら、価格は下落を始めて、20SMAを下抜いてしまいました。

ここで、押し目を拾おうと、例えば5分足に切り替えるとしましょうか。テクニカル表示の設定はとりあえず1時間足と同じにしておきますね。

すると、こんな感じです。

下降する価格を5分足で観察していたら、価格は反転上昇始め、ついには5分足20SMAも上抜けました。

じゃあ、買いますか?

正直、買いづらいですよねぇ。5分足では下降トレンドが始まって、今は戻している局面の様にも見えます。つか、そうとしか見えないかも。

しかし、1時間足では今まさに押し目を付けて反転上昇し始めた場面かもしれませんよ?どうします?

大体こういう時(欲が勝っている時)って、人は正しい方向とは逆の方を選択します。

ですから、買っちゃうんですよ。

「えー?それはないでしょ。」

と冷静な時は、そう思うんですけどね。でも、実際は買っちゃうんですよ。いち早く押し目となる底を捉えたい気持ちが強くて。

で、ご想像の通り、

下げま~す!

Aで買って下がり、損切りした後にBで買って再び下げます。

やっぱり「待てる人」というのは、上図の大きな赤い丸部分に来るまで待てるんですよ。

下降していた20SMAは反転上昇し、価格は40SMAも上抜いて揉み合った結果、ついには75SMAも上抜いてロウソク足が終わりました。

ようやくここで買いです。今まで2回失敗した人も、ようやくここまできて、自信を持って買うことができます。

ということで、

やっぱ、下がるんだな。これが。

щ( ̄∀ ̄)ш ヶヶヶ

で、この下落局面を、欲を出して買ってしまった人達の損切り(売り)が全て終わった後に・・・

ご覧の通り、価格は見事に反転上昇を始めます。

相場とは非情なものですねぇ・・・

では、なぜこんなことが起こってしまうのか?

答えは簡単です。

このチャート・デザインのシリーズで、今まで僕らが一生懸命学んできたことって、言ってしまえば全て、

「順張り」

なんですよ。ガイドラインに従って、順張りのロジックを考え、順張りのディテールを作成してきたんです。

- 1時間足チャートで押しと戻しを拾う順張りのディテール作成

- 1時間足で拾えない浅い押しや戻しを拾うために、5分足や15分足に切り替えて押しや戻しを拾うための順張りのディテール作成

しかし、1時間足での深い押しや戻しを拾う順張り局面は、5分足などの小さな時間軸では「逆張り」の局面なんです。

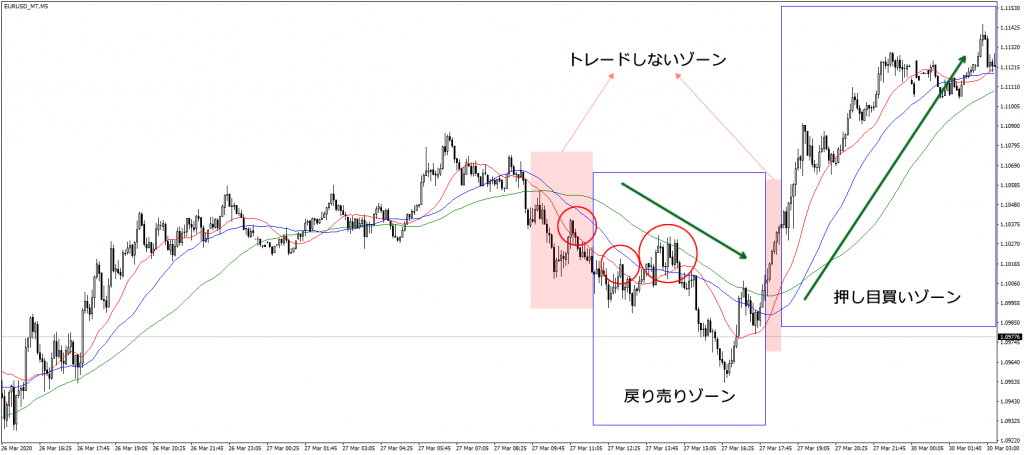

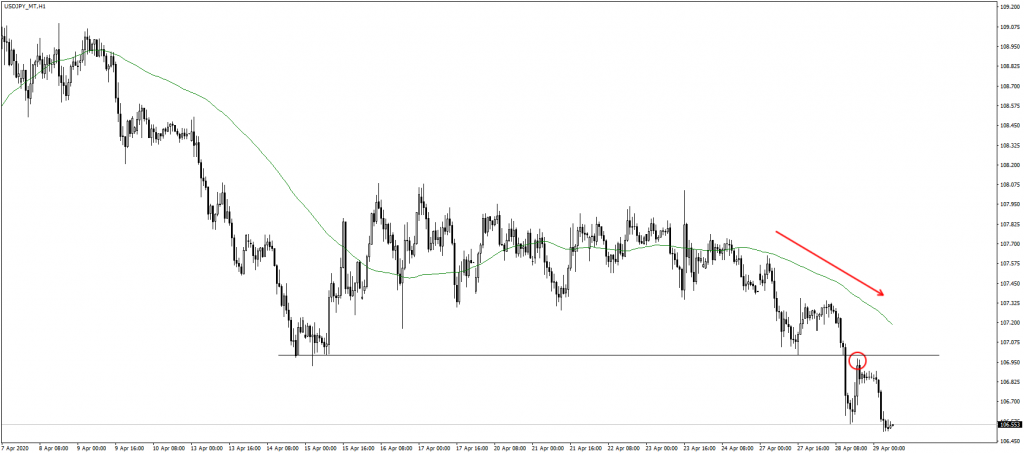

もう一度、先ほどの5分足を見てみましょうか。

やろうとしていた行為が、下降トレンドから上昇トレンドに転換するところを狙う逆張りだったことが分かると思います。

順張りのロジックしか持ち合わせていない人間が、逆張りの局面でどんなに頭をひねろうが、そりゃあ、負けるわな。

1時間足での深い押しや戻しを、分足でいち早く捉えようとするならば、逆張りのロジックを用いなくちゃいけないんですよ。

しかし、順張りロジックと逆張りロジックは、全く別物です。

逆張りロジックを実際のトレードで用いるようにするには、まずガイドライン時にトレンドの転換を見つけるためのロジックを見つけるところから、始めなくちゃいけません。

それに費やす時間と労力といったらもう・・・

とりあえずは、順張りロジックだけで勝負して、勝てる様になってからにした方が良いですよね。

なので、この時点では逆張りという視点は、バッサリと切り捨ててしまいます。

じゃあ、この1時間足の深い押しや戻しは、どの様に考えて狙っていけば良いのでしょうか?

では、ここでもう1度、基本に立ち返ってみましょう。

1時間足でガイドラインを設定した時のことを思い出しながら、再び5分足チャートを見直してください。

逆張りを狙ってやっていたことって、「トレードしないゾーン」で買い、「戻り売りゾーン」でも買い続けていたわけですね。

欲に目が眩むって、まさにこういうこと。

じゃあ、欲に惑わされることなく、己の実力をきちんと知っている人だったら、どの局面を狙っていたでしょうか?

で、これまでのガイドライン設定で想定しているレベルの実力で獲れる様になる局面に来るのは・・・

上図の「押し目買いゾーン」からですね。

そう、1時間足の「押し目買いゾーン」での押し目を狙う時(順張り)は、5分足でも「押し目買いゾーン」での押し目を狙う(順張り)ことになるんですよ。つまり、

順張りからの順張り

上位時間軸での押しや戻しを狙う時、下位時間軸は上位時間軸に対して順張りの局面でしかトレードしてはいけないんです。

これ、大切なことなんで、もう一度言いますね。

順張りからの順張り

小さな時間軸に切り替える時は、このことを絶対に意識しておかなくちゃいけません。

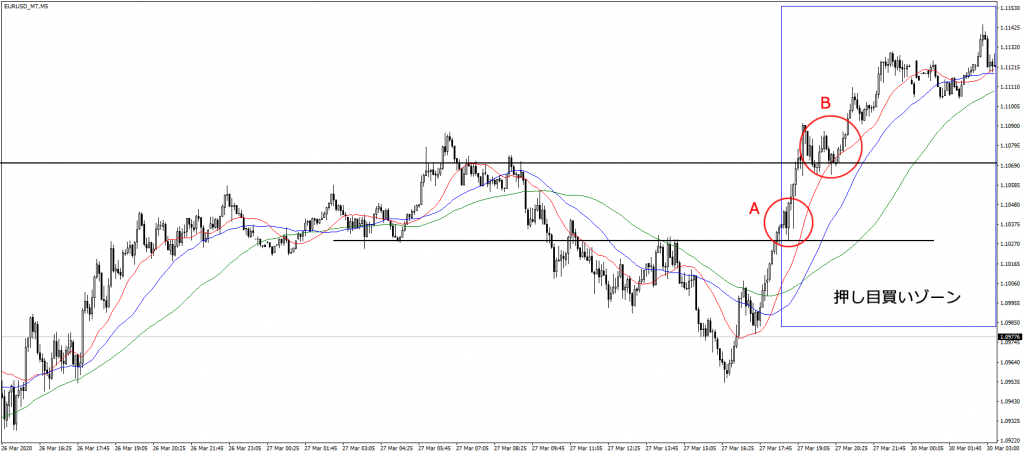

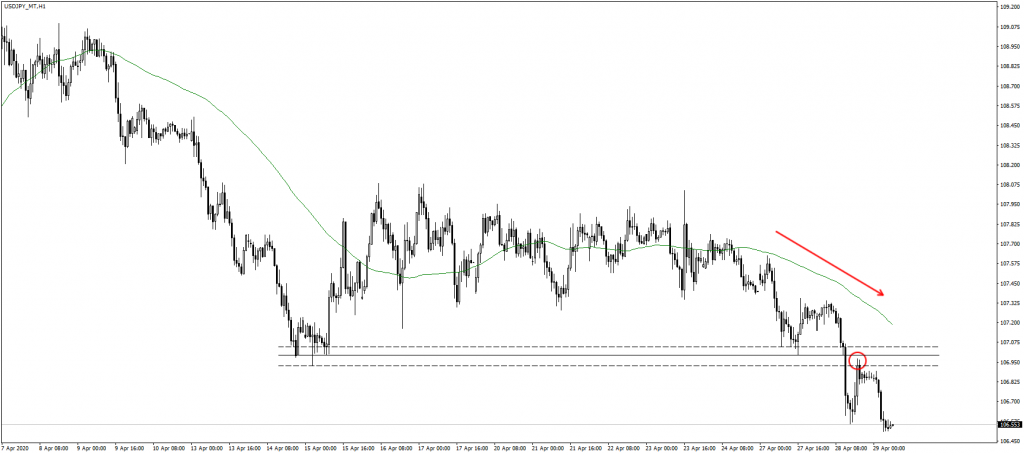

では、具体的に今回の場合は、どのタイミングでエントリーするべきだったんでしょうか?

図にすると以下の様になります。

早い人で、直近高値を抜いた後のロール・リバーサルの局面(A)、遅くとも、1時間足で引ける水平線と20SMAで止められて反転上昇した局面(B)で、買いエントリーですね。

でもねぇ・・・

じゃあ、このAとBのポイント、1時間足ではどのタイミングになるでしょうか?見やすい様に拡大して見ると・・・

5分足Aのポイントは1時間足だと、20SMAを抜いた局面であり、Bのポイントは1時間足レベルの水平線に一旦止められた後に抜き返した局面です。

つまり、1時間足だけ見てても、獲れる場面なんですよ。

つか、緑色で囲ったCを見てください。40SMAに弾かれて反転上昇したポイントと押しを表す斜めラインを上抜いたポイントが重なってますね。2重の根拠ですから、この時点で自信を持ってエントリーすることができた局面です。

欲を張って小さな時間軸を見ない方が、むしろ早めに押し目を拾えたという、実に皮肉なケースです。

ノ( ̄0 ̄;)\オー!!ノー!!!!

ということで、今回もこの辺でお終いにします。

実は、今回でこのシリーズを終わらすつもりだったんですが、書いてたらやたらと長くなってしまったので、分割してお届けすることにしました。

次回のお話も、半分以上は出来上がってるので、それほどお待たせせずに更新できる予定です。

つか、このハイ・ペースに、読者は皆さんはついていけてるんだろうか?

ということで、それじゃあ、また。