前回は、BOZ流ライントレードにおける環境認識についてお話しました。

- これがBOZ流!ライントレードの基礎(1)

- これがBOZ流!ライントレードの基礎(2)

- これがBOZ流!ライントレードの基礎(3)

- これがBOZ流!ライントレードの基礎(4)

- これがBOZ流!ライントレードの基礎(5)

次に、手法へと入っていこうと思うのですが、実際に手法へと具体的なお話を進める前に、予め知っておくべき事柄がいくつかあります。

今回は、それらについてのお話になります。

BOZ流ライントレード、その手法の前に

セットアップとトリガーについて

手法には、セットアップとトリガーが存在します。知っている人、知らない人を含め、BOZ流ライントレードを使いこなすには必要なことなので、まずはきちんと説明しておこうかと思います。

トリガーとは

トリガーとは、俗に「仕掛け」とも言われるもので、実際に取引を開始するためのシグナルのことです。別の言い方をすると、エントリーのタイミングを計って実際にエントリーするための条件のことで、

「インジケーターAが◯◯した時に、インジケーターBが△△したら、エントリー」

みたいな、実際にエントリーするための具体的な合図のことを、トリガーと言います。

世間一般では「手法」というと、このトリガーのことを指していることが多い様に思います。

ただ、実際は単にこのトリガーが成立しただけでトレードが上手くいくわけではありません。まぁ、2つか3つの合図でエントリーして勝ち続けられるんだったら、誰だって名トレーダーになれますもんね。世の中、そんなに甘くはありません。

セットアップとは

セットアップとは、「取引をするためには事前にこれだけの条件が揃ってないと、エントリーできませんよ~。」という、それら条件群のことです。

要するに、トリガーの前提条件です。セットアップが完了しなければ、どんなにシグナルが発せられようがトリガーを発動させてはいけません。

鯉釣りに例えて考えてみましょう。釣り糸にウキやおもりや釣り針を付けて仕掛け(トリガー)を作ります。で、水面に仕掛けを垂らして、ウキがピクピクっと反応(シグナル)したら、鯉が釣れる・・・とでも?

何も考えずに仕掛けを水面に垂らし、ウキがピクピクっと反応したとしても、釣り針に引っ掛かるのは、ゴミだったり岩だったり。風や波による気のせいかもしれません。

もし、その仕掛けを垂らした水面が、海だとしたら?鯉は淡水魚なので、海じゃ釣れません。

川であっても、山奥の渓流に鯉は生息していませんし、川の中流でも、川のど真ん中ではなく、鯉の餌がありそうな草陰の方でなければなかなか釣れません。真昼間に鯉は餌になかなか食いついてきませんから、早朝に釣り糸を垂らす必要があります。

鯉を釣るには、仕掛けだけでなく、色んな条件を満たしている必要があるんですね。そしてそんな条件達を「セットアップ」と呼びます。

話をトレードに戻しましょう。トレードの場合、よくある様な例を挙げると、

「日足、4時間足の価格は20MAと共に上昇しており、上昇トレンドが確認される」

「1時間足の10MA、20MA、40MAがパーフェクトオーダー」

という条件が揃った(セットアップ)場合にのみ、

「5分足が20MAに接近した後にロウソク足が反発、ストキャスティクスが20%ライン以下でゴールデンクロス」

というトリガーによって買いエントリーされる。

といった感じでしょうかね。もちろん、BOZ流では、この手のセットアップは用いませんが。

とりあえず、エントリーするためのトリガー、そしてそのトリガーを発動させるための前提条件であるセットアップ。このトリガーとセットアップを合わせたものが、いわゆる「手法」というものだと理解できたでしょうか?

で、セットアップは、トリガーを発動するための「背景」であるため、このセットアップに環境認識で得た情報を用いることは、一般的に多いと思います。

なので、「環境認識と手法」と「セットアップとトリガー」というのが、割とゴッチャになってる印象があります。

しかし、BOZ流では前回お話した様に、環境認識は相場環境の秩序を見出すこととしているので、環境認識は環境認識、手法は手法、そして手法の中にセットアップとトリガーがある、として明確に区別しています。

恐らく混乱しないと思うので、ご安心を。

重要なのは、セットアップ

よく極論として、

「環境認識がしっかりできていれば、手法なんてどうでも良い」

「セットアップがきちんと出来ていれば、トリガーはたいして重要ではない」

という言い方がされます。もちろん極論としてですが。

しかし、そう言ってしまうほどに、環境認識やセットアップとうのは重要なんですね。

時代時代で、億を稼ぐ様なトレーダーが注目されますが、一時を過ぎるとそれらトレーダーは相場から消えてしまっています。実際のところ、時代を越えて勝ち続けるトレーダーというのは、ほんの一握りです。

なぜか?

トリガーばかりに焦点が当たっていて、セットアップ(環境認識も含む)のことなど、何も気にしていないからです。

例えば小泉政権時にネット・トレードが一般的になってきた頃や、アベノミクスが始まった頃などの株式市場は、単純に相場全体が何年にも渡って上昇相場を形成していたわけです。

そんな中では、どんな手法であろうが、買えば儲かるんです。だって、上がり続ける相場なんですもん。

つまり、どんなにトリガーを駆使してトレードしていると思っていても、トレードしている本人たちが気づかないところで、偶然にそのトリガーに適切なセットアップが整っていた、ということです。

ですから、そのセットアップとなる相場の背景や前提条件が時代と共に崩れていくと、そのトリガーも機能しなくなるわけで。

本人は、その理由もわからず、今まで勝ち続けていた手法で、今度は自らを滅ぼしていくことになります。

そういえば、FXでも以前は着物トレーダーとかミセス・ワタナベと呼ばれた人達がいましたね。スワップ狙いで外貨を買っていたわけですが、あれが儲かったのも「円安」という大前提があったからです。

しかし、リーマンショックにより急激な円高に振れた途端に、彼女たちのほどんどははじけ飛びました。そして、今度は急激な円高に乗ってショートで儲かった人たちが現れますが、円高が落ち着いた辺りで、彼らの多くもはじけ飛んだ様です。

この様なことからも分かる通り、セットアップというのは、とても重要です。

で、BOZ流においても、それは同様です。トリガーよりもセットアップの方が重要で、それさえシッカリしていれば、トリガーは各自の好みでもOKだと思っています。

それほどまでに、セットアップは重要だというです。

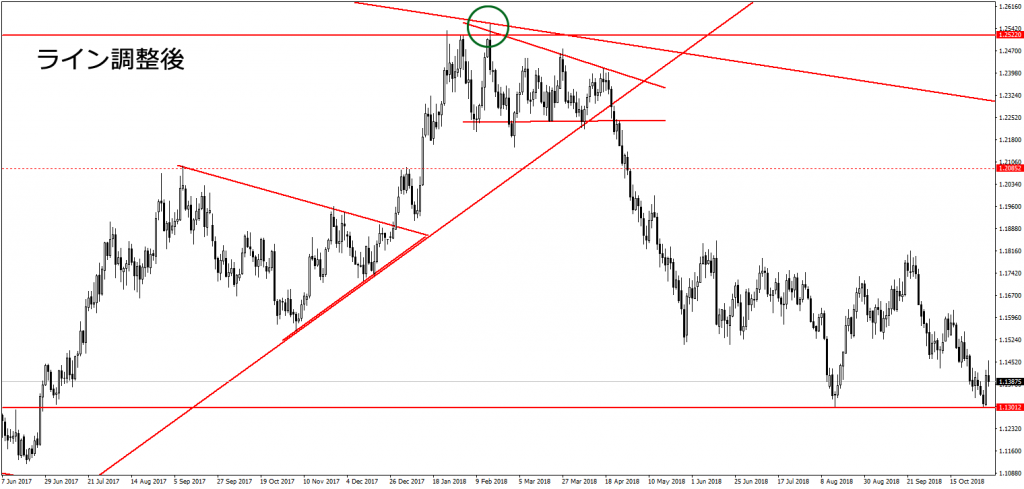

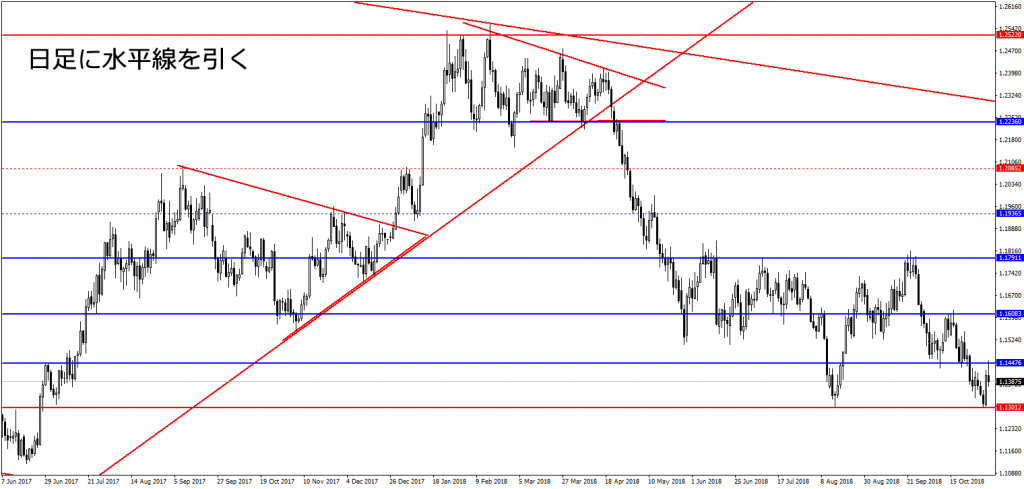

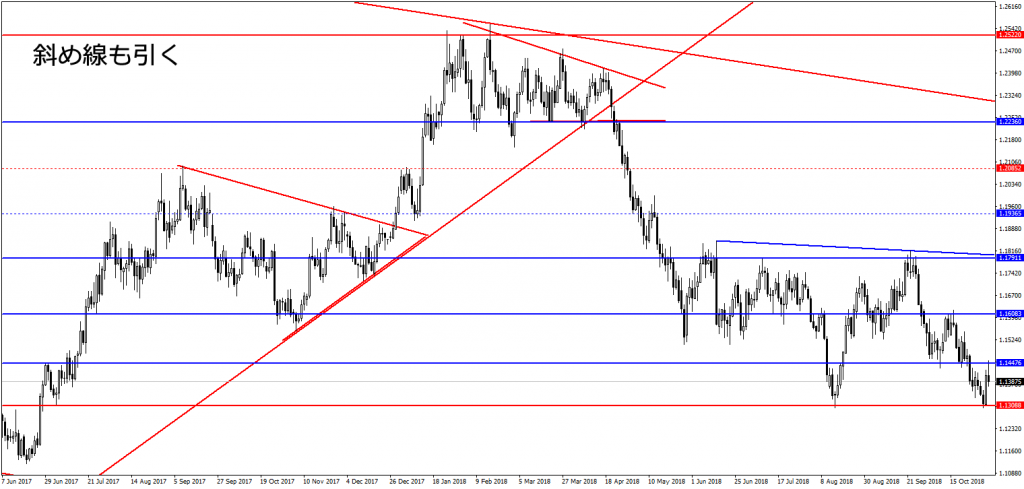

監視時間軸について

BOZ流ライントレードでの監視時間軸は、基本的に1時間足を主軸としています。必要に応じて、違う時間軸にその都度切り替えてトレードをします。

なので、MTF(マルチタイムフレーム。複数の時間軸のチャートを同時に表示させるやり方)は使いません。

また、5分足などの小さな時間軸でずっとチャートを監視し続けるのも、禁止です。

理由は簡単。小さな時間軸のチャートを常に表示させておくと、そちらばかりを気にしてしまうからです。初心者や勝てない人は、細かい目先の値動きばかりが気になります。

しかし、デイトレードにおいてチャートを注視しなければならない時、つまりチャートポイント付近に到達した時というのは、1日にそう何度もないんですよ。

にもかかわらず、相場の状況をある程度俯瞰せずに、小さな時間軸ばかり見ていると、大局を見失いがちで、目先の小さな値動きに反応しただけの取引を行いやすくなります。常にエントリーできそうな局面の様に見えてきて、ポジポジ病も発症しやすくなるんですよ

そういった意味でも、分足チャートを常に表示しておくことは得策とは言えません。つか、禁止しています。

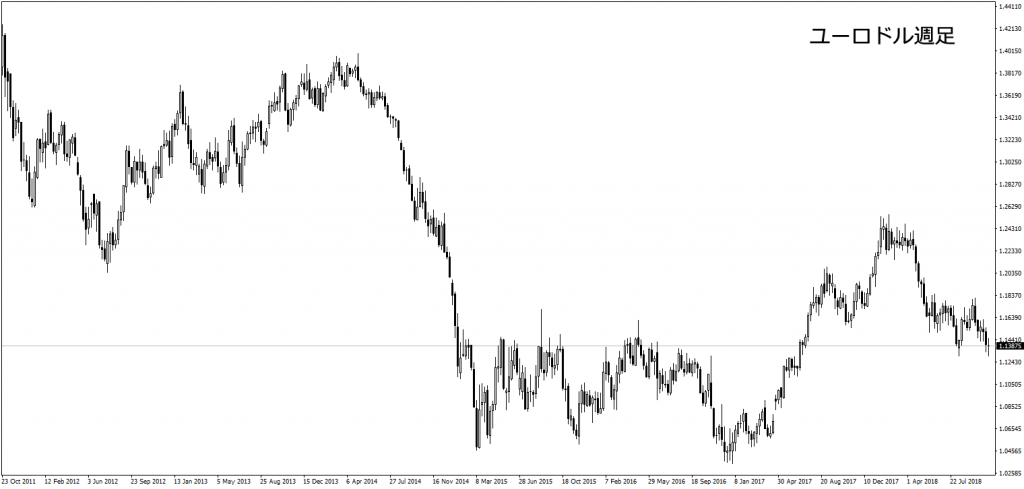

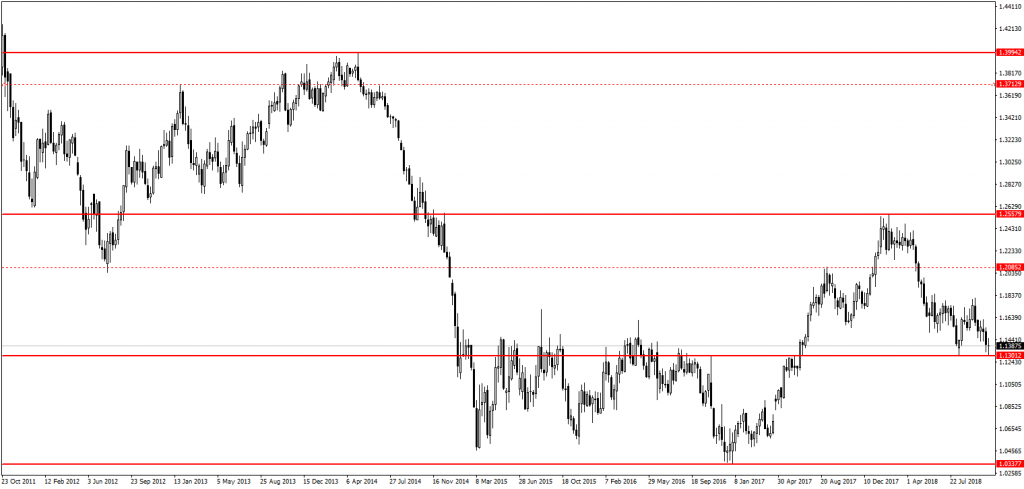

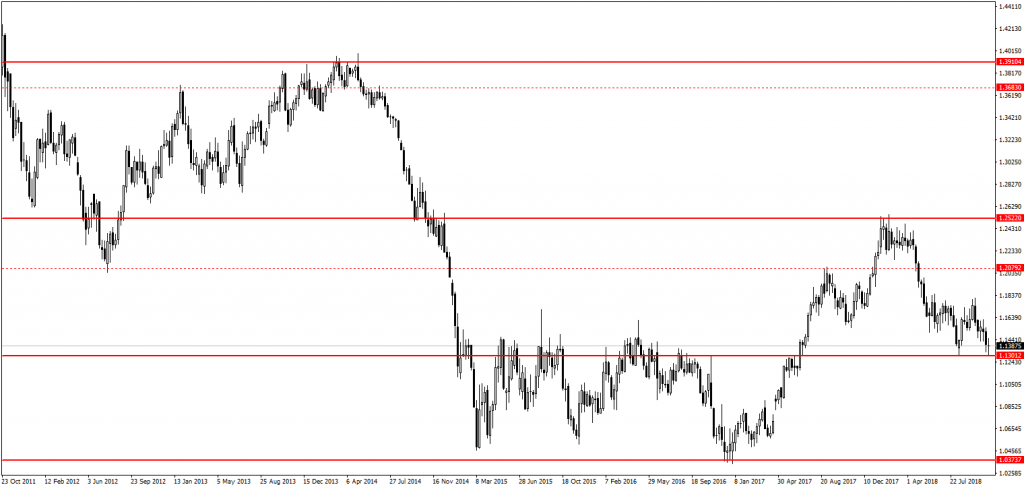

また、1時間足以上の時間軸も常に表示しておく必要はないと考えてます。なぜなら、環境認識を行うにおいて、BOZ流では必ず週足レベルから日足、4時間足、1時間足へと落とし込んでいますから。

特に日足チャートは、ロウソク1本の形状が変わるだけですから、常に表示する意味はあまりありません。大きな時間軸は、たまに切り替えて確認する程度でOKかと。

基本的に1時間足チャートで監視し、必要に応じて分足に切り替えるという方法は、見知らぬ土地の目的地に行くことをイメージしてもらえると分かりやすいかもしれません。

例えば、初めての東京旅行。もちろん、地元から東京に来るまでは、都道府県を縦断するような大きな地図や路線図などを広げると思います。

で、東京に着いたら、今度は今までよりも小さな地図、都内を一望できる地図や路線図を広げるはずです。そして、都内を動き回るには、このレベルの地図が基本となると思います。

仮に今、新宿にいるとして、これから秋葉原のメイド喫茶に行くとしましょうか。

「秋葉原って、どうやって行ったら良いんだろう?」となれば、この基本となる地図や路線図を見て、移動しますよね。

しかし、秋葉原に着いたら、その地図だとメイド喫茶までの道のりが良く分からないわけで。今度は、秋葉原駅周辺が詳しく分かる地図を見ることになるわけですよね。

常に複数の地図を広げておく必然性はなく、必要な時に必要な地図を広げれば良いわけです。

BOZ流ライントレードも、これと同じです。大きな時間軸から少しずつ俯瞰する位置を落としていって、1時間足まで落とし込みます。そして、向かう先(ライン)に近づくまでは、そのまま1時間足チャートを眺め、近づいてきたらもっと小さな時間軸にズームアップして値動きを見るわけです。

ライントレードにおいては、MTFの必要性はあまりありません。BOZ流ライントレードのいける環境認識と手法を両立させられる絶好の時間軸が1時間足にあり、基本的にはそれを監視時間軸にします。

なので、大きなモニターをいくつも必要とはしません。小さなノートパソコンの画面が1つあれば充分トレードできます。

また、1時間足チャートを表示させておくだけでよいので、1つのモニターだけで通貨ペアを複数表示させて監視することも可能です。トレードチャンスが来たらその通貨ペアだけを拡大表示させれば良いんですから。

物々しいトレード環境を用意する必要性がないんですね。

僕自身、以前は複数のモニターにずっと貼り付くようにしてトレードしていました(勝てない頃です)が、このライントレードをするようになってからは、1つのモニターだけで事足りています。

仕事や遊びでメインのパソコンを使う時は、トレードはデスクの脇に設置してある13インチのノートパソコンをチラ見しながらトレードしています。

BOZ流は、ずっとチャートにかじりついてる必要がないので、それで十分なんですね。

とまぁ、以上のような理由から、BOZ流では1時間足を監視時間の主軸として利用しています。

5分足と15分足について

エントリーのタイミングをはかる時など、細かい値動きを見る必要性がある時には、分足を使います。で、実際に使うのは、5分足か15分足になります。

じゃあ、どちらを使うべきか?

ということですが、どちらにもメリットとデメリットがありるので、自分の特徴や相場状況に合わせて使った方が良いんですが、まぁ敢えて言うのであれば、

BOZ流で推奨する短期足は、15分足になります。

「え?5分足じゃないの?」

と思う方も多いかと思いますが、実はこれ、結構重要なことなので、次に詳しく見ていくことにしましょう。

5分足のメリット

5分足のメリットは、15分足に比べて、値動きの兆候を先取りしやすいということです。

例えば、ラインに到達して反転を始める場合、その兆候はより小さな時間軸から見えてきます。その点で言えば、1時間足より15分足、15分足より5分足の方に、分があります。

また、それ以外でも、何らかの微妙な価格の変化に対しては、5分足の方が分かりやすいですしね。こちらも1時間足より15分足、15分足の方よりも5分足の方が有利な価格でエントリーしやすくなります。

そういった意味でも、一般的に5分足の方が好んで使われている様に思います。

ただし、僕の経験からすると、実際は5分足の持つデメリットって、結構大きいと思うんですよ。このデメリットを意識できているかどうかは重要ですので、次に見ていきましょう。

5分足のデメリットその1:見え方の問題

まずは、切り替えた時の見え方の問題。

1時間足チャートと5分足チャートでは、相場の見え方が全く違います。いや、当然と言えば当然なんですが、それにしても見え方が違い過ぎるんですね。

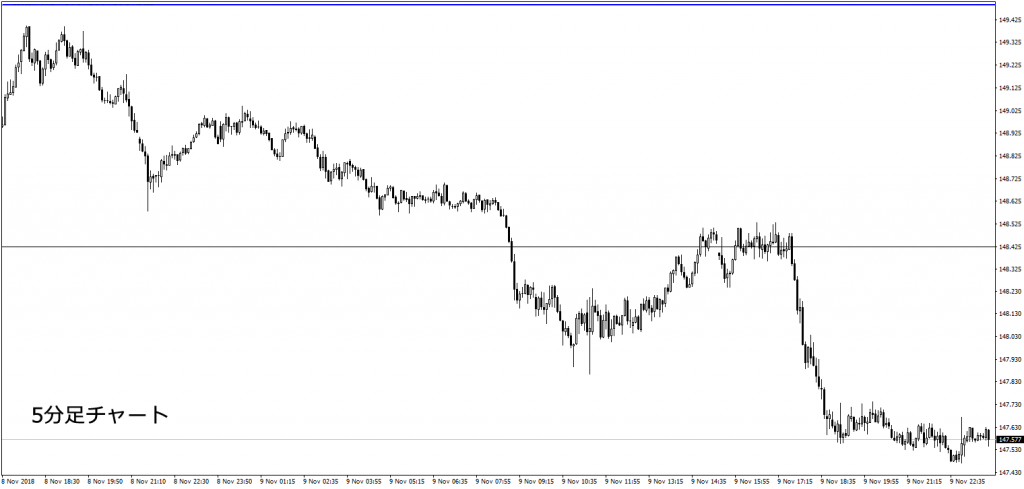

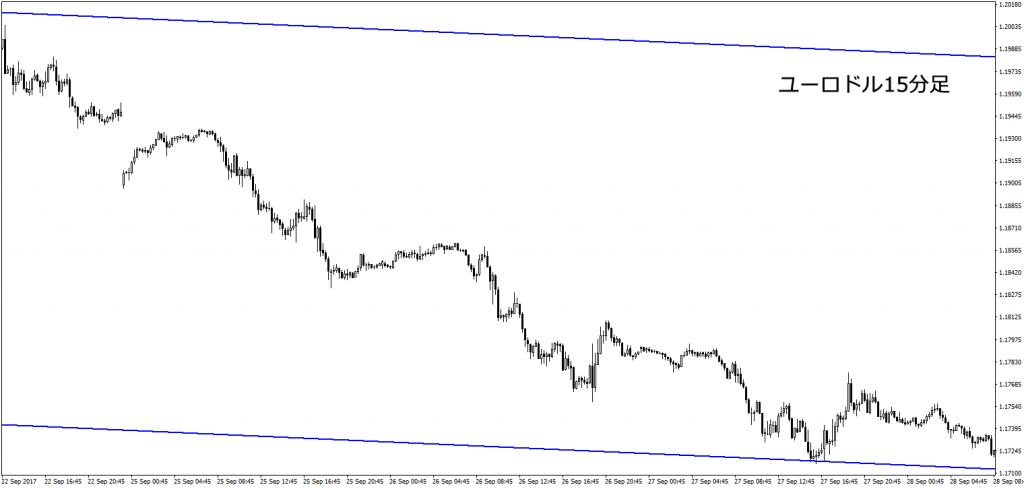

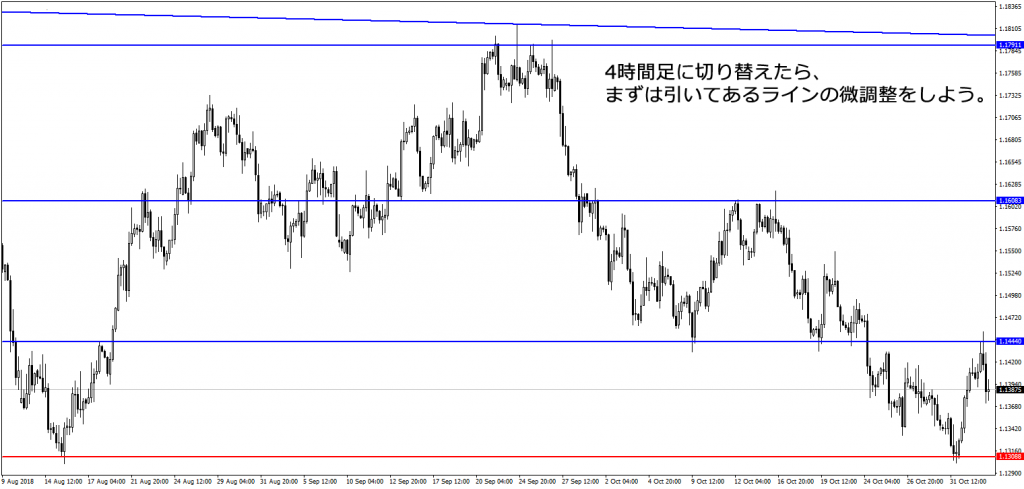

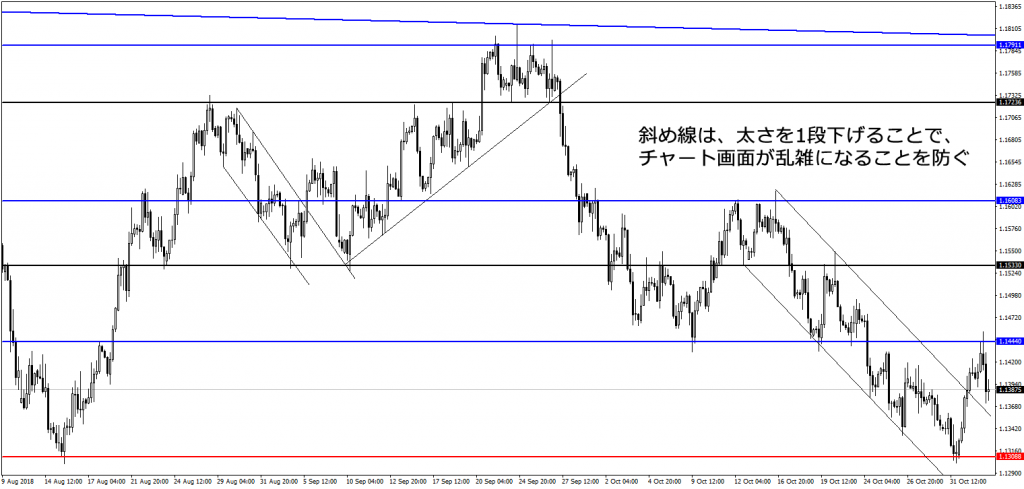

だってね、5分足というのは1時間足の1/12の時間軸です。格差が大き過ぎます。それに対して15分足は1時間足の1/4でしかありません。こちらの方が、切り替えた時の連携が取りやすいわけです。ちょっと、見てみますか。

まずは1時間足チャート。

続いて15分足チャート。

1時間足を4倍にしたことになるんですが、画面を切り替えても、流れが掴めます。

じゃあ、今度は5分足と比べてみましょうか。まずはもう1度、1時間足チャート。

続いて、5分足チャート。

見え方が、随分と違って見えます。なにせ1時間足を12倍にズームアップしたわけですから。見比べてみて、1時間足の山と谷が5分足ではどれに当たるのか、一瞬戸惑ってしまうくらいです。

この違いって、実際にトレードする場合、結構大きいんですよ。上の時間軸の流れが切り離されて5分足を見ることになりやすくなるんで。

一般的に時間軸の間隔は5倍前後(逆から言うと1/5前後)が良いとされています。

週足は日足の5倍、日足は4時間足の6倍、4時間足は1時間足の4倍です。1時間足は15分足の4倍ですが、5分足だといきなり12倍の開きが出来てしまうんですから。

細かな値動きを優先させることで、時間の流れの連携を乱してしまうデメリットは感じていなければいけません。

しかし、デメリットはこれだけじゃありません。まだまだ、あるんですよ。

5分足のデメリットその2:心理面を揺さぶられやすい

より小さな時間軸の方が、目先の値動きに対して、心理的に大きく左右されやすくなるという大きな問題点があります。

例えば、デイトレードを始めたばかりの初心者は、「MTF(マルチタイムフレーム)が良いですよ」「常に表示するのは、日足と1時間足と5分足が良いですよ」みたいなことを教えられがちです。

しかし、結局ガン見するのは、5分足ばかり。で、トレードが上手くいかなかくなると、今度はガン見する足が5分足から1分足へと移りがちです。

なぜか?

答えは、「目先の値動きばかりが気になるから」です。目先の値動きが気にならなければ、小さな時間軸なんて見ないでしょ。直近の目先の値動きが気になるから、見る時間軸が次第と小さくなっていくんです。

では、なぜ目先の詳細な値動きが気になるのでしょうか?

答えは簡単です。多くの人は、テクニカルを表示して、色々あーだこーだと考えを巡らしているくせに、実際は欲望と恐怖で取引しているだけだからです。

どんなに沢山のテクニカルを表示させようと、未来の値動きを表示することは出来ません。一寸先は闇なんです。

全く先の値動きが見えないから、目先の値動きばかりが気になってくるんです。直近の細かい値動きが気になって気になって仕方がなくなります。そして、より短い時間軸が、そんな欲望と恐怖を加速させ、より目先の値動きに振り回されるようになっていくんです。

その結果、目先の値動きに釣られただけのトレードをしやすくなり、またエントリーやエグジットのタイミングを取るのも早くなりがちになってしまいます。

少し詳しく説明しましょう。まずは、値動きが大きく動く時のケースから。

短い時間軸でチャートを見ていると、値動きが荒い場合は、その荒波に巻き込まれやくなります。

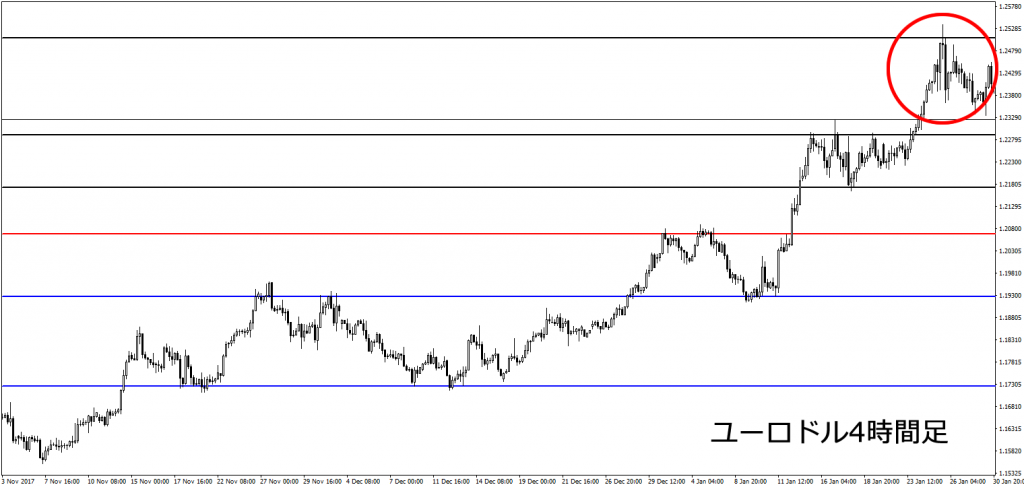

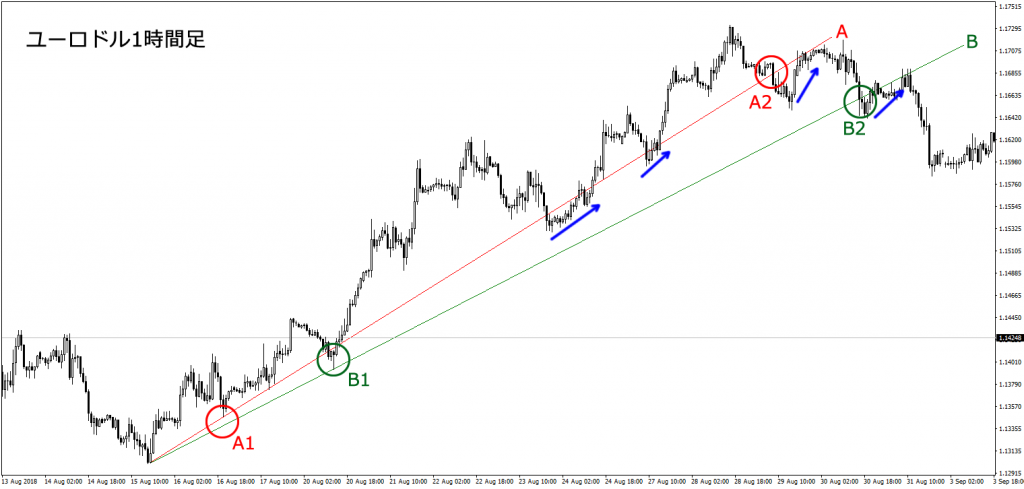

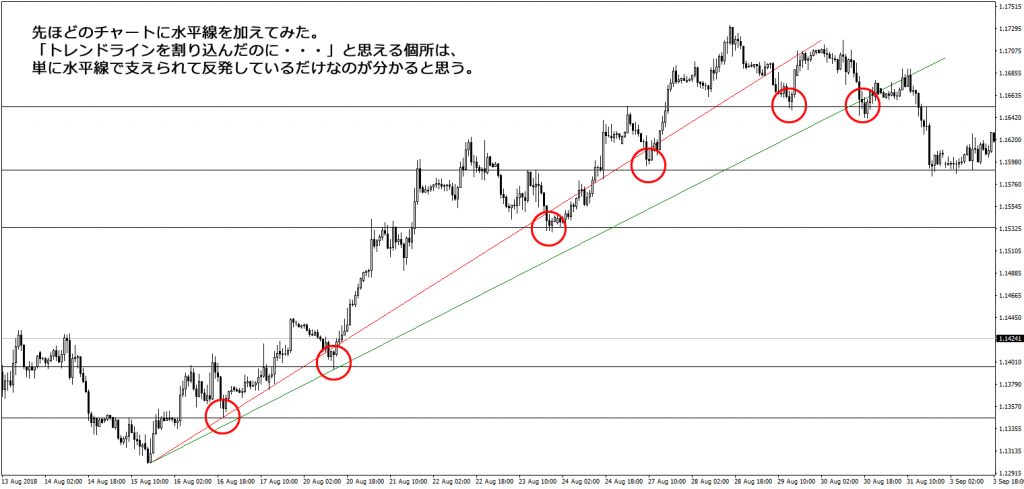

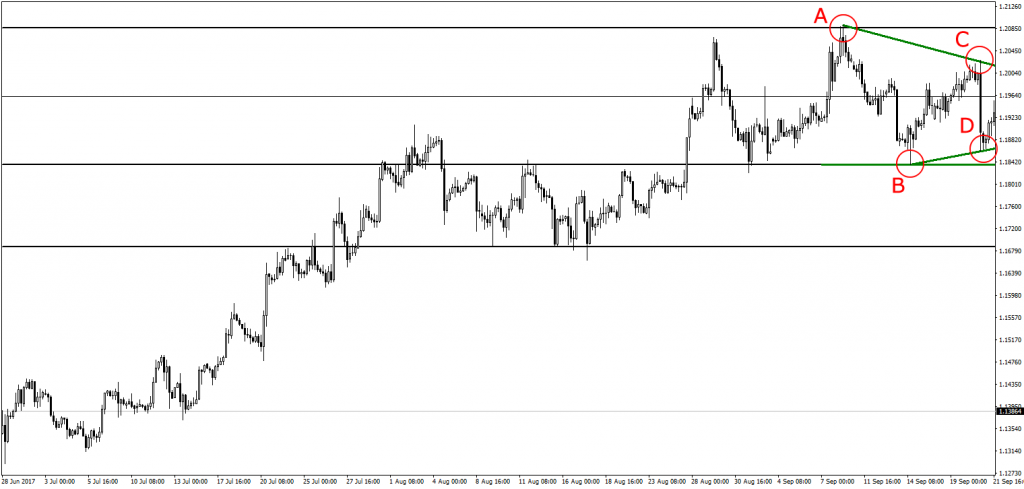

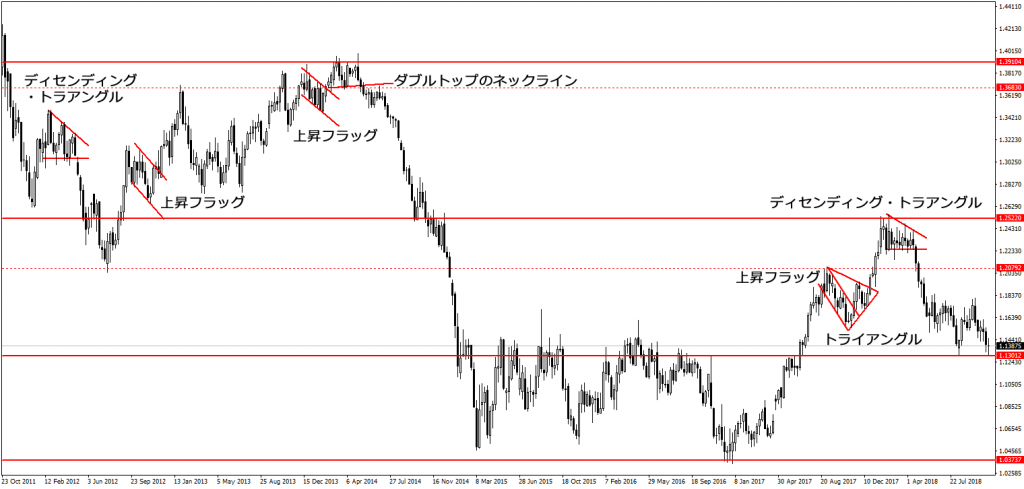

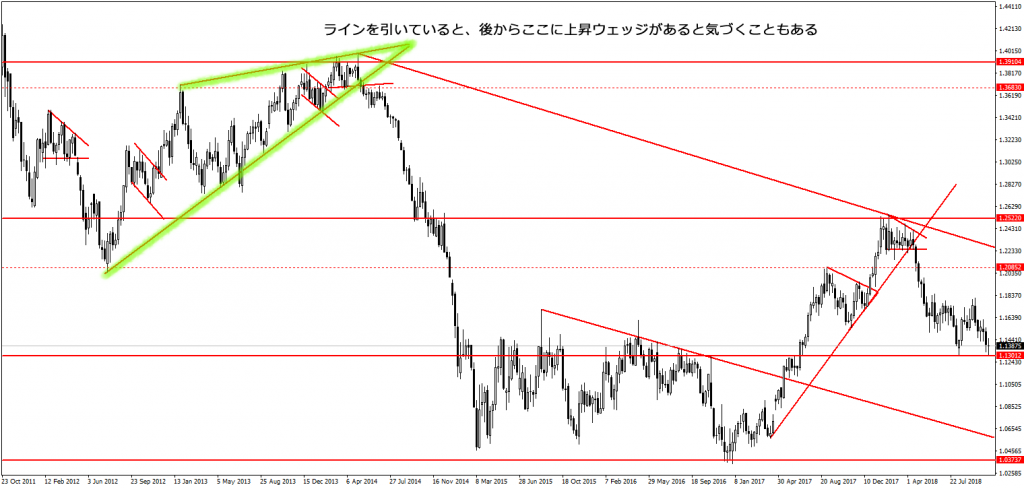

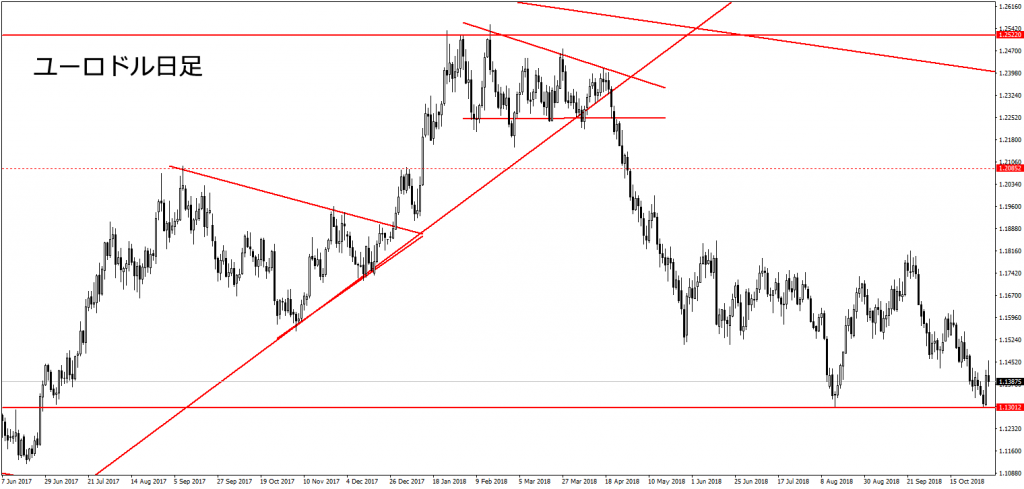

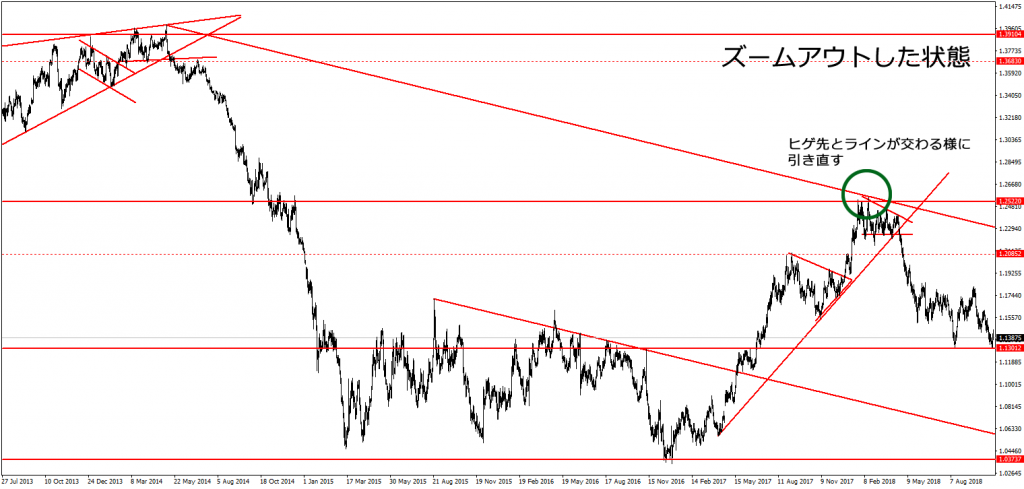

例えば、下のチャートは、ユーロドルが週足レベルの高値を付けた場面。

4時間足である程度俯瞰して見ると赤丸の部分の値幅はこの程度。結構の値幅ですが、俯瞰した分、小さく見えます。

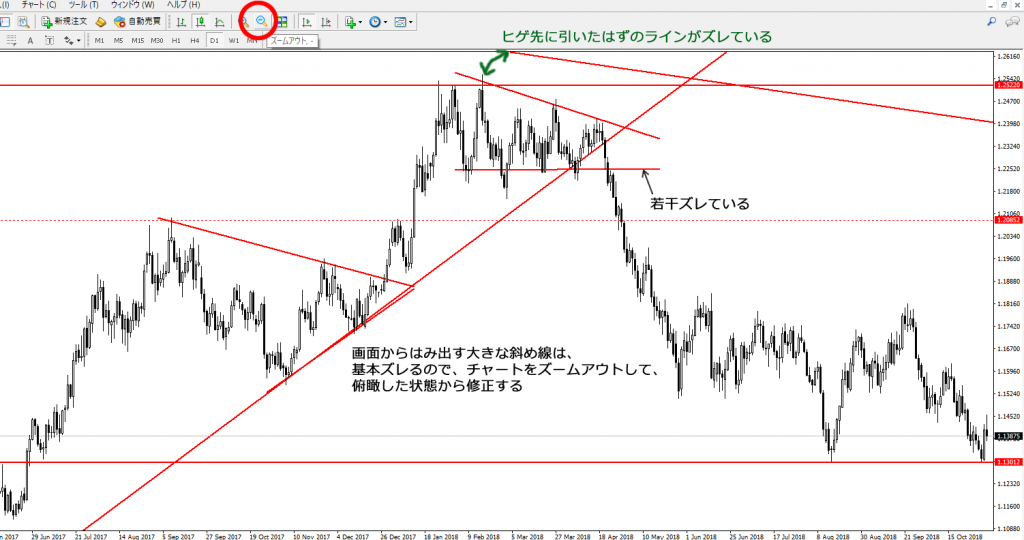

しかし、これが5分足だと、

上の画像は静止画ですが、実際に目の当たりにした価格の移動は、画面いっぱいを大きく物凄いスピードで移動しているわけで。基本的に、こういった状況に人は圧倒されて振り回されちゃうんです。

おまけに、リアルタイムだと現在より先の値動きは見えないですから、どうしても目先の値動きに釣られてしまいます。

勢いよく伸びる価格に釣られて買い、次に勢いよく下落する恐怖で損切りか良くて薄利。急激に落ちる価格に釣られて売り、急激に上昇する恐怖でまた損切り、良くて薄利。

結果、往復ビンタ喰らって、身も心も証拠金もズタズタに・・・

でもまぁ、大体の人は、こういった苦い経験から値動きが荒い場合は、手を出すのを控える様になったりします。

でも、それだけじゃあ、何も問題は解決していないんです。

目先の値動きが気になるというのは、言ってしまえばそのチャートを見つめる視点は一番右側(つまり最新)のロウソク足の値動きとインジケーターの動きしか見ていないことになります。見ているようで左側の今まで値動きが辿ってきた経路などは眼中から外れてしまっているんです。

周りが見えなくなってしまうのは危険です。恋は盲目と同じです。悪い男に引っ掛かっても、冷静に判断できないし周りの意見も聞こえなくなり、結局自分を傷つけてしまうのと同じなんです。

だから、ゆっくりとした値動きであろうが、目先の値動きしか気にならない状況というのは、ミスばかりを繰り返します。

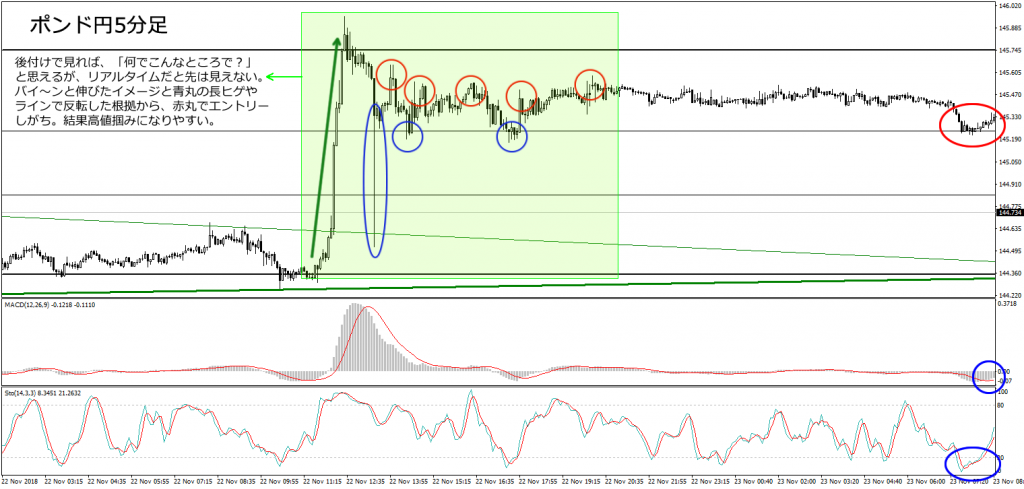

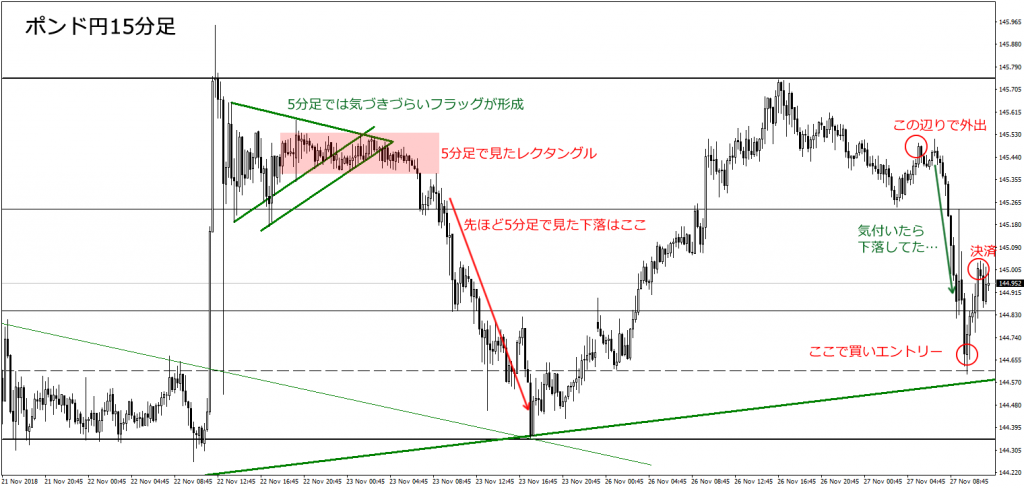

例えばこのポンド円の5分足。

まずは緑色で四角に囲った部分を見てください。

後付けで見ると、「ここじゃ普通は入らないでしょ」と思うところですが、リアルタイムでチャートを見ていたら、実際は違います。先の値動きなど全く見えない状況ですから。

先の見えない中で目先の値動きばかり気にしていたら、バイ~ンと伸びたイメージと青丸で囲った長ヒゲのイメージ、そして青丸の1時間ラインを反転した様に見えるという根拠だけで、赤丸の部分で買いエントリーを繰り返しがちになります。

結局は高値掴みを損切りするか、保ち合い相場に持ち越されて高値を握ったまま・・・

なんて経験ありませんかね?僕は勝てない頃、いつもそうでした。

で、反省をして、値動きの荒い時は手を出さないことにして、ずっと待ち構えるんですね。

そして、上図チャートの一番右側の赤い丸の部分。もう一度チャート見てみましょうか。

ずっとずっと待って、ようやく1時間ラインに振れたところを反転しました。ロウソク足を見ると、どう見てもラインで反発してます。

しかし、今度は慎重に・・・ということで、他のインジケーターを表示。すると、MACDでは0ラインより下でゴールデンクロスしてる!ストキャスティクスもゴールデンクロスした後に、売られ過ぎ圏を上抜けてます!

これで買う根拠は揃いました。買いエントリーです。やったね!

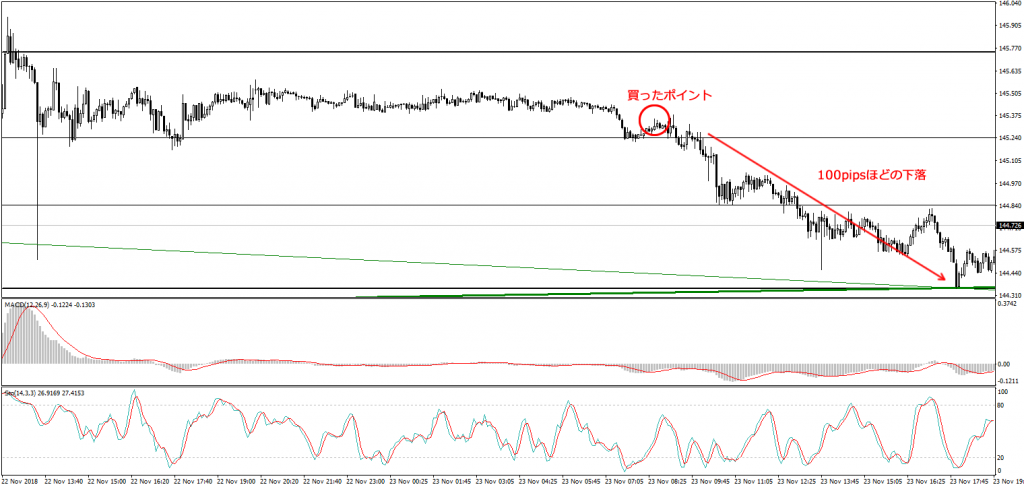

ということで、結果を見てみましょう。

ギャーーー!!

見事と言ってよいくらいの高値掴みです。その後、100pipsほど下落してます。

なぜ、このようなことが起きるのか?何をやっても高値掴みだなんて。

もちろん、それは目先の値動きしか見ていないからです。チャートを画面いっぱいに広げてみても、結局見ているのは、チャートの右端の、しかも最新のロウソク足の上げ下げばかりです。それ以外に目を配るのも、インジケーターの一番右端の動きだけです。

まさに、負けるべくして負けているんですよ。

チャートの左側にも目を向けましょう。今まで辿ってきた経路を見ていたら、絶対にそこでは買いませんから。

単純に、「狭いもみ合い」というレクタングル・フォーメーションを形成していたので、そこでサポレジされたことで、下落することが確定。1時間ラインも下抜けて、大きく下落したんですね。

ちなみに1段上の15分足で見てみましょう。

5分足では気づきづらいフラッグが形成されていました。2段構えのフォーメーションのブレイクだったわけですが、目先の値動きばかり気にしていたら、どう価格が形作ろうとも、気づかずにいたはずです。

ついでですが、この記事を書いている最中に、トレードしました。僕が寝ている間に4時間ライン(太い水平線)から反転下落しており、中途半端な位置だったので見送ったまま外出しました。が、途中スマホでチャート確認すると、欧州時間入る前に大きく下落している真っただ中。下落局面を獲れなかったので、僕は予め予定していたところ(前回解説した、斜め線と水平線が出会ったところ)で反転直後に買いエントリーしました。正確には出会う直前でしたが。出会う前だったので、もう1度下値を試すのを警戒して、早々と決済してます。+30pips位の利益です。

まぁ、いずれにせよ、以上の様な失敗は、目先ばかり気にして、それまでに辿ってきた値動きが目に入らなかったために、繰り返し起きた現象です。

「エントリーすると、途端に逆に動き出してばかり。まるで相場が自分のことを監視していて、わざと損をさせているかの様だ。」

と感じてしまっている人の多くは、大体このパターンです。僕がこの泥沼から抜け出せたのも、この自分の心理面に気づいたからです。

なので、目先の値動きばかり気になってしまう人は、そこから抜け出すためにも、思い切って1つ上の時間軸から俯瞰して見た方が良いんですよ。

さらに、まだ短い時間軸でのデメリット要因はあります。

「あともう一呼吸待っていたら、そこでエントリーしなかったのに・・・」

ってこと、良くありませんか?僕は、昔良くありました。

そうなるのも、短い時間軸ばかりを見ているからです。短い時間軸をガン見していると、どうしても

「このタイミングを逃したら、価格が先に進んじゃって、損しちゃう」

といって、早めにポジションを取りがちになるんですね。今この瞬間の値動きや、表示したテクニカルが、

「ほら、今だよ、今!」

って言ってる様に思えてくるんです。

で、実際に買ってみると、その途端に下がってきて、損切りすると今度は上がってきたりしてね。経験ないですか?

要するに、エントリーのタイミングが早すぎるんですよ。

なぜか?

やはり、その理由は、欲望です。思惑の方向に価格が進むと、人はポジションを持ってもいないのに「損するかも」って思ってしまいがちなんです。

勝てない人は、波の始まりから終わりまでを見て、その全部を取りたがります。後からチャートを見て

「もっと早くエントリーしてれば、もっと獲れたのに!」

「もっと我慢してポジション持ってれば、もっと獲れたのに!」

と、「もっと、もっと」って、欲望丸出しなんです。

そして、これを助長しがちなのが、小さな時間軸チャート、目先の細かい値動きなんです。ちょっとの値動きに、欲望のスイッチが入って、早めにポジションを取りやすくなります。

急いては事を仕損じる

このことわざは、トレードにおいても格言です。

以上、15分足と比べた際の5分足のデメリット、分かってもらえたでしょうか?恐らく、勝てない人の多くが、このデメリットにハマってしまっているのが原因じゃないかと。

迷ったり不安になったら、より短い時間足を見るのではなく、1段上の時間軸から俯瞰して見るという心の余裕も、トレードにおいては必要です。

5分足と15分足、どちらを選ぶべきか?

これらの特徴を見ていくと、やはり15分足に分がある様に思えます。なので、どちらかというならば15分足をBOZ流では、推薦します。

が、もう少し突っ込んだことを言えば、ラインによって5分足と15分足の対応を変えることも必要かと。その点については、この後お話します。

ラインに近づくまで、のんびり待とう

で、当然のごとくライントレードは、ラインを抜けるか反発するかでトレードを開始するわけですから、ラインの周辺のみで取引が開始されます。

もちろん、それはBOZ流でも同じで、ラインの周辺のみでトレードを開始します。ラインとラインの間にある空間のほとんどは、基本スルーです。

なので、ラインの周辺まで価格が近づくのを待ちます。鼻くそほじりながらとか、テレビ観ながらとかして。もちろん、仕事や勉強をしていても構いませんし、料理を作っていてもOKです。愛と平和について語り合いたいなら、どんどんやっちゃってください。

ま、要するにラインに近づくまでは、あんまりチャートを気にかけないのが基本姿勢です。定期的に覗くだけにするとか、ライン付近に来たらアラームが鳴る様にしておくとかで、対応していきましょう。

ラインによって対応を変える

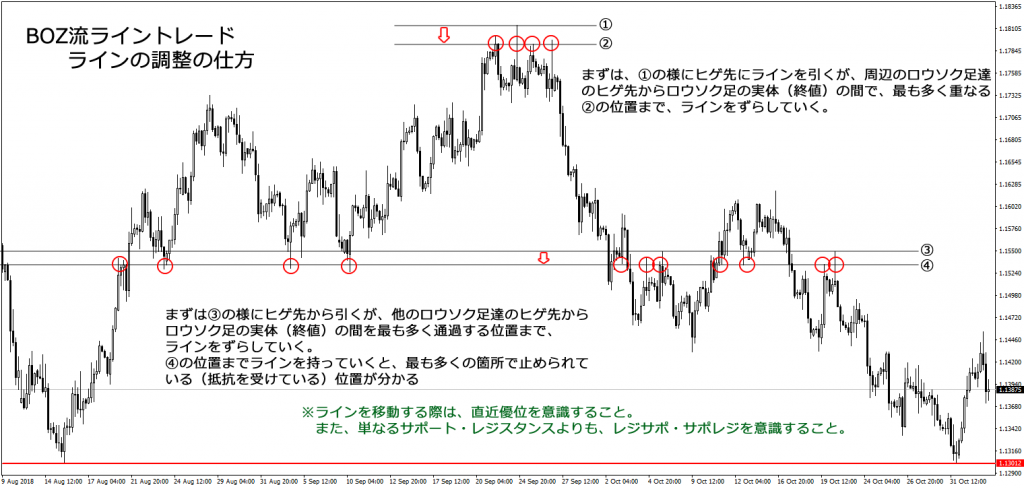

既にお話した様に、ライン周辺では買い方と売り方との攻防戦が行われます。そして、そこで勝った方に付いていくのが、ライントレードです。

しかし、その攻防戦は、ラインの注目度(重要度)によって変わってきます。大きな時間軸で引いたラインの方がより攻防が激しくなる傾向にあります。

なので、BOZ流ライントレードでは、引いた時間軸のラインによって対応を変えることにしています。

おおよその目安として、

- 1時間足で引いたライン(以下、1時間ライン)

- 週足・日足・4時間足で引いたライン(以下、週足ライン・日足ライン・4時間ライン)

の2つに分けて対応を変えます。具体的な対応方法は、セットアップのところで解説しますが、ただ1点。

先ほどの5分足と15分足の件ですが、1時間ラインに関しては、展開が早いので基本5分足、その他のラインでは攻防に時間を費やすことが多いので、基本15分足というスタンスを取った方が、トレードはしやすくなると思います。

波形、しかし・・・

ここまで書いておいて、僕は重大な問題に気づきました。

というのも現在の僕は、このライントレードの手法にはロウソク足と波形を主に用いてエントリーしています。

しかし、波形に関して説明していたら、それこそ膨大な量と時間が・・・

しかも、それを実際に扱えるようになるにも膨大な時間が・・・

なので、正直悩みました。どーしよっかな?って。

そこで、2つの方針を取ることにしました。

まず1つは、波形とロウソク足の基本中の基本を説明(と言っても、書籍で書いてあるのを見たことないので知らない人も多いかな)。そしてもう1つは、思い切ってインジケーターを1つ登場させることに。波形をあまり知らなくとも、インジケーターを用いることで代用させちゃいます。

ではまずは、波形とロウソク足の基本から。

再びダウ理論

もうこれ、基本中の基本なんですよ、ダウ理論は。

で、知ってる人は沢山いるんですが、実際のトレードに活用している人は、あんまりいないのが現状です。

しかし、これほど使える理論はそうありません。本当の意味で、使い方を知らないんでしょうね、きっと。

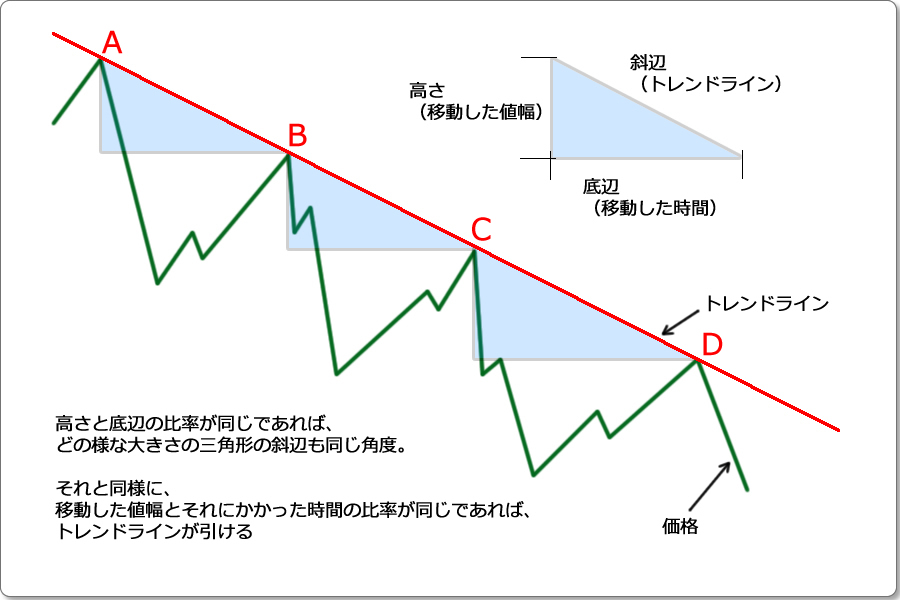

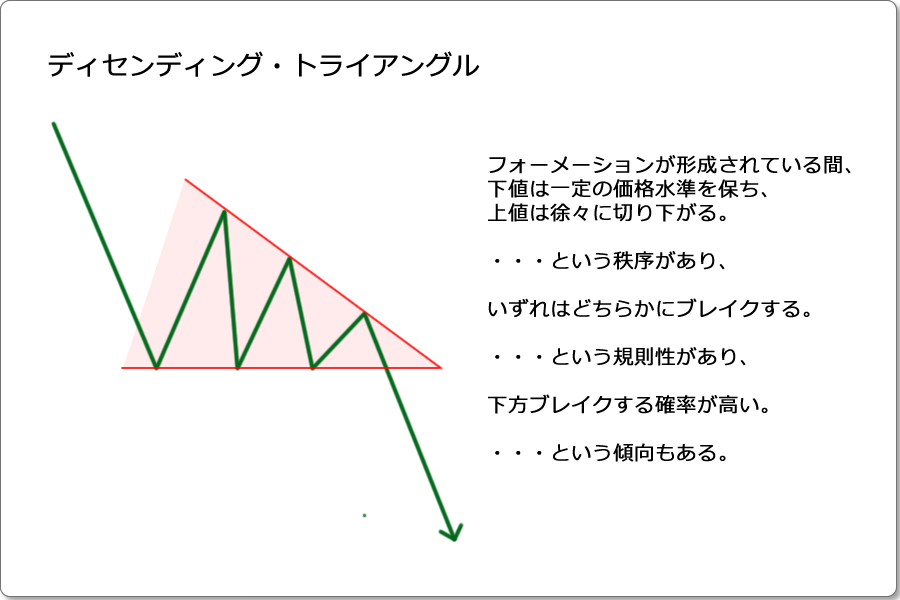

では、まずはおさらいします。ダウ理論においては、

- 上昇トレンドとは、高値と安値がそれぞれ切上げ続けて上昇している状態のこと

- 下降トレンドとは、高値と安値がそれぞれ切下げ続けて下降している状態のこと

このライントレードの基礎シリーズでも何度か登場しているので、知らないとは言わせません。知ってますよね?

じゃあ、値動きを見る時に、ダウ理論意識してます?

多分、ほとんどの人が意識してないのに、「現在は上昇トレンドだ」とか「下目線は変わらず」とか言ってたりします。

ダメですよ、それじゃあ。基本中の基本なんですから。

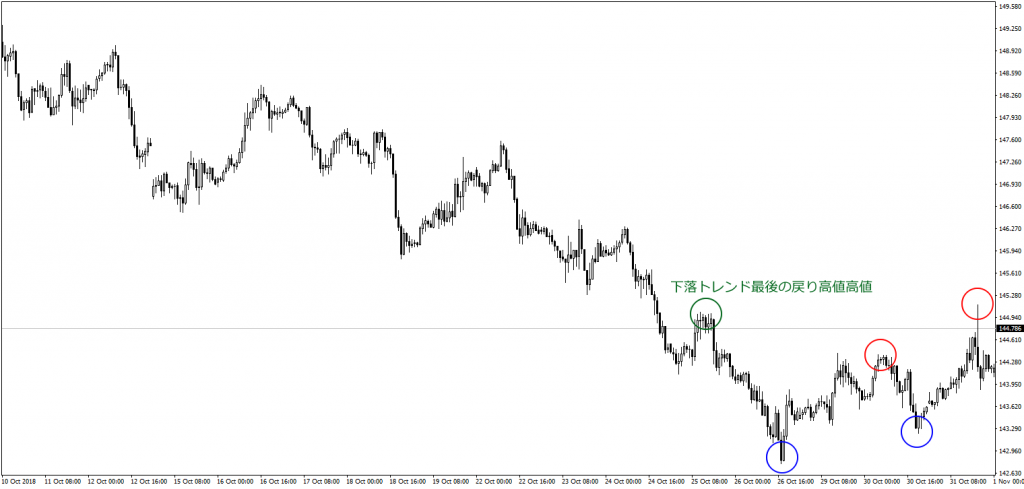

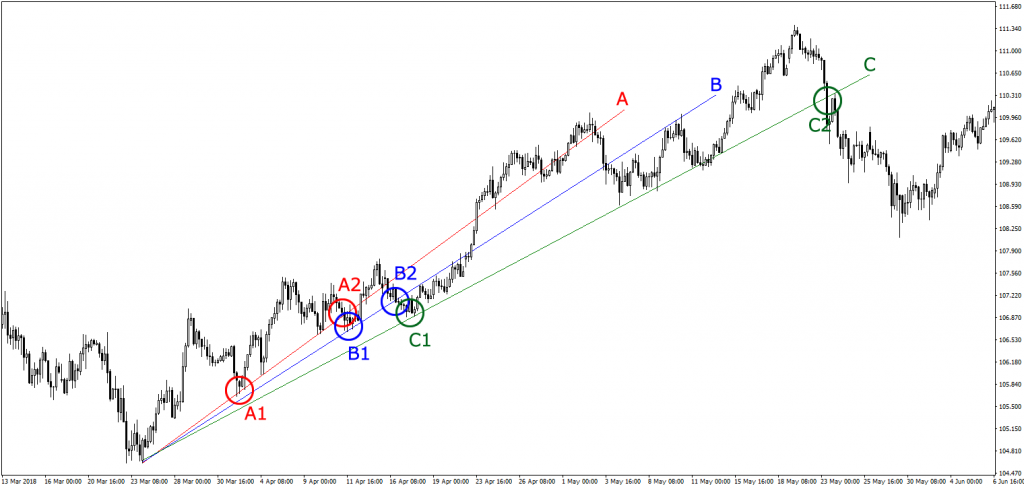

例えばこれはポンド円の1時間足。

この長い下降トレンド、どこまで続くんですか?というお題。

もうこの右端まで下落が続いてるの見えてますが、リアルタイムだと、一旦「ひょっとして・・・」という場面が出てきます。それはどこでしょうか?

ダウ理論を知っているという人なら、一瞬で分かるはずですが・・・

答えは次の図。

青い丸の部分ですね。しかし、結果的に上値も下値も切り下げたのでダウントレンド継続です。

ところが、チャート右下の赤い丸の部分で、またしても下値を切り上げてます。ここで、再び下降トレンド継続に「?」が付く状況が認識できるはずです。

波形にこなれてくると、ここで下降トレンドが終了して、恐らくレンジではなく反転する確率が高いと判断するようになります。

が、ダウ理論上ではまだ確定していません。次の展開を見ます。

高値も切り上げました。赤丸の直近高値だけならレンジの可能性もありますが、緑色の丸の下降トレンド最後の戻り高値も越えてますね。

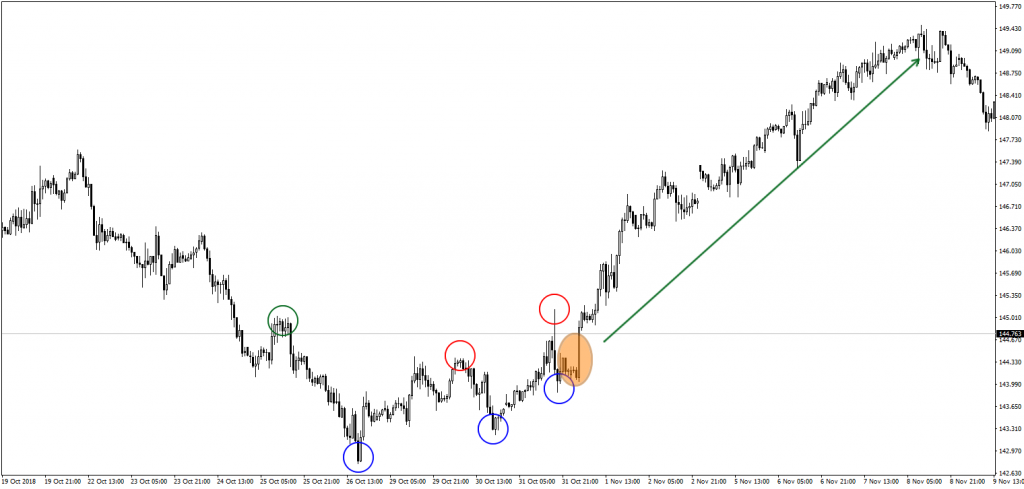

これでほぼ下落トレンドが終了して、反転上昇の兆しが見えました。この後、下値を切り上げて反転したところを買えば、かなり底に近いところで上昇トレンドを捉えることが出来るはずです。その後の展開を見てみましょう。

手法にもよりますが、基本的にはオレンジ色の辺りのどこかで買いエントリーできたはずです。

しかし、この反転の兆しを捉えるのに、何かインジケーター使いましたか?オシレーターのダイバージェンスとか必要でしたか?必要ないですよね?ダウ理論だけで十分だったはずです。

そして僕は今、野球で言うところのキャッチボールのやり方を説明しただけです。無料で。でも、十分に反転の兆しは捉えられましたよね。

しかし世の中には、「知ってる」と言ってキャッチボールすら出来ないくせに、消える魔球を投げたがる人達ばかりです。

そして、そんないい加減な欲望に付け込んで、何十万もお金をとりながら、このレベルのことすら教えられない輩が蔓延ってます。くれぐれも気を付けてください。

さて、以上がダウ理論で相場の流れを見ましょう、という簡単なお話でした。次に移ります。

ロウソク足の見方

ロウソク足には、酒田五法だとかプライスアクションだとか、色んな見方があります。詳しいことはそれらに譲るとして、ここでは有名なロウソク足の見方にダウ理論を適用させましょう、という解説をします。

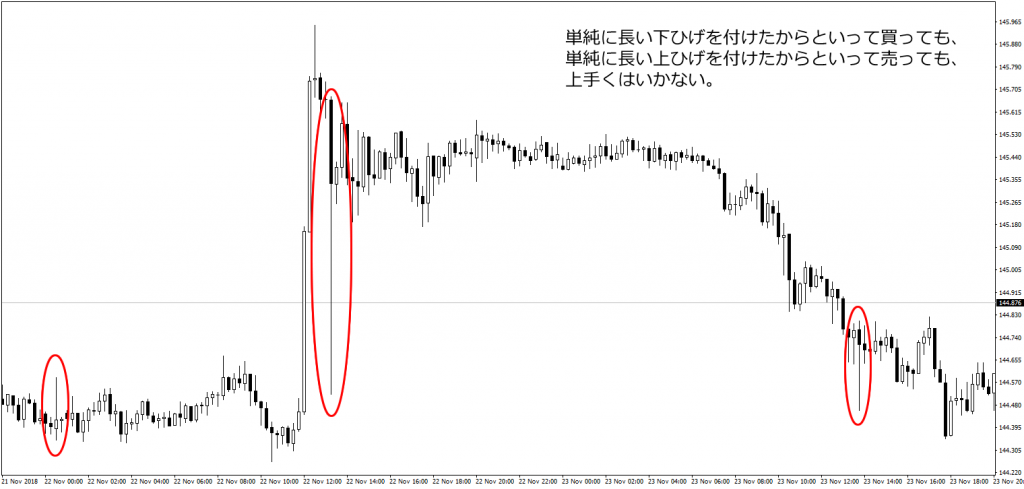

価格の反転を示唆する有名なものに、「ピンバー」があります。ピンバーとは、いわゆる長いヒゲを付けて実体が小さなロウソク足のことです。

しかし、単純にピンバーが出たからと言って安直にエントリーするのはいただけません。

上図の様に、単純に長いヒゲで判断してエントリーしても上手くいかないことが多いです。

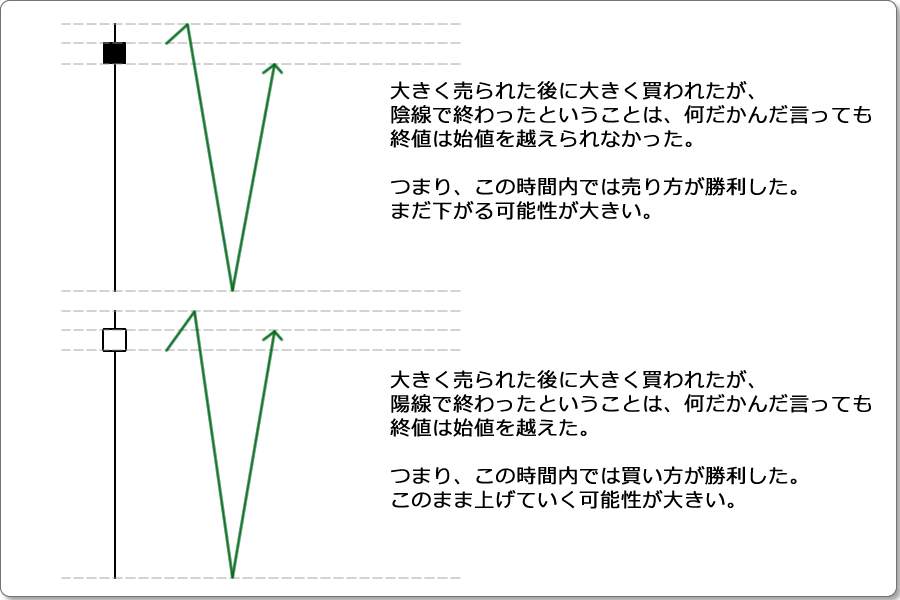

まず、ピンバーであっても、それが陽線なのか陰線なのかで大きく違います。

ロウソク1本を波形で見ると、経過がどうであれ、ロウソク足1本分の時間内での勝者と敗者がハッキリします。

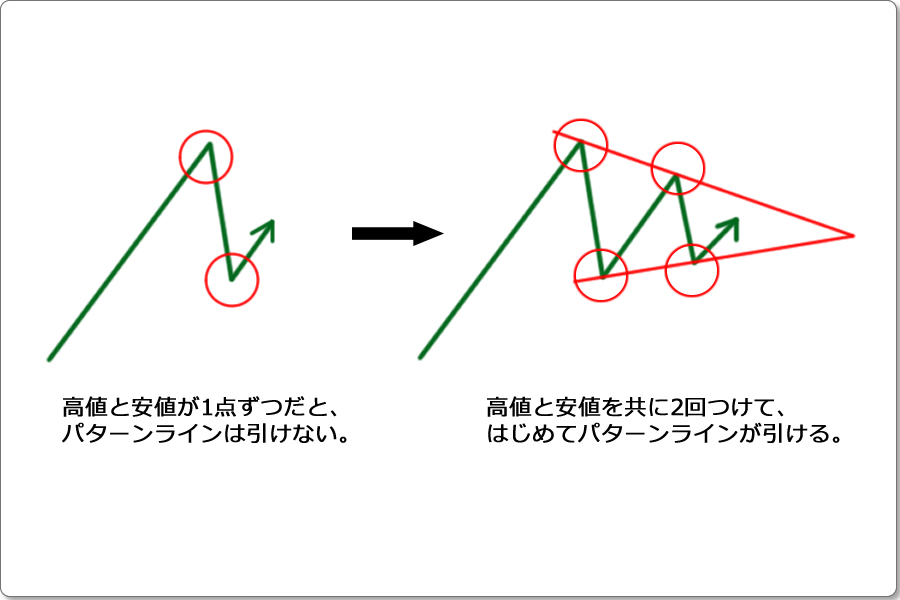

しかし、これだけじゃあ確定できません。ダウ理論をさらに活用するためには、複数のロウソク足で見ていく必要があります。

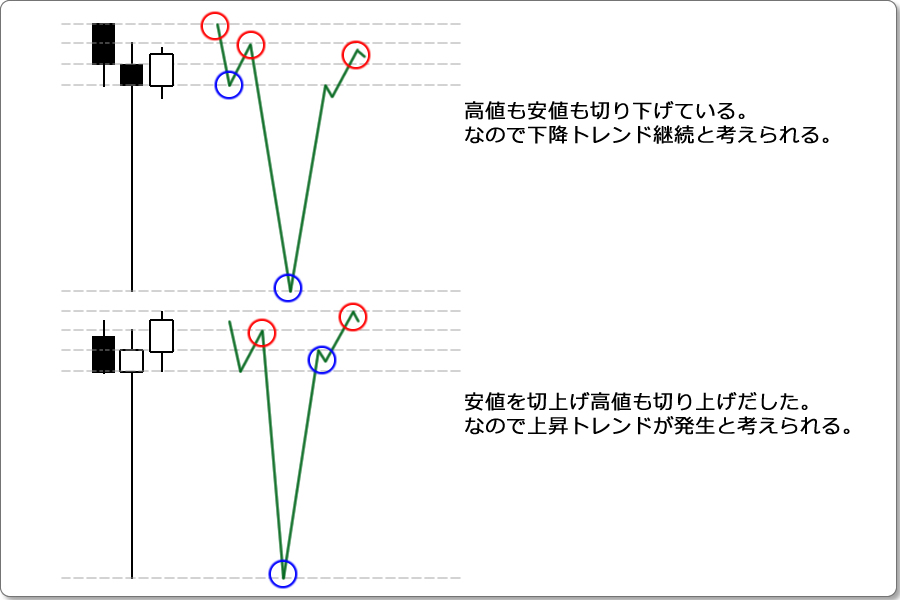

同じ様に価格が下降してきたとしても、上図の様に捉え方は全く変わってきます。

上のロウソク足3本からは、ダウ理論上から、まだ下降の可能性が見出せます。しかし、下のロウソク3本からはダウ理論上から、反転上昇の可能性が見出せます。

この様に、ロウソク足は1本だけで判断せず、複数を組み合わせて波形として捉えると、より信ぴょう性が高まります。

この様にして先ほどのチャートを見ると、

長いヒゲを付けただけでは、そこで参入する根拠が何もないということが分かると思います。

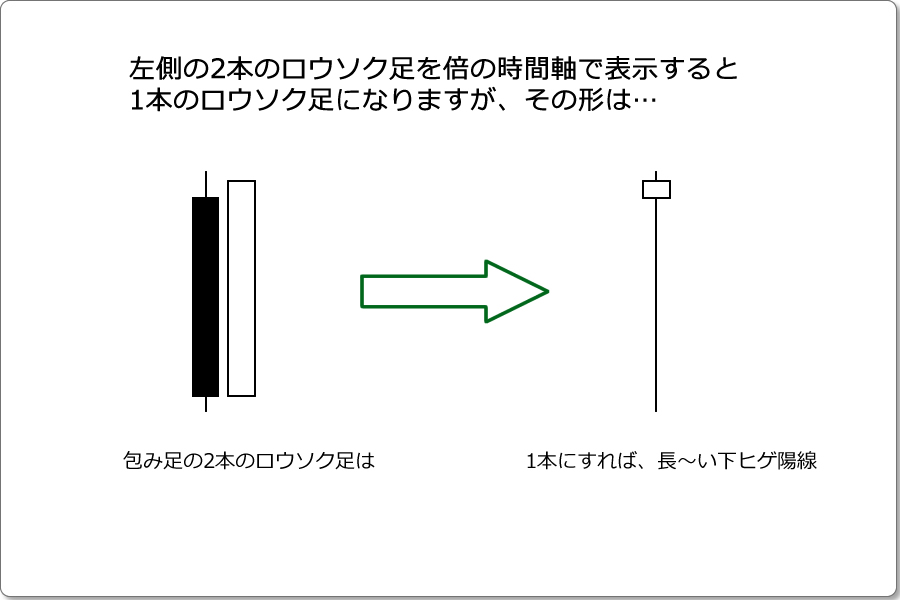

また、以前にこんな画像を提示しました。

波形ではなく、複数のロウソク足を1本のロウソク足にまとめて見ることで、反転の兆しがあるのかどうかを判断できます。ただし、これは上位時間軸のロウソク足を見ることで、代用も出来ます。

いずれにせよ、ロウソク足は複数の足を波形として見ることで、より信ぴょう性の高い判断材料にすることができるわけです。

インジケーターを加える

先述した通り、環境認識さえシッカリしていれば手法はたいして重要ではなく、セットアップがきちんと出来ていればトリガーは有効性が認められるものなら何を使っても問題ありません。

ということで、今回は波形やロウソク足に熟達していなくとも、手法を用いるうえで代用できるインジケーターを1つ加えて解説していこうかと。

そして、そのインジケーターは、僕自身が補助として普段も用いているメジャーなテクニカル「ボリンジャーバンド」を利用するつもりです。

使い方に関しては、次回お話しすることにしましょう。

さて、今回はここで終わりです。次回のお話はBOZ流ライントレードにおけるトレードのシナリオ作りとセットアップに入っていく予定です。

ただ、ボリンジャーバンドに関しては、使い方をあまり知らないという人もいると思うので、ライントレードの基礎の次回の前に、ボリンジャーバンドの使い方だけの記事を書くつもりです。

もちろん、後付け解説でしか使えないような解説にするつもりはありません。出来るだけ実用性を伴ったボリンジャーバンドの解説にしたいと思いますので、こちらもお楽しみに。

それじゃあ、また。