終わりのはじまり

ライントレードの基礎について、僕なりの考え方を、これまで6回に渡ってお話してきました。

ただ、僕はまだまだ甘ちゃんなので、書けば書くほど自分の中の曖昧さや抜けている部分に気づかされてしまいます。

そんなこんなで、色々と思うところがあり、ライントレードの基礎シリーズは今回の第7話で一旦終了(つか、お休み)しようかな、と。

もっと自分の中にあるもの、そしてまだないものが上手く解決し、誰かに伝えられるくらい概念化できる様になるまでね。

まぁ、夏休みの自由研究といった感じですかね。

ということで今回は、今までの総括的なところから、もう少しだけ突っ込んだお話をしていこうかと思っています。

ベータ版的な側面は否めませんが、実際のトレードに活用できる様な実践的な内容で締めくくられたら良いかな、と。

それでは、始まり始まり~!

なんてったって水平線

さて、久しぶりのライントレードの基礎シリーズなので、まずはサラッとおさらいを兼ねたところから入っていきましょうか。

水平線とは

端的に言ってしまえば、水平線とは価格そのものです。チャートは時間の流れが横軸となって左から右へと流れていきますから、価格という点がその流れに伴って線となっているだけの話です。

ただ、もう少し正確に言うならば、

水平線とは、注目される価格周辺を端的に表したもの

ということになりますかね。

特に何の捻りも加わらない、単なる水平に引けるラインなわけですが、しかしこの水平線が、BOZ流ライントレードの中核となります。

秩序を表す水平線

BOZ流ライントレードにおいて、環境認識とは、相場の秩序を見出すことでした。

そして、その代表格が水平線です。

端的に言ってしまえば、相場の中で推移する価格は、ほぼ等間隔で引ける水平線、つまり同じ値幅の価格帯の中を単に上下に移動しているだけでした。

ちょっと、チャートを見ながら簡単に復習してみますか。以下は、ポンド円の日足チャートです。

通常は、波が形成する山と谷に注目してラインを引いていきます。

しかし今回は、まず上から2番目と3番目のラインを引いた後に、山と谷は気にせずに、そのライン間の値幅と等間隔になる様なラインを上下に引いてみました。

ところが、どうでしょう。なんと、波の山と谷にほぼ合致しています。

ここからも分かる様に、価格は等間隔で結ばれる水平線(つまり同じ値幅領域)を単に移動しているだけということが分かると思います。

これが、相場における基本的な秩序です。

水平線と水平線の間の値幅領域1つを1ブロックと呼ぶとすれば、

- 上昇トレンドとは、各ブロックをまるで階段の様に駆け上がる様子

- 下降トレンドとは、各ブロックをまるで階段の様に駆け降りる様子

- レンジとは1ブロック内を、または複数のブロックをまたぎながら、行ったり来た入りする様子

と見ることが出来ると思います。

NもEも必然の世界

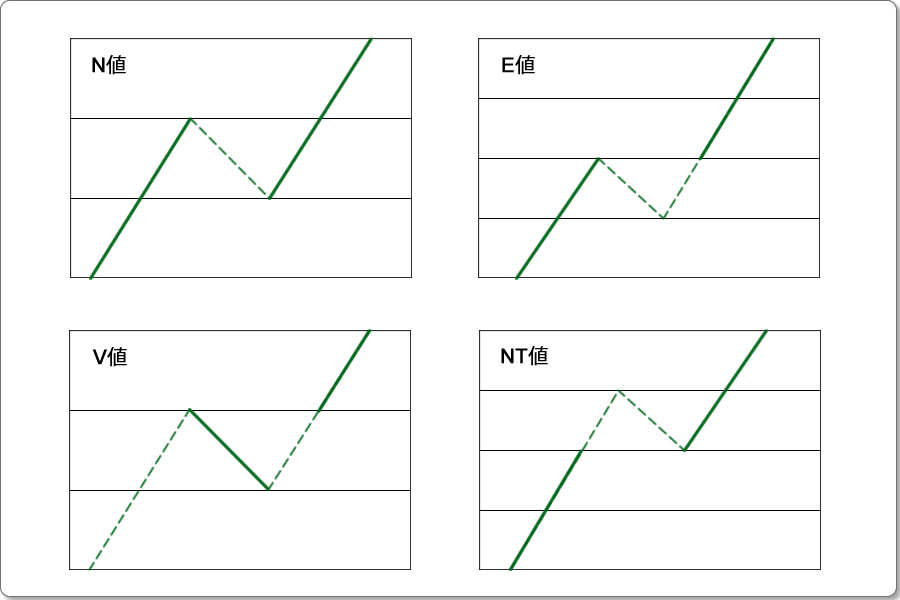

持っているポジションをどこで決済するかを考える際に良く使われるのが、

N値・E値・V値・NT値

です。波の一辺同士が同じ値幅になるという考え方から、エグジットのタイミングを計る際に使われます。

しかしこれ、上図を見てもらえれば分かる通り、相場が等間隔で引かれる水平線の間を移動している世界であることを考えれば、N値もE値もV値もNT値も、全て必然となりますよね。

相場の秩序を把握していれば、特に迷うことはありません。

ブロックの中の中身

さて、これまでのライントレードの基礎の解説では、

週足から日足、4時間足、1時間足・・・といった具合に、時間軸を下げながら、各時間軸の波の山と谷に注目して水平線を引いていく

という手順を踏んでいました。

しかし・・・

実は、そんなことをわざわざしなくても、適切なラインは引けるんですよ。

ちょっと、もう一度この言葉の意味を考えてみてください。

「価格は、規則性をもって、等間隔に引けるラインの間を移動している」

さて、気づきましたか?

規則性を持って等間隔の値幅を移動しているんですから・・・

そう、実はわざわざ時間軸を下げながら波の山と谷を確認しなくとも、何も考えずに先の水平線と水平線の間に、再度等間隔なラインを引いていけば、適切なラインが引けるんですよ。

実際に、先ほどの日足チャートのラインとラインのちょうど真ん中に点線のラインを引いてみます。すると、こんな感じになります。

では、時間軸を落とした4時間足チャートで確認してみましょう。

機能してますね。

このことからも分かる様に、1ブロックをさらに2等分しても、機能する水平線がきちんと引けるんですね。

そして、その2分割したブロックをさらに分割していっても、適切なラインを引くことが可能です。

もちろん、分割すればするほど、ラインとしての機能は弱くなりますが。

で、もう1点付け加えるならば・・・

時に、ブロックを2分割しても機能しないラインが引けてしまうことがあります(1時間足レベルのラインが多い)。しかしその際は、ラインとラインを2等分ではなく、3等分にしてみてください。これがまた、不思議と機能するラインになるんですねぇ。

ということで、このやり方を踏襲すると、過去に戻らなくとも、未来に機能するであろうラインを引くことが可能になります。

「へー、そうなんだ!」

じゃなくて、実際に自分でチャートを開いて、きちんと確認してくださいね。そうじゃないと、自分のモノにはいつまで経ってもなりませんから。

斜めラインの難儀と妙技

斜めラインの難儀な側面

斜めラインは僕にとって、難儀に感じる側面と貴重に感じる側面とが混在しています。

今回は、その斜めラインの絶妙さを1つご紹介するつもりですが、褒めまくる前に、まずは先にディスっといてバランスをとっておきましょうかね。

BOZ流のスタイルでは扱いづらい

仕事や家事子育てなどに忙しく、チャート画面にずっと張り付いていられる環境が難しいトレーダーは沢山います。

また、取引する時間軸が大きい人の場合も、ずっとチャート画面に張り付いているのは合理的ではありません。

その様なトレードスタイルの場合、斜めラインには扱いづらい側面があります。

例えば、指値・逆指値を利用するトレーダーからすると、斜めラインは実際に注文を出す値の判断が難しくなります。

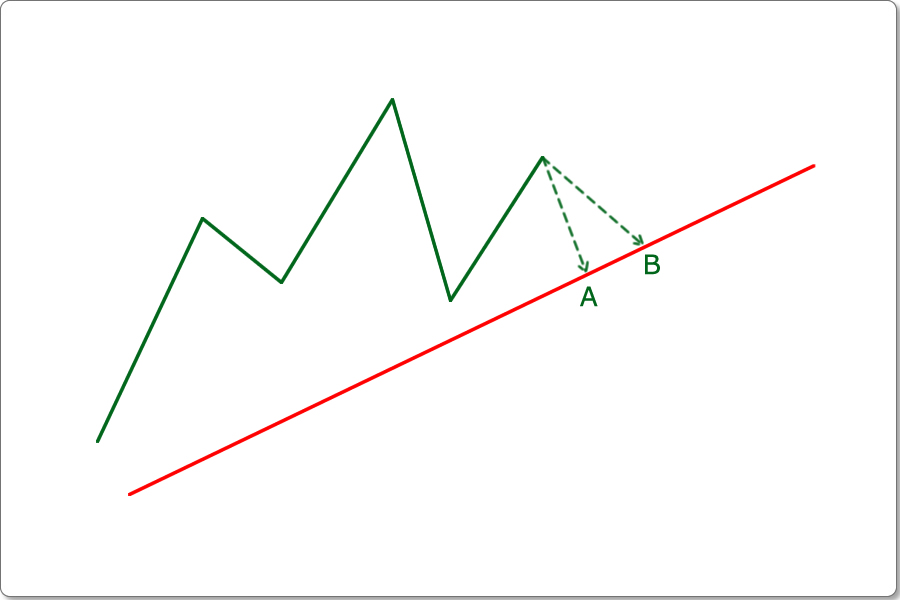

下図をご覧ください。

価格の推移の緩急の違いで、同じラインに到達するにしても、その価格は違ってきます。急落するとAの価格で到達しますが、緩やかに落ちてくるのであればBの辺りで到達することになり、Aよりも高い価格に位置することになるわけです。

このことからも分かる通り、斜めラインを基準にした場合、指値や逆指値は実際どこに置いたら良いのか迷ってしまうことになります。

指値や逆指値を利用するトレーダーにとって、斜めラインには扱いづらい側面があるんですね。

また、極めて単純な作業上の問題として、

- マウス操作が下手なのか、思った通りの斜めラインが上手く引けない

- チャートの時間軸を変えると、斜めラインはズレやすい

- ラインの引き方の定義が、水平線より難しい

などもあるでしょうね。

ただ、個人的にもっと厄介なのが・・・・

概念化の難しさ

僕がこのライントレードの基礎シリーズのブログ記事を書いていて、最も難しく感じているのが、

斜めラインは、既成の概念では説明しきれない

ということです。

僕の頭の中では、従来の説明では収まりきれない性質が、斜めラインには存在するんですよ。同じ斜めに引くラインでも、それが意味するものや扱い方などには色んな特徴があって、一様ではありません。

じゃあ、それを僕自身が自分の言葉で語っていけたら・・・とは思ってはいるんですが、正直なところ、

僕自身が、斜めラインをきちんと概念化できていない

というのが現実です。

斜めラインには、その性質やら特徴を区別していくと、大体5つくらいに分けられるんじゃないかなー、と個人的には思っているんですが、その区別する境界線は曖昧で、説明もしづらいし、なんかモヤモヤとしちゃうんですね。

このライントレードの基礎シリーズにおいて、今のところ斜めラインは

- トレンドライン

- チャネルライン

- パターンライン

の3つについて説明していますが、正確に言えば、トレンドラインを除く他の2つの斜めラインですら、実は定義づけが曖昧です。

なので、斜めラインを説明しようと思っても、今僕の中で確定している部分部分でしか、解説できないんですよ。

そういった理由もあって、僕自身がこのライントレードの基礎シリーズを一旦お休みしようと思っているわけです。

ということで、ここからはまだ僕がこのブログで紹介していない斜めラインの使い方を1つ、今伝えられる範囲内でお話しようと思います。

志半ばとは言え、結構ためになる解説だと思うので、しばしご清聴の程、よろしくお願いしますね。

価格と時間の推移を包括する妙技

復習のお時間です

僕は、このブログやTwitterなんかで事あるごとに、

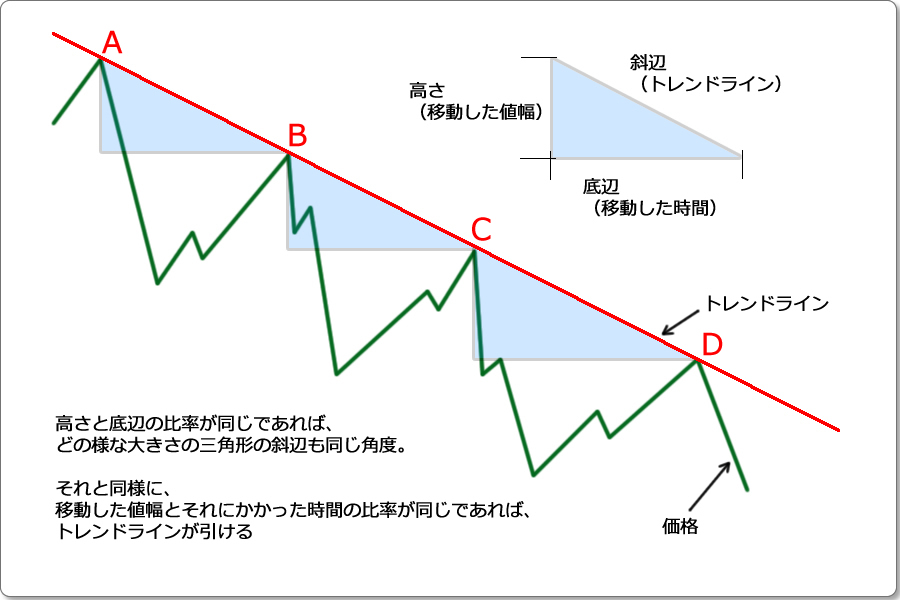

「価格が同じ値幅を移動するという規則性に対して、その移動時間も一定であるという規則性が存在するならば、同じ角度の斜めラインを複数引くことが出来る」

ということをお話しています。

以前、こんな図を使って説明したと思います。

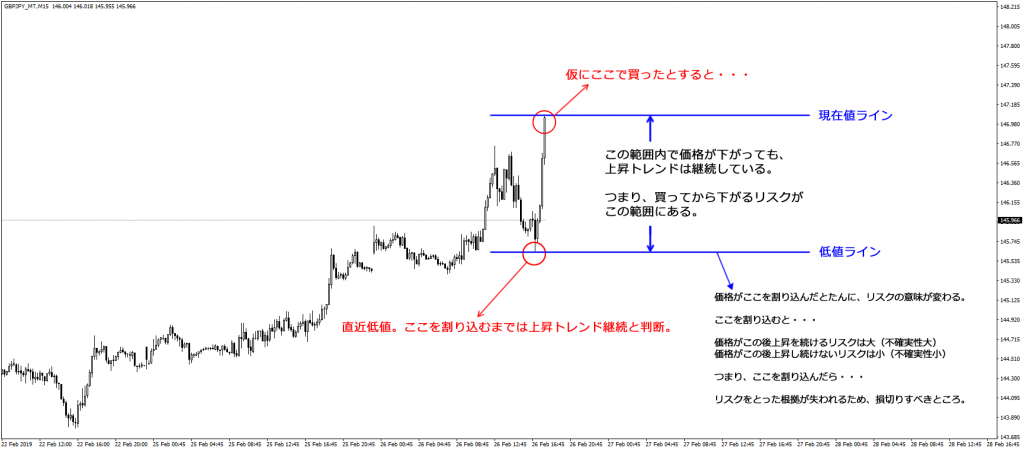

三角形で例えるとするならば、価格が推移した値幅(高さ)と価格が推移した時間(底辺)の比率が同じであれば、三角形の大きさがどうであろうが、斜辺の角度は等しくなります。

つまり、

価格そのものである水平線に時間推移の概念を加えたものが斜めラインの大きな特徴

であると。

なので、移動値幅と移動時間に規則性が相場にある場合、

- 同じ角度の斜めラインが重なり、1つのラインとして機能する

- 同じ角度の斜めラインが平行に複数引くことができる

ということが考えられます。

で、この代表格が、チャネルラインになるわけですが、今回は僕の中ではチャネルラインではない、平行する斜めラインについて、今語れる範囲内でお話していきます。

これ、実はライン分析というより、僕の波形分析に隣接する部分なので、実際のトレードにかなり活用できるんじゃないかなー、と思います。

では、お話していきましょう。

平行する斜めラインも十人十色

斜めラインの厄介なところは、引こうと思えばいくらでも引ける、ということでしょうか。例えば先の解説を踏まえて、

「平行した斜めラインが複数引けますよ」

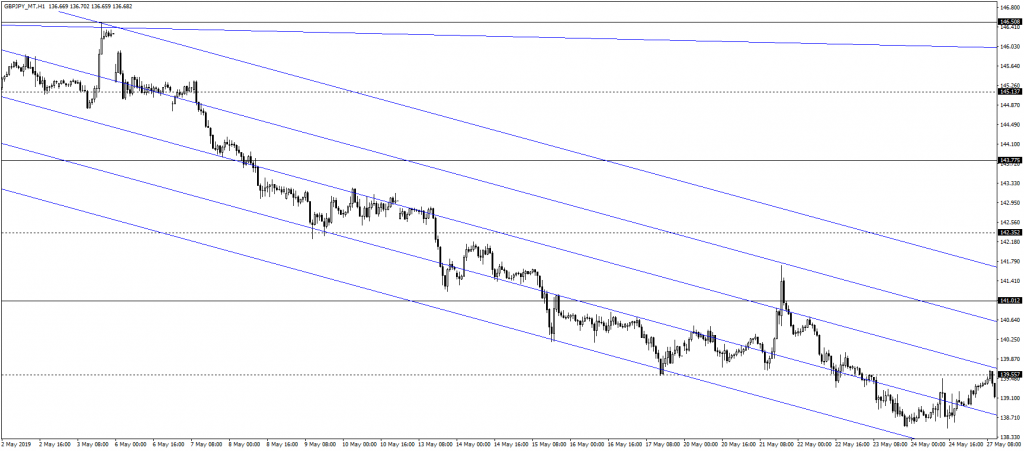

と言われると、恐らく多くの人がこんな感じでラインを引くんじゃないでしょうか。下図は、先ほどのポンド円4時間足チャートです。

平行な斜めラインが等間隔に引けてますねぇ。他にも色んな方向で斜めラインが引けそうです。

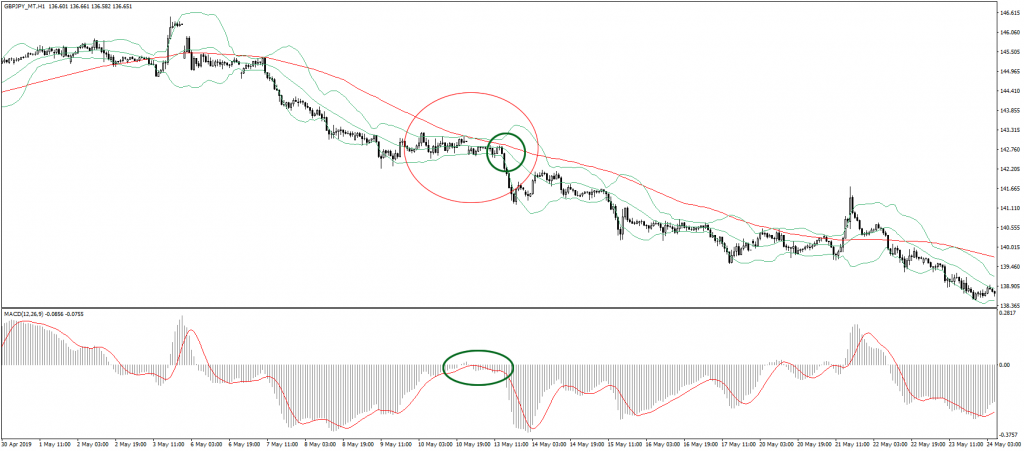

とりあえず、上図チャートの時間軸を落として1時間足チャートを覗いてみましょうか。

ラインが効いています。特に水平線と斜めラインが出会う場面は、絶好のチャートポイントとなりそうですね。具体的な方法論を用いれば、効果的なトレードが出来そうです。

ただ、僕が今回説明するのは、こういったラインではありません。

「何だよー!回りくどいことしてないで、早く教えろよ」

そんな声が聞こえてきそうなので、次に進むとします。

吾輩は斜めラインである。名前はまだ無い。

価格が形成する波の強弱やら状況を分析することを、僕は波形分析と言っていますが、その中で斜めラインを利用することがあります。

そのラインは性質上、トレンドラインともチャネルラインとも、またパターンラインとも違っていて、名前はまだ無いという状態です。

ただここでは便宜上、書籍「実践FXトレーディング」(イゴール・トシュチャコフ著)において、良く似た斜めラインが紹介されている(触れる程度でしか解説されてないので、詳しくは良く分からないのですが)ので、それに倣って、

「クシ」

と呼ぶことにします。ひょっとしたら、この世界のどこかで誰かが既にこの斜めラインをきちんと概念化して名前を付けているかもしれませんが、僕はそれを知る由もないので。

とりあえず、その「クシ」を、ちょっとチャートで説明します。

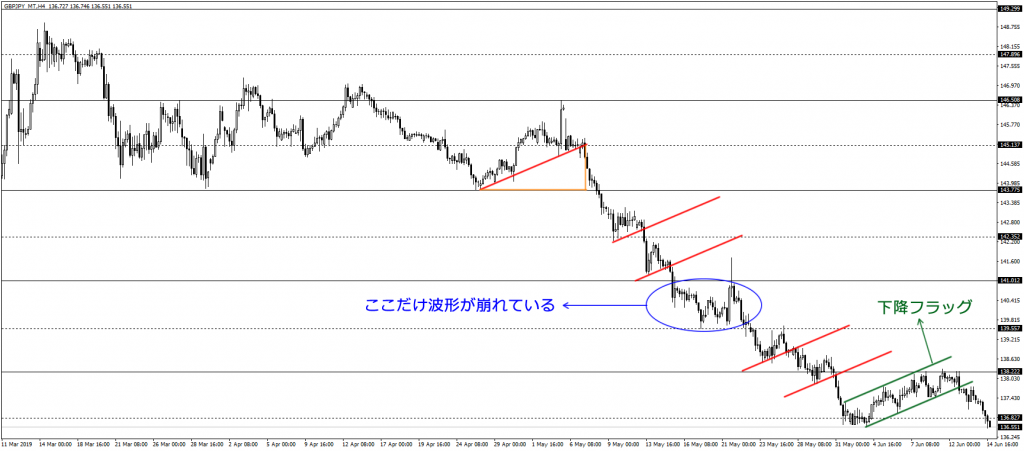

下の図は、先ほどのポンド円4時間足チャートに、注目ポイントを書き加えたものです。

価格はネックラインにサポートされながら揉み合っていましたが、そこをブレイクすると下降トレンドを形成します。

で、ここで注目しているのは、赤い斜めラインの部分。

下落に対して戻す値動きをサポートするラインですが、今回はこれを「クシ」と呼ぶことにします。

で、この戻しの値動きですが、ここに規則性があるのであれば、他の戻しの値動きにも同じ角度のラインが引けることになります。

では、やってみましょうか。

ご覧の通り、下降トレンドに入ってからの調整波(上昇波)を支えるラインの角度は、そのほとんどが均一です。

そしてこのラインを割ることで、価格の下落が加速しています。

この様に、この下降トレンドの流れの中における上昇波には規則性があるということになりますから、このラインはチャートポイントとして、実際のトレードにおいて十分に機能するということが考えられます。

しかも、この現象は水平線の時と同じく、小さな時間軸に移して小さな波を見ていっても、同様の角度での斜めラインが引けることが多いです。各自、確認しておいてください。

(青丸で囲った部分だけ波形が崩れています。こういったことがどうして起こるのかは、話がそれるのでお話しませんし、僕も上手く答えられないので、あしからず)

では、実際にこのクシを利用したトレードを具体的に紹介しましょうかね。

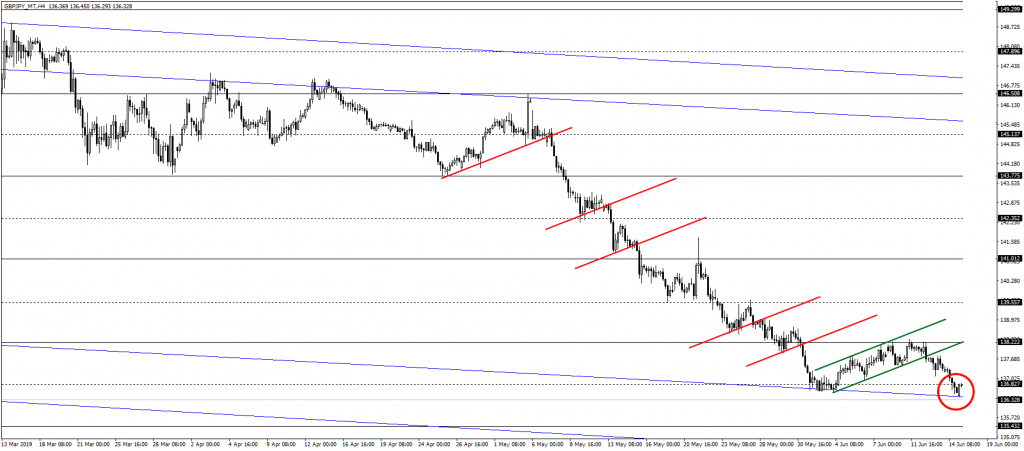

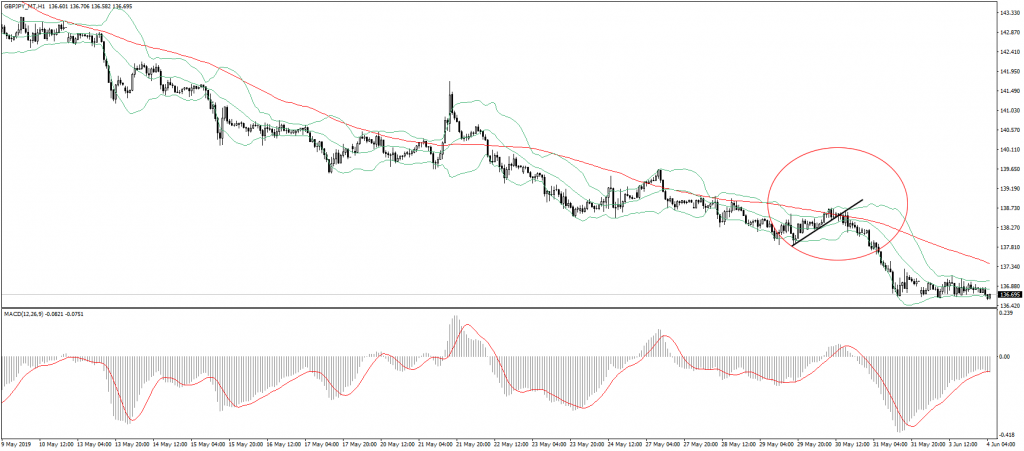

下図は、僕が今このブログを書いている時点でのポンド円4時間足チャートにおいて、2日ほど前までを隠してみたものです。

チャート上に青色で斜めの下降ラインが見えると思いますが、これは日足チャネルのラインです。

価格はチャネル上限から下落してチャネル下限に到達。そこで反発上昇するわけですが、緑色ラインが示す通り、下降フラッグを形成した後、そこを割り込んで再度下落しました。

赤丸の部分を見てほしいのですが、再度価格はチャネル下限にぶつかり、少し反発して点線の水平線まで到達しました。

さて、ここから実際にこのクシを使ってどうトレードしていくのか、ということですが・・・

1時間足に切り替えてみましょう。

チャネル下限から反発した価格は、点線の水平線に頭を抑えられて越えられそうにない感じを醸し出しています。抜けきれずに、15分足や5分足などで反転確認がとれたら、売りを仕掛けたい場面ですね。

ただ、ここでちょっと待った!

仮にこの点線ラインで反転したとしても、上図赤色の矢印の様に、素直に反転下落して下値を試すとは限りません。落ちきれずにせり上がっていくケースも十分考えられます。

なぜなら、下値を支えているのは、日足レベルのチャネルラインだからです。

このラインは、結構強いんだぞ!

このチャネルライン下限で反発上昇した価格は、そのままチャネル上限に向けて大きく上昇し続ける

という選択肢を、絶対に持っておかなくちゃいけないんです。

ということで、転ばぬ先の杖。念のためにラインを引いておきましょうか。

まずは、下降フラッグを下抜けた値動きを捉えるトレンドラインをまず引いておきます。簡単ですね。

続いて、下降フラッグと同じ角度のクシを引いておきましょう。

赤線が新たに追加したクシですね。予めどの様な値動きになるかは想定できないので、念のために上下に2本引いてあります。

この範囲内で収まる値動きをしているのであれば、「今現在の(下降トレンドという)秩序は保たれている」と判断します。つまり、下落は継続すると判断するんですね。

もし、この2本のクシで想定する値動きの流れよりも強い値動きで上昇するのであれば、「従来の秩序は崩れ、本格的に反転上昇する可能性が高まったかもしれない」と判断します。

仮に点線の水平線で頭を抑えられているところから反転を上手く捉え、売りを仕掛けたとしても、下方のクシは気を付けるポイントになります。ここを越えられずに反転してせり上がる可能性があるからです。

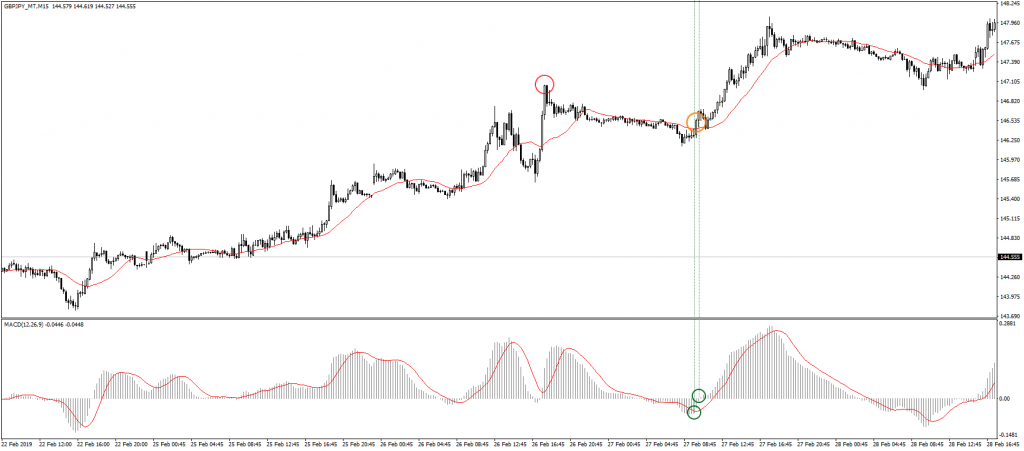

では、この後の展開を見ていきましょう。

はい、予定調和ですね。

aを基点にして売りを仕掛けた人は、bのポイントで決済を検討する場面です。

ちなみに僕はこの日、仕事を終えてスマホを覗いたら、aから反転する局面にちょうど出くわしたんですね。なので、売りを仕掛けました。

で、その後は「もちろんbで利確!」と言いたいところなんですが・・・

僕のTwitterをご覧の方はご存知かと思いますが、僕はこの日、家に帰った後はお酒を飲みながら音楽聴いてノリノリだったので、すっかりこの局面を見逃してしまいました。ホント、いい歳したおっさんのくせに大馬鹿者です。

さて、話を戻しますが、bで下方のクシに到達して反転上昇した後は、見ての通り再び上方のクシに到達します。しかもこのcの場面は、下降フラッグ下抜けからの下降トレンドラインと交差するところです。

かなり強力。

ということで、利確のタイミングを逃したお馬鹿な僕は、ここで渾身のショートをかまします。

で、結果は・・・

今度は見事クシを下抜けて下降トレンドが再開し、次に目指すべき実線の水平線まで到達します。

その後は急反発。再度チャネル下限の上抜けを試すことになりました。

ちなみに僕は、この実線の水平線の手前135.50に指値を置いて待ち構えていたんですが、エントリーした次の日、ちょうど仕事の休憩でチャートを覗いたら、指値手前で揉み合ってたんで、成行で決済して仕事に戻りました。めでたしめでたし。

・・・とまぁ、以上が実際のチャート解説でしたが、いかがでしたでしょうか?

クシという存在は、実際のトレードに対して、目を見張るくらいに活用できるものだと思っていただけたら何よりです。

もちろん、今回は下降トレンドに対する上昇波に注目していますが、下降する波に注目しても、色々な気づきがあると思いますよ。

ということで、これにてこのクシの解説は終了~!!

と思ったんですが、どうせここまで解説したんで、ついでにもう1点だけ。

では、解説する前に、まずはここで質問です。

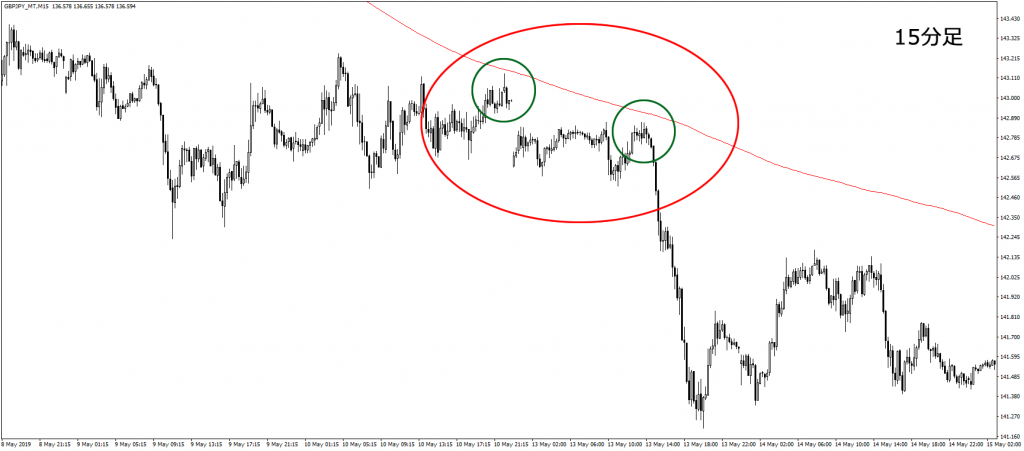

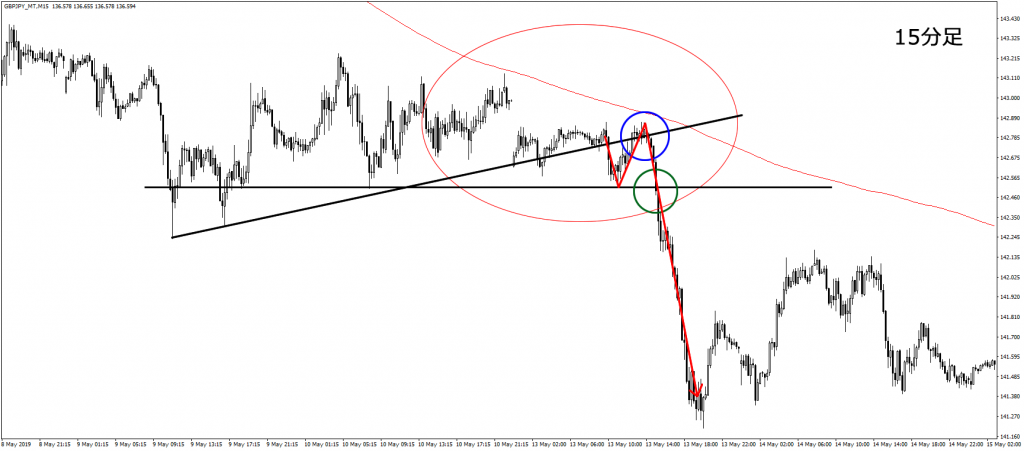

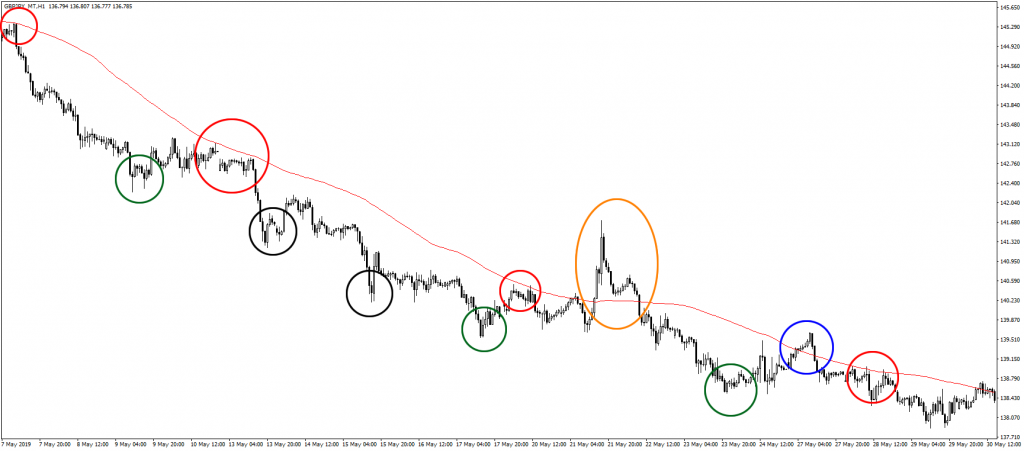

もう1度、このチャート図を見てください。

なぜ僕は、ネックラインからの戻しを支えるこの赤いラインに注目し、それを基点にし、それ以降に同じ角度のラインを引こうとしたのか、分かる人いますか?

シンキング・タ~イム!

・・・

・・・

・・・

え?ネックラインを割り込む前の調整波だから重要なんじゃないかって?

う~ん・・・まぁ、それも一考ですけど、それは後付けでチャートを見た場合だから言えるんですよね。つまり、ラインを割り込んだ後だからそう判断できるわけじゃないですか。根本はそこにはありません。

下落を開始するその前に、チャートの異変を読み取ることが大切です。

それでは再び、シンキング・タ~イム!

・・・

・・・

・・・

答え、気が付きましたか?

分からない?

じゃあ、簡単に答えを言うと・・・

レンジ相場の時の上昇波を見てください。ここに引いた青色のラインは、角度がほぼ一定で、それぞれが平行に並んでいます。

ところが、この上昇波の角度が、緑丸の部分で転換して弱まり、緩やかになっています。

他にもいくつかの理由がありますが、ザックリと言えばこのクシの角度の転換が

「あ、波形が崩れた」

ということなんですね。このケースは波形が崩れる際の1つの重要パターンなんですよ。

どうです?ちょっとは皆さんのトレードの役に立つ内容になりましたかね?

BOZ流ライントレードの終着点

なぜ、「BOZ流」なのか?

僕はこのブログにおいて、僕なりのライントレードの考え方を

「BOZ流」

としています。まぁ、BOZスタイルでもBOZ式でも、言い方は何でも良いんですけどね。

で、なぜそういった風に名付けるのかと言えば、別に僕は自己顕示欲とかそういった類で用いてるわけではないんですよ。

トレードには、色んな視点・考え方でもって、様々なスタイルがあります。

それはライントレード1つとっても、です。

ライン1本引くのにも、各ライン・トレーダーが、それぞれの考え方や理論構築の上に基づいて引いていると思うんですよ。

そして、それはきっと各トレーダーの努力の賜物。

なので、ライン・トレードを勉強しようと思って、色んなトレーダーさんの色んな方法を上っ面だけ撫でる様に良いとこ取りしようと思っても、結局は上手くはいかないと思ってるんですよ、僕は。

むしろ、そういった上っ面だけを撫でようとする行為は、それを考え抜いて構築したトレーダーに対する冒涜とも言えるんじゃないかと。

しかし、真面目にライン・トレードに取り組もうと思う人にとっては、同じライン・トレードでも色々なスタイルや理論がありますから、

良いとこ取りするつもりはないのに結果としてそうなってしまたり、

誰のどこを信じて良いか分からなくなったりと、

「結構混乱するんじゃねーの?」

と思うわけで。

そういった意味で、僕は僕なりのライントレードの考え方を「BOZ流」として枠組みすることで、これからライントレードを学んでいこうとする人にとっての混乱を少しでも避けられたらな、と思う次第なんです。

僕なりのBOZ流でライン引きを学習するにしろ、他の優秀なトレーダーさんのライントレードを学習するにしろ、どれを選択し、どう没頭してモノにしていくかは、結局のところ、皆さんの手に委ねられています。

僕なりのトレードスタイルで

各トレーダーのトレードスタイルというのは、各自の性格やら生活スタイルに左右される、というかそれに合わせるべきだと僕は思ってるんですね。

僕の場合、

- 仕事忙しいし、

- 忙しいからチャート見る時間も限られるし、

- フリーな時間はわずかだから、家族との時間も大切にしたいし、

- でも、趣味もあるから、そっちの時間も確保したいし、

ということで、ずっとチャート画面の前にへばりつくことはしたくないんですね。僕が四六時中チャートとにらめっこしていても全然平気な人であるということとは別問題として。

でもそうなると、チャートをずっと見続けなくても良いトレードスタイルを確立しておかなければいけないわけで。

すると、必然的にチャートポイントの数は極力省く必要が出てきます。

だって、小さな時間軸ばかりを見ていたり、ラインを沢山引いたり等、たくさんのチャートポイントがチャートに表示されていたら、

逐一そのチャートポイントでの値動きや経過を気にかけることになるじゃないですか。

そうなると、結果としてチャートをずっと眺め続けることになります。

なので、僕なりのスタイルを突き詰めるならば、できるだけチャートポイントは少ない方が良いわけです。

であれば、

BOZ流ライントレードの進むべき方向性は、ラインは出来るだけ省いていき、シンプルに重要なラインだけを残していく

ということが大切になりますし、そうであればこそ

BOZ流ライントレードの究極の目的は、ラインを削ぎ落していくこと

に他なりません。

到達すべきは、ラインを引かないというライン・トレード。

とも言えるでしょう。

あー、なんか僕、今ものすごくカッコいいこと言っちゃった気がする。

でもまぁ、いくら格好つけたところで、その目標に僕自身がまだ到達していないというのが玉に瑕なんですが・・・

さて、これにてライントレードの基礎シリーズは、一旦終了となります。

僕の頭の中にあるもの、全てを語っているわけではありませんが、実際にトレードするための考え方や方法は、このブログの記事にヒントとして、たくさん散りばめられていると僕は思っています。

ライントレードを学習することで、皆さんのトレードの上達に、少しでも貢献出来たら良いな。

そんな感じで、このシリーズの幕は下ろすとしましょう。

それじゃあ、また。