前回の記事で「日足5SMA分析シリーズ」を復活させたのにも関わらず、今回は「エントリーポイントの狙い方」シリーズの続編をアップすることにしました。

というのも、日足5SMA分析シリーズの続きを書いていたら、むしろ「エントリーポイントの狙い方(3)」の続きみたいな内容になってしまったというのが理由です。

(* ̄∇ ̄*)ゞ テヘッ♪

で、「エントリーポイントの狙い方(3)」においては、トレンド中の押し・戻しを拾いに行く際に、

「V字回復のイメージに囚われてはいけない」

といったお話していますが、今回はその辺をより明確にして、どの様にエントリーを考えていくかを解説していこうと思います。

それじゃあ、始まり始まり~~!!

トレンド時の調整局面について

2つの調整局面

トレンド中の押し戻しを捉える場合、既にお話している基本ロジック

- 到達確認

- 反転確認

を用いるわけですが、実際問題として、その基本ロジックだけで比較的容易に獲れるものと、なかなか上手くいかないものとがあります。

というのも、トレンド中の調整局面には、大きく分けて

- 1辺の波で形成される調整波

- 複数の波で形成される調整レンジ(パターン)

の2つがあるからなんですね。

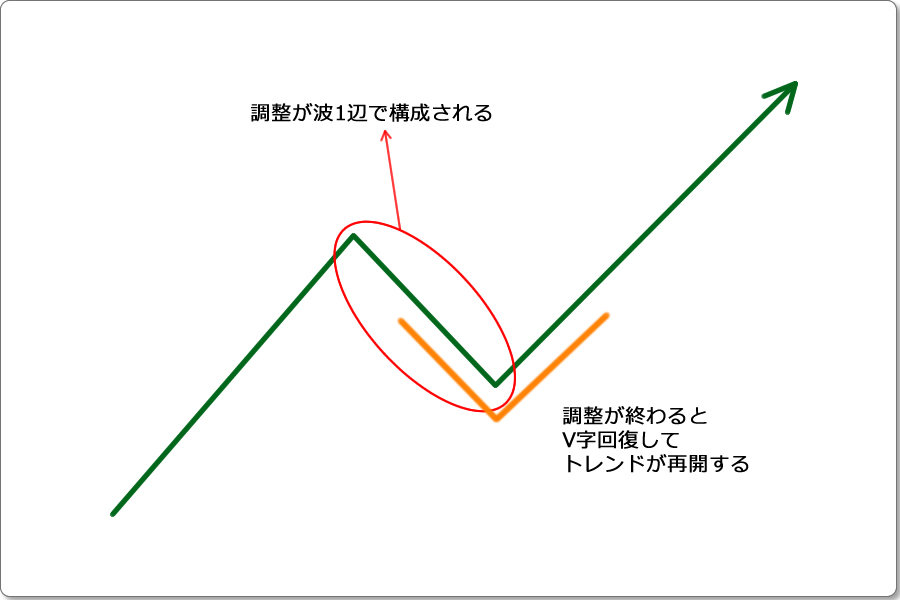

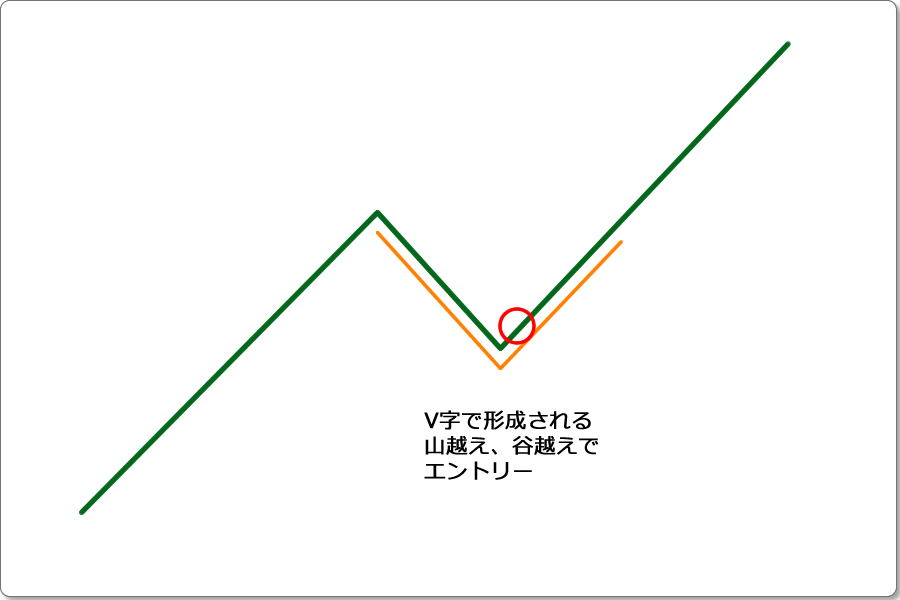

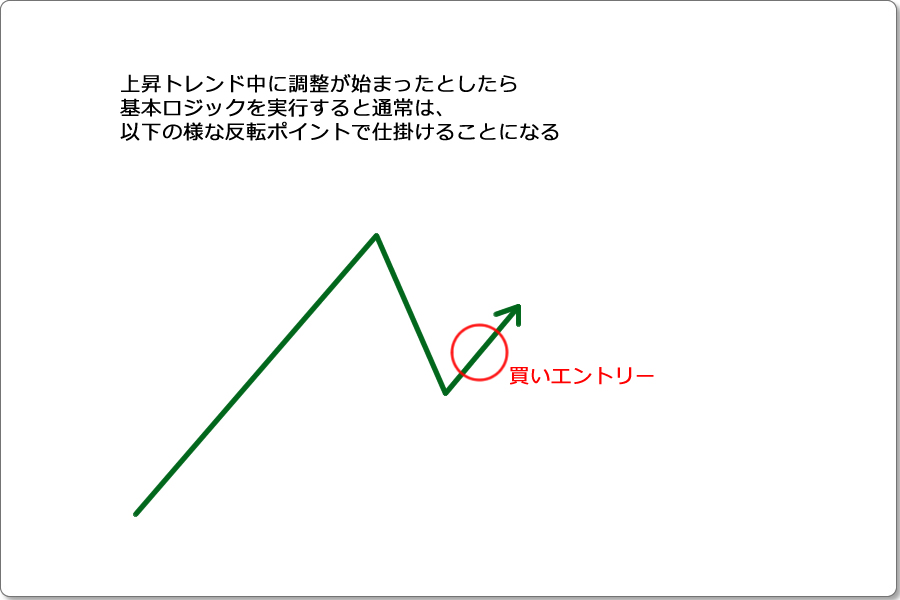

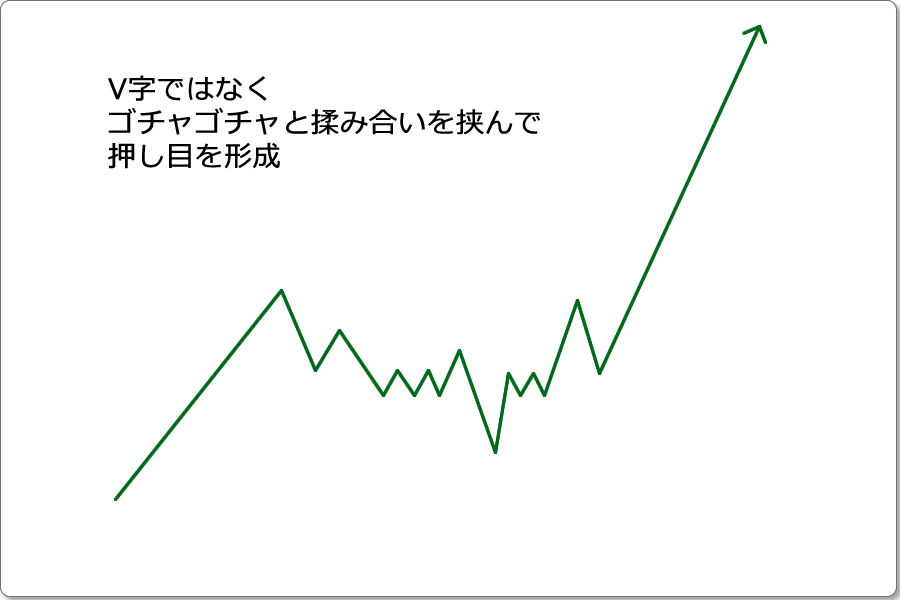

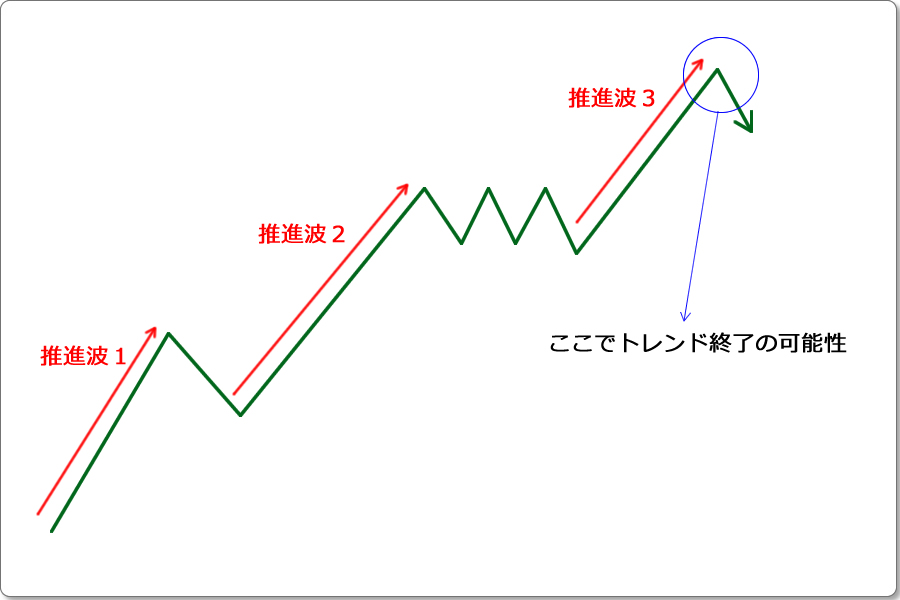

1辺の波で形成される調整波というのは、下図の様に、

調整がジグザグと複数の波で描かれることなく、1辺の波で終わるもののことで、この場合、調整が終わるとV字回復してトレンドが再開します。

図にすると、とってもシンプルな調整ですね。

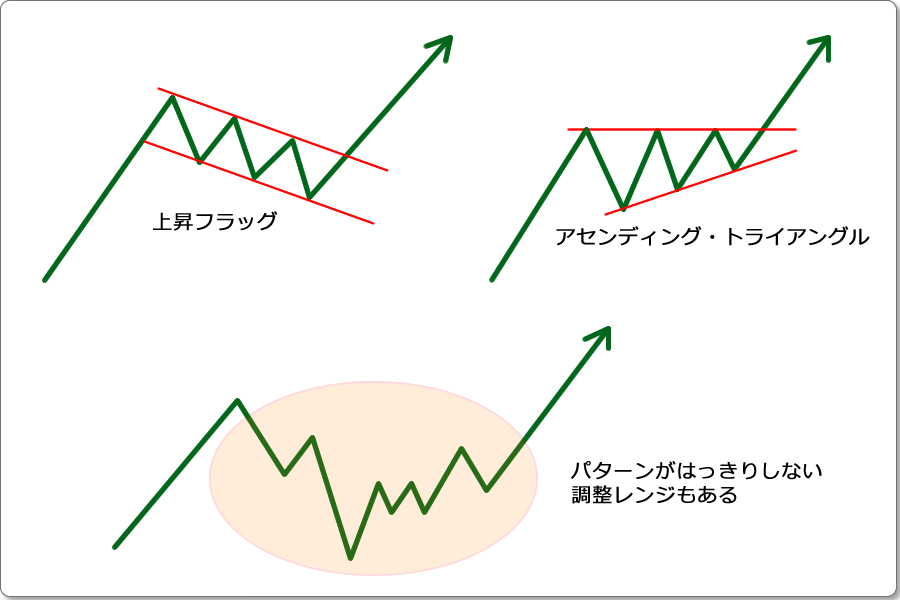

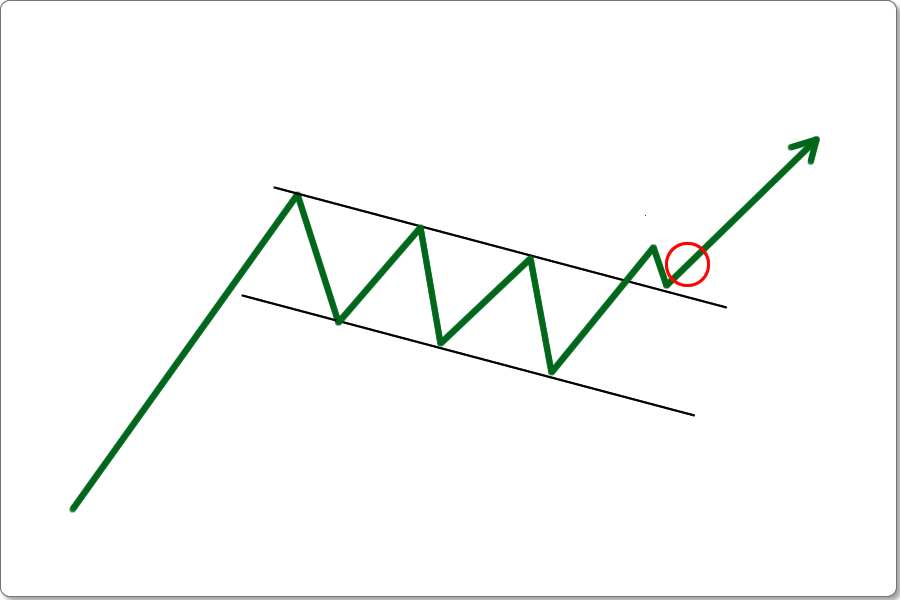

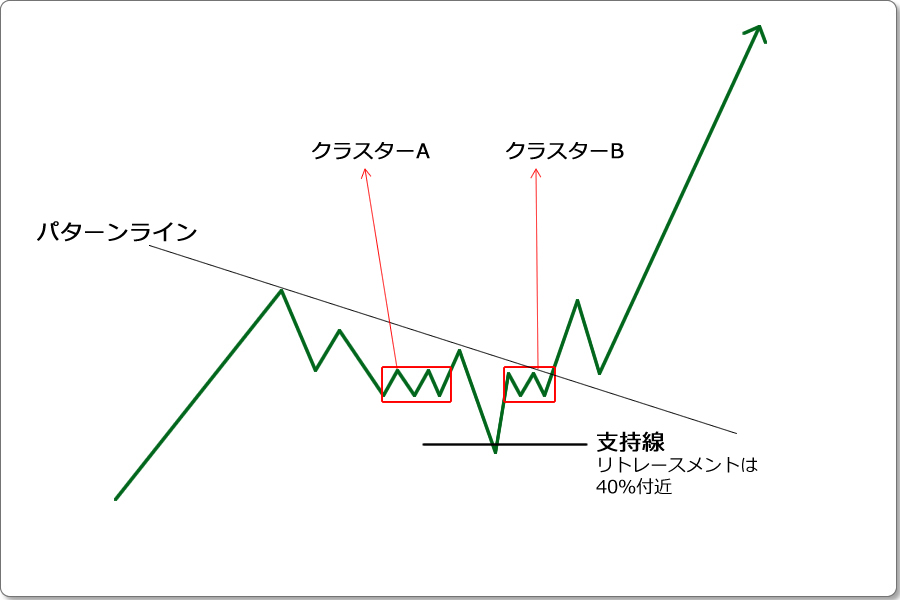

それに対して、調整レンジとは、調整波が複数の波で構成され、一時的にレンジを形成するものをいいます。

その場合、多くは「チャート・パターン」とか「フォーメーション」と呼ばれるお馴染みのパターンを形成します。例えば、こんな感じ。

もちろん、パターンは上図のもの以外にもいくつかあります(チャート・パターンの種類の話を始めると長くなり過ぎるので割愛します。機会があれば別記事にでも)し、パターンがはっきり認識できない調整レンジもあります。

詳しくはこの後解説していきますが、まずは調整局面には、

- 1辺の波で形成される調整波

- 複数の波で形成される調整レンジ(パターン)

の2種類があるということを、まずは頭に入れておいてください。

では、次の解説に進みましょう。

1辺の波で終わる調整波の場合

1辺の波だけで構成される調整波の場合、結果としてそれはV字回復してトレンドが再開します。

ですから、エントリーポイントは基本ロジックを踏まえ、

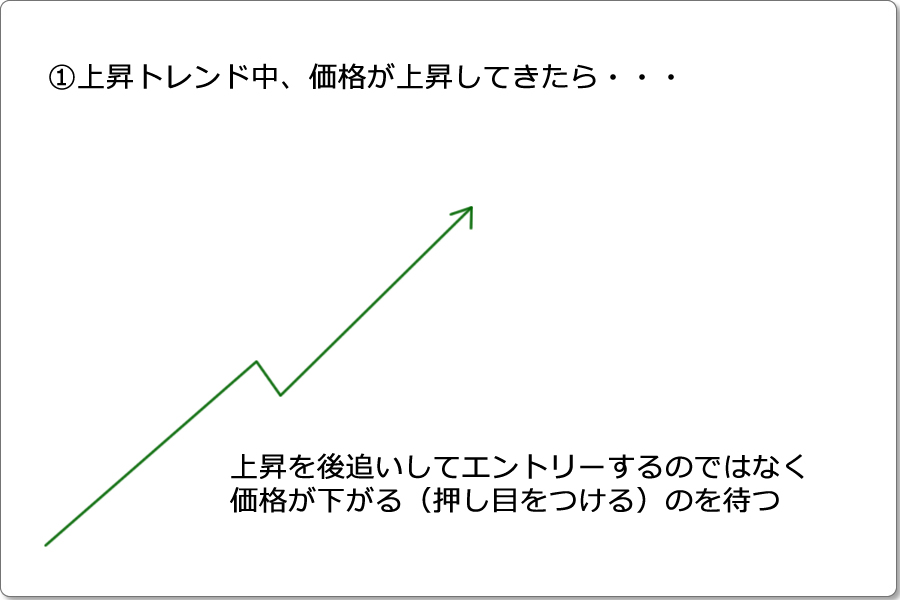

まずは上昇を後追いしてエントリーするのではなく、

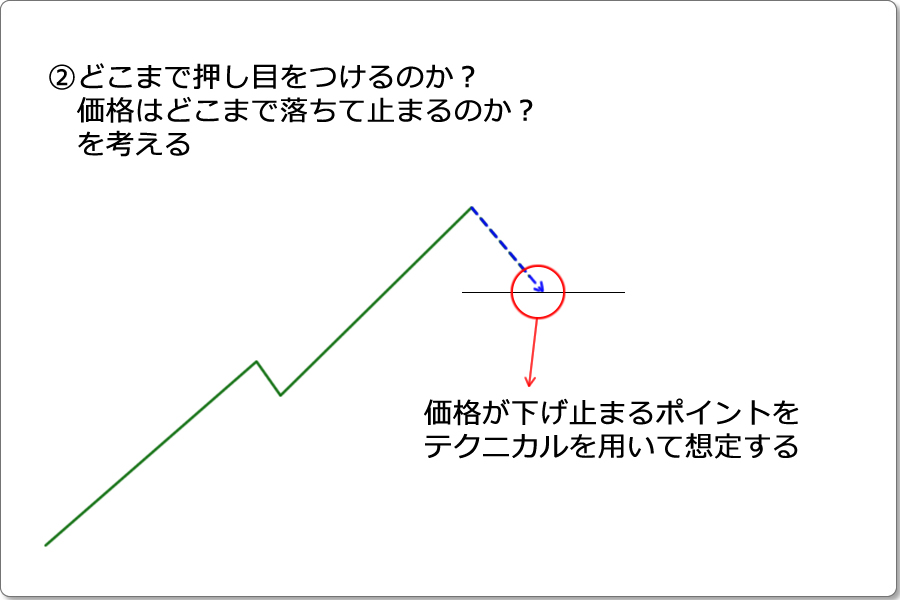

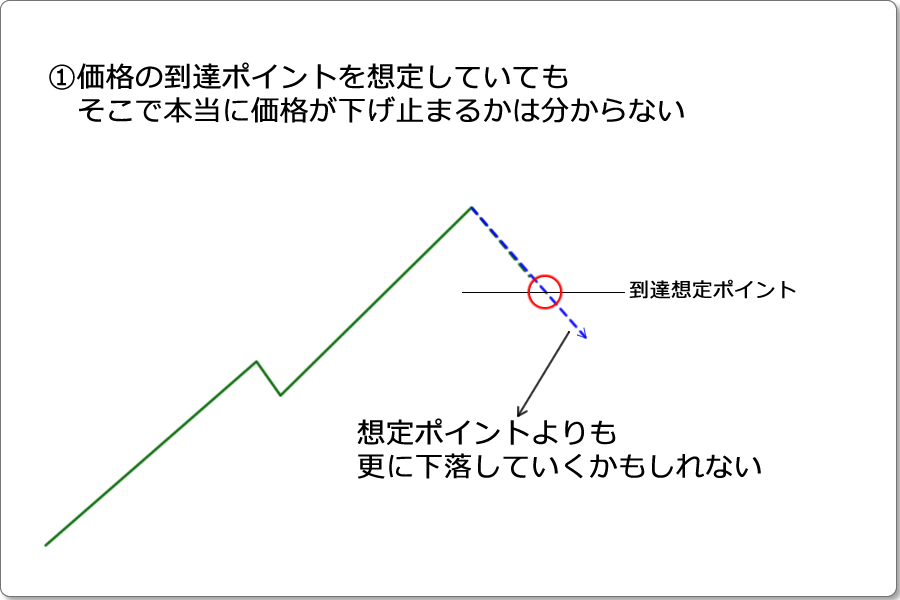

まずは、到達確認を行います。

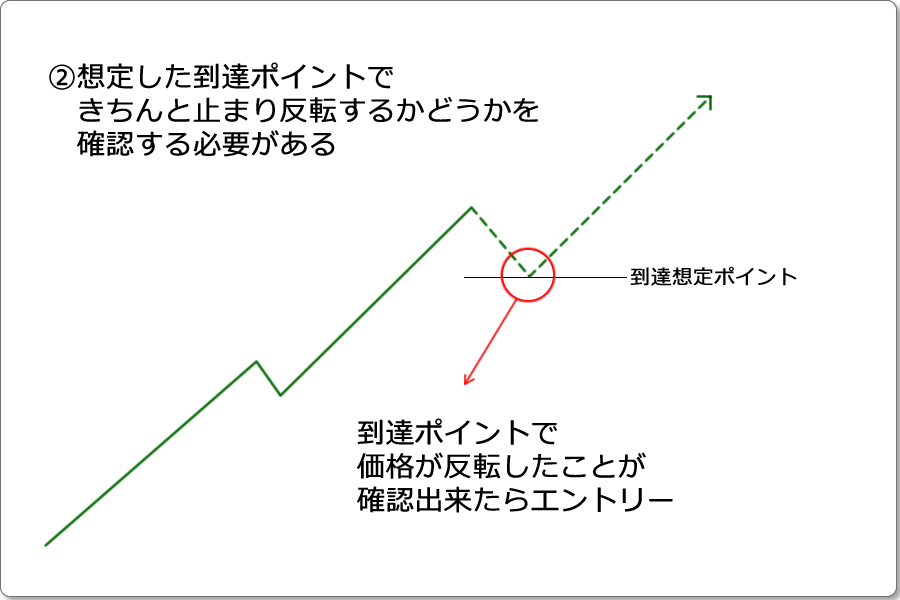

で、想定した到達ポイントできちんと価格が止められるかどうかを確認し、

次に反転確認を行なうんでしたね。

で、反転が確認出来たらエントリー。

結果的に、1辺の波で調整が終わってV字回復する調整の場合は、単純に基本ロジックを踏まえてエントリーするだけで、比較的容易にその局面を獲ることが出来ます。

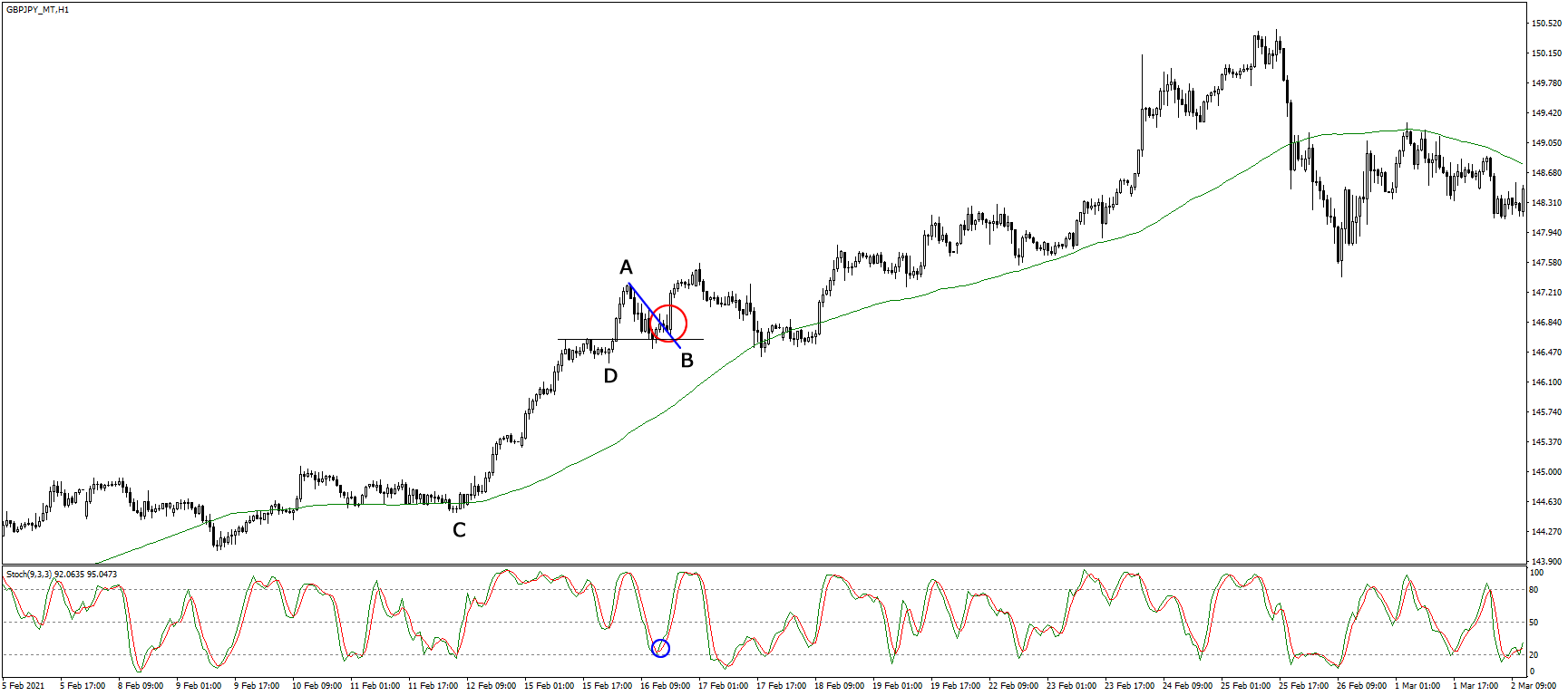

具体的にチャート図を使って見ていきましょうか。

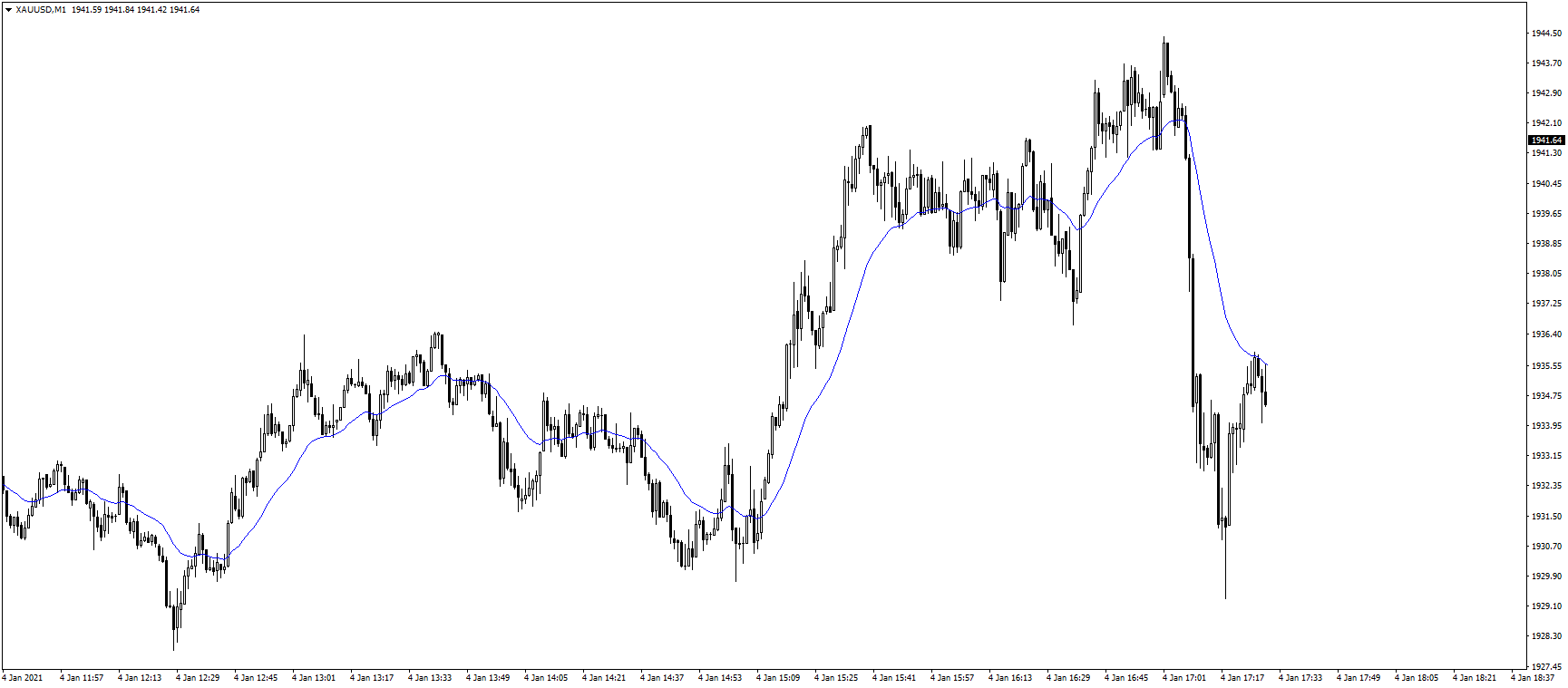

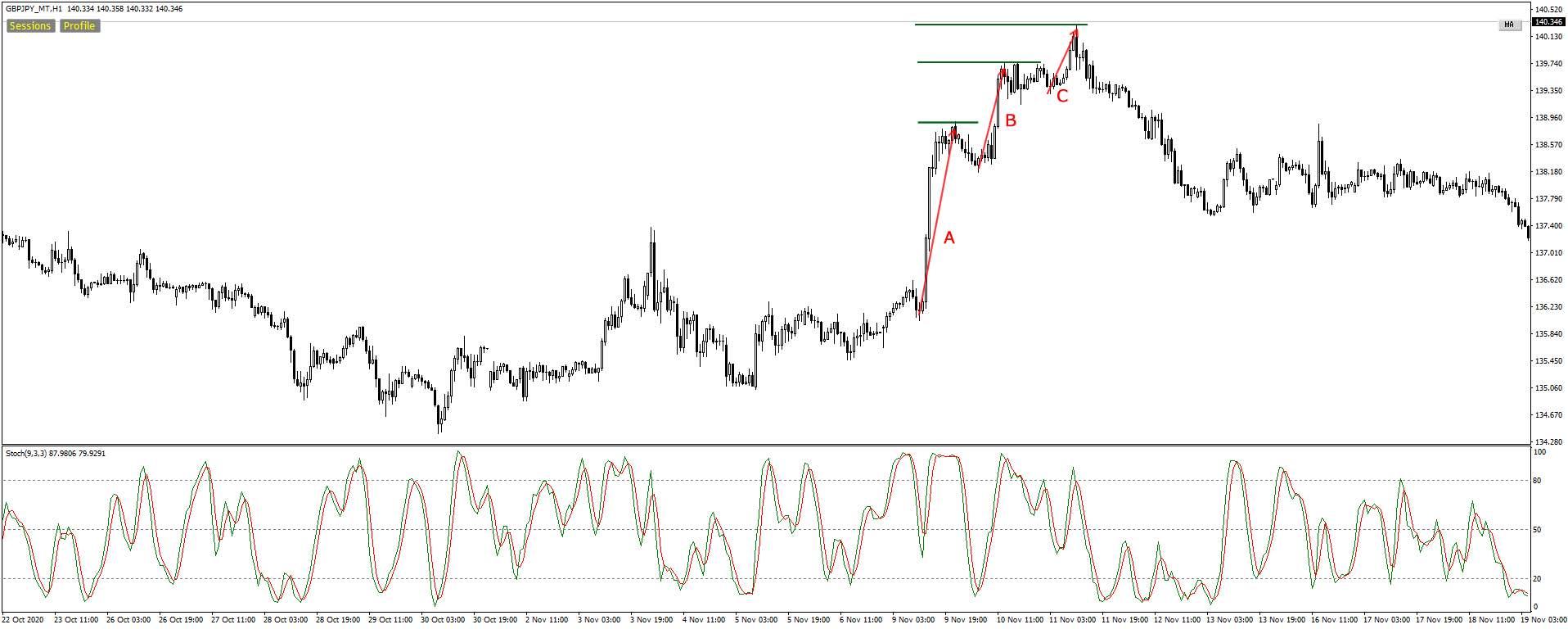

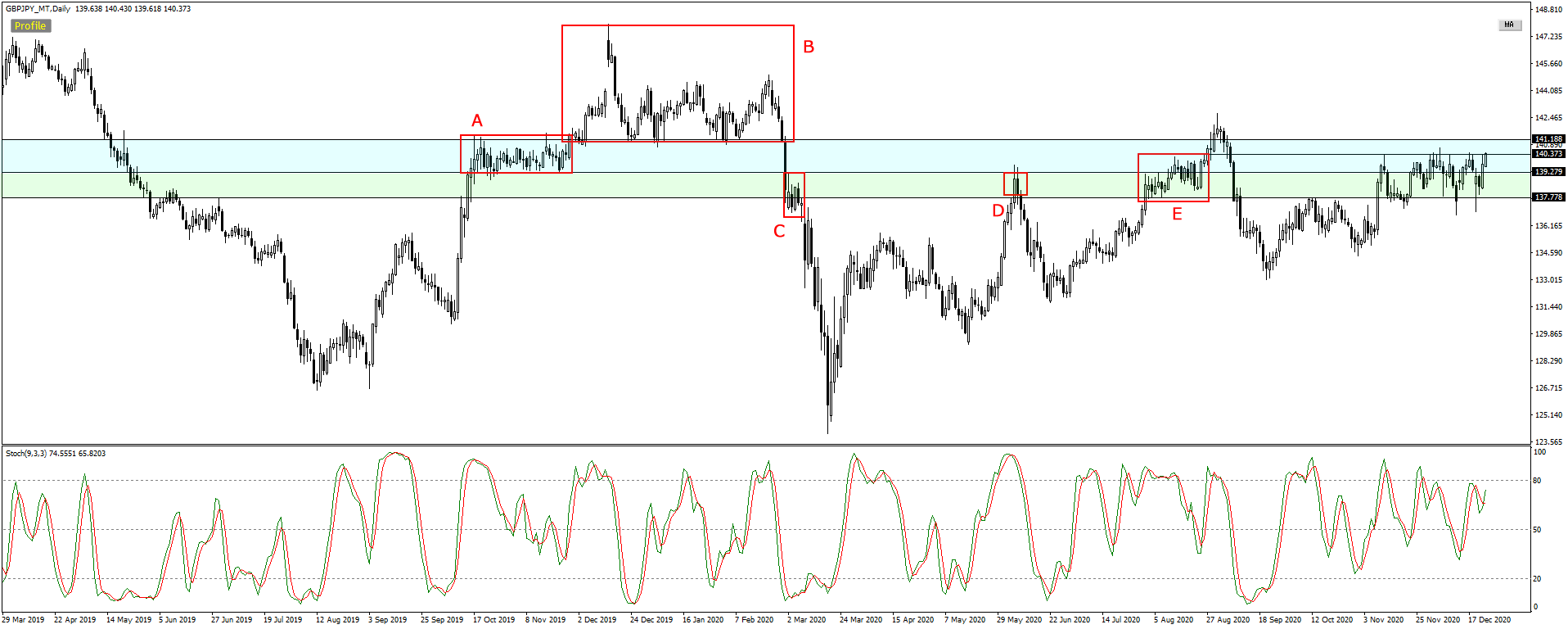

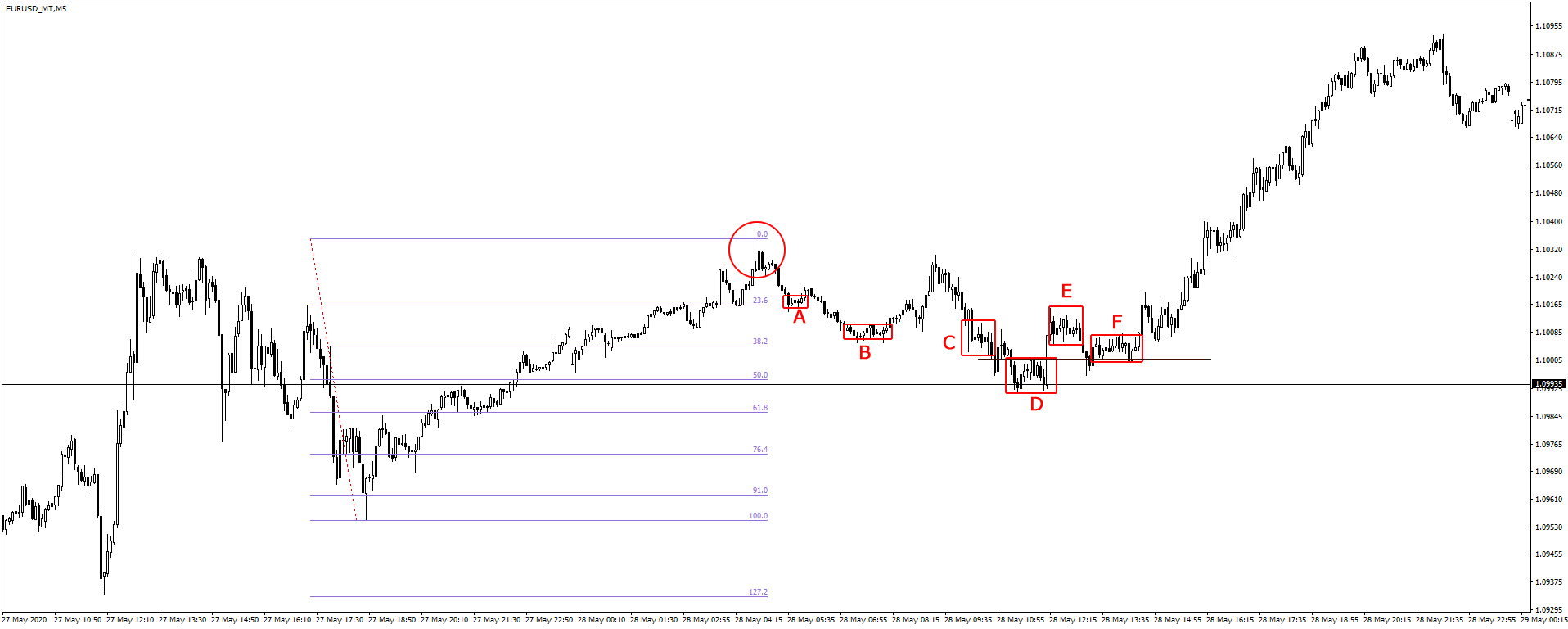

A-Bの部分を見てください。上昇する価格が押し目を形成して下降し出していますが、このケースでは、ロウソク足がジグザグと波を描かずに、徐々に高値低値を切り下げているだけなので、1辺の波にしかなっていません。

ですから、A-Bとパターンライン(上昇トレンド中の調整波を表す切下げライン)を引いて待ち構えるという、至ってシンプルに対応できる局面なんですね。

到達確認もシンプルです。短い水平線で示した様に、ここがレジサポになるのはそれほど難しい判断ではありませんから、そこに来るまで待てば良いだけです。

念を押してC-Aにフィボナッチ・リトレースメントを当てると、このレジサポの位置はちょうど23.6%と合致します。D-Aでフィボを当てたとしても、76.4%と合致します。

で、価格がこのポイントに到達した確認を行い、次に引いておいたA-Bのパターンラインをブレイクしたら反転確認OKです。ちなみにストキャスを確認しても、青丸の通り反転を示唆しています。

直近低値Dを下回らずに上昇しているので、スイングとしてずっと持ち続けていたら爆益ですし、直近高値Aをやや超えたけど直ぐに引き戻された時点でチキンとなって逃げたとしても、35pips程度は獲れたトレードになったでしょう。

以上の様に、トレンド中の1波で形成される調整波からのエントリーは、ロジックさえきちんとしていれば、特段難しいものではありません。

ところが、実際にトレードしていくと、この基本ロジックだけでは上手く獲れないケースに多々遭遇します。

調整レンジに巻き込まれてしまう現実

では、1辺の波で調整が終わらない調整レンジの場合、一体どこでエントリーすれば良いのでしょうか?

例えば、その調整レンジが「上昇フラッグ」だった場合は、どこでエントリーします?

テクニカルを少し勉強した方なら、即答できると思います。下図で示した赤い丸のポイントですよね。

「形成したパターンをブレイクしたところ」

が、調整レンジにおける正しいエントリーポイントなるわけです。

へ~、そうなんだぁ・・・

パターンをブレイクしたところで、エントリーすれば良いんだぁ・・・

へ~、すっごく勉強になります(棒読み)

ふ~ん・・・

( ̄ー ̄)ニヤリ

ま、確かに間違っちゃいません。僕も解説する時は、確かにそうせざるを得ないですから。

でも、実はそれって、現実のトレードからは乖離した解説なんですよ。

だって、レンジブレイクからのエントリーって、それはレンジが既に出来上がったチャートにラインを引いた後付け解説ですよね?

現実のトレードにおいては、そんな都合良くいかないことの方が多いんですよ。

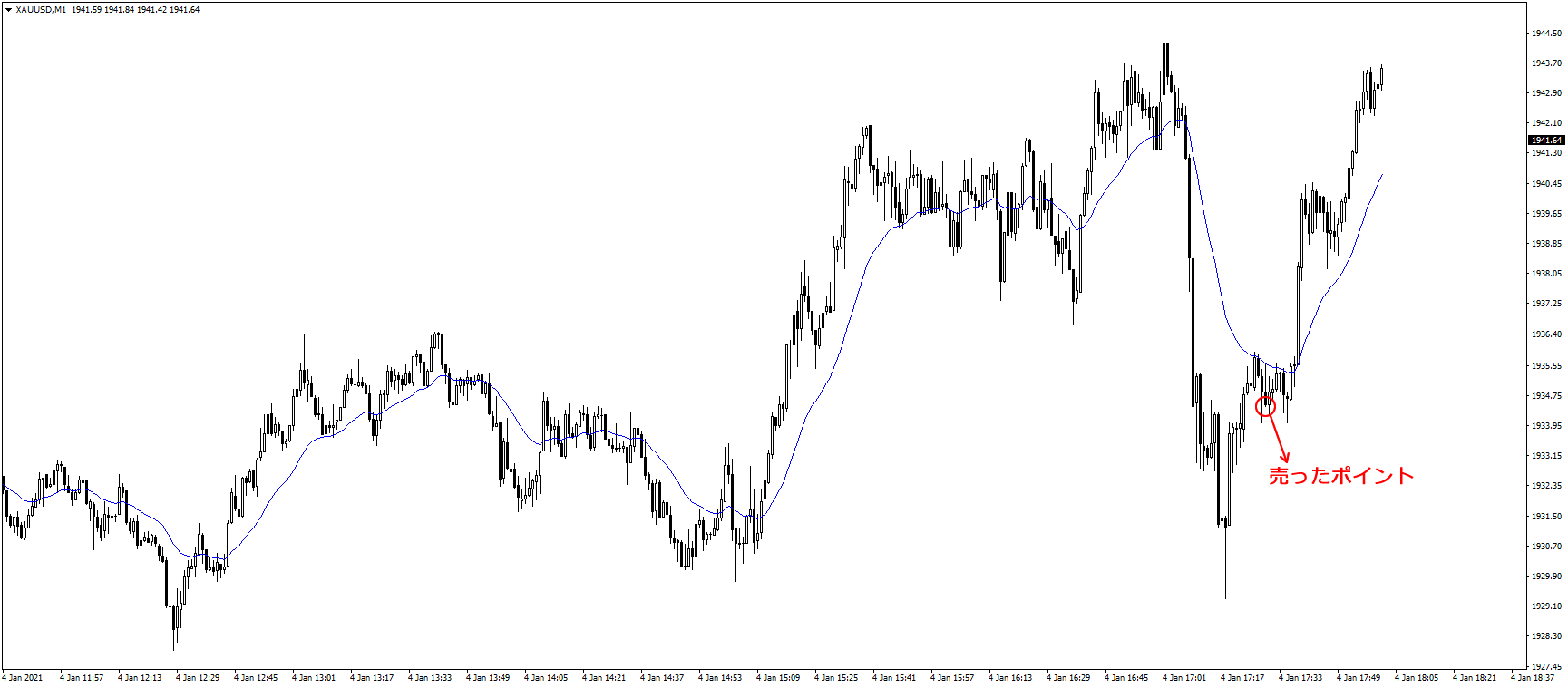

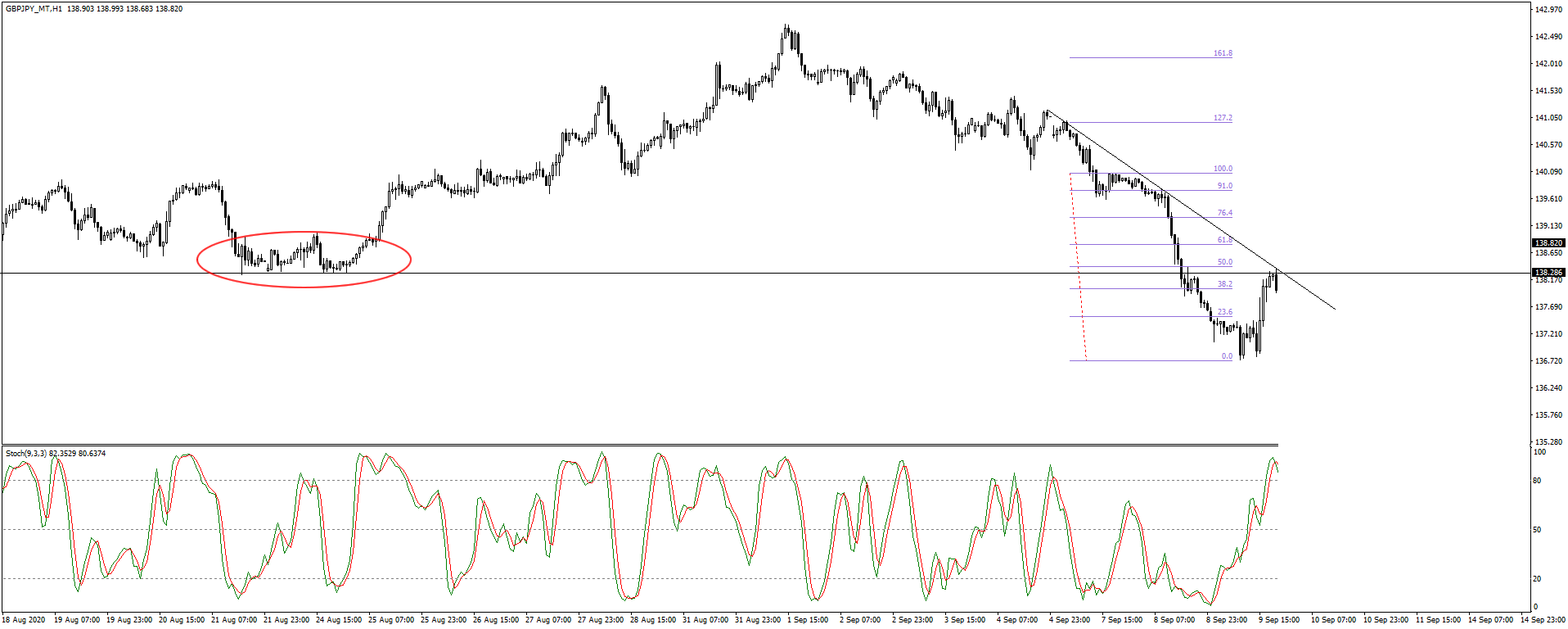

例えば、リアルタイムで以下の図の様な、下降トレンド中の戻し局面を見ているしましょうか。

見ての通り、下降トレンド中に一旦戻り高値をつけ、小さく揉み合った(ディセンディング・トライアングル)あと、そのネックラインを下抜けた上図赤い丸の場面なんて、絶好の売りポイントとして判断しやすいです。ストキャス見ても、反転下落を示唆していますし。

このチャンスを逃すわけにはいきません。即、売りエントリーです。

ところが、結果としては・・・

売った後は下げ切らずに、直ぐに上昇を始めてしまっています。

セットアップ自体は間違っていないので、我慢して持っていれば救われていますが、エントリー根拠とした山部分の高値を一旦越えてますから、恐らく慌てて損切りし、その直後に爆下げし出すという、トレードあるあるな展開になっていたんじゃないかと。

ほ~ら、上手くいかないでしょ。

( ̄ー ̄)ニヤリ

でもね、この局面を後付けチャートで解説するなら、とっても簡単なんですよ。

だって、出来上がったチャートにラインを引いて、

「ほら、ここで下降トレンド継続を示唆する下降フラッグを形成していますよね。ここを下にブレイクしたポイントでエントリーしましょう。オシレーターもちょうどデッドクロスしてますしね」

ってな感じで、ドヤ顔で言えるわけですから。

ひょとして、アナタよりトレードが下手くそな人間が、これ見よがしに上図の様な解説をして、アナタから授業料を貰っているかもしれません。

(((;゚Д゚)))ガクガクブルブル

つか、これってもう詐欺とかいうより、悲喜劇でしかありません。

ノ( ̄0 ̄;)\オー!!ノー!!!!

もちろん、ちょうど下降フラッグが形成されていると認識できるタイミングで、チャートを開いたなら、上図の様に下限ブレイクで仕掛けることは容易かもしれません。

しかし、先ほどの図の様に

この辺りの局面からチャート見ていたとしたら、この段階で「これから下降フラッグを形成します」なんて、判断できますかね?

出来ないでしょ、普通。

だからこそ、戻り売りを仕掛けてしまい、

この様に、仕掛けた直後にせり上がってしまって、損切りさせられてしまうんですよ。

調整局面で仕掛けてみたら、調整レンジに巻き込まれてしまうってことは、実際にトレードしていれば、日常茶飯事にあることなんです。

実際のトレードでは、先の見えない中でエントリーポイントを探さなくちゃけいません。だから、難しい。出来上がったチャートで後付け解説するのに比べて、リアルタイムでトレードするということは、遥かに難しいわけです。

調整レンジに捕まる仕組み

エントリーしたら調整レンジに巻き込まれてしまう・・・

というのは、実はトレードのロジック上、ごく自然なことなんですよ。

これについての仕組みを、図にして端的に説明しますね。

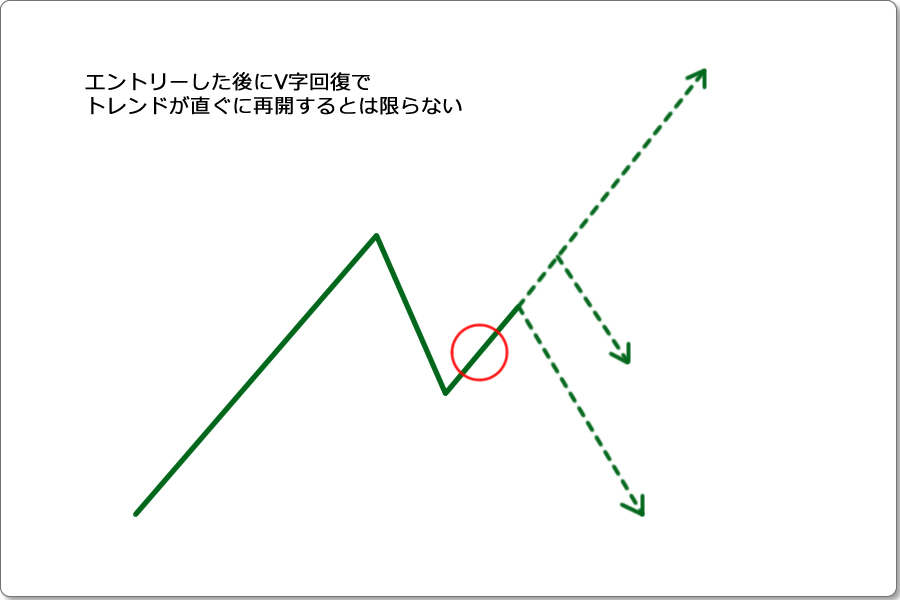

例えば上昇トレンドの場合、価格が下がる波を描き出したら、それは調整が始まったことの証になります。

であれば・・・

上図の様に、反転上昇を始めたポイントで仕掛けるのは、当たり前の行動になるわけですよね。

しかし、実際のところ、どうかと言えば・・・

エントリーした後に、素直にV字回復してトレンドが再開するとは限らないわけですよ。

で、結果的に・・・

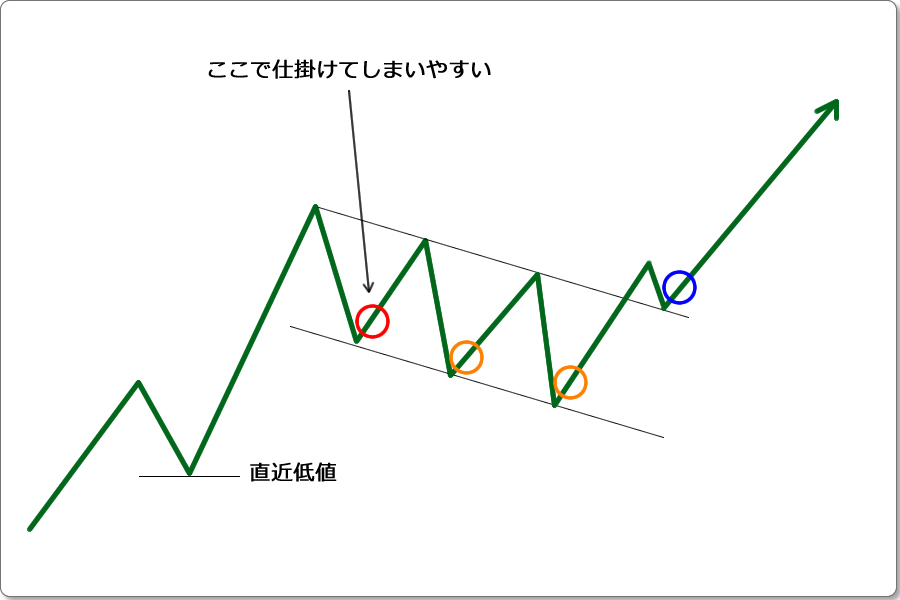

上図赤い丸のポイントで仕掛けてしまったにもかかわらず、調整レンジに巻き込まれてしまうという現実に直面するわけです。

リアルタイムでトレードを行ない、先の見えない中で押し目を拾いに行こうとすれば、むしろ当然の結果です。

しかし、このポイントでエントリーしてしまうと、調整レンジの渦に巻き込まれてしまい、含み益が出たと思ったら含み損を抱えてしまい、また含み益が出たと思ったら再度含み損を抱えてしまう・・・ということを繰り返す、嫌な時間を過ごすことになります。

もちろん、セットアップが正しければ、ほとんどのケースでエントリーした方向へと抜けていくので、最終的には救われる結果となることが圧倒的に多くなりますし、

調整レンジをブレイクした時に仕掛けるよりも、結果として見れば安値で買ったり高値で売ったことになるので、お得っちゃお得です。

理屈の上ではね。

しかし、リアルトレードでは、やっぱり先のことは見えないわけですから、下手をするとエントリーポイントを下回ったところで慌てて損切りし、次にオレンジ色のところで再度エントリーして損切りし・・・を繰り返してしまう恐れもあるわけで。

まぁ、いずれにせよ苦しい展開になるわけです。

先の見えない中でトレードするって、後付け解説するよりも容易じゃないんですね。

ということで、僕ら実際にトレードをして収益を稼ぎ出そうとするトレーダーは、この一寸先は闇状態の中を乗り切る術を持つ必要があります。

では、この様に調整局面とはいっても、1辺の波で終わる調整局面なのか調整レンジなのかが予め分からない中、どの様にしてエントリーの考え方を構築していけば良いのか?

これについて、次に解説していこうと思います。

まずは前回の復習

このシリーズの前回となるチャートポイントの狙い方(3)においては、明確に「調整レンジ」との枠組みでお話していませんでしたが、V字回復になるとは限らない調整に対応するために、

- 到達確認をきちんととる

- 浅い到達ポイントには注意する

- トレンドの状況(強弱は?・何波目?)を考慮する

- 小さな時間軸で追いかけない

- 環境認識を大切にする

- 適切なビルドアップがなされてから仕掛ける

という内容のお話をしました。

で、今回は「調整レンジ」というものを明確にして対応するために、それ以外の考え方をお話していこうと思っています。

が、その前に前回にもお話している

- 到達確認(到達確認をきちんととる・浅い到達ポイントには注意する)

- 俯瞰して見る(小さな時間軸で追いかけない・環境認識を大切にする)

について、再度念を押しておこうと思います。大事なことなのに、軽視されがちなので。

到達確認をきちんととる

繰り返しお話しますが、順張りの押し戻しを捉える際のロジックは

- 到達確認

- 反転確認

の2つが基軸になります。そして、この2つが揃って初めて「正しいエントリー」となります。

ただ、状況によって片方のみの確認でエントリーしても良いというのは、既にお話していますよね。

しかし、その優先順位は

- 到達確認

- 反転確認

の順番です。これ、もう少し正確に言うとするならば、

相場の状況から到達確認を獲った後に反転確認せずにエントリーすることはあっても(例えば反発狙いのスキャル等)、到達確認を行わずに反転確認のみでエントリーするのは危険行為

ということなんです。

以前にも言いましたが、到達確認を行わず反転確認のみでのエントリーの精度は低いです。

到達予測ポイントとは、チャートポイントとなり得るポイントですが、チャートポイント以外で反転確認を行なった場合のテクニカルの信頼度は低いんですよ。つまり、ダマシが多い。

なので、きちんと到達ポイントを想定し、そこから反転するかどうかの確認が大切なんです。

先ほど解説で使った下のチャート図、覚えてますか?

反転したと思って売ったら失敗した場面でしたよね。

でも実はこのポイント、きちんと到達確認を行っていません。

きちんと到達ポイントを探っていたとしたら、

上図青い丸のポイントを見ながら到達ポイントを考えていくと、オレンジ色のゾーンがそれに当たるのではないか?

と、まずは想定できると思います。

で、この想定した到達ポイントの根拠の裏付け強化のため、フィボナッチ・リトレースメントを引いてみます。

すると、このオレンジ色のゾーンの上限が50%戻し、下限が38.2%戻しに相当することが分かりました。

となると、このオレンジ色のゾーンの下限が、到達ポイントの第一候補、上限が第二候補になるわけです。

であれば、きちんとこの到達想定ポイントにまで価格が到達するまでは、何があっても「待つ」必要があるわけですよねぇ・・・

しかし、見ての通り、

到達ポイントに到達するのを待たずに売りエントリーしてしまったため、売った後にもう一度到達ポイント目指して価格がせり上がってしまう、という悲劇が訪れてしまったわけです。

もう一度、到達ポイントをテクニカルを用いて想定した時のチャート図を見てみましょう。

きちんと到達確認してからエントリーしておけば、調整レンジに巻き込まれることはないどころか、

調整レンジが終わったポイントで仕掛けることが出来た

ということが分かりますよね。

この様に、押し戻しを拾う場合は、必ず到達確認をする必要があります。

でもなぜか、反転確認はするのに、到達確認は軽視しがちなんですよねぇ・・・

僕自身ですら、このロジックが明確化できる前は、到達確認を軽視して反転確認のみでエントリーすることが多かったんですよ。

でね、その原因はやっぱり「欲望」からきているんですよ。

だってね、

やっぱりこんな局面を見ちゃったら

「このチャンス逃したら、もったいない!」

ってなるじゃないですか。

ここで売りエントリーしなかったせいで、この後に雪崩のごとく価格が下がり出すのを指をくわえて見ていることになったら、もう悔しくて悔しくて夜も眠れませんもんね。

で、そんな感情が「欲望でトレードしている」という証です。ロジックもへったくれもありゃしない。

だから、勝てないんですよ。

どんなに反転しかけてる様に見えても、大切なのは「到達確認」です。

このことを肝に銘じておくことで、安易に調整レンジに巻き込まれたり、ミス・エントリーをしてしまうのを大きく防ぐことに繋がっていくわけなんですね。

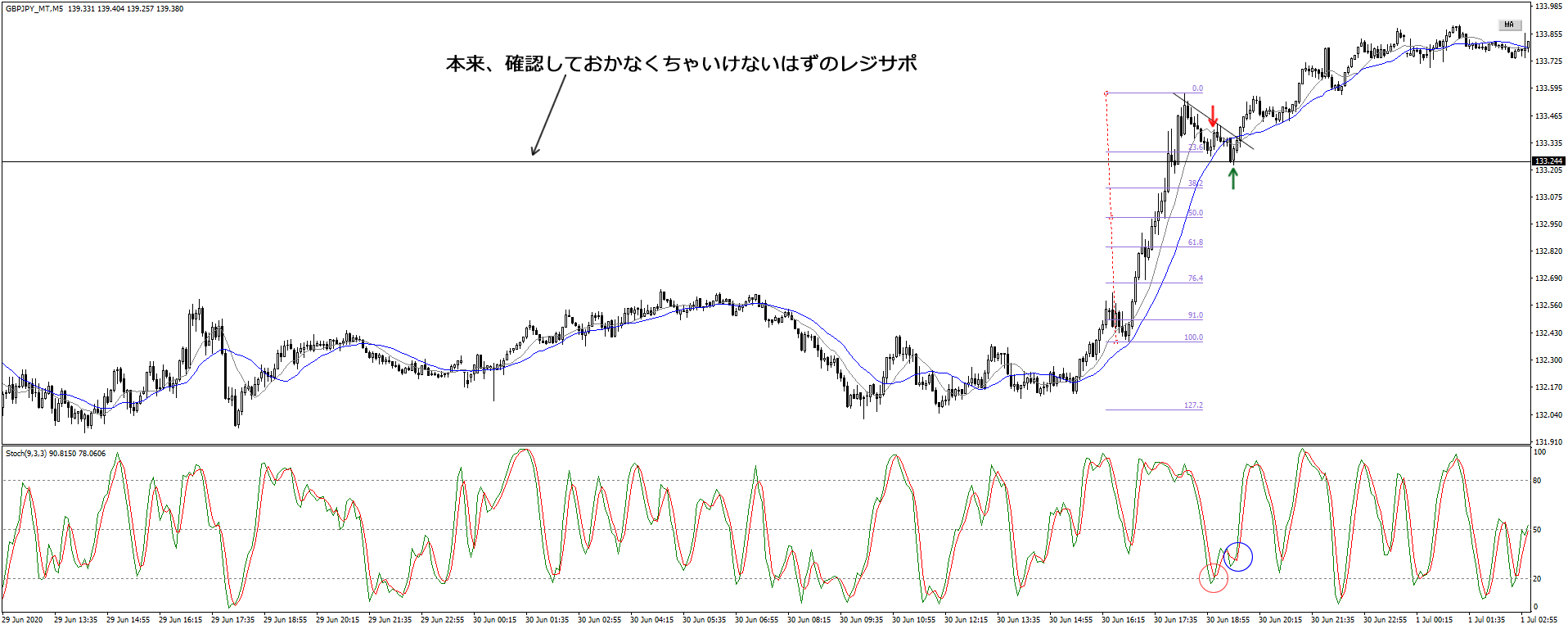

しかし!

残念なことに、到達確認が大切と言い聞かせると今度は、到達ポイントを自分の欲望に合わせて設定してしまうんですよ。

到達確認を行なう場合のテクニカルで、重要視しなくちゃいけないのは、まずはレジサポです。

上図で言えば、緑色の丸のポイントを見ながら、オレンジのゾーンが想定できますから、早くてこのゾーンの下限ライン、遅くてこのゾーンの上限ライン辺りに価格が来るまで待つことが大切なわけです。

しかし、そこまで待てない人は、到達ポイントの理由付けとして単にフィボを持ち出して、

「38.6%に到達した!このチャンスを逃したら勿体ない!オシレーターも反転下落を示唆してるし!」

ということで売っちゃうんですよ。

フィボだけを到達ポイントの根拠に持ち出すのは、正直根拠としては薄いんです。

(もちろん、フィボ数値の辺りで一旦売りが入ることは多いので、スキャよりのトレードとして「反転」ではなく「反発」狙いの売りトレードなら、それでOKですが)

上図では最後のロウソク足が長い下ヒゲ陽線なので、通常はエントリー控えておかくしくない場面です。

が、ロジック通りにトレードできない人の頭の中は「爆益」の妄想ばかりなので、ロウソク足確定まで待てるはずもなく、確定する前の一時的な下げを見てエントリーしちゃいます。

もちろん、そんないい加減な到達確認でも、上手くいくことはありますよ。だってトレードに絶対はなく、確率論ですから。

しかし、確率論であるが故、そのほとんどのケースは失敗に終わります。こんな感じで。

エントリーの基本ロジックを知ったところで、それを自己都合で解釈して用いていたら、いつまで経っても負け続けのトレーダーのままです。

「到達確認が大切」

というのは、単にやれば良いという意味じゃないんですよ。大切であるがゆえに、シッカリと行なう必要があるという意味なんです。

俯瞰して見る

勝てない人の特徴として、

「小さな時間軸ばかりをガン見」

というのがあります。

しかし、このシリーズの前話でもお話した様に、実際は小さな時間軸で追いかけてエントリーすることの方が、難易度が高いんですよ。

1時間足で判断していたら、鼻くそほじりながらYouTube観て、たまにチャートをチラ見してエントリーするだけで勝てるようなポイントを、

5分足を必死でガン見しながら値動きを追いかけて、結果的には資金を減らし続けるわけなんです、勝てない人って。

で、挙句の果てには

「メンタルが・・・」

なんて反省しながら自分を責めるという、意味不明なことをやり出すんですよ、勝てない人って。

全くお門違いな行為を全くお門違いな反省点持ち出して、クヨクヨしたり自分で自分を励ましてみたりって・・・

マジ、ウケるわ。

щ( ̄∀ ̄)ш ヶヶヶ

すみません、昔の僕自身の話です・・・

ノ( ̄0 ̄;)\オー!!ノー!!!!

で、話を元に戻しますが、実は、1時間足を見ていたって、その値動きに翻弄されることもあるんですよ。

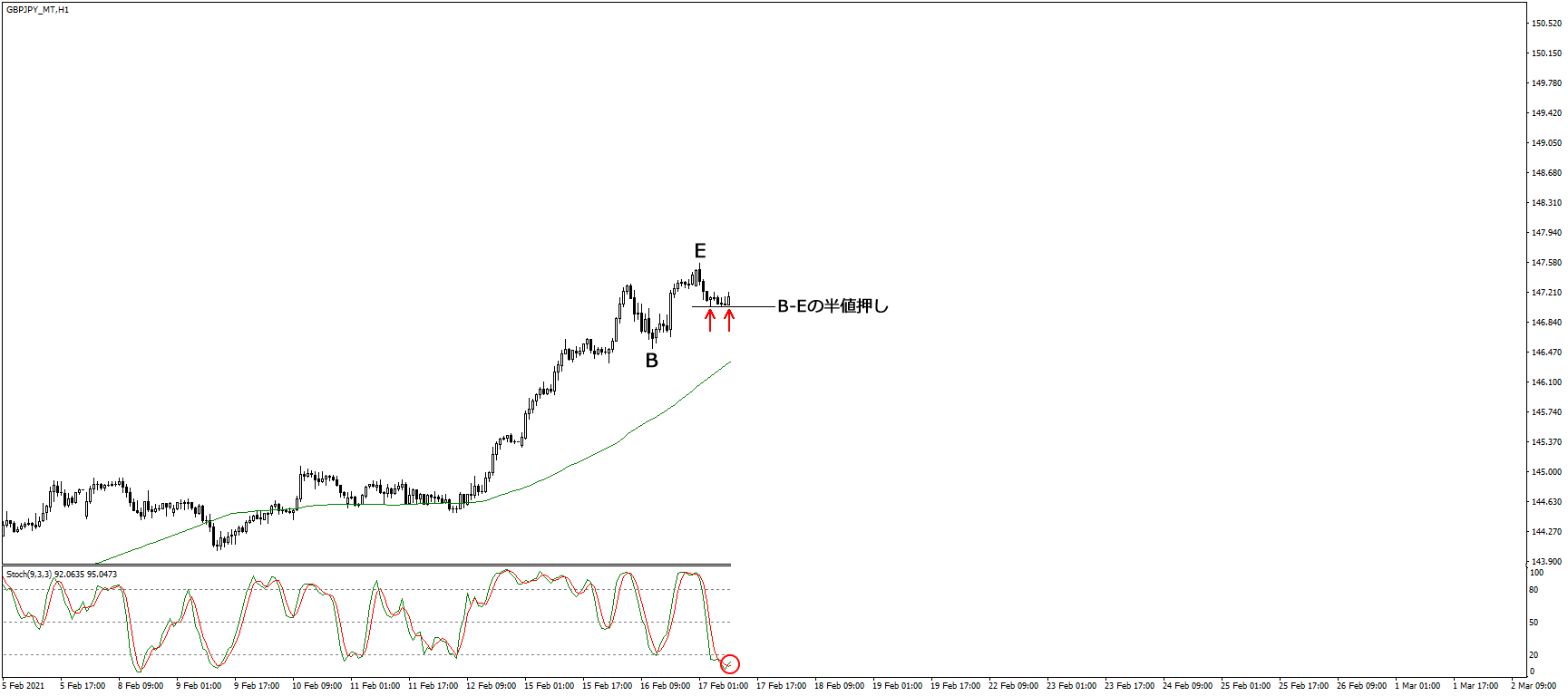

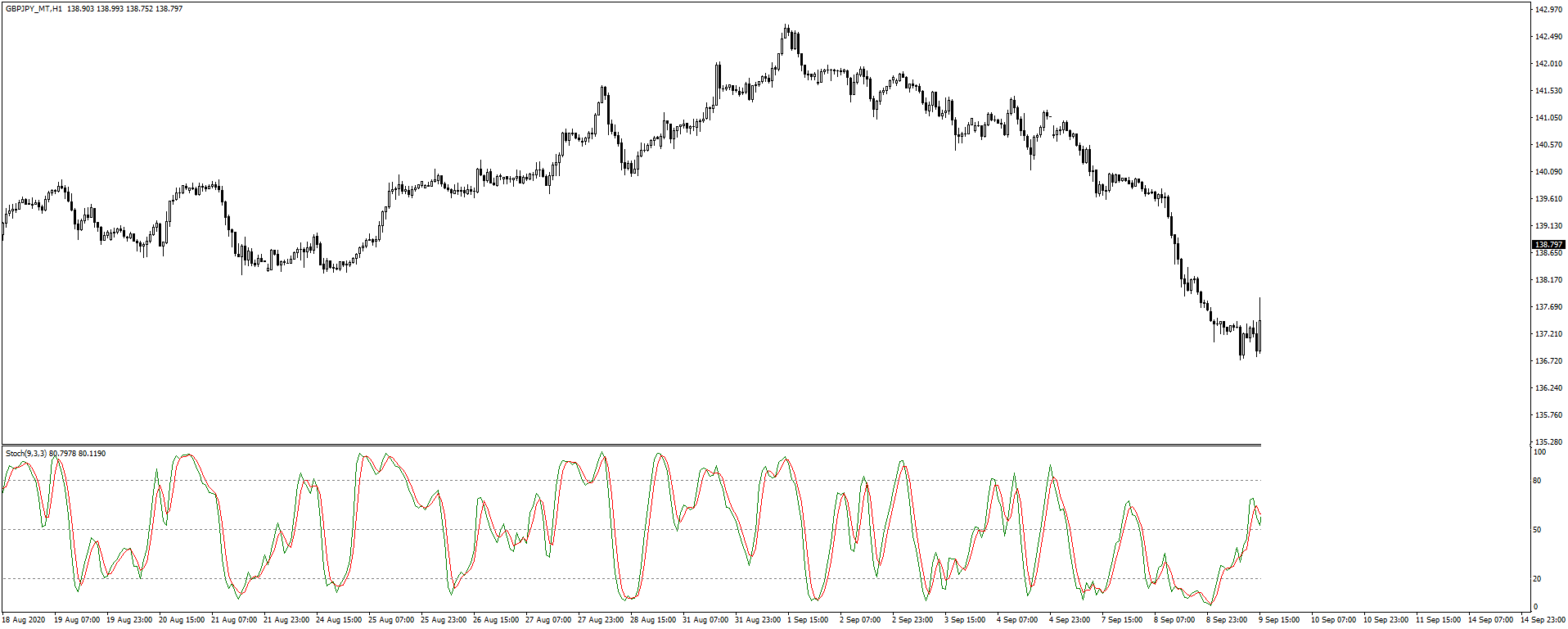

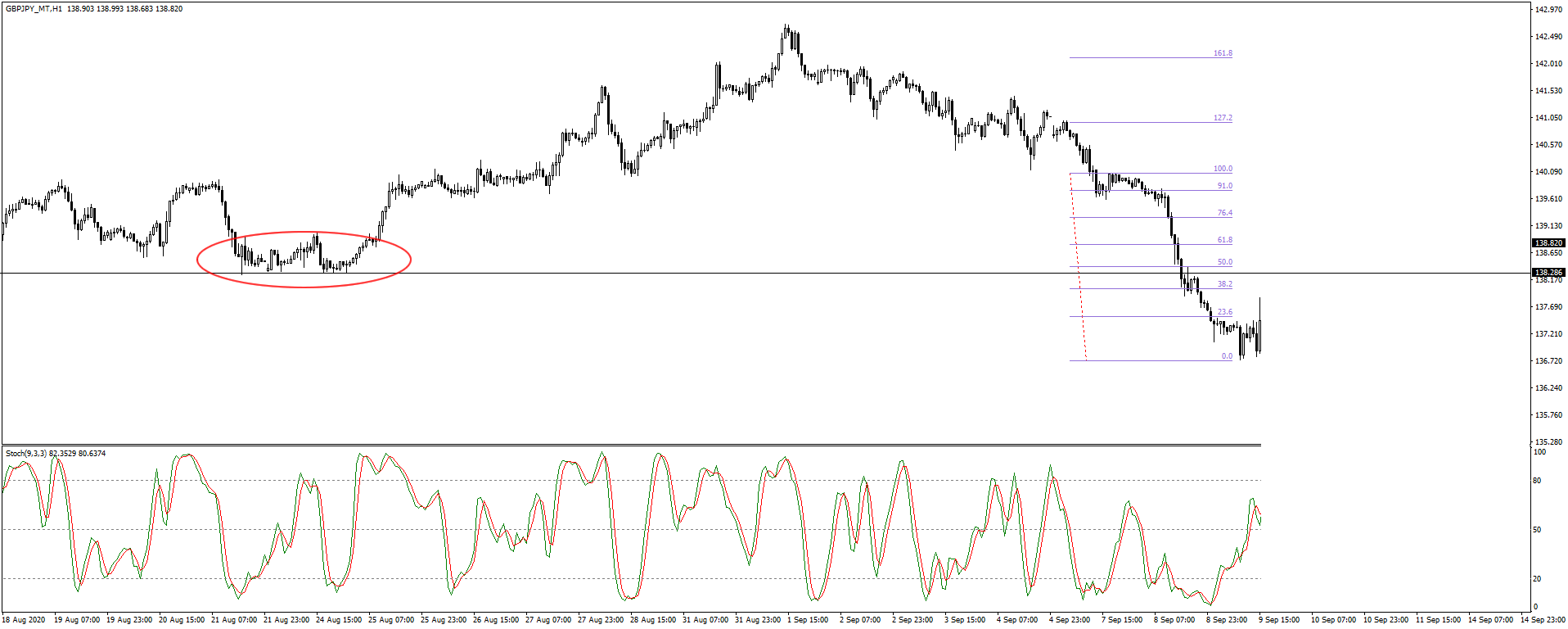

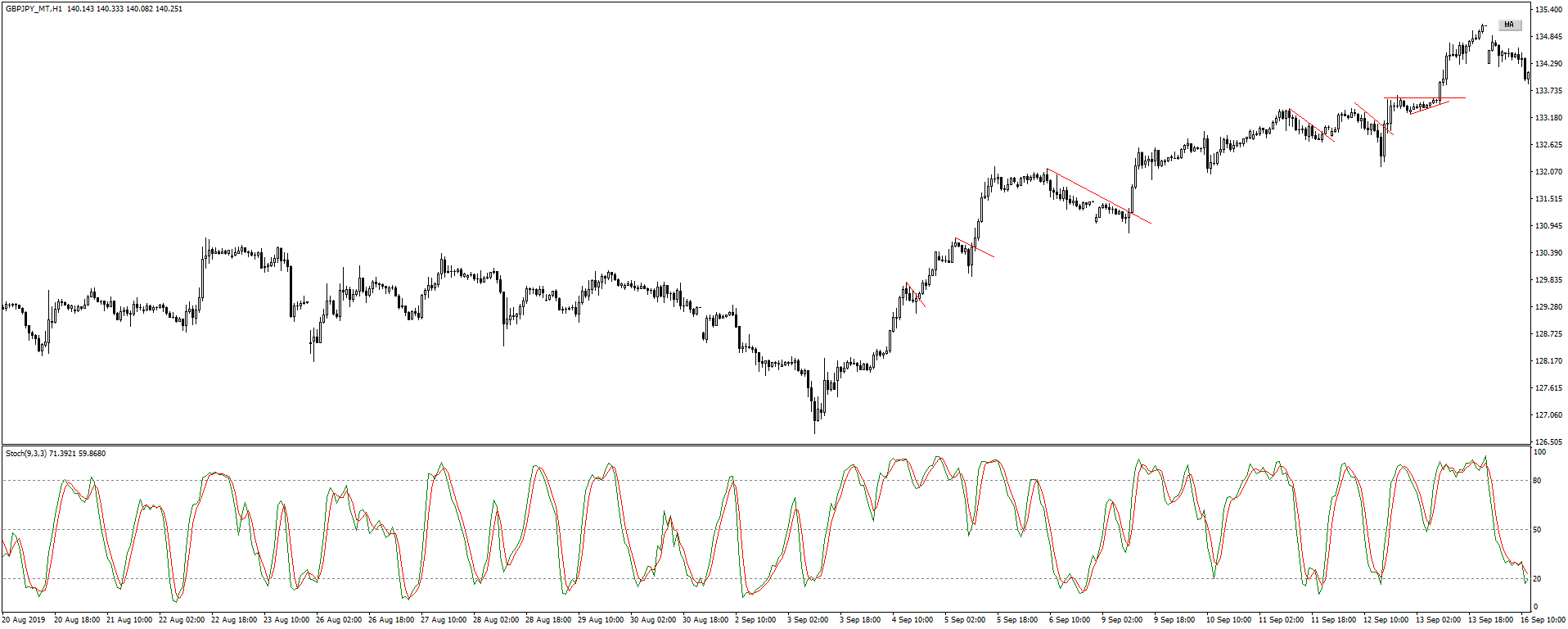

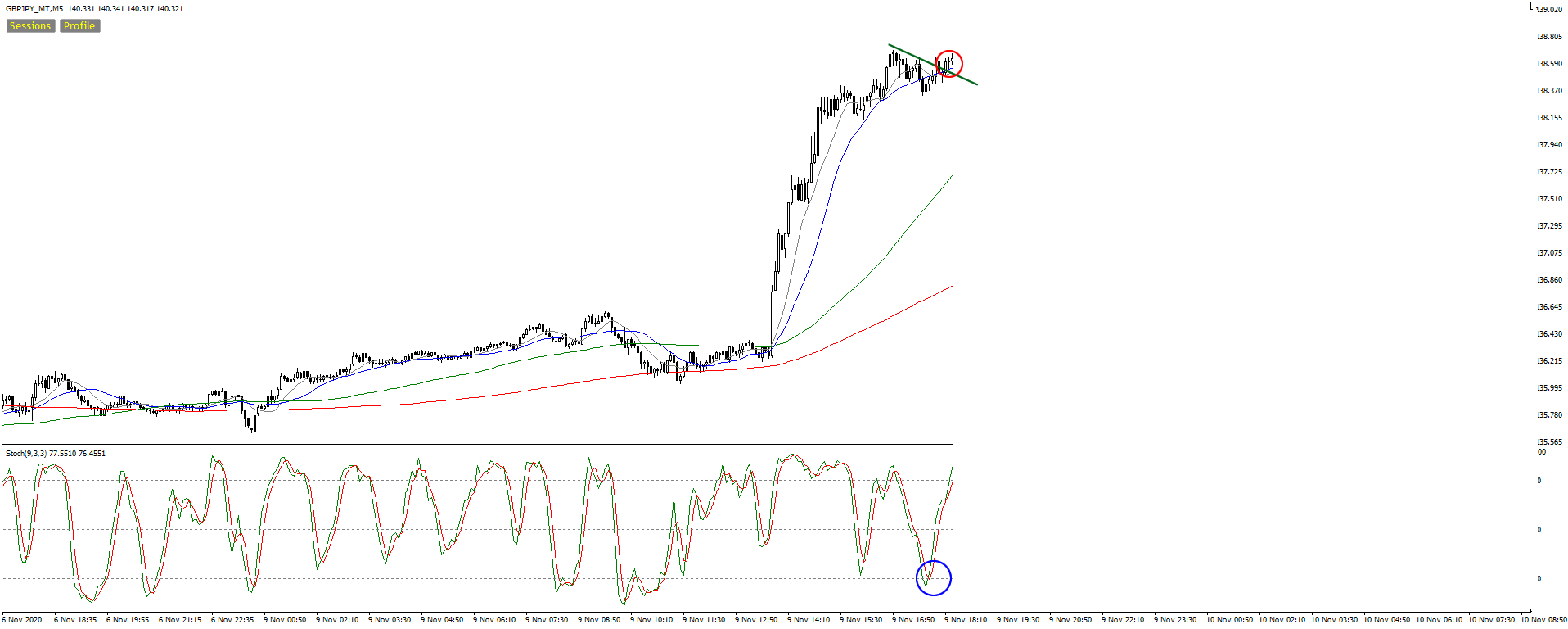

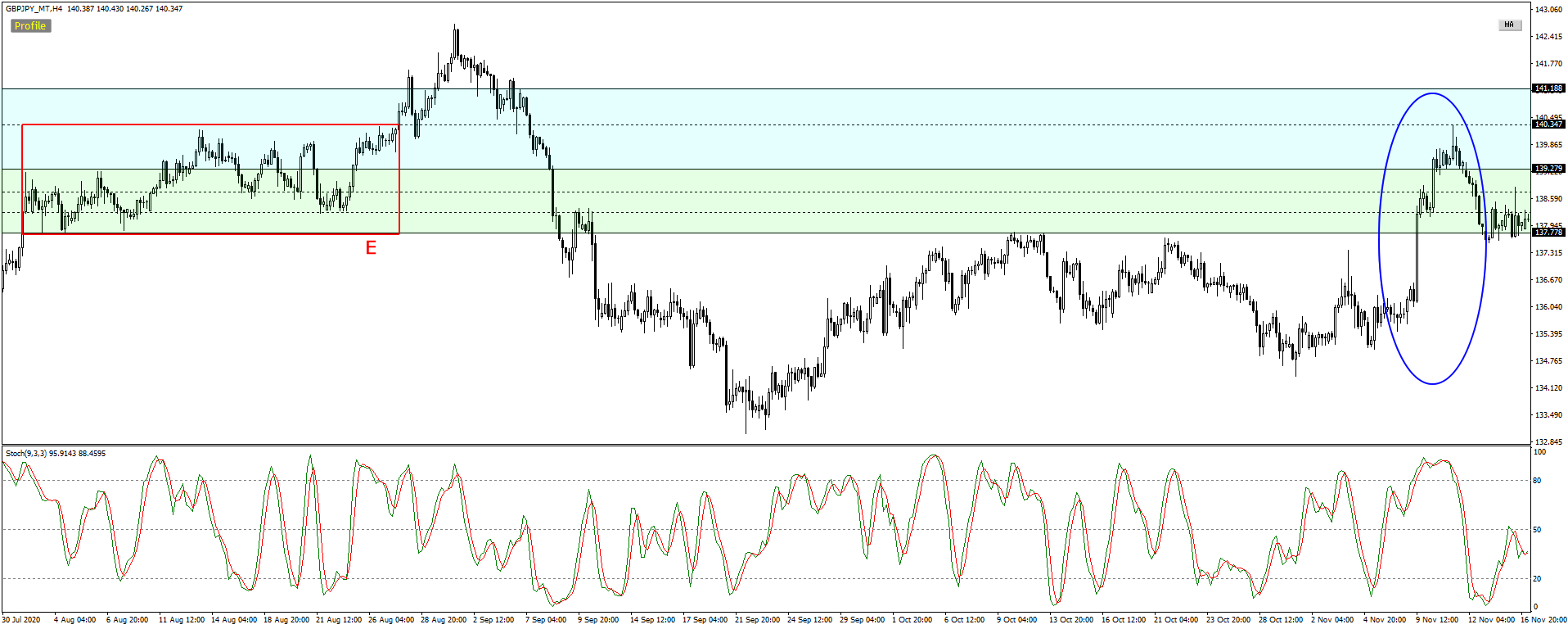

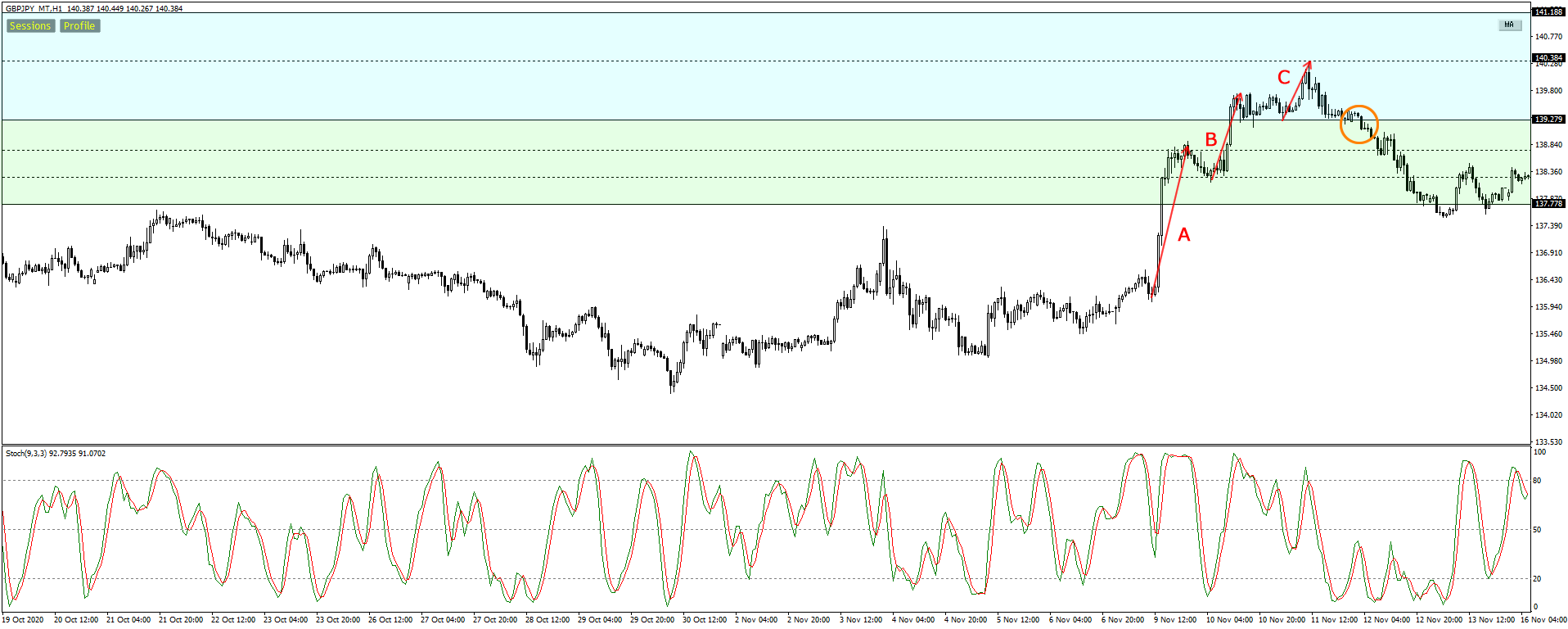

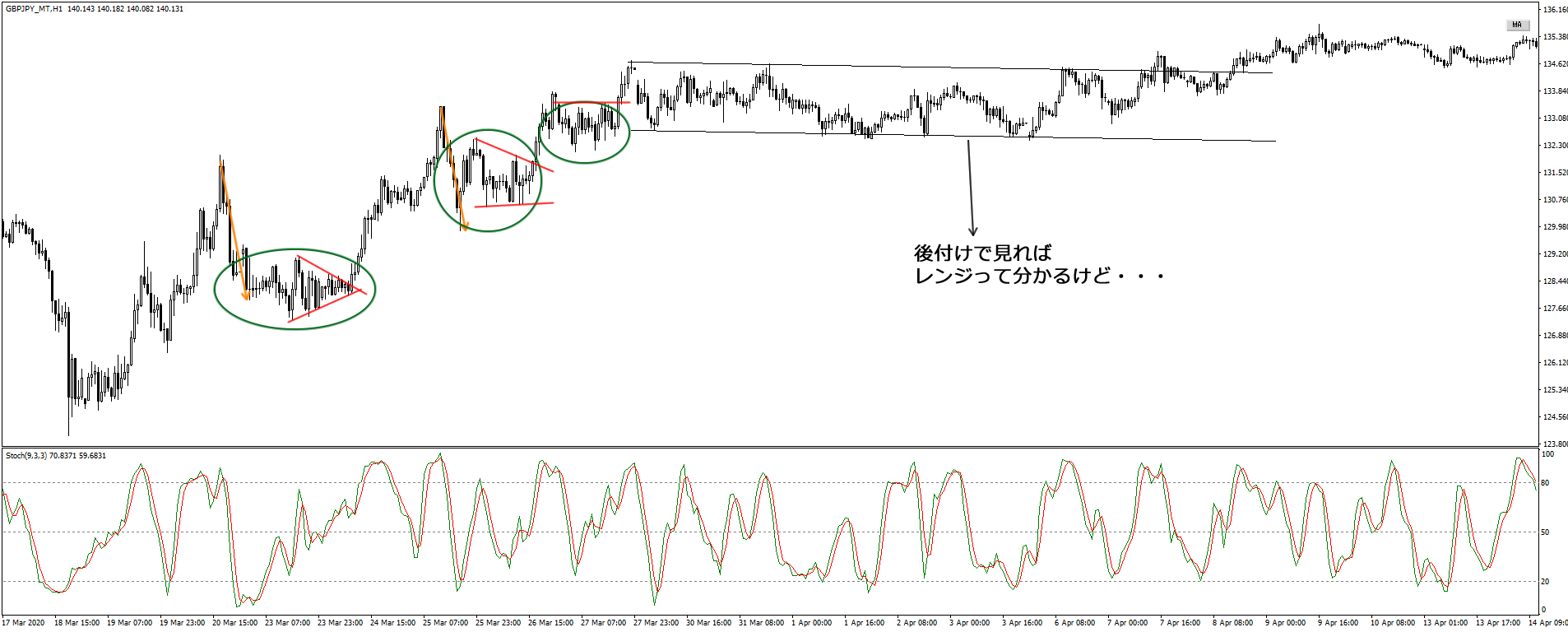

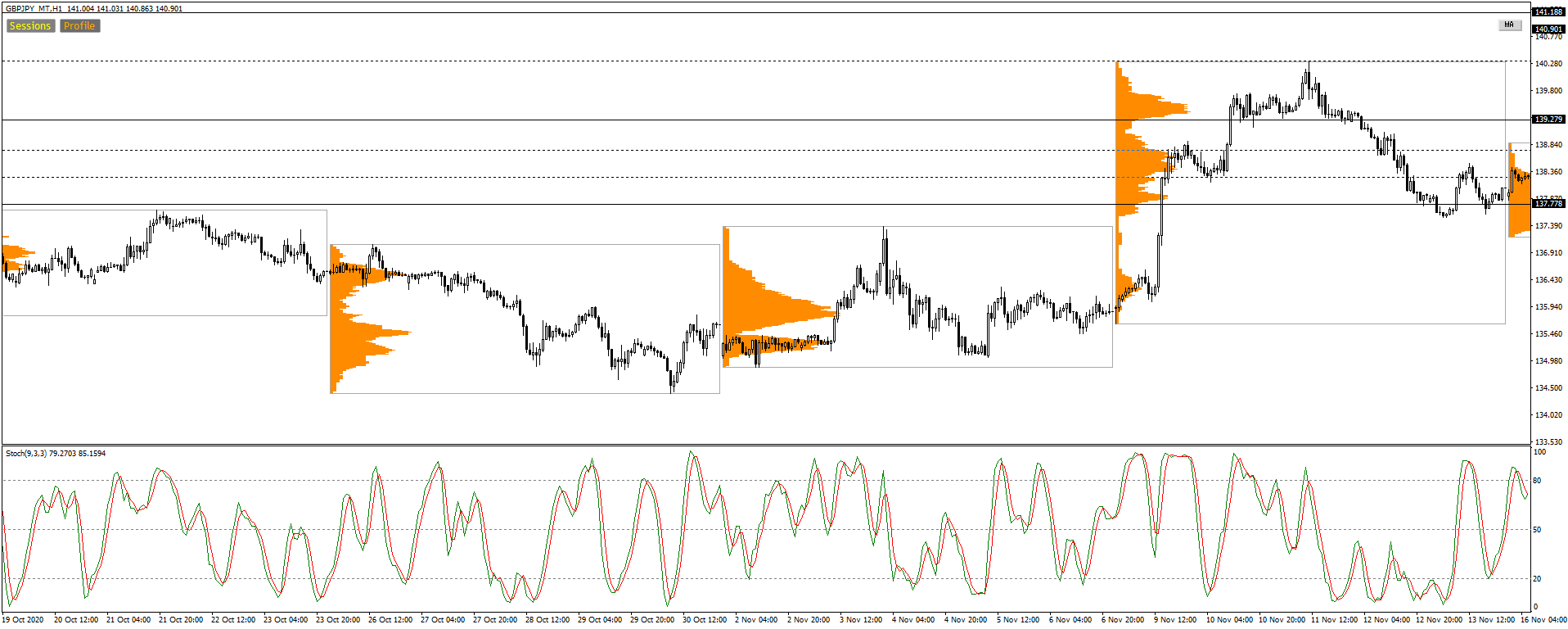

ちょっと例を挙げてみますね。下図はポンド円の1時間足です。

B-Eと上昇した後の押し目を拾おうとする場合、赤い矢印2本の辺りで買いエントリーしやすくなります。

到達想定ポイントとして引いた短い水平線は、ちょうどB-Eの半値押し(50%押し)したところで、なんだかレジサポとして機能している様に見えます。

なので、矢印で示したロウソク足では反転し出した様に見えてしまい、早合点してエントリーしやすくなってしまいます。

この手のポイントって、経験則で言えば、不思議と色んなインジがサインを出しやすい傾向にあります。上図ストキャスも低値圏からゴールデンクロスしてますし。

しかし、次の展開を見ると・・・

買った後は上がることなく下がり出します。買いの根拠の1つとなった半値戻しラインを①で割り込むので、人によってはここで損切りかな。

でね・・・

多くの場合、こういった局面に出会うと、

「あれ?おかしいな?何か間違ってる?それとも・・・」

なんて感じで、何とかこの相場の局面を分かろうとするんですよ。

でも、それって間違ったトレードのやり方です。

分からないのであれば、本当は諦めて手を出しちゃいけないはずです。分からない局面というのは、トレードする場ではなく、検証の場に持ち込む局面なんですから。

自分の今の実力の範囲で分かる様になるところまで待つことが基本セオリー

なんですよ。

しかし、多くの人はこの相場を分かろうとして、色々とラインを引いてみたり、別のインジを取り出しては当てはめて考え出したりします。

上図で言えば青色のラインを引いて見たりして、斜めラインや水平線をブレイクするのを待ち構えたりするんですね。

で、上図は既に終値が確定しているので、②では引いたラインを越えきれなかったことが明確ですが・・・

大体この様な「この局面を何とか分かりたい」という心理状態の時って、基本待てないですから、ロウソク足が確定する前に一時的にラインを上回ったところでエントリーしがちです。

で、見ての通り高値掴み。買った直後に下がり出すんですよ。そして、直近低値Bを下回ったので、慌てて損切り・・・という展開でしょうか。

ただ、損切りした直後に、実は次のエントリーポイント③が待ち構えていたりします。1時間足75SMA(日足5SMAの近似値)を下抜け出来ずに弾き返され、ストキャスも反転上昇の示唆。

でも、ここまでの過程で繰り返し失敗した人って、僕の経験則から言っても、この③のポイントではエントリー出来ないんですよ。心、折れちゃってますから。

いや、むしろこんなに落ちちゃうと、逆に更に下げてくる様に見えちゃって、売りをかましたりし出します。

で、その後の展開は・・・

③で買って正解でした。

ちなみに、きちんと待つことが出来たら、上図の様にパターンラインを引いて(水平線も斜めラインもどちらでもOK)、上昇を続ける75SMAを上抜いてブレイクしたところ④の辺り(ストキャスも反転上昇示唆)を買いエントリーするのが、最も手堅いやり方です。

さて、以上見てきたように、調整が波1辺で終了した場合はV字回復するので楽勝なんですが、複数の波の構成で調整が行われるケースって、単純ではないんですよ。

で、どうしてこのような調整レンジで振り回されやすくなるのか?分かる様になるまで待てないのか?

というと、その理由はいくつかあって、調整レンジに対する具体的な対応策は、この後お話していきますが、

でもまぁ、それらの原因を作っている大きな要因の1つは、

「このタイミングが、もし絶好のチャンスだったとしたら、それを逃したらもったいない」

「出来るだけ波の端っこで入って、リスク最小、利益最大にしたい」

「ちょっとしたチャンスもリスクも見逃したくない」

といった心理的なものを起因とした

「細かい値動きを気にし過ぎる行為」

なんですよ。

こういった行為は、一時的に上に行っただけ下に行っただけ、という値動きに振り回されやすくなるだけでなく、1個1個形成されるロウソク足を追いかけていることで、近視眼的な状況に陥ってしまいがちになります。

仮にそれが分足ではなく、1時間足であったとしても、です。

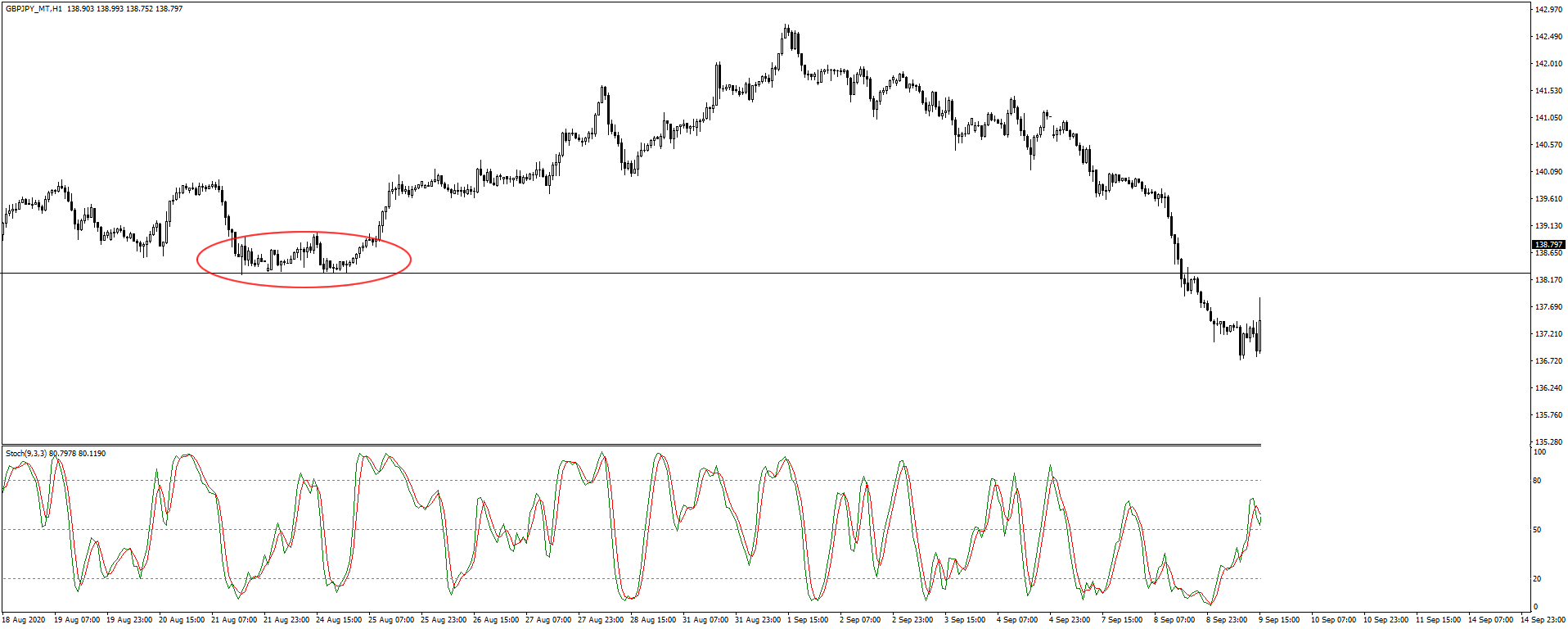

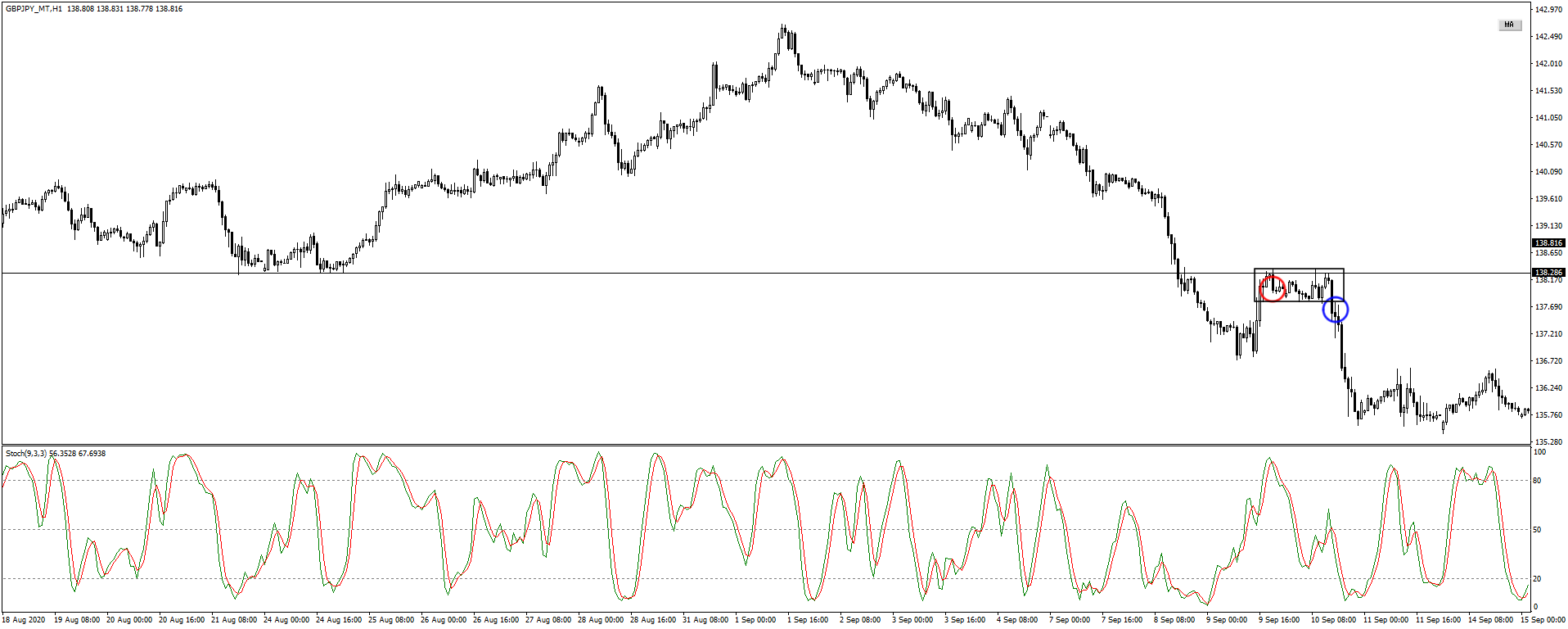

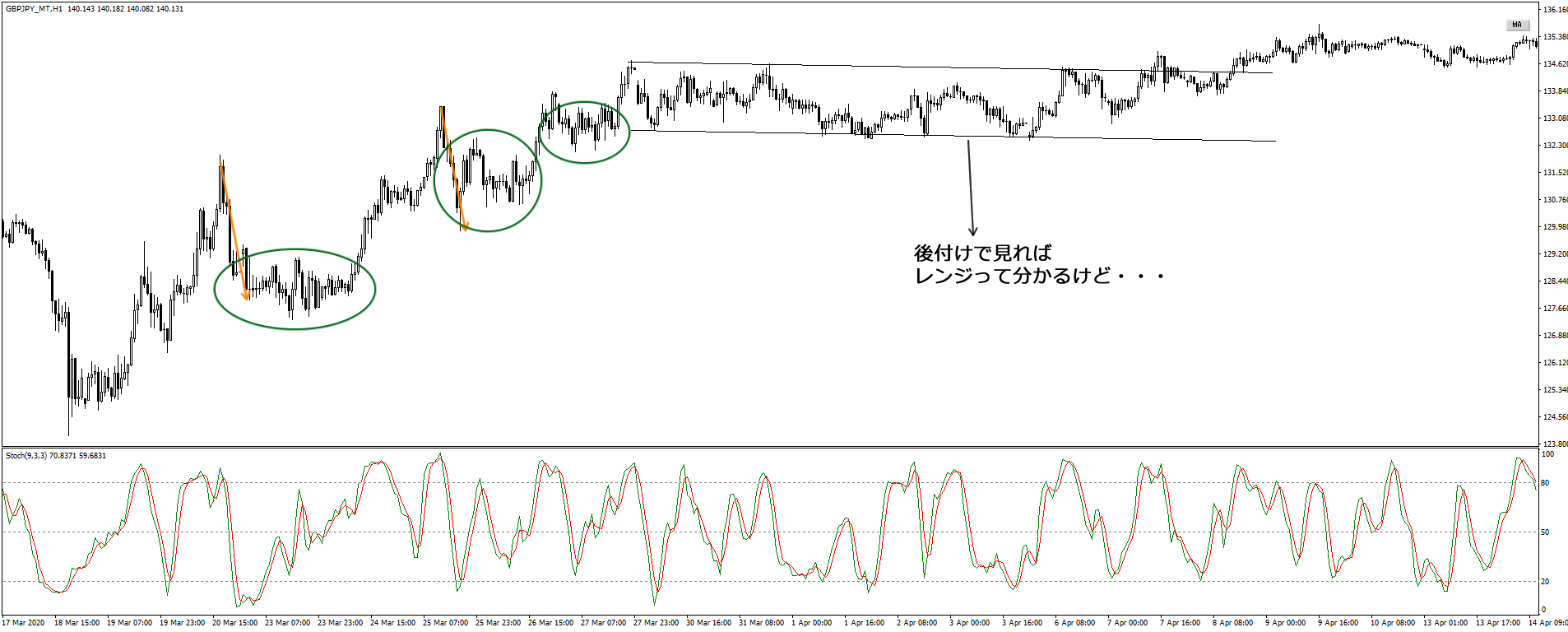

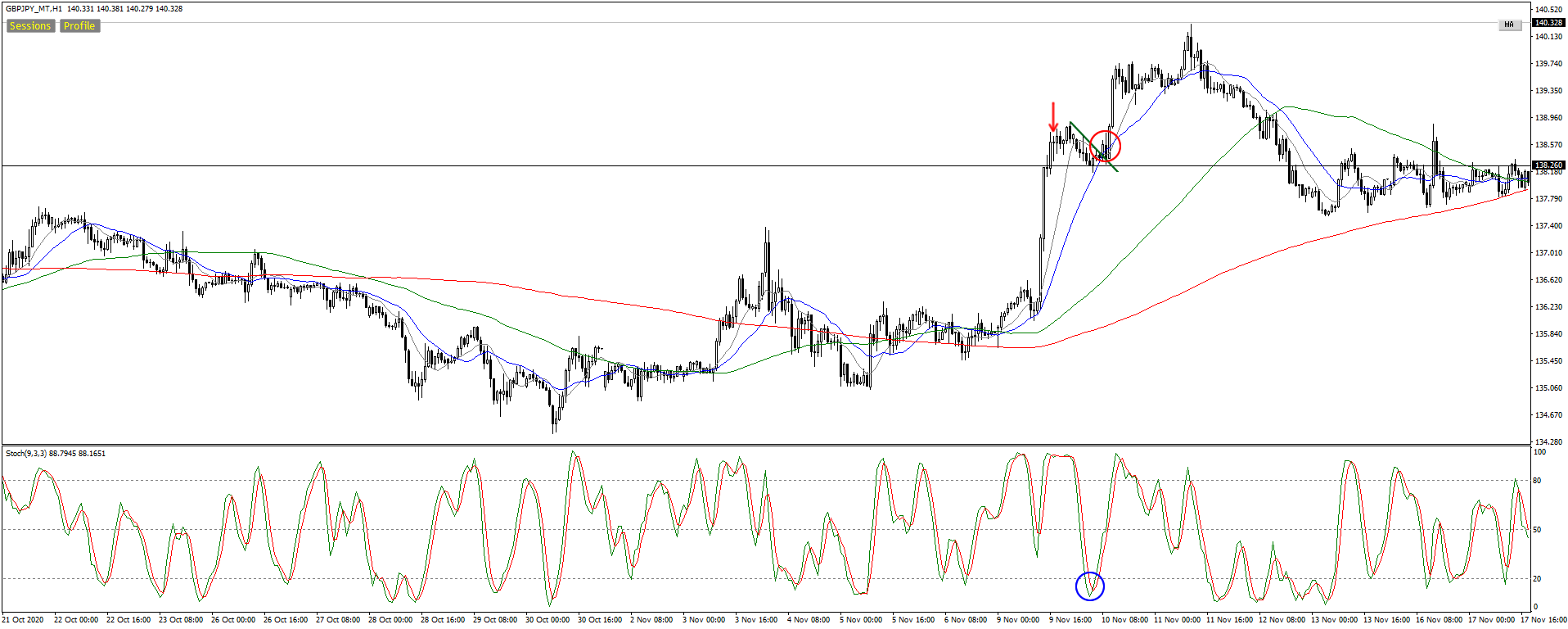

この局面、今度は4時間足で俯瞰して見てると、どうなると思います?

赤い四角で囲った部分が、先ほどの調整局面で、斜めラインで引かれている波が、先ほど1時間足の値動きで振り回されていた局面です。

このポイントを1時間足で見ていた時は、価格は蛇行する波を描いていて、その値動きに振り回されていたわけですが・・・

4時間足で見ると、2つの階段を1段下りただけの様な値動きになっていて、4時間足20SMAに到達してもまだロウソク足は反転上昇するような気配を見せていません。

1時間足の時と比べると4時間足の方が至ってシンプルで、そのままレジサポを引いて待っていれば良いだけでOK。

そのレジサポと4時間足20SMAが重なった辺りに価格が到達すると、今度はこの2つに支えられる形で再び上昇を始め出します。

その後は、斜め切下げラインと4時間足20SMA(日足5SMAの近似値)を上抜いた場面でエントリーすれば良いだけ。ストキャスもちょうど反転上昇を示唆していますしね。

4時間足で見ると、調整1波によるV字回復に近い形の調整でしかなかった結果になります。

仮にこのタイミングを逃したとしても、次のレジサポを抜けた後のロールリバーサルでエントリーが可能です。

つまり、この局面において4時間足では、余計な値動きに惑わされずにエントリーするチャンスが、少なくとも2回はあったということになります。

1時間足で値動きを追いかけるより、4時間足で見ていた方が、かなりシンプルにトレード出来ていたんですよねぇ。

しかもこの局面、実は日足で見ていたら、もっとシンプルでしたよ。下の図がそれです。

見ての通り、下降する調整波どころか3本のロウソク足が横に小さく揉み合っていた局面でしかありません。

1本目のロウソク足が陽線で2本目が陰線、この時点で2日間レンジを形成していたことが分かりますし、どの様な分析方法であってもこの相場環境では「買い」のセットアップが普通(だって日足上昇トレンドまい進中)ですから、

日足チャートで3本目のロウソク足がそれまでの2本の高値を上抜くまで、鼻くそほじくりながらのんびりと1日過ごして、上抜いた後は下の時間軸に切り替えて買うタイミングを計れば良いという、なんともスローライフなトレードでOKな局面だったわけです。

( ̄ー ̄)ニヤリ

しかも、この3本のロウソク足の揉み合っている部分の低値は、1時間足で言うとどこの部分にあたると思います?

Bではなくて、Dがこの揉み合いの低値なんですよ。

つまり、1時間足だけ見ているとBのライン下抜けで損切りしてしまいがちでしたが、実はそこで損切りするのは間違い。Dの低値が市場では実際に意識されていた低値でしたから、Dのラインを越えるまでは持っていてもOKだったんですね。

この様に、小さな値動きを捉えようとすると、逆にその値動きに振り回されてしまうことは、何も1分足や5分足に限らず、1時間足でも起こってしまうんですね。

相場というのは、細かい値動きを捉えないと把握しづらい面と、細かい値動きに注意が行くと把握しづらい面があるんですよ。

なので、チャートをズームアップして見ることも大切ですが、そればかりが気になってしまい大切な大局を見逃してしまっては、元もこうもありません。俯瞰して見ることも大切なんですね。

1時間足以上の時間足もきちんと見ておくことの大切さ、分かってもらえたでしょうか?

調整レンジに対する考え方

調整レンジに対応するための考え方として、シリーズ前回の解説はきちんと踏まえておいてほしいんですが、それ以外にも踏まえておいてほしいことが、いくつかあります。

以下が、そのポイントですね。

- エントリーポイントを変更する

- エントリー後の動向を観察する

- 建玉操作

- 最初の調整波の値動きで判断する

ここからは、それらについて詳しく解説していこうと思います。

エントリーポイントを変更する

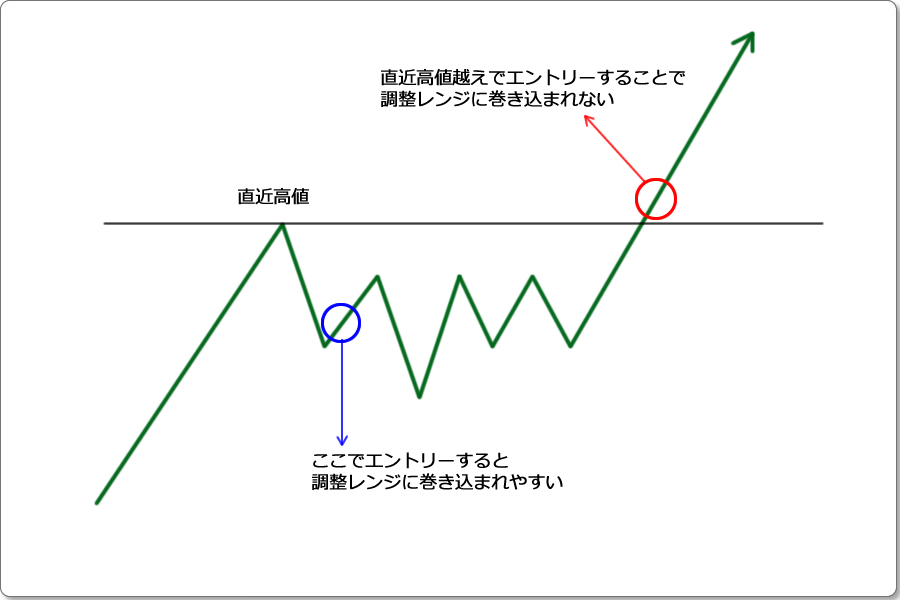

調整レンジに巻き込まれることを回避するために、エントリーポイントを変えるという考え方があります。

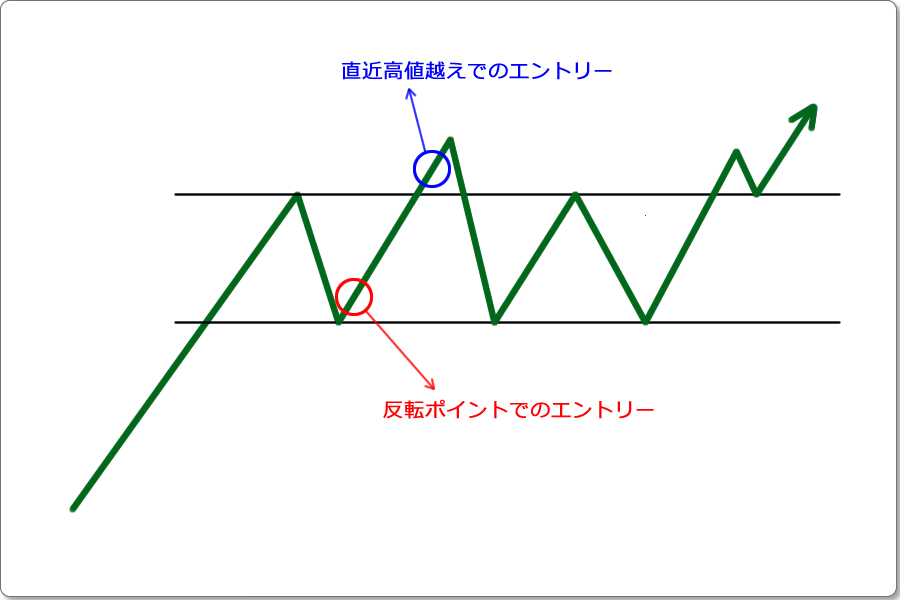

トレンド中のエントリーの仕方として、僕は反転ポイントを推奨していますが、実はもう1つのエントリーポイントがあります。

これ、「エントリーのタイミングをどう考えるか?トレンドフォロー編」でもお話しているので、その時の画像を使いますが、

僕が常に解説しているエントリーの仕方は、エントリーポイント2の方ですね。

しかし、エントリーポイント1の様に、直近高値を越えたところでエントリーするという考え方もあるんですね。むしろこちらの方が、教科書的な解説としては主流であるかもしれません。

ダウ理論で言うと、例えば上昇トレンドは「高値低値を切り上げ続ける」ということが定義です。しかし、そのことをもう少し掘り下げていうと、

「低値を切り上げたという事実は、その後に高値を切り上げない限り分からない」

というのが正確なんですよ。なぜかというと、

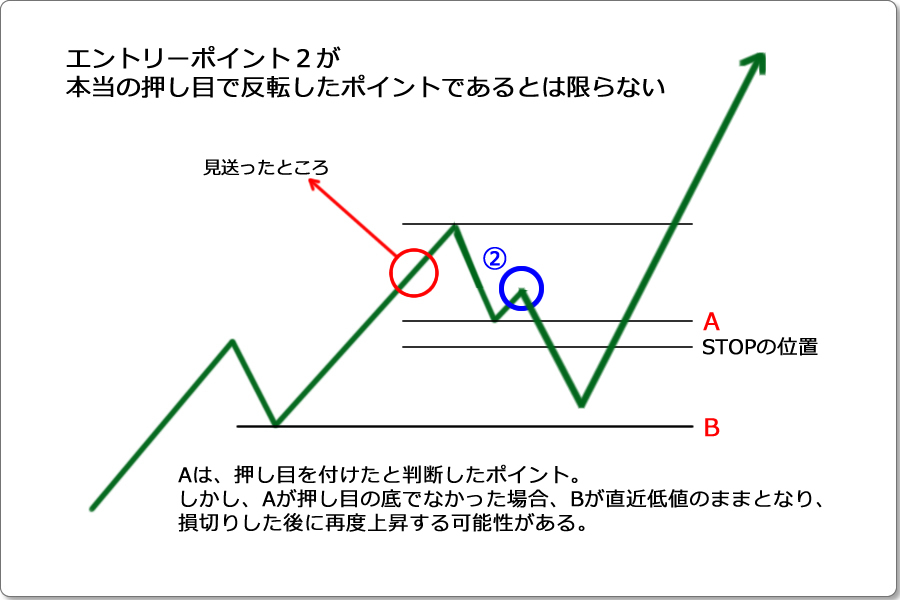

上図の様な展開になってもおかしくないんですね。僕の推奨するエントリーポイントの狙い方というのは、そのウィークポイントを込みでの考え方なんですよ。

しかし、エントリーポイント1の様に直近高値越えでエントリーすると・・・

上図の様に、どの様な形の調整レンジであっても、その渦に巻き込まれることはなく、エントリーすることが出来る様になります。

エントリーポイントを直近高値越えに変更することで、V字回復においても調整レンジにおいても対応することが可能になるわけです。

( ̄∇+ ̄)vキラーン

と言いたいところなんですが・・・

そうは問屋が卸さないんですよ。

┐(  ̄ー ̄)┌ フッ・・・

実は、直近高値越えでのエントリーには、致命的な欠点があるんです。

例えば、先の解説で使ったチャート図で確認しただけでも、

直近高値でエントリーした直後に下がり出すケースって、メチャクチャ多いんですね。いわゆる「ダマシ」ってやつで、直近高値越えしたと思ったら再び下がり出し、結局レンジを形成し出すんですよ。

もちろん、トレンド・フォローとして上昇トレンド中を買いエントリーしていますから、正確な直近低値を下回らない限り損切りしなければ、結果的には救われて利確できるトレードにはなります。

しかし、この致命的欠陥は、単に「ダマシが多い」だけじゃ済まされない、結構重たいものになるんですよ。

例えば上昇トレンド中の押し目を拾いにいって、僕が提唱する反転ポイントのエントリーで調整レンジに巻き込まれた場合は、

見ての通り、レンジの中の比較的低値でエントリーしたことになります。調整レンジに巻き込まれたとしても、心理的負担はかなり小さいものになります。

しかし、直近高値越えでのエントリーはどうやったところで、

「レンジ最高値付近の高値掴み」

となってしまいます。つまり、レンジを形成している間はずっと含み損のまんま。

(((;゚Д゚)))ガクガクブルブル

しかも、直近高値越えで買ってしまうと、反転ポイントで買ったのに比べて、損切り幅は遥かに大きなものになってしまいます。

(((;゚Д゚)))ガクガクブルブル

実際にトレードをしている方なら身に染みて感じていると思いますが、長い期間含み損を抱え続けるというのは、辛いですし、メンタル的に負担が続けば冷静な判断力も失われがちになり、良いことなんてありません。

しかも、デイトレというのは「その日のうちに決済」が基本ルールですから、それに沿って決済すれば、その多くは損切りとなります。

先ほどの1時間足チャートで確認しただけでも、その日のうちに決済していたら、数多くの損切りをしてしまう結果となることは、一目瞭然です。

エントリーポイント1と2の具体的な長所短所に関しては、「エントリーのタイミングをどう考えるか?トレンドフォロー編」でお話しているので割愛しますが、

現実のトレードにおいては、エントリーポイント1でエントリーする方がデメリットが大きく、エントリーポイント2でエントリーする方がメリットを享受できることが多くなることになるというのが、僕の見解です。

ということで、BOZ流としてはエントリーポイント2である反転ポイントをエントリーポイントとして用いることを推奨しています。

ですから、このエントリーポイント2でエントリーしつつ、調整レンジに巻き込まれることを想定した対応策を講じておく必要があります。

ただし、BOZ流においても、エントリーポイント1でエントリーしてもOKな場合があります。それは、

- 既に調整レンジが形成されているのが明らかになっている場合、そのレンジをブレイクしたらロールリバーサルで入る場合

- 建玉操作による増玉する場合

の2点だけです。前者はこのブログ読者の方なら、何を言ってるか分かると思います。後者に関しては、後ほど解説します。

エントリー後の動向を観察する

反転ポイントでエントリーする場合、先ほどもお話した通り、

エントリーしたポイントが、本当に谷越え山越えとなってトレンド再開(調整1波のV字回復)するかは、分からないわけです。

上図の様に、エントリー直後、そのポイントがダマシとなって更に下落することも考えられます。

なので、エントリーした後は、きちんと直近高値低値を更新するかを確認し、出来ない様なら、逃げる。つまり、

- 反転上昇狙いから反発狙いに切り替えて、決済する

- 薄利決済や建値決済で一旦逃げて仕切り直す

という判断が必要になります。

きちんと反転確認をしてからエントリーした場合、少なくともしばらくの間はエントリー方向に進むことが多いですから、トレンドが再開せずとも数十pipsの利確できるケースも結構多いです。スキャルよりの決済に変更するという柔軟な対応をすることで、利益を確保します。

もしくは、STOP位置を建値付近に置くことで、薄利決済や建値決済に持ち込み、傷を負わずに逃げることも十分可能です。

裁量トレーダーというのは、スポーツと同じで、どの様なボールが飛んできても決まりきった対応をするんじゃなくて、その時の状況によって対応を変えられる判断力や技術を持つことが大切ですし、それがトレーダーとしての実力となります。

なので、エントリーした後の動向に注意を払うことは忘れないようにしておいてください。

建玉操作

心理的負担を減らすために、分割決済の話をする人は結構いますが、建玉操作の話をする人は、意外に多くはいない様な気がします。

地味なエントリー方法なんですが、大切な事なのでお話しますね。

建玉操作というのは、要するにエントリーを計画的に分割して行なうことを言います。

ちょっと、先ほどの図を使って解説しますね。

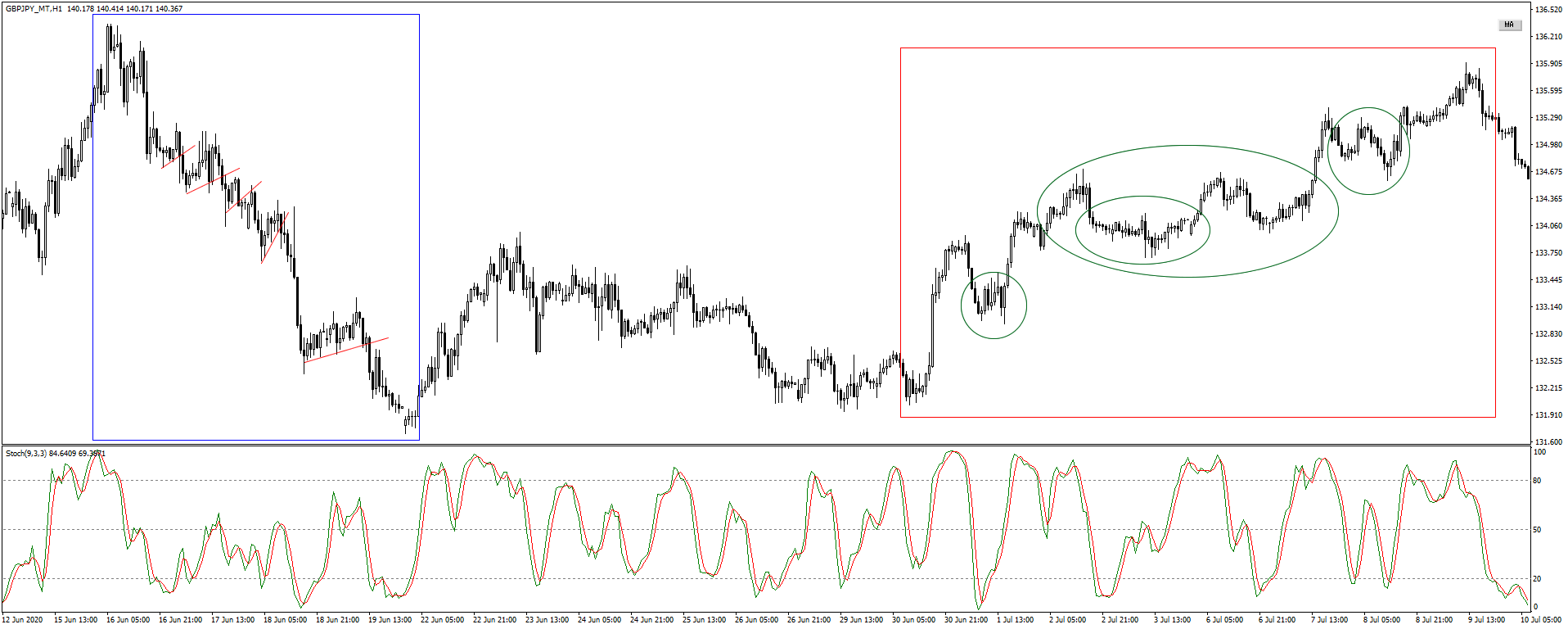

既にお話した通り、上昇トレンド中に押し目を拾おうとすると、上図の様なポイントでエントリーをしてしまい、調整レンジに巻き込まれてしまいがちです。

しかし、この記事をここまで読んだ人は既にお分かりの通り、調整には

- 1波で調整が終わってV字回復するもの

- 複数の波で構成される調整レンジ

の2種類があると、エントリーする前から「予め分かっている」はずです。

であれば、予め調整がV字回復しないことも想定してエントリーした方が、お利口さんじゃないですか?

で、そんなお利口さんが行なうのが、建玉操作なんです。

上昇トレンド中の押し目を拾うんであれば、一発必中を狙ってエントリーするんじゃなくて、複数に小分けしながらエントリーしていくんですよ。

じゃあ、その建玉操作って、具体的には?

とお話するその前に、大前提として説明しておくことがいくつかあります。

上図②のポイントが押し目の谷越えだと思ってエントリーしたのに、下落してしまった場合、損切りの位置はどうするかというと、

- Aの位置が谷底となると仮定してエントリーしたので、その根拠が失われるため、Aを下回ったところをSTOP位置として損切りする

- 確定しているトレンドで言えば、直近低値はBの位置であるため、ダウ理論上のトレンドの継続が否定されたBを下回ったところをSTOP位置として損切りする

の2つが考えられます。

どちらが正しいのか?と言うと、それはケースバイケースで、

「損切り幅を抑えたいし、自分の性格を考えると、何度仕切り直してもOKだからAを下回ったところにSTOPを置きたい」

と考えるなら、エントリーの精度にもよりますが、それでトータルで勝てるならOKです。

しかし、「正統性」という意味で言うならば、ダウ理論上トレンドを否定されることになる、後者Bを下回ったところが、正しいSTOP位置となります。

で、建玉操作を行なう場合は、必ずそのダウ理論上の損切り位置Bを下回ったポイントをSTOP位置とします。

で、その前提を理解したうえで、建玉操作を行なう必要があるんですが、

もう1つ、分割してエントリーする場合の解説として、

- 最初にエントリーする行為またはそのポジションを「試し玉」

- 試し玉を打った後、想定内で価格が推移している場合に追加でエントリーしていく行為またはそのポジションを「増し玉」

と言うことを覚えてください。

で、分割してエントリーする場合、

- 何回に分けてエントリーするか

- 試し玉と増し玉の比重はどの程度にするか

ということは、予めルール付けしておく必要があります。

詳しい内容は話がそれるので割愛しますが、単純に僕は

「3分割」

するのが、やりやすいと思います。実際、僕が建玉操作を用いながらトレードする場合は、3分割でやることが多いです。

なので、ここからの解説では、3分割でエントリーするとして解説しますね。

では、次の画像を見てみましょう。

まず、エントリーポイント2で、試し玉を打って様子を見ます。

で、その後順調にV字回復したら、エントリーポイント1で、増し玉します。

しかし、この高値越えが先に説明した様に「ダマシ」となることが多いです。

なので、この高値越えがダマシしとして再度下降しないことを確認して、更に増し玉を打ちます。

もちろん、試し玉を打った後、思惑通りに価格が進まなければ、増し玉はしません。

仮に、予め想定してあるSTOPの位置に価格がきたら、そのまま試し玉を切ります。しかし、通常ロットでの3分の1の損失ですむわけです。

こうやって、調整レンジに巻き込まれた場合のリスク分散をさせるんですよ。

また、直近高値越えであるエントリーポイント1をまとめて1回で買うよりも平均購入価格は低くなるため、損失幅は減るだけでなく、逆に利益幅は大きくなるんですね。

で、今のはめでたくV字回復した場合の具体例でしたが、じゃあ、調整レンジに巻き込まれた場合はどうするかというと・・・

まず、上図赤い丸ポイントで試し玉を打ちますが、V字回復しない場合は、次のオレンジのポイントで増し玉します。

(勘違いしている人多いんですが、このやり方は「やってはいけないナンピン」ではなく、計画的ナンピンの方です。破滅的に資金を溶かす「やってはいけないナンピン」とは真逆で、計画的ナンピンとはむしろリスクを分散させることで資金管理を行なう建玉操作なんですよ。興味のある方は、「建玉操作としてのナンピンについて」をご覧ください)

で、更に下がってきた場合は、2回目のオレンジのポイントで増し玉をするんですが、ただし、

「あ、調整レンジだ。このレンジ、規則性あるわ。上昇継続を示唆する上昇フラッグだな」

といった具合に、調整レンジのパターンを判別できた場合にのみ、3回目の建玉をします。ルールは3分割なので。

もし判別が難しい様であれば、増し玉せずに、「分かる」ところに来るまで待ちます。

で、調整レンジをブレイクする直前で、その調整レンジのパターンが分かったのであれば、上図青い丸のポイントで、3回目の建玉を行ないます。

もし、調整レンジのパターンが分からない場合は、直近高値をブレイクするまで待ち、ブレイク後に3回目の建玉を行ないます。

以上が、3分割による建玉操作の基本的な考え方です。

ちなみにですが、既に調整レンジの低値で3回建玉を行なっている場合、青丸のポイントで指をくわえて見送るかどうかは、各トレーダーの資金管理上の余力に寄ります。

もし、上図青丸のポイントで、上昇トレンドの再開に確信が持て、資金に余力がまだあるなら・・・

僕なら、一気にここで玉を乗せていきますよ。

リスクを分散させることで保守的に振る舞いつつも、勝ちにいけるときは全力で獲りにいくのが、むしろトレーダーとしての本懐です。

まぁ、細かい建玉操作の仕方は、皆さんの技術と性格、資金管理、またチャートに貼り付いていられる時間等によって、一概には言えないころがありますので、その辺は各自が検証をしてもらうことになりますが・・・

この様に、建玉操作をすることで、思惑通りにいかない局面でのリスク分散をすることが可能となり、またメンタルの負荷軽減にも繋がっていきます。

もちろん、「分からない局面」で入ってはいけませんが、入った後に難しい局面に遭遇してしまった場合、そこを乗り切る知恵や技術を持つことは、トレーダーとしての大切な仕事の1つです。

何かと派手なエントリーに目が行きがちですが、この様な小技の積み重ねが、僕らトレーダーの大切な資金を守る術となることは、忘れないでください。

最初の調整波の値動きで判断する

さて、ここまで調整レンジに対する対応策をいくつかお話してきました。

が、そもそも上昇トレンド中に下降を始めたり、下降トレンド中に上昇を始めたりと、調整波の1波目が形成された時点で、

- その調整波が1波だけで調整を終えて、その後V字回復するのか?

- それともその調整波は、調整レンジを形成するための最初の1波なのか?

が判別できれば、エントリーに頭を悩ませる必要はありません。

調整の第1波を見た時点で、その判別できる技術があれば良いわけですよ。

うん、理屈は簡単。

でも、それを判別できる人って、一体どれくらいいるんでしょ?

う~ん・・・現実的には、ほとんどいないんじゃないかなぁ?

もちろん、判別できる技術を持っていても、それを公にはせず、独りで淡々とトレードしている人も、中にはいると思いますけどね。

しかし、これだけ情報が溢れかえっている中、またトレード方法を教えたり売ったりしている人も溢れかえっている中、この判別方法を見かけた人っています?

実際、トレンド・フォローでやられてしまう多くのパターンって、この調整レンジに巻き込まれてしまうケースが、実際にトレードをしているなら多いことが分かってるはずですが、

ほとんどそれに対する見解って、見当たらないですよね。

ってことは、実際に判別できる人って、やっぱりほんと極一握りであって、公開せずに独りで淡々とトレードしてるんだと思うんですよねぇ。

まぁ、実際問題、このトレード界隈って似非トレーダーばっかりですから、迂闊に誰かに頼ってしまうと足をすくわれます。

なので、これに対する判別方法は、きっぱりと諦めて先の対応策をとって頑張るか、自分一人で検証を続ける道を選ぶしかないと思います。

・・・とまぁ、ここまで書いて、正直悩むんですよねぇ。

「エントリーポイントの狙い方(3)」を最後まで読んだ方なら、ピンと来たと思いますが、

僕には僕なりの波動論というのがあって、一旦それを解説しようと思ったこともあったんですが、結果的に公にすることは止めにしたんですね。

というのも、理屈は単純なものなんですが、実際に扱うのが難しいんですよ。単に知ったかぶりを増やすか、自分ではできもしないのに、勝手に商材にして売ろうなんて思う輩もいるでしょうし。

しかも、僕自身が自分の波動論の全体を、きっと説明しきれない。

ということで、公開する気はいまのところなかったんですが・・・

この波動論の考え方を、「初歩の初歩」として、トレンドからレンジに移行する局面だけに絞って解説する程度なら、

僕自身も説明できるだろうし、扱いもそれほど難しくはないんじゃないかな?

とも思うんですよ。

実は間接的にその内容は、既にこのブログでも何度か登場していますし。

ということで、これについての解説は、一旦保留します。

次回、エントリーポイントの狙い方の続編をアップするか、BOZ波動論的なタイトルで記事がアップされたら、

「トレンド中の調整第1波で、レンジ(調整レンジも含む)に移行するかどうかの判断の仕方」

を解説すると思ってください。

もし、しないのであれば、このシリーズは「レンジ取引」でのエントリー・ポイントの狙い方解説の内容に移行していくと思います。

ということで、今回はこの辺でおしまいにします。調整レンジの渦に溺れてしまわない様に、頑張って検証と練習を繰り返してください。

それじゃあ、また。