前回に引き続き、今回もディテール作成のレシピ集をお送りします。

これまでのお話は、

- チャート・デザインのすすめ(1)

- チャート・デザインのすすめ(2)

- チャート・デザインのすすめ(3)

- チャート・デザインのすすめ(4)

- チャート・デザインのすすめ(5)

- チャート・デザインのすすめ(6)

ということで、忘れちゃったという人は確認してから、読み進めていってください。

それでは、始まり始まり~!

ディテールを設定しよう(3)

レシピその5(騙し絵を見抜く)

前回、1時間足と5分足の見え方が大きく異なるというお話をしました。そのせいで、買い時を売り時と勘違いしてしまうこともあるわけです。

で、そんな乖離を埋めるために、前回は5分足のデザインを変えてみるという作業をしましたよね。覚えてますか?

1時間足の流れの目線を5分足に固定させるという工夫をしてみたんですよね。

しかし、だからといって、

「じゃあ、5分足も15分足も、40SMAや75SMAの情報を・・・」

なんて考えてしまうと、際限なくインジケーターが増えていってしまいます。

そうなったら、元の木阿弥。

なので、今持っている情報を活用することで工夫します。どうするのかというと、

MA同士の関係性を把握することで、下位足を見たまま上位足の様子を想像できる様にしてしまう

という感じでしょうか。

ちょっと何言ってるか分からないと思うんで、実際にやってみましょうか。

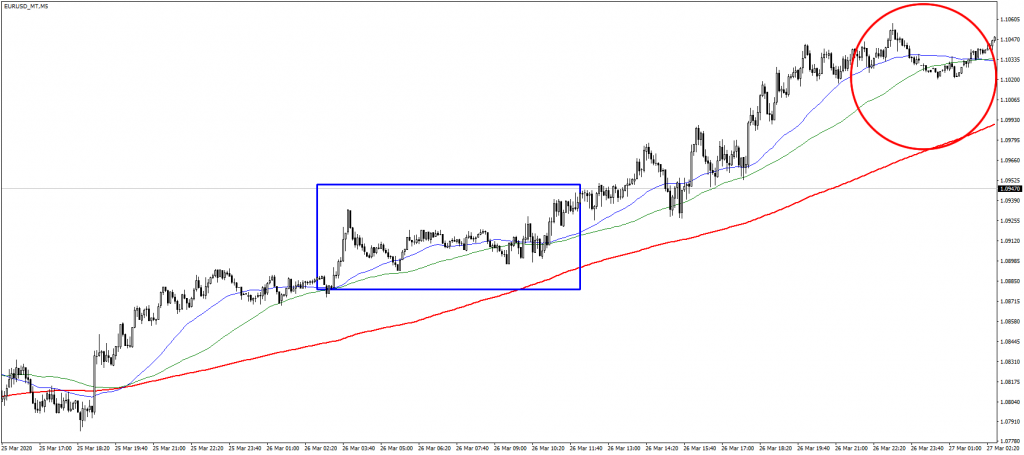

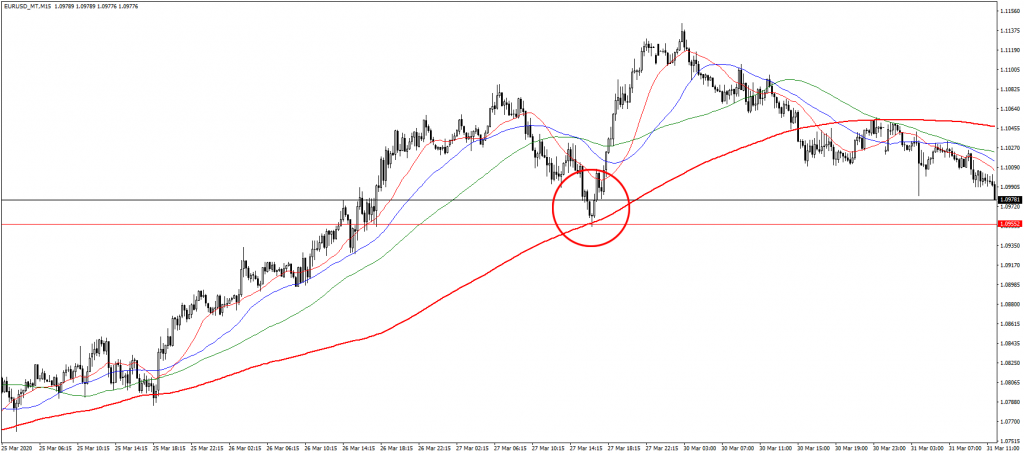

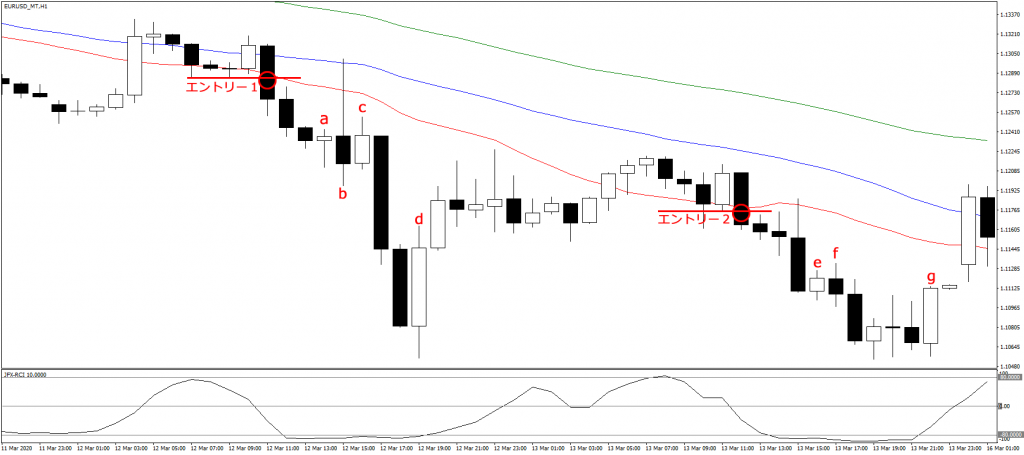

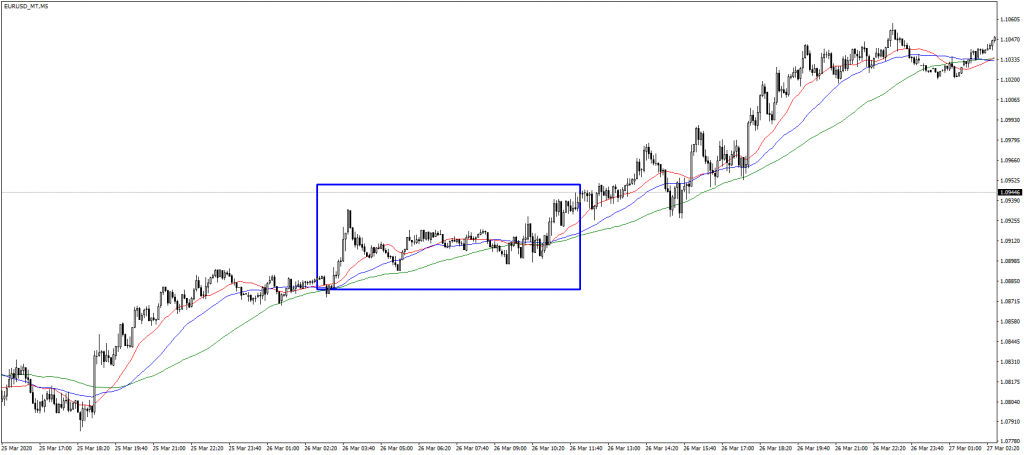

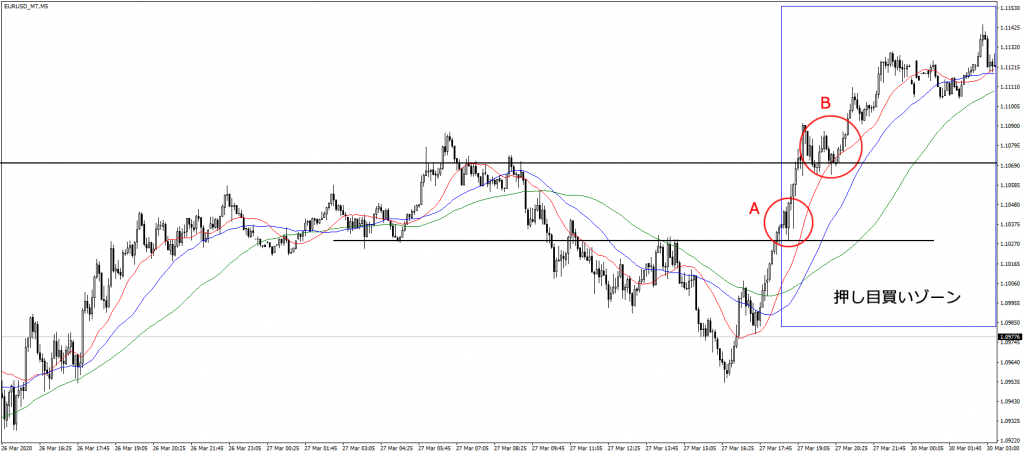

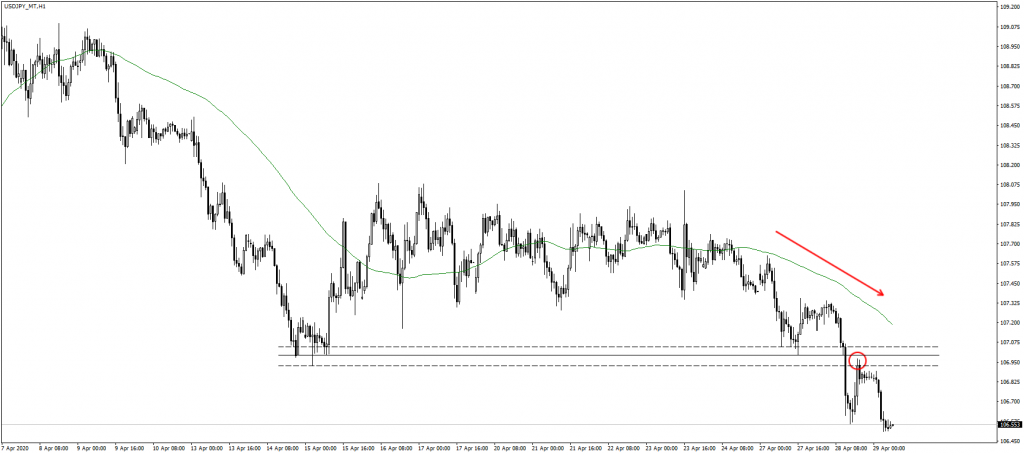

これ、200SMAを加えてデザインを手直しする前のチャート図です。売り目線になってしまいがちな見え方ですね。

しかし、この様な状態になる時の1時間足って、どの様な状況だったでしょうか?

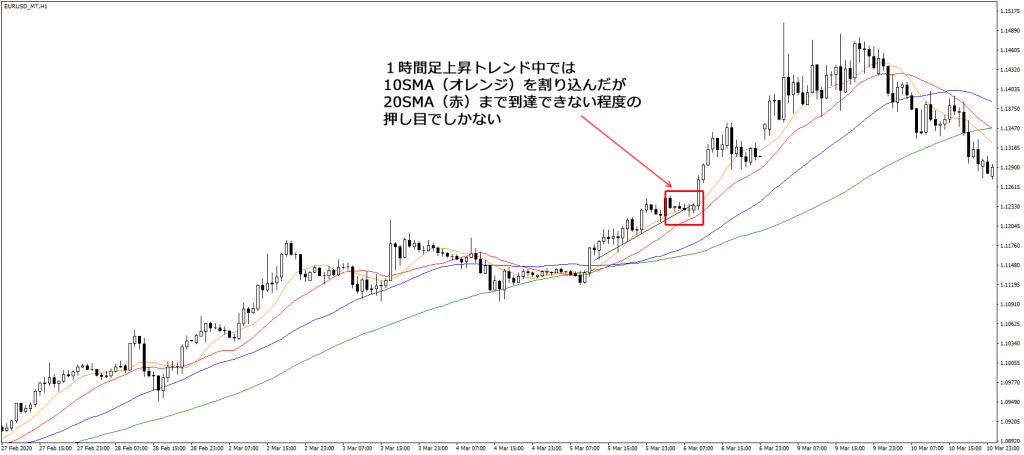

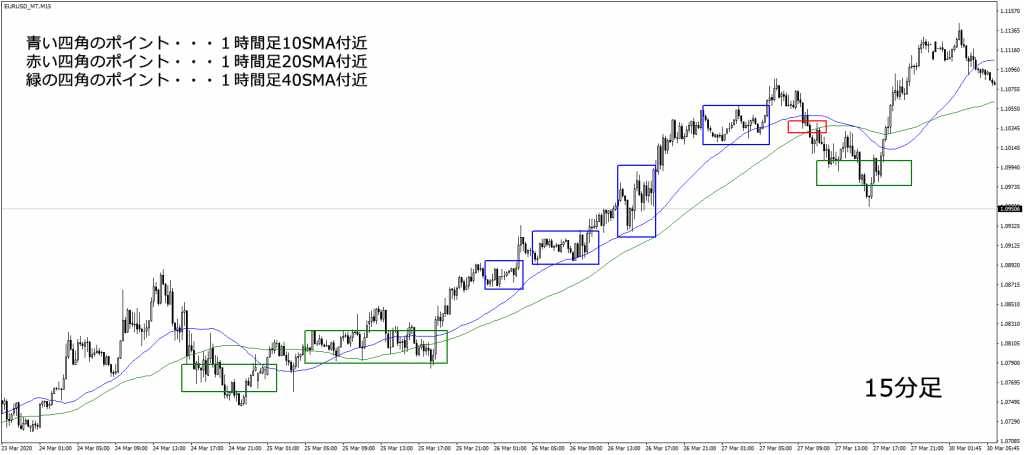

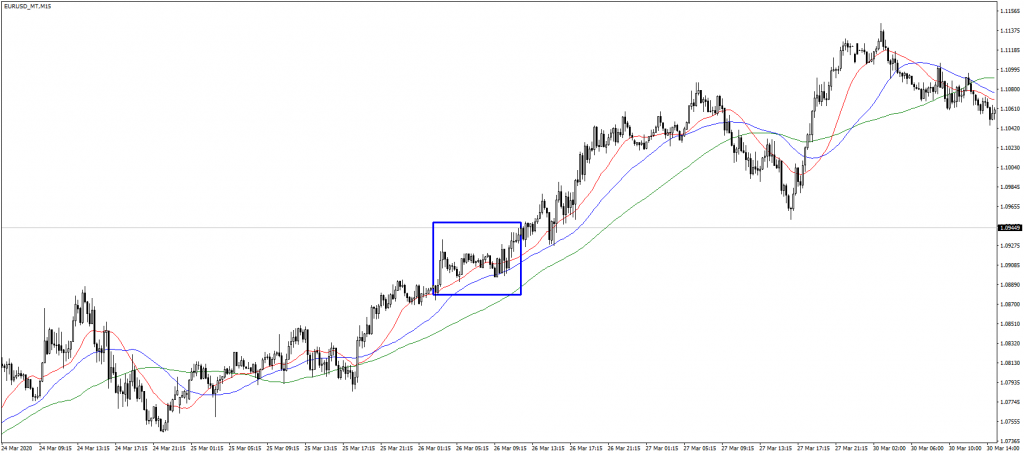

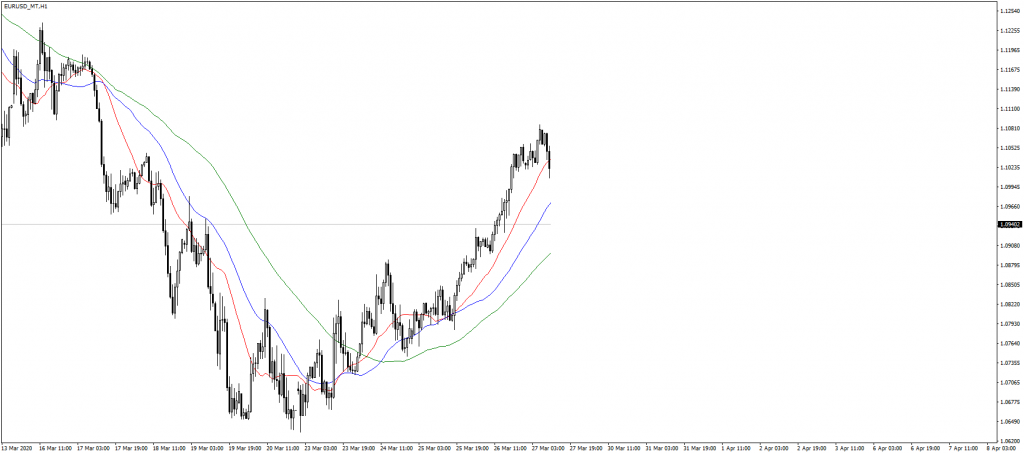

そう、1時間足10SMAまで価格が落ちてきた時です。以下がその1時間足。

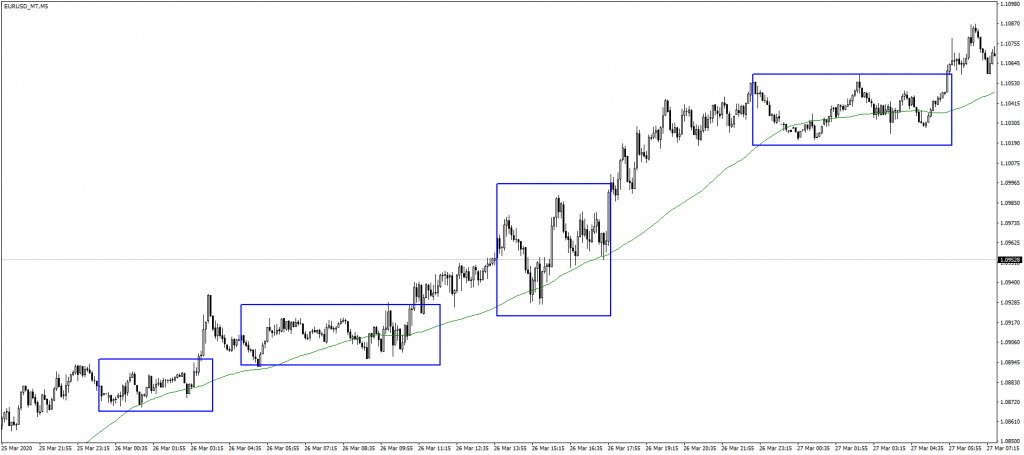

要するに、1時間足が10SMA辺りにある時って実は、

5分足だと、75SMA付近にいる時(上図青い四角部分)なんですよ。

ということはですよ・・・

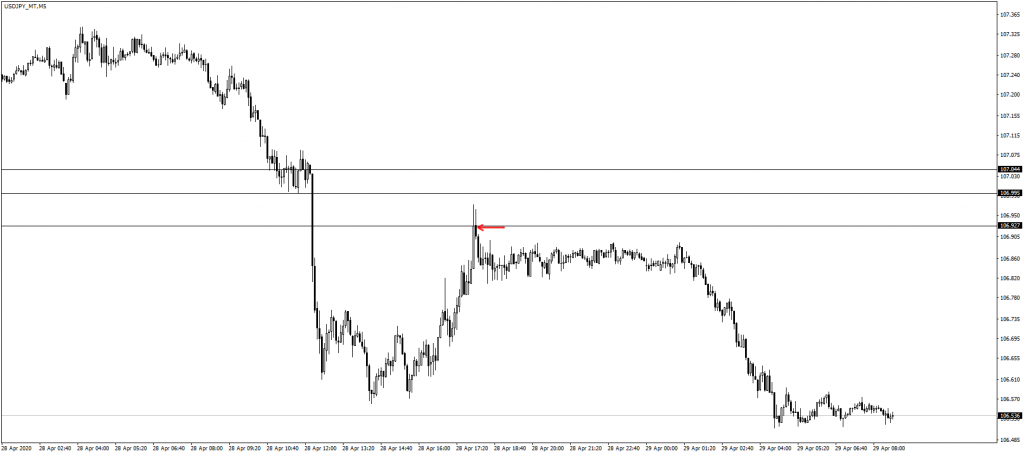

1時間足で上昇トレンド中でも、価格が10SMAを割り込んでくると、5分足では75SMAを割り込んでくるので、価格は下降し出した様に見え始めてくるんですね。

上図5分足チャートは、トレンドラインを割り込んだだけでなく、3本のMAはデットクロスして、パーフェクトオーダーが完成しています。ここから売りを仕掛けたくなる様な局面です。

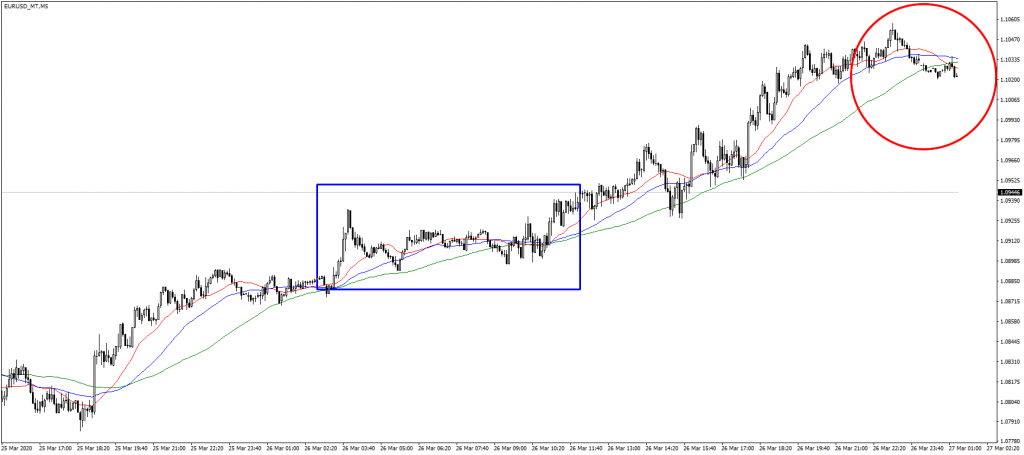

しかし、先のMAの関係性を知っていれば、1時間足が上昇トレンド中なら、価格はまだ1時間足10SMAを下抜けた程度だということが、想像できると思います。

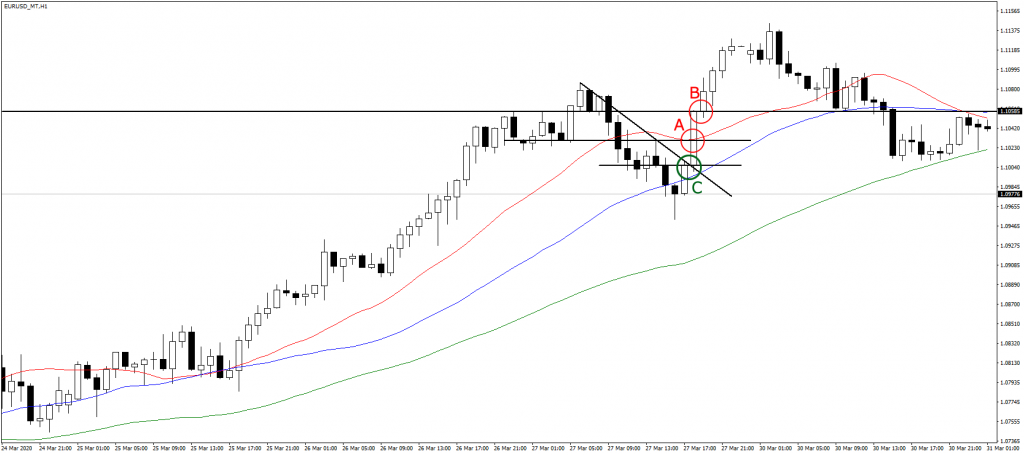

1時間足で確認してみましょうか。

上図を見ると、先ほどの5分足で見た局面は、1時間足では10SMAは下抜けたものの、20SMAまでは届かずに押し目を付けて反転上昇する直前の局面だったことが分かります。

この様に予め、

価格が5分足75SMA付近 ≒ 価格は1時間足10SMA付近

という関係性を知っていれば、

「価格が5分足で75SMAを割り込んできて売り時に見えてきた」

という状況は、わざわざ1時間足を見なくとも

「ということは、1時間足だと10SMAを割り込んで押し目を付けてきた辺りなのかな?」

と想定しながら、5分足チャートを見ることが可能になるんですよ。

まるで視点を変えることで、同じ絵でも違う人の顔に見える騙し絵を見抜くかの様に、ね。

ちなみにですが、15分足の場合も同じようなことが出来ます。

端的に言ってしまうと、1時間足が上昇トレンドにある場合、

- 価格が15分足40SMA付近にあるなら、1時間足では10SMA付近

- 価格が15分足75SMA付近にあるなら、1時間足では20SMA付近

- よって価格が15分足75SMAを越えて下降し出しても、1時間足では40SMA付近にいることが多い

という傾向が見えてきます。便利ですねぇ。

ただ、注意してもらいたいのは、これらはあくまで「傾向」でしかありません。

僕が他の記事でお話している

「日足5SMA、4時間足20SMA、1時間足75SMA」

というのは、かなり近似値で、

「1時間足20SMA、5分足200SMA」

は、それよりもやや近似値から離れるのですが、

このレシピその5でお話している事例は、それらよりも傾向が低いものです。

相場つきによって表情は変わり、例えば1時間足において各移動平均線がかなり接近してきているポイントでは、5分足ではどうとでも受け取れる様に見えたりします。

なので、あくまで1つの基準として見る様にしてください。

もし、もっと整合性を図りたいのであれば、各自で検証して、近似となる数値を探し出して利用してください。

ただ、それを突き詰めると、各時間軸で違うパラーメーターのMAを用いることになったりして、むしろ混乱する可能性もありますが。

いずれにしろ、各自が各自のスタンスできちんと検証することでしか、その感覚(コツ)は掴めません。

レシピその6(自分のセンスと視力の限界を知る)

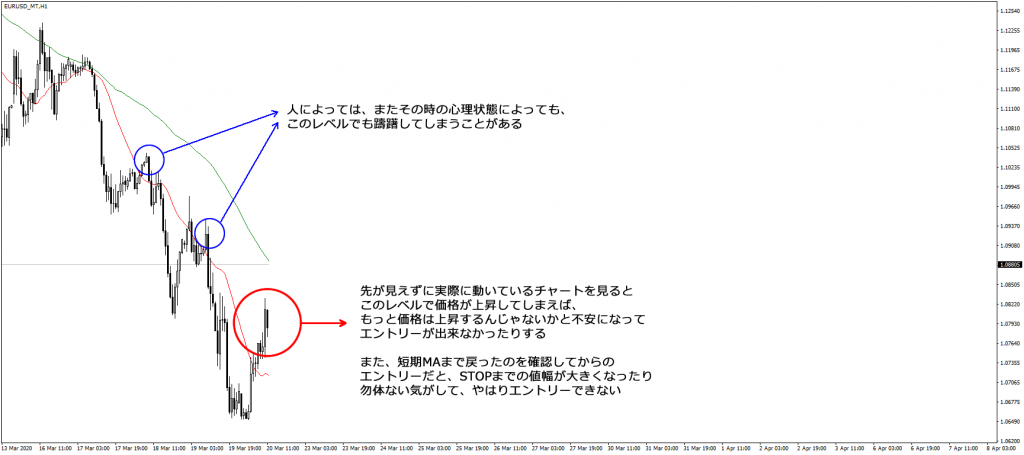

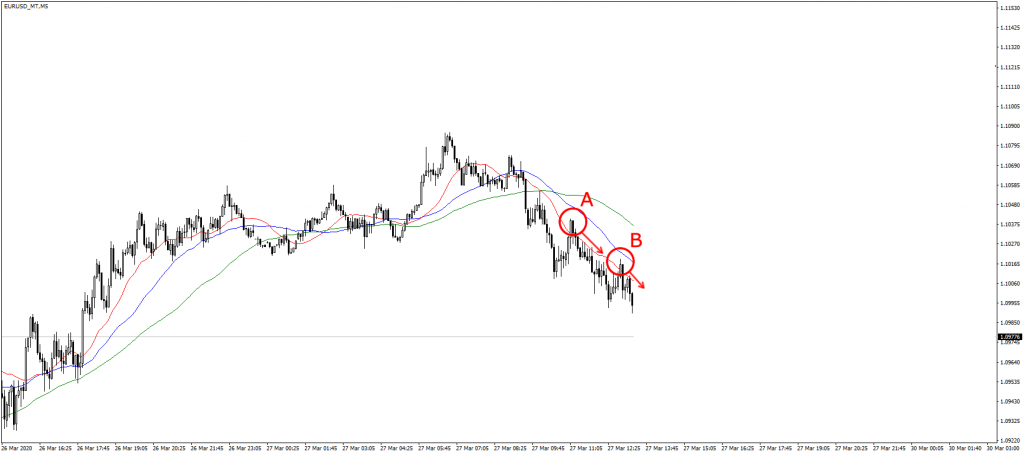

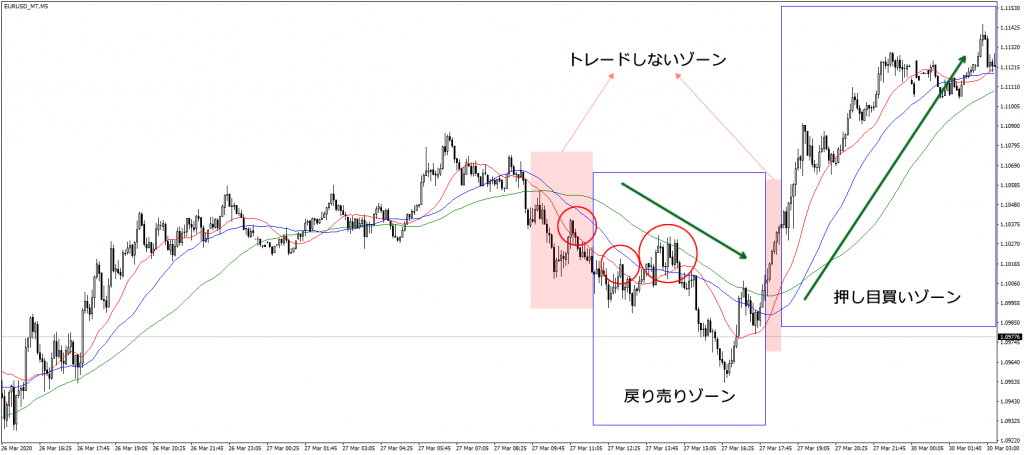

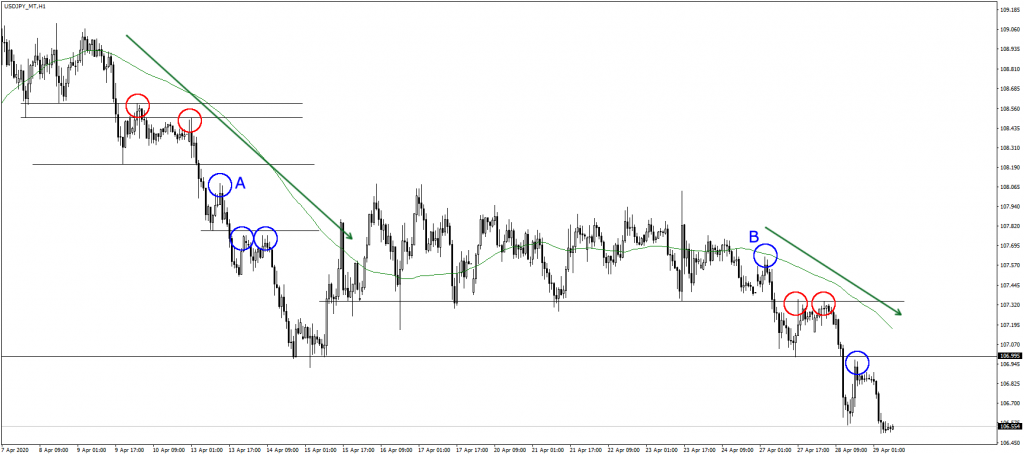

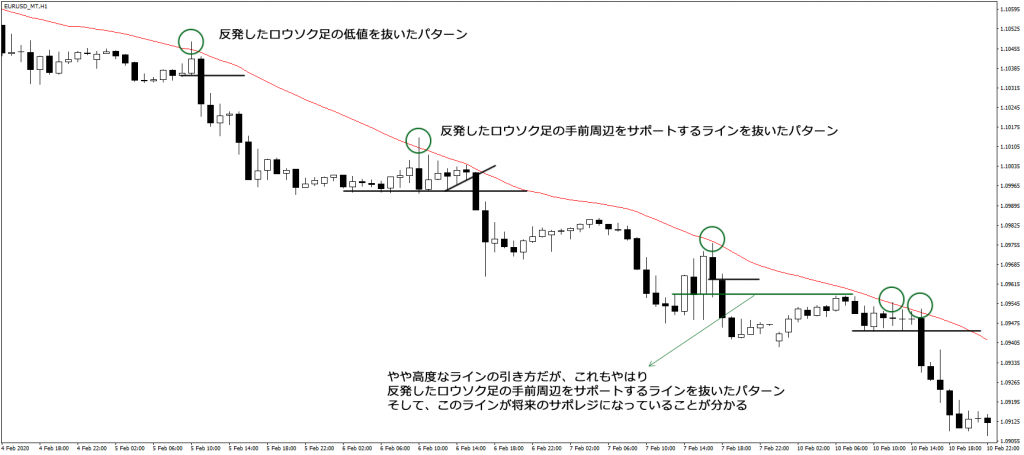

こういった話をしながら、下の様な図を見せると、

「1時間足では押し目でも、5分足では下降トレンドなんだから、5分足レベルで考えて売って利益を得た方が良いじゃん」

って考える人は、結構いると思います。

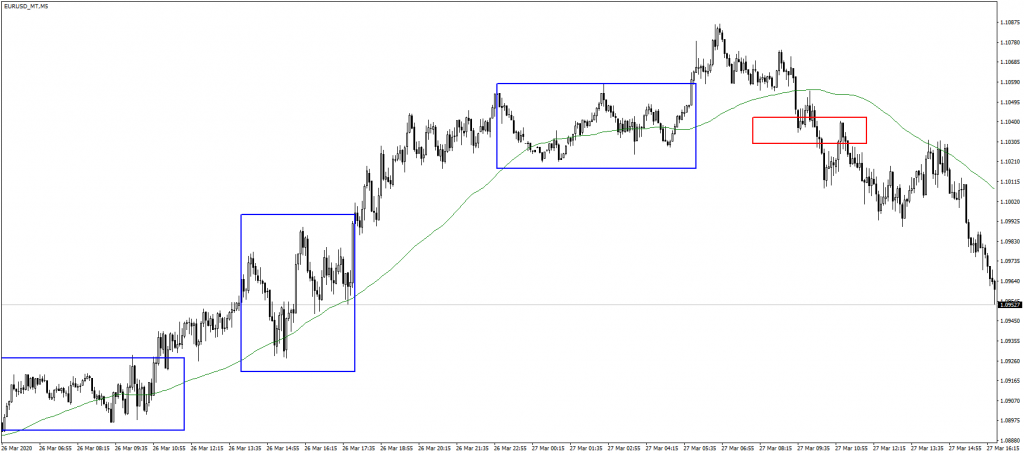

確かにこの図を見ると、5分足では赤い四角で囲ったポイントから下降トレンドを形成しています。ここで売っていたら、結構な利益になっていたはずです。

でも、それって既に出来上がったチャートを見て、既に下降トレンドを形成しているのを後付けで見てるから、そう考えるわけですよね?

じゃあ、リアルタイムで先が見えない状況の中だったら?

そのポイントから売って、きちんと利益が出るくらいに下降トレンドを形成するって、どう判別するんですか?

そういったスケベ心でチャートをいつも見ているから、先ほどのレシピ5で挙げた5分足チャートの様に、

こういった場面で売りを仕掛け、売った直後に

売ったポイントが底となって、爆上げしたりするんですよ。

まさに、負けるべくして負けてるわけです。

僕は何度も言ってます。

全ての波を獲ろうとするのは、単なる欲でしかなく、それがやりたいなら、きちんとした場面できちんと勝てる様になってから考えればよい、と。

1時間足上昇トレンド中の下降する1波(押し目)を獲ろうとするのは、

- きちんと上昇波を獲れる様になり

- その後、その押し目が反転するポイントを高確率で想定できる様になり

- さらには素早い展開に対応できる臨機応変さと技術を持ち合わせる様になり

その時になって、初めてチャレンジすれば良いんです。

だから、本気で勝ちに行きたい人は、前回の記事で解説したこと、もう1度心に刻んでくださいね。

「順張りからの順張り」

そこが、アナタの主戦場です。

レシピその6(200SMA)

200SMAは、それだけでチャート・ポイントとなる不思議な移動平均線です。

細かいことは、僕の200SMAの記事に譲りますが、この移動平均線を1本引いておくだけで、何かと便利です。

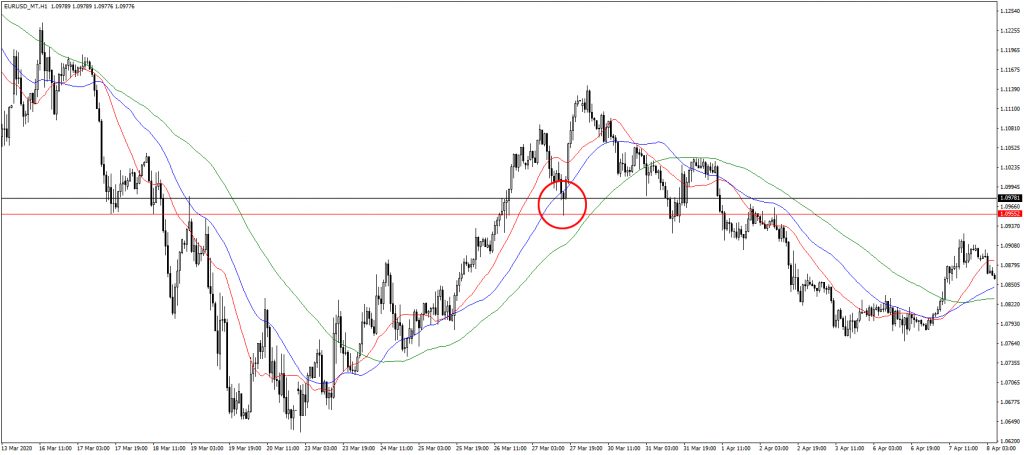

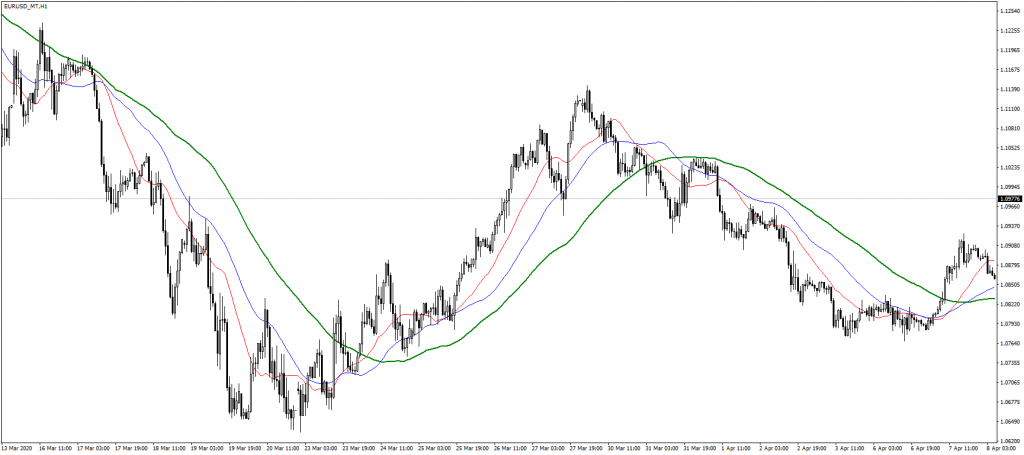

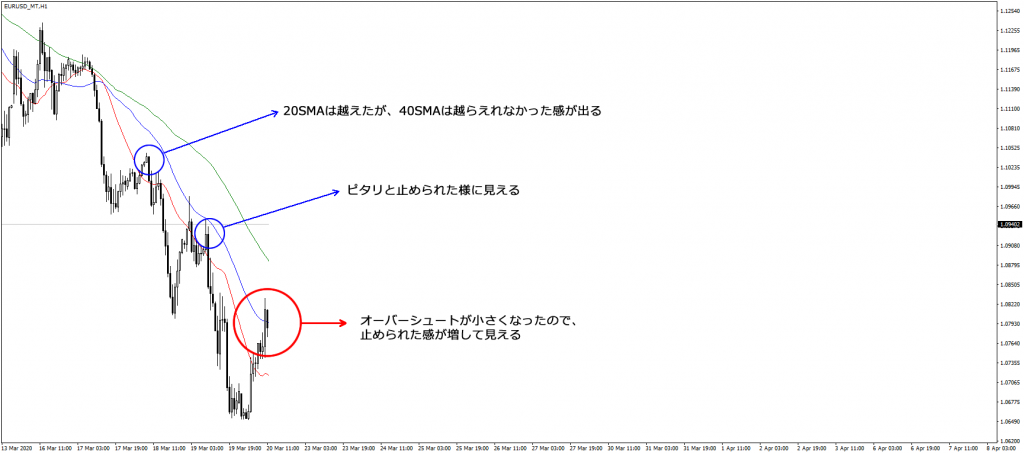

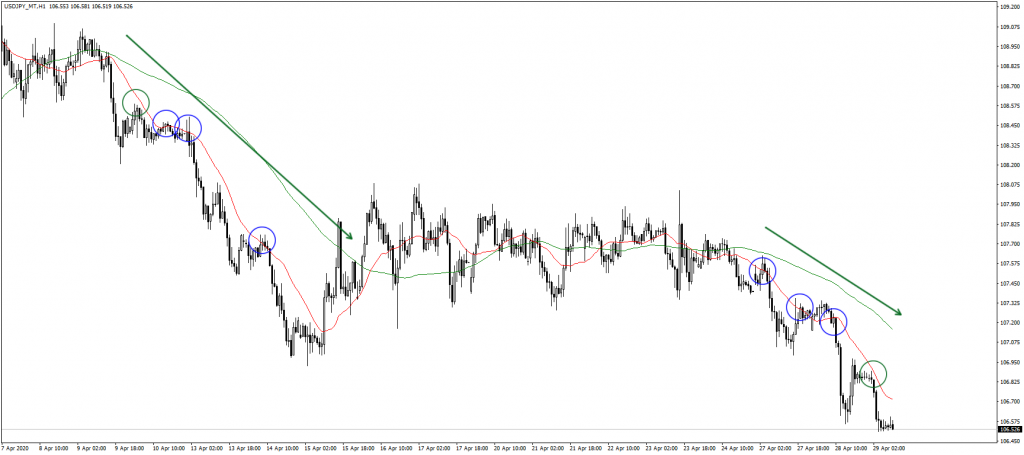

例えば、前回の記事のレシピ4の解説で用いた1時間足の深い押し目のポイント。

この部分を15分足で見ると・・・

黒と赤い水平線がチャートポイントとなって、反転上昇をしているのが分かると思います。

じゃあ、この15分足チャートに200SMAを引いてみますね。すると、

赤い水平線と200SMAが合致したポイントで、価格は反転しているわけです。

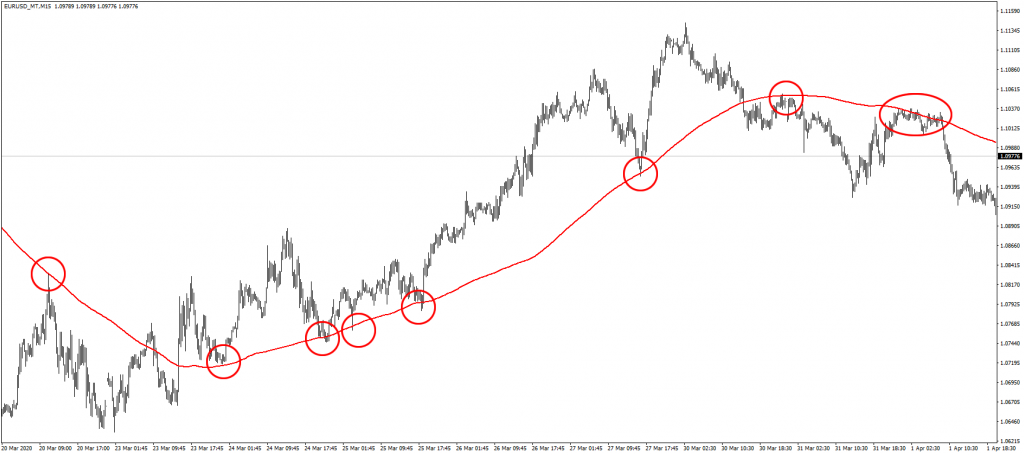

ついでなんで、この15分足を200SMAだけ残して、俯瞰して見てみましょうか。すると、

まぁ、相場つきによって価格の流れは一様ではないのですが、上図の周期の流れの中では、200SMAがキー・ポイントとなっているのが、分かると思います。

200SMAは、前回お話した5分足における1時間足20SMAの代用MAとなるだけではなく、各時間軸のチャートポイントを提示してくれることが多く、非常に便利なツールなんですね。

値動き主体のトレーダーでも、この200SMAだけは引いておくという人もいるくらいです。

200SMAを1本加えておく、というのもディテールの作成の上で、大きな1つのアイデアになります。

レシピその7(圧力を表現する)

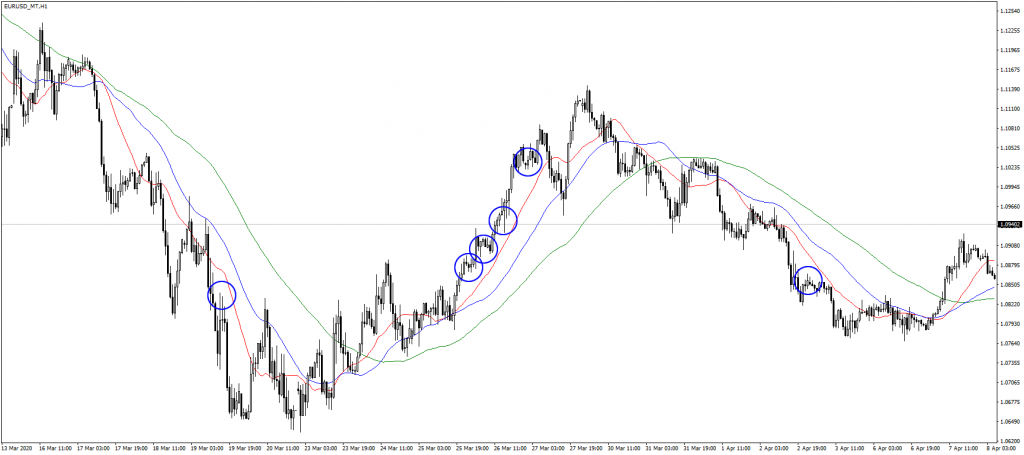

同じ移動平均線を見て、同じところで押しや戻しを付けているのを見ても、そこでエントリー出来る人と出来ない人がいます。

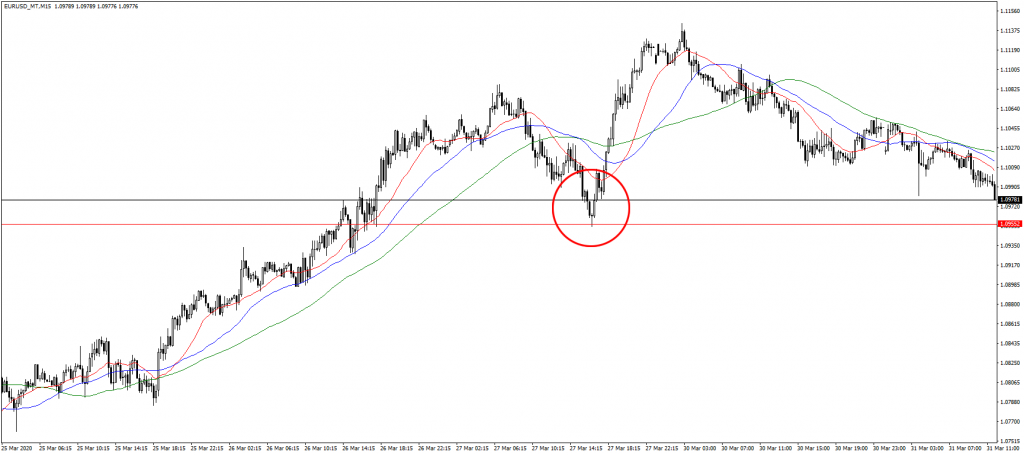

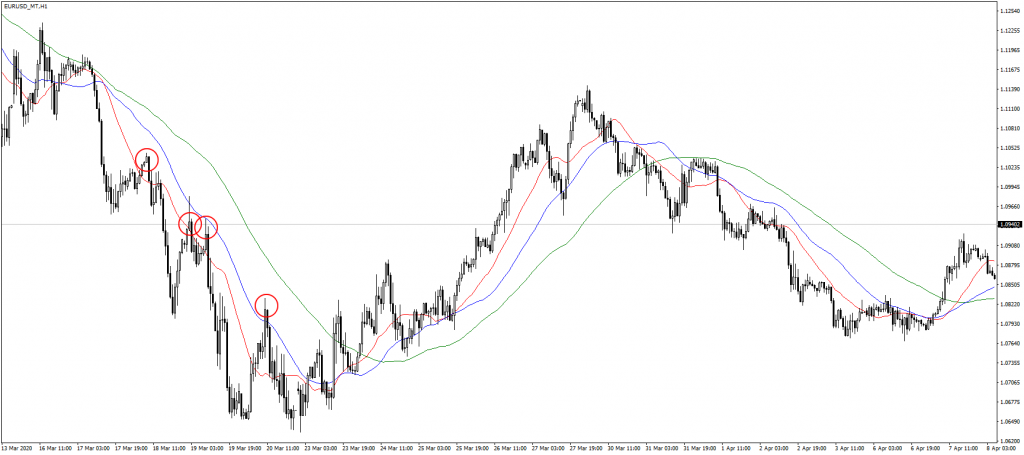

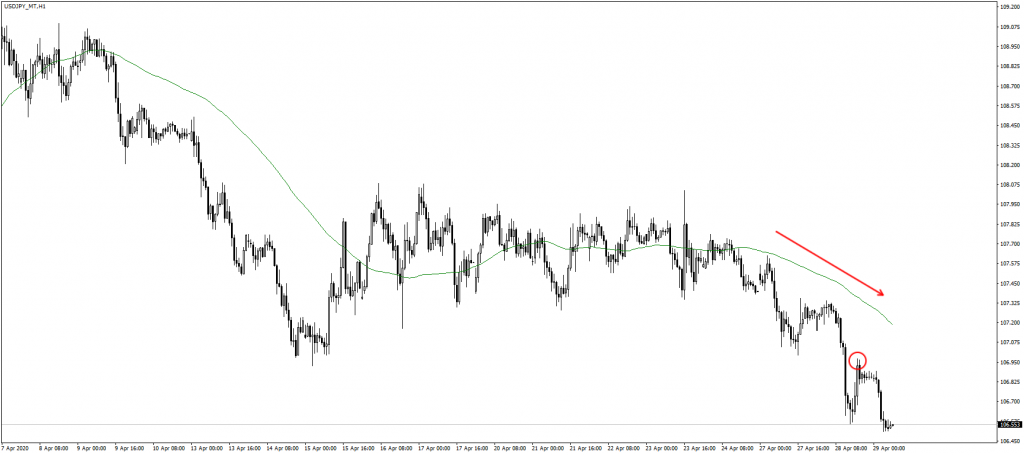

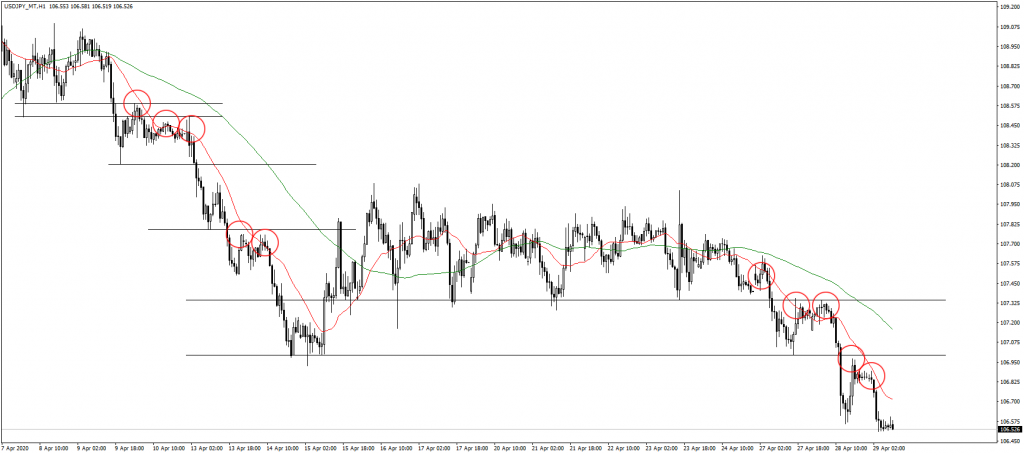

例えば、上図下降トレンド中の戻しを拾おうと考える局面(赤丸部分)を見ても、

「お!チャンス!」

と思う人もいれば、

「いや、まだまだ上昇するかも・・・」

と思ってしまう人もいるでしょう。

これまで、色んなお話をしてみましたが、それでもやっぱり躊躇してしまう人って、いるんじゃないかなぁ・・・?

で、このレシピ7では、そんな人に向けて、更にデザインを強化してみよう、ってお話。

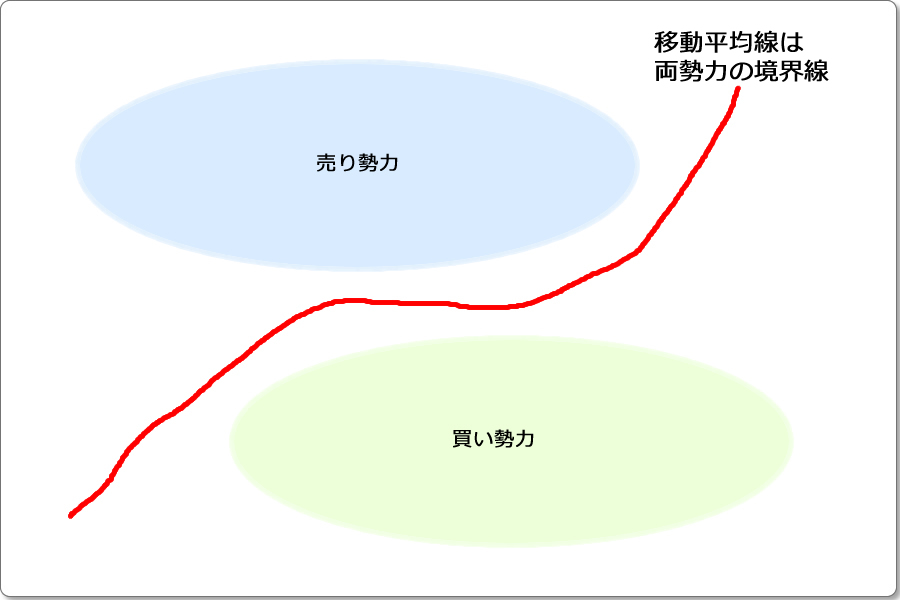

移動平均線って、各期間の終値の平均値を繋いだものでした。大雑把な言い方をすれば、売買結果の平均値ですね。

ということは、移動平均線は「売り方と買い方の勢力の境界線」という見方も出来るわけです。

で、この境界線の傾きは、買い方と売り方の勢力の強弱を表していることになります。

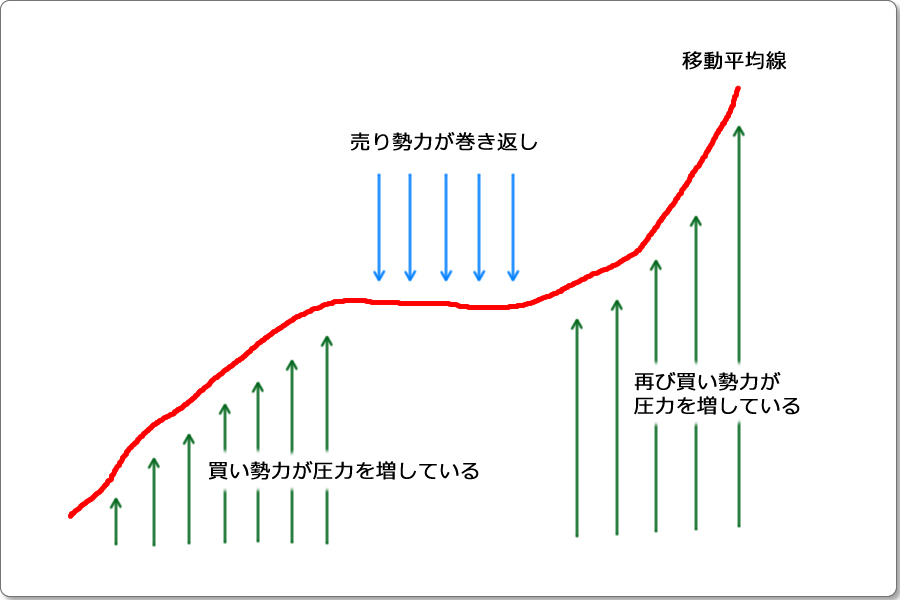

- 移動平均線(境界線)が上を向いている時は、買い勢力が優勢で買い圧力を増している

- 移動平均線が下を向いている時は、売り勢力が優勢で売り圧力を増している

- 移動平均線が横を向いている時は、両勢力の力が拮抗している

図にしてみると、

こんな感じになると思うんですよ。

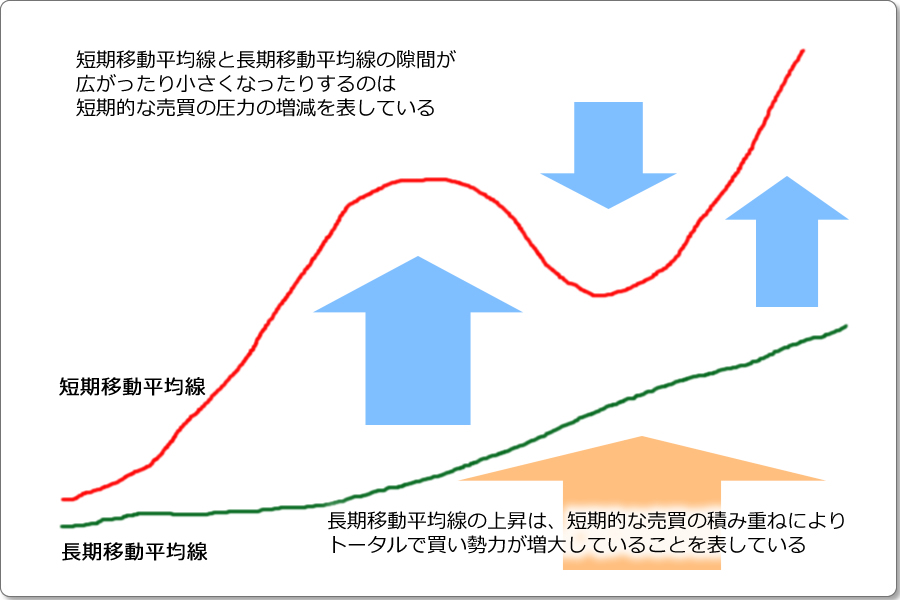

で、2つの移動平均線の間が広がったり縮んだりする様も、その圧力の増加と縮小を意味することになります。

短期買い圧力が一旦治まり、一時的に売り圧力が巻き返しを図っているところが「押している」局面ですね。

その後、売り勢力が返り討ちにあって再び買い圧力が増し始めると、短期移動平均線は「U字」の形を描き、そこが「押し目」であることを表現してくれます。

で、そんな「圧力」を意識してチャートを見れるようになると、まだ躊躇してしまう人でも、見え方が変わってくるんじゃないかな、と思うんですよ。

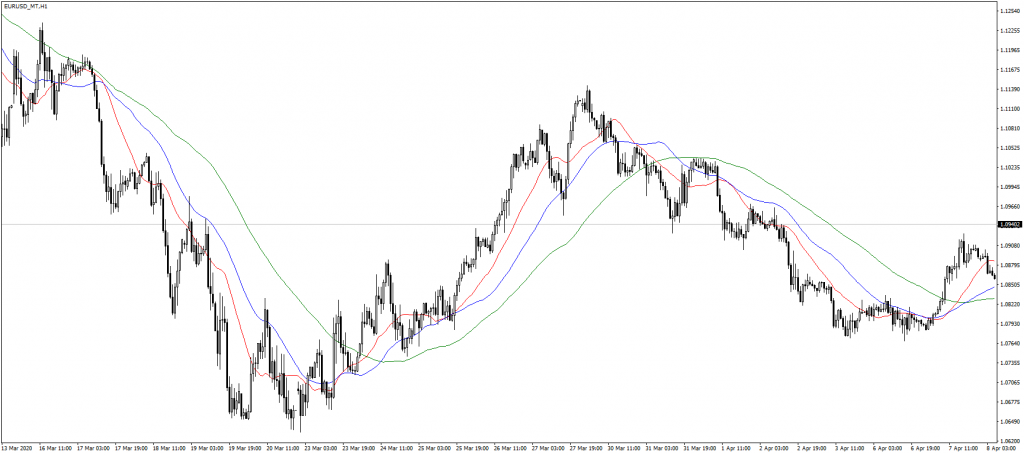

それじゃあ、もう1度チャート図を挙げますので、そんな圧力を視覚的に感じながら、もう1度見てみて下さい。

見えますか?

う~ん・・・難しいかなぁ・・・

まぁ、見えなくもないことはないんですが、図で書いた様には単純に見えませんよねぇ。

ということで、こういった移動平均線による圧力を感じるためには、今以上にデザインしていく工夫が必要です。

ただ幸いなことに、こういった移動平均線の視覚性を意識してチャートをデザインしてくれるインジケーターは、いくつかあります。

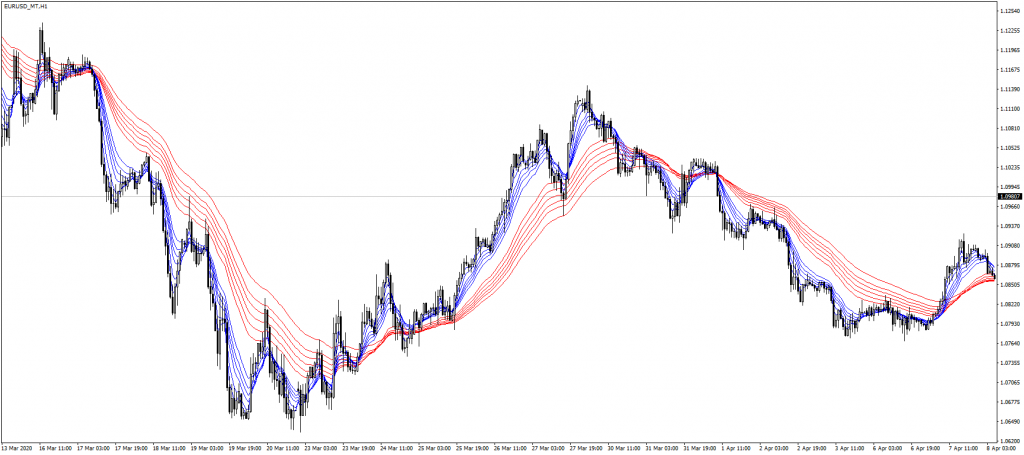

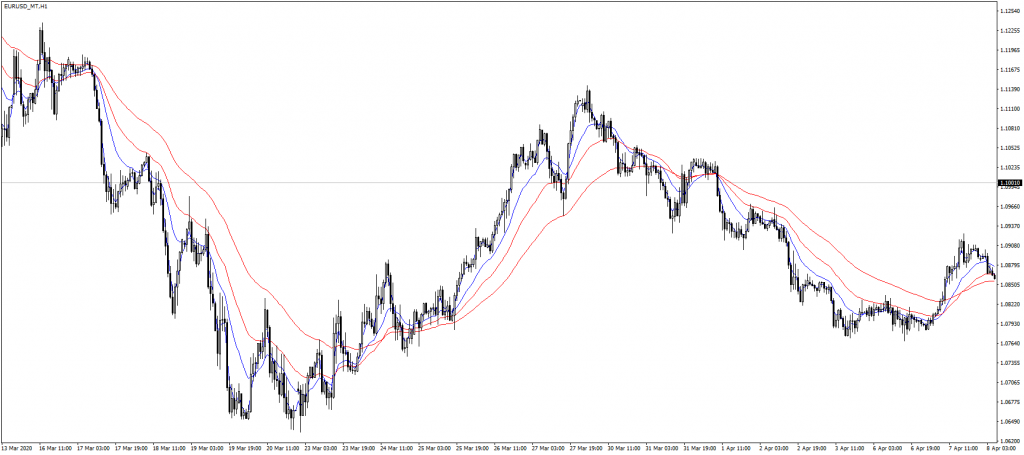

例えば、GMMA。

長期的なEMAを期間順に並べる(上図、赤色のEMA群)ことで長期的動向を表すと同時に、短期的なEMAを期間順に並べる(青色のEMA群)ことで短期的動向をを表現するというインジケーターです。

赤色の長期EMA群がガイドラインを表し、青色の短期EMA群がディテールを表しているということになりますかね。

具体的なGMMAの使用方法は他に譲るとしますが、

長所は以下の点。

- 長所1・・・売買の圧力の増減を、視覚的に容易に把握できる

- 長所2・・・相場のトレンド局面も、視覚的に一目瞭然

- 長所3・・・トレンドの転換局面は、自動的にトレードできない仕様になっているので、無駄なトレードを排除できる

短所は以下の点。

- 短所1・・・EMAの数が多過ぎて、値動き自体が見づらい

- 短所2・・・レンジ局面でトレードしたい人には、トレードがやりにくい

- 短所3・・・メインチャートに他のテクニカルを用いにくい

これを用いるかどうかは、やっぱり各自の判断に委ねられます。

ただ、数多くのMAを用いなくとも、その両端にあるMA(最短期間のMAと最長期間のMA)を表示しておけば、その2つの線同士の広がりや狭まる様を見ることで、圧力の増減は十分確認できるはずです。

う~ん・・・

そう言えば、これさっきもやりましたね。ここから、もっと視覚的にハッキリ分かる様に工夫したかったんでした。

じゃあ、このMA同士の間隔を塗りつぶすとか色付けしちゃうとかは?

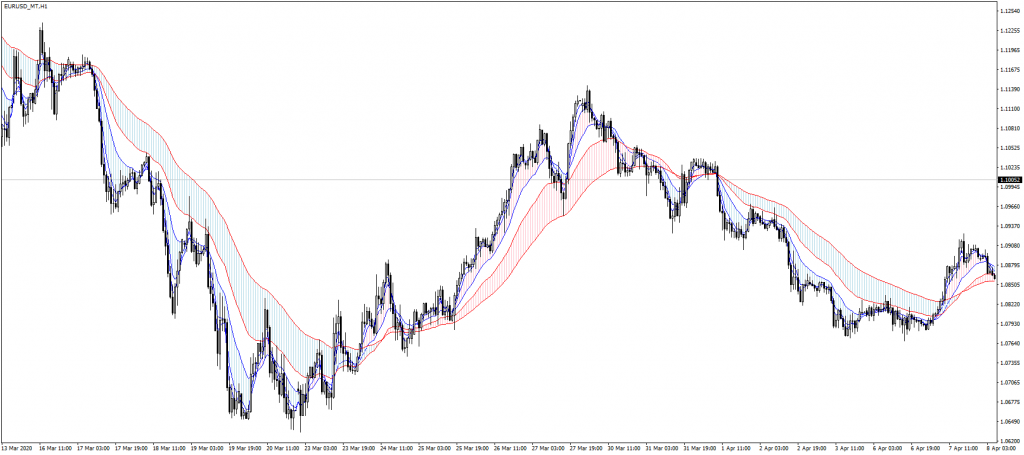

で、そんな視点から恐らく作られたのが、MAリボンというインジケーターです。これをGMMA的に表示すると、

こんな感じになりますね。(GMMAの最短EMAの期間は3ですが、ちょっと見づらくなるので上図では期間を5にしています)

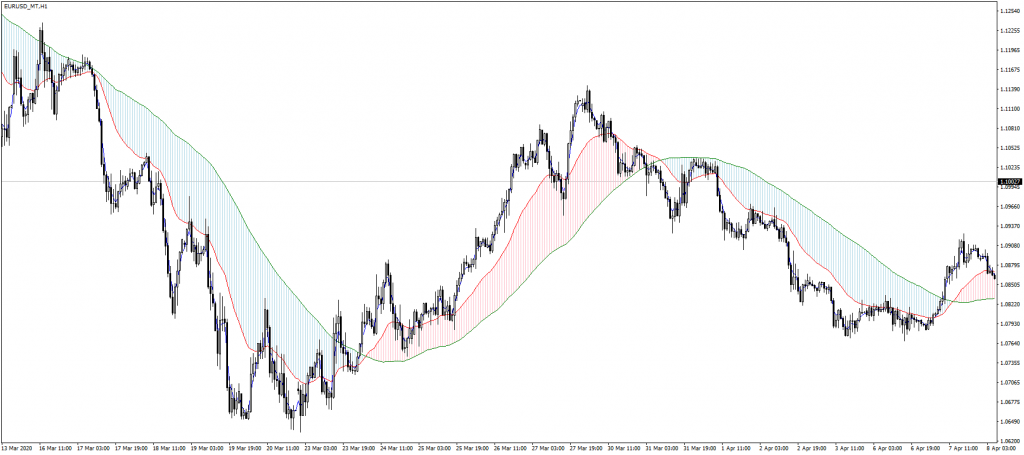

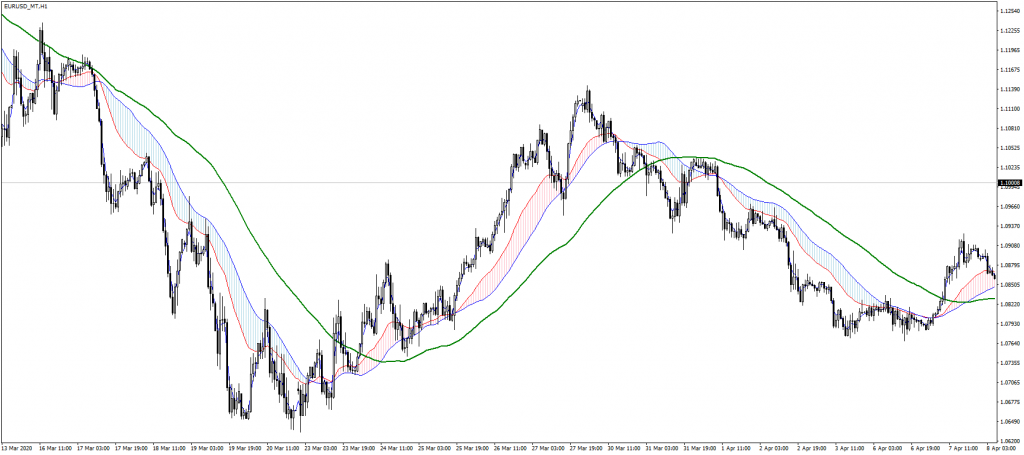

また、僕がこの記事で例えている様なガイドラインとディテールの考え方を、このMAリボンを使ってデザインすると、次の様な感じになったりします。

まずは、ガイドラインの75SMAとディテール25EMAにMAリボンを用いた例。

続いては、ガイドラインに75SMA、ディテールを25EMAと40SMAにしてMAリボンを用いた例です。

この様に、MAリボンを使って移動平均線同士の間を色付けすることで、それがまるで「壁」の様に視覚的に圧力を感じることができますよね。

単に「線」だと心もとなく感じる人は、これを「帯」や「壁」「水圧」などに見立てることで、価格が押し戻されるイメージの手助けにすることもできるんですね。

もちろん、MA同士の間を色付けしなくとも、十分判断できる人は、それでOKです。

これは、チャートの見た目を自分の個性に合わせてデザインすることで、自分の視覚的な認知の仕方を、適切なトレードが出来る様に合わせていくための

「チャート・デザイン」

なんですから。各自が各自の個性を活かして、目的に合わせたデザインを心がけてみて下さい。

レシピその7(反転確認を強化する)

色々とディテールを考えてみましたが、

「移動平均線はトレンド系インジケーターだし、これで反転確認をしていくのは、どうも自信がない」

という人がいても、おかしくはありません。

で、そういう人は、オシレーターを加えてみるのも1つの手段です。

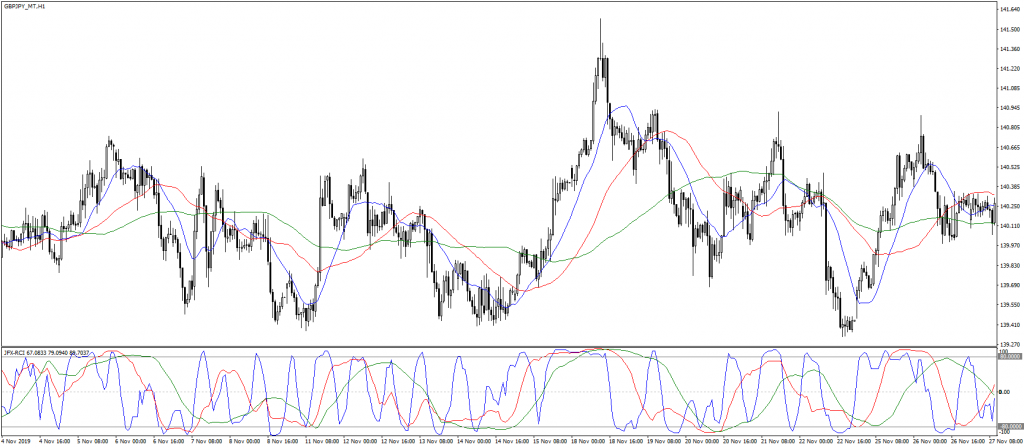

上図は、20SMAと40SMAのディテールに、オシレーターの1つであるRCIを加えたものです。

僕のRCIの解説では、3本RCIを解説しています。既に扱えるようになている人は、3本用いても構いませんが、情報は増やせば良いというわけでもないので、最初のうちは短期線1本で十分かと。

で、上達していって、もっとMAとRCIの関係性を考えながらトレードしたくなったら、1本ずつRCIを加えていけば良いだけですから。

ただまぁ、繰り返し言ってますが、更に上達していけば、今度は「引いていく」ことになりますけどね。

もちろん、RCIじゃなくとも、ストキャスティクスなど別のオシレーターを用いても構いません。自分が最も扱いやすいものを選べば良いと思います。

詳しくは、僕のオシレーターやRCIの記事を参考にしてください。

レシピその8(利確のディテール)

エントリーよりも、難しいのがエグジット(利確・損切り)です。

で、説明するのもエグジットの方が難しい(特に利確の方は)ですが、スルーするわけにもいかないので、チャート・デザインのディテール設定という視点に絞って、解説していきましょう。

利確の考え方

エントリーよりもエグジットの方が難しいという大きな原因は、精神的なプレッシャーによるものです。

人は含み損を膨らますより、含み益が減ってしまうのを嫌がる性質を持ってますから、冷静な判断が出来なかったりします。

また、仕事や家庭との兼ね合いなどにより、ポジションを持っていられる時間も人それぞれですし、

ポジションを持った後は、しばらく放置できる人もいれば、チャートで監視し続けないと不安な人もいるでしょう。

各自の性格や生活状況によっても、大きく左右されるのがエグジットなんです。

で、そんなエグジットには大きく分けて2つの考え方が想定できます。

- いくつもの波を乗り越えながら、出来るだけ利を伸ばす

- 大きな押しや戻しは避け、波1辺の出来るだけ先っぽで利確を目指す

前者は、一時的に含み益が減ったりしますし、下手をすれば大きな利益を吹っ飛ばしかねませんので、メンタルの負担は大きいですが、伸びた時の利益はバカになりません。

逆に後者は、精神的負担は少ないですが、利幅は限定的な、勝率重視の考え方です。

で、教科書的なことを言えば、出来るだけ利益を伸ばすことを考えた方が良いです。

が、僕としては、一概にそうとは思わないんですよねぇ。

相場つきとしてボラが大きくないと、伸ばそうとして逆に失敗することって珍しくないんですよ。

「もっと利を伸ばせたはずなのに!!」

と嘆いて、頑張ってみたら急にボラが大きくならずに、70pipsあった利益が逆に損切り。

それを何度も繰り返し、反省して早めに利食ったら、今度はどんどん価格は伸びていく・・・

ってことは珍しいことではないんですね。

むしろ、ボラティリティを予め考慮しながら利益の伸ばし方をその都度変更するなんてのは、結構な腕前にならないと、難しいんですよ。

ですから、各自が自分のメンタルや技術、また生活スタイル等を考慮しながら、どちらを選択するか?

というより、その両者の間のどの辺りを目指すか?

を考えながら、自分のスタイルを確立するべきだと、僕は思います。

ラインを用いる場合

利確のディテールを設定する際の考え方は、エントリーポイントを見つける時と、原則同じです。

- 到達ポイントを探る

- 反転するのかしないのかを探る

という2つの視点のうち、どちらか1つ、もしくは両方を用います。使うテクニカルも、既にお話したものと、ほぼ同様になります。

到達ポイントだけで利確する人は、出来るだけ狙った波の先っぽを捉えて終わらしたいという考え方です。

反転するかどうかを探る人は、これ以上伸びる様だったらまでポジは持ったまま、反転するなら利確するという考え方です。

また両者を合わせながら、出来るだけ長く、上下する波を乗りこなそうとする人もいるでしょう。

で、先ほども言いましたが、自分がどの様にして利確のディテールを設定するのかは自由です。今の自分に最も適した「最適解」を探していけば良いんだと思います。

ただ1時間足をメイン時間軸としているデイトレーダーは、あまり複数の波を渡り歩くほどの時間はないと思います。伸ばそうとすると、どうしてもスイングになりがちなんで。

ということで、数十分から10時間以内で利確することを想定しながら、具体例をお話しましょう。

上図、赤い丸で売りエントリーをしたとします。

下落すると想定した価格の到達ポイントを、上図では4時間足で認識できるレベルの水平線を使って想定してみました。現在価格から近い順で、ラインを引いていきます。

この中で、どれをエグジットの目標値にするかは、人それぞれですね。

最も保守的なのは、1の水平線でタッチしたら即利確するというものです。

あまりポジションを持っていられない、もしくは持っていたくない人は、ここで決済するのもアリです。

でもまぁ、これは1時間足チャートなので、1で利確したとしても40pips前後の利幅にはなるでしょう。

チャートを監視しながらエグジットを考えられる環境なら、1で反転するか抜けるかを見て、次は2で反転するか抜けるかを見る・・・を繰り返して、利益を伸ばすことも可能ですね。

また、他のテクニカル(フィボナッチなど)を用いて、根拠が複数あるポイントを目標値として、そこに指値を置いて待ち構えるという方法も考えられますね。

で、結果はこんな感じですね。

理想的なエグジットのタイミングは3か4でした。オシレーターも低値圏に到達していますしね。ただしポジション保有時間は8時間以上ですが。

なお、オシレーターを用いる場合は、後付けだと上手く効いてる気がしますが、実際に動いてるチャートで用いると判断が難しいので、慣れが必要です。(まぁ、テクニカル全てに言えるんですが)

ロウソク足を用いる場合

もう1つ、利確の仕方を紹介しましょうか。ロウソク足だけを見てやるやり方です。

これ、きちんとトレンドに乗ってないと上手く使えないんですが・・・

単純なルールは、

- 売りで入った場合は、陰線が続くまでポジションを持つ

- 買いで入った場合は、陽線が続くまでポジションを持つ

というものです。

ただ、実際に扱う場合は、ここに各自が若干のルールを加えます。

例えば、「売りで入った場合は、陰線が続くまでポジションを持つ」ということは、最後の足が陽線で終わった場合にエグジットするということです。

しかし、この陽線が前の足(陰線)のハラミ足等で終わった場合は、次の足の挙動を見ます。

で、例えば、

- 次の足が、陽線の高値を抜いた時点でエグジットする

- 次の足が、陰線で終わったならエグジットせずに次の足の挙動を見る

という2つのどちらかのルールで、利確します。

実際の例を用いながら、お話しますね。

エントリー1で売りを建てた場合、ロウソク足が陰線を描き続けるまでは利確しません。

で、aで陽線が出ました。しかし、手前の陰線よりも低値をつけてますし、実体だけで考えると、ハラミ足になります。

ということで、次の足の挙動を見ます。

先のルール1「次の足が、陽線の高値を抜いた時点でエグジットする」を用いるのであれば、bがaの高値を抜いた時点でエグジットします。

しかし、ルール2「次の足が、陰線で終わったならエグジットせずに次の足の挙動を見る」を用いている場合は、bは陰線で終わったので、更に次の足の挙動を見ることになります。

で、cは陽線ですが、完全にハラミ足です。そのまま次の足の挙動を見ます。

最終的に、dの陽線は手前の陰線と実体はほぼ同じであると同時に、完全に包み足です。なので、上昇力が強いと判断して、ここで利確します。

次にエントリー2を見てみましょう。

陰線が続いた後、eで陽線が出ますが、ハラミ足です。なので、そのまま様子を見ます。

ルール1を用いている場合は、fがeの高値を抜いた時点で利確します。

ルール2を用いている場合は、そのルールを適用し続けると、gまで持つことになりますね。手前の陰線を抜いて陽線を付けて終わったところで利確します。

この2つの例だけを見れば、いずれもルール2を用いた方が得の様に感じるでしょうが、1のルールで利確しなければ、その後大きく上昇を続けてしまい、利確どころか損切りになるケースも多々あります。

なので、どちらが正解ということはありません。

保守的に利確したい人はルール1を、伸ばせるときは伸ばしたい人はルール2を用いることになるでしょう。

もちろん、別のルールを作って見てもOKです。

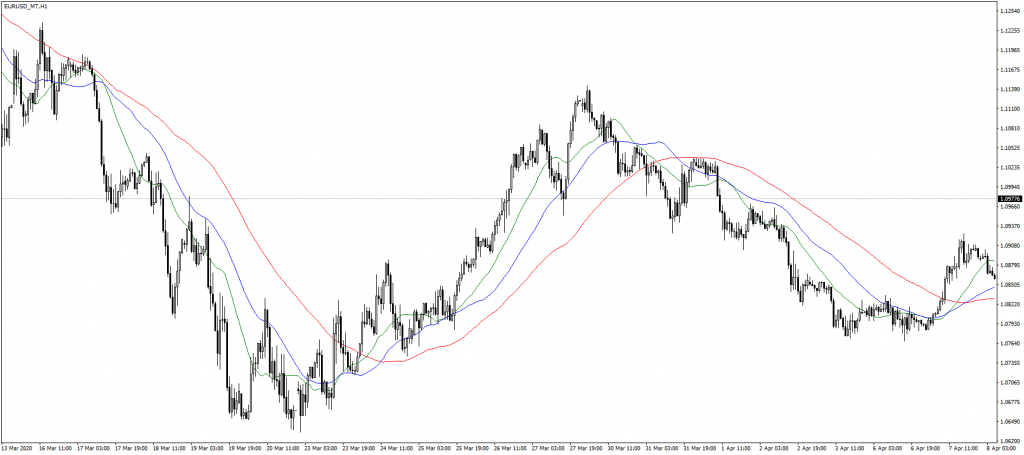

移動平均線を用いる場合

また、移動平均線によって利食いするという方法もありますよね。

売りポジションの時は、特定のMAを上抜けてロウソク足が確定したら利確するとか。エグジット用のMAを2本用意して、そのクロスでエグジットするとか。

ただ移動平均線をエグジットのディテールとして用いる際には、注意が必要です。

確かにこのやり方は、トレンドが比較的緩やかだったり、トレンドが強くともしばらくは深い押しや戻しをつけない場合は、とても有効です。

上図を見ての通り、利幅を伸ばせるところまで伸ばせちゃいます。

しかし、トレンドの押しや戻しの上下が激しい場合は、結構振り回されます。

上図の様な押しや戻しが激しい時は、下手に移動平均線でエグジットを試みると、利を伸ばすどころか薄利撤退や損切りを繰り返す羽目になります。

この様に、相場つきによってパフォーマンスがかなり違ってきますので、注意してください。

もちろん、たった1つの正解はありませんし、エントリー以上に利確のためのエグジットには、たくさんの答えがあると思います。

それくらい、各トレーダーの事情に合わせた自分なりの答えが必要なんですね。

最初は、チキン利食いでもOKじゃないですか。徐々に対策を講じていけば良いんです。

「利食い千人力」

と、先人たちはそう言っています。

レシピその9(損切りのディテール)

今回のチャート・デザインは、トレンド中の順張りがガイドラインですから、損切りに関しては、明確です。

- 上昇トレンドの際は、直近低値を抜いたら損切り

- 下降トレンドの際は、直近高値を抜いたら損切り

- 直近のレジサポを抜いたら損切り

というものです。

ただ、直近高値(低値)より手前にあるレジサポは、破られることが多々あります。

ですから、「直近高値(低値)を抜いたら」を損切りの基本としておいてください。

で、ここで考えるべき点が2点。

まず1点目は、「直近高値(低値)をどの程度(何pips)抜いたら、『抜けた』と判断すべきか?」という問題です。

で、その答えですが、

「ズバリ言って、10pipsです。10pips開けてSTOPを置いてください。」

って、僕が言うと思いますか?

言わないですよ。自由にやってください。

そういったことはやはり、自分で検証して、自分なりの答えを出すしかないんです。

抜けたと思ったら、それは単なるオーバーシュートで、価格は直ぐに引き戻されるかもしれません。

その際に、直近高値(低値)の直ぐそばに置いていれば切られる確率は高くなります。しかし、遠く離して置いていた場合、いざ損切りとなった時の損失幅は大きくなります。

何をどう考え、どのスタンスをとるかは、やっぱり各自が自分の検証と考えに基づいて決めるしかありません。

さて、注意すべき点の2つめですが、これは

「どこを直近高値(低値)とするべきか?」

という問題です。

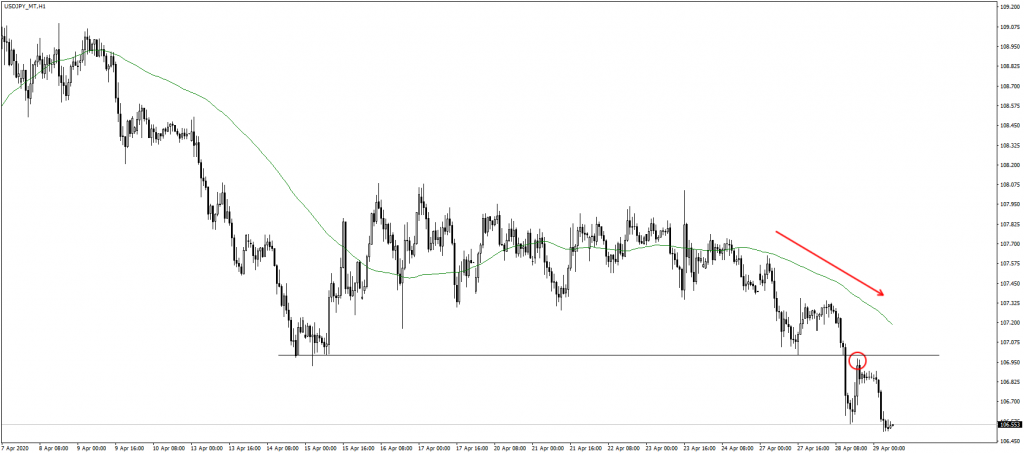

上図のAで反転確認をとって、売りエントリーをした場合、直近高値はBでしょうか?それともCでしょうか?

答えは、Cです。

(その理由は割愛しますね。このシリーズで解説し出したらキリがないんで、各自が勉強しておいてください)

ただ、もう1つ考え方があるんですよ。

もう一度、チャートを良く見てください。

下降トレンド中の価格がAまで戻りをつけて、そこで反転下落すると考えて、売りエントリーしたんですよね?

ということは、思惑通りであれば、そのAが次の直近高値になるはずです。

ですから、Aを直近高値として、そのすぐ上にSTOPを置いちゃうという考え方もできるんですよ。

ただし、この考え方というのは、損切りするということに抵抗がない人なら採用してOKな考え方です。

「BやCにSTOP置いたら、損失幅が大き過ぎる。出来るだけ小さく抑えたい。損切りは厭わないし、切られてもまた戻り売りの場面が来たら入れば良いんだから」

と思える人限定のやり方ですかね。

で、結果どうなるかといえば、

Aでエントリーした売りポジションは、Zまで踏み上げられて損切りされ、損切り直後に反転下落するんですね。

まぁ、こういった風になっても

「全然OK。切られても直ぐに入り直せば良いだけだし。大きな額の損切りになるよりはマシ」

という考え方の人が採るべきSTOPの考え方なんですよ。

ちなみに、僕もこの考え方でSTOPを置くことが(ケースバイケースですが)結構あります。性格的に、僕はこっちの方があってるんで。

ただ、きちんとしたポイントでエントリーできない人は、これやると小さな損切りを連発して、塵も積もれば山となる方式で資金を溶かしていきますので、お勧めはしませんよ。

さらに追加で言わせてもらうと、仮に僕がこの図のAのポイントで売ったとしたら、実際にSTOPを置く場所は、

上図に引いたレジサポの上になります。これ、さっきSTOPを置く場所として挙げたもう1つのポイントの部分です。

ここに置いておくことで、一旦踏み上げられても、損切りされずに済む可能性が高まるわけです。

さて、エグジットのディテール設定についての考え方は、これくらいにしておきましょうか。

レシピその10(デザインの仕上げ)

各自ディテールの設定が定まったら、最終的に視覚的な仕上げをしていきます。

まぁ、単純に言ってしまえば、重要度や優先順位などを踏まえながら、認識しやすい様にテクニカルの色や太さを変えていくという作業です。

例えば、チャート・デザインでもっとも根幹をなすのは、ガイドラインでした。

しかし、ディテールに目ばかりが言ってしまいがちの人は、

ガイドラインに用いるテクニカルの表示を太くしてみたり、目立つ色にしてみることで、まずはそこに目が行く工夫をします。

また、重要度の順番に目立つ色を使い分けることを考えたりもします。

どの色が目立つかは、人によりますけどね。

更に、テクニカルを数種類用いる場合は、全体を眺めながら、整理整頓することを心がけます。複雑さは、意味を持つどころか混乱しか生まれませんから。

例えばこれ、RCIの解説記事の時にお話しましたが、

上図の様に移動平均線3本とRCI3本の計6本の線を、個別に考えてバラバラに並べて見ても、一体何のどこをどう見て良いか分からなくなります。

しかし、移動平均線とRCIの各線を同期をとり、同じ同期をとったもの同士を同じ色で表示してしまえば、

随分とスッキリします。同じ6本線が表示されていても、どれのどこをどう見て良いかが一目瞭然になります。

この様に、テクニカルの色や太さだけでなく、パラメーター等にも規則性を持たせることで、視覚情報を整えることも大切です。

ディテールの作成がある程度出来上がったら、もう一度、チャート全体を見渡してください。

そして、整合性を図ります。

統一できるものは統一し、順序立てることができるものは順序だてます。そして、要らないものは容赦なく削ぎ落していくんですよ。

そうやって、チャート・デザインは1つの作品として完成していきます。

レンジのデザインについて

レンジは実力に比例する

ご存知の通り、僕が言うところの「相場4大局面」は、世間一般的なレンジをレンジとして解釈はしていません。

- 取引が可能だと判断できるレンジ=レンジ局面

- 取引が可能かどうか判断できないレンジ=分からない局面

でしたね。

なので、用いたガイドラインから「レンジ」を判別できるなら、そちらもデザインを試みるべきです。

しかし今回は、初心者向けにガイドラインを設定したので、「レンジ」は自ずと省かれる形になってしまいました。

だってね、

後付けでチャートを解釈するだけなら、「これはレンジです」なんて、ちょっと勉強すれば誰だってできるんですよ。

しかし、リアルに相場が動きながら価格が形成されている中で、それがレンジであるといち早く認識するのは、実力に比例します。

初心者であればあるほど、皮肉なことに、

「あ、これはレンジだ」

と分かった頃が、大体レンジの最終局面だったりします。

しかし、実力が上がっていけば行くほど、そこがレンジであると認識できるタイミングは早くなっていきます。

トレンドとレンジは別物

もう言わずもがなでしょうが、トレンド局面をチャート・デザインしていくことと、レンジ局面をチャート・デザインしていくことは、全くの別物です。

それを構成するロジック自体が、全く違ってきますし、用いるテクニカルにだって、トレンドを捉えるのが得意なものと、レンジを捉えるのが得意なものがあります。

同じテクニカルでトレンドにもレンジにも対応できるものもありますが、その見方や考え方は、トレンドとレンジの時では違ってきます。

ですから、レンジにおけるディテールを設定していく際には、違うテクニカル、もしくは同じテクニカルであっても違う発想で、取り組む必要があります。

で、このレンジに対するチャート・デザインの解説は、今回のこのシリーズでお話するつもりはありません。

理由は、このシリーズでお話したロジックに焦点を当てて、検証と練習を重ねれば、順張りだけで十分勝てる様になると思っているからです。

まぁ、このシリーズで、レンジを書き出したら、それこそ膨大な量になり過ぎるというのが本音なんですが。

ということで、レンジ(トレンドの反転局面も含む)について、今後この「チャート・デザイン」シリーズでお話するかは、今のところ不明です。

レンジ7割のホントとウソ

巷ではよく、

「相場の中でレンジは7割(8割)」

と言います。

確かにその通りなんですが、だからと言って、

「レンジの局面が圧倒的に多いから、チャンス的にはレンジを先に極めた方が得だな。レンジからやりたい」

という素人感覚は、完全のNGです。

その世間でいうところのレンジの多くは、僕が言うところの「分からない局面」ですから。トレードが実質可能なレンジ局面をリアルタイムで判別するには、実力が伴わないといけないんですよね。

ですから、実力が伴わないうちは、むしろレンジはトレンドよりも少ないかもしれません。

また、レンジのエントリーポイントは、基本的にレンジ上限到達時とレンジ下限到達時なので、値幅のあるレンジは、そこに到達するまでに時間を要します。

しかし、トレンドは1度発生してしまえば、押しや戻しを形成する場面は、何度もあるわけです。

そういった面を考えると、エントリーチャンスとしての頻度は、実際のところ、レンジよりもトレンドの方に分があるかもしれませんよ。

(もちろん、トレーダーの技術によってエントリーチャンスは増えていくのは、言わずもがなです)

ですから僕としては、まずはトレンド攻略に絞ってチャート・デザインをしていくことをお勧めします。

トレンドで獲れる様になってから、レンジのことは考えれば良いんです。焦る必要はどこにもありません。

レンジを考え出すころになったら、僕のその他のレンジに関係する記事を参考にして、ガイドラインとディテールを作成してくださいね。

シリーズの終わりに

新型コロナウィルスによる自粛活動の中、僕は今までにないペースで、この「チャート・デザイン」シリーズを更新してきました。

しかしまぁ、このシリーズもとりあえずは、今回で終了です。

僕なりに分かりやすく書いたつもりですし、初心者に向けてこのレベルで書いている解説書は、有料無料を問わず、そうはないかな、という自負も僕なりにはあります。

もちろん、だからといって読んだだけでトレードが上達するわけじゃあ、ありませんけどね。

実際にやってみると、それこそ右往左往ばかりの日々になってしまうかもしれません。

でも、それで良いんですよ。

冒頭でも言いましたが、そうやってでしか自分の道は切り開けません。

誰かの頭で誰かに答えをもらおうという姿勢は、この勝負の世界においては

「負け犬根性」

でしかないんですよ。

もちろん、何から何までゼロから始めろ、という話はしていません。最初は、誰かのモノマネから始めても構いません。いや、むしろそっちの方が近道です。

ただし、きちんとその人のテクニカルの考え方を踏まえながら、きちんとチャートに向き合っていかなければ、どんなにマネしてみたところで、本質そのものからは遠ざかってしまうだけです。

僕らはモノマネがしたくてトレードをやっているわけじゃなく、お金を手にしたいからトレードをやっているわけです。

それなのに、誰かの表面的な部分のモノマネで終わってしまえば、それはモノマネですらなく、贋作でしかありません。

そのデザインでお金を稼ぐことは出来ず、ひょっとしたら、その贋作を売るというインチキ商売でお金を得ようとしてしまうかもしれません。

しかし、このブログをご覧の読者さんは、きっとそれは本望ではないはず。

でしたら、自分の道は自分で切り開いていってください。

各自が各自の個性を活かす形で、チャート・デザインをしていく。

そうやって道が開かれていくことを、僕は願ってやみません。

それじゃあ、また。