気が付けばここ数回は、インジケーターを用いたトレードのお話が続いていました。

でもね、やっぱ値動きそのものは大切です。

だって値動きとは、価格推移そのものですから。僕らは、価格を取引しているんであって、インジケーターのシグナルを取引しているわけじゃありません。

ですから、結果的にインジケーターと併用するにせよ、しないにせよ、きちんと値動きを見ながらチャートと向き合うことが、トレードの精度を上げていくためには大切なんじゃないかなぁ~?と思うわけです。

ということで今回は、基本的な波の見方を先日までのポンド円チャートを使って、お話していこうかと思います。

ただねぇ・・・

実はこの記事、何とか今週の市場が始まる前にアップしたくて、日曜日の仕事終わった後に必死に書いてたんですが、

全然間に合わねぇ。

おまけに、寝落ちしちゃったし。

ということで、既に今週のポンド円の値動きは分かっちゃったって話は抜きにして、

それでは、始まり始まり~!!

波の形成過程を考えよう

僕のTwitterをご覧の方は、先日のこのツイートご存知かと思います。

今、ポンド円のチャート、リアルで見てる人いますかぁ?

— BOZ (@boz_trade) January 31, 2020

気が向いたら、この辺りのこと、次のブログでお話します。

まぁ、気が変わったら無しですが。

とりあえず、この辺の時の自分の心理状況とか覚えておいてください。 pic.twitter.com/JydAlCSZ3A

ということで、先週金曜日の時にリアルでポンド円チャートを見ていた人は、その時の自分の見方、考え方、そして心理状況を踏まえながら、今回の解説を読んでください。

僕の考えが絶対というわけじゃないですが、トレードが上手くいかないという人にとっては、僕のチャートの見方と自分のチャートの見方を比較することで、何か具体的に掴めるものがあるんじゃないかと。

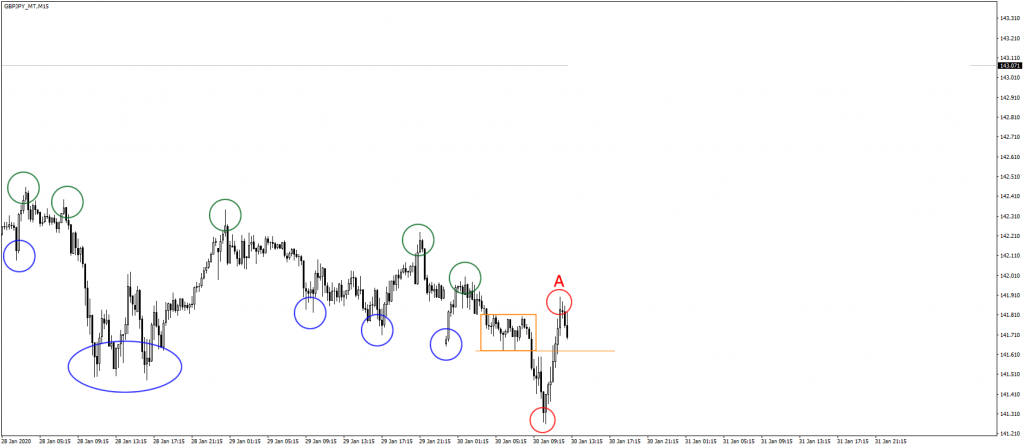

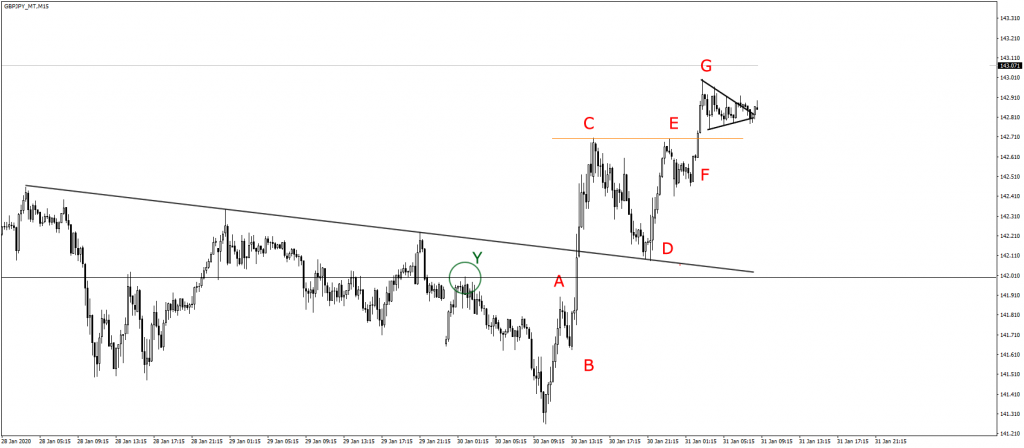

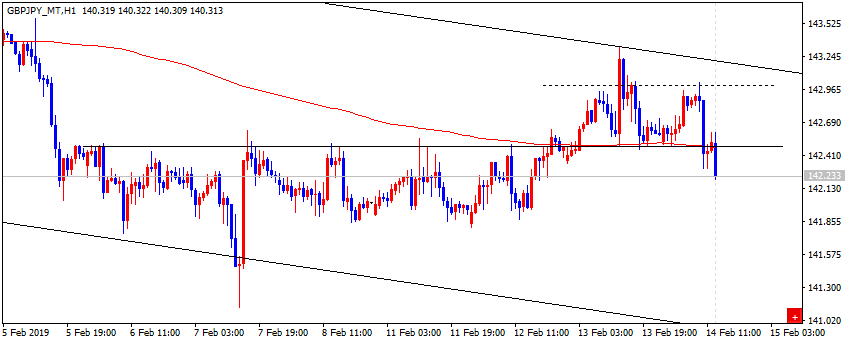

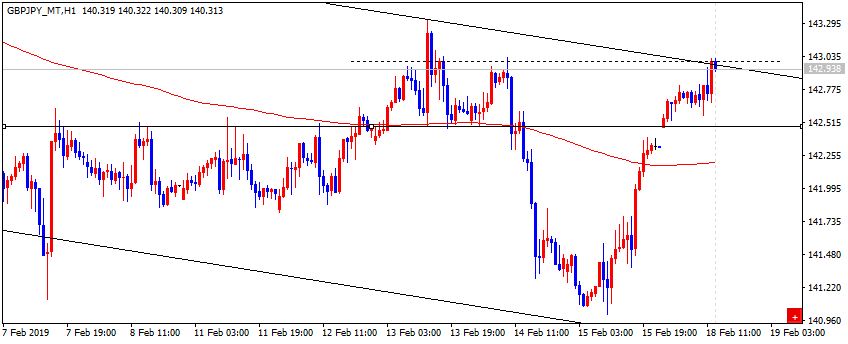

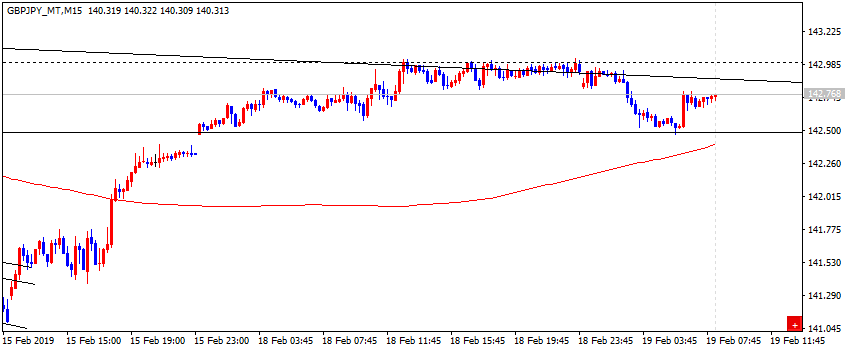

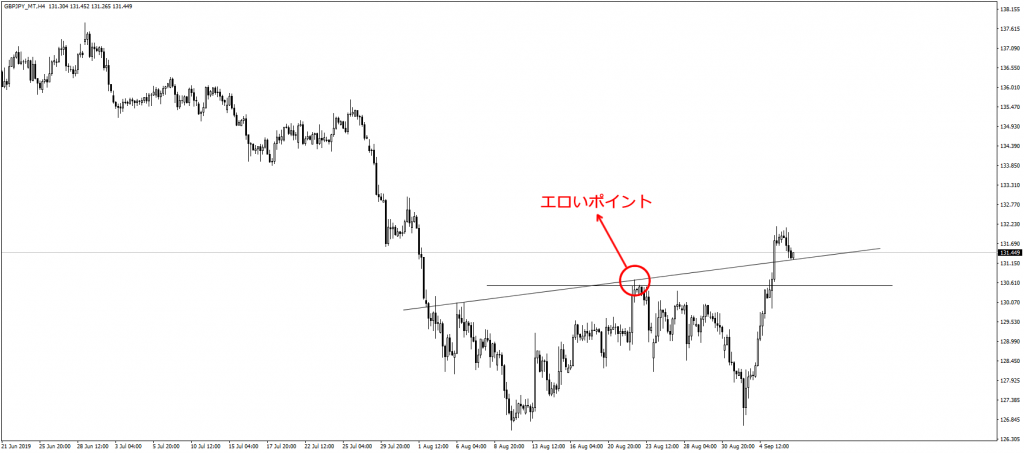

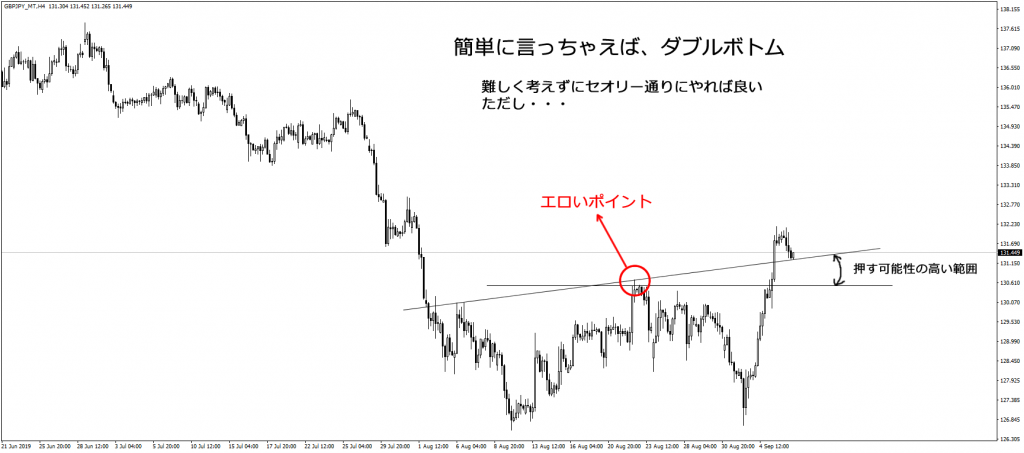

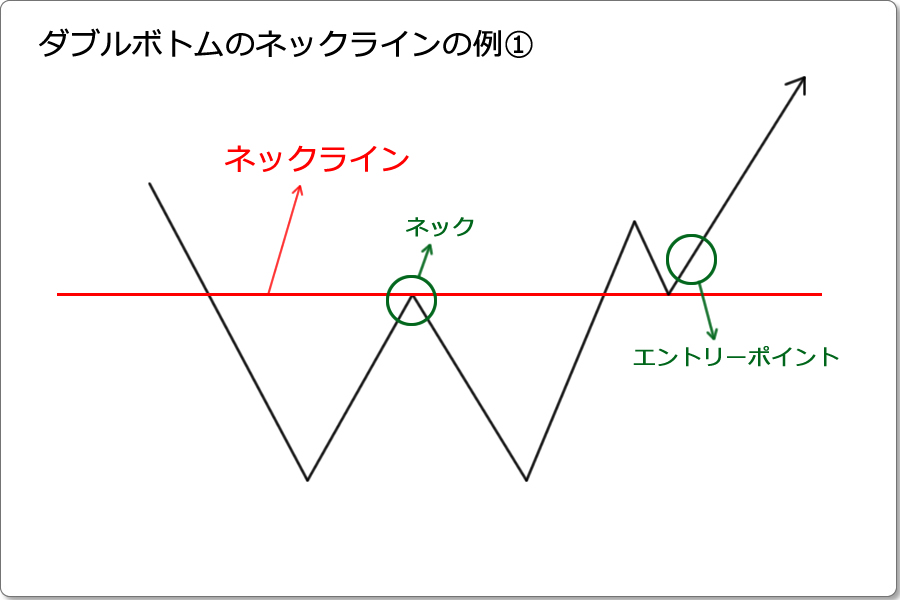

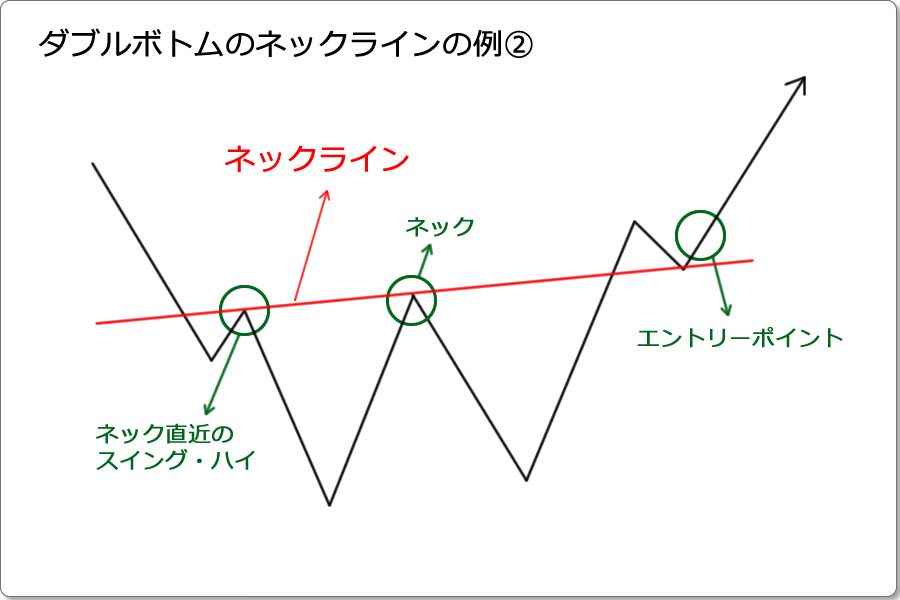

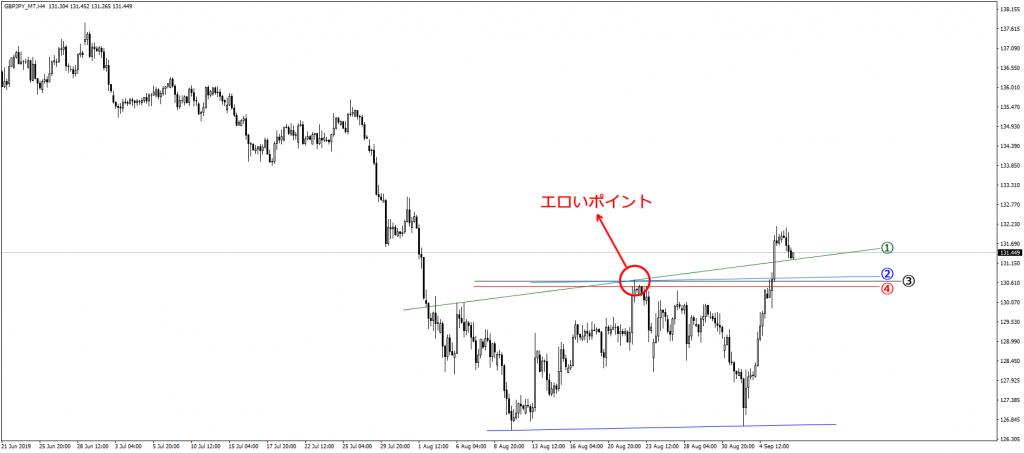

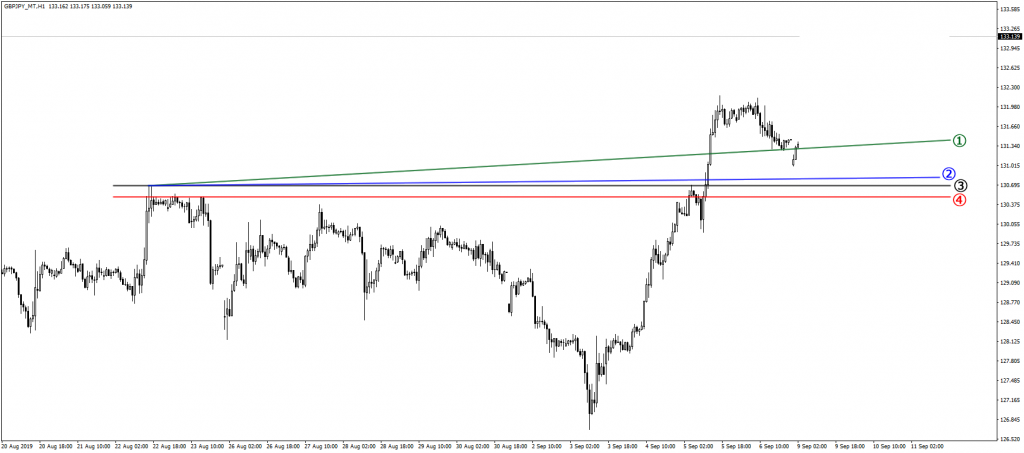

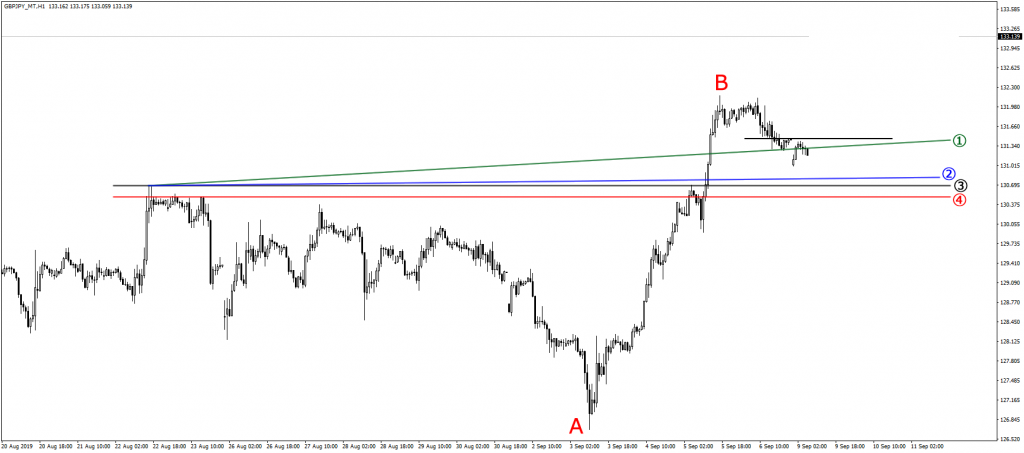

では、まずは先週金曜日までのポンド円15足チャート。

先週の金曜日がざっくりと赤丸で囲ったところですね。

で、この既に出来上がったチャート全体を、後付け解説でザックリと言ってしまえば、

緑色の矢印が示す様に、下降してきた価格は1月30日日本時間の夕方で反転上昇。その後は上昇トレンドを形成しますが、金曜日にはレンジ(三角保ち合い)を形成。

となるわけですが、今回はそういったお話をしたいんじゃないんですね。

この波を描いて価格が形成されている過程の中で、その時々でどの様に思考していくか?をお話したいんですよ。

また、実際のトレードでは、まずは大きな時間軸を見て、その傾向を踏まえて考えていくのが筋なんですが、そういった大局観も脇に置いてお話します。

今回は、あくまで波が1つ1つ形成されていく中で、それを見ながら、その都度どう判断していくのかをお話するのが目的ですから。

ということで、下落から反転上昇を始めた辺りまで時を戻します。そこから先は例のごとく、隠しながら進めていきますね。

赤丸から上昇を始めるまでの間では、高値(緑丸)を切り下げながら緩やかに下降していますが、低値(青丸)はきちんと切り下げているというより、やや不規則な印象ですよね。値動きが不安定かな~?と。

こんな状況の中であれば、赤い丸で反転上昇したとしても、再びダラダラと下げたり上がったりする可能性は大です。だって、それまでの低値(青丸)からの反転上昇が、みんなそんな感じですから。

ただし、少しだけ明るい兆しがあります。

それは、オレンジ色の四角の部分。ここを揉み合った後に強めに下抜けていったわけですが、この下落を否定するかのように一気に反転上昇し、先ほど揉み合っていたオレンジ色の四角の部分の高値も抜きました。

上昇が強い。ひょっとして・・・

しかし、まだ分かりません。その後の経過を見ます。

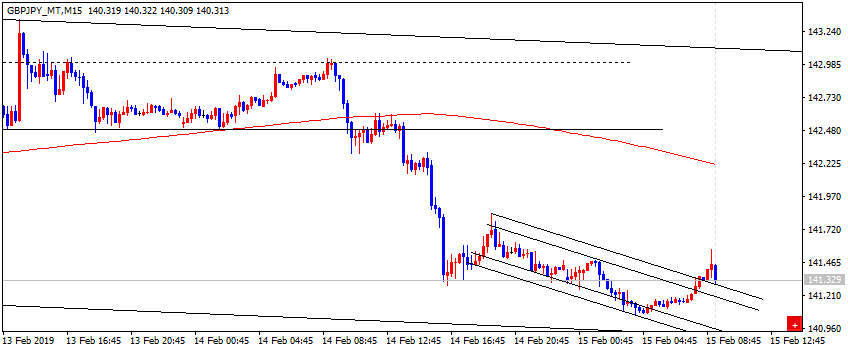

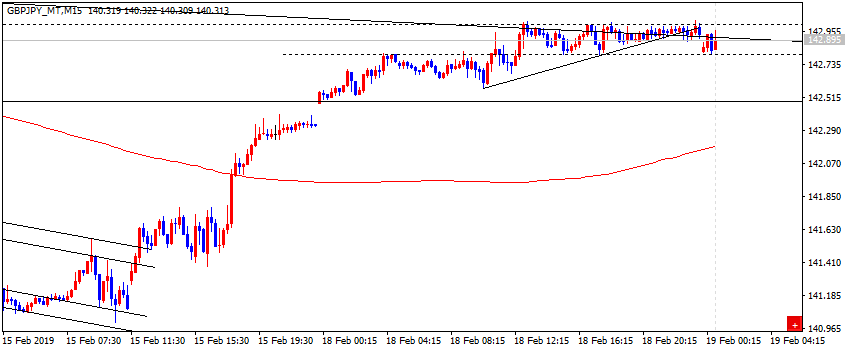

勢いよく上昇したものの、Aを頭にして再度下がってきました。

どの程度下げるんでしょうか?その下げ方によって、再び上昇を始めるのか再び下落傾向に転じるのかの分かれ目になります。

まず注目するのは、先ほどオレンジ色の四角部分で囲った揉み合いの低値です。

ここを抜けたら、やっぱ下落傾向かな、と。

しかし・・・

オレンジ色の揉み合い部分の低値でピタリと止められて再度跳ね上がりました。

「ここを上抜けたら、買っても良いかな」

という判断になります。

なぜかというと、

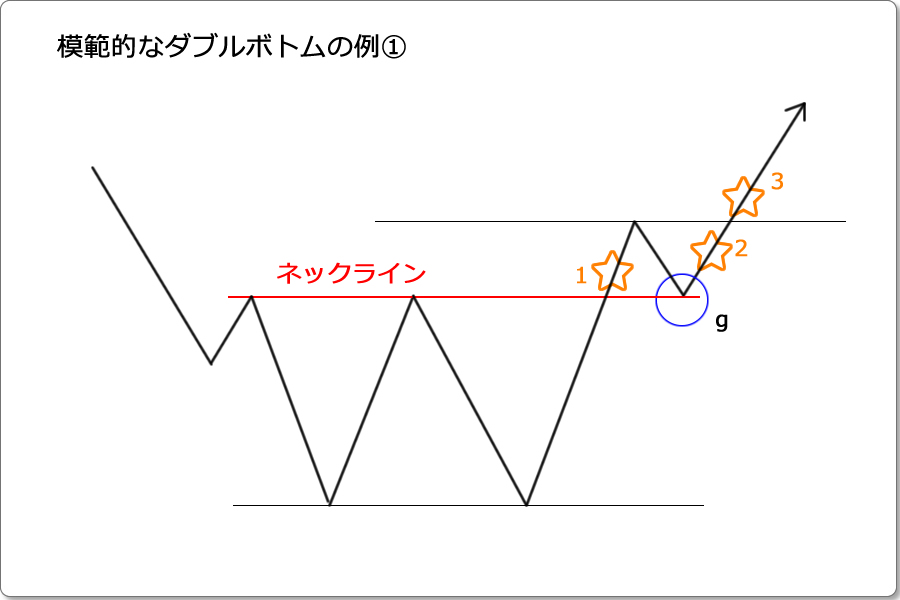

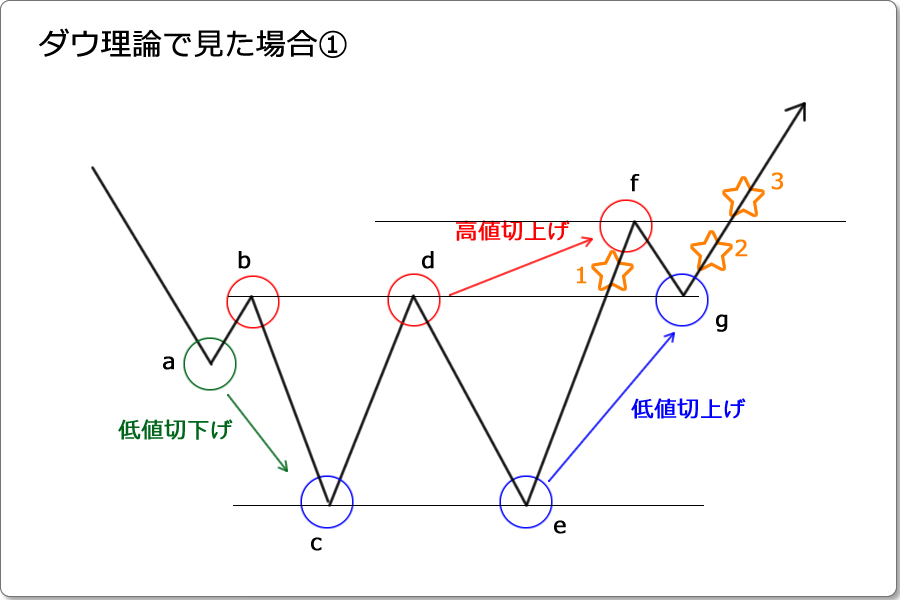

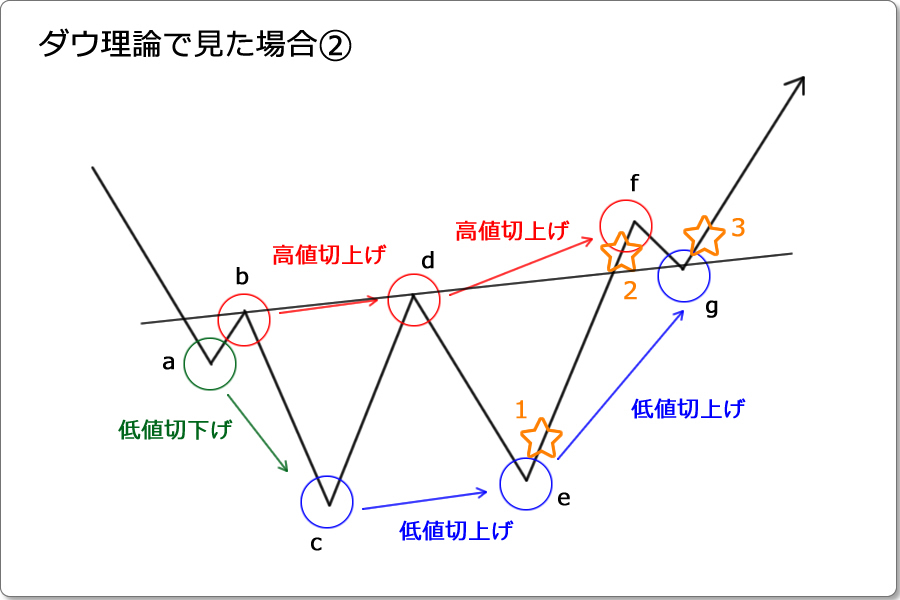

ダウ理論で見ます。

赤い矢印を辿ってみれば分かる通り、低値は切り上げているので、次はAの高値を価格が上回れば、

高値切上げ&低値切上げ=上昇トレンド

という解釈になります。

ただ、これは比較的小さな波での判断なので、手放しで安心はしていられません。なので、Aを抜けたところで買いエントリーしても、小ロットで臨むか、いつでも逃げれる準備はしておきたいところです。

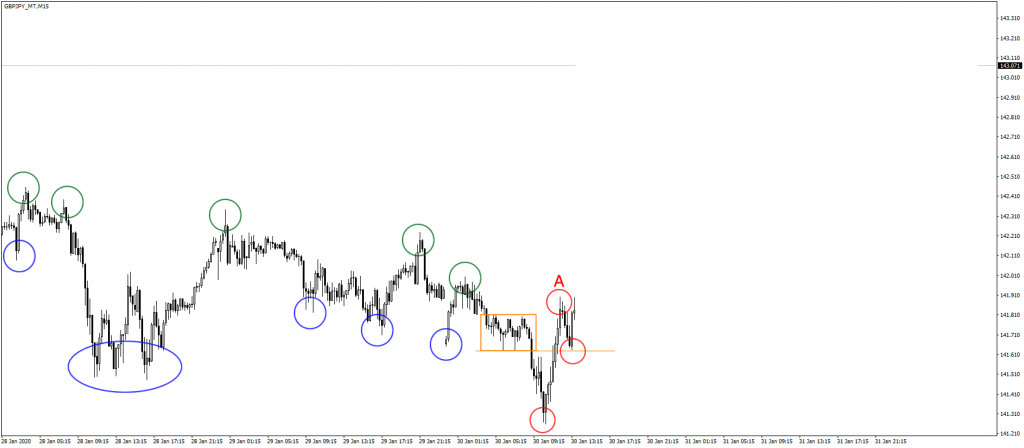

では、その後の状況を見てみましょう。

大きく抜けましたね。チャート上にあるめぼしい高値(緑丸)も全て上抜けてます。強い上昇示唆です。

また、先ほどお話した様に、早々とAを上抜けたところで「上昇トレンド確定!」と考えて、即飛び乗っていれば、上手く上昇気流に乗れたという展開です。

ただ、僕としてはもう少し慎重になっても良い場面かな?とも思っています。

なぜかというと、緑丸Yの高値、気になりませんか?目立った直近高値はここになるので、ここを抜けてからの方が、手堅い様にも思えます。

実は、この高値Yというのは、結構重要なポイントなんです。

このYの先っぽを通る黒色の水平線を引いておきましたが、良く見ると、この周辺で過去に何度も価格が反発するなどの反応しているのが分かると思います。

というのも、この水平線で記した価格は142.00のキリ番だからです。だから、意識されているんですよねぇ。

ですから、このYを上抜いたのを確認してから、買いエントリーするというのが、手堅いところかなぁ、と思うわけなんですね。

ただし、

上図にある最後のロウソク足付近のような高値で買うのは、禁物です。

タイミング的に先ほどのAやYを上抜いたタイミングで買えなかった人は、グングンと上昇する価格を見て、

「これを逃したら、勿体ない!!」

と高値掴みをしてしまいがちです。

しかし、これはやってはいけないことです。勝てない人は、何度も何度も経験したはずですよね。高値を追いかけて買うのは、自殺行為に等しいってことを。

これ、「ジグザグと描く波の渡り方」を読んだ人なら、もうお分かりですよね。完全に欲望に振り回されているだけの行為なんです。

「押し目待ちに押し目なし」

という言い方もされますが、「勿体ない」と思ったところで、買わなければ儲かりもしませんが損もしないんです。全然もったいなくない。

本当に勿体ないのは、欲望に振り回されて、高値を追いかけ高値掴みをして損失を出してしまうことなんですよ。

もう1度先の画像を見てください。

上昇トレンドの場合、

「価格を直近低値が下回らない限りは、上昇トレンドとして買い方針」

というのが、トレードの基本です。

この図で言えば、Bを下回ったら損切りということになります。

しかし、AやYを上抜いた時点で買うのであれば損失は限定的ですが、流石にこの図の最後のロウソク足付近の価格帯で買うのは、

ちょっと、損失額が大き過ぎやしませんかね?

ということなんです。

許容できるのであれば買えば良いですが、その損失幅、90pipsくらいありますよ?ホントに許容できるんですか?

デイトレなら、絶対に許容してはいけない損失幅です。見送りが賢明という判断になります。

主婦目線、最強説

主婦はプロの相場師

さて、ここで肝に銘じてほしいのが、チャートと向き合う時、トレードに臨むときのその感覚です。

決して欲望に振り回されるんじゃなくて、本来のマトモな自分の感覚を前面に押し出して欲しいんです。

そういえば、時を同じくして先週の金曜日に、僕はTwitterでこんなことをつぶやいています。

グングンと寝上がってく白菜を飛び乗って買うのって、主婦はしませんよね。買うことを諦めるはずです。

— BOZ (@boz_trade) January 31, 2020

むしろ、主婦感覚を持ち出した方が、トレードは上手くいくと思うんですよね。

(注:「寝上がって」は誤字で「値上がって」が正解です)

普通の人の売買行動って、欲しいものを買いたい時は、出来るだけ安く買おうとするのが当たり前の行動なはずです。

ましてや主婦だったら、最近の野菜の妥当な相場価格を知っていますし、どの位安く買えたらお得感満載なのかも分かります。

もちろん、この位の高値だったら買うのを諦めようという「引き際」も心得ています。

「野菜ならあそこのスーパー、でも魚ならこっちのスーパーが安い」

というのも知っていますし、鶏肉の特売日も、ポイント倍増デーも予め把握済みです。

つまり、主婦というのは実は相場においての、プロなんですよ。しかも、凄腕の。

そうやって、家計を支えているんですから。

で、そんなプロが、高値に飛びついてしまうというのは、よほど緊急性があるとかじゃない限り、しないはずですよね。

なのに、なぜ飛びついてしまうのか?

それは、欲望に目が眩んでしまっているからです。

ホストに入れ込んだ主婦の悲劇

欲望に目が眩んでしまったその光景は、まるでホストに入れ込んでしまった主婦の様です。

お気に入りのホストに気に入られたい、嫌われたらどうしよう、彼をナンバーワンにしたい!などと、実はどうでも良いことばっかりに目が行きます。

ですから、ホストのほんの少しの動向が気になって気になって仕方がない。

小さな素振りを見逃したら、お気に入りのホストは私じゃなくて他の女に視線を注ぐかもしれない・・・

なんて行為は、15分足で見ても十分対応できる相場を、5分足1分足と細かく見ることで、少しの振る舞いも見逃さない様にするのと同じです。

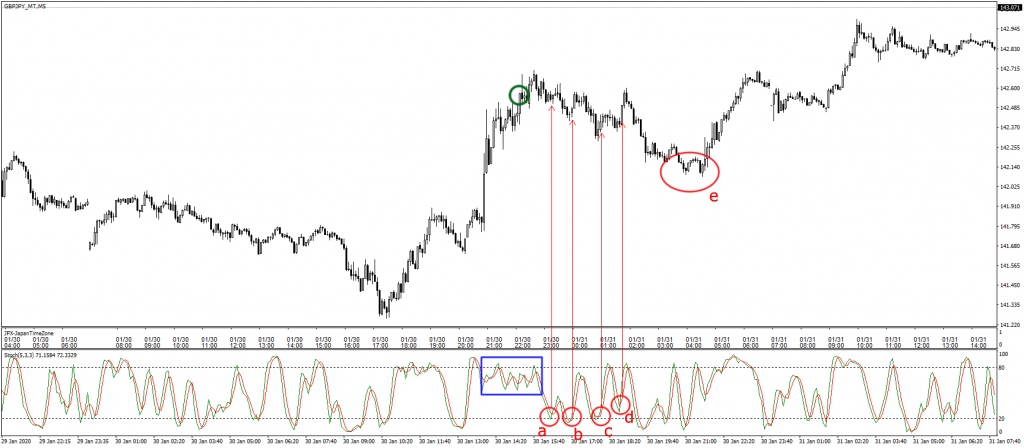

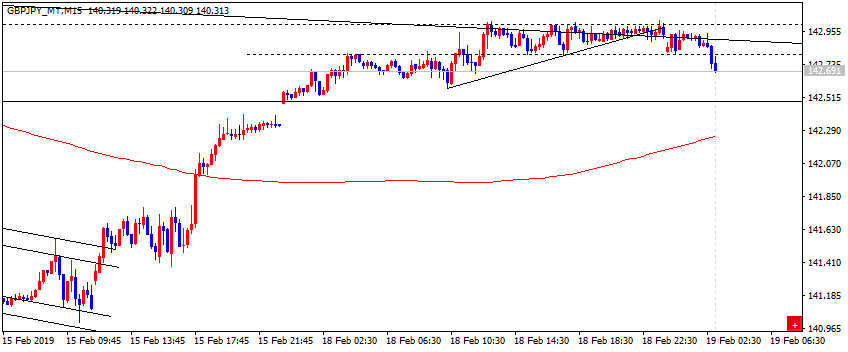

これ、ポンド円の5分足です。緑色の丸で囲った部分が、ちょうど先ほどまで見ていた15分足の最新高値の部分です。

価格のちょっとの振る舞いでも気になって仕方がなくなってしまった心理状態なので、5分足でより細かい振る舞いを見ようとしています。

これ、ホストの一挙一動が気になって気になって仕方がない色狂いした主婦の行動ですね。

で、色狂いした主婦は青い四角で囲ったオシレーター(ストキャスティクス)のじれったい態度にもう、気が気じゃありません。

「冷たくされたくない、私に優しくして!」

そんな思いからストキャスが赤丸aを示した時に

「ここを逃したら、彼は私から離れていく!」

と判断して、今月の生活費に手を付けます。

しかし、彼の気持ちは更に下がっている様に思えるので、今度は赤丸bのタイミングで家を購入するための頭金として積み立てていた定期を崩して貢ぎます。

さらに赤丸cでは、家族の積み立て保険も解約して貢ぎます。

それでも彼の気持ちは下がり続けているので、ついに借金にまで手を出して彼に貢ぎだすんです。そして、そんな借金を繰り返し繰り返して、彼に貢ぎ続けます。

しかし、家族にどんな理由を付けようが、主婦が夜な夜な外出するなんて、バレバレです。しかし、そんな不自然すぎるという状況判断(環境認識・現状認識)すら、彼女は出来なくなっているんですよ。

だって、お目当てのホストの一挙一動しか目に移らないんですから。

そして、この欲ボケした主婦は、赤丸eで全てを失います。

ギャ~~~~~ッ!!!

笑えない光景です。これは悲劇というより、ホラーかもしれません。

しかし、そんな風になりたいですか?

なりたくないですよね?嫌ですよね?

本来なら、マトモな主婦として相場を見極める目を持っているはずなのに、そんな末路は迎えたくないはずです。

だったら、改めましょう。改めたら良いじゃないですか。

ではここで、主婦目線に切り替えて、もう一度先ほどのチャート図を見てみましょうか。

AやYを越えた辺りの安い価格で買えなかったからと言って、ご近所さんの主婦がこのチャート図の最後のロウソク足の終値で、目の色を変えて白菜を買ったとしたら、どう思います?

「え?嘘でしょ?信じられない・・・」

って、冷静に思いますよね。

はい、ではそんな冷静な目線になったところで、本題へと戻りましょう。

値動きに対する待ち構え方

正しいお祈りトレードの仕方

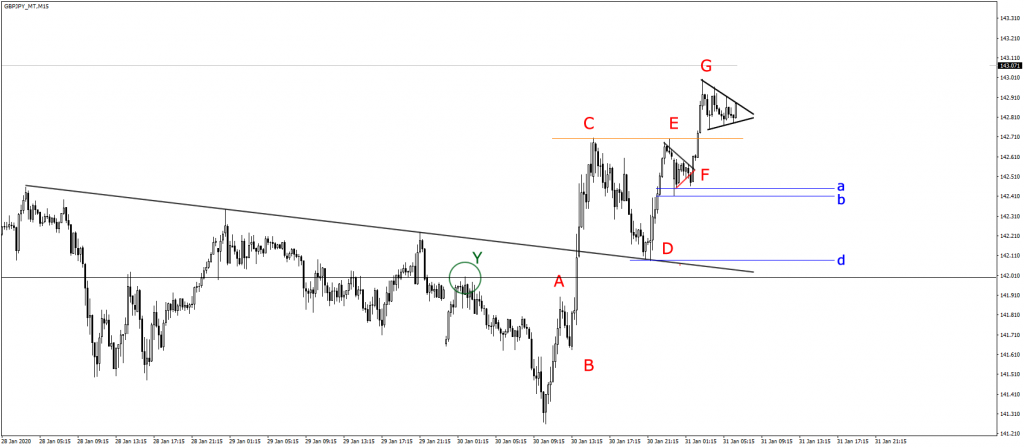

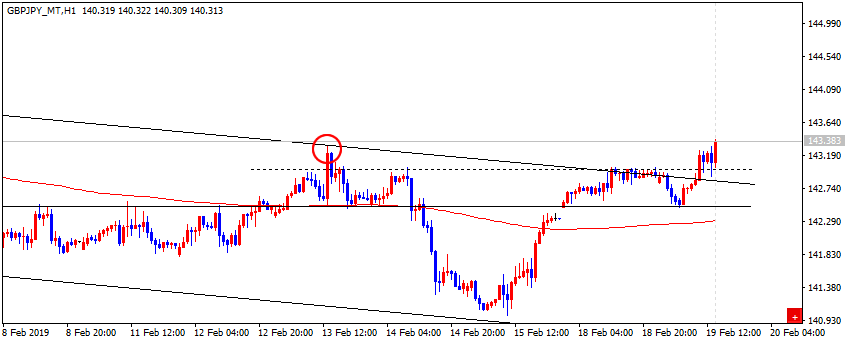

ではもう一度、先ほどのチャートを見てみましょう。

さて、この局面からチャートに向き合った僕らは、

「こんな高いところでは買えない。もっと安く買える局面を探そう!」

ということになります。

ということで、僕らがこの時できることと言えば、決して買いエントリーのボタンをポチッと押すことではなく、

「下がれ!下がれ!」

とお祈りするくらいのものです。

そう、正しいお祈りトレードとは、買ってから「上がれ!」とお祈りするのではなく、買う前に安く買うために「下がれ!」とお祈りすることなんです。

なんなら、替え歌でも作って歌ってもいいですし、YouTbeでも観ながら音楽に合わせてノリノリで踊ってみてもOKです。

だって、暇でしょ。上がり続けてる価格をずっと見てても。

お勧めは、この辺でしょうか。

ただし、この時間帯は日本時間では深夜なので、騒音によるご近所迷惑はお気を付けください。

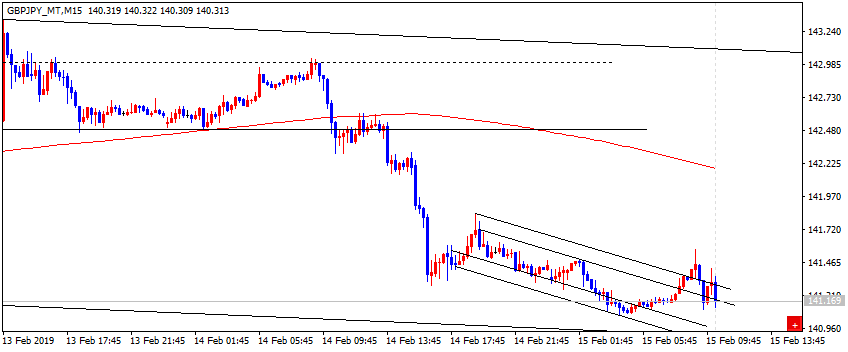

・・・とまぁ、そんなこんなで時間を潰していると、調整局面に差し掛かって下がり出します。

良い感じですね。安く買えそうなので、お得感丸出しです。

では、次の展開を考えていきましょう。

お祈りの後は

お祈りしながら、歌を歌って動画見ながらノリノリで踊っていたら、神に願いが通じ、実際に下がってきました。

しかし、ぬか喜びしているだけじゃ埒が明かないので、

- どの辺まで下がりそうか?

- 反転上昇した際のエントリーの方法(トリガー)は?

ということくらいは、予め検討をつけておかなくちゃいけません。

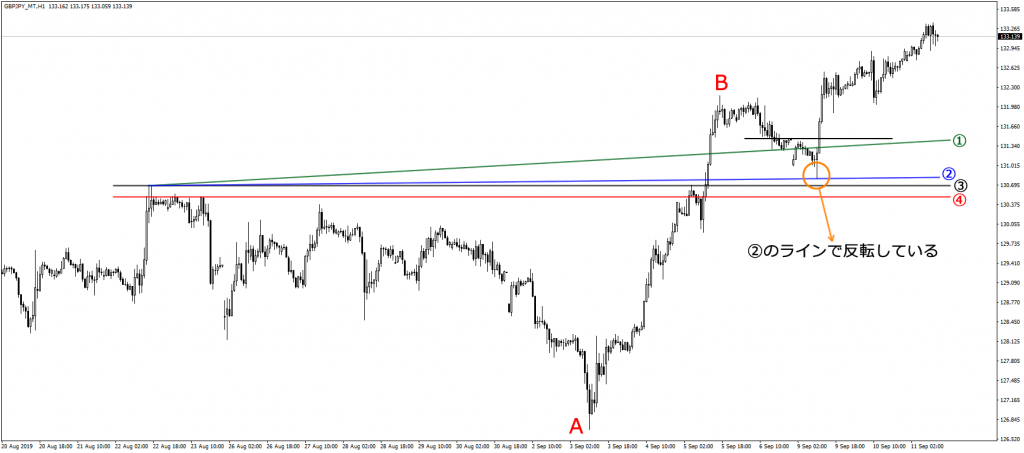

例えばこんな感じかな。

上昇を始める前までの高値を斜めラインで結び、ここをブレイクしたとするならば、ロールリバーサル(レジサポ転換を確認して反発上昇)でエントリーするとか。

キリ番から上で揉み合ってるゾーンに注目して、このゾーンの上値で跳ね返されたらエントリーするとか。

このゾーン内に入ったら、再びそこから上に抜け出したタイミングでエントリーするとか。

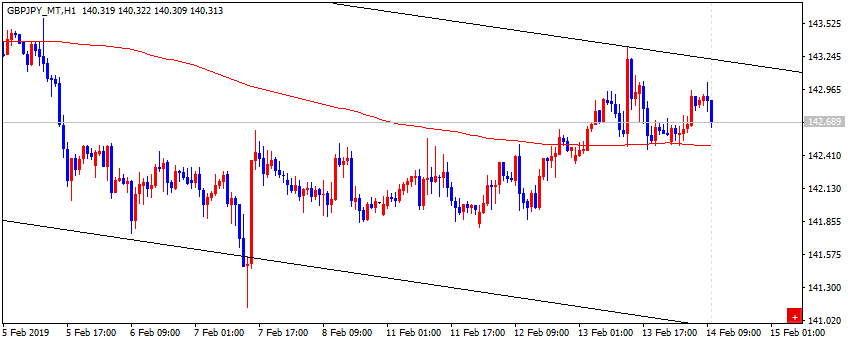

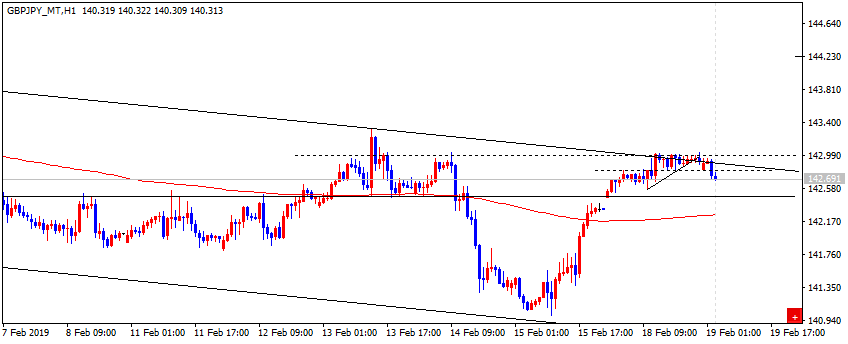

で、その後の経過を見てみますね。

Dで反発。ロールリバーサルですね。しかし、先ほどのCの高値で止められています。

仮に、青色のゾーンを上抜けた時に買ったとしましょうか。

その場合、Eで決済してもOKです。40pipsは獲れてる感じですかね。

また、他に判断材料があるなら、まだ上昇すると判断して持っていても全然OKです。余裕で建値もしくは微益決済できますから、損はありません。

ほらね、賢い主婦の様に安値を探して買うと、結構余裕でしょ?でも、色ボケした主婦の様にして高値掴みしてたら、顔面蒼白だったはずです。

で、その後の展開をちょと見てみます。

CとEの高値をブレイクしたところで買いですかね。またFの反転局面を捉えられるなら、そこで買ってみるのも手ですね。

まぁ、常日頃言ってますが、こういった時にタイミングをとるのは、何でも良いんですよねぇ。値動きで判断しても、インジケーターを使っても。

ポイントさえ踏まえていたら何で判断しても良い、というのが僕の考え方ですから。

ちょっと、見てみますか。

先ほどのDの反転は、多少のタイミングが違っていますが、移動平均線のゴールデンクロスで買っても、ストキャスティクスの低値圏でのクロス、もしくは低値圏を上抜けで買っても、RSIのラインブレイクで買っても、めでたく成功しています。

で、先ほどのFのポイントの反転も移動平均線とRSIは、上手くタイミングを捉えています。

ただし、ストキャスティクスの青丸ですが、僕はストキャス使いじゃないんで、ここが正しい買いシグナルとなるかは分かりません。

ストキャス使い込んでる人なら、ひょっとしてここで買い判断できてるかも・・・ということで、他とは違って青色で囲ってみました。

まぁ、何が言いたいかと言えば、繰り返しになりますが、

きちんとしたチャートポイントで、きちんと使い込んでいる道具を使えば、ダマシも少なく、きちんとしたエントリーができるんだぜぃ!!

ということです。

先ほどの色ボケした主婦は、同じストキャスティクス使っていても、ダマされ続けてましたよねぇ。

でも、きちんと状況を踏まえて、正しいポイントで正しく道具を使えば、正しいトレードが出来るんですよ。

ということで、先に進みましょうか。

危険な三角関係

再三言ってますが、Gの辺りの様にある程度価格が進んでしまったのを追っかけるのは、御法度です。

下がるのを見守りながら、次の状況を窺います。

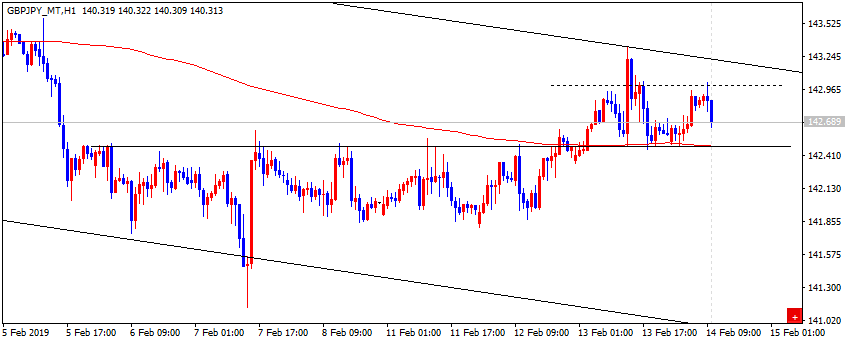

で、気が付くとこんな感じ。

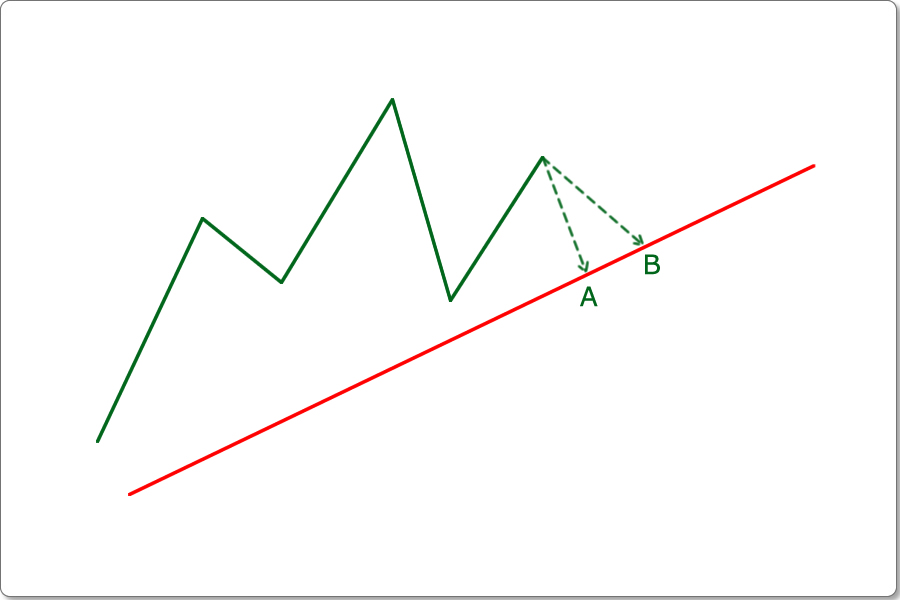

ぱっと見、三角保ち合い(トライアングル)に見えます。ということは、

「パターンを形成しているから、そこをブレイクした方向にエントリー!」

と考えがちなんですが、安易な判断は危険です。ちょっと、解説します。

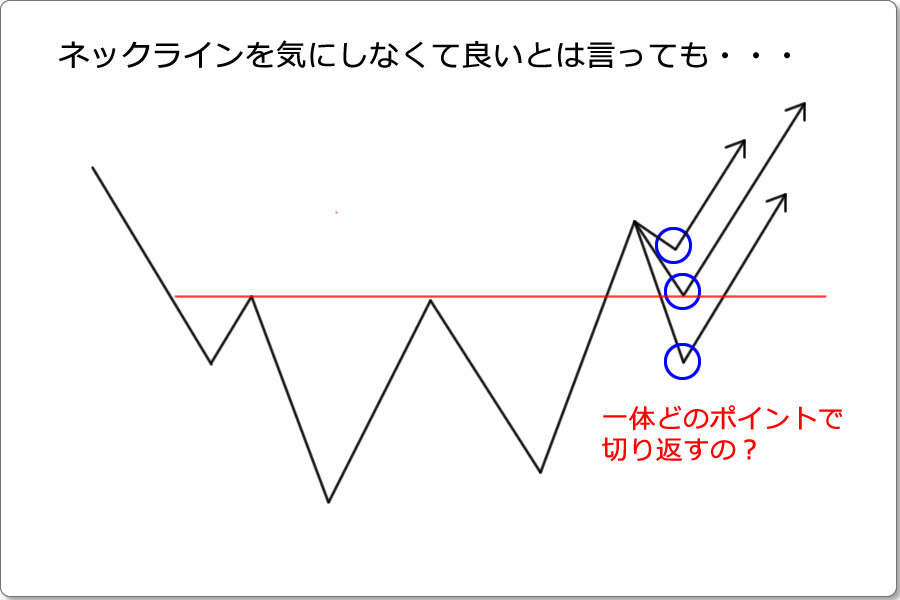

これ、僕の主観の域を脱してないかもしれませんが、近年、

高値を切り下げ低値を切り上げながら三角に保ち合うパターンは、分足チャートでは実質的には形成されないことが多い

というのが、僕の印象です。

このGの場面の前のE-Fの部分を見てください。ここでも高値を切り下げ安値を切り上げた三角保ち合いが形成されている様に見えます。

しかし、実はそう見えるだけ。

値動きが既に形成された後、つまり出来上がったチャートで判断するのと、形成途中で判断していくのとでは、ちょっと勝手が違ってきます。

実際、この局面で価格が形成されている途中で、保ち合いのラインを引こうとすると、以下の図の様になるはずです。

価格の形成途中でラインを引こうとすると、低値を結ぶラインが、気の早い人で緑色のライン、そうでない人でも赤色のラインになりがちです。

で、何も考えずに「ラインを割り込んだ」と思って売ると、上の図を見れば分かる通り、痛い目に合うわけです。

この様に、高値切下げ安値を切り上げながら保ち合いが始まった様に思える場面は、結構な確率で裏切られますから、注意が必要です。

で、そんな注意するポイントですが、具体的には以下の2点に気を付ければよいかと。

- ラインはあくまで仮定として考え、別の可能性を考慮しておく

- ボラが縮小する時間帯を考慮する

順を追って説明していきます。

1.ラインはあくまでも仮定

斜めに引くラインの厄介なところって、既に出来上がったチャートでは綺麗に引けても、価格の形成途中だと、上手く引けないことが多いんですね。

経験値が大切で、初心者には結構難しいんですよ、斜めラインって。

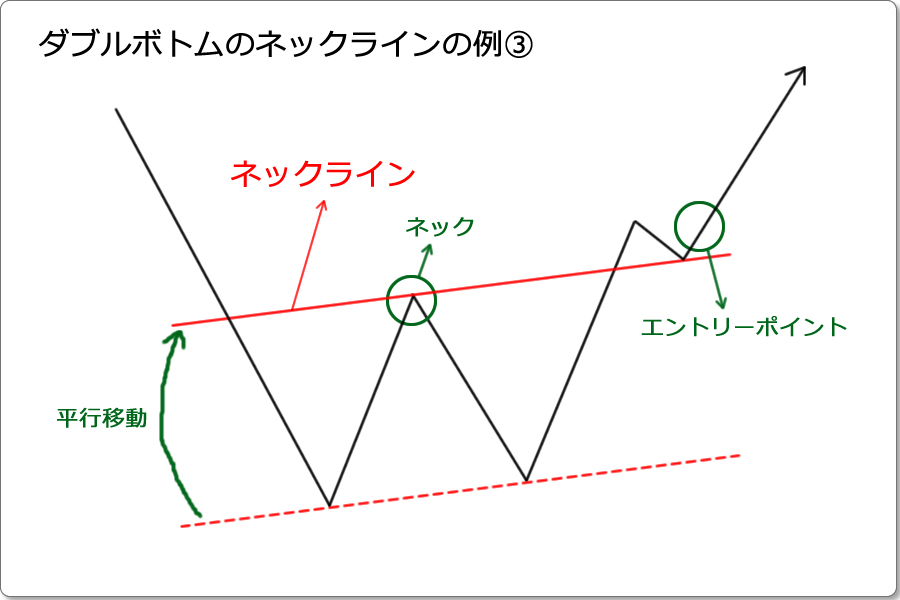

当初は三角保ち合いに見えても、その後の価格推移で結果的に、平行レンジとなったり、下降フラッグになったりします。

いや、むしろそっちの方が多いかと。

なので、「これ、三角保ち合いじゃね?」と思っても、あくまで仮ラインとして見ておく必要があります。

そしてそのためには、気持ちとチャートに余白を用意しておくことが大切です。

結果の出せないトレーダーのほとんどは、

「少しでも初動を捉えてチャンスを掴みたい!」

と思って、何でもかんでも斜めラインを引いてみたりします。

でも、それって先ほどのホストに入れ込んだ哀れな主婦と同じ行為でしたよね?ちょっとの挙動に敏感に反応して、痛い目にあい続けるという・・・ね。

ですから、気持ちに余裕(余白)を持って臨まないと。

で、そのためには、チャートにも余白を持って臨みます。

例えばこんな感じ。

「赤ラインの様に安値を切り上げている様に見えるけど、その後の展開では青ラインaやbくらいは下げても不自然じゃないな。」

と考えるんです。

そのうえで、直近低値Dを表す青ラインdを下回らない限りは、買い目線固定で買い時を待ち構えます。

そうやっておいてから、先に説明した様なインジケーターを利用して反転を捉えてみるのも、1つの手なんですよ。

でもまぁ、実際に無理してこのE-Fの波で反転上昇を捉える必要はありません。

気持ちとチャートに余白を持っていたら、直近高値CとEを結んだオレンジ色の水平線をブレイクしたら、「上昇トレンド再始動」として買えば良いだけなんですから。

ホストに狂った主婦の様に、ちょっとしたノイズに振り回されないためには、気持ちとチャートには余白を持って臨むことが大切です。

2.ボラが縮小する時間帯を考慮する

トレンドを描いてきた価格が保ち合いを形成する場合には、実は2つのパターンがあります。それは、

- 買い方と売り方の攻防が拮抗している時

- 単なる商い薄状態

ロンドン市場前半やニューヨーク市場前半など、市場参加者が多い時間帯での保ち合いは、売買が拮抗しているケースが多く、一旦形成されたパターンはそのまま継続しやすい傾向にあります。

ところが、商い薄の時間帯(ボラティリティが縮小する時間帯)は、単に取引が少ないという理由で保ち合い状態になっていることがほとんどです。

その場合は、最初は三角保ち合いに見えても、そのままズルズルと横ばい状態が続くので、結果として当初思っていた形とは違う形の保ち合いが形成されてしまいます。

このE-Fの局面、実はアメリカの市場もほぼ終わっていて、しかも東京市場が開始する前の閑散した時間帯です。

E-Fの高値を結んだラインをブレイクして強く上に上昇し始めたのは、ちょうど東京市場が始まる午前9時です。

ボラが縮小する時間帯に、細かい値動きを気にして追ってしまうと、ノイズに振り回されてしまいます。

保合いの高いところで買ったり、低いところで売った状態のまま、ズルズルと保ち合いで決済もできず生殺しにあった挙句、損切りでトドメを刺されるという悲劇は、できるだけ避けたいものです。

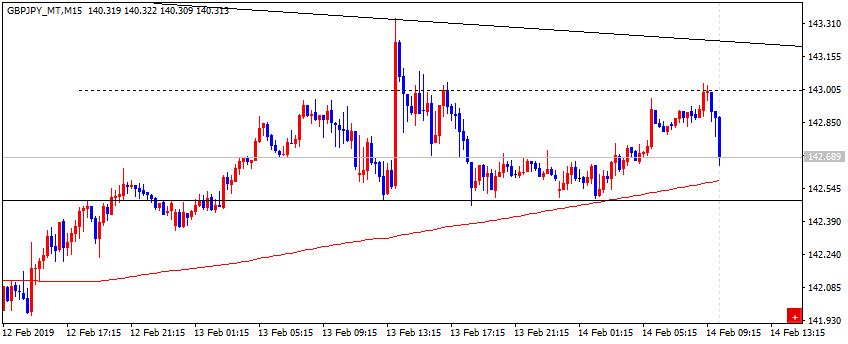

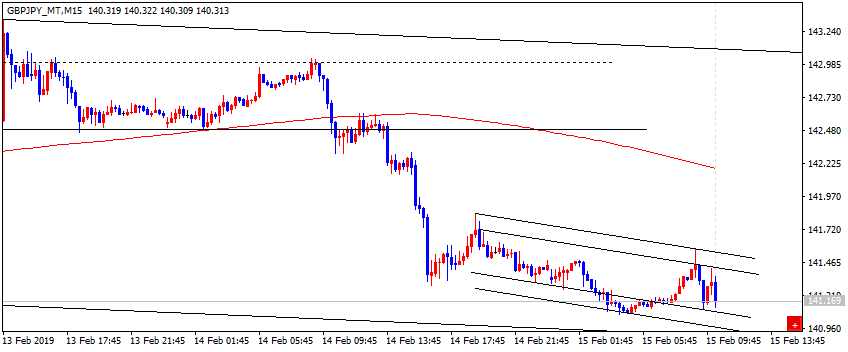

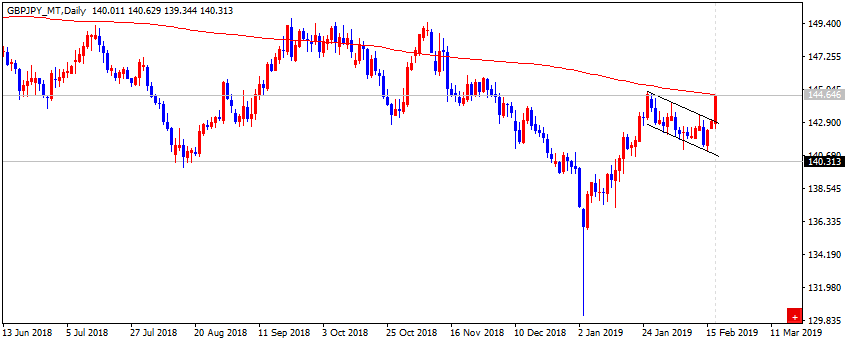

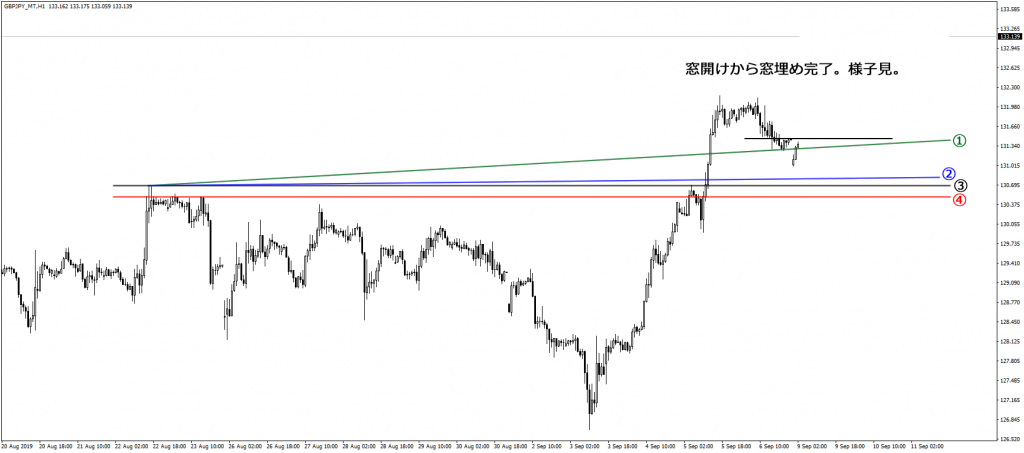

低ボラ、再び

さて、三角保ち合いの注意点は以上です。ここから再び、Gの高値からの三角保ち合いを見ていきましょうか。

東京時間午前9時から始まったポンド円の上昇は、その1時間後の午前10時でGの高値を付けます。

で、そこで保ち合いがはじまるわけですが、もう既にご存知の通り、東京時間では午前9時55分の仲値公示の後は、市場が閑散とすることが多くなります。

ですから、この三角に見える保ち合いも、この後は違う形に変形してしまいやすいわけです。

その後の展開を見てみましょうか。

三角保ち合いは、やはり機能してませんね。

これ、5分足で拡大して見ると、如実にその嫌~な感じが分かります。

ボラの低い時間帯に、5分足の様な小さな時間軸のチャートをガン見して、

「チャンスを逃したくない!初動を捉えて出来るだけ値幅を儲けたい!」

なんて風に色ボケしていると、ちょとした挙動に振り回されます。

「あ!ラインをブレイクした!今がチャ~ンス!」

と思って買ったりすると、その後にジリ下がり。でも下がりきらずに上がってきますが、上がりきらずに・・・

という感じで、ホストに焦らされ続けるんですよ。

こういったボラの低い時間帯は、あまりチャートを見ないのが賢明で、仮に見ていたとしても、

せめてこんな感じにラインを引いて、気持ちとチャートに余裕を持たせていた方が、賢明です。

さて、いつものことですが、随分とお話が長くなってしまいました。

当初の予定では、先週末までのの解説をしようと思ったんですが、まだこの時点でまだ金曜のお昼過ぎです。

なので、この後のお話は次回へと持ち越すことにします。

また、もう週も明けてしまい、市場も再び動き出してしまっていますから、どうせならってことで、昨日(月曜日)のポンド円の値動きも使ってお話を展開させていこうかな、と。

おまけに、僕は昨日のポンド円下落の最中に、逆張りを仕掛けて失敗しています。昨日の僕のTwitterをご覧の方は知ってると思いますが。

で、これも良い話のネタになるので、それも交えてお話していけたらなと思ってます。お楽しみに。

それじゃあ、また。